Рассмотрим аспекты комиссионной торговли с участием посредников, а также как отражать операции с точки зрения комитента и комиссионера в «1С:Бухгалтерия 8», ред. 3.0. Основные понятия:

Комитент

– это сторона договора, поручающая другой стороне (комиссионеру) за вознаграждение совершать одну или несколько сделок, который заключаются от имени комиссионера, но в интересах и за счет комитента.

Комиссионер

– это одна из сторон договора комиссии, которой от собственного имени комитент поручает произвести за вознаграждение сделки с товаром.

Договор комиссии

– это соглашение, по которому одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить для комитента одну или несколько сделок от своего имени, но за счет комитента (ст. 990 ГК РФ).

Основными нормативными документами федерального уровня, в которых прописываются понятия, отношения, и взаимодействия между участниками торговли по договору комиссии, являются гл. 51 ГК РФ, Постановление №569 от 06.06.1998.

Решаем поставленные вопросы

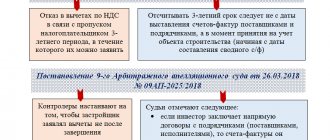

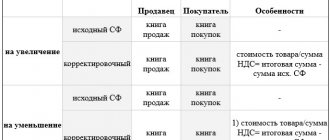

Согласно ст. 148 и пп.1-2 ст.161 НК РФ, если агент (посредник) приобретает в иностранной организации для принципала услуги, которые должны быть предоставлены на территории России, он становится налоговым агентом по налогу на добавленную стоимость. Чтобы уплатить НДС, компания должна создать счет-фактуру и зафиксировать его в книге продаж. Так как сделка была осуществлена для другой фирмы с использованием посреднического договора, этот же счет-фактура должен быть перевыставлен принципалу предоставившей услуги организацией и занесен в журнал учета полученных и выставленных счетов-фактур, используемых при производстве расчетов по НДС.

Рассмотрим последовательный алгоритм необходимых в этом случае действий.

Учет финансовых средств

Поступившие от принципала деньги регистрируем при помощи «Поступления на расчетный счет», указывая тип операции «Оплата от покупателя», а оплату зарубежному поставщику услуг — путем создания файла «Списание с расчетного счета» (вид операции, что очевидно, «Оплата поставщику»). Счета учета расчетов с первым и со вторым участником сделки устанавливаем в форме. называющейся «Счета учета расчетов с контрагентами», выбирая ее в справочнике «Контрагенты».

Выплату агентского налога на добавленную стоимость фиксируем с помощью «Списания с расчетного счета» (операция «Уплата налога»). Учет НДС для налогового агента производится с использованием счета 68.32. Так как агентский НДС при посреднической схеме автоматически не начисляется, будет удобнее воспользоваться счетом 68.02.

Регистрируем поступившие услуги

Предоставленные зарубежным поставщиком отражаются в документе «Поступление (акт, накладная)» (тип операции выбираем «Товары, услуги, комиссия»). Как контрагента вверху документа указываем иностранную компанию. В его таблице выбираем закладку, называющуюся «Агентские услуги», где выставляем название и цену предоставленных услуг, значение ставки НДС, реквизиты комитента (т.е. принципала), заключенный с ним договор закупки.

Уплата НДС при покупке товаров у иностранного поставщика (нерезидента)

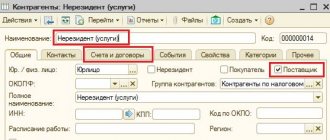

При покупке импортного товара главное — корректно заполнить параметры договора:

- вид договора;

- признак «Организация выступает в качестве налогового агента»;

- вид агентского договора.

Рис.1

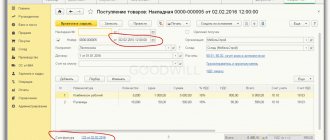

Документ поступления оформляется так же, как и для любых других товаров (рис.2), но, в отличие от обычных приходных накладных, счет-фактуру создавать не требуется.

Рис.2

В проводках по отражению НДС вместо привычного счета взаиморасчетов используется новый субсчет – 76.НА.

Для формирования счетов-фактур этого вида используется обработка, которая вызывается из соответствующего пункта раздела «Банк и касса»(рис.4).

Рис.4

На рис.5 показана форма этой обработки.

Все приходные накладные, оформленные по агентским договорам и оплаченные в выбранном периоде, автоматически попадут в табличную часть (кнопка «Заполнить» рис.5).

По кнопке «Выполнить» сформируются и зарегистрируются счета-фактуры.

Рис.5

На следующем рисунке представлен сам счет-фактура (рис.6). Заметим, что ставка НДС выбирается «18/118», а код операции в данном случае — 06.

Рис.6

Как видим, в проводках (рис.7) задействованы новые субсчета, специально добавленные в план счетов 1С (76.НА и 68.32).

Рис.7

Сумму НДС, которую мы должны заплатить в бюджет, можно проверить в отчете «Книга продаж»и в «Декларации по НДС» .

Книга продаж (рис.8) формируется в разделе «Отчеты по НДС»

В графе «Контрагент» указывается организация, которая осуществляет уплату налога.

Рис.8

Декларация по НДС в 1С формируется из раздела Отчетность. В подразделе «Регламентированные отчеты» нужно выбрать соответствующий вид («Декларация по НДС»).

Строка 060 (стр.1 Раздел 2) будет заполнена суммой, которую нужно заплатить в бюджет (рис.9).

Рис.9

Уплата налога в бюджет оформляется типовыми документами 1С («Платежное поручение» и «Списание с расчетного счета»). Оба документа должны иметь вид операции «Уплата налога» (рис.10).

Рис.10

При списании денег важно указать тот же счет, что и при начислении налога — 68.32 (рис.11).

Рис.11

Наконец можно принять НДС к вычету. Проводки создает документ «Формирование записей книги покупок»:

Операции –> Регламентные операции НДС –> Формирование записей книги покупок –> закладка «Налоговый агент» (рис.12).

Рис.12

После проведения документа «Формирование записей…» (проводки представлены на рис.13) можно сформировать книгу покупок. Этот отчет вызывается аналогично отчету «Книга продаж» из раздела Отчеты по НДС.

Рис.13

В колонке «Наименование продавца» фигурирует не агент, а сам продавец (рис.14).

Рис.14

В разделе 3 декларации по НДС (рис.15) появятся суммы, которые можно будет вычесть по операциям налоговых агентов.

Рис.15

Договор комиссии

Договор комиссии является посредническим договором, который не требует нотариального заверения. В нем прописываются условия работы, срок договора, права, обязанности и ответственность сторон, наименование товара, размер вознаграждения за работу комиссионера, реквизиты и подписи сторон. Однако стоит учесть, что не все товары принимаются под комиссию. Это товары, продажа которых запрещена или ограничена властями, изъята из оборота в РФ, не подлежит обмену или возврату. Например, к таким товарам относится: оружие и боеприпасы, лекарственные средства, бытовая химия, нижнее белье, пиротехнические изделия, детские игрушки для детей до трех лет и др.

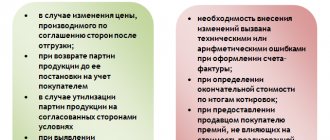

Изменения в договор комиссии вносятся путем заключения дополнительного соглашения к договору комиссии, которые предварительно согласовали стороны. А об изменении реквизитов одна сторона договора может уведомить письмом другую. Комитент имеет право отозвать сделку, таким образом аннулировать контракт, а комиссионер в этом случае имеет право возместить расходы, которые он понес, выполняя сделку.

Комиссионер от своего имени заключает договоры с третьими лицами, таким образом, все документы по сделке оформляются на него. Поэтому не обязательно указывать, в интересах кого он действует. Пока комиссионер совершает сделку, он распоряжается товаром, но собственником его не является.

Комиссионные договоры бывают двух видов:

- На покупку, приобретение товаров

, при котором комиссионер за вознаграждение должен приобрести товар для комитента на указанных условиях. Права собственности на товар при этом виде договора переходят от продавца к комитенту. - На продажу, реализацию товаров

, при котором комитент поручает комиссионеру реализовать свой товар на определенных условиях за вознаграждение. Права собственности на товар при этом виде договора переходят от комитента к покупателю.

После завершения сделки комиссионер предоставляет отчет комитенту, в котором отчитывается за выполнение сделки, в течение 30 дней комитент его принимает и после, если не возникает разногласий, выплачивает вознаграждение комиссионеру за выполненную сделку. При возникновении разногласий исполнителю направляется письменное уведомление. Если в установленные сроки (30 дней или те, которые установлены договором) разногласие не отправлено, то договор считается исполненным и принятым.

Отчет перед комитентом

Для отчета перед комитентом есть специальный документ «Отчет комитентам

» (раздел «

Покупки

»).

- Создаем отчет с видом операции «Отчет о закупках

». - На вкладке «Главное

» заполняем поле «

Контрагент

» указываем комитента, в поле «

Договор

» выбираем договор с комитентом. - Галку «Выписывать счета-фактуры сводно

» устанавливаем для того, чтобы у нас был выписан счет-фактура, выданный комитенту один по всем поступлениям. - «Способ расчета

» комиссионного вознаграждения и «

% вознаграждения

» проставляются автоматически (данные берутся из договора). - Заполняем поля следующим образом:

- «% НДС

» – ставим 18%; - «Счет учета НДС

» – выбираем счет «90.03»; - «Услуга по вознаграждению

» – выбирается из справочника «

Номенклатура

»; - «Счет учета доходов

» – 90.01.1; - «Номенклатурные группы

» – заполняется из справочника «

Номенклатурные группы

».

» заполняем данными о поставщиках и приобретенных товарах.

» документ автоматически заполнится поступлениями, в которых был выбран данный договор комиссии в табличной части поступления.

» заполнится всеми документами поступления, и в столбце «

СФ

» автоматически стоят галки для того, чтобы при проведении документа выписать счет-фактуру комитенту по этим закупкам.

А в нижней части по каждому отдельному документу можно видеть всю номенклатуру поступления, количество, цену и НДС. А также сумму вознаграждения комиссионера по каждой позиции номенклатуры табличной части. При проведении документа будут следующие проводки: Дт 62.01 Кт 90.01.1 на сумму 7 000 руб. (сумма вознаграждения) и Дт 90.03 Кт 68.02 на сумму 1067,80 руб., а также записи в регистрах накопления «Закупленные товары комитентов

» с видом движения «

Расход

», и «

НДС Продажи

» на сумму вознаграждения.

Так как стояла галка «Выписывать счета-фактуры сводно

», то в журнале «

Счета-фактуры выданные

» (раздел «

Продажи

») появился документ «

Счет-фактура выданный

» – сводный счет-фактура, выписанный комитенту с кодом вида операции 04, который делает запись в регистре сведений «

Журнал учета счетов-фактур

». Для создания «

Счета-фактуры выданного

» на вознаграждение необходимо в документе «

Отчет комитентам

» нажать в поле «

Счет-фактура на сумму вознаграждения

» на кнопку «

Выписать счет-фактур

». Данные заполнятся автоматически, код вида операции 01, при проведении документ делает запись в регистре сведений «

Журнал учета счетов-фактур

».

Отражение операций у комиссионера

Отразим предоплату по договору комиссии.

- В разделе «Банк и касса

» – «

Банковские выписки

» создаем новый документ «

Поступление на расчетный счет

». - Выбираем вид операции «Прочее поступление

». В полях «

Вх. номер

» и «

Вх. дата

» указывается номер и дата платежного поручения входящего, данные указаны в банковской выписке. - Заполняем поля следующим образом:

- «Плательщик

» – указываем комитента, выбираем его из справочника «

Контрагенты

»; - «Сумма

» – прописываем поступившую сумму от комитента; - «Отражении в БУ

» в поле «

Счет расчетов

» – выбираем 76.09, - «Контрагент

» – выбираем комитента; - «Договор

» – выбираем договор расчетов с контрагентом. Если нет зарегистрированного ранее, создаем договор с видом договора «

С комитентом (принципалом) на закупку

», где в «

Комиссионном вознаграждении

» в поле «

Способ расчета

» выбираем «

Процентом от суммы закупки

» и указываем размер процента.

» – «

Поступление акты, накладные

» создаем документ «

Поступление: товары, услуги, комиссия

».

- «Накладная №

» и «

От

» – проставляем дату и номер входящего документа; - «Контрагент

» – выбираем поставщика; - «Договор

» – выбираем договор с поставщиком; - «Склад

» – выбираем на какой склад приходуем товар.

», либо «

Сверху

». В табличной части документа заполняем столбцы «

Номенклатура

», «

Количество

» и «

Цена

», столбцы «

Сумма

», «

% НДС

», «

НДС

» и «

Всего

» просчитаются автоматически.

» ставим 002, «

Счет НДС

» 76.09.

» выбираем комитента из справочника «

Контрагенты

», в столбце «

Договор комитента

» – соответствующий договор комиссии.

Проводим поступление от ООО «Мир», у нас получились следующие проводки: Дт 002 – сумма 25 000 руб., Дт 76.09 Кт 60.01 – сумма 25 000 руб., Дт 76.09 Кт 76.09 сумма 25 000 руб. Также видно, что наш документ попал в регистр накопления «Закупленные товары комитентов

» с видом движения «Приход».

На основании поступления создаем документ «Счет-фактура

». Он заполняется автоматически, «

Код вида операции

» стоит 04. Проводим его и видим, что данные попали в регистр сведений «

Журнал учета счетов-фактур

».

Так как закупку мы совершали у нескольких поставщиков, то необходимо сделать несколько поступлений и выписать к ним счета-фактуры. Проведение комплекта документов по ООО «Холл» делает проводки Дт 002 сумма 35 000 руб., Дт 76.09 Кт 60.01 сумма 35 000 руб., Дт 76.09 Кт 76.09 сумма 35 000 руб. и запись в регистре накопления «Закупленные товары комитентов

» с видом движения «

Приход

» и регистре сведений «

Журнал учета счетов-фактур

». Проведение комплекта документов по ООО «Атлас» создает проводки Дт 002 сумма 40 000 руб., Дт 76.09 Кт 60.01 сумма 40 000 руб., Дт 76.09 Кт 76.09 сумма 40 000 руб. и запись в регистре накопления «

Закупленные товары комитентов

» с видом движения «

Приход

» и регистре сведений «

Журнал учета счетов-фактур

».