Каждый человек может оказаться в ситуации, когда ему требуется срочная финансовая помощь. Иногда сложную проблему сотруднику помогает решить компания, в которой он работает. Это не только мотивирует человека на качественную работу с полной отдачей, но также позволяет сэкономить средства. Займы, предоставляемые своим сотрудникам работодателями, чаще всего беспроцентные или имеют символическую процентную ставку. Процедура отражения операции по выдаче займа сотрудника в программе 1с 8.3 ЗУП проходит в несколько этапов.

Особенности выдачи займа сотруднику

Долг по займу погашается путем удержания из зарплаты, что также очень удобно. Для таких займов нет необходимости собирать огромный пакет документов, так как все необходимые данные имеются в кадровой службе.

Работодатель, выдавая займ, показывает свое лояльное отношение к сотруднику. Перед бухгалтерией встаёт задача правильного отображения хозяйственной операции в учете.

Действия по выдаче займа проходят определённый алгоритм. Программа 1-с позволяет бухгалтеру правильно вести учет займов, затрачивая на это минимум времени. С

При выдаче займа сотруднику нужно помнить о таких правилах:

- Законодательные нормы, дающие право компании выдавать кредиты своим сотрудникам, изложены в Гражданском Кодексе. При возникновении споров и конфликтов по заключенному договору следует пользоваться нормами не трудового, а гражданского законодательства.

- Займ выдается на основе письменного заявления сотрудника. Причина для выдачи денег должна быть весомой (покупка жилья, болезнь, учеба детей и другое). Работодатель вправе требовать от сотрудника его кредитную историю, чтобы оценить финансовое состояние и возможности погашения долга.

- Договор оформляется обязательно в письменной форме, независимо от его суммы, так как одной стороной сделки выступает юридическое лицо.

- Выдача беспроцентного кредита обязательно отражается в тексте договора. Если этого не сделать, бухгалтерская служба обязана доначислять проценты по ставке, в основу которой будет положен размер ключевой ставки ЦБ РФ, действовавший на момент подписания финансового документа.

- От беспроцентного займа или кредита с символической процентной ставкой сотрудник получает налоговые последствия в виде материальной выгоды. Работодатель, как налоговый агент, обязан начислить и удержать НДФЛ с материальной выгоды.

- Увольнение сотрудника не прекращает отношений сторон по договору.

Для правильного отражения факта выдачи займа в бухгалтерской базе в договоре должны быть четко прописаны все ключевые моменты:

- сумма договора;

- срок действия;

- порядок выдачи и погашения средств;

- размер процентной ставки (или ее отсутствие);

- штрафные санкции, которые будет применены к заемщику в случае задержки возврата долга;

- возможность пролонгации или изменения условий в тексте договора.

Ответ Профбух8

Ирина Шаврова Profbuh8.ru

Добрый вечер, Ольга!

Т.е., оказывается, Вы не доплатили а бюджет налог по НДФЛ?

В этом случае, по моему мнению, исправление в предыдущих налоговых периодах, перечисление штрафов и корректировка сданной отчетности.

Как сделать начисление с материальной выгоды Вам Елена подробнейше расписала:

- Операция, введенная вручную

- Операция учета по НДФЛ

—————————————

У нас на сайте мы консультируем по работе в программах 1С Бухгалтерия, ЗУП и УТ.

Учетные вопросы мы не решаем.

Обратитесь в письменной форме к налоговикам или аудиторам.

Они обязаны Вам дать ответ также в письменной форме, чем Вы и сможете безболезненно руководствоваться.

Оцените, пожалуйста, данный вопрос: (

1 оценок, среднее: 5,00 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

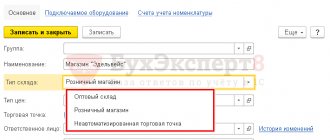

Настройка программы

Прежде чем приступить к учету выданных кредитов в бухгалтерской базе, необходимо обновить настройки программы 1С.

Перед началом процедуры следует выбрать предприятие, которое выдало кредит, а затем обновить настройки. Для этого открывается вкладка «Настройки», выбирается пункт «Расчеты зарплаты» и нажимается вкладка «Выдаются займы сотрудникам».

После этого компьютер получает нужную информацию и при начислении и выплате зарплаты сотруднику, получившему кредит, операции по обслуживанию долга будут выполняться автоматически.

Внесение договора в бухгалтерскую базу

Информация о договорах займах, выданных сотрудникам, собирается в разделе «Зарплата», подраздел «Займы сотрудникам».

Вначале бухгалтер проводит регистрацию выданного займа, взяв за основу данные подписанного договора. Данные вводятся блоками:

- Условия займа. В нем прописывается сумма, срок (в месяцах), процентная ставка. Отдельно прописывается порядок выдачи денег, так как может выдаваться единовременно (работник получает сразу всю сумму) или частями (заем выдается помесячно, поквартально).

- Порядок погашения. Практика погашения долга предлагает четыре способа оплаты. Соответствующая отметка делается в бухгалтерской базе. Если кредит выдан под проценты, в этом же блоке указывается выбранный способ оплаты процентов.

- Материальная выгода по займу, облагаемая НДФЛ. Как только программа получит информацию о выданном кредите сотруднику, она автоматически активирует вкладку «Материальная выгода, облагаемая НДФЛ». Если кредит имеет целевой характер и целью его получения является статья, дающая право на получение льгот по налогообложению (например, строительство жилья), бухгалтер должен снять флажок с этого блока.

- Отсрочка. Если договор предусматривает отсрочку оплаты задолженности по займу, работник бухгалтерии вносит в программу соответствующую информацию.

Есть 4 варианта оплаты:

- Дифференцированный – кредит оплачивается равными частями, а проценты переводятся за текущий месяц;

- Аннуитетный – фиксированные платежи ежемесячно;

- Только проценты – они удерживаются каждый месяц, а в конце срока оплачивается тело кредита и проценты за последний месяц действия договора.

- Только займ – ежемесячно оплачивается фиксированная часть тела долга, а проценты выплачиваются в последний месяц действия договора.

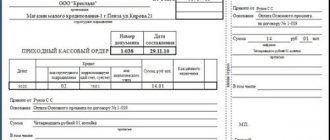

После заполнения всех данных договор можно распечатать и проверить внесение данных в бухгалтерскую базу. Для этого выбирается кнопка «Печать» и пункт «Договор займа».

Важно! Программа 1С 8.3 ЗУП позволяет также распечатать график погашения платежей для передачи его заемщику.

Займы сотрудникам в 1С: Бухгалтерии предприятия 8

Опубликовано 03.07.2018 13:11 Автор: Administrator Займы сотрудникам – это, с одной стороны, финансовое вложение организации (в случае процентного займа), а с другой – форма материальной поддержки сотрудников. В этой статье речь пойдет о том, как организовать учет выданных процентных займов в программе 1С: Бухгалтерия предприятия 8 редакции 3.0, а также о нюансах займов беспроцентных и начислении НДФЛ с материальной выгоды.

Выдача процентных займов отражается по дебету счета 58.03 («Предоставленные займы»).

В бухгалтерском учете доходы от предоставления займов – это прочие доходы (Кредит счета 91.01 (субконто «Начисленные проценты по займу»). В налоговом учете доходы от предоставления займов – это внереализационные доходы (п.6 ст.250 НК РФ). Заключаем в письменной форме договор с сотрудником, в котором фиксируем основные условия договора: сумма займа, срок займа, процентная ставка (годовых). К договору составляется платежный календарь, в котором расшифровываются помесячно платежи (удержания), а также остаток основного долга. Если с сотрудником заключается договор беспроцентного займа, то это условие обязательно должно быть зафиксировано; в противном случае договор считается заключенным по существующей в регионе ставке банковского процента или ставке рефинансирования ЦБ. Совет: не допускать двусмысленных трактовок положений договора. Вариант платежного календаря при предоставлении сотрудникам процентного займа: (заем с 01.04.2018г., 8% годовых, срок займа 2 месяца)

| № п/п | Месяц | Остаток основного долга | Выплата по займу | Количество дней займа | Сумма процентов по займу | Дата удержания |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Апрель 18 | 50000,00 | 25000,00 | 30 | 328,77 | 30.04.2018 |

| 2 | Май 18 | 25000,00 | 25000,00 | 31 | 169,86 | 31.05.2018 |

| 0,00 | 0,00 | 0,00 |

Расчет причитающихся по займу процентов определяем по формуле простого процента (гр.6=гр.3*8%/365*гр.5)

Аналитический учет выданных займов ведется на счете 73.01 «Расчеты по предоставленным займам» по каждому сотруднику.

Для раздельного учета основного платежа по займу и причитающихся организации процентов добавим в настройки удержаний из заработной платы аналитику:

Раздел «Зарплата и Кадры» – «Справочники и Настройки» – «Настройки зарплаты» – «Расчет зарплаты» – справочник «Удержания». Добавляем строки: «Выплата займа» и «Проценты по займу».

В 1С: Бухгалтерии предприятия 8 редакции 3 удержание суммы основного долга и процентов по займу будет выглядеть следующим образом: — удержание суммы займа;

— удержание процентов по займу;

Общую сумму удержания можно расшифровать.

Важно: документ «Начисление зарплаты» не формирует бухгалтерские проводки по удержаниям займов!

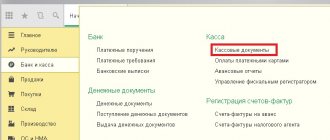

Для отражения в бухгалтерском учете удержаний по договору займа необходимо создать операцию вручную. «Операции» – «Бухгалтерский учет» – «Операции, введенные вручную» – «Операция». Удерживаем сумму займа, сумму процентов по займу и отражаем по кредиту 91.01 прочие доходы в БУ и внереализационные доходы в НУ.

Проверим отражение удержаний в расчетном листке сотрудника:

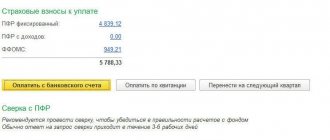

При выдаче сотруднику беспроцентного займа или процентного займа со ставкой менее 2/3 ставки рефинансирования ЦБ РФ у него образуется материальная выгода в виде экономии на процентах (пп.1.п.2 ст.212 НК РФ). Ставка НДФЛ от суммы материальной выгоды от экономии на процентах 35%. Справочно: единая ставка рефинансирования ЦБ РФ с 26.03.2018 г. составляет 7.25%. Вариант платежного календаря при предоставлении сотруднику беспроцентного займа: (заем с 01.04.2018г., беспроцентный, срок займа 2 месяца)

| № п/п | Месяц | Остаток основного долга | Количество дней займа | Материальная выгода | Дата удержания |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Аперель 2021г. | 50000,00 | 30 | 198,63 | 30.04.2018г. |

| 2 | Май 2021г. | 25000,00 | 31 | 102,63 | 31.05.2018г. |

Расчет материальной выгоды определяем по формуле (гр.5=гр.3/365*30*2/3*7,25%)

Для отражения НДФЛ с материальной выгоды в расчетном листке в справочник «Удержания» добавляем строку «НДФЛ с материальной выгоды». Теперь в расчетном листке отражены удержания возврата займа и НДФЛ с материальной выгоды:

В бухгалтерском учете проводки по удержанию суммы займа и НДФЛ формируем вручную:

Далее выбираем регистры:

Закладка «Взаиморасчеты с сотрудниками» заполняется так («Приход» – «Сумма взаиморасчетов»: сумма НДФЛ со знаком минус): Аналогичным образом заполняется закладка «Зарплата к выплате» («Приход» – «Сумма к выплате»: сумма НДФЛ со знаком минус). В налоговом учете отражаем удержание НДФЛ следующим образом: «Зарплата и Кадры» – «Все документы по НДФЛ» – «Операция учета НДФЛ». Удерживаем НДФЛ с суммы материальной выгоды. Закладка «Доходы»:

Код дохода 2610:

Закладка «Удержано по всем ставкам»:

Рекомендуем проверять корректность ввода операций с помощью ОСВ, универсального отчета (регистры учета «Взаиморасчеты с сотрудниками», «Зарплата к выплате»); регистров по налоговому учету НДФЛ. Важно: Если сотрудник пользуется беспроцентным займом на приобретение жилья, земельного участка, предоставленного под ИЖС, и имеет право на налоговый вычет (все случаи указаны в исключениях п.п.1, п.1 ст.212 НК РФ) материальная выгода в виде экономии на процентах не облагается НДФЛ. Для этого работник обязан предоставить справку налогового органа, о наличии у него такого права. Если справки нет, НДФЛ удерживаем, работник на основании декларации 3-НДФЛ имеет право на возврат уплаченного НДФЛ из бюджета. Но это уже другая история… Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

Выдача займа

Действие договора займа начинается после получения сотрудником денежных средств. Для проведения этой операции в бухгалтерской базе совершаются такие действия:

- На странице договора конкретному сотруднику нужно щелкнуть по вкладке «Создать на основании». В открывшемся окне выбрать пункт «Выдача» и заполнить форму, указав выданную сумму и форму выдачи (наличным или на банковский счет сотрудника».

- Чтобы документ сохранился в базе данных после заполнения формы, нужно кликнуть по кнопке с надписью «Сохранить и закрыть».

- Если выдача займа происходит несколькими траншами, то на странице для учета договора по конкретному сотруднику устанавливается флажок напротив надписи «Несколькими траншами». На экране появиться две таблицы. Первая со схемой выдачи займа, вторая – со схемой погашения.

- Сотрудник выбирает удобный для себя способ получения денежных средств: наличный или безналичный.

- Если деньги получаются в кассе, бухгалтеру необходимо сформировать документ РКО. При безналичном способе получения заемных средств формируется платежное поручение в банк.

- Вначале бухгалтер выбирает вид операции, от этого зависит правильность выбора программой счетов для бухгалтерской проводки.

- Далее заполняются поля платежного документа. Получатель средств будет сотрудник, его расчетный счет в банке подтягивается в платежку из общего справочника. Затем прописывается сумма и назначение платежа. После проверки сформированного документа его статус меняется на «Оплачено» и специалист списывает сумму с расчетного счета компании.

Погашение долга

Программа предлагает два способа проведения операций по погашению займа, выданного сотруднику:

- Ввод документа «Погашения займа сотруднику» до начисления заработной платы за месяц. Документ вводится в разделе «Зарплата» вкладка «Займы сотрудникам». Для его создания бухгалтеру необходимо ввести информацию: «Наименование и дату документа. Компьютер по указанному сотруднику выберет из базы все имеющиеся кредиты, а специалисту нужно будет выбрать один документ из существующих. Если договор один, программа выберет его автоматически. Затем вручную нужно указать в соответствующей графе сумму к погашению. Программа сравнит ее с графиком погашения платежей по долгу, начислит проценты и НДФЛ с материальной выгоды.

- Расчет удержаний при начислении заработной платы. При этом способе не требуется создавать отдельный документ, все расчеты выполняются в разделе «Зарплата» во вкладке «Начисление зарплаты и взносов». После открытия вкладки «Займы» на экране монитора появятся расчеты ежемесячного платежа, процентов по кредиту, материальной выгоды и подоходного налога.

Внесение изменений в договор

По инициативе заемщика в договор могут быть внесены изменения, которые следует указать в бухгалтерской базе. Для этого нужно открыть карточку договора и создать документ «Изменение условий по договору займа сотруднику». В новом документе корректируется пункты договора, которые были изменены по желанию сторон.

Важно! После того как документ будет проведен и сохранен, все расчеты по договору в бухгалтерской базе будут проходить по новым условиям.

Отчеты

Разработчиками программы 1С 8.3 ЗУП предусмотрена возможность формирования и распечатки отчетов по договору с конкретным сотрудником.

Отчеты формируются как из документа «Договоры займа сотруднику», так и из раздела «Заработная плата».

Отчеты из документа «Договор займа сотруднику»:

- Договор займа;

- График погашения (без учета изменений, внесенных в договор);

- Погашение долга;

- Карточка учета договора.

Отчеты из раздела «Заработная плата»:

- Все погашения;

- Проценты начисленные и уплаченные;

- Помесячный остаток по кредиту.

Организация — займодавец, сотрудник — заемщик

Сотрудник может получить у работодателя заем для различных целей, среди которых приобретение или строительство жилья, прочие нужды. Порядок предоставления займов сотрудникам и условия возврата устанавливаются локальным нормативным актом организации.

Если сотруднику предоставляется беспроцентный заем или процентная ставка по договору меньше 2/3 ключевой ставки ЦБ РФ, то у него появляется материальная выгода от использования заемных средств, облагаемая НДФЛ (см. пп. 1 п. 1, пп. 1 п. 2 ст. 212 НК РФ).

В соответствии с НК РФ организация, выдавшая заем сотруднику, становится налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Доход в виде материальной выгоды по займам и НДФЛ следует исчислять ежемесячно по состоянию на последнее число каждого месяца и удерживать из ближайших денежных выплат.

Материальная выгода рассчитывается по формуле:

СумЗ х (2/3 КлСт – ПгСт) х Дм / Дг,

- где Дм — количество календарных дней в месяце расчета. Если в расчетном месяце заем выдается или погашается, то дни учитываются только после получения/до погашения соответственно;

- Дг — количество дней в году (365 либо 366);

- СумЗ — сумма займа по состоянию на момент расчета;

- КлСт — ключевая ставка ЦБ РФ, действующая на последнее число месяца. Ключевая ставка ЦБ РФ — это минимальная процентная ставка, по которой ЦБ РФ предоставляет кредиты коммерческим банкам на срок в 1 неделю. На 30.04.2019 КС составляет 7,75 %, а 2/3 от этой ключевой ставки составляют примерно 5,17 %;

- ПгСт — процентная годовая ставка. Если процент годовой ставки, под который выдан заем, оказывается меньше этой величины, то возникает материальная выгода.

Сумма рассчитанной материальной выгоды облагается НДФЛ. Размер налоговой ставки по НДФЛ, которая применяется к материальной выгоде от экономии на процентах, зависит от налогового статуса получателя такого дохода:

- для налогового резидента РФ — 35 %;

- для налогового нерезидента РФ — 30 %.

Для налоговых нерезидентов, имеющих особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты, в первую очередь — нерезиденты), ставка НДФЛ на материальную выгоду составляет 30 %.

Удержать НДФЛ необходимо при ближайшей денежной выплате. Перечислить удержанный налог в бюджет следует в срок не позднее первого рабочего дня, после того как НДФЛ был удержан.

Обратите внимание, если заем выдан на приобретение жилья (квартиры, дома, комнаты, долей в них), об этом прямо указано в договоре займа и сотрудник получил в ИФНС уведомление о подтверждении права на имущественный вычет в связи с покупкой жилья, то матвыгода по этому займу не облагается НДФЛ.

| 1С:ИТС Подробный пример отражения в «1С:Зарплате и управлении персоналом 8» редакции 3 и в других программах 1С удержания основного долга и процентов по договору займа с сотрудником см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Инструкции по учету в программах „1С“». |

Доход в виде материальной выгоды и НДФЛ с него в «1С:Зарплате и управлении персоналом 8» редакции 3 рассчитываются в соответствии с законодательством РФ. Кроме того, в соответствии с настройками документа Договор займа (рис. 1) в программе автоматически рассчитывается месячная сумма погашения основного займа и удерживается в документе Начисление зарплаты и взносов на закладке Погашение займов. Таким образом, ежемесячно автоматически уменьшается сумма займа (СумЗ). Датой возникновения материальной выгоды в программе считается дата уплаты процентов, то есть дата начисления заработной платы.

Рис. 1. Документ «Договор займа сотруднику»

Для подключения возможностей программы по отражению операций по удержаниям в счет возврата займа, регистрации материальной выгоды, расчету и учету НДФЛ необходимо в настройках расчета зарплаты (меню Настройка — Расчет зарплаты) установить флаг Выдаются займы сотрудникам. Тогда в меню Расчет зарплаты становится доступен блок документов Займы сотрудников:

- Договор займа между сотрудником и организацией — регистрирует все условия займа: сумму и порядок выдачи, годовой процент и необходимость удержания НДФЛ, порядок погашения долга и процентов. Можно получить печатную форму договора займа и приложения к нему — График погашения займа;

- Выдача займа сотруднику — может быть сформирован на основании документа Договор займа и регистрирует факт выдачи денежных средств сотруднику;

- при необходимости изменения в договор займа применяется документ Изменение условий договора займа сотруднику;

- из зарплаты сотрудника удерживается сумма в счет погашения займа в соответствии с графиком платежей документом Начисление зарплаты и взносов;

- досрочные погашения займа фиксируются документом Погашение займа сотруднику.