Что такое налоговый режим

Бизнес платит налоги по определенным правилам и формулам. Попросту говоря, налоговый режим (или система налогообложения) — и есть тот набор формул, по которым придется рассчитывать и перечислять в бюджет налоги. В России несколько таких систем, они отличаются по количеству налогов и их размеру, по числу отчетов, которые придется сдавать. В каждой системе есть свои допуски и критерии: если бизнес подходит под эти допуски — имеет право применять систему, если “не влезает” — то нет.

- ОСНО — общая система налогообложения — базовая система, на которой “по умолчанию” оказываются все новые компании и ИП, если они не выберут другой режим и не напишут об этом уведомление в налоговую. Поэтому ОСНО называют основной системой, или “классикой”, а остальные налоговые режимы — специальными, или спецрежимами.

- УСН — упрощенная система налогообложения, упрощенка.

- ПСН — патентная система налогообложения, патент.

- ЕСХН — единый сельскохозяйственный налог — для фермеров и крестьянских хозяйств.

- НПД — налог на профессиональный доход — для самозанятых.

Замечательно, а где «но»?

Вы правы, без «но» не обошлось. Несмотря на множество положительных изменений, есть те, что малый бизнес совсем не порадовли:

- Новые реквизиты для уплаты налогов и взносов — смотрите письмо ФНС России от 08.10.2020 № КЧ-4-8/[email protected];

- Придется отчитываться о некоторых видов товаров, которые попали в перечень прослеживаемых (см. Федеральный закон от 09.11.2020 № 371-ФЗ). Прослеживать путь товара будут от момента ввоза в страну до их реализации потребителю. Счета-фактуры, выставленные при реализации таких товаров, можно оформлять только в электронной форме;

Кстати, в форме счет-фактуры появились новые реквизиты для прослеживаемых товаров — количество, единицы измерения, номер партии;

- Появилась прогрессивная шкала НДФЛ. По доходам свыше 5 миллионов рублей придется платить налог по повышенной ставке — 15%, это относится и к ИП на общей системе налогообложения;

- С 1 июля 2021 года предприниматели, которые ранее получили отсрочку по использованию онлайн-кассы, должны начать ею пользоваться. На выбор, покупку, регистрацию и подключение онлайн-кассы нужно время, поэтому рекомендуем начать заниматься этим вопросом не в последние июньские дни;

- Для тех, кто уже работает с кассами, напомним — с 1 июля необходимо писать наименование в чеке, если ранее вы вправе были этого не делать;

- Если к вам в следующем году придет устраиваться на работу сотрудник, для которого это первое место работы, ему необходимо сразу же начать вести электронную трудовую книжку;

- С 1 января 2021 года ряд товаров (некоторые виды верхней одежды и одежды из трикотажа, постельное белье и др.) подлежат обязательной маркировке. Без нее нельзя не только продавать такие товары, но даже хранить или перевозить.

Что влияет на выбор налогового режима

Какие же параметры показывают, сможете вы применять конкретную систему налогообложения или нет? Перечисляем.

- Объем годовой выручки. Скажем, для УСН это 200 000 млн. рублей, для ПСН — 60 млн. рублей, для НПД — 2,4 млн. рублей, а для ОСНО ограничений нет.

- Число сотрудников. На упрощенке можно работать со штатом до 130 человек, на патенте — до 15 человек, на НПД вовсе нельзя нанимать персонал, а на ОСНО ограничений снова нет.

- Организационно-правовая форма — ИП, ООО и пр. Например, ИП могут работать на ПСН и НПД, а ООО — нет.

- Виды деятельности. На ОСНО можно работать при любом виде деятельности, а вот у каждого спецежима есть список видов, для которых его можно применять. Это прописано в Налоговом кодексе и региональных законах, мы расскажем об этом подробнее, когда будем говорить о каждом спецрежиме.

Есть и другие допуски для спецрежимов: стоимость основных средств, наличие филиалов и пр. Об этом мы тоже расскажем позже.

Что такое малое предприятие: критерии 2021 года

Субъектом малого и среднего бизнеса может быть признаны как организации в форме юридического лица, так и индивидуальные предприниматели при условии соблюдения:

- лимита доходов;

- ограничений по численности сотрудников (штатных и наемных);

- предельного показателя допустимой доли других организаций в уставном капитале фирмы.

Требования для причисления субъекта хозяйствования к категории малых предприятий установлены действующими законодательными актами. В 2021 году законодатели установили следующие критерии для малых предприятий:

| № п/п | Критерии для малого предприятия | Описание |

| 1 | Уровень дохода | Сумма дохода, полученная организацией по итогам отчетного года, не должна превышать 800.000.000 руб. Данная сумма рассчитывается на основании выбранной системы налогообложения и подтверждается показателями, отраженными в налоговой декларации |

| 2 | Численность сотрудников | Среднесписочная численность сотрудников организации, рассчитанная по итогам отчетного года, не должна составлять более 100 человек |

| 3 | Доля других организации в уставном капитале предприятия | Ограничение относительно доли участия других организаций в уставном капитале фирмы установлены в следующем размере:

Доля участия организаций, которые сами являются субъектами малого предпринимательства, лимитом не ограничена. |

Также действующими законодательными актами установлены требования для отнесения организаций и ИП к категории микро- и средних предприятий:

| № п/п | Вид субъекта предпринимательства | Критерии |

| 1 | Среднее предприятие | Годовой уровень дохода – до 2 млрд. руб., среднесписочная численность сотрудников – от 101 до 250 человек. |

| 2 | Микропредприятие | Годовой уровень дохода – до 120 млн. руб., среднесписочная численность сотрудников – до 15 человек. |

Как выбрать налоговый режим

Шаг 1. “Отфильтруйте” все возможные режимы по организационно-правовой форме. Например, у вас ООО: подойдут ОСНО и УСН. Если у вас ИП, подойдет любой из режимов.

Шаг 2. Смотрим на годовую выручку. Если по бизнес плану вы должны заработать 45 млн рублей, то НПД уже не подойдет, а вот патент, упрощенка и ОСНО — да.

Шаг 3. Считаем работников в штате. Например, у вас 60 сотрудников: патент и НПД отпадают, остается упрощенка и ОСНО.

Шаг 4. Отсекаем налоговые режимы по видам деятельности: проверяем допуски для вашего вида. Скажем, страховщики не работают на УСН.

Шаг 5. Проверяем остальные критерии: например, компания с филиалами или участием другой компании в уставном капитале более 25% не может применять УСН.

Шаг 6. Если к этому шагу у вас еще есть выбор, рассчитайте налоговую нагрузку. Для этого посмотрите, какие налоги платят на каждом подходящем налоговом режиме, и рассчитайте суммы по вашим плановым или текущим доходам. Потом сравните их и выберите самый выгодный налоговый режим.

Выбор системы налогообложения можно сделать автоматически — с помощью бесплатного калькулятора от Контур.Бухгалтерии. Калькулятор поможет отсечь неподходящие режимы, подскажет, как заполнить поля для расчета, и покажет налоговую нагрузку по каждой системе. Вам останется только выбрать выгодный режим.

Законная оптимизация фискальной нагрузки

Современный предприниматель может существенно снизить налоги, упростить учет, а также воспользоваться льготами для малого бизнеса. Ключевым условием является правильный выбор режима или грамотное совмещение механизмов.

Рекомендации плательщикам УСН

Наиболее безопасным вариантом является упрощенная система со ставкой в 6 %. Такое решение подойдет начинающим предпринимателям, не имеющим представления о первичной отчетности и не желающим рисковать. Объект обложения особенно актуален при оказании услуг через интернет. Система рекомендована самозанятым гражданам – фрилансерам.

Если издержки у фирмы значительные, есть смысл обратить внимание на ставку 15 %. Залогом успеха станет документальная фиксация расходов. Большое значение будет иметь проверка контрагентов на предмет добросовестности. Во избежание оспаривания затрат контролирующими органами следует отдать предпочтение безналичным расчетам.

Упрощенный режим актуален для развивающегося бизнеса. Высокий порог годового оборота позволяет фирмам активно расширяться и выходить на новые рынки. В отличие от ПСН и ЕНВД территориальных границ ведения коммерческой деятельности здесь нет. Работать можно в любом регионе страны без дополнительной регистрации.

Совет налогового оптимизатора! Если компания на УСН начала регулярно продавать продукцию, торговый зал можно выделить на ЕНВД. Законной схема будет при четком разграничении денежных потоков и документировании движения материальных ценностей.

Рекомендации плательщикам ЕНВД

Поскольку эта система налогообложения для малого бизнеса не связана с реальными доходами и затратами, сделать акцент следует на физические показатели. Так, можно сократить фискальную нагрузку за счет перепланировки помещения. Монтаж перегородок, отделяющих торговый зал от складских и технических зон, законно уменьшит платежи в бюджет. Основные средства плательщикам ЕНВД лучше брать в аренду. В случае резкого снижения дохода или простоя соглашение можно расторгнуть. Отсутствие физического показателя исключит начисление налога. Собственникам коммерческих активов доказать «заморозку» бизнеса будет значительно сложнее.

Совет налогового оптимизатора! Некоторые виды деятельности, облагаемой ЕНВД, дублируют позиции в списках ПСН и УСН. Если реальная выручка по направлению ниже вмененного дохода, разумнее сменить систему.

Оптимизация при применении режима ПСН заключается в грамотном расчете периода осуществления деятельности. Законодатель разрешил приобретать патент с минимальными сроками. Такой вариант оптимален для сезонных видов бизнеса.

УСН: налоги и отчеты, кому подходит

Упрощенка — один из самых понятных и выгодных спецрежимов для малого бизнеса, правила работы и перехода на УСН есть в гл. 26.2 НК РФ. На упрощенке платят один налог (правда, если у компании есть транспорт и земля, то транспортный и земельный налог платятся отдельно). Каждый квартал перечисляют так называемые “авансы по налогу”, а по итогам года рассчитывают и платят остаток налога. А вот налоговая декларация одна — ее сдают раз в год: организации до 31 марта, ИП — до 30 апреля.

Плюс системы еще и в том, что власти вашего региона могут снизить налоговую ставку по УСН для некоторых видов бизнеса, тогда экономия будет еще заметнее.

На УСН не надо работать с НДС. Поэтому другим компаниям, которые платят НДС, не выгодно покупать у компаний или ИП на УСН товары и услуги. Так что “осношники” стараются не работать с “упрощенцами”.

Допуски и ограничения при работе на УСН:

- годовой доход — не более 200 млн. рублей;

- число сотрудников — не более 130;

- стоимость основных средств — не более 150 млн. рублей;

- в уставном капитале компании должно быть не более 25% вклада другой организации;

- у компании не должно быть филиалов;

- на упрощенке нельзя работать производителям подакцизных товаров, добывать полезные ископаемые, работать с ценными бумагами, давать кредиты: в ст. 346.12 НК РФ перечислены все, кому нельзя работать на УСН.

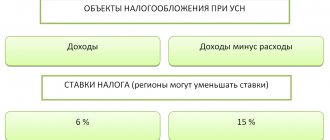

Правила расчета налога на упрощенке зависят от объекта налогообложения. Это та сумма, с которой платится налог. На УСН есть два варианта:

- доходы;

- доходы минус расходы.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Московский государственный университет печати

6.

Налоговый учет и отчетность на предприятиях малого бизнеса

6.1.

Виды налогообложения для субъектов малого предпринимательства

Для малых предприятий налоговый учет и отчетность являются важнейшими элементами учетной политики. Основной целью налогового учета и отчетности на малом предприятии является обобщение информации, необходимой для правильного начисления налогооблагаемой базы по видам налоговых платежей.

Существующая система налогообложения в Российской Федерации включает общий и специальный режимы налогообложения, которая позволяет все малые предприятия распределить по трем основным группам.

Первая группа включает малые предприятия, избравшие общий режим налогообложения наряду с крупными и средними предприятиями.

Во вторую группу включены малые предприятия, применяющие такой вид специального режима налогообложения, как упрощенная система налогообложения, порядок применения которой регламентируется главой 26.2 «Упрощенная система налогообложения» НК РФ.

Третью группу составляют малые предприятия, применяющие еще один вид специального режима налогообложения в виде уплаты единого налога на вмененный доход, порядок применения которой регламентируется главой 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ.

Таким образом любое малое предприятие может выбрать либо общий, либо один из специальных видов режима налогообложения.

Малое предприятие, применяющее общепринятую систему налогообложения, должно уплачивать достаточно большое количество налогов (перечислим основные), среди которых:

Федерального значения:

Налог на прибыль организации по ставкам 0, 6,; 10, 15, 20, 24% (ст. 284 НК РФ). Основание для взимания данного налога является глава 25 «Налог на прибыль организаций» НК РФ. Объектом для налогообложения являются полученные доходы, уменьшенные на величину произведенных расходов (ст.247 НК РФ). Налоговым отчетным периодом для данного налога является календарный год (ст. 285 НК РФ). Отчетностью по налогу является Налоговая декларация по форме, утвержденной Приказом МНС РФ от 07.12.2001 г. № БГ-3-02/542 (ред. от 12.07.2002);

Налог на добавленную стоимость (НДС) по ставке: 0%, 10%; 18% . Основанием для взимания является глава 21 «Налог на добавленную стоимость» НК РФ. Объект налогообложения регулируется ст. 146 «Объект налогообложения», налоговым отчетным периодом является календарный месяц.

Здесь следует особо отметить, что для субъектов малого предпринимательства отчетный период увеличивается до квартала при условии, если ежемесячные в течение квартала суммы выручки от реализации товаров (работ, услуг) не достигают миллиона рублей без учета налога (ст. 163 НК РФ).

Отчетностью по налогу является Налоговая декларация по форме, утвержденной Приказом МНС РФ от 03.07.2002 г. № БГ-3-03/338;

Акцизы, уплата которых регулируется гл.22 «Акцизы» НК РФ. Объектом налогообложения является реализация произведенных подакцизных товаров по ставкам, установленным в рублях и копейках за единицу измерения подакцизных товаров в зависимости от их вида (ст. 193 НК РФ). Налоговым периодом является календарный месяц (ст.192 НК РФ) и отчетностью по налогу является Налоговая декларация по форме, утвержденной Приказом МНС РФ от 17.12.2002 г. N БГ-3-03/716;

Налог на доходы физических лиц, основанием для взимания которого является гл.23 «Налог на доходы физических лиц» НК РФ. Объектом налогообложения является доход, выплаченный малым предприятием работникам (физическим лицам) в виде вознаграждения за выполненные работы, оказанные услуги и т.д.(ст. 208 НК РФ), по установленным ставкам 6, 13, 30, 35% (ст.224 НК РФ). Налоговым периодом устанавливается календарный год (ст.216 НК РФ) и отчетностью по налогу является справка о доходах физического лица за год по форме № 2-НДФЛ, утвержденной Приказом МНС РФ от 02.12.2002 г. № БГ-3-04/686;

Единый социальный налог (ЕНС), уплата которого регулируется гл.24 «Единый социальный налог» НК РФ. Объектом для налогообложения являются выплаты и иные вознаграждения в пользу физических лиц по трудовым и гражданско-правовым договорам, которые заключаются для выполнения работ, оказания услуг, а также за выполненные работы по авторским договорам (ст.236 НК РФ). Ставки установлены в процентах и зависят от суммы выплаченного дохода (ст.241 НК РФ). Налоговым периодом установлен календарный год (ст. 240 НК РФ), а отчетностью по налогу является Налоговая декларация по форме, утвержденной приказом МНС РФ от 09.10.2002 г. № БГ-3-05/550, а также расчет по авансовым платежам, утвержденный Приказом МНС РФ от 01.02.2002 г. № БГ-3-05/49.

Регионального уровня:

Налог на имущество организаций, уплата которого регулируется гл. 30 «Налог на имущество организаций» НК РФ (введена Федеральным законом от 11.11.2003 г. № 139-ФЗ), ставка которого устанавливается законами субъектов РФ и не может превышать 2,2% (ст. 380 НК РФ). Объектом налогообложения устанавливается среднегодовая стоимость имущества на отчетную дату (ст. 375, 377 НК РФ). Налоговым периодом устанавливается календарный год (ст.379 НК РФ). Отчетностью по налогу являются налоговые расчеты по авансовым платежам, представляемые в сроки, установленные для квартальной и годовой бухгалтерской отчетности (ст. 386 НК РФ). Расчет по налогу на имущество предприятий производится по форме, утвержденной инструкцией Госналогслужбы РФ от 08.06.1995 г. № 33 (в ред. Приказа МНС РФ от 18.01.2002 г. N БГ-3-21/22);

Транспортный налог (ставка устанавливается в рублях, в зависимости от вида транспортного средства (ст. 361 НК РФ). Основанием для взимания является гл. 28 «Транспортный налог»НК РФ. Налоговым отчетным периодом установлен календарный год (ст. 360 НК РФ), форма налоговой декларации устанавливается законами субъектов РФ.

Налоги местного уровня:

Земельный налог, ставка по которому устанавливается субъектами РФ. Основанием для взимания земельного налога является Закон РФ от 11.10.1991 г. № 1738-1 «О плате за землю» (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ. Налоговым периодом установлен календарный год (ст.3 Закона РФ № 1738-1), отчетность по налогу осуществляется по Налоговой декларации по земельному налогу по форме, утвержденной приказом МНС РФ от 12.04.2002 г. № БГ-3-21/197;

Налог на рекламу, основанием для взимания которого является Закон РФ от 27.12.1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации» (в ред. Федерального закона от 11.11.2003 г.). Ставка налога устанавливается органами местного самоуправления, но не должна превышать 5% (ст.21п.4 Закона РФ № 2118-1). Объектом для налогообложения установлена стоимость услуг по рекламе без налога на добавленную стоимость. Органами местного самоуправления устанавливается налоговый период (по г. Москве — квартал) и форма отчетности по налогу на рекламу.

Даже только перечень основных налогов и сборов свидетельствует о том, что для малых предприятий общий режим налогообложения — это тяжелое бремя. Поэтому ряд малых предприятий переходят на режим специального налогообложения, к которому относится упрощенная система налогообложения, которая применяется наряду с общей системой налогообложения.

6.2.

Упрощенная система налогообложения

Применение упрощенной системы налогообложения предусматривает замену уплаты: 1) налога на прибыль организаций; 2) налога на имущество организаций; 3) единого социального налога и 4) налога на добавленную стоимость (за исключением налога на добавленную стоимость, подлежащего оплате при ввозе товаров на таможенную территорию Российской Федерации) уплатой единого налога, который исчисляется по результатам хозяйственной деятельности организации за налоговый период (ст. 346.11 п.2 НК РФ).

Все иные налоги уплачиваются малыми предприятиями, перешедшими на упрощенную систему, в соответствии с общим режимом налогообложения.

Переход малого предприятия на упрощенную систему налогообложения имеет определенный порядок, который установлен гл.26.2 (ст.346.12 «Налогоплательщики»).

- • Малое предприятие имеет право перейти на упрощенную систему налогообложения, если по итогам девяти месяцев того года, в котором организация подает заявление о переходе на упрощенную систему налогообложения, доход от реализации (выручка от реализации товаров (работ, услуг, имущественных прав) как собственного производства, так и ранее приобретенных) не превысил 11 млн. руб. (ст.346.12. п.2);

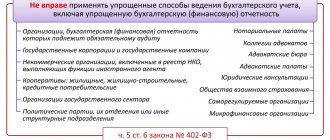

• Не вправе применять упрощенную систему налогообложения:

• организации, средняя численность работников которых за налоговый (отчетный период) превышает 100 чел.;

• организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. руб.;

• организации, которые имеют филиалы и (или) представительства;

• К организациям, которые не могут применять упрощенную систему налогообложения относятся: банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды;

• Не могут перейти на упрощенную систему налогообложения организации и индивидуальные предприниматели, которые занимаются такими видами деятельности:

• производством подакцизных товаров;

• добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

• игорным бизнесом;

• нотариусы, занимающиеся частной практикой.

• Такими не могут быть организации и индивидуальные предприниматели, если они:

• являются участниками соглашений о разделе продукции;

• переведены на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

• являются организациями, в которых доля непосредственного участия других организаций составляет более 25 процентов (при этом данное ограничение не распространяется на организации, уставной капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов) (ст.346.12. п.3).

• Отдельным пунктом 4 ст.346.12 (введен Федеральным законом от 07.07.2003 № 117-ФЗ) установлен порядок для организаций и индивидуальных предпринимателей, переведенных на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам, которые теперь вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. Но при этом для этих организаций и индивидуальных предпринимателей ограничения по размеру дохода от реализации, численности работников и стоимости основных средств и нематериальных активов, установленных ст.346.12, определяются исходя из всех осуществляемых ими видов деятельности.

Порядок перехода на упрощенную систему налогообложения определяется ст. 346.13 НК РФ, которая устанавливает, что:

Организации, добровольно изъявившие желание о переходе на упрощенную систему налогообложения, подают заявление в налоговый орган по месту нахождения организации (или месту жительства) в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на упрощенную систему налогообложения (ст.346.13 п.1);

Вновь созданные организации имеют право подать заявление о переходе на упрощенную систему налогообложения одновременно с подачей заявления о постановке на налоговый учет, что дает им возможность применять упрощенную систему налогообложения в текущем календарном году с момента создания организации (ст.346.13 п.2);

Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на общий режим налогообложения (ст.346.13 п.3).

Порядок исчисления единого налога

Объектом налогообложения для исчисления единого налога признаются:

- • доходы;

• доходы, уменьшенные на величину расходов (ст.346.14 п.1).

Таким образом, при упрощенной системе налогообложения малое предприятие самостоятельно делает выбор налоговой базы с учетом конкретного вида своей деятельности, состава расходов или доходов и т.д.

Делая выбор в пользу доходов или доходов, уменьшенных на величину расходов, необходимо следовать порядку определения доходов малого предприятия (ст.346.15), а также и расходов (ст.346.16).

Согласно ст.249 НК РФ доходом признается доход от реализации в виде выручки от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручки от реализации имущественных прав.

Если налогоплательщик объектом налогообложения признает доход, уменьшенный на величину расходов, то в этом случае он должен уменьшить полученные доходы на сумму произведенных расходов.

Расходами признаются обоснованные (экономически оправданные) и документально подтвержденные (подтвержденные документами и оформленные в соответствии с законодательством Российской Федерации) затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (ст.252 НК РФ). Расходы, не учитываемые в целях налогообложения определяются ст. 270 НК РФ.

К расходам по критериям ст. 252 НК РФ можно отнести прежде всего те, которые определяются ст.346.16 (п.1 подп.1-4):

- • расходы на приобретение основных средств, в том числе расходы на ремонт основных средств, включая арендованные;

• расходы на приобретение нематериальных активов;

• арендные платежи (в том числе лизинговые) за арендуемое (в том числе принятое в лизинг) имущество.

Особо следует выделить расходы на приобретение основных средств, которые принимаются в порядке, который определяется ст. 346.16 п.3 НК РФ.

Следует иметь в виду и порядок признания доходов и расходов.

Ст.346.17 определяет, что: 1) датой получения доходов признается день поступления средств на счета (в банках и (или) в кассу); 2) расходами признаются затраты после их фактической оплаты (расходы на приобретение основных средств отражаются в последний день отчетного (налогового) периода).

При определении налоговой базы единого налога доходы и расходы определяются нарастающим итогом с начала налогового периода (ст.346.18 п.5).

Налоговая ставка единого налога устанавливается в зависимости от выбранного объекта налогообложения:

6 процентов при объекте налогообложения в виде дохода;

15 процентов при объекте налогообложения в виде дохода, уменьшенного на величину расходов (ст.346.20 НК РФ).

Видами платежей уплаты единого налога установлены:

Квартальные авансовые платежи, которые засчитываются в счет уплаты единого налога по итогам налогового периода. При этом сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно (ст.346.21 п.2).

Пример расчета единого налога [6]:

В организации, применяющей упрощенную систему налогообложения, по итогам 2003 года доход составил сумму 362 500 руб., в том числе:

- — за I квартал — 125 000 руб.;

— за полугодие — 225 000 руб.;

— за 9 месяцев — 235 000 руб.

Предположим, что организация выбрала в качестве объекта налогообложения доходы, уменьшенные на величину расходов. При этом общая сумма расходов составила 302 500 руб., в том числе:

- — за I квартал — 100 000 руб.;

— за полугодие — 180 000 руб.;

— за 9 месяцев — 250 000 руб.

Расчет суммы авансовых платежей, а также суммы налога за отчетный год.

- I квартал 2003 года:

налоговая база по единому налогу за I квартал:

125 000 руб. — 100 000 руб. = 25 000 руб.;

сумма авансового платежа по итогам I квартала:

25 000 руб. х 15% / 100%= 3750 руб.

Полугодие 2003 года:

налоговая база по единому налогу за полугодие: 225 000 руб. -180 000 руб. = 45 000 руб.

сумма авансового платежа по итогам полугодия:

всего: 45 000 руб. х 15% / 100% = 6750 руб.

уплачено по итогам полугодия: 6750 руб. — 3750 руб. = 3000 руб.

9 месяцев 2003 года:

налоговая база по единому налогу за 9 месяцев 2003 года:

235 000 руб. — 250 000 руб. = — 15 000 руб.

При отрицательной величине налоговой базы исчисление и уплата авансового платежа единого налога за 9 месяцев 2003 года не производится.

- 2003 год

налоговая база по единому налогу за налоговый период:

362 500 руб. — 302 500 руб. = 60 000 руб.

сумма налога по итогам налогового периода:

60 000 руб. х 15% / 100% = 9000 руб.

вычитаем авансовые платежи: 9000 руб. — 3750 руб. — 3000 руб. = 2250 руб. Следовательно, данная сумма будет выплачена в виде единого налога за 2003 год.

Пример 2. По итогам 2003 года доход организации составил 362 000 руб. В качестве объекта налогообложения организация выбрала доходы. При этом общая сумма взносов на обязательное пенсионное страхование в текущем году составила 15 000 руб., сумма выплат пособий по временной нетрудоспособности — 2000 руб.

Рассчитаем сумму единого налога за 2003 год:

- сумма единого налога, исчисленного по итогам 2003 года:

362 500 руб. х 6% /100% = 21 750 руб.

Теперь следует рассчитать величину, на которую может быть уменьшена сумма налога за счет взносов на обязательное пенсионное страхование, поскольку сумма уплачиваемых взносов на обязательное пенсионное страхование (15 000 руб.) составляет более 50% (ст. 346.21 п.3):

21 750 руб. х 50% / 100% = 10 875 руб. Следовательно, только на данную величину может быть уменьшена сумма единого налога, уменьшаемого за счет «пенсионных» взносов.

Таблица 45. Налоговая отчетность малого предприятия по упрощенной системе налогообложения

| № п/п | Наименование налога | Основание для взимания | Ставка налога (сбора, взноса) | Отчетность по налогу | Налоговый (отчетный) период |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Единый налог (федеральный) | Глава 26.2. «Упрощенная система налогообложения» НК РФ | 6 % (доход) 15 % (доходы минус расходы) | Налоговая декларация по форме (Приказ МНС РФ от 12.11.02) | календарный год (ст. 346.19 НК РФ) |

| 2 | НДС в части уплаты при ввозе товаров на тамож. территор. РФ (федеральный) | Глава 21. «Налог на добавленную стоимость » НК РФ | 10% 18% | Не формируется и не представляется в налоговые органы | отсутствует |

| 3 | Акцизы (федеральный) | Глава 22. «Акцизы» НК РФ | Ставки в зависимости от вида товаров (ст 193 НК РФ) | Налоговая декларация по форме (Приказ МНС РФ от 17.12.02) | календарный месяц |

| 4 | Налог на доходы физических лиц (федеральный) | Глава 23. «Налог на доходы физических лиц » НК РФ | 6% 13% 30% 35% | Справка о доходах физических лиц (Приказ МНС РФ от 02.12.2002 | календарный год (ст. 216 НК РФ) |

| 5 | Транспортный налог (региональный) | Глава 28. «Транспортный налог » НК РФ | Ставки от вида транспортный средств (ст. 361 НК РФ) | Налоговая декларация (законы субъектов РФ) | календарный год (ст. 360 НК РФ) |

| 6 | Земельный налог (местный) | Закон РФ от 11.10.1991.»О плате за землю» № 1738-1 | Ставки устанавливают законы субъектов РФ | Налоговая декларация по форме (Приказ МНС РФ 12.04.200) | календарный год (ст. 3 Закона РФ «О плате за землю») |

| 7 | Налог на рекламу (местный) | Закон РФ «Об основах налог. системы в РФ» от 27.12.1991 г. №2118-1 | Не выше 5% (ст. 21 п. 4 Закона РФ от 27.12.1991 № 2118-1) | Форма устанавливается на местах (ст. 21 п. Закона №21118-1) | устанавливается на местах (ст.21 п.4. Закона РФ №2118-1) |

| 8 | Страх. взносы на обяз. пенсионное страхование | ФЗ от 15.12.2001 г. «Об обяз. пенс. страховании» | Ставка от возраста и пола (ст. 22, 23 ФЗ) | Налоговая декларация по страх. взносам | календарный год (ст. 23 п.1 ФЗ) |

| 9 | Старх. взносы на обяз. соц. страх. от несч. сл. на производстве и проф. заб. | ФЗ от 24.07.1998 » 125-ФЗ «Об обяз. соц. страх. от несч. сл. на пр-е и пр. заб | Ставка от класса проф. риска (ст. 21,22 ФЗ № 125-ФЗ) | Разд. II Расч. ведом. по сред. ФСС РФ по форме Пост. ФСС от 29.10.2002 №13 | квартал, полугодие, 9 месяцев, год |

| 10 | Добровольные страх. взн. на сл. вр. нетруд. | ФЗ от 31.12.2002 № 190-ФЗ | 3% | Отчетность по страх. от 25.04.2003 | квартал, полугодие, 9 месяцев, год |

Наконец, уменьшим сумму единого налога на величину суммы выплаченных работникам пособий по временной нетрудоспособности:

10 875 руб. — 2000 руб. = 8875 руб.

Именно данная сумма должна быть выплачена организацией в виде единого налога в бюджет по итогам 2000 г.

В итоге составим таблицу налоговой отчетности предприятий малого бизнеса, применяющих упрощенную систему налогообложения (табл. 45).

Таким образом, можно сделать вывод, что применение упрощенной системы налогообложения, которую могут использовать малые предприятия при определенных условиях в соответствии с российским законодательством, в определенной степени снимает налоговое напряжение и способствует развитию предпринимательской деятельности.

6.3.

Налогообложение в виде единого налога на вмененный доход для определенных видов деятельности

Особым видом специального режима налогообложения является единый налог на вмененный доход для определенных видов деятельности. Принципиальное отличие данного налога от единого налога при упрощенной системе налогообложения в том, что он взимается не с фактического, а с вмененного дохода.

В настоящее время (с 1 января 2003 года) порядок установления и введение в действие единого налога на вмененный доход регулируется гл. 26.3 НК РФ «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности».

С плательщиков единого налога на вмененный доход не взимаются следующие налоги (ст.346.26 п.4):

- • налог на прибыль организаций;

• налог на доходы физических лиц;

• налог на добавленную стоимость (за исключением части по уплате налога при ввозе товаров через таможенную территорию РФ);

• налог на имущество предприятий и физических лиц;

• единый социальный налог.

Объектом налогообложения при применении единого налога является вмененный доход.

В ст. 346.27 приводятся понятия вмененного дохода, базовой доходности, коэффициентов базовой доходности:

- — вмененный доход — это потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке;

— базовая доходность — это условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода;

— корректирующие коэффициенты базовой доходности — это коэффициенты, показывающие степень влияния того или иного фактора на результат предпринимательской деятельности, осуществляемой на основе свидетельства об уплате единого налога.

Налоговая база рассчитывается как произведение базовой доходности по определенному виду деятельности и величины физического показателя, характеризующего данный вид деятельности.

Базовая доходность корректируется (умножается) на коэффициенты К1(корректирующий коэффициент), К2 (корректирующий коэффициент), К3 (коэффициент-дефлятор).

Коэффициент К1 определяется в зависимости от кадастровой стоимости земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком и рассчитывается по следующей формуле:

К1 = (1000+Коф) / (1000+Ком),

где Коф — кадастровая стоимость земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком; Ком — максимальная кадастровая стоимость земли (на основании данных Государственного земельного кадастра) для данного вида предпринимательской деятельности; 1000 — стоимостная оценка прочих факторов, оказывающих влияние на величину базовой доходности, приведенная к единице площади.

В 2003 году К1 не применялся.

Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков субъектами РФ на календарный год и может быть установлен в пределах от 0,01 до 1 включительно (ст.346.29 п.7).

К3 зависит от индекса изменения потребительских цен на товары (работы, услуги) в Российской Федерации (К3 в 2003 году был равен 1).

С помощью коэффициентов К1, К2 и К3 корректируется базовая доходность.

Очень важно подчеркнуть, что малое предприятие по ст. 26.3 НК РФ не может на добровольной основе перейти на уплату единого налога на вмененный доход, более того, данный переход может осуществляться даже на «принудительной» основе (по решению субъекта Российской Федерации).

Это связано с тем, что применять единый налог на вмененный доход по существующему законодательству могут только организации, занимающиеся определенными видами предпринимательской деятельности, к которым (по ст.346.26 п.2 НК РФ) отнесены 6 видов деятельности:

- — оказание бытовых услуг;

— оказание ветеринарных услуг;

— оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

— розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала по каждому объекту организации торговли не более 150 квадратных метров, палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади;

— оказание услуг общественного питания, осуществляемые при использовании зала площадью не более 150 квадратных метров;

— оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующие не более 20 транспортных средств.

При этом в ст. 346.27 вводятся следующие пояснения, среди которых отметим наиболее важные: а) розничная торговля — это торговля товарами и оказание услуг покупателям за наличный расчет, а также с использованием платежных карт; б) стационарная торговая сеть — это торговая сеть, расположенная в специально оборудованных, предназначенных для ведения торговли зданиях (магазины, павильоны, киоски); в) нестационарная торговая сеть — это торговая сеть, функционирующая на принципах развозной и разносной торговли; г) торговое место — это место, используемое для совершения сделок купли-продажи; д) бытовые услуги — платные услуги, оказываемые физическим лицам (за исключением услуг ломбардов), которые классифицируются в соответствии с Общероссийским классификатором услуг населению: ОКУН — ОК 002-93, утвержденный Постановлением Госстандарта России от 28.06.1993 г. № 163 (ред. 01.07.2003) по гр. 01 «Бытовые услуги» (за исключением услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств); е) количество работников — среднесписочная на налоговый период численность работающих с учетом всех работников, в том числе работающих по совместительству.

Для исчисления суммы единого налога на вмененный доход в зависимости от вида предпринимательской деятельности малое предприятие использует физические показатели и показатели базовой доходности в месяц, которые представлены в табл. 46 (ст.346.29 п.3).

Таблица 46. Налоговая база для исчисления единого налога на вмененный доход

| Виды предпринимательской деятельности | Физические показатели | Базовая доходность в месяц (рублей) |

| Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | 5000 |

| Оказание ветеринарных услуг | Количество работников, включая индивидуального предпринимателя | 5000 |

| Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств | Количество работников, включая индивидуального предпринимателя | 8000 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Площадь торгового зала (в квадратных метрах) | 1200 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющая торговых залов, и розничная торговля, осуществляемая через объекты нестационарной торговой сети | Торговое место | 6000 |

| Общественное питание | Площадь зала обслуживания посетителей (в квадратных метрах) | 700 |

| Оказание транспортных услуг | Количество автомобилей, используемых для перевозок пассажиров и грузов | 4000 |

| Розничная торговля, осуществляемая индивидуальными предпринимателями (за исключением торговли подакцизными товарами, лекарственными препаратами, изделиями из драгоценных камней, оружием и патронам к нему, меховыми и технически сложными товарами бытового назначения) | Количество работников, включая индивидуального предпринимателя | 3000 |

Итак, величина вмененного дохода (налоговая база) для исчисления суммы единого налога рассчитывается как произведение значений базовой доходности в месяц по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности, а также значений корректирующих коэффициентов базовой доходности К1, К2 и К3.

Налоговым периодом по единому налогу признается квартал (ст.346.30).

«Методическими рекомендациями по применению гл. 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности Налогового кодекса Российской Федерации», утвержденных Приказом МНС РФ от 10.12.2002 г. № БГ-3-22/707 (в ред. от 03.04.2003 г., от 28.10.2003 г.), было предложено при исчислении налоговой базы использовать следующую формулу для расчета:

ВД = (БД х (N1+N2+N3) х К1 х К2 х К3,

где ВД — величина вмененного дохода; БД — значение базовой доходности в месяц по определенному виду предпринимательской деятельности; N1, N2, N3 — физические показатели, характеризующие данный вид деятельности в каждом месяце налогового периода; К1, К2, К3 — корректирующие коэффициенты базового дохода.

В случае изменения в течение налогового периода величины физического показателя налогоплательщик при исчислении налоговой базы учитывает такое изменение с начала того месяца, в котором это изменение имеет место.

Пример 1. Малое предприятие, которое занимается оказанием бытовых услуг населению с 01.01.2003 г. было переведено на уплату единого налога на вмененный доход.

Базовая доходность составила 5000 руб. в месяц.

В январе 2003 г. среднесписочная численность работников составила 5 чел., в феврале — 6 чел., в марте — 8 чел.

Значение корректирующих коэффициентов базовой доходности :

- К1 — 1

К2 — 0,5

К3 — 1

Налоговая база по итогам налогового периода составила

ВД = 5000 х (5 + 6 +  х 1 х 0,5 х 1 = 47 500 руб.

х 1 х 0,5 х 1 = 47 500 руб.

Единый налог на вмененный доход исчисляется налогоплательщиком по итогам каждого налогового периода (квартала) по ставке 15% вмененного дохода (ст.346.31 НК РФ) по формуле

ЕН = ВД х 15/100, где ЕН — единый налог; ВД — вмененный доход; 15/100 — налоговая ставка.

Сумма единого налога, исчисленная на налоговый период, уменьшается на сумму:

- · страховых взносов на обязательное пенсионное страхование, уплаченных за этот период времени работникам, занятым в тех сферах деятельности, по которым уплачивается единый налог;

· выплаченных пособий по временной нетрудоспособности.

При этом сумма единого налога не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование.

Пример 2. Налогоплательщиком индивидуальным предпринимателем, осуществляющим деятельность в сфере розничной торговли по итогам налогового периода исчислен единый налог на вмененный доход в сумме 6000 руб., а также уплачены страховые взносы на обязательное пенсионное страхование работников, занятых в этой деятельности, в сумме 3800 руб. и страховые взносы в виде фиксированного платежа в сумме 450 руб.

Кроме того налогоплательщиком в течение налогового периода были выплачены пособия по временной нетрудоспособности в сумме 1500 руб.

В этом случае налогоплательщик уменьшает сумму исчисленного единого налога лишь на 3000 руб. уплаченных им страховых взносов на обязательное пенсионное страхование:

(6000 х 50/100) < 4250, а также

на всю сумму выплаченных пособий по временной нетрудоспособности.

Общая сумма платежей за налоговый период составит 5750 руб., в том числе:

- • единый налог на вмененный доход — 1500 руб. (6000 -3000 — 1500);

• сумма уплаченных взносов на обязательное пенсионное страхование — 4250 руб.

Пример 3. Налогоплательщик по итогам налогового периода исчислил единый налог на вмененный доход в сумме 4100 руб.

Уплатил страховые взносы на обязательное пенсионное страхование в сумме 1500 руб. и страховые взносы в виде фиксированного платежа в сумме 450 руб.

В течение налогового периода были выплачены также пособия по временной нетрудоспособности в сумме 1100 руб.

В этом случае налогоплательщик имеет право уменьшить сумму исчисленного им единого налога на вмененный доход на всю сумму уплаченных страховых взносов на обязательное пенсионное страхование:

(4100 х 50/100) > 1950 руб., а также на всю сумму выплаченных пособий по временной нетрудоспособности.

Общая сумма платежей за налоговый период составит 3000 руб., в том числе:

- • единый налог на вмененный доход — 1500 руб. (4100 — 1950 — 1100)

• сумма уплаченных страховых взносов на обязательное пенсионное страхование — 1950 руб.

По итогам налогового периода заполняется налоговая декларация по единому налогу на вмененный доход по форме, утвержденной приказом МНС РФ от 12.11.2002 г. № БГ-3-22/648, которая представляется не позднее 20-го числа первого месяца следующего налогового периода.

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

6.4.

Вопросы для самоконтроля

1. Какие виды налогов не исчисляются при упрощенной системе налогообложения?

2. Какие виды имеет объект налогообложения при упрощенной системе?

3. Какова величина налоговых ставок при упрощенной системе налогообложения?

4. Перечислите виды предпринимательской деятельности, в отношении которых применяется система налогообложения в виде единого налога на вмененный доход.

5. Дайте понятие базовой доходности.

6. Что такое вмененный доход? Какова формула его расчета?

7. Дайте характеристику корректирующих коэффициентов базовой доходности.

8. По какой формуле исчисляется единый доход?

УСН “Доходы”

Налоговая ставка — от 1 до 6% в зависимости от региона и вида деятельности. Обычно этот вариант выгоден, если ваши расходы сложно подтвердить или расходы составляют менее 60% от доходов. Если годовой доход компании от 150 до 200 млн. рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 8%.

Из суммы налога можно вычесть уплаченные страховые взносы: это взносы ИП “за себя” и взносы за сотрудников. Здесь мы подробнее рассказываем об уменьшении налога на сумму взносов.

Вести учет и сдавать отчетность на УСН “Доходы” можно самостоятельно, чтобы экономить на бухгалтере. Лучше это делать не в таблицах Excel, а в специальной программе или сервисе. Скажем, сервис Контур.Бухгалтерия рассчитает налог, заполнит книгу учета доходов и расходов и налоговую декларацию, предупредит о сроках платежей и отчетности. Для сотрудников — рассчитает и оформит зарплаты, взносы, НДФЛ, отчеты.

Особенности упрощенного режима

Налогообложение субъектов малого бизнеса по упрощенной системе осуществляется по двум объектам.

Первый – это общий доход предприятия. Налоговый платеж в этом случае составляет 6% от суммы дохода.

Второй – разница между доходами и расходами. В этом случае налоговая нагрузка составит 15% от полученной разницы.

Предприниматели вправе выбрать любой из этих объектов для налогообложения, однако прежде необходимо посчитать затрать предприятии. Чтобы выяснить, какой объект выгоднее для организации.

Замена основных налогов единственным не освобождает представителей малого бизнеса от других обязанностей перед государством, таких как:

- регулярное предоставление налоговой и статистической отчетности;

- оплата прочих налогов, зависящих от ведения бизнеса: за использование водных ресурсов, за добычу полезных ископаемых и т.д.;

- оплата акцизов в том случае, если предприниматель реализует подакцизные товары;

- оплата прочих сборов, таких как отчисления и взносы во внебюджетные фонды – ПФР, ФСС. Так, если частный предприниматель уплачивает за себя в пенсионный фонд фиксированную суммы один раз в год, то за своих работников он должен производить отчисления ежемесячно.

УСН “Доходы минус расходы”

Налоговая ставка — от 5 до 15% в зависимости от региона и вида деятельности. Будет выгоден, если ваши расходы легко подтвердить документами, и они составляют более 60% от доходов. Если годовой доход компании от 150 до 200 млн. рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 20%.

Уплаченные страховые взносов за ИП и сотрудников можно включить в расходы. Но не все расходы уменьшают налоговую базу, с которой платят налог. Для признания расхода есть требования:

- расход обоснован и совершен с целью получение дохода;

- расход упомянут в списке из ст. 346.16 НК РФ;

- вы получили от поставщика то, за что платите деньги, и полностью расплатились;

- есть документы, которые подтверждают расход;

- если расходы связаны с товарами для перепродажи, то списать их можно только после продажи этих товаров.

Чтобы не запутаться с учетом расходов на УСН, лучше вести учет в специальном сервисе или привлечь бухгалтера. Скажем, веб-сервис Контур.Бухгалтерия учитывает расходы по всем правилам, рассчитывает платежи, заполняет КУДиР и декларацию, формирует платежки, напоминает о датах платежей и отчетов. В сервисе есть зарплатный блок для работы с сотрудниками. А с помощью управленческих отчетов руководитель сможет контролировать финансы.

Где отражать всю информацию

Для некоторых СМП будет достаточно вести только Книгу учета фактов хозяйственной деятельности – это самый простой вариант, пригодный в случаях, когда операций у компании совсем немного. Если операций много или если деятельность компании связана серьезными затратами материальных ресурсов, то к Книге следует дополнительно предусмотреть специальные учетные регистры на каждую группу имущества. При ведении бухучета представителям СМП следует всегда помнить два момента:

- Бухучет должен вестись в объеме, который будет позволять выводить остатки по счетам и составлять бухгалтерскую отчетность, плюс обеспечивать руководство необходимым объемом информации.

- Любой объект СМП может вырасти в более крупную организацию – жизнь не стоит на месте, а цель любого бизнеса – расширение деятельности и наращивание объемов прибыли. Чтобы в будущем вас не коснулись сложности с составлением настоящей бухгалтерской отчетности и обеспечением сравнимости текущих показателей с цифрами предшествующих периодов, запускать бухучет нельзя – вести его следует качественно.

Для СМП есть еще один важнейший момент в возможности ведения упрощенного бухучета: такие юрлица могут применять кассовый метод, то есть признавать доходы / расходы по факту их оплаты. В чем здесь плюс? Это очень удобно для тех, кто использует упрощенку. В этом случае СМП будет использовать один и тот же метод и для ведения бухгалтерии, и для исчисления суммы налога.

СМП могут формировать отчетные бухгалтерские формы как по стандартным правилам (баланс + все приложения + пояснения к нему), так и по «упрощенным» — предоставлять лишь две формы — баланс и отчет о финансовых результатах. При выборе последнего из двух вариантов, значения показателей в таблицах отчетных форм разрешается показывать укрупненно, а приложения заполнять только тогда, когда, по вашему мнению, они являются очень существенными. Пояснения не обязательны – они также требуются только в исключительных случаях, когда вам есть что пояснять.

Для СМП есть специальные упрощенные формы отчетности: специальные бланки предусмотрены для баланса и отчета о прибылях и убытках. Их различие со стандартными формами выражается в том, что показатели в них укрупнены еще больше. Например, баланс состоит из двух коротких разделов: актив имеет 5 показателей, а пассив – 6. Формы унифицированы, их можно увидеть среди приложений к Приказу Минфина № 66н от 02.07.2010 г.

Для микропредприятий есть особая поблажка: такие фирмы могут вести учет в регистрах без использования стандартной для бухучета двойной записи. Но здесь есть пара важных ограничений. Во-первых, двойная запись неразрывно связана с кассовым методом учета. То есть, если вы делаете выбор в пользу кассового метода, то вы в любом случае ведете бухучет двойной записью – другого варианта быть не может. Если вы хотите отказаться от двойной записи, то учет придется вести методом начисления. Во-вторых, льготу в виде неприменения двойной записи следует использовать с очень большой осторожностью: предприятие может вырасти, а вот восстановить бухучет за предшествующие годы будет очень сложно и плане финансовых затрат, и в плане трудовых ресурсов.

ОСНО: учет, отчетность, сложность

Малый бизнес редко выбирает ОСНО: только если видит выгоду в работе с плательщиками НДС — многие поставщики и покупатели охотнее сотрудничают с теми, кто тоже платит налог на добавленную стоимость. Этот налог платят на ОСНО, а еще — налог на прибыль и налог на имущество организаций, если в собственности есть недвижимость. Если есть транспорт и земля — налоги по ним платятся отдельно. Отчетность по каждому из налогов сдают ежеквартально.

На ОСНО придется вести полноценный бухгалтерский и налоговый учет — довольно сложный и кропотливый. Это вряд ли возможно без специальных бухгалтерских знаний, даже если вы работаете в специализированном сервисе. Так что на ОСНО компании и ИП чаще всего работают с бухгалтером.

Но все же бухгалтерские сервисы упрощают работу и избавляют от ошибок. Например, в Контур.Бухгалтерии есть специальный инструмент “Расчет НДС”, который помогает сокращать налог к уплате, подсказывает, каких документов в системе не хватает и какие ошибки в учете допущены.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

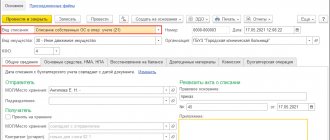

Настройка регистров бухгалтерского учета

Рассмотрим формирование регистра бухгалтерского учета на примере оборотно-сальдовой ведомости по счету в разделе: «Отчеты»

–

«Оборотно-сальдовая ведомость по счету»

.

В поле «Период»

укажите временной интервал, за который хотели бы просмотреть данные, в поле

«Счет»

– необходимый счет учета.

Однако, если внимательно посмотреть, то можно определить, что сформированных данных недостаточно для указания всех обязательных реквизитов, поименованных в ч. 4 ст. 10 Закона № 402-ФЗ, а значит данный отчет не может считаться регистром бухгалтерского учета. Для формирования регистра бухгалтерского учета необходимо выполнить ряд дополнительных, используя команду «Показать настройки»

над табличной частью отчета.

На закладках «Группировка и Отбор»

можно задать группировку по аналитическим объектам, установить детализацию по субсчетам, выбрать разбивку по периодам времени, установить отбор. На закладке

«Оформление»

установите флажки

«Заголовок»

,

«Единица измерения»

и

«Подписи»

в нижней части закладки (рис.4).

Теперь отчете появились дополнительные реквизиты: единица измерения и подписи ответственных лиц.

Отчеты «Справка-расчет»

, которые формируются по регламентным операциям закрытия месяца и которые находятся в разделе:

«Операции»

–

«Справки-расчеты»

также используются как регистры бухгалтерского учета. Необходимые реквизиты настраиваются аналогично.

Патент: критерии, совмещение

Патент похож на отмененный с 2021 года режим ЕНВД. Здесь размер налога зависит не от фактических доходов, а от потенциально возможных. Такой доход устанавливают региональные власти, рассчитать стоимость патента можно на официальном сайте налоговой.

Работать на ПСН легко: нужно вовремя вносить платежи за патент и вести книгу учета доходов. Если у вас есть транспорт и земля — платить налоги по ним, а если есть сотрудники — уплачивать НДФЛ, взносы и сдавать отчеты по персоналу. С 2021 года стало можно уменьшать сумму патента на страховые взносы за себя и сотрудников по аналогии с отмененным ЕНВД.

Вот допуски к работе на патенте:

- работать на ПСН могут только ИП;

- ваш вид деятельности должен подходить под ПСН, в каждом регионе свой список (скажем, общепит, детские центры развития, фотоуслуги), уточняйте эти сведения в своей налоговой;

- в штате предпринимателя не более 15 сотрудников;

- годовой доход — не более 60 млн. рублей;

- ИП не работает с подакцизными товарами и товарами, подлежащими обязательной маркировке.

Сдавать отчетность на патенте не нужно, кроме отчетов по сотрудникам. Поэтому справиться с учетом и отчетами на ПСН можно и самостоятельно. В Контур.Бухгалтерии есть возможность работать на патенте.

Отчетность за работников

Если в штате есть хотя бы один сотрудник (генеральный директор), то необходимо сдавать пакет отчетов об уплаченных страховых взносах и подоходных налогах.

| Название документа | Краткое содержание документа | Кто сдает? | Куда сдавать? | Как часто сдавать? | Образцы и бланки |

| СЗВ-М — сведения о заработке (вознаграждении), сдаваемые ежемесячно | Список всех сотрудников: работающих, уволенных, только что нанятых, на больничном, в декрете. На основе этих данных производится индексация пенсии | Все работодатели, в штате которых есть хотя бы один сотрудник, получающий зарплату (генеральный директор) | В Пенсионный фонд России (ПФР) | Ежемесячно | Есть в оффлайн |

| Единый расчет по страховым взносам | Сведения обо всех уплаченных работодателем страховых взносах за сотрудников, за исключением взносов за травматизм | Все работодатели, в штате которых работают сотрудники по трудовому договору или договору подряда на зарплате, облагающейся страховыми взносами | В Федеральную налоговую службу (ФНС) | Ежеквартально | образцы заполнения, инструкция |

| 4-ФСС | Сведения об уплаченных страховых взносах за сотрудников, чья работа связана с травматизмом и профзаболеваниями | Все работодатели, в штате которых есть сотрудники, получающие зарплату (если деятельность с травматизмом и профзаболеваниями не связана, отчет сдавать все равно нужно — нулевой) | В Фонд социального страхования (ФСС) | Ежеквартально | бланк и образец |

| Среднесписочная численность работников (СЧР или ССЧ — в ходу обе аббревиатуры) | Сведения о работниках, числившихся в компании в течение календарного года | Все работодатели, у которых в штате есть (или были) сотрудники. Если есть только генеральный директор — тоже сдаем. | В Федеральную налоговую службу | 1 раз в год Новым компаниям — 2 раза в год: после регистрации ООО и по итогам года. Далее — 1 раз в год. | бланк и образец |

| 2-НДФЛ | Сведения о доходах — на каждого сотрудника | Работодатели, сотрудники которых получают зарплату, облагаемую налогом | В Федеральную налоговую службу | 1 раз в год | Оффлайн |

| 6-НДФЛ | Общие сведения о доходах сотрудников — не по каждому в отдельности, а по компании в целом | Работодатели, сотрудники которых получают зарплату, облагаемую налогом | В Инспекцию Федеральной налоговой службы (ИФНС) | 1 раз в квартал | Оффлайн |

| Справка о подтверждении основного вида деятельности (заявление и отчет) | Информация о кодах деятельности бизнеса по ОКВЭД, на основании которой Фонд Соц. Страхования вычисляет размер страховых взносов на сотрудников | Работодатели, имеющие в штате сотрудников, за которых отчисляются страховые взносы. Новым организациям сдавать справку не нужно! | В Фонд Социального страхования | 1 раз в год | образцы,заявление о смене |

Если в компании работает более 25 человек, то отчетность нужно сдавать только в электронном виде. Если меньше — можно сдавать как на бумаге, так и в электронном виде.

Даты, до которых принимают налоговую отчетность, бухгалтерскую и отчетность за сотрудников, определяются налоговым календарем, который меняется каждый год. За просрочки или не сдачу отчетности начислят штрафы вплоть до блокировки расчетного счета компании.

Теперь поговорим о том, как облегчить себе жизнь и сдавать отчетность вовремя.

Совмещение налоговых режимов

Иногда в бизнесе выгодно выделить два направления, и по каждому из них применять свой налоговый режим. С 2021 года совмещать разные режимы могут только предприниматели. Есть два варианта:

- УСН + патент;

- ОСНО + патент.

ОСНО и упрощенку совмещать нельзя, оба эти режима — базовые и распространяются на всю деятельность. А НПД нельзя совмещать ни с чем.

Резюмируем: внимательно изучите, подходит ли вам каждый из налоговых режимов по допускам и критериям, сравните налоговую нагрузку с помощью нашего бесплатного калькулятора и работайте на самом выгодном для вашего бизнеса режиме. А веб-сервис Контур.Бухгалтерия поможет вести учет, начислять зарплату и отчитываться на любой системе налогообложения или при их совмещении. Первые две недели все новички работают бесплатно.

Итоги

Подводя итоги, еще раз отметим, что отчетность МСБ в каждом конкретном случае зависит от вида деятельности, системы налогообложения, которую применяет организация или предприниматель, от наличия или отсутствия наемных работников, а также от того факта, используются ли льготы, предоставленные законодателем представителям малого и среднего предпринимательства.

Чтобы вы могли более точно сориентироваться по датам сдачи отчетности, рекомендуем ознакомиться с материалом «Декларация за год: по каким налогам сдавать отчетность?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.