Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом. Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день. В 2021 году дата только одна — до 25 января нужно уплатить налог за 4 квартал 2021.

Платите налог в ту налоговую, куда подавали уведомление о постановке на учет. Обычно это налоговая по адресу ведения бизнеса.

В трёх случаях нужно вставать на учет по прописке ИП или по юр.адресу организации:

- развозная и разносная торговля

- размещение рекламы на транспорте

- грузоперевозки и услуги по перевозке пассажиров.

Расчет ЕНВД

Налог ЕНВД рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

- БД — базовая доходность определяется по ст. 346.29 НК РФ,

- Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в этой же ст. 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников).

- К1 — коэффициент, который устанавливает правительство. Для 2021 года он равен 2,005.

- К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов. – ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП. – ИП с сотрудниками и ООО уменьшают налог не более чем наполовину.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Срок уплаты в 2021 году

Согласно статье 346.32 НК РФ, перечисление налогов в бюджет для индивидуальных предпринимателей и организаций, использующих ЕНВД, производится до 25-го числа следующего за налоговым периодом (кварталом) месяца. Сроки уплаты ЕНВД в 2021:

- 25 апреля 2019;

- 25 июля 2019;

- 25 октября 2019;

- 25 января 2021.

Уплата налога в бюджет возможна раньше указанных сроков, а перечисленные даты являются крайними для осуществления платежа. Что касается штрафов и пени, то их следует перечислять по мере их признания. Если налоговая требует уплаты штрафов и пени, ориентируйтесь на дату, которая указана в требовании.

Правила не менялись. Изменений в сроках не произошло. Предусмотрено 4 квартала. По итогам каждого квартала коммерсант обязан оплатить ЕНВД.

| Четвертый квартал 2021 года | До 25 января 2021 года |

| Первый квартал 2021 года | До 25 апреля 2021 года |

| Второй квартал 2021 года | До 25 июля 2021 года |

| Третий квартал 2021 года | До 25 октября 2021 года |

Последний день оплаты не приходился на рабочий день. Предприниматели платили по стандартной схеме, без переноса на рабочие будни. Обратите внимание на время подачи декларации. Срок отличается от непосредственной уплаты налога — до 20 числа соответствующих месяцев. Иными словами, акт подается раньше, чем оплата обязанности.

Нормы сохранятся. Причем ни один день не будет праздничным — коммерсанты платят по стандартной схеме в соответствии с КБК для оплаты ЕНВД в 2021 году. Кварталы заканчиваются аналогичным образом — в январе, апреле, июле и октябре соответственно. Сроки подачи декларации также не изменились.

| Четвертый квартал 2021 года | До 25 января 2021 года |

| Первый квартал 2021 года | До 25 апреля 2021 года |

| Второй квартал 2021 года | До 25 июля 2021 года |

| Третий квартал 2021 года | До 25 октября 2021 года |

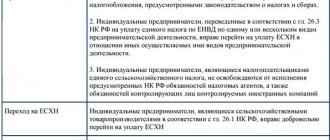

Кто может работать на ЕНВД

Чтобы перейти на ЕНВД, есть два условия: работать в определенных сферах деятельность и соответствовать требованиям. Общие требования для ИП и ООО такие:

- Средняя численность сотрудников за предыдущий год — менее 100 человек.

- Деятельность не связана с договором простого товарищества или доверительного управления.

- Не оказывают услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Для ООО есть два дополнительных условия:

- Доля участия других юрлиц — менее 25%. Если в уставный капитал ООО вложили деньги другие компании, их доля должна быть меньше 25%.

- Не быть госучреждением, которое работает в сфере общепита. Проще говоря, школа или больница с собственной столовой перейти на ЕНВД не может.

Есть нюансы с общепитом в госучреждениях. Если школа или больница сдает столовую в аренду целиком, вместе с залом, арендующая ее компания или ИП может работать на ЕНВД. Но если арендуется помещение без зала, тогда нет.

Можно ли совмещать вмененный налог с другими налоговыми режимами

Действующий НК разрешает совмещать вмененку с другими налоговыми системами, поскольку ЕНВД используется только для ограниченного числа типов деятельности.

Производить совмещение можно с общим режимом, упрощенным, а также сельхозналогом. Но необходимо помнить, что для правильного расчета сумм налогов по каждой системе, требуется вести учет имущества, поступлений и расходов по каждой из них отдельно.

Если происходит совмещение общего режима и вмененки, существует нюанс по расчету налога на имущество. Субъекту, при определении данного налога в целях общей системы, нужно исключить из расчета все имущество, какое используется для деятельности на ЕНВД.

Страховые взносы перечисляются по месту жительства

Со страховыми взносами все просто. Если у вас есть наемные работники, вы платите обязательные взносы (Части 1, 3 ст. 5 Федерального закона от 24.07.2009 N 212-ФЗ “О страховых взносах…”; ст. 6, п. 4 ст. 22 Федерального закона от 24.07.1998 N 125-ФЗ “Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний”): – за себя; – за работников. При регистрации в качестве ИП территориальные отделения ПФР и фонда обязательного медицинского страхования по месту жительства ставят вас на учет автоматически: на основании сведений, полученных из налоговой инспекции (Пункт 1 ст. 11 Федерального закона от 15.12.2001 N 167-ФЗ “Об обязательном пенсионном страховании…”; ст. 9.1 Закона РФ от 28.06.1991 N 1499-1 “О медицинском страховании граждан…”).

А вот при найме работников вы должны сами зарегистрироваться во внебюджетных фондах по своему месту жительства, но уже как страхователь-работодатель (Пункт 1 ст. 11 Федерального закона от 15.12.2001 N 167-ФЗ; ст. 9.1 Закона РФ от 28.06.1991 N 1499-1; п. 3 ч. 1, ч. 3 ст. 2.1, п. 3 ч. 1 ст. 2.3 Федерального закона от 29.12.2006 N 255-ФЗ “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством”; ст. 6 Федерального закона от 24.07.1998 N 125-ФЗ; п. 21 Порядка регистрации в территориальных органах ПФР, утв. Постановлением Правления ПФР от 13.10.2008 N 296п; п. п. 2, 3 разд. I, п. 6 разд. II Порядка регистрации в территориальных органах ФСС, утв. Приказом Минздравсоцразвития России от 07.12.2009 N 959).

А это значит, что страховые взносы за всех работников (в том числе и занятых во “вмененной” деятельности в муниципальном образовании) вы перечисляете в фонды по своему месту жительства, а не по месту ведения деятельности (Часть 1 ст. 3, ст. 6, ч. 8 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ). Это нам подтвердили и в ФСС РФ.

Из авторитетных источников Хутуева Лейля Артуровна, консультант отдела правового обеспечения в сфере бюджетного и финансового законодательства Правового департамента ФСС РФ “Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством перечисляются на счета ФСС, открытые в территориальных органах Федерального казначейства. Взносы на обязательное социальное страхование от несчастных случаев на производстве страхователи уплачивают на единый централизованный счет ФСС. Банковские реквизиты этих счетов доводятся до страхователей территориальными органами ФСС РФ по месту их регистрации. Таким образом, когда предприниматель ведет деятельность не по месту жительства, страховые взносы за работников он уплачивает по тем реквизитам, которые ему сообщил орган ФСС по месту его жительства”.

Аналогичной позиции придерживаются и в ПФР.

Из авторитетных источников Дашина Тамара Николаевна, заместитель управляющего отделением Пенсионного фонда РФ по г. Москве и Московской области “Все расчеты предприниматель ведет по месту своего жительства, независимо от того, платит он взносы за себя или за работников. Соответственно, по месту своего жительства он платит взносы за себя как за предпринимателя на один КБК, а за работников как работодатель – на другой КБК”.

Отчитываться по страховым взносам за работников вы также должны в фонды по месту своего учета, то есть по своему месту жительства (Часть 9 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ; п. 1 ст. 24 Федерального закона от 24.07.1998 N 125-ФЗ).

КБК по ЕНВД для ИП и организаций в 2021 году

Длинный КБК нередко влечет ошибки при заполнении платежных поручений, в случае выявления которых необходимо:

- Подать в ФНС уточняющее платеж заявление с приложенной копией платежного документа.

Пример такого заявления — в статье «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

- Провести сверку с налоговой, запросив сверочный акт.

Предлагаем ознакомиться: Как считаются банковские дни для оплаты в договорах

Поскольку платежка с неверным КБК автоматически попадает в невыясненные платежи, ФНС будет продолжать начислять пени. Однако пп. 3–4 ст. 45 НК РФ гласят, что обязательство по платежу считается выполненным в случае верного указания наименования банка получателя и номера счета Казначейства. Поэтому, согласно п. 7 ст. 45 НК РФ, налоговый орган обязан произвести перерасчет начисленных сумм пени в день принятия решения об уточнении платежа.

| Вид страхового взноса | КБК при уплате пени | КБК при уплате штрафа |

| Для взносов за периоды, истекшие до 01.01.2017 | ||

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 0211 160 | 182 1 0211 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 0211 160 | 182 1 0211 160 |

| Для взносов за периоды начиная с 01.01.2017 | ||

| Страховые взносы на ОПС, уплачиваемые в ИФНС | 182 1 0210 160 | 182 1 0210 160 |

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ИФНС | 182 1 0210 160 | 182 1 0210 160 |

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 0213 160 | 182 1 0213 160 |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 0210 160 | 182 1 0210 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 0213 160 | 182 1 0213 160 |

| ЕНВД в 2021 году для ИП КБК (код самого налога) | 182 1 05 02010 02 1000 110 |

| Код штрафа | 182 1 05 02010 02 3000 110 |

| КБК пени ЕНВД | 182 1 05 02010 02 2100 110 |

Пени — санкция, которая ежедневно начисляется за просрочку оплаты обязательства. В отличие от пени, штраф назначается за конкретное нарушение. Несмотря на непосредственное отношение санкций к «вмененке», КБК штрафов и пени отличается от кода самого налога. Рекомендуется сохранить данные, чтобы не перепутать направление денег.

Формирование квитанции

ФНС на своём официальном портале nalog.ru предлагает множество сервисов для частных лиц и бизнеса. Среди прочего предприниматель может создать квитанцию на оплату налогов или страховых взносов. Для этого на сайте налоговой службы нужно найти раздел, посвящённый ИП, а далее действовать в соответствии с нашей пошаговой инструкцией.

Шаг 1. Общие параметры

На сайте ФНС в блоке информации, предназначенной для предпринимателей, надо перейти по ссылке «Уплатить налоги или пошлины». Из предложенных сервисов нужен первый — «Уплата налогов, страховых взносов».

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён. Если за предпринимателя платит кто-то другой, нужно выбрать «Уплата за третье лицо».

Перед формированием квитанции необходимо согласиться на обработку сайтом налоговой службы персональных данных. Для этого следует включить «галочку» напротив этой опции и нажать кнопку «Продолжить».

В следующем окне необходимо выбрать, какие именно будут произведены платежи. Они делятся на 2 группы:

- Имущественные налоги и НДФЛ предпринимателя. Расчёт этих сумм и формирование квитанции производится ИФНС. Чтобы заплатить налоги онлайн, ИП нужно знать уникальный идентификационный номер (УИН) квитанции.

- Прочие налоги, которые предприниматель рассчитывает самостоятельно. В эту группу, например, входят отчисления по УСН и ЕНВД, а также пенсионные и медицинские взносы. Сформировать квитанцию ИП должен сам, заполнив все реквизиты.

Шаг 2. Внесение реквизитов

Прежде всего нужно выбрать вид расчётного документа:

- платёжный документ — подходит для оплаты как онлайн, так и через банк;

- платёжное поручение — только для перевода онлайн.

Затем из справочников выбираются реквизиты получателя: код ИФНС и ОКТМО. Последний может быть определён автоматически, если отметить эту опцию и внести адрес объекта. Его также необходимо выбрать из справочника. В этом же окне следует отметить, находятся ли ИФНС и ОКТМО в одном районе.

Пора переходить к заполнению реквизитов. Обязательным является код бюджетной классификации (КБК). О КБК для уплаты налогов по УСН читайте здесь. Если он известен, его нужно вписать в соответствующее поле. Но если вы не знаете код, можно заполнить три остальных параметра — вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

На следующем экране указывается:

- статус лица — для индивидуального предпринимателя это код «09»;

- основание — «ТП» для оплаты за текущий год, «ЗД» — если задолженность гасится добровольно, «ТР» — перевод недоимки по требованию ИФНС и другие;

- налоговый период;

- сумма.

В последнем окне необходимо вписать фамилию, имя и отчество предпринимателя, его ИНН и адрес (путём выбора его элементов из списка). Тут же нужно отметить, совпадает ли адрес с реальным местом жительства.

Шаг 3. Уплата

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже. Ниже можно выбрать способ исполнения:

- Банковская карта.

- Сайт кредитной организации или платёжной системы.

- Формирование бумажной квитанции для оплаты офлайн.

При выборе пункта 2 сервис предложит множество вариантов, которыми можно оплатить обязательные страховые взносы и налоги ИП в режиме онлайн. Среди них интернет-сервисы разных банков, портал госуслуг, система QIWI и агрегатор платежей «Робокасса».

Далее нужно действовать в соответствии с выбранным методом оплаты. Если это карта, введите её данные в платёжную форму, как обычно. При выборе интернет-банкинга нужно авторизоваться в личном кабинете и перечислить деньги по сформированному документу.

КБК по ЕНВД для ИП и организаций в 2021 году

КБК в 2021 году не отличается от кода, который действовал в 2018 году. Он зависит от вида выплаты, которую необходимо произвести — налог, штраф, проценты или пени. К примеру, для уплаты ЕНВД надо внести в соответствующий раздел (поле 104) платежки следующий 20-значный код: 182 1 0500 110. Для того, чтобы уплатить штраф или пени, надо внести изменения в данный шифр, поменяв 4 цифры. Таким образом, окончательный вариант КБК:

- для налога — 182 1 0500 110;

- для пени — 182 1 0500 110;

- для процентов — 182 1 0500 110;

- для штрафов — 182 1 0500 110.

КБК отличаются для разных типов платежей (налог, пени, проценты или штраф) — только в знаках с 14-го по 17-й.

https://www.youtube.com/watch?v=SyxMtY-q1Ow

Организации и ИП перечисляют деньги на одни и те же КБК. Платежные поручения отличаются полем 101 «статус плательщика» — ИП проставляют в нем код «09», а юридические лица — «01».

| Наименование налога, сбора, платежа | КБК (поле 104 платежки) |

| Налог на прибыль, в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 0100 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 0600 110 |

| — по имуществу, входящему в ЕСГС | 182 1 0600 110 |

| НДФЛ (ИП «за себя») | 182 1 0100 110 |

| Наименование налога, сбора, платежа | КБК (поле 104 платежки) |

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 0500 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

Организациям и ИП на УСН нужно обратить внимание на то, что отменен отдельный КБК для перечисления минимального налога. С 2017 года минимальный налог зачисляется на тот же код бюджетной классификации, что и УСН-налог, уплачиваемый в обычном порядке. О последствиях указания в платежке старого КБК при уплате минимального налога читайте в ГК, 2021, № 1, с.63.

| Наименование налога, сбора, платежа | КБК (поле 104 платежки) |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| НДС (как налоговый агент) | 182 1 0300 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 0400 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 0100 110 |

| — иностранным организациям | 182 1 0100 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 0100 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110 где ххх зависит от места расположения земельного участка |

| Сбор за пользование водными биоресурсами: | |

| — по внутренним водным объектам | 182 1 0700 110 |

| — по иным водным объектам | 182 1 0700 110 |

| Водный налог | 182 1 0700 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| — на территории РФ | 182 1 1200 120 |

| — на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 1200 120 |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний | 182 1 0100 110 |

Кто имеет право применять ЕНВД

ИП и организации, отвечающие определенным условиям, в частности:

- Количество сотрудников не превышает 100 человек (указанное ограничение до 31.12.2020 года не применяется к кооперативам и хозобществам, учредителем которых является потребительское общество или союз).

- Доля участия других организаций не более 25%, за исключением организаций, чей уставной капитал состоит из вкладов общественных организаций инвалидов.

Обратите внимание

, с 1 января 2021 года

нельзя применять ЕНВД

при продаже одежды из меха, обувных товаров и лекарственных средств. Указанные товарные группы подлежат обязательной маркировке. В соответствии с новой редакцией ст. 346.27 НК РФ, их реализация не признается розничной торговлей в рамках ЕНВД.

Кто не может применять ЕНВД

- Организации и ИП численность сотрудников которых превышает 100 человек.

- Организации, в которых доля участия других организаций не превышает 25%, за исключением ряда учреждений, перечисленных пп.2 п. 2.2 ст. 346.26 НК РФ.

- Организации и ИП в отношении продажи лекарственных препаратов, обуви, а также меховых изделий (одежды, аксессуаров).

- ИП и организации, ведущие деятельность в рамках договоров простого товарищества или доверительного управления.

- ИП и организации, оказывающие услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

- Учреждения образования, здравоохранения и социального обеспечения, оказывающие услуги общественного питания.

- Организации, относящиеся к категории крупнейших налогоплательщиков.

Критерии отнесения той или иной организации к крупнейшим налогоплательщикам установлены Приказом ФНС России от 16.05.2007 N ММ-3-06/[email protected] Разделяют 2 категории крупнейших налогоплательщиков: регионального и федерального уровней.

К региональным относятся организации с объемом доходов за год (любой из трех последних, не считая последнего отчетного) составляет от 10 до 35 млрд. руб.

К крупнейшим налогоплательщикам федерального уровня относятся организации, суммарный объем доходов которых превышает 35 млрд. руб.

Отдельные критерии установлены для организаций оборонно-промышленного комплекса, стратегических предприятий и обществ.

При наличии лицензии, к крупнейшим налогоплательщиком относятся кредитные организации, страховые компании (осуществляющие страхование, перестрахование, взаимное страхование), участники рынка ценных бумаг, страховые брокеры, организации осуществляющие деятельность по пенсионному страхованию и обеспечению.

Примечание

: к крупнейшим налогоплательщикам не может быть отнесена организация, применяющая специальные режимы налогообложения.

ЕНВД и Патентная система: в чем сходство и разница

С недавних пор происходит внедрение новой системы налогообложения — патента.

Предполагается что со временем он заменит ЕНВД.

Сходство между система заключается в том, что при расчете налога и там, и там не учитывается фактически полученная выручка. Расчет происходит на основании доходности, закрепленной актами законодательства.

Перейти на системы можно в любое время на основании поданного заявления в установленные сроки. На каждой из систем субъекты бизнеса получают освобождения примерно от одних и тех же налогов.

Обе эти системы предназначены для субъектов малого бизнеса.

Однако можно выделить следующие различия между ПСН и ЕНВД:

- ЕНВД доступен для субъектов, если численность работников не превышает 100 человек, а ПСН только до 15 человек.

- Покупка патента это и есть уплата налога. Эту сумму нужно перечислять в бюджет либо сразу, либо в установленный для этого период. При ЕНВД уплата налога производится ежеквартально, после окончания отчетного периода.

- Ставка налога на ЕНВД — 15%, а на ПСН — 6%.

- ЕНВД можно использовать неопределенное время, ПСН от 1 до 2 месяцев. По окончании нужно повторно подавать заявление о приобретении патента.

- Если на ЕНВД нужно подавать декларацию один раз в год, то на патенте отчетность вообще отсутствует.

Как перейти на ЕНВД

Прежде чем подавать заявление о переходе, нужно убедиться в трех вещах:

Статья про ЕНВД на сайте ФНС

- Спецрежим действует на той территории, где ведете бизнес. Пока ограничение — только Москва, но на всякий случай лучше проверить информацию на сайте налоговой. Вдруг какой-то регион тоже запретит ЕНВД.

- Вид деятельности подпадает под ЕНВД. Проверьте налоговый кодекс и местные нормативные акты. Может быть так, что по налоговому кодексу всё в порядке, но местные власти запретили спецрежим для вашего вида деятельности.

- Компания или ИП подходит под требования, о которых мы писали в начале статьи.

Например, автомойка работает в Ярославле и хочет перейти на ЕНВД. В налоговом кодексе есть эта сфера деятельности, пока всё в порядке.

На сайте налоговой переходим на страницу ЕНВД, выбираем Ярославскую область.

Каждый регион может вводить свои требования по ЕНВД Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВД

Чтобы перейти на ЕНВД, нужно направить в налоговую заявление в двух экземплярах. Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Форма ЕНВД-1 — для организаций

Форма ЕНВД-2 — для ИП

Обычно заявление подают в налоговую по месту ведения деятельности. Но есть исключения. Заявление нужно подавать по месту нахождения компании или месту жительства ИП, если у бизнеса один из этих видов деятельности:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Перевозка пассажиров и грузов автотранспортом.

Налоговая рассматривает заявление в течение пяти дней и выдает уведомление о постановке на учет по ЕНВД. Если бизнес работает в нескольких регионах, встать на учет нужно в каждом из них. Перейти на ЕНВД можно в любое время, даже в середине года. Но есть исключение для ИП и компаний на упрощенке: они могут перейти на ЕНВД только с начала года.

Первая страница формы заявления о переходе на ЕНВД для ИП

Образец платежного поручения на уплату ЕНВД

КБК на уплату ЕНВД в платежном поручении нужно указывать в поле 104.

Что касается других полей платежного поручения на уплату текущих платежей по ЕНВД в 2021 году, то обратите внимание на следующее:

- в поле 105 «ОКТМО» — ОКТМО муниципального образования, в котором компания или предприниматель состоят на учете в качестве плательщика «вмененного» налога;

- в поле 106 «Основание платежа» – по текущим «вмененным» платежам — «ТП»;

- в поле 107 «Показатель налогового периода» — номер квартала, за который перечисляется ЕНВД. Допустим, «КВ.01.2018»;

- в поле 108 «Номер документа» – по текущим платежам «0»;

- в поле 109 «Дата документа основания платежа» – по текущим платежам — дата подписания декларации по ЕНВД;

- поле 22 «УИН» – заполняют в том случае, если компания (ИП) платит вмененный налог по требованию ИФНС. Тогда этот реквизит будет в требовании налоговиков. Иначе в поле 22 — «0».

- поле 110 «Тип платежа» – не заполняется.

Банком России в 2012 году было выпущено Положение № 383, которое утвердило унифицированную форму.

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Декларация по ЕНВД сдается ежеквартально. Сроки отчетности установлены до 20 числа месяца, следующего за кварталом. Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день. Сдать декларацию за 4 квартал 2021 года нужно до 20 января.

Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.адресу организации, если нельзя точно определить конкретное место осуществления деятельности (например, для услуг такси).

По какой форме

Форма декларации утверждена Приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/[email protected]

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде. В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи. При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

Порядок расчета налога

Рассчитывать размер налога необходимо по следующей формуле:

Налог ЕНВД = (БД х П х К1 х К2) х СТ

В ней:

БД — закрепленная законом базовая доходность деятельности;

П — физический показатель для расчета;

К1 — коэффициент-дефлятор, который определяется на каждый год. К1 на 2021 год ЕНВД установлен в размере 1,868.

К2 — коэффициент, который определяется властями региона с учетом особенностей бизнеса на этой территории. Значение коэффициента может принимать значение от 0,005 до 1. Как правило, в больших городах данный коэффициент выше, а в мелких — ниже.

СТ — текущая ставка ЕНВД, имеет значение 15%.

Для того, чтобы рассчитать налог на квартал, необходимо сначала определить его за каждый из трех месяцев, после чего сложить полученные значения.

Также закон разрешает применять вычеты для уменьшения суммы налога (на выплаченные взносы, на покупку кассового аппарата). Итоговый размер налога будет определяться путем вычитания из полученного налога за квартал суммы применяемого вычета.

Внимание: при использовании вычетов на взносы с зарплаты работников, то нужно помнить, что используются только обязательные перечисления в ПФ и Медстрах, выплаченные в этом же квартале. ИП без работников может учитывать всю сумму вычетов, а с работниками и компании уменьшают налог не больше чем на 50%.

Если постановка на учет производилась в течение месяца, то налог за него необходимо пересчитать. Для этого размер платежа за весь месяц целиком делится на число дней в месяце и умножается на количество дней, прошедший с даты постановки на учет.

Если субъект бизнеса ведет несколько видов деятельности на вмененке, т ему необходимо сначала произвести расчет сумм налога по каждому виду, а только потом итоговую сумму уменьшать на размер возможного вычета.

Физический показатель для целей расчета берется из официального документа, который в дальнейшем можно подтвердить указанное значение. Например, размер торгового зала берется из договора аренды, либо документа о собственности на помещение.

Внимание: если в качестве физического показателя применяется число работников, то их нужно подтверждать табелем рабочего времени. При этом, если нового работника приняли в один из последних дней месяца, то его также нужно будет учитывать при расчете, даже если он фактически проработал один день. В таких ситуациях лучше всего дождаться начала нового месяца, и только после этого принимать его на работу.

Раздельный учет на ЕНВД

Компания или ИП может совмещать разные режимы. Например, по одним видам деятельности работать по ЕНВД, а по другим — по упрощенке. В этом случае придется раздельно учитывать доходы и расходы по разным видам деятельности.Обычно с доходами всё ясно: это всё, что пришло на счет по конкретному ОКВЭД. С расходами сложнее. Например, непонятно, к какому виду деятельности относить зарплату. В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

Компания продает овощи оптом и в розницу. Она арендует офис. По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

Обычно расчеты в реальном бизнесе сложнее, но принцип такой же.

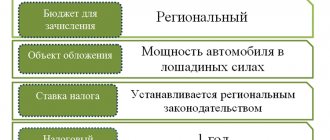

Объект налогообложения по налогу

НК устанавливает, что объектом обложения по вмененке является вмененный условный доход, а не фактически полученный субъектом бизнеса. В качестве вмененного дохода устанавливается сумма дохода, который субъект бизнеса может получить в текущих условиях с имеющимися показателями.

Основные составляющие расчета налога по ЕНВД — это базовая доходность и физический показатель.

Базовая доходность — это сумма дохода, которую заработает за определенный период одна единица физического показателя. Значения доходности закреплены в НК.

Физический показатель — это та единица, которая непосредственно используется для зарабатывания дохода. В НК определено, что именно должна использоваться в качестве такого показателя по каждому виду деятельности. Например, это может быть количество привлеченных сотрудников, число автомобилей, площадь торгового зала и т.д.

Плюсы и минусы ЕНВД

Самое важное преимущество ЕНВД в том, что налог не зависит от выручки. Это выгодно, если зарабатываете выше базовой доходности, которую рассчитало государство.

Кроме этого, ЕНВД освобождает от налога на имущество, НДС; для ООО — от налога на прибыль; для ИП — от НФДЛ. Там есть свои нюансы: например, если налог на имущество определяется по кадастровой стоимости, его придется платить. Все это расскажет бухгалтер. Еще по ЕНВД простой налоговый учет — нужна только декларация — и его можно совмещать с другими режимами налогообложения.Из минусов:

- Cпецрежим невыгоден, если зарабатываете меньше базовой доходности. Платить все равно придется по полной.

- Нужно вести раздельный учет по разным видам деятельности, если совмещаете ЕНВД с другими режимами.

- Каждый квартал нужно сдавать декларацию.

Код бюджетной классификации на 2018 год

Код бюджетной классификации для уплаты ЕНВД в 2021 году – 182 1 0500 110. В платежных поручениях надо ставить этот 20-значный КБК для уплаты ЕНВД за 1 квартал 2021 года и последующие отчетные периоды.

Если кроме налога необходимо заплатить пени или штраф, КБК будут различаться четырьмя знаками с 14 по 17-й. Значения этих кодов следующие:

- для вмененного налога – 1000;

- пени – 2100;

- штраф – 3000.

В итоге таблица с КБК по ЕНВД на 2021 год выглядит так:

Таблица КБК с 2021 года для ООО и ИП

| Вид платежа | Реквизиты КБК |

| Вмененный налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

Преимущества и недостатки ИП на ЕНВД без работников

К числу неоспоримых преимуществ режима ЕНВД относится возможность уплаты налога не по фактическому, но по вменённому доходу. Зачастую эти цифры могут значительно отличаться друг от друга, что делает режим ЕНВД чрезвычайно выгодным для тех бизнесменов, которые сумели правильно организовать работу и подошли к выбору системы налогообложения осознанно. Впрочем, эту же свойство режима ЕНВД можно легко записать и в минусы, так как при неграмотном выборе налоговой системы фактические доходы могут оказаться меньше вменённых, а сам предприниматель будет вынужден выплатить большую сумму налога.

Сильной стороной ЕНВД можно посчитать также и то, что этот режим предприниматель выбирает для себя добровольно и имеет право начать применять его в любой момент, тогда как перейти на другие режимы, например, на УСН, можно только в определённое время года. Точно так же предприниматель имеет возможность добровольно отказаться от использования вменённого режима. С другой стороны, для применения ЕНВД существует ряд строгих ограничений, прописанных в федеральном и региональном законодательствах. Как только хотя бы одно из этих ограничений перестаёт соблюдаться, предприниматель утрачивает право на применение льготного режима обложения налогом, а сумма налога к оплате за весь отчётный период будет пересчитана по той системе налогообложения, с которой бизнесмен перешёл на режим ЕНВД.

Вменённый режим избавляет бизнесмена от уплаты ряда налогов, обязательных для других налоговых систем. Отчётность для ИП без работников максимально проста и сдаётся всего четыре раза в год.

При выполнении условия по ведению раздельного учёта, частный предприниматель может совмещать работу на ЕНВД с работой на ОСН или УСН.

К числу относительных недостатков системы ЕНВД относится сравнительно сложная формула для вычисления налога, требующая учёта нескольких переменных показателей и коэффициентов. Кроме того, для «вменёнки» отсутствует понятие нулевой декларации. Сдавать отчётность и платить налоги придётся даже тогда, когда коммерческая деятельность фактически отсутствует.

Видео: виды деятельности для применения ЕНВД

Использование специальных режимов обложения налогом позволяет частному предпринимателю существенно сэкономить на обязательных платежах в казну. Но чтобы это стало возможным, бизнесмен должен тщательно подходить к выбору системы налогообложения, просчитывая потенциальные доходы и расходы, оценивая существующие риски. Кроме того, необходимо внимательно следить и за обновлениями законодательной базы, регулирующей работу по выбранному режиму обложения налогом. Законы, определяющие правила работы по режиму ЕНВД, могут существенно отличаться для различных территорий страны, вплоть до того, что условия применения ЕНВД к одному и тому же виду деятельности для разных регионов будут отличаться.

- Автор: Ирина Ко

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!