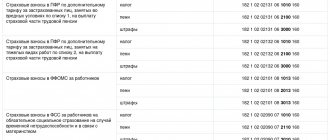

Порядок начисления и уплаты страховых взносов регламентируется Налоговым кодексом. Отчитываться по всем видам страховых взносов необходимо перед ФНС по единой для всех работодателей-страхователей форме Расчета (утв. приказом ФНС России от 10.10.2016 № ММВ-7-11/551). Исключение составляют взносы на «травматизм», которые контролируются ФСС, по ним оформляется отдельная отчетность (подается она в ФСС). В отчете по страховым взносам (РСВ) отражаются данные по всем суммам, с которых субъект хозяйствования обязан произвести отчисления в пользу государственных систем соцстрахования физических лиц.

Что это такое

Название дивидендов получил доход гражданина, связанный с долевым участием в той или иной организации. Источником для выплат служит чистая прибыль, полученная организацией.

При этом понятие дивидендов отсутствует в законе об ООО. Но зато часть его посвящена распределению чистой прибыли между участниками.

Целая глава о дивидендах включена в закон, связанный с «Акционерными обществами».

Внимание! По Налоговому законодательству, общества с ограниченной ответственностью и акционерные общества в какой-то степени объединены друг с другом. Дивидендами считают любой вид дохода, полученный лицом от участия в таких компаниях.

Дивиденды и страховые взносы

Начисляются ли страховые взносы в ПФР, ФСС, ТФОМС, ФФОМС на дивиденды? Дивиденды не являются выплатами по трудовым договорам, но тем не менее в перечне, на которые не начисляются страховые взносы в ПФР, дивиденды не указаны.

Объектом обложения страховыми взносами

для плательщиков страховых взносов, производящих выплаты и вознаграждения физическим лицам, признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц

в рамках трудовых отношений и гражданско-правовых договоров

, предметом которых является выполнение работ, оказание услуг (ст. 7 Федерального закона РФ от 24.07.2009 г. № 212-ФЗ).

Следовательно, для начисления страховых взносов выплаты физическому лицу должны быть произведены либо в рамках трудовых отношений этого лица со страхователем, либо это лицо должно выполнять для страхователя работу, услугу по гражданско-правовому договору (подряда, возмездного оказания услуг и т.п.).

Рассмотрим, что собой представляют дивиденды.

Ст. 43 НК РФ

установлено, что

дивидендом признаетсялюбой доход

, полученный акционером (участником) от организации

при распределении прибыли

, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Согласно ст. 67 ГК РФ

участники хозяйственного товарищества или общества вправе принимать участие в распределении прибыли.

В соответствии со ст. 28 Федерального закона РФ от 08.02.1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»

общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества.

Решение об определении части прибыли общества, распределяемой между участниками общества, принимается общим собранием участников общества.

Часть прибыли общества, предназначенная для распределения между его участниками

, распределяется пропорционально их долям в уставном капитале общества.

По размещенным акциям акционерное общество выплачивает дивиденды, порядок выплаты которых установлен ст. 42 Федерального закона РФ от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах»

.

При этом согласно ст. 2 Федерального закона РФ от 22.04.1996 г. № 39-ФЗ «О рынке ценных бумаг»

в виде дивидендов реализуется право владельца акции на получение части прибыли акционерного общества

.

Таким образом, выплата дивидендов не обусловлена встречным обязательством

акционера (участника) общества выполнить работу, оказать услугу как в рамках трудовых, так и гражданско-правовых отношений.

Отсюда следует, что выплаты в виде дивидендов не удовлетворяют понятию объекта обложения страховыми взносами

, приведенному в ст. 7 Закона № 212-ФЗ.

ФСС РФ на своем официальном сайте

, отвечая на вопрос страхователя, указал, что дивиденды выплачиваются акционерам как собственникам акций.

При этом даже то обстоятельство, что акционеры являются работниками общества, значения в данном случае не имеет

.

Таким образом, на дивиденды

, которые выплачиваются акционерам, работающим в организации,

страховые взносы

на обязательное страхование на случай временной нетрудоспособности и в связи с материнством

не начисляются

.

Аналогично на дивиденды не начисляются страховые взносы в ПФР, ФФОМС и ТФОМС

.

Облагаются ли какими-либо налогами

Здесь надо опираться на Главу 34 Налогового Кодекса. Нужна конкретная 420 статья. Есть база, которую облагают страховыми взносами в любом случае.

В этот список включаются следующие разновидности начислений по отношению к физическим лицам:

- На основе договоров об отчуждении исключительных прав на результаты интеллектуальной деятельности.

- По договорам авторского заказа.

- По договорам ГПХ, где описаны работы и услуги.

- В рамках трудовых отношений.

Ни к одному из этих пунктов не относятся выплаты участникам, сформированные из чистой прибыли. Поэтому справедлив вывод о том, что страховые взносы к дивидендам не применяют. То же правило распространяется на страховые взносы в ФСС, связанные с обязательным страхованием от несчастных случаев и заболеваний.

Полезно также почитать: Страховые взносы с отпускных

Регистрация

В приложении № 3 отражаются расходы, понесенные плательщиком страховых взносов на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

В графе 1 отражается число случаев (количество получателей для строк 060, 061, 062) выплаты страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода, за исключением строк 040, 050.

В графе 2 по строкам 010 — 031, 070 указывается количество оплаченных дней; по строкам 060 — 062 — количество произведенных выплат; по строкам 040, 050, 090 — количество выплаченных пособий.

В графе 3 отражаются суммы расходов, понесенных плательщиком на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством нарастающим итогом с начала расчетного периода.

В графе 4 отражаются суммы расходов, понесенных плательщиком на выплату страхового обеспечения нарастающим итогом с начала расчетного периода, произведенные за счет средств, финансируемых из федерального бюджета: сверх установленных норм лицам, пострадавшим от радиационных воздействий, оплата дополнительных выходных дней для ухода за детьми-инвалидами, а также дополнительные расходы на выплату пособий по временной нетрудоспособности, по беременности и родам, связанные с зачетом в страховой стаж застрахованного лица периодов службы, в течение которых гражданин не подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

По строке 010 отражаются расходы, понесенные плательщиком на выплату пособий по временной нетрудоспособности, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, включая пособия, выплаченные в пользу работающих застрахованных лиц, являющихся гражданами государств — членов ЕАЭС (без учета расходов на выплату пособий по временной нетрудоспособности в пользу работающих застрахованных иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации) и число случаев назначения пособий по временной нетрудоспособности.

По строке 011 отражаются расходы, понесенные плательщиком на выплату пособий по временной нетрудоспособности лицам, работающим по внешнему совместительству, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, включая пособия, выплаченные в пользу работающих застрахованных лиц, являющихся гражданами государств — членов ЕАЭС, и число случаев назначения пособий по временной нетрудоспособности (без учета расходов на выплату пособий по временной нетрудоспособности в пользу работающих застрахованных иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации) и число случаев назначения пособий по временной нетрудоспособности.

По строке 020 отражаются расходы, понесенные плательщиком на выплату пособий по временной нетрудоспособности, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, работающим иностранным гражданам и лицам без гражданства, временно пребывающим в Российской Федерации (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25 июля 2002 г. № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» и число случаев назначения пособий по временной нетрудоспособности.

По строке 021 отражаются расходы, понесенные плательщиком на выплату пособий по временной нетрудоспособности, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, и число случаев назначения пособий по временной нетрудоспособности работающим по внешнему совместительству иностранным гражданам и лицам без гражданства, временно пребывающим в Российской Федерации (за исключением высококвалифицированных специалистов).

По строке 030 отражаются расходы, понесенные плательщиком на выплату пособий по беременности и родам, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, и число случаев назначения пособий по беременности и родам.

По строке 031 отражаются расходы, понесенные плательщиком на выплату лицам, работающим по внешнему совместительству, пособий по беременности и родам, произведенные за счет средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, и число случаев назначения пособий по беременности и родам.

По строке 040 отражаются расходы, понесенные плательщиком на выплату единовременного пособия женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности.

По строке 050 отражаются расходы на выплату единовременного пособия при рождении ребенка.

По строке 060 отражаются расходы на выплату ежемесячных пособий по уходу за ребенком с отражением количества получателей.

По строке 061 отражаются расходы на выплату ежемесячных пособий по уходу за первым ребенком с отражением количества получателей.

По строке 062 отражаются расходы на выплату ежемесячных пособий по уходу за вторым и последующими детьми с отражением количества получателей.

По строке 070 отражаются расходы по оплате дополнительных выходных дней для ухода за детьми-инвалидами.

По строке 080 отражаются расходы по уплате страховых взносов в государственные внебюджетные фонды, исчисленные с оплаты дополнительных выходных дней для ухода за детьми-инвалидами.

По строке 090 отражаются расходы на выплату социального пособия на погребение или возмещение стоимости гарантированного перечня услуг по погребению.

По строке 100 указывается сумма строк 010, 020, 030, 040, 050, 060, 070, 080, 090.

По строке 110 указывается сумма начисленных и невыплаченных пособий, за исключением сумм пособий, начисленных за последний месяц отчетного периода, в отношении которых не пропущен установленный законодательством Российской Федерации срок выплаты пособий.

Отражаются в отчетах или нет

Дивиденды обычно выплачиваются участникам вне зависимости от того, есть ли у компании с получателями средств трудовые отношения. Выплаты производятся без привязки к месту, где человек осуществляет трудовую деятельность.

Эти доходы не относятся к элементам, связанным с оплатой труда. Они не причисляются к заработкам по рабочему месту. Поэтому информацию не надо включать в расчёт, связанном со страховыми взносами.

Справка! Пересчёт обязательств проводится, если допущена ошибка, из-за которой часть информации всё-таки вносится в документ.

Как заполняется расчёт

Заполнение отчёта пошагово описывает ФНС, выпуская для этого соответствующие положения и приказы. Актуальная форма отчёта тоже всегда находится в открытом доступе. Есть основные моменты, которые нужно учитывать всегда.

На первый взгляд документ кажется объёмным, потому что он объединяет в себе две формы, связанные со взносами. Многие страницы остаются специфичными и заполняются далеко не во всех ситуациях.

Титульный лист с тремя разделами – основные элементы в документе. Некоторые разделы содержат дополнения.

Из обязательных частей для заполнения отмечают:

- Титульный лист.

- Первый раздел.

- Первое приложение.

- Второе приложение к первому разделу.

- Третий раздел.

Если в компании есть застрахованные лица, то расчёт предоставляется именно в таком порядке. Тем более, когда на протяжении 3 последних месяцев присутствовали какие-либо отчисления.

Заполнение некоторых подразделов и дополнительных граф определяется спецификой конкретной компании. 1.3 – пример раздела, который применяется по отношению к компаниям с дополнительными тарифами по страховым взносам. Восьмое приложение к первому разделу требуется, если доход получали временно пребывающие иностранцы.

Расчёт будет нулевым, если и перечисления в компании отсутствовали.

Есть дополнительные требования, которых надо придерживаться, заполняя документ:

- Рубли и копейки – обязательная единица измерения для сумм.

- При ручном заполнении чернила должны быть фиолетового и чёрного, синего цвета.

- Вместо текста в графах ставят прочерки, если информация вообще отсутствует. Можно использовать нули.

- В электронном виде нужно следовать определённой форматности, тогда избежать нарушений проще.

- Есть отдельный раздел для перечисления всех сведений, связанных с уволенными сотрудниками.

- Когда документ полностью заполняют – страницы нумеруют в обязательном порядке.

Дивиденды не оказывают никакого влияния на расчёты по страховым взносам. Необходимость отражения этой информации в других бумагах тоже отсутствует. Ведь выплаты не связаны с трудовыми отношениями, к ним вообще не применяют никаких других начислений.

Что ещё учесть при заполнении документа

Обособленные подразделения исчисляют и передают страховые взносы самостоятельно. Но отчёт оформляется только в том случае, если представители головного подразделения наделили сотрудников соответствующими полномочиями. Тогда указываются только начисления и взносы, связанные с конкретным подразделением.

Расхождения с 6-НДФЛ

После получения отчетности налоговики начинают проводить камеральные проверки, в ходе которых оценивается достоверность и правильность отраженных данных. Реализуется это, в том числе, посредством междокументной сверки сведений в разных декларациях и прочих отчетах. В том числе, в части начислений в пользу физлиц сопоставляют Расчет по страховым взносам и Расчет 6-НДФЛ по подоходному налогу.

При самостоятельной проверке отчетов, до момента их сдачи в ФНС, необходимо сравнить данные по начислениям доходов в 6-НДФЛ и РСВ за соответствующий отчетный период. В Расчете по подоходному налогу указывается совокупная сумма доходов, подлежащих обложению НДФЛ. В число таких облагаемых доходов входят и дивиденды. Для сопоставления данных необходимо сравнить базу для отчислений по страховым взносам с суммой в 6-НДФЛ, учитывая следующее контрольное соотношение:

Стр. 050 подразд. 1.1 прил. 1 к разделу 1 формы РСВ (база для начисления страхвзносов) = Стр. 020 формы 6-НДФЛ (общая сумма дохода) – Стр. 025 формы 6-НДФЛ (дивиденды).

Показатель из 6-НДФЛ может быть равен числовому значению базы в РСВ или быть больше его. Если же значение из 6-НДФЛ меньше показателя стр. 050 из РСВ, налоговики сочтут это ошибкой и запросят пояснения. Правило, по которому из общей суммы начислений в 6-НДФЛ надо отнимать дивиденды (в Расчете по страховым взносам дивидендные выплаты не указываются), установлено в перечне междокументных контрольных соотношений. Они приведены в Письме ФНС от 29.12.2017 г. № ГД-4-11/[email protected] Данное соотношение не применяется в отношении компаний, у которых есть обособленные подразделения, а также в отношении ИП на ПСН или ЕНВД.

Особенности вычисления и выплаты

Прибыль распределяется не только от текущего года, но и по прошлым отчётным периодам. Например, если ранее доходы не распределялись по разным направлениям. Общее собрание акционеров или участников должно вынести окончательное решение относительно того, стоит ли заниматься этим вопросом в настоящее время.

Решение в обязательном порядке оформляется с помощью протокольной формы. Иначе бухгалтерия вообще не сможет оформить документы и зафиксировать хозяйственную операцию.

В отчёт 4-ФСС дивиденды тоже не включаются.

Нужно точно знать размеры прибыли, чтобы принять решение относительно того, как она распределяется. Гораздо проще просмотреть бухгалтерскую отчётность, в других случаях с поиском ответов возникают сложности.

Раздел 3 бухгалтерского отчёта должен подробно описывать подобные явления. Наличие скобки говорит о нераспределённом убытке. Все суммы обязательно указываются на конкретную дату. Если за прошлые периоды сумму не распределяли, то информация о ней тоже отображается в полном объёме.

Важно! Определение чистой прибыли по конкретному периоду – самый важный вопрос. Отчёт о финансовых результатах должен содержать подробное описание необходимых цифр.

Ошибки и другие нюансы

Когда считают прибыль, не обойтись без человеческого фактора. Например, какие-то направления деятельности вообще не учитывают. Чистая прибыль искажается даже при малейших ошибках и проблемах.

Чтобы цифры соответствовали действительности, учредитель и главный бухгалтер вносят корректировки.

После устранения ошибок возникает две ситуации:

- Занижение чистой прибыли. Пересчёт проведён, но появилась дополнительная сумма по доходам. Проблем не возникает, полученные доходы просто распределяют на конкретные нужды.

- Дивиденды переплачены, результаты завышены.Чистая прибыль следующего периода снижается из-за переплаты в текущем. Собственники получают меньшие суммы для перераспределения.

Чистыми активами в этом случае называют разницу между активами и долгами фирмы в настоящее время. По итоговой строке третьего раздела эта информация отображается в бухгалтерском балансе.

Нераспределённая прибыль оказывает влияние на такие явления. Надо заранее узнать о том, какие требования к чистой прибыли установлены на законодательном уровне. Обычно это равенство уставному капиталу, либо чистая прибыль должна быть больше его. Иногда с этим связаны проблемы, ведь у многих компаний Уставной Капитал должен быть не больше 10 тысяч рублей.

Только при затягивании проблемных ситуаций возникают негативные последствия вроде ликвидации фирмы и других серьёзных наказаний. Пока не оплачен уставной капитал, дивиденды тоже никому не перечисляют, это основное правило. Поэтому величина чистых активов требует дополнительного контроля.

Корпоративное законодательство и устав юридического лица должны полностью описывать порядок выплаты дивидендов. Государство мало волнуется о том, как именно распределяются деньги. Поэтому так важно собирать собрания из учредителей, по которым потом оформляются официальные документы.

Устное решение допустимо, но из-за него тоже возникают проблемы. Велика вероятность, что один из участников обратится в суд для восстановление своих прав. Нельзя сослаться в суде на решение, у которого отсутствует фиксация в письменном виде. А хозяйственные операции фиксируются на основании первичных документов. При этом сам бухгалтер лишён права распределять и выплачивать дивиденды. Для этого всё равно нужно решение общего собрания.

При этом сама организация может не только выплачивать дивиденды, но и получать их. Поэтому играет роль налогового плательщика или агента в зависимости от обстоятельств. 6% — максимум ставки, если прибыль связана с российскими источниками, 15% — если с зарубежными. 30%-ной ставкой облагаются доходы тех лиц, которые не признаны официальными резидентами государства.

Полезно также почитать: Взносы ИП в ПФР