Подтверждение доходов ИП: когда это необходимо

Ситуаций, когда ИП обязан предоставить сведения о своих доходах предостаточно. Это могут быть следующие случаи:

- ИП претендует на получение кредита в банке;

- ИП нужно получить пособие, субсидию, льготу и т.п.;

- в некоторых случаях при выезде за границу.

При этом если люди, работающие по найму могут обратиться за справкой, подтверждающей доходы, к своему работодателю, где вопрос решается быстро и грамотно, то у ИП в данном случае возникает проблема — довольно часто предприниматели не знают, как правильно подтвердить уровень своих доходов для всевозможных инстанций.

Вправе ли банк списывать повышенные проценты, если до их повышения он приостановил выдачу кредита? Если на момент заключения кредитного договора тарифы банка не предусматривали комиссию за досрочное погашение, вправе ли банк списать ее после изменения тарифов? Какие обстоятельства оценивают суды, рассматривая дела о списании комиссии за досрочный возврат кредита? Посмотреть ответы

Какой доход потребуется подтвердить

В зависимости от выбранной системы налогообложения, юридически признаются доходом несколько отличающиеся средства. Подтверждать при необходимости нужно различные формы дохода:

- фактический – предпринимателям, работающим на общей системе налогообложения, а также УСН и ЕСХН (гл. 23 НК РФ, п. 1 и п. 2 ст. 248 НК РФ);

- вмененный – ИП, работающим на ЕНВД (ст. 346.29 НК РФ);

- возможный – патентным предпринимателям (ст. 346.48 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если ИП совмещает свою систему налогообложения с ЕНВД или ПСН, то есть комбинирует формы дохода, то вмененный или возможный доход будет включен в общую сумму фактического.

Каждый вид дохода имеет свои особенности в отражении и документальном подтверждении.

Каков порядок обложения НДФЛ дохода индивидуального предпринимателя при сдаче помещения в аренду?

ИП на ОСНО: подтверждение доходов

Порядок подтверждения доходов индивидуальными предпринимателями четко определен законом. Если наемные сотрудники должны предоставлять в государственные органы и прочие организации, требующие информацию о доходах, справки по форме 2 НДФЛ, то ИП, применяющие общий режим налогообложения, обязаны оформить декларацию по форме 3 НДФЛ. Если декларация уже имеется и в ней есть отметка о принятии налоговым специалистом, то желательно обзавестись и ее копиями – они также могут пригодиться. В большинстве случаев никаких дополнительных документов и справок ИП уже не понадобится.

Важно! Ксерокопии декларации по форме 3 НДФЛ также должны иметь оригинальные отметки налоговиков. В противном случае заинтересованная сторона может отказать в их принятии по причине недействительности.

К сведению. Учреждения, требующие подтверждения доходов, подчас имеют очень разный подход в этом отношении касаемо ИП. В частности, иногда, помимо стандартной декларации 3 НДФЛ, они могут попросить предоставить декларацию за последний отчетный налоговый период, согласно режиму налогообложения, используемому предпринимателем.

Отличительная особенность

- В случае, когда у предпринимателя работает наемный персонал, на него возлагается обязательство ставить специальный штамп для заверения официальных документов.

- Печать можно поставить только в особой графе. Обратите внимание на тот факт, что если поставить печать так, что она начнет закрывать собой иные данные в справке, то это может стать поводом для отклонения документа в части рассмотрения его государственными органами.

Не забудьте прописать в полном объеме сведения об ИП и поставить подпись с расшифровкой.

Где брать справку о доходах ИП? Можно сказать, что индивидуальный предприниматель сам себе режиссер. Он считает свои доходы, отчитывается по ним и платит налоги. Для подтверждения доходов ИП, форма 2-НДФЛ, в которой отражены сведения о доходах наемного работника, не подходит.

Если же предприниматель параллельно с бизнесом имеет еще официальную работу, то он может смело обратиться за бланком справки для ИП 2 НДФЛ к своему работодателю. Как ИП-работодателю сделать 2 НДФЛ? Так как по отношению к своим наемным сотрудникам индивидуальный предприниматель выступает в качестве налогового агента, то именно ему и придется в случае необходимости оформить 2 НДФЛ для работников ИП. Форма такой справки будет абсолютно такой же, какую выдает работодатель, имеющий статус юридического лица.

Бланк справки о доходах утвержден ФНС РФ и является единственным документом, реально подтверждающим официальные доходы физ.лица. Если у предпринимателя в штате есть бухгалтер, то, конечно, оформлением всех документов, касающихся доходов сотрудников, будет заниматься именно этот специалист.

УСН: подтверждение доходов ИП

Как и для тех ИП, которые применяют ОСНО, для «упрощенцев» в качестве подтверждения доходов выступает декларация 3 НДФЛ. Но помимо этого в качестве доказательства размера доходов они могут привести еще один важный документ.

В частности, предприниматели, использующие в своей работе упрощенный налоговый режим с объектом доходы минус расходы 15%, должны вести Книгу учета доходов и расходов, которая позволяет определять налоговую базу для исчисления налогов. А раз так, значит, данный документ содержит все необходимые сведения о доходах ИП. То есть в случае необходимости, в любую инстанцию в качестве подтверждающего доходы документа можно предоставить копию Книги доходов и расходов, заверенную у нотариуса.

Внимание! По закону, все записи, внесенные в Книгу учета доходов и расходов, в том числе касающиеся доходов, должны также иметь свое подтверждение, например, банковские выписки, договоры, платежные приходники и т.д. Эти бумаги нужно обязательно хранить, поскольку, их тоже возможно нужно будет приложить к данной Книге для доказательства доходов. Кроме того, они могут понадобиться ИП и в случае налоговой проверки.

Как заполнить справку

Заполнение документа подразумевает внесение информации о:

- персональных данных сотрудника;

- реквизитах работодателя;

- сумме заработка физлица по месяцам;

- применяемые налоговые вычеты с указанием кодов;

- подпись руководителя и главбуха (когда таковой имеется).

Когда в справке прописываются данные о доходах человека и НДФЛ, в разделе «Признак» ставится цифра 1. Когда удержание налогового сбора не производится, здесь же отмечается 2. В разделе «Номер корректировки» обычно нужно вписать 00.

Шапка документа должна содержать дату формирования, номер и год, за которых оформляется бумага. Сведения для внесения в поля кода ИФНС и ОКТМО следует уточнить у налоговиков либо на веб-сайте ФНС.

Когда налоговым агентом выступает организация, в первый раздел вносятся ее реквизиты: КПП, ИНН, название, контактные сведения. Предприниматели вместо КПП пишу свое ФИО.

В разделе о получателе прописываются:

- ФИО.

- Дата рождения.

- Статус (1 — для резидентов страны, 2 — для нерезидентов).

- ИНН.

- Гражданство (для россиян — 643).

- Адрес прописки.

- Паспортные реквизиты (в нужном поле прописывается 21).

Важно! Разрешается использовать адрес постоянной, но не временной прописки.

Для отображения ставки и суммы выплат по месяцам и кодам предназначен третий раздел. Все налоговые ставки должны соответствовать параметрам начислений. Суммы вписываются в рублях и копейках, но для размера налога действует правило округления. Значения ниже 50 копеек отбрасываются, выше — округляются до рубля.

Далее указываются:

- Месяц начисления выплаты (01, 02 и т. д.).

- Шифр выплаты (2000 для оплаты труда, 2012 для отпускных, 2300 для пособия по больничным, 2760 для материальной помощи).

- Размеры выплат.

- Шифр и размер вычета (при наличии).

Чаще всего указывается 503 — шифр необлагаемой материальной помощи, которая составляет 4 000 рублей в год.

В четвертом разделе расписываются все виды вычетов: инвестиционных, стандартного или социального типа. Для каждого обозначается код, сумма годового уменьшения. В этих целях используются коды 114 — для первого ребенка, 115 — для второго, 311 — для имущественного возврата. Все коды прописаны в соответствующем приказе ФНС. Для имущественных и социальных возмещений потребуется уведомление от налоговиков.

В пятом разделе содержатся сведения о совокупном размере оплаты, налоговой базе, а также налогах — исчисленных, удержанных, перечисленных. Если предусмотрены выплаты с различными ставками, для каждой такой ставки отдельно заполняются 3-5-ый разделы.

Период действия документа не ограничен законодательно. Однако ряд учреждений и организаций устанавливают свои сроки. Например, справка для банка будет действовать 10-30 дней.

Образец

Чтобы не ошибиться при заполнении справки и не терять время на внесение корректировок, стоит воспользоваться образцом такого документа. Стоит убедиться, что образец актуален, поскольку в законодательстве периодически происходят различные изменения.

PDF-файл

Как подтвердить доходы ИП на ЕНВД

В отличие от других видов налогообложения, ИП находящиеся на ЕНВД, при необходимости подтверждения доходов оказываются в несколько более сложной ситуации.

Все дело в том, что для исчисления налогообложения здесь используются не доходы, а виды деятельности. При этом, размер налога для каждого вида деятельности имеет фиксированное значение, исходя их уровня предполагаемой доходности, физического показателя и корректирующих федеральных и региональных коэффициентов. То есть, фактический доход, который ИП получает на ЕНВД на самом деле, в любом случае, отличается от того, что предполагается при расчете этого налога. Более того – государство никак не обязывает предпринимателей, работающих по ЕНВД вести контроль и учет за своими доходами.

Что делать в этом случае?

Варианта два:

- независимо от воли законодателей все же вести учет доходов в упрощенном виде;

- доказывать доходность через предъявление первичных документов.

Здесь первый вариант требует некоторого пояснения. Практически все ИП, находящиеся на «вмененке» так или иначе все же контролируют уровень своих доходов. Что, в общем, логично: каждый ИП хочет быть уверенным в том, что его дело рентабельно и приносит прибыль, а также четко понимать, какой именно размер дохода он имеет. Однако, главный вопрос тут возникает не в самом факте учета, а в том, в какой форме он ведется. Например, если это обычные журналы или тетради, заполненные от руки, то конечно никакой доказательной силы они иметь не будут. Важно, чтобы учет доходов велся в документальной форме с присвоением внутренним учетным документам официального статуса. Это возможно, если каждый такой документ будет иметь соответствующие реквизиты.

Закон четко определяет информацию, которая должна содержаться в реквизитах, подтверждающих доходы на «вмененке»:

- наименование;

- дата и место составления;

- ФИО ИП;

- ИНН ИП;

- регистрационный номер ИП;

- подпись и печать (если имеется) ИП.

Кроме того, в данном документе обязательно должны быть прописаны:

- название произведенной хозяйственной операции;

- конкретная сумма дохода или расхода, если учет ведется и по расходам.

Все учетные документы нужно обязательно вести в хронологическом порядке, с внесением в них всех без исключения сведений о затратах и прибыли.

Внимание! Поскольку по ЕНВД отчетным налоговым периодом является один квартал, то и подводить итоги по внутреннему учету расходов и доходов нужно раз в три месяца. По итогам года надо выводить отдельные годовые результаты.

Ответы на распространенные вопросы

Вопрос: Может ли ИП на патенте или ЕСХН получить налоговый вычет при покупке жилья?

Ответ: Нет, применение налоговых режимов, таких как как патент или ЕСХН, освобождает ИП от уплаты НДФЛ. Это означает, что налоговый вычет при покупке квартиры ИП получить не сможет. Данное право возникает только в том случае, когда ИП имеет доход, облагаемый НДФЛ по 13% ставке, как физлицо. Кроме того, правом на вычет также может воспользоваться жена предпринимателя. Но следует помнить, что в этом случае у нее должен быть доход, облагаемый НДФЛ.

Как подтвердить доход на ПСН

Предприниматели, работающие на патентной системе, как и на «вмененке», могут получить совсем не такой доход, как предусматривалось. Так какой же следует подтверждать для различных инстанций – настоящий или тот, что предполагался?

У предпринимателей на ПСН есть два документа для фиксации и подтверждения доходных поступлений:

- патент, в котором озвучивается возможная сумма доходов;

- книга учета доходов, в которой отражаются фактические поступления.

Чтобы подтвердить реальный доход ИП на ПСН, следует сброшюровать вышеупомянутую книгу, пронумеровать ее страницы, желательно заверить печатью ИП. Далее один экземпляр книги нужно передать в налоговую, тогда она поставит на ней свой штамп, что и будет являться юридическим подтверждением доходов предпринимателя на патенте.

Справка о доходах ИП в произвольной форме

Иногда начинающие неопытные ИП думают, что для подтверждения своих доходов им достаточно написать справку в произвольном виде и предоставить ее по месту требования. Это не так. ИП не могут предоставлять в государственные органы сведения о доходах в виде произвольных справок, даже закрепленных печатью и подписью. Таким бумаги не будут считаться законными документами, а, значит, не будут иметь ни малейшего значения.

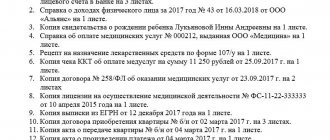

Но! В некоторых, очень редких случаях, такой справки все же бывает достаточно, правда к ней требуется приложить справку из территориальной налоговой инспекции о постановке ИП на учет, копию декларации за последний налоговый период с печатью налоговой и либо Книгу учета доходов и расходов, либо какие-либо другие внутренние документы, подтверждающие доходность ИП.

Что это за налог?

НДФЛ является налогом федерального уровня, деньги поступают в госказну. Аббревиатура означает «Налог на доходы физических лиц». Сумма рассчитывается в процентах от общего дохода гражданина за налоговый период. Правила формирования налога, заполнения стандартизированных форм отчетности и соблюдения обязательств уплаты регламентируются НК РФ.

Налоговые ставки:

- 9 % на доход, полученный до 2015 г.;

- 13 % – ведущая ставка для большинства видов дохода (заработная плата, продажа личного имущества, рента и другие вознаграждения);

- 15 % на доход от дивидендов, полученных от компаний РФ физическими лицами, проживающими за рубежом;

- 30 % для нерезидентов;

- 35 % на выигрыши в виде подарков и призов, повышенные доходы от банковских вкладов.

Расчет и отчисление НДФЛ выполняет налоговый агент. Это юридическое или физическое лицо, обязанное по закону или договорным условиям удерживать и перечислять налог в бюджет.

Подтверждение доходов ИП в налоговой инспекции

Ни в одном законе и нормативном акте не указано, что территориальные налоговые органы обязаны выдавать какие-либо подтверждающие документы о доходах ИП. Однако, уже сложившаяся в некоторых регионах практика показывает, что если ИП обращаются в местную налоговую службу с подобным запросом – специалисты выдают такие справки. Для этого нужно:

- обратиться в районную ИФНС;

- написать заявление в произвольной форме с просьбой выдать справку о доходах.

В течение 30 дней налоговая служба вынесет какое-либо решение и либо предоставит требуемый документ, либо откажет в просьбе. Стоит отметить, что если местная налоговая служба вынесла отказ в предоставлении справки, оспаривать его не имеет смысла.

Налоговый вычет при покупке квартиры предпринимателем

Если требуется оформить налоговый вычет при покупке квартиры, то главным документом будет являться справка о доходах 2-НДФЛ. Купить квартиру можно и в качестве ИП или в качестве физлица. Наиболее оптимальным при этом будет первый вариант, так как предприниматель при этом сможет:

- оформить вычет с расходов на покупку квартиры;

- при продаже квартиры использовать к вычету расходы, затраченные на ее покупку, независимо от налогового периода и в полном объеме.

Имущественный вычет в случае покупки квартиры предпринимателем может быть оформлен в следующих случаях:

- Квартира приобретена за собственные средства. Для покупки квартиры ИП необходимо использовать свои доходы, включая и доходы от предпринимательской деятельности. При этом не будет иметь значение какую систему налогообложения применяет предприниматель.

- У физлица должны есть доходы, с которых удержан НДФЛ (по ставке 13%). За счет этого физлицу предоставляется налоговый вычет. Доходы могут представляться в виде выручки от предпринимательской деятельности, если ИП применяет ОСН. Если он перечисляет налог по УСН и ЕНВД, то для этого потребуется уже наличие других доходов, которые облагаются НДФЛ. Например:

- заработная плата, кроме деятельности в качестве ИП;

- выплаты по ГПД;

- доходы с выигрышей, сдачей имущества в аренду в качестве обычного физлица.

Важно! Если доходы, облагаемые НДФЛ по ставке 13% у ИП отсутствуют, то вычетом по приобретаемому имуществу может воспользоваться супруга предпринимателя.

Срок действия справки, подтверждающей доходы

Различные инстанции предъявляют разные требования к сроку действия подтверждающих доходность ИП справок. Но, как правило, все документы, подтверждающие доход предпринимателя годны для предъявления в различные государственные и иные структуры в течение периода, следующего за последним налоговым отчетным. В любом случае, уточнять максимальный срок давности подобных документов нужно именно в том учреждении, куда требуется их предъявление.

Как показывает вышеизложенный материал, основной документ, подтверждающий доход ИП – декларация 3 НДФЛ. Однако к ней могут дополнительно потребоваться и другие доказательные бумаги, причем разные, в зависимости от той налоговой системы, которую использует ИП. В любом случае, предпринимателям следует вести отдельный учет всех доходов со сбором и хранением всех приходных документов.

Для чего нужна справка 2-НДФЛ

Случаи, при которых нельзя обойтись без справки 2-НДФЛ:

- предъявление в территориальное отделение налоговой службы до 30 апреля года, следующим за отчетным периодом;

- работнику необходимо подтвердить стабильный заработок и личную платежеспособность при взятии ссуды, кредита, ипотеки.

Выдать справку 2-НДФЛ может только тот работодатель, который заключил с гражданином трудовой договор. То есть деятельность сотрудника должна быть официально зарегистрированной.

Работодателю на подготовку документа закон в 2021 году выделяется 3 дня. Прошение выдать бумагу предварительно оформляется работником в виде заявления. Если процесс затягивается, а сроки горят, сотрудник имеет право подать жалобу на предпринимателя в прокуратуру, инспекцию по труду или суд.

Полезное: МРОТ в Мурманской области в 2021 году