Расчет по страховым взносам (РСВ) обязаны сдавать все бизнесмены, использующие труд наемных работников. Отчет объединяет в себе информацию о взносах, которые контролирует налоговая служба. На сегодня это – все внебюджетные обязательные платежи, кроме страховых взносов «на травматизм», которые остались под контролем ФСС. Рассмотрим, как нужно заполнять и сдавать расчет по страховым взносам за 9 месяцев 2021 года. Также приведем образец заполнения ЕРСВ за 3 квартал 2021 года.

Куда сдавать расчет

Расчет по страховым взносам за 2 квартал 2021 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Новый расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Заметим, что расчет требуется направить в ИФНС вне зависимости от того, велась ли деятельность в отчетном периоде (первом полугодии 2021 года) или нет. Если организация или ИП вообще не ведет деятельность, не начисляет выплаты физлицам и не имеет движений по расчетным счетам, то это не отменяет обязанности по сдаче расчета по страховым взносам за 2 квартал 2021 года. В такой ситуации нужно сдать в ИФНС нулевой расчет (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Расчеты по страховым взносам в налоговые инспекции (органы ПФР не принимают расчеты с 2021 года). Конкретная ИФНС определяется следующим образом:

- организации передают расчет за 2 квартал 2021 года в ИФНС по месту своего нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты физлицам. (п. п. 7, 11, 14 ст. 431 НК РФ);

- индивидуальные предприниматели сдают расчеты в ИФНС по месту жительства (п. 7 ст. 431 НК РФ).

Если работодатель выплачивал в отчетном периоде какие-либо пособия своим работникам, необходимо правильно отразить это в расчете для получения возмещения понесенных расходов от ФСС. Страховым взносам на обязательное соцстрахование в расчете отведены приложения 2, 3 и 4 к разделу 1.

Пример расчета по страховым взносам с пособиями

Организация во втором квартале 2021 г. оплатила больничный троим работникам за 15 дней болезни: 5000 руб. в апреле, 6000 руб. в мае и 4000 руб. в июне.

Данные суммы включают больничные, выплаченные за счет работодателя — по 3000 руб. в каждом месяце. Одному работнику в июне было выплачено единовременное пособие при рождении ребенка – 16 350,33 руб.

В первом квартале пособия не выплачивались. Доход за полугодие, выплаченный работникам – 700 000 руб., в том числе: в апреле – 120 000 руб., в мае – 119 000 руб., в июне –115 000 руб. Численность работников – 5 человек. Применяется зачетная система выплат ФСС, тариф 2,9%.

В приложении 2 расчета укажем признак выплат «2» – работодатель выплачивает работникам пособия, а затем производится зачет в счет уплаты страхвзносов.

В нашем примере заполнения расчета страховых взносов с больничными распределим суммы дохода (строка 020), необлагаемые суммы (строка 030) и вычислим базу для расчета взносов на соцстрахование (стр. 050). В данном случае не облагается взносами сумма всех пособий, в т.ч. и больничных за счет работодателя. По строке 060 начисляем взносы за полугодие и за каждый месяц 2 квартала.

По строке 070 указываем все пособия, выплаченные за счет ФСС, при этом расходы работодателя за первые 3 дня болезни не отражаем (письмо ФНС от 28.12.2016 № ПА-4-11/25227). НДФЛ из суммы пособия не вычитается.

Сумму возмещений от ФСС, если они были в отчетном периоде, распределяем по строке 080.

Исчисленная сумма взносов по строке 060 за минусом произведенных расходов по строке 070 – это сумма взносов с признаком «1», подлежащая уплате (строка 090). Если сумма расходов выше суммы начисленных взносов, в строке 090 указывается признак «2». Расчет по страховым взносам 2 квартала, пример которого мы приводим, содержит общую сумму расходов, превышающую сумму начислений по взносам, теперь эту разницу организации должен возместить ФСС.

В приложении 3 расчет страховых взносов за 2 квартал 2021, образец которого приводим, содержит наши выплаты. Распределяем выплаченные пособия по видам:

- строка 010 – больничные, без учета выплат за счет работодателя,

- строка 050 – пособие при рождении ребенка,

- строка 100 – общая сумма пособий.

В регионах, где действует пилотный проект и ФСС выплачивает пособия напрямую работникам, приложение 3 заполнять не надо, поскольку работодатель в этом случае оплачивает только первые 3 дня болезни за свой счет, а они в приложении 3 не отражаются.

Приложение 4 заполняется только в случае наличия выплат, произведенных за счет федерального бюджета.

Некоторые плательщики страхвзносов имеют право начислять взносы по более низким тарифам, чем все остальные страхователи. Это зависит от наличия определенных факторов – применение спецрежима, особое местонахождение, выполнение определенного вида деятельности и т.д., все они перечислены в ст. 427 НК РФ. Если обычно общая ставка страхвзносов в 2021 г. равна 30%, то пониженный тариф может составлять от 0% до 20%.

При подготовке расчета такие страхователи заполняют одно из приложений 5-8 к разделу 1, чтобы подтвердить свое соответствие условиям применения пониженного тарифа:

- приложение 5 формируют ИТ-организации (пп.3 п. 1 ст. 427 НК РФ),

- приложение 6 – «упрощенцы», основной вид деятельности которых указан в пп. 5 п. 1 ст. 427 НК РФ,

- приложение 7 – некоммерческие организации на «упрощенке» (пп.7 п. 1 ст. 427 НК РФ),

- приложение 8 – ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Пример заполнения расчета страховых взносов: пониженный тариф

Организация на УСН занимается производством пищевой продукции, доход от этой деятельности за полугодие 2021 г. – 8 650 000 руб. Общая сумма доходов на «упрощенке» — 10 200 000 руб. Согласно пп. 5 п. 1 ст. 427 НК РФ организация может применять пониженный тариф 20%, из которого «пенсионные» взносы составляют 20%, а взносы ОМС и ФСС – 0%.

В данном случае расчет по страховым взносам дополнительно содержит данные – следует заполнить приложение 6 к разделу 1:

- по строке 060 укажем общую сумму дохода на УСН за период с 01.01.2017 по 30.06.2017,

- по строке 070 отражаем только доход от основной деятельности – пищевого производства за тот же период,

- в строке 080 производим расчет доли дохода от льготируемой деятельности:

строка 070 : строка 060 х 100%.

Если полученный результат составляет не менее 70% от общего объема дохода, а доход с начала года не превышает 79 млн. руб., право на пониженный тариф, как в нашем случае, сохраняется.

Заполнение формы РСВ

Титульный лист содержит информацию о компании-плательщике, предпринимателе или физическом лице, уплачивавшим взносы за наемный персонал. В нем также указывают, ответственное за заполнение отчета и его подачу лицо.

Если отчитывается человек, который не зарегистрирован как ИП, то необходимо заполнить вторую страницу титульного листа, указав на нем информацию о регистрации (прописке) и документе, удостоверяющем личность. Каждую страницу отчета подписывает либо руководитель компании, либо лицо, ответственное за предоставление сведений.

Первый раздел отчета РСВ содержит общую информацию начисленных и уплаченных страховых взносах. Ее заполняют в разбивке по видам страхования, пенсионное, ОМС, дополнительное и т. д.

Заполнение строк с данными по взносам на оплату больничных листов зависит от порядка оплаты временной нетрудоспособности работникам компании. В случае, когда регион участвует в экспериментальной программе «Прямые выплаты», либо размер подлежащих к уплате взносов больше, полученных работниками по листкам временной нетрудоспособности, средств, то заполняют строки 110 — 113.

Если наниматель потратил в отчетном периоде на оплату больничных листков сумму большую, чем начисленные взносы по этому виду страхования, информацию о разнице между фактической оплатой и начислением заносят в строки 120 — 123.

Например, сумма начисленных взносов по временной нетрудоспособности составила 73 000 рублей.

Если наниматель не несет расходов по оплате больничных, то эта сумма проставляется в строку 110, а затем указывается в разбивке по месяцам квартала.

В случае оплаты по больничным листам в сумме, например, 42 000 рублей в течение квартала, в строку 110 пишут разницу (31 000 рублей) и также в следующих строках разбивают оплату по месяцам.

Когда расходы фирмы-нанимателя превысили 73 000 рублей и составили, например, 113 000 рублей, то данные о перерасходе (40 000 рублей) нужно внести в строку 120, с детализацией по месяцам в строках 121 — 123.

Третий раздел формы РСВ содержит персональную информацию по каждому застрахованному наемному сотруднику. В ней также указывают сумму начисленных страховых взносов и доход, который был взят в качестве базы для расчета взносов.

Единый расчет по страховым взносам 2021, бланк

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Бланк можно скачать по этой ссылке. Этот бланк применяется с 2017 года. Состав расчета такой:

- титульный лист;

- лист для физических лиц, не имеющих статуса индивидуального предпринимателя;

- Раздел №1 (включает 10 приложений);

- Раздел №2 (с одним приложением);

- Раздел №3 – содержит персональную информацию о застрахованных лицах, за которые производит отчисления работодатель.

Организации и ИП, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам за 2 квартал 2021 года (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 Приложения 1 к разделу 1;

- Приложение 2 к разделу 1;

- Раздел 3.

В таком составе расчет за первое полугодие 2021 года должен поступить в ИФНС вне зависимости от осуществляемой деятельности в отчетом периоде (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

| Какие разделы расчета и кто заполняет | |

| Лист (или раздел) расчета | Кто составляет |

| Титульный лист | Заполняют все страхователи |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Формируют физические лица, не являющиеся ИП, если они не отметили в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Заполняют все организации и ИП, которые выплачивали в первом полугодии 2021 года доходы физлицам |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и ИП, перечисляющие страховые взносы по дополнительным тарифам |

| Приложения 5 — 8 к разделу 1 | Организации и ИП, применяющие пониженные тарифы (например, ведущие льготную деятельность на УСН) |

| Приложение 9 к разделу 1 | Организации и ИП, которые в первом полугодии 2021 года выплачивали доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в РФ |

| Приложение 10 к разделу 1 | Организации и ИП, выплатившие первом полугодии 2021 года доходы студентам, работавшим в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и ИП, которые в первом полугодии 2021 года выплачивали больничные пособия, детские пособия и т. д. (то есть, связаны с возмещением из ФСС или выплатами из федерального бюджета) |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

Скачать

Об изменение бланка для ЕРСВ заговорили еще в конце 2021 года. Предполагалось, что в новом версии уберут несколько страниц, при этом глобальной перекройки формы не произойдет. Однако до сих пор обновленная версия бланка не получила окончательного утверждения.

РСВ за 3 квартал 2021 года: штрафы и блокировки счетов

Если вовремя не сдать ЕРСВ за 3 кв. 2021 года, то ИФНС может наложить штраф. Минимальный размер – 1000 рублей (ст. 119 НК РФ). Такой штраф выписывают, если компания опоздала только со сдачей ЕРСВ, а обязательные платежи по взносам перечислила вовремя.

Если же организация перечислила взносы с опозданием, штраф составит 5 процентов от неуплаченной суммы за каждый полный и неполный месяц просрочки. Но не больше 30 процентов и не меньше 1000 рублей (письмо ФНС от 30.12.2016 г. № ПА-4-11/25567).

Штраф будут считать по всем трем видам страховых платежей, которые компания перечисляет в налоговую. Поэтому его придется перечислять тремя платежными поручениями на разные КБК (письмо ФНС России от 5 мая 2021 г. № ПА-4-11/8641).

Также в 2021 году налоговики вправе блокировать счета за расчеты по взносам (если их не сдать).

Условия для заполнения единой отчетности

Большинство страхователей будет заполнять расчет по страховым взносам за 2 квартал 2021 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Произведем расчет страховых взносов в 2021 году, пример: ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО; для исчисления установлены общие ставки налогообложения. Среднесписочная численность — 22 работника.

Обобщенная информация о первых 6 месяцах 2021 г.

Начисления заработной платы составили 759 300,00 рублей.

- ПФ РФ: 759 300,00 × 22 % = 167 046,00 руб.

- ОМС: 759 300,00 × 5,1 % = 38 724,30 руб.

- ФСС: 759 300,00 × 2,9 % = 22 019,70 руб.

За отчетные 3 месяца 2021 года начисления заработной платы составили:

- июль — 253 000,00 руб.;

- август — 253 000,00 руб.;

- сентябрь — 253 000 руб.

Рассчитываем страховые помесячно.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

Сентябрь:

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 рублей.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 рублей.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 рублей.

Превышения базы по страховым начислениям работникам за 9 месяцев 2021 г. не было.

Итоговые данные для внесения в отчетную форму:

- Начисленная зарплата 3 квартала — 759 000,00 рублей, отчислений: в Пенсионный — 166 980,00 руб., ОМС — 38 709,00 руб., ФСС — 22 011,00 руб.

- За 9 месяцев 2021 года: начисления — 1 518 300,00 рублей, ПФР — 334 026,00 руб., ОМС — 77 433,30 руб., ФСС — 44 030,70 руб.

Скачать

РСВ — отчет, заполняемый нарастающим итогом. Поэтому в расчет за 3 квартал 2021 придется включить данные с января по сентябрь 2018 года включительно.

Все компании и бизнесмены, отчитывающиеся по взносам, должны предоставить в налоговую следующие разделы формы:

- титульный лист;

- раздел 1 — обобщающий;

- подраздел 1.1 приложения 1 раздела 1 — взносы в ПФР;

- подраздел 1.2 приложения 1 раздела 1 — взносы ОМС;

- приложение 2 раздела 1 — взносы в соцстрах;

- раздел 3 — сведения по каждому работнику.

Остальные подразделы и приложения заполняются в индивидуальных случаях, о которых мы поговорим чуть позже. А сейчас перейдем к образцам заполнения вышеперечисленных разделов.

Как отразить пособие, выплачиваемое в связи с отпуском по уходу за ребенком от 1,5 до 3 лет

Пособие, которое выплачивается работникам в отпуске по уходу за ребенком от 1,5 до 3 лет, нужно отражать в расчете по страховым взносам.

Выплаты в пределах, установленных государством, не облагаются страховыми взносами.

Данное пособие, в частности, нужно отразить:

- в строке 040 «Сумма, не подлежащая обложению страховыми взносами» подраздела 1.1 раздела 1;

- в строке 040 «Сумма, не подлежащая обложению страховыми взносами» подраздела 1.2 раздела 1;

- в строке 030 «Сумма, не подлежащая обложению страховыми взносами» приложения 2.

Способы сдачи расчета в 2021 году

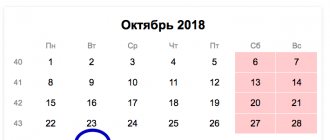

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи расчета выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетный период в нашем случае – первое полугодие 2017 года (с 1 января по 30 июня). Следовательно, расчет за полугодие нужно сдать в налоговую инспекцию не позднее 31 июля (поскольку 30 июля – выходной день, воскресенье).

Также см. «Срок сдачи РСВ-1 в 2021 году: таблица».

| Способы сдачи расчета по страховым взносам в 2017 году | |

| Печатный | Электронный (по ТКС) |

| Разрешается использовать предприятиям и бизнесменам, численность сотрудников которых не превышает 25 человек (включительно). | Способ сдачи отчета, являющийся обязательным для организаций и ИП с численностью персонала от 25 человек. |

Лист «Сведения о физлице»

Отчетный период

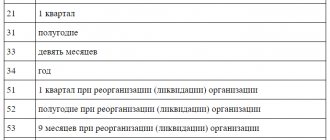

Следовательно, в расчете по страховым взносам за 2 квартал 2017 года кодом отчетного периода будет «31».

Код налоговой инспекции

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

Код места представления

| Код | Куда сдается расчет |

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

Название

Название организации или ФИО индивидуального предпринимателя на титульном листе указывайте в соответствии с документами, без сокращений. Между словами – одна свободная ячейка.

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности.

Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют граждане, которые сдают расчет за нанятых работников, если он не указал в расчете свой ИНН. В этом листе наниматель указывает свои персональные данные.

На титульном листе компания и ИП вписывают свои выходные данные. Образец заполнения титульного листа расчета по страховым взносам за за 3 квартал 2021 года мы решили привести в таблице. В конце нее вы найдете пример заполнения.

| Название строки | Что и как вписывать |

| Номер корректировки | 0 — первичный отчет; 1 — первая корректировка, 2 — вторая и т.д. |

| Код расчетного периода | 33 (означает 9 месяцев или 3 квартал) |

| Отчетный год | 2018 |

| Код по месту нахождения | 214 — предприятие сдает расчет по месту своего нахождения; 222 — обособленное подразделение сдает отчет по месту нахождения |

| ОКВЭД | По основному виду деятельности |

| Форма реорганизации | Заполняет правопреемник реорганизованной компании, если та в свою очередь, так и не отчиталась по взносам |

Образец заполнения подраздел 1.1 и подраздел 1.2

В подразделе 1.1 и 1.2 ЕРСВ расшифровывается информация об уплате взносов в Пенсионный фонд и Медстрах. Поля подразделов полностью идентичны, за исключением строк 021, 061 и 062. Эти строки присутствуют только в подразделе 1.1. Все остальные графы обозначенных разделов заполняются одинаково.

В подразделе 1.1 — данные по ПФР;

В подразделе 1.2 — данные по Медстраху.

| Строка № | Что включает |

| 01 (код тарифа) |

|

| 010 | Число застрахованных физиков общее январь — сентябрь 2021 года, и помесячно с июля по сентябрь 2021 года |

| 020 | Число лиц, за которых платились взносы общая сумма с января по сентябрь 2021 года, и помесячно с июля по сентябрь 2021 года |

| 021 | Число лиц, база, для уплаты взносов которых, превышает максимально возможную |

| 030* | Сумма доходов работников |

| 040 | Сумма доходов сотрудников, с которой не берутся взносы |

| 050 | Базовый доход для уплаты взносов (должен равняться разнице граф 030 — 040) |

| 060 | Сумма взносов |

| 061 | Сумма взносов, база которых не превышает максимум |

| 062 | Сумма взносов, база которых превышает максимум |

*В строках 030 — 062 все суммы указываются с начала года, то есть общая за январь — сентябрь 2021 года а также помесячно за июль, август, сентябрь.

Заполнение подраздела 1.1 и 1.2

Если директор — единственный работник

Иногда в небольших компаниях единственным работником является директор.

Если с директором заключен трудовой договор, нужно сдавать расчет по страховым взносам. В этом случае директор — застрахованное лицо в системе социального страхования, и его данные нужно учитывать при формировании расчета по страховым взносам.

В подразделах 1.1. и 1.2 раздела 1 количество застрахованных лиц будет равно 1.

Если директору не производились выплаты в связи с отпуском без сохранения заработной платы, расчет все равно нужно сдать.

Приложение № 2 к разделу 1

Приложение 1 к разделу 1 расчета включает в себя 4 блока:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В строке 001 «Код тарифа плательщика» Приложения 1 к разделу 1 укажите применяемый код тарифа. См. «Коды тарифов страховых взносов в 2021 году: таблица с расшифровкой».

В расчет за 2 квартал нужно включить столько приложений 1 к разделу1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение первого полугодия 2021 года (с января по июнь включительно). Поясним особенности заполнения обязательных подразделов.

Подраздел 1.1: пенсионные взносы

Подраздел 1.1 – это обязательный блок. Он содержит расчет облагаемой базы по пенсионным взносам и сумм страховых взносов на пенсионное страхование. Поясним показатели строк этого раздела:

- строка 010 – общее количество застрахованных лиц;

- строка 020 – количество физлиц, с выплат которым вы исчислили страховые взносы в первом полугодии 2021 года;

- строка 021 – количество физлиц из строки 020, выплаты которым превысили предельную величину базы для расчета пенсионных взносов, (См «Предельная величина базы по пенсионным взносам в 2017 году»);

- строка 030 – суммы начисленных выплат и вознаграждений в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами сюда не попадают;

- в строка 040 отразите: суммы выплат, не облагаемых пенсионными взносам (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то отражается размер вычета пределах, определенных пунктом 9 статьи 421 НК РФ;

- по строке 061 – с базы, которая не превышает предельную величину (876 000 руб.);

Данные в подразделе 1.1 фиксируйте так: укажите данные всего с начала 2021 года, а также за последние три месяца отчетного периода (апрель, май и июнь).

Подраздел 1.2: медицинские взносы

Подраздел 1.2 – обязательный раздел. Он содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование. Вот принцип формирования строк:

- строка 010 – общее количество застрахованных лис в первом полугодии 2021 года.

- строка 020 -количество физических, с выплат которым вы исчислили страховые взносы;

- строка 030 – суммы выплат в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами по строке 030 не показываются;

- по строке 040 – суммы выплат: не облагаемые страховыми взносами на обязательное медицинское страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ.

В строке 050 показывается база для расчета взносов на медицинское страхование (п. 1 ст. 421 НК РФ). В строке 060 – суммы исчисленных страховых взносов.

В Приложении 2 к разделу 1 производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством. Данные показываются в следующем разрезе: всего с начала 2021 года по 30 июня, а также за апрель, май и июнь 2021 года.

В поле 001 приложения № 2 нужно указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС, См. «Участники пилотного проекта ФСС»);

- «2» – зачетная система выплат страхового обеспечения (когда пособия платит работодатель, а потом получает необходимое возмещение (или зачет) из ФСС).

Далее поясним заполнение строк с расшифровкой:

- строка 010 – общее количество застрахованных лиц в первом полугодии 2021 года;

- строка 020 – суммы выплат в пользу застрахованных лиц. Выплаты, которые не облагаются страховым взносам в этой строке не показываются;

- строка 030 обобщает в себе: суммы выплат, не облагаемых страховыми взносами на обязательное социальное страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ;

По строке 050 – покажите базу для расчета страховых взносов на обязательное социальное страхование.

В строку 051 включается база для расчета страховых взносов с выплат в пользу сотрудников, которые вправе заниматься фармацевтической деятельностью или допущены к ней (при наличии соответствующей лицензии). Если таких работников нет – указывайте нули.

Строку 053 заполняют индивидуальные предприниматели, применяющие патентую систему налогообложения и производящие выплаты в пользу работников (за исключением ИП, которые ведут виды деятельности, указанные в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ) – (подп. 9 п. 1 ст. 427 НК РФ). Если данных нет, то проставьте нули.

Строку 054 заполняют организации и ИП, выплачивающие доходы временно пребывающим в России иностранцам. По этой строке требуется показать базу для расчета страховых взносов в части выплат в пользу таких сотрудников (кроме граждан из ЕАЭС). Если ничего подобного нет – нули.

По строке 060 – впишите страховые взносы на обязательное социальное страхование. По строке 070 – расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Однако пособие за первые три дня болезни сюда не включайте (письмо ФНС России от 28.12.

Если получилась сумма взносов к уплате, в строке 090 ставьте код «1». Если сумма произведенных расходов оказалась больше начисленных взносов, то включите в строку 90 код «2».

Приложение 3 к разделу 1: расходы на обязательное социальное страхование

В приложении 3 к разделу 1 нужно зафиксировать информацию о расходах на цели обязательного социального страхования (если такой информации нет, то приложение не заполняется, поскольку оно не является обязательным). Что касается непосредственно заполнения, то строки нужно сформировать так:

- по строкам 010–090 – указывается количество случаев выплат, количество оплаченных дней, а также суммы произведенных расходов)

- по строке 100 – вносится общая сумму расходов на социальное страхование по всем видам выплат.

Приложение 2 к Разделу 1 расчета по страховым взносам нужно для отражения информации по уплате взносов, которые пойдут на покрытие расходов, связанных с листками нетрудоспособности по болезни и беременности с родами. Эта часть формы РСВ очень похожа на предыдущие подразделы. Давайте разберем, как ее заполнить.

| Номер строки | Что и как вписывать |

| 001 (Признак выплат) |

|

| 010 | Число застрахованных физиков общее январь — сентябрь 2021, и помесячно с июля по сентябрь 2021 гоода |

| 020* | Сумма доходов сотрудников |

| 030 | Сумма доходов сотрудников, с которой не берутся взносы |

| 040 | Сумма, которая выше максимально возможной величины базы для уплаты взносов |

| 050 | База для расчета взносов |

| 051 — 054 | Заполняются не всеми предприятиями, а только обозначенными в форме |

| 060 | Сумма выплаченных взносов |

| 070 — 080 | Заполняются в том случае, если компания оплачивала лист нетрудоспособности или было возмещение из Соцстраха |

| 090 |

|

* В строках 020 — 060 все суммы указываются с начала года, то есть общая за январь — сентябрь 2021, а также помесячно за 3 квартал.

Заполнение Приложения 2

Взносы с выплат иностранцам на патенте, работающим по трудовым договорам

При заключении трудовых договоров с иностранцами, работающими на основании патента, компания (ИП) также уплачивает страховые взносы.

Исчисление страховых взносов зависит от категории иностранного сотрудника. В отношении постоянно проживающих иностранных граждан (есть вид на жительство) и временно проживающих (есть разрешение в виде отметки в паспорте) страховые взносы уплачиваются по тарифам, установленным для граждан РФ.

Исходя из положений п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ, п. 1 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ иностранные граждане (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ), временно пребывающие на территории Российской Федерации и работающие по трудовому договору, подлежат обязательному пенсионному страхованию и обязательному социальному страхованию на случай временной нетрудоспособности.

В отношении доходов, начисленных в пользу временно пребывающих иностранцев, уплата взносов на пенсионное страхование происходит по общим тарифам, взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством нужно исчислять исходя из ставки 1,8 % (ст. 422 , 425 НК РФ).

Обязательному медицинскому страхованию иностранные граждане, временно пребывающие в Российской Федерации, не подлежат (ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ).

Сумма заработной платы и иных вознаграждений, начисленных в пользу временно пребывающих иностранных граждан, работающих по патенту, исключается из строки 030 подраздела 1.2 приложения 1 расчета страховых взносов, так как указанные граждане не являются застрахованными в системе обязательного медицинского страхования РФ.

Необязательные разделы для заполнения

В этой главе мы поговорим о тех разделах РСВ, которые предназначены для ограниченного круга предприятий, организаций и ИП.

| Необязательные разделы ЕРСВ за 2 квартал 2018 | Кто должен оформить |

| Подраздел 1.3 | Плательщики взносов по доптарифам |

| Подраздел 1.4 | Авиапредприятия и организации, занимающиеся добычей угля |

| Приложение 3 | Работодатели, выплатившие за отчетный период пособия по больничному листу |

| Приложение 4 | Бюджетные организации, в чьем штате есть сотрудники — жертвы Чернобыльской АЭС |

| Приложение 5 | ИТ-предприятия с льготными тарифами |

| Приложение 6 | УСНО |

| Приложение 7 | НКО на УСН |

| Приложение 8 | Бизнесмены с патентом |

| Приложение 9 | Компании, в чьем штате есть временно проживающие в РФ работники-иностранцы |

| Приложение 10 | Компании, в чьем штате есть студенты |

| Раздел 2 и Приложение к нему | Фермеры и крестьянские хозяйства |

Раздел 1 « Сводные данные по страховым взносам»

В разделе 1 расчета за 1 квартал 2021 года отразите общие показатели по суммам страховых взносов к уплате. Рассматриваемая часть документа состоит из строк от 010 до 123, в которых указывается ОКТМО, суммы пенсионных и медицинских взносов, взносов на страхование по временной нетрудоспособности и некоторые другие отчисления.

Пенсионные взносы

По строке 020 укажите КБК по взносам на обязательное пенсионное страхование. По строкам 030–033 – покажите суммы страховых взносов на обязательное пенсионное страхование, которую надо заплатить на указанный выше КБК:

- по строке 030 – за отчетный период нарастающим итогом (с января по июнь включительно);

- по строкам 031- 033 – за последние три месяца расчетного (отчетного) периода (апрель, май и июнь).

Медицинские взносы

По строке 040 укажите КБК по взносам на обязательное медицинское страхование. По строкам 050–053 – распределите суммы страховых взносов на обязательное медицинское страхование, которую надо заплатить:

- по строке 050 – за отчетный период (полугодие) нарастающим итогом (то есть, с января по июнь);

- по строкам 051–053 за последние три месяца отчетного периода (апрель, май и июнь).

Пенсионные взносы по дополнительным тарифам

По строке 060 укажите КБК по пенсионным взносам по дополнительным тарифам. По строкам 070–073 – суммы пенсионных взносов по дополнительным тарифам:

- по строке 070 – за отчетный период (полугодие) нарастающим итогом (с 1 января по 30 июня);

- по строкам 071 – 073 за последние три месяца первого полугодия (апрель, май и июнь).

Взносы на дополнительное социальное обеспечение

По строке 080 укажите КБК по взносам на дополнительное социальное обеспечение. По строкам 090–093 – сумму взносов на дополнительное социальное обеспечение:

- по строке 090 – за отчетный период (полугодие) нарастающим итогом (с января по июнь включительно);

- по строкам 091–093 за последние три месяца отчетного периода (апрель, май и июнь).