Для того чтобы осуществить безналичный перевод денежных средств с одного счёта на другой через учреждение банка, необходимо заполнить пакет документов в соответствии с порядком, установленным финансовым учреждением первого уровня – Центральным банком РФ. Для того чтобы правильно оформить документы, нужно знать банковские реквизиты. Это достаточно объёмный набор цифр. Зная перечень таких кодов, платёжная система автоматически направляет виртуальные (безналичные) денежные средства клиентов в нужном направлении.

Некоторые нюансы информации о реквизитах банковских счетов

Правильное указание кодированной информации банковских реквизитов – залог успешного проведения платежа. Клиентам банков, осуществляющим транзакции по переводу денежных средств, следует помнить, что относится к наиболее важной информации:

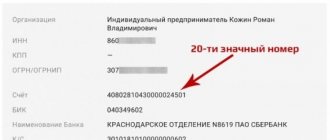

- Расчётный (рублёвый до востребования) или текущий (для осуществления операций, не связанных с ведением предпринимательской деятельности) счёт. Уникальная личная учётная запись клиента. Данные о состоянии счёта соответствуют сумме денежных средств, являющихся активом клиента. Двадцатизначный номер разделён на данные о балансовом счёте первого порядка (ААА), второго порядка (ББ), коде валюты ОКВ (ВВВ), контрольной цифре (Г), коде подразделения банка (ДДДД), семизначном номере внутрибанковского счёта (ЕЕЕЕЕЕЕ).

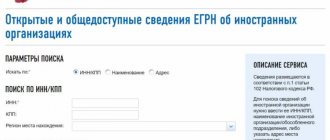

- ИНН плательщика налогов. Номер представляет собой код учёта плательщика, присвоенный территориальным налоговым органом ФНС РФ. Присваивается физическим лицам, индивидуальным предпринимателям, юридическим лицам (резидентам или нерезидентам РФ). Первые четыре цифры ИНН – идентификатор учреждения ФНС из кода СОУН.

- Код причины постановки на учёт (КПП). Девятизначный код присваивается юридическим лицам при постановке на учет органом ФНС как дополнение к ИНН. Состоит из кода налогового органа (NNNN), причины постановки на учёт (HH), порядкового учётного номера (ХХХ).

- Банковский идентификационный код (БИК). Специализированный набор из девяти цифр, включающий данные о банке, открывшем счёт клиента. БИК уникален для каждого отделения или филиала учреждения банка.

Надёжное хранение кодированной информации о банковских реквизитах – залог успешного осуществления операций по переводу денежных средств. Помните об этом. Не передавайте реквизиты своего банка случайным лицам.

Банковские реквизиты физического лица

В одном банке у физического лица может быть несколько реквизитов для перевода. В их числе: банковская карта; текущий счет; сберегательный счет. Юридическое лицо может перевести деньги на карту физического лица в следующих случаях:

- Выдача займа или кредита.

- Выплата заработной платы — в рамках зарплатного проекта.

- Перечисление подотчетных сумм — командировочные и представительские расходы; оплата услуг физлица при наличии договора.

Во всех остальных случаях используются текущие или сберегательные счета. Для совершения операции наличие только номера счета — не будет достаточным. Компании и организации необходимо знать полные банковские реквизиты: в этом случае деньги вовремя дойдут до адресата. Полные реквизиты физического лица:

- Получатель.

- Счет получателя.

- Полное наименование банка.

- Корреспондентский счет.

- БИК.

- КПП.

- ИНН.

Последние пять пунктов относятся к банку получателя перевода. В случае необходимости эти реквизиты можно уточнить на официальном сайте кредитной организации. При этом важно знать, что переводы в иностранной валюте совершаются по другим банковским реквизитам, которые должны находиться в свободном доступе.

Что такое БИК банка получателя

Одним из важнейших составляющих банковских реквизитов является БИК — банковский идентификационный код. Это уникальный идентификатор банка, который используется в платежных документах — поручениях, аккредитивах, операциях прочих видов. Классификатор всех используемых на территории России БИКов ведет ЦБ РФ.

Эта комбинация — не случайный набор цифр. Каждый блок несет определенную информацию. Расшифровка БИК банка (слева направо):

- 1-2 разряды — код Российской Федерации (04).

- 3-4 разряды — Общероссийский классификатор объектов административно-территориального деления (ОКАТО).

- 5-6 разряды — условный номер обособленного подразделения Банка России.

- 7-9 разряды — условный номер кредитной организации (филиала).

Следовательно, по номеру БИК можно определить, в какой именно филиал банка отправляется перевод. Повторное использование уникального идентификатора допускается после исключения кредитной организации из Справочника БИК РФ.

Об авторе

Анатолий Дарчиев — высшее экономическое образование по специальности «Финансы и кредит» и высшее юридическое образование по направлению «Уголовное право и криминология» в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

14.06.2018

Всегда проверяйте наименование и банковские реквизиты получателя перед отправкой перевода. В случае если вы укажете один из этих параметров неверно, ваши деньги будут временно заблокированы, но как только платеж будет проверен и отклонен, они вновь будут доступны для использования в любых целях. 1. Перевод на счет. Этот вариант не подходит, если у Вас нет лицевого счета в Банке — для этого необходимо использовать вариант 2. При данном варианте вывода, независимо от того как называется Ваш счет «Лицевой», «Расчетный» или «Карточный», Вы указываете его в поле «р/с». Если Ваша карта прикреплена к лицевому счету, то Вы должны оформлять перевод только по этому варианту. Любые средства поступающие на Лицевой счет, автоматически будут доступны по карте прикрепленной к этому счету. При переводе на карту, прикрепленную к Лицевому счету, номер карты не указывается — галочку «Перевод на банковскую карту» ставить не надо. Пример заполнения «Перевод на счет»: Заполнение платежного поручения на перевод денежных средств 3. Платеж на счет юридического лица.

Как работает платёжная система

Общество всемирных межбанковских финансовых каналов связи (Society for Worldwide Interbank Financial Telecommunications – SWIFT). Эта платёжная система создана для осуществления движения безналичных денежных средств. Международными финансовыми институтами организована глобальная система обмена конфиденциальной банковской информацией. Учредителями СВИФТ являются более 250 банковских учреждений из 20 стран мира. Система начала осуществлять международное сопровождение платежей с 1973 года.

Членами сообщества, созданного по законодательству Королевства Бельгия, являются свыше 9 тысяч банков, а также 10 тысяч организаций.

При вступлении банковское учреждение получает уникальный SWIFT-код. Он используется для осуществления международных переводов денежных средств. Объём ежедневных транзакций внутри системы СВИФТ – более миллиона единиц. Ежегодный объём банковских переводов через Международную платёжную систему – 4 миллиарда.

По типу сообщения подразделяются на финансовые (между пользователями) и системные (служебные). Сообщение имеет три части:

- заголовок;

- текст;

- трейлер.

Связь с локальной системой осуществляетмся посредством терминалов CBT и процессоров региональных RGP. После того, как набраны все реквизиты банковского счёта, сообщение проверяется операционным центром. Ему присваивается код уведомления. который может быть как положительным, так и отрицательным.

Для разных категорий клиентов банка предусмотрен разный перечень реквизитов

Комментарии: 2

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Анатолий Дарчиев

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Vladlen

04.03.2021 в 04:54 Здравствуйте! Я далёк от финансовой сферы, но случилось так, что мне необходимо оплатить заказ интернет аптеки на реквизит Альфа банка. У меня нет банковской карты, т. к. не могу ею пользоваться в следствии паралича ног, но у меня есть электронный кошелёк Web money, но как им оплатить заказ не знаю. Пожалуйста подскажите как это сделать. С уважением к Вам Владлен.

Ответить ↓ Ольга Пихоцкая

04.03.2021 в 15:03Владлен, добрый день. Не каждый интернет-магазин или аптека принимает платежи через систему WebMoney. При оформлении заказа вы можете выбрать вариант оплаты при получении. Также можно создать Яндекс.Кошелек (сейчас ЮМани), выпустить к нему виртуальную карту, пополнить ее с того же WebMoney и оплатить заказ, используя реквизиты виртуальной карты.

Ответить ↓

Виды банковских платежей

Очень важно, чтобы владельцы текущих банковских счетов при заполнении платёжных документов правильно указывали все без исключения коды, присвоенные юридическому лицу или индивидуальному предпринимателю различными государственными структурами. При неправильном указании хотя бы одного символа система может заблокировать платёж. Для того чтобы безошибочно оперировать платёжными документами, необходимо досконально узнать, что такое банковские реквизиты.

Прежде всего, нужно усвоить виды банковских платежей. Они бывают двух типов:

- Наличные.

Это вид платежа, который клиенты учреждений банка осуществляют с наличными денежными средствами. Предельные размеры наличных денежных операций, осуществляемых юридическими лицами, а также физическими лицами-предпринимателями, устанавливается банком первого уровня с помощью нормативного документа. Чаще всего такой документ представляет собой Порядок ведения кассовых операций.

Перечень наиболее часто осуществляемых наличных финансовых операций:

- выплата заработной платы, стипендий, пенсий, пособий;

- оплата товаров, работ, услуг через кассовые аппараты;

- международные наличные денежные расчёты с помощью аккредитивов, инкассо, авизо, чеков, денежных переводов.

Контроль наличного денежного оборота, внутренних, межгосударственных расчётов. Он возлагается руководством государства на министерство финансов.

- Безналичные.

Чтобы деньги дошли до адресата, нужно правильно заполнить реквизиты

Такие платежи осуществляются без использования наличных денежных средств. Для того чтобы успешно отправлять и получать безналичные платежи, существуют глобальные и локальные платёжные системы. С помощью мгновенных платёжных систем можно отправлять безналичные денежные средства без открытия банковского счёта. Объём безналичных расчётов в стране с разветвлённой банковской системой должен составлять не менее 80% всего денежного оборота. Остальные 20% – это расчёты при помощи наличных денег.

Как физическому лицу перевести деньги организации

В большинстве случаев доступна оплата с банковской карты. Подобная функция доступна в мобильных приложениях большинства российских банков. К примеру, в Сбербанк Онлайн можно выбрать организацию для прямого перевода, либо совершить операцию по реквизитам юридического лица. Для этого необходимо указать следующие данные:

- Наименование юридического лица — ООО «Компания».

- ИНН.

- КПП.

- Наименование банка получателя — филиал «Центральный» банка ВТБ (ПАО) г. Москва (пример).

- Счет.

- Корреспондентский счет.

- БИК.

- Назначение платежа — если это оплата кредита или займа, то в этом поле указывается номер кредитного договора (оферты) и дата его заключения.

Переводы по банковским реквизитам поступают до получателя в течение трех рабочих дней. Это обстоятельство необходимо учитывать, если речь идет о срочном платеже. Как правило, если деньги доходят в банк, то ошибка в счете получателя не является критичной. Главное, чтобы кредитная организация имела возможность обнаружить платеж.