Налог по упрощенной системе налогообложения (УСН)

Упрощенная система налогообложения, или УСН, — налоговый режим, который подходит для малого и среднего бизнеса. Чтобы перейти на него, организация должна выполнять ряд условий: доля других организаций в ней не может превышать 25%, она не должна иметь филиалов, а ее доходы не превышать 112.5 млн. руб. в год. Уплата взносов по УСН не освобождает налогоплательщика от исполнения обязательств по начислению, удержанию и перечислению подоходного налога с зарплаты сотрудников. УСН предполагает следующие ставки:

- Доходы – 6%, однако субъекты РФ могут в зависимости от категории налогоплательщика снижать налоговую нагрузку до 1%

- Доходы, уменьшенные на величину расходов – 15%, возможность снижения до 5% отдельными субъектами РФ

- Доходы на территории Крыма и Севастополя – может быть уменьшена до 3% на 2017-2021 года

- Доходы ИП, которые оказывают услуги в социальной, научной, производственной сфере – 0% в течение 2 налоговых периодов

Индивидуальные предприниматели делают взносы по УСН по месту своего жительства, а организации – по месту нахождения. Вносить авансовый платеж нужно не позже 25 дней с момента окончания отчетного периода. Организации должны подавать налоговые декларации не позднее 31 марта, а ИП – не позднее 30 апреля. Налог уплачивается по итогам года до 31 марта либо 30 апреля соответственно. Если последний день уплаты выпадает на праздничный или выходной день, вносить платеж можно в следующий за ним рабочий.

Что грозит за опоздание с отчетностью и уплатой налога

За непредставление (опоздание с подачей) «прибыльной» декларации установлены следующие санкции:

1) за опоздание с годовой отчетностью полагается штраф в размере 5 процентов не уплаченной в срок суммы налога, подлежащей уплате по этой декларации, за каждый полный или неполный месяц, который прошел со дня, установленного для сдачи декларации, и до дня, когда она была представлена. При этом штраф не может быть (п. 1 ст. 119 НК РФ, письмо Минфина РФ от 14.08.2015 № 03-02-08/47033):

- больше 30 процентов не уплаченной в срок суммы налога, подлежащей уплате по опоздавшей декларации;

- меньше 1 000 рублей (такой же штраф будет за несвоевременное представление «нулевой» декларации).

2) за опоздание с декларацией за отчетный период (I квартал, полугодие, 9 месяцев или один месяц, два месяца и т.д.) оштрафуют на 200 рублей за каждую не представленную в срок декларацию (п. 1 ст. 126 НК РФ, письмо ФНС РФ от 22.08.2014 № СА-4-7/16692);

3) должностное лицо компании могут оштрафовать на сумму от 300 до 500 рублей (ст. 15.5 КоАП РФ).

По общему правилу должностным лицом является руководитель организации, но им может быть и другой работник (например, главный бухгалтер), который в силу трудового договора или внутреннего нормативного акта отвечает за представление в ИФНС налоговой отчетности;

За опоздание с годовой декларацией в течение 10 дней также могут заблокировать счет компании. Однако такая мера не применяется, если с просрочкой сдан авансовый расчет (Определение ВС РФ от 27.03.2017 № 305-КГ16-16245, письмо ФНС РФ от 17.04.2017 № СА-4-7/[email protected]). Поэтому блокировать счет при нарушении сроков сдачи отчетности за 9 месяцев ИФНС не имеет права.

За нарушенные сроки уплаты авансовых платежей и налога на прибыль начисляются пени.

Если неуплата налога произошла из-за ошибки, приведшей к занижению налоговой базы по прибыли, то в этом случае организации грозит штраф в размере 20 процентов от суммы недоимки (п. 1 ст. 122 НК РФ):

Чтобы избежать этого штрафа, надо подать «уточненку», но до этого необходимо уплатить недоимку и пени (п. 4 ст. 81 НК РФ, письма Минфина РФ от 13.09.2016 № 03-02-07/1/53498, ФНС РФ от 14.11.2016 № ЕД-4-15/[email protected]).

Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД)

Единый налог на вмененный доход, или ЕНВД, — налог, который необходимо уплачивать при ведении определенных видов деятельности. При его исчислении размер дохода не имеет значения, так как налогоплательщики руководствуются тем уровнем, который прописан в Налоговом Кодексе РФ. ЕНВД применяется для следующих видов деятельности:

- Общественного питания

- Розничной торговли

- Ветеринарных и бытовых услуг

- Услуг по техническому обслуживанию, ремонту и мойке транспортных средств

- Стоянок

- Перевозки пассажиров и грузов

- Передаче земельных участков или торговых мест в аренду

- Размещение или распространение рекламы

- Организации временного размещения либо проживания

ЕНВД не может быть применен, если деятельность организована в рамках договора о совместной деятельности либо доверительного управления имуществом. Также его не уплачивают налогоплательщики из категории крупнейших и те организации, в которых работает более 100 человек. ЕНВД не уплачивают ИП на УСН на основе патента, а также бюджетные организации здравоохранения, социального обеспечения.

Объектом налогообложения является возможный доход. Он рассчитывается с учетом всех факторов, которые могут оказать влияние на его размер. Налоговым периодом является квартал. Ставка единого налога равняется 15% величины вмененного дохода. Вносить его нужно не позднее 25-ого числа месяца, который является первым из следующего налогового периода. Налоговая декларация должна быть подана до 20-ого числа первого месяца, следующего за закрытым налоговым периодом.

Патентная система налогообложения (ПСН)

Патентная система налогообложения – система, которая регламентируется постановлениями отдельными субъектами РФ и применяется исключительно на их территориях. Налогоплательщиками по такой системе могут выступать ИП, которые перешли на ПНС. Переход и отказ от нее является добровольным делом. Вести патентную систему налогообложения могут ИП, численность работников в которых не превышала 15 человек за весь налоговый период.

ПНС не может применяться, если предпринимательская деятельность осуществлялась в рамках договора о совместной деятельности либо доверительного управления имуществом. Ставка налога по ПНС обычно составляет 6%. Она может равняться 0%, если ИП занимается деятельностью в социальной, производственной либо научной сферах. Также на территории Крыма и Севастополя до 2021 года налоговая нагрузка уменьшена до 4%.

Налоговая декларация при ПНС не предоставляется. Если патент был получен менее, чем на полгода, налог необходимо вносить не позднее срока его окончания. Если же срок действия его составляет от полугода до года, то 1/3 вносят в первые 90 дней начала действия патента, оставшиеся 2/3 – не позднее срока его окончания.

Как показать в декларации симметричные корректировки

При отражении симметричных корректировок в Листе 08 декларации (при условии, что в реквизите «Вид корректировки» указан код «2» или «3»):

- в графе 3 «Признак» проставляется цифра «0»,если произведенные корректировки привели к уменьшению доходов от реализации (строка 010 Листа 08)/внереализационных доходов (строка 020 Листа 08);

- в графе 3 «Признак» проставляется цифра «1», если произведенные корректировки привели к увеличению расходов, уменьшающих сумму доходов от реализации (строка 030 Листа 08)/внереализационных расходов (строка 040).

При этом в Листе 08 не нужно проставлять «0» или «1» в графе 3 «Признак» по строке 050. По этой строке следует указывать итоговую сумму корректировки без учета знака.

Письмо ФНС РФ от 24.10.2017№ СД-4-3/[email protected]

Налог на добавленную стоимость

Налог на добавленную стоимость, или НДС, — налог косвенного начисления. Он входит в стоимость товаров или оказываемых услуг. Его размер определяется в зависимости от имущественных прав и стоимость реализуемых товаров. Ставка НДС может составлять:

- 0% — при экспорте и реализации товаров по международной перевозке товаров, косметической деятельности,

- операциях с драгоценными камнями, постройке судов

- 10% — если реализуются продовольственные, медицинские, научные, детские товары, книжная продукция, периодические печатные издания, культурные объекты

- 18% — во всех остальных случаях

Размер НДС определяется как процентное соотношение налоговой ставки к базе. Налоговая декларация предоставляется налогоплательщиками не позднее 25-ого числа месяца, который следует за истекшим налоговым периодом. Теперь их не нужно составлять и сдавать по месту нахождению отдельных подразделений – вся сумма налога поступает в федеральный бюджет. Уплачивать НДС нужно равными долями до 25-ого числа каждого из 3 месяцев.

Налог на прибыль (НДС)

Налог на прибыль – прямой налог, величина которого зависит от конечных финансовых результатов. Он начисляется на полученную прибыль – разницу между доходами и расходами. Именно она и является объектом налогообложения. Уплачивают налог на прибыль все физические и юридические лица, кроме налогоплательщиков, которые имеют налоговые режимы УСН, ЕСХН, ЕНВД, либо же являются участниками проекта Сколково. Если в отчетном периоде организация не получила прибыль, то уплачивать налог она не должна. Ставка налога на прибыль составляет 20%, из них:

- 2% — идет в федеральный бюджет

- 18% — в бюджет субъекта РФ

Налог на прибыль может быть снижен для участников особых либо свободных экономических зон, региональных инвестиционных проектов, организациями-резидентами опережающего развития либо свободного порта Владивостока. Декларация по налогу подается до 28 апреля за 1 квартал, до 28 июля – за полгода, до 28 октября – за 9 месяцев, до 28 января – за год. Авансовые платежи должны быть внесены не позднее срока, указанного в декларации. Ежемесячные взносы должны быть погашены до 28-ого числа месяца, следующего за истекшим.

Как корректировать прибыль, если сделка признана недействительной

В 2015 году банк совершил сделку по продаже недвижимости, которую суд позже признал недействительной. Из-за признания сделки недействительной в соответствии с п.2 ст. 167 ГК РФ банк обязан был возместить покупателю все, что тот заплатил. Следовательно, банк лишился прибыли от сделки.

Банк подал «уточненку» по прибыли за 2015 год. Поскольку статья 81 НК дает право представить скорректированную отчетность, если допущены ошибки в декларации, которые привели к переплате налога в бюджет.

По мнению ФНС РФ, в данном случае банк поступил правомерно.

Письмо ФНС РФ от 28.11.2017 № СД-4-3/[email protected]

Подоходный налог / Налог на доходы физических лиц (НДФЛ)

Подоходный налог, либо налог на доходы физических лиц, — прямой налог, который исчисляется в зависимости от разности совокупного налога и документально подтвержденных расходов. Его плательщиками признаются все физические лица. Также уплачивать подоходный налог должны нерезиденты РФ, если они получили доход на территории России, а также те граждане, которые находятся в стране более 183 дней. Ставка НДФЛ следующая:

- 13% — основной доход (заработная плата, выручка за сдачу жилья)

- 35% — доходы по банковским вкладам, страховые выплаты, выигрыши и призы, суммы экономий на кредитных средствах

- 30% — доходы, полученные нерезидентами РФ

- 9% — полученные дивиденды

Подавать налоговую декларацию физические лица должны не позднее 30 апреля. Если же лицо не обязано предоставлять этот документ, оно может подать его в течение всего года. Оплачивать подоходный налог физические лица должны не позднее 1 апреля следующего года.

Как подать «уточненку»

Подать уточненную декларацию надо в двух случаях:

- если компания в ранее представленной декларации обнаружила ошибку, которая привела к неполной уплате налога — при завышении расходов или занижении доходов (п. 1 ст. 81 НК РФ, письмо ФНС от 14.11.2016 № ЕД-4-15/[email protected]);

- при получении из ИФНС требования о представлении пояснений по декларации или внесении в нее исправлений (п. 3 ст. 88 НК РФ). Если, по мнению компании, декларация заполнена корректно, то вместо «уточненки» надо представить пояснения.

Ошибку, которая привела к переплате налога, можно поправить в декларации за текущий период.

«Уточненка» подается по той же форме, что и первоначальная декларация. Представить ее надо в ту ИФНС, в которой организация состоит на учете на день подачи «уточненки».

В уточненной декларации заполняются все листы, разделы и приложения, которые были заполнены в первичной декларации, даже если в них не было ошибок (письмо ФНС РФ от 25.06.2015 № ГД-4-3/[email protected]).

Уточненная декларация по требованию инспекции при выявлении ошибок во время «камералки» должна быть представлена в ИФНС за 5 рабочих дней со дня получения требования. Если в этот срок не успеть и при этом не подать пояснения, организацию оштрафуют на 5 тыс. рублей по п. 1 ст. 129.1 НК РФ. За повторное нарушение в течение календарного года штраф составит уже 20 тыс. рублей (п. 1 ст. 129.1 НК РФ).

Других сроков для подачи «уточненки» НК РФ не установил. Однако лучше поторопиться. Ведь если налог к уплате занижен и инспекция первая обнаружит этот факт, то компанию оштрафуют (20 процентов от суммы недоимки, п. 1 ст. 122 НК РФ).

Когда прошлогодние ошибки можно поправить в текущем периоде

В силу п. 1 ст. 54 НК РФ ошибки или искажения в исчислении налоговой базы за прошлые периоды, обнаруженные в текущем периоде, могут исправляться в периоде их выявления в двух случаях:

- если период совершения ошибки не известен;

- если ошибка привела к излишней уплате налога.

Таким образом, указанная норма применяется при искажениях базы за прошлый период, например, при занижении расходов при получении от контрагента (обнаружении) прошлогодней «первички» в текущем периоде.

Однако править придется все же период совершения ошибки, если в отчетном периоде получен убыток.

Также финансисты напомнили и о норме п. 7 ст. 78 НК РФ: заявление о зачете (возврате) суммы излишне уплаченного налога, в том числе вследствие перерасчета налоговой базы, можно подать в течение 3 лет со дня уплаты указанной суммы.

Письмо Минфина РФ от 04.08.2017 № 03-03-06/2/50113

Примечание редакции:

днем уплаты налога считается день предъявления в банк платежного поручения на его уплату со счета, на котором достаточно денег для платежа (пп. 1 п. 3 ст. 45 НК РФ, письмо Минфина РФ от 27.06.2016 № 03-03-06/1/37152).

Взносы в пенсионный фонд (ПФР) и фонд обязательного медицинского страхования (ФОМС)

Плательщики страховых взносов – организации, ИП и физические лица, которые перечисляют какие-либо денежные вознаграждения иным физическим лицам. Также к ним относят специалистов, которые занимаются частной практикой. Размер взносов таков:

- 22% — в Пенсионный фонд. Также могут быть установлены дополнительные надбавки, если будет установлен повышенный класс опасности производства

- 5.1% — в фонд обязательного медицинского страхования

Делать взносы в фонд обязательного медицинского страхования и пенсионный фонд нужно не позже 15 числа месяца, идущего за расчетным. Если же этот день выпадает на выходной либо праздничный, то крайний срок уплаты переносится на следующий за ним рабочий. Если же вовремя не погасить задолженность, предусмотрено начисление пени.

Когда возможна отсрочка и рассрочка уплаты налога?

Срок уплаты налогов физическими лицами может быть пропущен по уважительным причинам – если есть основания для получения отсрочки. Отсрочка (рассрочка) предоставляется на срок до 1 года по заявлению налогоплательщика по одному из оснований п.2 ст. 64 НК РФ, при этом он должен не только подтвердить свое финансовое положение, не позволяющее ему внести необходимую сумму, но также и то, что у него будет возможность это сделать в период предоставления отсрочки или рассрочки. Физлицо может требовать отсрочки и рассрочки уплаты налога на следующих основаниях:

- причинение ущерба налогоплательщику обстоятельствами непреодолимой силы, который подтверждается заключением о факте наступления указанных обстоятельств и актом оценки ущерба, которые предоставляются органами местного самоуправления или МЧС;

- имущественное положение, при котором невозможно выплатить всю сумму налога сразу (предоставляются сведения о движимом и недвижимом имуществе гражданина, кроме имущества, на которое не может быть обращено взыскание).

Если отсрочка или рассрочка по уплате налога обусловлена обстоятельствами непреодолимой силы, на сумму долга проценты не начисляются, а по второму — начисляются в размере 1/2 ставки рефинансирования ЦБ РФ, действовавшей в период отсрочки или рассрочки. Законами субъектов РФ и нормативными правовыми актами представительных органов муниципальных образований могут устанавливаться иные основания и условия предоставления отсрочки и рассрочки по уплате налогов, пеней и штрафов.

Взносы в фонд социального страхования (ФСС)

Обязательное социальное страхования – одна из частей программы по соцзащите населения. Она направлена на защиту работающих граждан от изменений социального либо материального положений по независящим от них причинам. Социальное страхование – особая система защиты работников и находящихся на их иждивении членов семьи от потери основного дохода из-за инвалидности, старости, болезни, материнства, безработицы либо смерти кормильца.

Размер отчислений в Фонд СС составляет 2.9%. Кроме того, в каждом предприятии отдельно определены размеры отчислений на страхование на производстве. Каждая организация должна ежеквартально, не позднее 14 числа, подавать отчетность в фонд. Если в ней работает более 25 человек, то декларация подается в электронном виде через интернет. Делать взносы нужно не позднее 15 числа каждого месяца.

Налог на имущество организаций

Налог на имущество организаций – ключевой налог в системе имущественного налогообложения. Он является прямым, региональным и общем, уплачивают его исключительно юридические лица. Налогоплательщиками признаются все организации, в собственности которых есть имущество. Налоговой базой является среднегодовая стоимость имущества, в отношении отдельных объектов – кадастровая стоимость на 1 января налогового периода.

Налоговая ставка не может превышать 2.2%, однако точный размер устанавливается субъектами РФ. Допустимо определение дифференцированных для разных категорий налогоплательщиков либо имущество налоговых ставок. В 2021 году они не могут превышать 1.6% для любых ЛЭП, железнодорожных путей, магистральных трубопроводов и сооружений, которые являются технологической частью отдельных объектов.

Налоговым периодом является календарный год. Подавать отчет можно каждый квартал, полугодие либо 9 месяцев. Если же расчет налога происходит по кадастровой стоимости, то подавать отчет нужно каждый квартал. Налог вносится в казну 1 раз в год не позднее 30 марта. Также необходимо предоставлять налоговые расчеты не позднее 30 июля и 30 февраля.

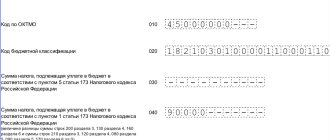

Как составить платежное поручение

Платежное поручение, которое оформляется в процессе перечисления средств в налоговые органы, заполняется следующим образом:

- в строке «статус налогоплательщика» проставляется код «01»;

- ИНН, КПП и название фирмы вносятся на основании документов о ее регистрации;

- в строке «получатель» указывается полное наименование ИФНС;

- коды очередности платежа и уплаты налога определены как 5 и 0 соответственно;

- ОКТМО зависит от адреса расположения фирмы;

- основание платежа обозначается кодом «ТП»;

- налоговый период указывается как «ГД.00.ХХХХ», где ХХХХ – год, за который выплачивается налог в казну.

В платежном поручении также прописываются дата его составления и пояснение, которое можно сформулировать как «уплата налога в рамках УСН (2017)».

Чтобы получить консультацию по налоговой оптимизации относительно важных изменений, касающихся налога на прибыль в 2017 году, Вы можете обратиться к нашим специалистам.

Налог на имущество физических лиц

Налог на имущество физических лиц – местный налог, который зачисляется в бюджет субъекта РФ. Объектами налогообложения признается имущество, расположенное в пределах муниципального образования. Вам придется вносить ежегодные взносы за:

- Жилой дом, квартиру или комнату

- Гараж либо машино-место

- Объект незавершенного строительства

- Единый недвижимый комплекс

- Иные строения, помещения, сооружения

К жилым домам также относятся строения, расположенные на земельных участках под личное подсобное либо дачное хозяйство, садоводство, огородничество, ИЖС. Объектом налогообложения не может быть признана квартира в многоквартирном доме. Ставка налога составляет 0.1%. Если же кадастровая стоимость недвижимого имущества превышает 300 млн. рублей, то она повышается до 2%. В отношении остальных объектов предусмотрена ставка в 0.5%.

Декларацию по имеющемуся недвижимому имуществу необходимо подавать до 30 марта следующего года. В некоторых субъектах предусмотрены промежуточные платежи, которые сдают не позднее 30 календарных дней с момента окончания отчетного периода – 30 апреля, июля или октября. Дата уплаты зависит от региона.

Когда налогоплательщик должен заполнить декларацию по НДФЛ?

Граждане обязаны подать декларацию по НДФЛ в следующих случаях:

- при получении дохода от продажи недвижимости, бывшей в собственности менее 3 лет, и от реализации имущественных прав (переуступка права требования);

- при получении в дар недвижимости, транспортных средств, акций, долей, паев от граждан, не являющихся близкими родственниками;

- при получении вознаграждения, предусмотренного договором, от физлиц и организаций, не являющихся налоговыми агентами, включая доходы по договорам найма или аренды;

- при получении лотерейного выигрыша, а также дохода от других, основанных на риске игр;

- при получении дохода от иностранных источников.

Декларация за предыдущий год подается до 30 апреля следующего года в налоговую инспекцию по месту жительства (ст. 229 НК РФ). Сумму исчисленного налога не обязательно вносить при подаче декларации, это можно сделать до 15 июля (ст. 227 НК РФ). Учитывая, что 15 июля 2021 года выпадает на субботу, последним днем уплаты налога будет 17 июля 2021 года. Доход от продажи недвижимости, купленной после 1 января 2021 года, в налоговой декларации 3-НДФЛ надо рассчитывать по новым правилам, то есть выбрать наибольшую сумму, которая будет облагаться налогом, из двух следующих:

- цена договора купли-продажи, по которому передана недвижимость;

- кадастровая стоимость по состоянию на 1 января года, в котором совершена сделка, умноженная на коэффициент 0,7.