Согласно подпункту 8 пункта 1 статьи 23 НК РФ документы, необходимые для исчисления и уплаты налогов, должны храниться в течение четырех лет. В силу пункта 1 статьи 17 Федерального закона от 21 ноября 1996 года № 129-ФЗ «О бухгалтерском учете» организация должна хранить «первичку», регистры бухучета и бухотчетность не менее пяти лет. Поэтому за сохранностью подлинников нужно следить особенно внимательно. А если бумаги утрачены, придется предпринять определенные действия для их восстановления. Однако если такие действия не увенчаются успехом, документально зафиксированные попытки вернуть бумаги могут спасти компанию от штрафов и доначислений (Постановление ФАС Московского округа от 12 февраля 2014 г. № Ф05-2554/2013).

Давайте рассмотрим, какие меры можно принять для возврата документов.

Отмечу, что такие действия лучше предпринять до сдачи очередной отчетности, чтобы позже, в случае восстановления, не пришлось корректировать декларации и сдавать уточнения.

Первым шагом на пути восстановления бумаги станет внутреннее расследование, в том числе изучение электронной переписки c деловыми партнерами. После этого необходимо направить запросы на предоставление дубликатов (повторный экземпляр подлинника) и заверенных копий документов. Если связь с контрагентом прервана, то необходимо предпринять меры по его розыску.

Как оформить дубликат счета фактуры образец

Мы подготовим и предоставим дубликаты и копии документов по вашему запросу. Для того, чтобы воспользоваться этой услугой, вам нужно составить запрос на предоставление дубликатов, копий необходимых документов. Запрос необходимо оформить на фирменном бланке с подписью руководителя или главного бухгалтера и печатью компании и отправить на электронный ящик В запросе нужно отразить следующую информацию:

- перечень необходимых вам документов.

- адрес электронной почты;

- мобильный и городской номера телефонов;

- ИНН организации отправителя;

- наименование организации отправителя;

Получить копии или дубликаты документов вы или ваш представитель сможете в офисе . Также мы можем доставить документы в ваш московский офис. Для этого необходимо указать свой адрес, название ближайшей станции метро и приложить схему проезда.

После получения заявки вам будет выставлен счёт на изготовление копий и дубликатов документов. После поступления оплаты на расчётный счёт , запрос будет обработан.

По факту предоставления указанных в запросе Клиента документов, составляется реестр передаваемых документов, который скрепляется подписями сотрудника и клиента.

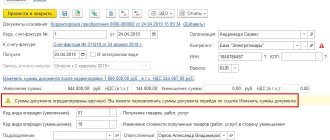

Как указать в счет фактуре что это дубликат

Обычно счета-фактуры нумеруют в порядке возрастания номеров в целом по организации в пределах одного года либо одного налогового периода. Также предоставляет услугу доставки документов в московский офис клиента. В случае, если экспедитором не получена заявка от Клиента на отправку документов по почте или доставку курьером, документы будут находиться в офисе .

При этом обращаем Ваше внимание на то, что не все решения, принятые судами, поддерживают мнение налогоплательщика по данному вопросу. Ее нужно заполнять организациям, вывозящим товары за пределы РФ в страны ЕАЭС. Код вида товара нужно будет указывать в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. Следовательно, дубликат счета-фактуры должен быть заполнен аналогичным образом, в частности, в нем должна быть указана дата утерянного счета-фактуры.

Минфин России в Письме от 08.12.2004 № 03-04-11/217 указал, что оформлять дубликаты счетов-фактур (т.е. фактически новые счета-фактуры) продавец не вправе, соответственно принимать к вычету суммы НДС на основании таких счетов-фактур покупателю нельзя. По крайней мере так считают в Минфине России (см.

письмо от 2 мая 2012 г. № 03-07-11/130). Ошибка. Опечатка даже в одной букве может стать поводом для отказа в вычете .

Правильно. Название компании можно написать заглавными буквами вместо строчных.

В строке 6а «Адрес» должно значиться местонахождение покупателя, точь-в-точь как в учредительных документах.

1.1 п. 3 ст. 169 НК РФ, также введенный Федеральным законом № 150-ФЗ).

Если вы оплачивали в Москве, то копию счет-фактуры мы отправим вам в ближайший рабочий день по электронной почте. В счете-фактуре в обязательном порядке должны быть указаны следующие реквизиты (см. п. 1. Порядковый номер и дата выписки счета-фактуры.

2. Наименование, адрес и ИНН налогоплательщика и покупателя. Если в счете-фактуре указаны недостоверные наименование и ИНН поставщика (т.е.

организации с таким наименованием и ИНН не существует), вычет по такому счету-фактуре получить не удастся. Заполняя бумажный счет-фактуру, к примеру, 20 июля 2012 г., в строке 1 можно проставить дату любым удобным вам способом: Главное — чтобы дата составления счета-фактуры была ясна.

Потерянный счет-фактура

Е. Антипова

В очередной раз налоговики напомнили бухгалтерам, как нужно вносить изменения в Книгу покупок и Книгу продаж. Учитывая, что счета-фактуры – наиболее больной вопрос для бухгалтера, контролеры не устают разъяснять сложные моменты, связанные с этими документами. Письмо ФНС от 6 сентября 2006 г. № ММ-6-03/896 не стало исключением.

Порядок записей в Книге покупок…

Если в счете-фактуре сделана ошибка, причем неважно, в какой строке (ИНН продавца или покупателя, адрес, номер платежного документа), регистрировать ее в Книге покупок нельзя. Если вы уже сделали это – то необходимо провести соответствующую запись в дополнительном листе к этой книге.

Все реквизиты, которые должен содержать счет-фактура, перечислены в пунктах 5 и 6 статьи 169 Налогового кодекса. Правила составления этих документов предусматривают, что неправильное заполнение влечет за собой невозможность регистрации (п. 14).

Итак, если бухгалтер выявил ошибку в счете-фактуре, то в него необходимо внести исправления в порядке, предусмотренном пунктом 29 правил. Это значит, что поправки должны быть заверены подписью руководителя и печатью продавца. Причем обязательно должна стоять дата внесения корректировки.

Налоговики в письме делают акцент на том, что, пока вы не приведете счет-фактуру в соответствие с законодательством, зарегистрировать ее в Книге покупок будет нельзя. А когда бухгалтер внесет все исправления, фирма спокойно может получить вычет по правильному документу. Порядок, установленный пунктом 7 правил, гласит, что запись об аннулировании счета-фактуры «с дефектом» необходимо сделать в дополнительном листе к Книге покупок в том налоговом периоде, в котором этот документ был зарегистрирован изначально, то есть до внесения в него исправлений. Контролеры обращают внимание бухгалтеров на то, что указанные дополнительные листы – это неотъемлемая часть книги.

…для неправильных счетов-фактур

Дополнительный лист должен заполняться в соответствии с приложением № 4 к правилам. В строке «Всего» листа за налоговый период (месяц или квартал), в котором был зарегистрирован правильный документ, необходимо подвести итоги по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12. При этом нужно из сумм по строке «Итого» вычесть показатели тех счетов-фактур, записи по которым будут аннулированы. Сумму из строки «Всего» нужно использовать при внесении изменений в декларацию по НДС.

Контролеры напоминают, что, если сумма налога за прошлый налоговый период была занижена, необходимо подать уточненную декларацию. Такой порядок предусмотрен пунктом 1 статьи 81 Налогового кодекса. Представить ее нужно за тот период, когда была допущена ошибка и внесены изменения в Книгу покупок.

В случае ошибочной регистрации документа в книге, ФНС рекомендует придерживаться такого же порядка исправления записей. То есть, если бухгалтер просто невнимательно заполнял Книгу покупок и допустил неточность, он должен соблюсти полную процедуру внесения изменений, предусмотренную для счетов-фактур с исправлениями.

Если счет-фактура не зарегистрирован

Предположим: бухгалтер фирмы–покупателя в текущем налоговом периоде обнаружил, что не внес запись в Книгу покупок по счету-фактуре, полученном в прошлом квартале. При этом ему нужно учитывать следующее. Фирма имеет право на вычет

налога на основании счета-фактуры и соответствующего первичного документа. Если в предыдущем налоговом периоде к вычету были заявлены не все суммы, на которые компания имеет право, бухгалтер может подать уточненную декларацию. В ней необходимо будет отразить полную сумму, поставленную к вычету.

Кроме того, для того чтобы налог в корректирующей декларации совпадал с суммой, указанной в итоговых графах Книги покупок за соответствующий налоговый период, следует внести изменения в книгу. Их ФНС рекомендует отражать в дополнительном листе к указанной книге. Опять же – за тот период, в котором бухгалтер корректирует сумму налога. После соблюдения этой процедуры нужно к итоговым показателям дополнительного листа прибавить показатели зарегистрированных счетов-фактур.

Корректировка Книги продаж

Согласно пункту 16 правил, если в Книгу покупок вносят изменения, их нужно отразить в дополнительном листе к этой книге за тот налоговый период, в котором был зарегистрирован счет-фактура до внесения в него изменений. То есть порядок корректировки записей не отличается от Книги покупок. Дополнительные листы к этой книге также являются ее неотъемлемой частью, напоминают налоговики.

Изменения вносят согласно приложению № 5 к правилам. В строке дополнительного листа, которая подлежит аннулированию, записывают данные по счету-фактуре до внесения в него изменений. В следующей строке регистрируют уже исправленный документ.

В строке «Всего» дополнительного листа Книги продаж того налогового периода, в котором изначально был зарегистрирован счет-фактура, нужно подвести итоги по графам 4, 5а, 5б, 6а, 6б, 7, 8а, 8б и 9. При этом из показателей строки «Итого» необходимо вычесть суммы, указанные в аннулированных счетах-фактурах, и к полученному налогу прибавить показатели вновь зарегистрированных документов с исправлениями. Сумму налога из строки «Всего» нужно использовать для внесения изменений в декларацию по НДС того периода, в котором обнаружена ошибка.

Если же бухгалтер в прошлом налоговом периоде не зарегистрировал счет-фактуру в Книге продаж, ему необходимо отразить ее в дополнительном листе к этой книге. При этом нужно налог из этого документа прибавить к показателям строки «Итого». Если налоговая база изменилась, то фирма обязана представить корректирующую декларацию за тот налоговый период, в котором внесены изменения по Книге продаж.

Федеральная налоговая служба сообщила, что свое письмо она согласовала с финансистами (пи-сьмо Минфина от 18 августа 2006 г. № 03-04-15/159).

Бумага все стерпит

Надо отметить, что незадолго до рассмотренного письма Минфин уже выпустил несколько разъяснений, рассматривающих правила заполнения счетов-фактур. В частности, документ от 7 августа 2006 г. № 03-04-09/15 посвящен порядку отражения в них адресов покупателя и продавца. Авторы письма указывают, что фактический адрес может быть внесен в счет-фактуру, но только в том случае, если он прописан в учредительных документах фирмы.

Письмо от 26 июля 2006 г. № 03-04-11/127 поясняет, кто должен подписывать счет-фактуру. На документе должна стоять подпись руководителя фирмы и главного бухгалтера. Но Закон «О бухгалтерском учете» дает право директору передоверить свою подпись, например, менеджеру. Также возможны случаи, когда в компании руководитель выполняет одновременно и функции главбуха. Тогда одной его подписи достаточно.

Если счет подписывает индивидуальный предприниматель, он должен указать реквизиты свидетельства о государственной регистрации. Если у предпринимателя учет ведет бухгалтер, то последний подписывать счет-фактуру не должен. Достаточно автографа самого бизнесмена.

Для правильного заполнения строк 3 и 4 счета-фактуры можно руководствоваться письмом Минфина от 10 августа 2005 г. № 03-04-11/202. В нем указано, что под грузоотправителем (грузополучателем) следует понимать организацию (ее структурное подразделение) или индивидуального предпринимателя, со склада (на склад) которых фактически происходит отгрузка (приемка) товаров.

Если порядок заполнения счета-фактуры нарушен – это может привести к судебному разбирательству с налоговиками. Но при спорах о правильности заполнения строк 3, 4 суды, как правило, встают на сторону фирм. Например, Федеральный арбитражный суд Московского округа в постановлении от 16 января 2006 г. № КА-А40/13489-05 пояснил, что неуказание в счетах-фактурах адреса грузоотправителя или грузополучателя не служит основанием для отказа в возмещении НДС. Это может быть связано со следующим: грузоотправитель является одновременно продавцом, а грузополучатель – покупателем. То есть данные в счете-фактуре по строкам 3, 4 и строкам 2, 2а и 6, 6а дублируют друг друга.

Дубликат счета-фактуры

Инструкцией установлено, что при отсутствии у покупателя счета-фактуры по истечении 10 дней со дня окончания срока выписки счета-фактуры продавец выписывает новый счет-фактуру, заполненный таким же образом, с указанием надписи: «Дубликат». выписывается в случае утери счета-фактуры покупателем как по своей вине, так и по вине третьих лиц (почты).

При отсутствии дубликата счета-фактуры до сдачи налоговой декларации за налоговый период, в котором имеется право на вычет налога, вычет НДС производится в том налоговом периоде, в котором получен дубликат счета-фактуры.

Рекомендуем прочесть: Как оформить право собственности на квартиру в новостройке 2021

Проверка получения счета-фактуры по НДС в установленном порядке Проконтролировать получение документа продавцом в установленном порядке можно двумя способами: 1) через Интернет на сайте https://blank.bisc.by, сделав запрос по коду, номеру и серии бланка документа; 2) по письменному заявлению в налоговый орган (ответ будет дан не позднее конца рабочего дня, следующего за днем обращения).

Инструкцией по счету-фактуре установлено, что при наличии у покупателя счета-фактуры по НДС, заполненного с нарушением требований Инструкции, вычет НДС у покупателя не производится. Указанное положение содержится в письме Министерства по налогам и сборам Республики Беларусь от 24.06.2008 № 2-1-9/528. Таким образом, даже при неправильном заполнении реквизитов счета-фактуры по НДС у покупателя имеется право на вычет предъявленной в этом счете-фактуре суммы налога.

Кассовые чеки

Порядок восстановления зависит от способа оплаты. Если оплата осуществлялась по карте через терминал и вы обнаружили утрату документа в тот же день, то можно распечатать копию чека через этот же терминал.

Обратите внимание: на следующий день такая опция будет уже недоступна, так как открывается новый операционный день и платежи за предшествующий день суммируются и отправляются в отчет для передачи в налоговый орган.

Если прошло больше суток, то для восстановления чека придется написать заявление о выдаче копии и обратиться в торговую точку, где приобретался товар. Копия должна быть заверена по общепринятым правилам – на ней ставится печать, указываются Ф. И. О. полномочного лица, дата и подпись.

В случае если получить копию чека в магазине по техническим причинам нет возможности, можно обратиться с запросом в банк продавца за выдачей дубликата. В обращении необходимо указать сумму, дату оплаты и имя владельца карты, желательно – время, когда была сделана покупка.

Вся процедура занимает до семи рабочих дней.

Далее рассмотрим случай восстановления чека, если оплата была наличными. Тогда необходимо обратиться в магазин с заявлением о выдаче дубликата чека, в свою очередь продавец должен «поднять» сшив документов за определенную дату и снять копию нужного чека, которую также нужно заверить.

И наконец, третий случай – повторное получение электронной квитанции. Выдача дубликата возможна, если у продавца есть специальное приложение. Как правило, распечатать дубликат чека можно в течение 30 дней с даты покупки. Зачастую такая услуга предоставляется возмездно. Это наиболее удобный и быстрый вариант, так как он позволяет выдать дубликат чека, который не надо заверять в течение 10 минут. Вы можете попросить выслать чек на электронную почту.

Материалы журнала — Главная книга

16 При выявлении ошибок продавец должен составить новый, исправленный счет-фактуру. В нем надо указать в строке 1 — дату и номер первоначального счета-фактуры, в котором были ошибки.

А в строке 1а — порядковый номер и дату внесения исправления. Постановления Президиума ВАС от 09.11.2010 N 6961/10; ФАС МО от 12.02.2014 N А40-136320/12-140-970 подп.

7 п. 1 ст. 31 НК РФ; Постановления АС ЗСО от 12.02.2016 N Ф04-29056/2015; ФАС МО от 12.02.2014 N А40-136320/12-140-970 Постановление Президиума ВАС от 09.11.2010 N 6961/10 Постановление ФАС МО от 16.11.2012 N А40-41130/11-91-180 Постановление 9 ААС от 04.10.2011 N 09АП-23565/2011-АК (оставлено в силе Постановлением ФАС МО от 19.01.2012 N А40-33539/11-99-146) Апелляционное определение Суда Ханты-Мансийского автономного округа — Югры от 22.

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » ДУБЛИКАТ СЧЕТА-ФАКТУРЫ: БЫТЬ ИЛИ НЕ БЫТЬ НДС-ВЫЧЕТУ (Подтверждение налоговых вычетов при утрате оригинала счета-фактуры)

Распечатать

По материалам издания «Главная книга»

Есть ли замена оригиналу счета-фактуры

Пожар, наводнение, переезд, а иногда и просто разгильдяйство работников могут привести к тому, что исчезнут счета-фактуры, служащие основанием для вычета входного НДС. И если инспекция придет с проверкой, то расценит вычеты необоснованными. Как результат — доначисление НДС, штраф и пени. Ведь НДС-вычеты подтверждаются только счетами-фактурами <1>. Расчетным путем определить вычеты НДС нельзя.

Примечание. Если при выездной налоговой проверке инспекция выявит, что у организации нет документов, подтверждающих «прибыльные» расходы, то сумму налога на прибыль налоговики могут определить расчетным путем <2>. То есть они могут рассчитать не только сумму доходов, но и сумму налоговых расходов компании (используя данные по сопоставимым налогоплательщикам). В отношении НДС расчетным путем налоговики могут определить только налоговую базу — без ее уменьшения на вычеты.

Поэтому в интересах налогоплательщика восстановить документы, являющиеся основаниями для НДС-вычета.

Если ваша компания для восстановления счета-фактуры обратится к контрагенту, она может получить либо дубликат счета-фактуры, либо его заверенную копию.

По логике и тот и другой документ должны подтверждать вычет входного НДС. Однако прямо в гл. 21 НК об этом не сказано. Учитывая это обстоятельство, иногда инспекторы действуют по такому принципу: нет оригинала счета-фактуры — нет и вычета.

Изучаем судебную практику

Судьи стоят на стороне налогоплательщиков (разумеется, если нет сомнений в их добросовестности и в подлинности восстановленных документов). Убедимся в этом на примере реальных судебных процессов.

Заверенные копии счетов-фактур

(!) Высший арбитражный суд еще в 2010 г. разъяснил, что вычет НДС может подтверждаться копиями счетов-фактур <3>. На возможность вычета по копиям счетов-фактур указывают и другие суды <4>.

Причем известны случаи, когда для подтверждения НДС-вычетов судьи признают достаточными полученные от контрагентов обычные копии счетов-фактур и других документов, а не только заверенные <5>. Но это скорее исключение: далеко не все суды принимают простые ксерокопии для подтверждения вычетов <6>.

Дубликаты счетов-фактур тоже в законе

(!) Некоторые инспекции снимают НДС-вычеты, если организация подтверждает их дубликатами счетов-фактур. Они настаивают на том, что восстановить утраченный счет-фактуру можно, только сделав копию оригинала, после чего на ней:

— должны расписаться лица, ответственные за оформление подобных бумаг;

— нужно поставить печать организации, сделавшей копию.

Внимание! Суммы в дубликате и в первоначальном счете-фактуре должны совпадать.

Однако такой порядок из действующего законодательства не следует. Ни гражданское, ни налоговое законодательство не содержит запрета на оформление контрагентом налогоплательщика дубликатов в случае утраты документов <7>. Поэтому вычет НДС по дубликатам счетов-фактур законен.

Согласны с таким подходом и специалисты налоговой службы.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ ОЛЬГА СЕРГЕЕВНА — Советник государственной гражданской службы РФ 2 класса

«Налоговые вычеты производятся на основании счетов-фактур после принятия на учет покупок и при наличии первичных учетных документов <8>. При этом обязанность подтверждать обоснованность заявленных вычетов лежит на налогоплательщике.

В случае утраты оригиналов счетов-фактур (к примеру, в результате пожара) обосновать вычет можно при помощи:

— копий счетов-фактур <9>;

— дубликатов счетов-фактур <10>».

Оправданные недостатки в дубликатах счетов-фактур

(!) Инспекция, отказывая в вычете НДС по восстановленным счетам-фактурам, может сослаться на недостатки в их оформлении, а также на отличия дубликатов от оригиналов.

К примеру, подписи ответственных лиц на дубликате и на оригинале счета-фактуры не совпадают. Когда такие несовпадения объяснимы и вызваны объективными причинами (к примеру, увольнение работников, которые подписывали оригинал), судьи признают право на вычет НДС. Они указывают, что на дубликате счета-фактуры должен расписаться действующий директор или иное лицо, уполномоченное ставить подписи на счетах-фактурах на дату выписки дубликата <11>.

Более того, если дубликат счета-фактуры будет подписан прежним директором (или главбухом), уже уволившимся из организации контрагента на дату выписки дубликата, такой документ и налоговики, и судьи сочтут ненастоящим. Ведь он будет подписан не уполномоченными на то лицами, а значит, вычет НДС подобный дубликат не подтверждает <12>.

Примечание. О том, как оформить процедуру восстановления документов, читайте: ГК, 2021, N 20, с. 16

* * *

Иногда дубликат счета-фактуры выписывается с целью устранения ошибки, допущенной в первоначальном счете-фактуре. Это неправильно: ошибки дубликатами исправлять нельзя <13>. А значит, нельзя принять к вычету суммы налога на основании счетов-фактур, исправления в которые внесены путем оформления дубликатов <14>.

При выявлении ошибок продавец должен составить новый, исправленный счет-фактуру. В нем надо указать в строке 1 — дату и номер первоначального счета-фактуры, в котором были ошибки. А в строке 1а — порядковый номер и дату внесения исправления.

———————————

<1> Постановления Президиума ВАС от 09.11.2010 N 6961/10; ФАС МО от 12.02.2014 N А40-136320/12-140-970

<2> подп. 7 п. 1 ст. 31 НК РФ; Постановления АС ЗСО от 12.02.2016 N Ф04-29056/2015; ФАС МО от 12.02.2014 N А40-136320/12-140-970

<3> Постановление Президиума ВАС от 09.11.2010 N 6961/10

<4> Постановление ФАС МО от 16.11.2012 N А40-41130/11-91-180

<5> Постановление 9 ААС от 04.10.2011 N 09АП-23565/2011-АК (оставлено в силе Постановлением ФАС МО от 19.01.2012 N А40-33539/11-99-146)

<6> Апелляционное определение Суда Ханты-Мансийского автономного округа — Югры от 22.05.2014 N 33-157-2014

<7> Постановления 3 ААС от 26.02.2016 N А74-7111/2015; 13 ААС от 25.12.2013 N А21-3211/2013; Апелляционное определение Суда Ханты-Мансийского автономного округа — Югры от 22.05.2014 N 33-157-2014

<8> п. 1 ст. 172 НК РФ

<9> Постановление Президиума ВАС от 09.11.2010 N 6961/10

<10> Постановления 3 ААС от 26.02.2016 N А74-7111/2015; ФАС ПО от 05.05.2014 N А12-16582/2013

<11> Постановления 19 ААС от 01.02.2016 N А14-1083/2015 (оставлено в силе Постановлением АС ЦО от 31.05.2016 N Ф10-1389/2016); 3 ААС от 26.02.2016 N А74-7111/2015; 13 ААС от 25.12.2013 N А21-3211/2013

<12> Постановление 19 ААС от 22.12.2015 N 19АП-5542/2015 (оставлено в силе Постановлением АС ЦО от 25.04.2016 N Ф10-646/2016)

<13> пп. 1, 7 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 N 1137

<14> Постановление 3 ААС от 26.02.2016 N А74-7111/2015

Статья впервые опубликована в журнале «Главная книга» 2021, N 20

Как оформить дубликат счета фактуры образец

И каков будет ваш третий вопрос?

— Подсудимый, почему вы отказались от своего признания?

— Адвокат убедил меня, что я невиновен. Приходит мужчина в юридическую консультацию и спрашивает: — Да вы не поняли, я хотел узнать, имею ли я право. — Да вы объясните, могу ли я.

Адвокат на свидании со своим клиентом: — Я изучил ваше дело, просто не знаю, как быть. Какие тут могут быть смягчающие обстоятельства?

— Ну. я мог бы убить пятерых, а ведь не убил же!

— Подсудимый, что Вы можете сказать в своё оправдание? — Я прошу принять во внимание молодость моего адвоката и его неопытность. Приходит женщина в оружейный магазин и спрашивает: — А у вас есть пистолет 45 калибра с лазерным прицелом? — Нет, для самозащиты у меня имеется адвокат. Жена пришла на консультацию к адвокату по поводу развода с мужем: — Почему вы хотите развестись со своим мужем? — Он относится ко мне, как к собаке!

Реклама адвокатской конторы: «Любое ваше судебное дело мы решим в два счета.

Потеря счета-фактуры и товарной накладной

Прошу подсказать, к нам пришло письмо о просьбе предоставить потерянные тов.

-нак. , и счет-фактуру, как правильно и законно оформить предоставления повторных документов. Кто подписывал документы сейчас не работают??

? Налоговое законодательство не содержит определений терминов «дубликат» и «копия документа» , а также порядка их составления. В соответствии со статьей 11 НК РФ в этом случае следует руководствоваться нормами иных отраслей законодательства.

ГОСТ Р51141-98 «Делопроизводство и архивное дело. Термины и определения» (1) содержит следующие определения: -Дубликат документа – повторный экземпляр подлинника документа, имеющий юридическую силу (пункт 2.1.28); -Копия документа – документ, полностью воспроизводящий информацию подлинного документа и все его внешние признаки или часть их, не имеющий юридической силы (пункт 2.1.29); -Заверенная копия документа – копия документа, на которой в соответствии с установленным порядком проставляют необходимые реквизиты, придающие ей юридическую силу (пункт 2.1.30). Порядок выдачи и заверения копий документов регламентируется Государственной системой документационного обеспечения управления (далее – ГСДОУ) (3) и ГОСТ Р 6.30-2003 (4).

Копия. Так как копией документа является документ, полностью воспроизводящий информацию подлинного документа, реквизиты и текст копии документа должны полностью соответствовать оригиналу. На копии документов в реквизитах «Подпись» и «Ф. И. О. » должны быть указаны подписи и расшифровки подписей тех должностных лиц, которые визировали оригинал документа.

Рекомендуем прочесть: Может ли работать в государственном учреждении работник муж которого осужденный

Первичные документы

Если утерян внутренний первичный документ (например, ОС-1, ОС-6 и т. п.), то его можно распечатать из базы данных и переподписать его сотрудникам, которые подписывали оригиналы.

Если специалист, который ставил свой автограф на оригинале, больше не работает в компании, можно попытаться разыскать бывших коллег либо подписать документ со штампом «Дубликат» действующим работникам, ответственным за оформление аналогичных операций.

Поскольку законодательно не установлены механизм восстановления утраченных документов и требования к дубликатам таких документов, организация вправе сама их утвердить. Если утерян бухгалтерский документ, который был получен от делового партнера, то порядок будет такой же, как и по восстановлению договоров, об этом мы расскажем ниже.

Как оформить дубликат счета фактуры образец

В пп.

В отличие от дубликата в этом случае на счете-фактуре должен присутствовать дополнительный реквизит – заверительная надпись, свидетельствующая о соответствии копии подлиннику. Указанная надпись заверяется печатью организации.

31, 33 постановления Правительства РФ «О трудовых книжках» от 16.

Всем компаниям и ИП нужно представлять ту или иную статистическую отчетность. И форм этой отчетности такое множество, что не мудрено в них запутаться. Чтобы помочь респондентам, Росстат разработал специальный сервис.

воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту.

Однако, к сожалению, данный сервис работает не всегда корректно. ФНС утвердила новый порядок получения отсрочки (рассрочки) по платежам в бюджет. Мы подготовим и предоставим дубликаты и копии документов по вашему запросу.

Кто его подписывает? Какое количество экземпляров счет-фактуры надо выписать?

Как долго следует хранить данный документ? Ответы на эти, казалось бы, простые вопросы вы узнаете из данной статьи. Летом переезжали в новый офис и по вине грузчиков потеряли коробку со счетами-фактурами за прошлый год.

Попросили поставщиков восстановить документы. Согласно части 3 статьи 24 Федерального закона от 7 июля 2003 г.

№ 126-ФЗ «О связи» и пункту 5.1.2 Положения о Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций, утвержденного постановлением Правительства Российской Федерации от 16 марта 2009 г. № 228.

НК РФ vs Минфин: нужен ли счет-фактура для вычета НДС

Добрый день, коллеги.

Избитая тема: ваша организация или вы как ИП, работая на ОСН, перевели контрагенту деньги с НДС. Все подтверждающие документы у вас в порядке, а счет-фактуру по тем или иным причинам обратно не получили. Вопрос: можете ли вы поставить НДС к вычету?

Налоговики на каждом шагу, ссылаясь на ст.171, 172 НК РФ, в частности, на п. 2 ст. 171, п. 1 ст. 172 и на ст. 169 НК РФ, говорят нам: «Нет, не можете, потому что счета-фактуры нет». Но вы же выполнили свою обязанность по перечислению НДС, тем не менее, не можете поставить к вычету. Но поставщику-то вы отдали НДС и все подтверждающие документы, но НДС к вычету поставить не можете.

Или другой пример: вы выдали в подотчет деньги, ваш сотрудник купил бензин, ГСМ, принес вам товарный чек, где НДС выделен. Или он предоставил онлайн-чек ККМ, где тоже НДС отдельной строкой выделен. Но налоговики говорят: «Нет, не можешь поставить НДС к вычету, потому что нет счета-фактуры». Хорошо. Вот письмо Минфина от 26 ноября 2021 года № 03-07-11/91521, где говорится о вычете НДС при приобретении горюче-смазочных материалов за наличный расчет без наличия счетов-фактур.

«В случае приобретения этих товаров (работ, услуг) для осуществления операций, облагаемых НДС, после принятия на учет таких товаров (работ, услуг) на основании счетов-фактур, выставленных продавцами, документов, подтверждающих фактическую уплату сумм НДС, а также документов, подтверждающих уплату сумм НДС, удержанного налоговыми агентами», можно НДС ставить к вычету, если есть счета-фактуры.

А если нет счетов-фактур, что делать?

Давайте посмотрим мнение Минфина и решим, насколько оно соответствует логике НК РФ и судебно-арбитражной практике. Например, согласно п. 7 ст. 171 НК РФ НДС можно ставить к вычету, не имея счетов-фактур, если вы ездили в командировку, покупали билеты туда-обратно и прочее. В этом случае у вас нет счета-фактуры, но вы можете поставить НДС к вычету на основании бланков строгой отчетности, оформленных на командированного работника, с выделением сумм НДС отдельной строкой. А если вы покупаете ГСМ за наличный расчет, и у вас есть товарный чек, где выделен отдельной строкой НДС и чек ККМ, то все равно Минфин говорит, что без наличия счетов-фактур вычет НДС невозможен.

Но тут главное, что, когда Минфин выпускает подобные письма, он действует строго по формальному признаку. И даже если вы НДС заплатили и у вас есть все доказательства этого, значит, вы можете его поставить к вычету, но только если вы получили счет-фактуру. В этом случае Минфин всегда пишет одно и то же: в соответствии с письмом Минфина России от 7 августа 2007 года № 03-02-07/2-138:

«Указанные письма имеют информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствуют налоговым органам, налогоплательщикам, плательщикам сборов и налоговым агентам руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной Минфином России».

Почему такая ссылочка идет? Да очень просто. С точки зрения логики, г. 21 НК РФ и судебно-арбитражной практики, если факт реальности этой сделки доказан, вы НДС действительно заплатили и есть подтверждающие документы, то вы имеете право поставить НДС к вычету, даже если нет счета-фактуры. Вот почему Минфин говорит, что это просто их мнение и что можно пользоваться нормами законодательства, отличающемся от трактовки, изложенной в письмах Минфина. Например, письмо, где говорится, что без счета-фактуры делать ничего нельзя. Это просто формальный подход. Но, скорее всего, придется доказывать вашу правоту в суде, ребят.

Записаться на семинар по налогам

Спасибо и удачи вам в вычетах по НДС.

Можно ли оформлять дубликат счета-фактуры?

На практике принято считать, что дубликатом признается повторно выданный экземпляр счета-фактуры, имеющий одинаковую с подлинником юридическую силу.

Аналогичный порядок заверения счета-фактуры подписью руководителя или главного бухгалтера сохраняется и при выписке дубликата счета-фактуры. Выписанные дубликаты должны соответствовать первичным счетам-фактурам. Следовательно, дубликат счета-фактуры должен быть заполнен аналогичным образом, в частности, в нем должна быть указана дата утерянного счета-фактуры.

Минфин России в Письме от 08.12.2004 № 03-04-11/217 указал, что оформлять дубликаты счетов-фактур (т.е. фактически новые счета-фактуры) продавец не вправе, соответственно принимать к вычету суммы НДС на основании таких счетов-фактур покупателю нельзя.

Позицию Минфина России поддерживают и некоторые арбитражные суды (постановления ФАС Северо-Кавказского округа от 19.12.2007 № Ф08-8364/07-3151А, ФАС Восточно-Сибирского округа от 11.03.2008 № А19-9152/0744-Ф02-726/2008, ФАС Московского округа от 10.10.2007 № КА-А40/10654-07).

Следует отметить, что в большинстве случаев подобный подход применяется судами тогда, когда налогоплательщик имел возможность вместо составления дубликата счета-фактуры внести в ранее выданный счет-фактуру исправления в порядке, предусмотренном Правилами. Относительно количества выписываемых экземпляров дубликатов (копий) счетов-фактур отметим следующее. В обоих случаях достаточно выдачи одного экземпляра соответствующего документа.

При этом необходимо учитывать, что право на принятие к вычету НДС на основании дубликата (копии) счета-фактуры покупателю, возможно, придется отстаивать в судебном порядке.

Утерянный счет-фактура. Разбираемся с копией

В организации утерян счет-фактура поставщика за 2007 год (выяснилось при внутренней проверке). У поставщика с 2008 года – новые руководители (директор, главбух).

Что они должны нас представить взамен утерянного счета-фактуры? Если оригинал, то как быть с подписями? Если копию, то нужно ли ее заверять и кем? Надо ли будет заполнять дополнительные листы книги покупок в период обнаружения ошибки или нужно просто приложить счет-фактуру к журналу учета счетов-фактур в том периоде, в котором он был изначально получен?

В соответствии с п. 1 ст. 169 НК РФ

счет-фактура

является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав сумм НДС к вычету в порядке, предусмотренном главой 21 НК РФ.

В главе 21 НК РФ нет положений, касающихся применения налоговых вычетов на основании копии

счета-фактуры.

Заметим, что на практике суды, как правило, выносят решения в пользу налогоплательщиков, принявших НДС к вычету на основании копий счетов-фактур, тем более что эти копии всегда можно подтвердить оригиналами

счетов-фактур, которые находятся у поставщиков (см., например, постановления ФАС Поволжского округа от 07.03.2006 г. № А57-20769/04-28 и ФАС Западно-Сибирского округа от 05.10.2005 г. № Ф04-6965/2005(15491-А67-15)).

Причем сами налоговики говорят о том, что в случае пропажи или гибели первичных документов руководитель организации должен предпринять меры к восстановлению

тех первичных документов, которые подлежат восстановлению и хранению в течение установленного законодательством срока.

Например, копии

выписок о движении денежных средств по счетам в банках можно запросить у банков, в которых открыты счета организации; договоры, акты, накладные можно запросить у контрагентов и т.д.

Такие рекомендации приведены в письме УМНС РФ по г. Москве от 13.09.2002 г. № 26-12/43411.

УМНС РФ по г. Москве в письме от 01.08.2003 г. № 24-11/42672 прямо указало, что покупателю допускается использовать копию

(дубликат) счета-фактуры, заверенную в установленном порядке.

Каким образом должна быть заверена копия счета-фактуры, чтобы она признавалась «заверенной в установленном порядке»?

Обратимся к древнему, но до сих пор действующему нормативному акту – Указу Президиума Верховного Совета СССР от 04.08.1983 г. № 9779-X «О порядке выдачи и свидетельствования предприятиями, учреждениями и организациями копий документов, касающихся прав граждан» (документ применяется в редакции от 08.12.2003 г.).

Несмотря на название, Указ распространяется не только на отношения, связанные с заверением копий документов, касающихся прав граждан.

Действующее законодательство не регулирует порядок заверения копий документов в интересах организаций.

В такой ситуации следует руководствоваться ст. 6 Гражданского кодекса РФ, в соответствии с которой возможно применение гражданского законодательства по аналогии, то есть применение норм, регулирующих сходные отношения

.

К тому же на практике арбитражные суды применяют нормы вышеназванного Указа в отношении копий документов, касающихся деятельности организаций (см., например, постановления ФАС Центрального округа от 20.07.2004 г. № А68-АП-122/Я-04 и ФАС Северо-Кавказского округа от 25.06.2003 г. № Ф08-2194/2003-809А).

Согласно п. 1 Указа верность копии документа свидетельствуется подписью

руководителя или уполномоченного на то должностного лица и

печатью

.

На копии указывается дата ее выдачи и делается отметка о том, что подлинный документ находится в данном предприятии, учреждении, организации.

Например, организация-поставщик может заверить копию счета-фактуры следующим образом:

Копия верна, подлинник находится в организации.

Директор ООО «Ромашка» _____________ И.И. Иванов

06 июня 2008 г.

Кроме того, на этой копии должна стоять печать

организации-поставщика.

Если руководитель организации-поставщика сменился, то подпись руководителя, заверившего копию счета-фактуры, будет отличаться от подписи руководителя на самом счете-фактуре.

Для того, чтобы у налоговиков не возникало вопросов по поводу подписи руководителя, можно запросить у поставщика документ

, подтверждающий полномочия нового руководителя организации.

Так, например, для ООО таким документом будет являться выписка из протокола общего собрания участников ООО, на котором был избран этот руководитель.

Согласно п. 2 Указа № 9779-Х организации самостоятельно заверяют копии документов, если законодательством не предусмотрено представление копий таких документов, засвидетельствованных в нотариальном порядке.

Нотариальное заверение копий счетов-фактур законодательством не предусмотрено

, но при желании можно заверить копию счета-фактуры и в нотариальном порядке.

В соответствии с п. 1 ст. 252 НК РФ

расходами в целях исчисления налоговой базы по налогу на прибыль организаций признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Согласно п.п. 16 п. 1 ст. 264 НК РФ

к прочим расходам, связанным с производством и реализацией, относится плата государственному и (или) частному нотариусу за нотариальное оформление.

При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке.

Однако налоговая инспекция может посчитать плату за нотариальное заверение копии счета-фактуры экономически не оправданной (в связи с тем, что законодательством обязательное нотариальное заверение копии данного документа не предусмотрено) и не согласиться с признанием этих затрат расходами в целях исчисления налога на прибыль организаций.

Непризнанные расходы будут «стоить» всего 10 рублей, именно такая плата взимается за нотариальное заверение одной страницы копии документа (п.п. 9 п. 1 ст. 22.1 Основ законодательства РФ о нотариате, утвержденных Верховным Советом РФ 11.02.1993 г. № 4462-1).

Согласно п. 7 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 02.12.2000 г. № 914, при необходимости внесения изменений в книгу покупок запись об аннулировании счета-фактуры производится в дополнительном листе

книги покупок за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений.

ФНС РФ в письме от 06.09.2006 г. № ММ-6-03/[email protected] разъяснила, что дополнительный лист книги покупок оформляется при необходимости внесения изменений в книгу покупок, в частности, в случае внесения продавцом исправлений

в уже зарегистрированный счет-фактуру, а также при обнаружении налогоплательщиком-покупателем в текущем налоговом периоде факта отсутствия регистрации в книгах покупок счетов-фактур, полученных в истекших налоговых периодах.

В Вашем случае счет-фактура уже был зарегистрирован в книге покупок в 2007 г., никакие изменения в него не вносились

.

Поэтому Вы просто приложите

заверенную копию счета-фактуры к журналу учета полученных счетов-фактур за тот период, в котором оригинал счета-фактуры был изначально получен, а дополнительный лист книги покупок оформлять не требуется.