Счет-фактура — это бухгалтерский документ, удостоверяющий факт отгрузки товаров или оказание услуг и их стоимость. Она необходима для подтверждения суммы НДС как по реализации продукции (услуг), так и для подтверждения факта покупки и входящего НДС. На данных счета-фактуры формируются Книги покупок и продаж для учета НДС в налоговом органе.

Счет-фактура выставляется (направляется вместе с товаром или по почте) продавцом покупателю (заказчику) после приема товара или услуги. Счет-фактура имеет строго определенный формат, утверждённый постановлением Правительства РФ от 26.12.2011№ 1137.

Понятие и значение счета-фактуры

Счет-фактура является нормативным актом декларации, который не только устанавливает порядок и подтверждает правомерное начисление и возмещение НДС, но и может ставить уникальную информацию в отношении определенных услуг, товаров, для второй стороны участников данных правоотношений – покупателей.

Именно поэтому этот сводный расчетный документ или декларация, а в частности нормы по его составлению и оформлению, строго контролируются нормами налогового законодательства РФ.

Что касаемо непосредственных налогоплательщиков – физических, либо юридических лиц, которые имеют право подписи счетов фактур, для них значение данного документа вообще сложно переоценить, как и его отсутствие, даже если ими применяется единая упрощенная система налогообложения, либо нулевая налоговая ставка.

При этом максимальное значение будут иметь даже не столько исходящие, сколько входящие агентские счета-фактуры, которые необходимо принять в течение определенного периода.

Законодательство РФ квалифицирует НДС как косвенный налог, иногда и таможенный, расчет, перевыставление и возмещение которого осуществляется на основании общей, существующей суммы выручки из прошлого от продажи товаров, оказания определенных услуг и т.д.

Это значит, что НДС является чрезвычайно неудобным в отношении процедуры налогового планирования и реализации.

Именно для таких случаев, законодательство РФ и определяет общий порядок выставления, оформления и использования счетов-фактур при реализации определенных товаров, либо услуг, включая их экспорт, возмещение, ведение, либо начисление такого налога, как НДС.

Бухгалтерские и юридические услуги

Аналитический учет по сч.62 в ООО «Стимул-2» ведется по каждому предъявленному покупателем или заказчиком счету, а при расчетах в порядке плановых платежей – по каждому покупателю или заказчику. Построение аналитического учета обеспечивает получение данных о задолженности, обеспеченной: векселями, срок поступления денежных средств по которым не наступил; векселями дисконтированными (учтенными) в банках; векселями, по которым денежные средства не поступили в срок.

Обратите внимание => В каком году начались отчисления в ипенсионный фонд

Корректировочный счет-фактура и требования к счету-фактуре

Нормами и положениями налогового законодательство РФ было введено новое понятие «корректировочный счет-фактура», а также установлены правила его выставления, реализации, оформления, существующие виды, а также допустимый срок и размер периода непосредственного выставления.

Такой документ, как корректировочный счет-фактура в отношении указанных услуг, либо проданных товаров и начисленного НДС, представляет собой особый расчетный, сводный налоговый акт, например, таможенный, экспорт, формирование и выставление которого для поставщика может быть осуществлено только в особых случаях.

Самой распространенной ситуацией, при которой корректировочный счет-фактура, а также его экспорт, расчет, формирование и выставление будут правомерными, является изменение цен в отношении определенных товаров, либо услуг, по дополнительному соглашению сторон – поставщика и покупателя, либо его агента.

При этом изменение стоимости на то или иное наименование товаров, либо услуг, может происходить по многим причинам: появление дополнительных скидок, уценка на определенные виды товаров поставщика, которую может ставить уполномоченное лицо, либо услуг, неожиданное подорожание, перевыставление и т.д.

При этом такой документ, как корректировочный счет-фактура, должен быть выставлен для поставщика либо продавца, а также его агента, в установленный срок.

Его отсутствие делает экспорт и оформление новых цен поставщика, агента, либо продавца, недействительными.

Основные требования налогового законодательства РФ к счету-фактуре касаются его непосредственного формирования, выставления и реализации в отношении поставщика, агента, либо продавца определенных товаров, услуг или работы.

В наименование документа должны быть включены все данные по покупателю, а также по физическому количеству тех или иных товаров и услуг по договору, установленный срок и т.д.

Графы 2 и 6: особое внимание

В части 1 журнала есть графа 2 «Дата выставления» и графа 6 «Дата составления счета-фактуры». В графе 2 пишется фактическая дата составления, указанная в строке 1 счета-фактуры.

Что касается графы 6, то порядок ее заполнения определен только для электронных счетов-фактур. В этой графе указывается дата поступления файла счета-фактуры, отраженная в подтверждении специализированного оператора, но только при наличии извещения о получении от покупателя. Поскольку без извещения счет-фактура не регистрируется вовсе. При этом даты в подтверждении и извещении могут быть разными. Когда же счет-фактура оформляется, но не выставляется, эта графа не заполняется (например, при получении сумм, связанных с оплатой реализованных товаров, работ или услуг).

Порядок заполнения этой 6-й графы для бумажных счетов-фактур не установлен.

Таблица. Коды видов операций

| № п/п | Наименование вида операции | Код вида операции |

| 1 | Отгрузка (передача) или приобретение товаров, работ, услуг (включая посреднические услуги), имущественных прав, за исключением операций, перечисленных по кодам 03, 04, 06, 10, 11, 13 | 01 |

| 2 | Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (выполнения работ, оказания услуг (включая посреднические услуги)), передачи имущественных прав, за исключением операций, перечисленных по кодам 05, 06, 12 | 02 |

| 3 | Возврат покупателем товаров продавцу или получение продавцом возвращенных покупателем товаров | 03 |

| 4 | Отгрузка (передача) или приобретение товаров, работ, услуг (за исключением посреднических услуг), имущественных прав на основе договора комиссии (агентского договора, в случае, если агент совершает действия от своего имени), за исключением операций, перечисленных по коду 06 | 04 |

| 5 | Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (выполнения работ, оказания услуг (за исключением посреднических услуг)), передачи имущественных прав на основе договора комиссии (агентского договора, в случае, если агент совершает действия от своего имени), за исключением операций, перечисленных по коду 06 | 05 |

| 6 | Операции, совершаемые налоговыми агентами, перечисленными в статье 161 Налогового кодекса | 06 |

| 7 | Операции, перечисленные в подпункте 2 пункта 1 статьи 146 Налогового кодекса | 07 |

| 8 | Операции, перечисленные в подпункте 3 пункта 1 статьи 146 Налогового кодекса | 08 |

| 9 | Получение сумм, указанных в статье 162 Налогового кодекса | 09 |

| 10 | Отгрузка (передача) или получение товаров, работ, услуг, имущественных прав на безвозмездной основе | 10 |

| 11 | Отгрузка (передача) или приобретение товаров, имущественных прав, перечисленных в пунктах 3, 4, 5.1 статьи 154, в подпунктах 1–4 статьи 155 Налогового кодекса | 11 |

| 12 | Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров, передачи имущественных прав, перечисленных в пунктах 3, 4, 5.1 статьи 154, в подпунктах 1–4 статьи 155 Налогового кодекса | 12 |

| 13 | Проведение подрядными организациями (заказчиками-застройщиками) капитального строительства, модернизации (реконструкции) объектов недвижимости | 13 |

Следовательно, дублирование в данной графе даты составления счета-фактуры не будет нарушением.

В части 2 журнала также есть две графы – графа 2 «Дата получения» и графа 6 «Дата составления счета-фактуры». При этом датой получения электронного счета-фактуры считается дата направления покупателю счета-фактуры продавца, указанная в подтверждении оператора. Обратите внимание, должно быть еще и извещение покупателя о получении счета-фактуры.

При регистрации бумажных счетов-фактур каких-либо указаний в правилах нет. Но при заполнении графы 2 не забывайте, что дата получения счета-фактуры влияет на определение налогового периода, в котором у покупателя возникает право на вычет по НДС.

Порядок составления и условия составления счета-фактуры

Нормы существующего налогового права устанавливают определенный порядок выставления счета-фактуры, а также дополнительные условия и требования, при которых формирование, регистрация, ведение, экспорт и предоставление документа другому лицу будет возможно, а ему будет возможно принять его.

Действующие требования и общий порядок предусматривают такой важный аспект как срок, который обязательно должен быть соблюден, когда осуществляется формирование, ведение, экспорт, выставление счета-фактуры и предоставление ее другому лицу, который должен принять ее.

Формирование и выставление счета-фактуры, ее сверка и обработка, должны быть осуществлены в течение 5 календарных дней с момента непосредственной отгрузки товаров продавца покупателю, либо его агентскому представителю, оказания услуг, либо осуществления определенной работы.

При этом помимо выставления счета-фактуры, налогоплательщиком также должна вестись и вся необходимая отчетность, соблюдаться правила заполнения счета- фактуры, в том случае, если объекты по договору, наименование которых указывается, облагаются НДС.

Непосредственные условия выставления и составления счетов-фактур, зависят, прежде всего, от самих видов объектов по договору поставщика или агента, либо продавца к покупателю, который должен принять товар.

Наименование данных товаров, работы, либо услуги, участвующие в реализации покупателю, обязательно должны являться законным объектом налогообложения и НДС.

Проводки по НДС для бухучета

Документальное фиксирование факта получения и выставления счетов-фактур имеет значение не только для налоговой отчетности, но и для бухгалтерского учета получаемых вычетов и оборота средств внутри организации. Для расчета по НДС используется два счета:

- счет 68 “Расчеты по налогам и сборам”, кредит этого счета отражает начисленный НДС, а дебет размер возмещения;

- счет 19 “Налог на добавленную стоимость по приобретенным ценностям” отражает входной налог.

Рассмотрим особенности проводок, когда СФ выставлен, а также получен от поставщика и оплачен.

Более детально о том, как проводить счет фактуру, если она пришла с опозданием, узнайте в этом материале.

При получении

Юридические лица могут получить налоговый вычет по “входящему” НДС, то есть по тому налогу, который они выплатили при покупке товара для реализации. В таком случае начисление идет по двум счетам:

- Дебет счета 19 – Кредит счета 60 отражает НДС при покупке основных средств, проводка делается на основании входной СФ.

- Дебет счета 68 НДС – Кредит счета 19 отражает НДС к вычету.

При продаже

По СФ, который выставлен от вас, делаются следующие проводки:

- Дебет 90 Кредит 68 – начисление налога от продаж, документ для проводки – исходящий СФ.

- Дебет 76 Кредит 68 – начисление налога с поступивших авансовых платежей, проводка делается на основании авансового СФ (подробнее о том, как отражать в книге покупок и продаж счет-фактуру на аванс и другую “первичку”, читайте тут).

- Дебет 68 Кредит 76 – регистрация НДС с авансового платежа при совершенной отгрузке. Основание для проводки – исходящий счет-фактура (более детально о том, если нет счет-фактуры, а НДС в чеке выделен, то как провести авансовый отчет, читайте в этом материале).

- Дебет 91 Кредит 68 – начисление НДС при безвозмездной передаче материальных ценностей (предоставлении услуг, работ). Основание для проводки – исходящий счет-фактура.

Виды счетов-фактур и регистрация счета-фактуры

Нормы и требования налогового права, а также действующий порядок, устанавливают определенные виды счетов-фактур, которые могут быть правомерно использованы налогоплательщиками, в зависимости от условий по договору поставщика к покупателю, а также от иных условий, виды которых может ставить НК РФ.

Существующие виды и форма счетов-фактур включают в себя следующие:

- обычный сводный счет-фактура. Его виды и форма являются наиболее распространенными и применяются в большинстве случаев при отсутствие дополнительных обстоятельств;

- счет-фактура на аванс. Данные виды применяются в том случае, когда на расчетный счет поставщика, либо продавца переводится определенная сумма предоплаты за конкретное наименование товаров, в установленный срок;

- исправленный счет-фактура, либо корректировочный. Отправляется покупателю в определенный срок, в том случае, если цена на наименование и виды определенных товаров изменилась. Исправленный счет-фактура должна содержать в себе все необходимые данные и требования – наименование исправленного товара, его виды и форма, новая стоимость, сверка и обработка и т.д.

Регистрация счета-фактуры представляет собой особую процедуру, когда все данные о документе заносятся в соответствующую отчетность – книги учета и т.д. Если соответствующие данные не были занесены в документы в установленный срок, это будет считаться нарушением налогового законодательства.

Как фиксируется документ – правила и инструкция

Факт поступления

Факт получения счета-фактуры покупателем должен быть занесен в книгу покупок с соблюдением следующих правил:

- заполняется документ руководящим лицом, либо уполномоченным им сотрудником;

- номер документа (СФ);

- дата внесения записи в учетный документ;

- дата оплаты товара согласно платежным документам;

- наименование продавца, ИНН/КПП;

- страна производства товара;

- номера таможенных деклараций, если товар зарубежный;

- средства, уплаченный за товар (с НДС);

- ставка по налогу;

- сумма продукции без НДС (подробнее о том, в каких случаях счет-фактура без НДС необходима, читайте в этом материале);

- подпись ответственного лица.

Выставление СФ

В книгу продаж вносятся:

- дата внесения записи о СФ;

- номер счета-фактуры;

- наименование организации-покупателя, ИНН/КПП;

- фактическая дата оплаты товара;

- стоимость продукции с НДС;

- ставка по НДС;

- стоимость товара без учета налога;

- сумма налога;

- итог;

- подпись ответственного лица.

Важно! Книги покупок и продаж в обязательном порядке прошнурованы, страница их должны быть пронумерованы.

Информация, содержащаяся в счетах фактурах и сведения, указываемые в корректировочном счете-фактуре

Формирование любого счета-фактуры включает в себя и такой этап, как указание там всей необходимой информации. Она должна включать в себя:

- точное наименование, форма и количество услуг, товаров, либо виды работы поставщика, которые входят в реализацию другому физическому лицу – покупателю;

- расчетный срок, в который осуществляется регистрация, печать и подписание счета-фактуры, а также срок, в который должны быть выполнены все указанные там условия;

- расчетный счет поставщика, либо его агента, а также иного уполномоченного лица, которое имеет право подписи счетов-фактур;

- все необходимые и обязательные реквизиты счета-фактуры, отсутствие которых является серьезным нарушением, которое сможет выявить любая организованная проверка.

Согласно положениям действующего налогового законодательства, в корректировочном счете-фактуре также должны указываться определенные данные. К ним можно отнести:

- точное наименование услуг, товаров, либо работы, их количество, обработка, общий порядок выполнения, срок, размер НДС и т.д.;

- конкретное наименование услуги, работы, либо товара, в отношении реализации которого произошло повышение, либо понижение цены;

- сводный расчет, проверка, обработка и сверка новых сумм, новый размер НДС;

- печать уполномоченного лица.

Когда другим лицом был получен корректировочный счет фактура, сверка и проверка и обработка которого были произведены, все условия по изменению цены считаются выполненными.

Пример заполнения новых форм документов

Для наглядности заполнения форм журнала учета счетов-фактур, а также книги покупок и книги продаж рассмотрим пример.

Пример 1.

ООО «Альфа» 14 января 2012 года получило от ООО «Бета» предоплату за товар на сумму 118 000 руб. В связи с этим в части 1 книги учета счетов-фактур общество фиксирует с порядковым номером «1» счет-фактуру № 001 от 14 января 2012 г. на сумму 118 000 руб., в том числе НДС – 18 000 руб. Поскольку счет-фактура был составлен на бумаге, то в графе 2 книги организация проставит код «1», в графе 4 «Код вида операции» необходимо указать «02», поскольку это предоплата. Остальные графы книги заполняются в соответствии с данными, указанными в счете-фактуре. Поскольку данный счет-фактура первичный, то графы 7–10 и 16–19 не заполняются. Выставленный счет-фактуру на полученную предоплату от ООО «Бета» необходимо зарегистрировать в книге продаж. В данном случае графы 1а, 1б и 1в не заполняются.

2.

24 января 2012 года ООО «Альфа» по счету-фактуре № 002 от 24 января 2012 г. отгрузило ООО «Мир» товары на сумму 236 000 руб., в том числе НДС 36 000 руб. Условиями договора предусмотрено, что при оплате товаров в течение 10 дней предоставляется скидка в размере 10 процентов от стоимости. ООО «Мир» данное условие было выполнено, и оно получило скидку. В результате этого произошло изменение стоимости. Следовательно, ООО «Альфа» необходимо выставить корректировочный счет-фактуру. 27 января 2012 года был выставлен корректировочный счет-фактура № 003 от 27 января 2012 г. (исправление № 1 от 27 января 2012 г. к счету-фактуре № 002 от 24 января 2012 г.) (корректировка в сторону уменьшения на 23 600 руб., в том числе НДС 3600 руб.). Таким образом, по операциям с ООО «Мир» общество должно произвести следующие записи в журнале учета счетов-фактур: – в строке с порядковым номером «2» фиксируется первичный счет-фактура № 002 от 24 января 2012 г. (графы 7–10 и 16–19 остаются незаполненными); – в строке с порядковым номером «3» отражается корректировочный счет-фактура № 003 от 27 января 2012 г. При этом в графах 5 и 6 указываются номер и дата составления первичного счета-фактуры. В графе 7 указывается номер корректировочного счета-фактуры – № 003, в графе 8 отражается дата составления корректировочного счета-фактуры – 27 января 2012 г. и далее в графе 9 указывается «1» (номер исправления) и в графе 10 – 27 января 2012 г. (дата исправления). Графы с 11 по 13 заполняются так же, как и при регистрации обычного счета-фактуры. Графы 14–15 при регистрации корректировочного счета-фактуры не заполняются. Поскольку произошло снижение стоимости товаров, то заполняются графы 16 и 18, в которых указывается соответственно разница в стоимости по корректировочному счету-фактуре с учетом НДС и разница самого НДС. Графа 16 будет отражать следующую разницу 23 600 руб., а графа 18 – 3600 руб. В книге продаж делаются следующие записи: фиксируется первичный счет-фактура № 002 от 24 января 2012 г. Поскольку счет-фактура первичный, то графы 1а, 1б и 1в не заполняются. Так как ООО «Альфа» был выставлен корректировочный счет-фактура и произошло снижение стоимости, то у организации возникает право на вычет НДС. Следовательно, разницу в сторону уменьшения необходимо отразить в книге покупок ООО «Альфа». Об этом сказано в пункте 6 Правил ведения книги покупок. Соответственно в ней делаются следующие записи: в строке с порядковым номером «1» регистрируем корректировочный счет-фактуру № 003 от 27 января 2012 г. При этом в графах 2 и 2а книги покупок указываются соответствующие данные из строки 1б корректировочного счета-фактуры. Поскольку в нашем случае исправлений корректировочного счета-фактуры не было, то графа 2а книги покупок будет пустой. Обратите внимание, что в графе 7 книги покупок указываются данные из строки «Всего уменьшение (сумма строк Г)» графы 9 корректировочного счета-фактуры, то есть необходимо отразить сумму уменьшения стоимости – 23 600 руб. Аналогично заполняются и графы 8а и 8б, только в эти графы переносятся соответственно данные из граф 5 и 8 корректировочного счета-фактуры.

3.

10 февраля 2012 года ООО «Альфа» отгрузило по счету-фактуре № 004 от 10 февраля 2012 г. в адрес ООО «Позитив» товары на сумму 177 000 руб., в том числе НДС 27 000 руб. Но 13 февраля стоимость товаров изменилась в сторону увеличения. Следовательно, ООО «Альфа» необходимо составить корректировочный счет-фактуру № 005 от 13 февраля 2012 г. на увеличение всего 59 000 руб., в том числе НДС 9000 руб. В этом случае в журнале учета делаются записи аналогично пункту 2 примера (регистрируются первичный счет-фактура № 004 от 10 февраля 2012 г. и корректировочный – № 005 от 13 февраля 2012 г.). Поскольку произошло увеличение стоимости, то, согласно пункту 7 Правил ведения книги продаж, в графе 4 книги продаж указываются данные из строки «Всего увеличение (сумма строк В)» графы 9 корректировочного счета-фактуры, то есть 50 000 руб. Аналогично заполняются и графы 5а и 5б, только в эти графы переносятся соответственно данные из граф 5 и 8 корректировочного счета-фактуры. Таким образом, у ООО «Альфа» журнал учета счетов-фактур, книга покупок и книга продаж будут выглядеть так:

Д. Начаркин, редактор-эксперт

Форма счета-фактуры, порядок его заполнения, а также учет счетов фактур

Нормы налогового права устанавливают несколько видов счетов-фактур, каждая форма которого имеет свои особенности и нюансы. Первой формой является обычная, печатная.

Печатная форма представляет собой привычный документ, создание которого осуществляется на компьютере, а затем на нем ставится печать и подпись уполномоченного лица. В большинстве случаев, налоговая отчетность и документы представляют собой именно печатную форму.

При этом все большую популярность набирают и электронные счета-фактуры, которые также представляют собой полноценную налоговую отчетность. Данная отчетность сдается путем электронного канала связи, расчет, обработка, сверка, проверка и экспорт которой осуществляет уполномоченное лицо.

При этом печать электронные документы иметь не будут, их подписание осуществляется с помощью электронной подписи. Электронные счета-фактуры и их экспорт могут быть осуществлены в отношении любого товара, работы, либо услуг.

Обработка и сверка счетов-фактур включают в себя и такой этап, как их учет, представляющий собой бухгалтерскую отчетность, ведение которой является обязательным условием.

Данные о каждом счете-фактуре вносятся в соответствующую книгу учета, на которой стоит печать и подпись организации.

В список данных сведений могут входить следующие: документы, касающиеся счета-фактуры, название услуги агента, товаров, либо работы, исправительный процент стоимости, если такой имеется, выписка, экспорт, расчетный счет, НДС агента, обязательные реквизиты счета-фактуры и т.д.

Помимо этого, должен быть указан и тип, к которому принадлежит документ, например, счет-фактура на возврат, исправленный счет фактура и т.д.

Исправление книг

Постановление № 1137 уточнило порядок внесения исправлений в книгу покупок и книгу продаж. В старых правилах не было четко прописано, как они корректируются в ситуации, когда счета-фактуры исправляются в том же периоде, в котором они зарегистрированы. Ранее требовалось, чтобы запись об аннулировании счета-фактуры производилась на дополнительном листе книги покупок в том периоде, в котором был зарегистрирован первоначальный счет-фактура. Такой же порядок был установлен и для изменений, вносимых в книгу продаж.

Теперь дополнительные листы оформляются, если изменения необходимо внести за прошедшие налоговые периоды. Корректировка за текущий период производится непосредственно в книге, а не на дополнительном листе. Для этого показатели стоимости и суммы налога аннулируемого счета-фактуры вписываются с отрицательными знаками. В отношении регистрируемого счета-фактуры пишутся положительные значения.

Это интересно

В случае одновременного отражения нескольких операций в счете-фактуре указывается одновременно несколько кодов через разделительный знак.

Также по старым правилам не уточнялось, нужно ли указывать на дополнительных листах сведения об аннулируемых счетах-фактурах с отрицательным знаком. Теперь данное требование содержится в пункте 5 Правил по заполнению дополнительного листа книги покупок и пункте 3 Правил по заполнению дополнительного листа книги продаж.

Раньше не был урегулирован вопрос, в каком налоговом периоде нужно регистрировать в книге покупок исправленный счет-фактуру: в периоде получения первоначального или исправленного документа? Минфин России по этому поводу представлял разъяснения еще в письме от 3 ноября 2009 г. № 03-07-09/53. Исправленный счет-фактуру нужно было регистрировать в книге покупок в периоде его получения.

Данное требование теперь отражено и в новых правилах: исправленные счета-фактуры, в том числе корректировочные, регистрируются в книге покупок по мере возникновения права на налоговые вычеты.

Если раньше для регистрации исправленного счета-фактуры в том периоде, когда был получен первоначальный, нужно было оформить дополнительный лист, то теперь этого делать нельзя.

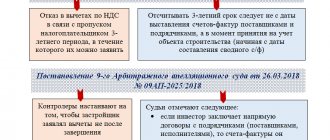

В то же время суды неоднократно признавали, что право на вычет не зависит от того, в каком периоде был исправлен счет-фактура (постановления ФАС Поволжского округа от 12 апреля 2011 г. № А55-14064/2009, ФАС Московского округа от 8 июня 2011 г. № КА-А40/7029-11). Этот вопрос остается спорным и на сегодняшний день.

Еще одним спорным положением нового порядка можно считать требование о том, что счета-фактуры, не соответствующие установленной форме и правилам ее заполнения, не регистрируются в книге покупок. То есть компания не сможет применить вычет НДС по счету-фактуре, который составлен не по установленной форме.

Однако стоит отметить, что основанием для отказа в вычете может являться только нарушение требований пунктов 5, 5.2, 6 статьи 169 Налогового кодекса (п. 2 ст. 169 НК РФ). А положение о том, что форма счета-фактуры устанавливается Правительством РФ, содержится в пункте 8 статьи 169 Налогового кодекса. Кроме того, ответственности за нарушение пункта 3 Правил ведения книги покупок не предусмотрено.

Если вы не готовы спорить с налоговыми органами, регистрируйте в книге покупок только те счета-фактуры, которые соответствуют действующей форме и правилам ее заполнения.

Порядок выставления и получения счетов-фактур, а также их особенности

Законодательство РФ предъявляет особые требования к выставлению, а также получению счетов-фактур, независимо от того, используется ли их печатная форма, либо в экспорт попадают электронные счета-фактуры.

Однако печатная форма все же имеет больше нюансов и особенностей, включая необходимую отчетность и соответствующие документы. Любой счет-фактура, будь это таможенная декларация, либо сводный или исправительный другой документ, должен быть составлен в течение 5 дней, с момента окончания периода выполнения условий договора.

При этом вторая сторона обязана принять счет-фактуру, поставить печать на документ и занести данные об этом в соответствующую отчетность.

В том случае, если одна из сторон отказывается принять данный документ в течение установленного периода времени, он должен все равно оприходовать его, но отметить данный факт.

Счет-фактура может быть направлен, как лично второй стороне, так и через его агента, в течение установленного временного периода.

Обязательное предоставление и ведение данных о счете-фактуре является установленной особенностью данного документа.

Экспорт счета-фактуры также должен быть оформлен соответствующим образом. При этом сопроводительные документы должны содержать всю необходимую информацию об оказание услуг, об отсутствие предоплаты, о декларации и т.д.

Автор статьи

Что это такое?

Для начала надо определиться, чем является сам счёт-фактура (далее – СФ), и какие данные должны содержаться в этом документе. Согласно НК РФ и подзаконным актам, счётом-фактурой называется документ, выставляемый контрагенту стороной, которая фактически передаёт товар, выполняет работы или оказывает услуги. Он необходим для двух основных целей:

- Точно определить фактическую стоимость выплат по договору. Поэтому счёт-фактура направляется контрагенту уже после того, как обязанности продавца (исполнителя) по договору уже выполнены.

- Определить размер налоговых выплат по НДС (ст. ст. 168 и 169 НК РФ).

Сам по себе счёт-фактура является документом строгой формы. Его бланк и правила заполнения утверждены постановлением Правительства РФ №1137 в 2011 году и, согласно ФЗ «О бухгалтерском учёте» обязательны к применению (об учёте счетов-фактур читайте тут). Согласно ст. 169 НК РФ, в нём должны быть указаны следующие сведения:

- номер и дата составления;

- названия, адреса и ИНН обеих сторон договора;

- реквизиты платёжного документа, если проводились авансовые платежи;

- наименование и количество поставленных товаров либо выполненных работ с единицами измерения (если можно их указать).

В том случае, если контрагент уже перечислил средства налогоплательщику, выставившему счёт-фактуру, должны отражаться данные платёжно-расчётного документа.

Подробнее о том, что такое счёт-фактура и когда используется этот документ, читайте в этой статье, а для чего нужен этот документ можно узнать здесь.

Что необходимо понимать под термином “платежно-расчётный документ”?

П. 1.12 Положения о правилах осуществления перевода денежных средств» (утверждено Банком России в 2012 г., №383-П) предусмотрен перечень такой документации. К каждому из её видов предъявляются свои требования, и каждый имеет свою область применения.

Большинство из них используются исключительно в банковской сфере, поэтому на практике в счёте-фактуре могут быть указаны данные двух основных видов документов:

- Платёжные требования.

- Платёжные поручения.

Важно. Как отдельный вид платёжного поручения может использоваться и инкассовое поручение, однако в силу своей сложности оно обычно в расчётах типа «аванс-поставка» не применяется.

Разница же между платёжными поручениями и требованиями состоит в следующем:

- С помощью платёжного поручения формы по ОКУД № 0401060 организация (или ИП), заключившая договор банковского обслуживания, поручает своему банку сделать перевод средств с расчётного счёта по реквизитам контрагента. Поэтому при расчётах по договорам с частичной либо полной предоплатой платёжные поручения – самая распространённая форма используемой документации. О счёт-фактуре для ИП можно узнать здесь.

- Платёжным требованием (ОКУД № 0401061) исполнитель предлагает плательщику перевести по указанным реквизитам средства в уплату имеющейся по договору задолженности. Такие документы обычно используются при расчётно-кассовом обслуживании, также они часто применяются при денежных отношениях с государственными органами.

Таким образом, обычно в счёте-фактуре после того, как ТМЦ отгружены, услуги оказаны, а работы проделаны, будет указываться именно платёжное поручение. Следовательно, именно его номер и дату необходимо ставить в графе 5 бланка счёта-фактуры.

Только после того, как счёт-фактура принята и подписана, можно принимать НДС к вычету по правилам, установленным гл. 21 НК РФ.