Мы уже рассматривали 6-НДФЛ за полугодие в одной из предыдущих статей по данной теме. Отчетность по форме 6-НДФЛ за 3 квартал 2021 года сдают все работодатели независимо от организационно-правовой формы: ООО, ПАО, ЗАО, ИП и др. Основная цель введения этой отчетности — повышение контроля над уплатой подоходного налога. Однако получить это решили, увы, не за счет более эффективной работы ФНС, а за счет дополнительной нагрузки на бизнес…

Срок сдачи расчета за 2021 год

Расчет по форме 6-НДФЛ сдают в ИФНС по итогам каждого квартала. Срок представления – не позднее последнего дня месяца, следующего за кварталом. Так, к примеру, 6-НДФЛ за 9 месяцев 2021 года требовалось сдать не позднее 31 октября 2021 года. Однако срок сдачи годовой отчетности по НДФЛ иной. Годовой расчет 6-НДФЛ по итогам 2021 года, по общему правилу, нужно сдавать не позднее 1 апреля года, следующего за отчетным. Об этом сказано в абзаце 3 пункта 2 статьи 230 Налогового кодекса РФ.

Налоговое законодательство предусматривает, что если последний срок подачи расчета 6-НДФЛ приходится на выходной или нерабочий праздничный день, то отчетность можно сдать в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). 1 и 2 апреля 2021 года – это суббота и воскресенье. Поэтому годовой расчет 6-НДФЛ нужно сдать в налоговую инспекцию не позднее 3 апреля 2021 года (это рабочий понедельник). См. «Срок сдачи 6-НДФЛ за 2021 год».

Стоит обратить внимание, что годовой расчет 6-НДФЛ за 2021 года часто именуют «расчетом 6-НДФЛ за 4 квартал 2021 года». Однако так называть его не совсем правильно. Дело в том, что не позднее 3 апреля 2021 в инспекцию требуется сдать именно годовую отчетность за весь 2021 год, а не только за 4 квартал 2021 года. Именно на этом сделан акцент в абзаце 3 пункта 2 статьи 230 НК РФ. Более того, показатели раздела 1 расчета 6-НДФЛ заполняются нарастающим итогом с начала 2021 года, а не только за IV квартал. Поэтому можно с уверенностью сказать, что сдается именно годовая отчетность по НДФЛ, а не квартальная.

Совет

Рекомендуем не затягивать со сдачей годового расчета за 2021 год до самого апреля. В апреле уже будет подходить срок представления 6-НДФЛ за I квартал 2021 года. Его нужно будет сдать не позднее 3 мая. См. «Сроки сдачи расчета 6-ндфл в 2021 году: таблица».

Что такое 6-НДФЛ: декларация, справка или расчет

Форма 6-НДФЛ вошла в список обязательной отчетности по НДФЛ с 2016 года. Аналогов до этого она не имела. Ключевые особенности 6-НДФЛ таковы:

- 6-НДФЛ совмещает суммовую и календарную информацию;

- 6-НДФЛ обладает спецификой — сочетает систему наращивания данных от периода к периоду с квартальной градацией информации по налогу к уплате.

Важно! С отчетности за 1 квартал 2021 года введен новый бланк. Посмотреть, что изменилось в форме, можно в Обзоре от КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Кто должен сдать годовой 6-НДФЛ

Сдать годовой расчет по форме 6-НДФЛ за 2021 год должны все налоговые агенты (п. 2 ст. 230 НК РФ). Налоговые агенты по НДФЛ – это, как правило, работодатели (организации и индивидуальные предприниматели), которые выплачивают доходы по трудовым договорам. Также налоговыми агентами могут считаться заказчики, выплачивающие вознаграждения исполнителям по гражданско-правовым договорам. Однако стоит признать, что вопрос наличия факта выплат и начислений в 2021 году достаточно индивидуальный и, на практике, могут быть различные спорные ситуации. Рассмотрим три распространенных примера и поясним, когда и кому нужно сдавать 6-НДФЛ за 2021 год.

Ситуация 1. Начислений и выплат в 2021 году не было

Если с 1 января по 31 декабря 2021 года включительно организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, то сдавать годовой расчет 6-НДФЛ за 2021 год не нужно. В таком случае не было факта, при наступлении которого компания или ИП становятся налоговыми агентами (п.1 ст. 226 НК РФ). При этом можно направить в ИФНС нулевой 6-НДФЛ. Налоговая инспекция обязана его принять. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Стоит заметить, что некоторые бухгалтеры полагают целесообразным вместо «нулёвок» направлять в налоговые инспекции письма с пояснениями о том, почему 6-НДФЛ не был сдан. При таком варианте, подобное письмо лучше отправить не позднее 3 апреля 2021 года. См. «Письмо о нулевом 6-НДФЛ: образец».

Ситуация 2. Зарплата начислялась, но не выплачивалась

В условиях экономического кризиса распространены случаи, когда реальных выплат в пользу физических лиц в 2021 году не было, но зарплату или вознаграждения бухгалтер продолжал начислять. Такое, в принципе, возможно, когда на выплату заработка у бизнеса, допустим, нет денег. Сдавать ли тогда отчетность? Поясним.

Если в период с января по декабрь 2021 года включительно существовало хотя бы одно начисление, то сдать расчет годовой 6-НДФЛ за 2021 год нужно. Объясняется это тем, что с начисленного дохода нужно исчислить НДФЛ, даже если доход еще фактически не выплачен (п. 3 ст. 226 НК РФ). Поэтому начисленную сумму дохода и начисленный НДФЛ нужно зафиксировать в годовом расчете 6-НДФЛ за 2016 года. Собственно, в том числе, в этих целях и была введена отчетность по форме 6-НДФЛ, чтобы налоговики могли отслеживать начисленные, но не уплаченные суммы НДФЛ.

Ситуация 3. Деньги выплатили один раз

Некоторые налоговые агенты могли выплатить доходы в 2021 году лишь один-два раза. Например, генеральный директор – единственный учредитель мог единовременно получить выплату в виде дивидендов. Требуется ли тогда заполнять и направлять в ИФНС годовой 6-НДФЛ, если работников в организации нет? Предположим, что доход был выплачен в феврале (то есть, в I квартале 2021 года). В такой ситуации годовой расчет 6-НДФЛ за 2021 год следует передать налоговикам, поскольку в налоговом периоде с января по декабрь имел факт начислений и выплат. Аналогичный подход применяйте если доход был выплачен, к примеру, только в IV квартале 2021 года. Тогда тоже нужно подать годовой расчет.

Если выплаты имели место, к примеру, только в I квартале 2016 года, то в расчете 6-НДФЛ за 4 квартал 2021 года нужно заполнить только раздел 1. Раздел 2 формировать не требуется. Это следует из Письма ФНС от 23.03.2016 № БС-4-11/4958, в котором рассматривался вопрос о единовременной выплате дивидендов. См. «Заполняем раздел 1 в 6-НДФЛ».

Бланк 6-НДФЛ за 4 квартал 2021 и общие требования к его заполнению

Для годового расчета используйте бланк предыдущих периодов, никаких изменений в него не вносилось. 6-НДФЛ состоит из титульного листа и двух разделов: раздел 1 обобщает показатели за весь налоговый период, то есть 2021 год, нарастающим итогом, а в раздел 2 вносятся доходы и удержанный налог последнего квартала. Оба раздела размещены на одной странице, но страниц может быть больше, если все показатели на ней не умещаются.

Общие требования к заполнению 6-НДФЛ за 4 квартал 2021 года заключаются в следующем:

- Нельзя исправлять допущенные ошибки корректирующими средствами, распечатывать расчет на бумаге с двух сторон и скреплять листы между собой;

- Все страницы расчета нужно пронумеровать, начиная с титульного листа;

- Если показатель для цифрового поля отсутствует, то указывается «0»;

- Каждая страница 6-НДФЛ подписывается налоговым агентом (или его представителем) и ставится дата подписания;

- По каждому территориальному коду ОКТМО нужно заполнять отдельный расчет 6-НДФЛ;

- Отчитываться на бумаге можно только тем налоговым агентам, у кого численность физлиц, получивших доходы в 2021 году, не превысила 25 человек, остальные сдают расчет электронно.

При наличии обособленных подразделений, 6-НДФЛ за 4 квартал 2016 нужно сдавать отдельно по каждому, даже если все они относятся к одной ИФНС, такие разъяснения дает ФНС в письме от 01.08.2016 № БС-4-11/13984.

Данные годового 6-НДФЛ о численности физлиц, получивших доход от агента, должны совпадать с числом предоставленных справок 2-НДФЛ (с признаком «1»). Также, сумме соответствующих показателей справок 2-НДФЛ должны соответствовать: общая сумма дохода, в том числе по дивидендам, исчисленный НДФЛ, и налог, не удержанный агентом (письмо ФНС от 10.03.2016 № БС-4-11/3852).

Новая форма 6-НДФЛ за 2021 год: утверждена или нет?

Новая форма расчета 6-НДФЛ для заполнения и сдачи в ИФНС за 2016 год утверждена не была. Поэтому годовой отчет 6-НДФЛ готовьте по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Изменения в этот бланк еще никогда не вносились. Его вы применяли весь 2021 год. Скачайте актуальную для заполнения форму бланка расчета 6-НДФЛ в формате Excel и порядок его заполнения по этой ссылке.

Годовой бланк расчета 6-НДФЛ включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее поясним особенности заполнения каждого из разделов 6-НДФЛ за 2021 год и ответим на самые неоднозначные вопросы об отражении в отчетности переходящей зарплаты за сентябрь и декабрь 2016 года.

Заполнение титульного листа

При заполнении годового 6-НДФЛ за 2021 год в верхней части титульного листа отметьте ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» годового расчета о, если за 2016 года подается расчет впервые. Если же сдают исправленный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете 6-НДФЛ за 2021 год. В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2021.

Укажите код подразделения ИФНС, в которую направляется годовая отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

При правильном заполнении, образец заполнения титульного листа годового расчета 6-НДФЛ может выглядеть так:

Как сдавать 6-НДФЛ совмещающему режимы коммерсанту

Совмещение предпринимателем ОСНО или УСН с ПСН — это повод разобраться, как сдавать 6-НДФЛ.

Важно! ЕНВД отменен с 01.01.2021.

За основу берется общий подход: 6-НДФЛ сдается по месту учета в инспекции. Но необходимо учесть один нюанс: при совмещении режимов мест учета может быть несколько (п. 7 ст. 226 НК РФ), поэтому коммерсанту необходимо сдать как минимум 2 отчета:

- первый 6-НДФЛ с данными о доходах, выплаченных работникам, занятым в облагаемой по ОСНО или УСН деятельности — в ту инспекцию, где коммерсант зарегистрирован в качестве ИП (по месту его жительства);

- второй отчет отправляется в инспекцию, на территории которой осуществляется деятельность ИП, переведенная на ПСН. В нем нужно отразить выплаченные доходы по работникам, связанным только с этими видами деятельности.

Подробнее этот вопрос рассмотрен здесь.

Заполнение раздела 1

В разделе 1 6-НДФЛ за 2021 года «Обобщенные показатели» показывайте общую за весь год сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога. Первый раздел заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и 2021 год (письмо ФНС России от 18.02.2016 № БС-3-11/650). Поэтому в разделе 1 6-НДФЛ за 2021 год должны найти отражение сводные показатели с 1 января по 31 декабря 2021 года включительно. Сведения для заполнения берите из регистров налогового учета по НДФЛ. См. «Налоговый регистр для 6-НДФЛ».

Выглядит раздел 1 так:

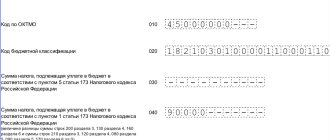

Поясним, какие строки обобщенных значений находятся в разделе 1:

| Строка | Что показывают |

| 010 | Ставку НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 020 | Сумму начисленного дохода. |

| 025 | Доходы в виде дивидендов с января по декабрь 2021 года включительно. См. «Дивиденды в 6-НДФЛ: заполняем образец расчета». |

| 030 | Сумму налоговых вычетов «Налоговые вычеты в 6-НДФЛ: отражаем суммы грамотно». |

| 040 | Сумму исчисленного НДФЛ с начала года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 045 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом за весь 2016 год: с 1 января по 31 декабря 2021 года. |

| 050 | Сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Однако эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852). |

| 060 | Общее количество физических лиц, получивших доход, в течение отчетного (налогового) периода. |

| 070 | Сумму удержанного НДФЛ. |

| 080 | Сумму НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до конца 4 квартала 2021 год, но по каким-либо причинам не сделали этого. |

| 090 | Сумму возвращенного НДФЛ (по статье 231 НК РФ). |

Также см. «Заполняем строки в расчете 6-НДФЛ».

Заполнение раздела 2

В разделе 2 годового отчета 6-НДФЛ указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

При заполнении раздела 2 совершенные операции отражайте в хронологическом порядке. Поясним предназначение строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Имейте в виду, что в раздел 2 годового 6-НДФЛ за 2021 года следует включать только показатели, относящиеся к трем последним месяцам отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650). То есть, нужно показать доходы и НДФЛ – с разбивкой по датам – только по операциям, совершенным в октябре, ноябре и декабре 2021 года включительно. Операции 2021 года в раздел 2 не включайте.

Вводная информация

Расчет 6-НДФЛ должен содержать обобщенную налоговым агентом информацию по всем физическим лицам, которые получили от него доход. В расчете указываются: суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и другие данные (новая редакция п. 1 ст. 80 НК РФ). В отличие от справки 2-НДФЛ новый расчет нужно сдавать не за каждого работника, а в целом по организации.

Расчет 6-НДФЛ представляется не позднее последнего дня месяца, следующего за первым кварталом, полугодием и девятью месяцами года, а годовой расчет — не позднее 1 апреля (новая редакция п. 2 ст. 230 НК РФ). Таким образом, первый раз отчитаться по форме 6-НДФЛ надо за I квартал 2021 года. Поскольку период с 30 апреля по 3 мая 2016 года выпадает на выходные дни, значит, расчет 6-НДФЛ за I квартал 2016 года нужно будет сдать не позднее 4 мая (п. 7 ст. 6 НК РФ, см. «Правительство РФ утвердило перенос выходных дней в 2016 году»).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через «Контур.Экстерн»

Пример заполнения разделов 1 и 2 годового расчета

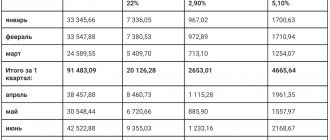

Теперь приведем пример заполнения расчета 6-НДФЛ за 2021 год, чтобы был понятен общий принцип заполнения разделов. Предположим, что в 2021 году от организации получили доход 27 человек. Всего за период с января по декабрь обобщенные показатели для раздела 1 следующие:

- общая сумма начисленного дохода – 8 430 250 рублей (строка 020);

- сумма налоговых вычетов – 126 000 рублей (строка 030);

- сумма исчисленного НДФЛ – 1 079 552 рублей (строка 070);

- сумма налога, не удержанная организацией – 116 773 рублей (строка 080).

Что же касается непосредственно IV квартала 2021 года, то доходы, вычеты и НДФЛ распределились следующим образом:

| Дата дохода | Вид дохода | Сумма дохода | Сумма вычетов | Сумма НДФЛ | Ставка НДФЛ | Удержали НДФЛ | Заплатили НДФЛ |

| 30.09.2016 | Зарплата за сентябрь 2021 г. | 562 000 | 3000 | 72 670 | 13 | 05.10.2016 | 06.10.2016 |

| 30.10.2016 | Зарплата за октябрь 2021 г. | 588 000 | 3000 | 76 050 | 13 | 03.11.2016 | 07.11.2016 |

| 28.11.2016 | Больничные | 14 200 | — | 1846 | 13 | 28.11.2016 | 30.11.2016 |

| 30.11.2016 | Зарплата за ноябрь 2021 г. | 588 000 | 3000 | 76 050 | 13 | 05.12.2016 | 06.12.2016 |

| 30.12.2016 | Зарплата за декабрь 2021 г. | 654 000 | 3000 | 84 630 | 13 | 31.12.2016 | 09.01.2017 |

| 30.12.2016 | Годовая премия | 250 000 | 3000 | 32 103 | 13 | 30.12.2016 | 09.01.2017 |

При таких условиях в разделе 1 нужно показать обобщенные сведения с начала 2021 года нарастающим итогом, а в разделе 2 распределить начисления и выплаты, касающиеся 4 квартала 2021 года. Выглядеть это будет так:

Обратите внимание, что в условиях нашего примера фигурирует зарплата за декабрь и годовая премия за 2021 год, которые выплачены работникам 30 декабря 2021 года. Однако эти выплаты в годовом отчете 6-НДФЛ мы не отразили. При этом не имеет значения, когда вы фактически выплатили декабрьскую зарплату и годовую премию: в 2016 или 2021 году. Их нужно отразить в разделе 2 расчета 6-НДФЛ за I квартал 2021 года, поскольку эти операции будут завершены уже в 2017 году. По последним разъяснениям налоговиков «завершение операции» нужно определять по крайней дате, когда НДФЛ должен быть перечислен в бюджет. Более подробно вопрос об отражении в 6-НДФЛ «переходящих» выплат мы рассмотрим далее.

Расчет 6-НДФЛ за 4 квартал – пример заполнения

За 2021 год в ООО «Волна» начислили 3 630 000 руб. дохода 9 физлицам. Дивиденды были выплачены одному учредителю в сумме 46 600 руб. Налоговые вычеты за год составили 95 650 руб. НДФЛ (13%) за год – 465 524 руб.

В том числе в 4 квартале 2021 года:

05.10.16 – выплачена зарплата за сентябрь – 210 000 руб. (НДФЛ – 27 300 руб.);

03.11.16 — выплачена зарплата за октябрь – 270 000 руб. (НДФЛ – 35 100 руб.) и больничный – 11 000 руб. (НДФЛ – 1430 руб.);

01.12.16 – выплачены отпускные 29 000 руб. (НДФЛ – 3770 руб.);

05.12.16 – выплачена зарплата за ноябрь – 265 000 руб. (НДФЛ – 34 450 руб.).

Зарплата за декабрь 241 000 руб. (НДФЛ – 31 330 руб.) выплачена в январе 2021 года.

Зарплата за декабрь выплачена в декабре: как отражать в 6-НДФЛ

Самые спорные вопросы в отношении заполнения 6-НДФЛ – это выплаты переходных периодов. С ними сталкиваются, когда зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Особенно неоднозначная ситуация сложилась с зарплатой за декабрь 2021 год. Дело в том, что одни работодатели зарплату за декабрь выдали до Нового года (в декабре). Другие организации и ИП выплатили зарплату и годовую премию в январе 2021 года. См. «Сроки выплаты зарплаты за декабрь 2021 года». Как показать декабрьские начисления в отчете, чтобы налоговики приняли 6-НДФЛ с первого раза? Давайте разбираться на конкретных примерах заполнения 6-НДФД за 2021 год.

Какое заполнение пройдет проверку в ИФНС

Предположим, что зарплата за декабрь 2021 года была выплачена 30 декабря 2021 года. Месяц на эту дату еще не завершился, поэтому расценить такую выплату, как зарплату за декабрь в полном смысле этого слова нельзя. По сути, денежные средства, выплаченные до окончания месяца, правильно называть авансом. На 30 декабря работодатель еще не обязан исчислять и удерживать НДФЛ, поскольку зарплата становится доходом только в последний день месяца, за который она начислена – 31 декабря (п. 2 ст. 223 НК РФ). Несмотря на то что 31 декабря – это суббота, раньше этого срока ни исчислить, ни удержать НДФЛ нельзя (письма ФНС России от 16.05.2016 № БС-3-11/2169).

Пример 1

Организация перечислила работникам «зарплату» за декабрь 30 числа в сумме 180 000 рублей. С произведенной выплаты в этот же день был исчислен и удержан НДФЛ в сумме 23 400 рублей (180 000 x 13%). Эту сумму бухгалтер перевел в первый рабочий день 2021 года – 9 января.

При таких условиях в разделе 1 расчета 6-НДФЛ за 2021 год бухгалтеру правильно отразить зарплату так:

- в строке 020 – сумму декабрьской «зарплаты» (180 000 р.);

- в строках 040 и 070 – исчисленный и удержанный НДФЛ (23 400 р.).

В разделе 2 расчета 6-НДФЛ за 2021 год декабрьская «зарплата», выплаченная 30 декабря, фигурировать никак не должна. Ее вы покажите в расчете за I квартал 2021 года. Ведь, заполняя раздел 2, нужно ориентироваться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть, выплаченный доход и удержанный НДФЛ нужно показывать в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Такие разъяснения даны в письме ФНС России от 24.10.2016 № БС-4-11/20126. В нашем примере перечислить НДФЛ нужно в ближайший январский рабочий день – 9 января 2021 года. Поэтому в разделе 2 расчета за I квартал 2021 года декабрьскую зарплату нужно будет показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 31.12.2016 (дата удержания НДФЛ);

- строка 120 – 09.01.2017 (дата перечисления НДФЛ в бюджет);

- строка 130 – 180 000 (сумма дохода);

- строка 140 – 23 400 (сумма НДФЛ).

Имейте в виду, что датой удержания налога по строке 110 раздела 2 расчета 6-НДФЛ за 1 квартал 2021 года будет именно 31, а не 30 декабря 2021 года (когда была произведена выплата). Дело в том, что именно 31 декабря 2021 года вы должны были начислить декабрьскую зарплату и зачесть ее в счет ранее выплаченного аванса (который, по сути, и был декабрьской зарплатой). Аналогичная ситуация и с выплатами до 30 декабря. Если, к примеру, расчет по зарплате за декабрь был произведен в период с 26 по 29 декабря, то датой удержания НДФЛ, все равно, должна быть дата «31.12.2016».

Удержание НДФЛ до конца месяца

Пример 2

Организация перечислила работникам «зарплату» за декабрь 26 декабря в сумме 380 000 рублей. В этот же день был удержан НДФЛ в размере 49 400 рублей (380 000 x 13 %). Удержанная сумма была перечислена в бюджет на следующий день – 27 декабря 2021 года.

В целях заполнения 6-НДФЛ бухгалтер обратился к письму ФНС от 24.03. 2021 № БС-4-11/5106. В этом письме было рекомендовано удерживать НДФЛ в день фактической выдачи зарплаты (26 декабря), а перечислить удержанную сумму в бюджет на следующий день (27 декабря). Кроме этого, налоговики советуют эти же даты отражать в расчете 6-НДФЛ. Однако следовать таким рекомендациям и заполнять таким образом раздел 2 расчета 6-НДФЛ за 2021 год мы не рекомендуем, как минимум, по двум причинам:

- расчет 6-НДФЛ, заполненный таким образом, не пройдет форматно-логический контроль и вернется с ошибкой «дата удержания налога не должна предшествовать дате фактической выплаты»;

- удержание НДФЛ из зарплаты до окончания месяца противоречит более поздним рекомендациям Минфина России в письме от 21.06. 2016 № 03-04-06/36092.

Удержали НДФЛ из январского аванса

Некоторые бухгалтеры удержали НДФЛ с декабрьской зарплаты при следующей выплате дохода – с аванса за январь 2021 года. Как заполнять 6-НДФЛ в таком случае? Разберемся на примере.

Пример 3

Организация перечислила зарплату за декабрь 30 числа в сумме 120 000. С произведенной выплаты организация не исчисляла и удерживала НДФЛ. Бухгалтер исчислил НДФЛ 31 декабря 2021 года. Сумма налога получилась 15 600 рублей (120 000 x 13%). Эту сумму удержали с ближайшей выплаты – из аванса за январь 2021 года, выданного 19 января 2021 года.

При таких условиях зарплата за декабрь 2021 года перенесется в строку 020 расчета 6-НДФЛ за 2021 год, а НДФЛ с нее в строку 040 раздела 1 расчета 6-НДФЛ за 2021 год. Более того, налог, который не был удержан, нужно показать по строке 080, поскольку организация должны была удержать его, но не сделала этого.

В разделе 2 операцию в отчетности 6-НДФЛ за I квартал 2021 года можно показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 19.01.2017 (дата удержания);

- строка 120 – 20.01.2017 (дата уплаты в бюджет);

- строка 130 – 120 000 (сумма дохода);

- строка 140 – 15 600 (сумма НДФЛ).

Такое заполнение и действия бухгалтера, по нашему мнению, нельзя назвать правильным, поскольку нарушено требование пункта 6 статьи 226 НК РФ, согласно которому НДФЛ с зарплаты по трудовому договору нужно перечислять не позднее дня, следующего за днем выплаты дохода. Соответственно по строке 120 должна быть дата не позднее 09.01.2017. Более того, не вполне ясно, что мешало бухгалтеру произвести удержание налога в декабре и не переносить эту операцию на следущий год. Не исключаем, что обозначенный выше вариант заполнения также может вернуться налоговому агенту с пометкой «ошибка». Однако, по нашей информации, некоторые налоговые инспекции рекомендуют заполнять расчет 6-НДФЛ именно так. Поэтому в подобной ситуации рекомендуем дополнительно проконсультироваться в своей ИФНС.

Инструкция по заполнению формы 6 НДФЛ

Так как форма введена недавно, то её заполнение вызывает ряд вопросов у работодателей и бухгалтеров. Разберемся пошагово, как заполнить бланк отчётности.

Документ состоит из титульного листа и второй страницы, содержащей 2 раздела. Если строчек для отчётности не хватает, то допустимо пронумеровать дополнительные листы. Чаще всего недостаточно строк для заполнения второго раздела, расположенного на той же станице, что и первый. Если такое происходит, то дублировать содержание первого раздела нет необходимости.

Далее представлен пример заполнения 6 НДФЛ за 2021 год с пошаговой инструкцией для каждой строчки отчета.

Титульный лист формы 6 НДФЛ

Шаг 1 — ИНН и КПП

В верхних полях титульной страницы проставляются ИНН и КПП компании, сдающей отчёт. Если отчёт сдаётся филиалом фирмы, то указывается КПП филиала.

Шаг 2 — Номер корректировки

Корректировка подразумевает варианты заполнения сдаваемой отчётности. Если в данных отчёта позже обнаружатся ошибки или неточности, то их можно скорректировать, направив уточненный вариант отчётности. Итак, если расчёт 6 НДФЛ сдаётся первый раз, то в поле “номер корректировки” вписываются нули. По мере уточнения расчёта (при необходимости) проставляются номера 001, 002, 003 и так далее.

Шаг 3 — Отчётность по кварталам (номер периода)

Ранее при сдаче отчёта по НДФЛ год не разбивался на отчётные периоды, поэтому НК РФ не содержит понятия “отчётный период” в отношении именно этого налога. Теперь в форму отчётности по 6-НДФЛ добавлена формулировка “период представления” — то есть временной промежуток, за который отчитывается работодатель. Итак, если:

- отчёт оформляется за 1-й квартал, то проставляется код 21

- за полугодие — код 31

- за 9 месяцев — код 33

- за год — код 34.

Шаг 4 — Налоговый период

Таким периодом является текущий календарный год — в поле проставляются соответствующие 4 цифры.

Шаг 5 — Код налоговой службы по месту учёта

В строчке указывается код той налоговой, куда направляется отчётность. Это четырехзначный код, где первые 2 цифры — номер региона, а вторые две — непосредственно код инспекции (на примере инспекция ФНС №9 Центрального района СПб). Важно помнить, что отчётность направляется в инспекцию по месту нахождения фирмы или подразделения. ИП сдают этот отчёт в налоговую по месту своего жительства.

Шаг 6 — код по месту учёта фирмы

Код “По месту нахождения (учета)” помогает определить, какая именно фирма сдаёт отчётность. Такие коды прописаны в Приложении №2 к Порядку заполнения 6-НДФЛ.

Если отчёт предоставляется:

- по месту учёта российской компании, нужно проставить 212

- по месту учёта отделения (филиала) — 220

- крупнейшие налогоплательщики вписывают код 213.

ИП также имеют отдельные коды:

- ИП на общей или упрощенной налоговой системе — код 120

- ИП на патентной системе или ЕНВД — код 320

Шаг 7 — Название

В поле “налоговый агент” печатается краткое (если есть) или полное название фирмы.

Шаг 6 — Код ОКТМО (муниципального образования)

Необходимо проставить код того МО, на территории которого расположено и зарегистрировано предприятие или его филиал (если отчёт сдается за отделение). На примере код муниципального округа № 78 СПб, к которому относится инспекция ФНС России №9. Иногда гражданам выплачивают денежные средства (ЗП и премии) как головное предприятие, так и его подразделение. В этом случае заполняются и сдаются в инспекцию сразу два расчёта с разными кодами по ОКТМО.

Раздел 1

Титульный лист оформлен. Можно перейти к образцу заполнения 1 раздела формы 6 НДФЛ.

Первый раздел отчётности состоит из 2-х блоков.

Первый блок включает обобщенные данные по каждой ставке налога, используемой на предприятии. Одна организация может начислять налог на доходы физических лиц по нескольким ставкам — 13%, 15%, 30% или 35%. Основной в России является 13-процентная ставка. Более высокие (15 и 30%) применяются в отношении граждан — не резидентов России. 35% ставка применима в отношении выигрышей в лотереях, конкурсах или рекламных акциях. Если фирма использует только основную ставку, то первый блок 1-го раздела заполняется один раз.

Во втором блоке суммируются итоги по всем процентным ставкам НДФЛ, если предприятие применяет несколько.

Блок 1 — обобщенные данные по каждой налоговой ставке отдельно

Шаг 1 — Строка 010. Налоговая ставка

В поле 010 проставляется величина ставки в процентах. При необходимости (если применяется несколько разных ставок) можно пронумеровать и добавить листы. Итоговые данные (строчки с 060 по 090) дублировать не нужно — достаточно итога на первой странице, на следующих листах в этих полях ставят нули.

Шаг 2 — Строка 020. Начисленные доходы

В этом поле суммируются все доходы сотрудников организации, посчитанные нарастающим количеством с начала года. Если кому-либо выплачивались дивиденды, то их сумма вносится в отдельную графу 025.

Шаг 3 — Строка 030. Налоговые вычеты

Если гражданам с начала года были предоставлены налоговые вычеты, то их сумму необходимо зафиксировать в поле с номером 030. Вычеты — это не облагаемые налогом суммы, позволяющие уменьшить общую финансовую базу при его удержании. Вычеты полагаются сотрудникам, имеющим детей (определенная сумма на каждого ребенка). Также сотрудники вправе оформить социальные и имущественные налоговые вычеты.

Шаг 4 — Строка 040. Полный исчисленный НДФЛ

В строке 040 приводится полный налог, исчисленный из общей суммы дохода физического лица в рублях без копеек. Подсчёт производится так: графа 040 минус графа 030 умножить на графу 010. То есть из общей суммы дохода вычесть сумму налоговых вычетов и умножить на налоговую ставку. Пример: (20) * 13 = 329 680. Таким образом, сумма исчисленного в качестве примера НДФЛ равна 329 680 руб.

С дивидендов налог высчитывается отдельно и фиксируется в графе 045: доход в графе №025 умножается на ставку налога в графе 010. В нашем примере это: 45 500 * 13 = 5 915 руб.

Шаг 5 — Строка 050. Сумма авансов в рублях

Это поле заполняется, только если в компании работают иностранцы на патентной основе. Тогда в строчке 050 фиксируется сумма авансов в рублях, выплаченных иностранцам. В остальных случаях проставляют ноль.

Блок 2 — итоговые показатели 6 НДФЛ

Шаг 6 — Строка 060. Число людей, получивших доходы за отчётный период

В поле проставляется общее количество физических лиц, которым организация начисляла выплаты за период. Если сотрудник за отчётный год увольнялся и вновь возвращался на предприятие, то менять данные в строке не нужно.

Шаг 7 — Строка 070. Общая сумма удержанного налога по всем ставкам

Сумма удержанного налога, которая должна значиться в поле номер 070, по факту не обязательно совпадёт с числом в строчке 040 (величина исчисленного налога). Обыкновенно это происходит из-за того, что некоторые налоговые суммы были начислены раньше, а удержаны с работников позднее.

Шаг 8 — Строка 080. Неудержанный налог

В графу 080 вносятся суммы НДФЛ, которые не получилось удержать по каким-либо причинам.

Шаг 9 — Строка 090. Возвращенный налог

В строчку 090 записывается сумма налога, которую удержали ошибочно и возвратили обратно работнику. Если подобных инцидентов не происходило, ставится ноль.

Раздел 2

Эта часть отчета 6 НДФЛ содержит только информацию за последний квартал, а не за всё время с начала года. Во втором разделе образца заполнения мы перечислили даты выплаты доходов сотрудникам и их денежные суммы. Нужно располагать указанные даты в порядке хронологии.

Шаг 10 — Строка N 100. Дата получения дохода сотрудниками

В графу 100 вписывается день, когда сотрудники фирмы получили доход. Число и месяц, которые необходимо указать, зависят от характера выплат. Дата, являющаяся днём получения дохода работником, зависит от конкретного вида выплаты. Так, зарплата становится доходом гражданина в последнее число месяца, за который она выплачивается. Поэтому допустимо указать в этой строке последнее число декабря 2015 года, если зарплату за декабрь работники получили только в январе. А вот отпускные и больничные признаются доходами граждан именно в день их получения.

Шаг 11 — Строка N 110. День удержания налога фирмой

110 графа должна содержать число ( день, месяц, год) непосредственного удержания налога организацией. Удержать НДФЛ с зарплаты необходимо прямо в день её выплаты. Так, если ЗП за декабрь выплачивается 11 января, то налог с неё удерживается также 11 января. Налог на доход физических лиц с отпускных и больничных тоже удерживается фирмой в день их выплаты.

Шаг 12 — Строка N 120. Дата перечисления налога в бюджет

Графа 120 — это поле, содержащее дату отчисления налоговой суммы в бюджет согласно закону. НДФЛ с ЗП необходимо внести в бюджет не позже следующего дня после её выплаты. А вот налог с заплаченных сотрудникам отпускных и больничных, можно уплатить в казну не сразу — главное, успеть до конца того месяца, в котором они были выданы сотрудникам (ст 226 НК РФ).

Шаг 13 — Строка N 130. Доход в рублях без вычета налога

В поле 130 указывается денежная сумма, по факту полученная работниками на определённую дату (заполненную в графе 100 слева), без вычета налога.

Шаг 14 — Строка N 140. НДФЛ, который необходимо удержать с суммы

В графе 140 должна содержаться сумма НДФЛ, удержанного по факту при выплате дохода работникам на дату, записанную в графе 110 (независимо от перечисления в бюджет). Допустимо добавление пронумерованных листов, если для перечисления всех доходов за квартал по датам не хватит страницы.

Важное замечание!

Оформляя бланк отчётности, необходимо следить, чтобы все клеточки в нём были заполнены. В пустых клеточках ставятся прочерки следующим образом:

На титульном листе это правило также должно соблюдаться. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками.

Зарплату за декабрь выплатили в январе

Многие работодатели выплатили зарплату за декабрь в январе 2017 года. Если так, то декабрьскую зарплату, выданную в январе 2017 года, в отчетности 6-НДФЛ за 2021 год показывайте только в разделе 1. Ведь доход в виде зарплаты вы признали в декабре и НДФЛ с него рассчитали в этом же месяце. Следовательно, в расчете 6-НДФЛ за 2016 год распределите выплаты так:

- по строке 020 – начисленный доход в виде декабрьской зарплаты;

- по строке 040 – исчисленный НДФЛ.

Строку 070 расчета 6-НДФЛ за 2021 год, предназначенную для удержанного налога, в этом случае не увеличивают, поскольку удержание состоялось уже в 2021 году (письмо ФНС России от 05.12. 2016 № БС-4-11/23138). В разделе 2 годового расчета декабрьскую зарплату, выплаченную в январе, не показывайте (письмо ФНС России от 29 ноября 2021 г. № БС-4-11/22677)

Зарплату за декабрь выдали после Нового года

9 января 2021 года организация выдала сотрудникам зарплату за декабрь 2021 года – 250 000 р. С выплаты в этот же день удержали НДФЛ – 32 500 р. (200 000 руб. × 13%). Эту сумму добавьте в строку 070 расчета 6-НДФЛ за I квартал 2021 года. В разделе 2 этого же расчета распределите даты по строкам 100–140:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 09.01.2017 (дата удержания НДФЛ);

- строка 120 – 10.01.2017 года (дата перевода НДФЛ в бюджет).

Заполнение 6-НДФЛ (строка 130), если налоговая база нулевая

Допустим, положенные работнику вычеты снижают налоговую базу до нуля. В этом случае строки 100-140 раздела 2 все равно заполняются. Никаких исключений для таких ситуаций нет.

Начисленную зарплату нужно отразить по строке 020, вычеты – по строке 030 раздела 1.

По зарплате дата фактического получения дохода – последний день месяца, за который она начислена. Это и есть строка 100 раздела 2.

Дата удержания НДФЛ совпадает с днем, когда зарплату выдали или перечислили на счет сотрудника. Это дата по строке 110 раздела 2.

По строке 120 раздела 2 — срок уплаты налога (следующий день после выдачи зарплаты). Даже если у работника ничего не удержали, строка 120 заполняется.

По строке 130 раздела 2 — начисленная зарплата, а по строке 140 – НДФЛ (в данном случае «0»)

Пример

В ООО «Заря» на 0,5 ставки с окладом 12 000 руб. работает бухгалтер Иванова. Зарплата Ивановой за август 2021 года составила 6000 руб., столько же — вычет на ребенка-инвалида как единственному родителю. Зарплату выдали 5 сентября 2021 года.

В разделе 2 формы 6-НДФЛ строка 130 заполнена, как и строки 100-120.

Фрагмент расчета 6-НДФЛ

Зарплата за сентябрь выплачена в октябре

Срок уплаты НДФЛ с зарплаты за сентябрь – в октябре 2021 года. Поэтому в расчете за девять месяцев эту выплату бухгалтер показывал только в разделе 1. Теперь эти суммы нужно перенести в отчетность за 2021 год. См. «6-НДФЛ за 9 месяцев 2021 года: пример заполнения».

В разделе 2 расчета 6-НДФЛ за 2021 год нужно показать зарплату за сентябрь, выплаченную в октябре. Предположим, что сентябрьскую зарплату выдали 10 октября. Бухгалтер заполнит раздел 2 годового расчета 6-НДФЛ так, как на образце. Обоснованность такого подхода подтверждается, например, Письмом ФНС России от 01.08. № БС-4-11/13984.

Как облегчить составление 6-НДФЛ и можно ли его не сдавать

Возможность не сдавать 6-НДФЛ появляется только в одном случае — если в отчетном периоде отсутствовали выплаты в пользу физлиц.

Такая ситуация возможна, если:

- бизнес находится на предварительном этапе становления (этап решения организационных аспектов, набора штата — при этом никакие выплаты физлицам не производятся);

- финансовое состояние не позволяет производить какие-либо выплаты из-за недостатка или отсутствия денежных ресурсов;

- в иных аналогичных ситуациях.

В этом случае о несдаче 6-НДФЛ налоговую целесообразно проинформировать письмом, образец которого вы можете найти здесь.

При этом если в 1-м квартале 2021 года доходы выплачивались, а затем до конца года выплаты отсутствовали, 6-НДФЛ за все отчетные периоды требуется обязательно представить, поскольку расчет требуется составлять нарастающим итогом от начала года.

В такой ситуации:

- в раздел 1 за следующие за 1 кварталом периоды информация не заносится ввиду ее отсутствия — при заполнении этого раздела принимаются во внимание выплаты последнего в отчетном периоде квартала;

- в разделе 2 расчетов за все последующие отчетные периоды повторятся показатели 1-го квартала.

Облегчить составление 6-НДФЛ можно следующими путями:

- использовать специальные программные продукты;

- минимизировать риск появления ошибок (контролировать проверяемые параметры расчета, в том числе используя применяемые налоговиками контрольные соотношения) — это позволит избежать подачи корректировок и иных пояснений;

- иные способы (усиление контроля достоверности данных на этапе сбора первичной информации, системное повышение квалификации специалистов компании, позволяющее свободно ориентироваться в нюансах налогового законодательства и др.).

Механизм снижения риска ошибок в 6-НДФЛ рассматривается в статье «Контрольные соотношения для проверки формы 6-НДФЛ».

Как проходит камеральная проверка отчета 6-НДФЛ, читайте здесь.

Как отражать премии в годовом расчете

Если операции по выплате премий завершены в IV квартале 2016 года, то их нужно показать в годовом расчете 6-НДФЛ. Однако имейте в виду, что зарплату и премию в разделе 2 формы 6-НДФЛ всегда нужно выделять отдельно друг от друга. Дело в том, что дата получения дохода в виде оплаты труда – это последний день месяца, за который работодатель начислил доход (п. 2 ст. 223 НК РФ). Премия – это бонус, а не зарплата, поэтому дата получения дохода – это день выплаты (письмо ФНС России от 08.06.2016 № БС-4-11/10169). Значит, даты в строках 100 по доходам будут отличаться. При выплате зарплаты и премии налоговому агенту нужно заполнять два блока строк 100–140, даже если зарплата и премия выплачены в один день в один день. Поясним на примере.

Как в годовом 6-НДФЛ показывать премии

Организация 9 декабря 2021 года выдала работникам зарплату за ноябрь в размере 340 000 р. и премию – 210 000 р. НДФЛ с зарплаты – 44 200 р. (340 000 руб. × 13%), а с премии – 27 300 р. (210 000 руб. × 13%). Дата получения дохода по зарплате – 30.11.2016, а премии – 09.12.2016. Бухгалтер распределит эти выплаты в разных строках 100 – 140 расчета 6-НДФЛ за 2021 год. При этом показатели строк 100 будут различаться.

Если же годовую премию за 2021 года вы выплатили работникам в 2017 году, то, разумеется, что в раздел 2 годового 6-НДФЛ она не попадет. Премию вы покажете уже в расчетах, касающихся 2017 года.

Есть ли необходимость сдавать нулевой расчет?

Ответ на этот вопрос однозначен – необходимости нет. Предприниматели и фирмы обязаны сдавать форму 6-НДФЛ только тогда, когда они являются налоговыми агентами. А они признаются ими в том случае, когда выплачивают зарплату своим работникам. Исходя из этого, можно сказать, что есть три случая, когда данный отчет не нужно сдавать:

- организация или предприниматель осуществляет свою деятельность без наемных сотрудников;

- в штате есть работники, но за отчетный период не было произведено ни одной выплаты;

- компания или предприниматель временно не осуществляет свою деятельность.

Выплаты по гражданско-правовому договору: оплата в январе

Рассмотрим еще одну ситуацию, когда акт за выполненные работы (оказанные услуги) по гражданско-правому договору с физическим лицо был утвержден в декабре 2021 года, а оплата по нему прошла в январе 2017 года. В таком случае вознаграждение по договору и НДФЛ с него следует показать в разделах 1 и 2 расчета за I квартал 2021 года. В расчете за 2021 год операцию не показывайте. Это следует из письма ФНС России от 05.12.2016 № БС-4-11/23138.

Если же в декабре выдавался аванс по гражданско-правовому договору, то он должен попасть в раздел 2 годового расчета.

Аванс по договору подряда

Организация выплатила аванс физлицу по договору подряда 19 декабря 2021 года в размере 20 000 р. Удержанный из этой суммы налог составил 2600 р. (20 000 x 13 %). Остаток планируется выдать в январе 2021 года – после завершения и сдачи всех работ.

В такой ситуации аванс подрядчику отражайте в периоде выплаты (в декабре). Дата получения дохода в таком случае — день, когда фирма перевела или выдала деньги человеку. При этом не имеет значения, компания выдает деньги до окончания месяца, за который оказана услуга, или после.

В разделе 2 расчета 6-НДФЛ за 2021 год покажите аванс по строкам:

- 100 «Дата фактического получения дохода» – 19.12.2016;

- 110 «Дата удержания налога» – 19.12.2016;

- 120 «Срок перечисления налога» – 20.12.2016;

Способ передачи годового расчета в ИФНС

Расчеты по форме 6-НДФЛ за 2021 год направляйте налоговикам в электронном виде по телекоммуникационным каналам связи. «На бумаге» отчетность можно сдать в единственном случае – если в течение отчетного или налогового периода количество физлиц (получателей доходов) было меньше 25 человек. Это следует из положений абзаца 7 пункта 2 статьи 230 Налогового кодекса РФ.

Возможные штрафы и блокировка счета

За опоздание с представлением 6-НДФЛ за 2021 года возможен штраф – 1000 рублей за каждый полный или неполный месяц со дня для подачи расчета (п. 1.2 ст. 126 НК РФ). Но также если не сдать годовой расчет в течение 10 дней начиная с 3 апреля 2021 года, то ИФНС вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ). Кроме того, если по результатам проверки налоговики обнаружат в расчете недостоверные сведения, то штраф за каждый расчет с такими данными составит 500 рублей.

Практические выводы

Порядок заполнения 6-НДФЛ не разъясняет последовательности действий при заполнении расчета в различных ситуациях, с которыми может ежедневно сталкиваться бухгалтер. Не исключаем, что в будущем Порядок заполнения 6-НДФЛ будет дополнен или официальные органы дадут исчерпывающие разъяснения, которые помогут разобраться в том, как составить новый расчет. Но уже сейчас понятно, что формирование расчета 6-НДФЛ станет процессом, требующим особого внимания и дополнительных трудозатрат со стороны бухгалтера. А ведь за непредставление или несвоевременное представление расчета 6-НДФЛ возможны не только штрафы, но и приостановление операций по счетам налогового агента. Предусмотрены и штрафы за недостоверные данные в расчете (подробнее см. «Как с 2021 года изменится отчетность налоговых агентов по НДФЛ»).

Также напомним, что кроме новых ежеквартальных расчетов 6-НДФЛ налоговым агентам по-прежнему предстоит сдавать «индивидуальную» отчетность по НДФЛ по каждому работнику (не позднее 1 апреля года, следующего за отчетным). В настоящее время на регистрации в Минюсте находится приказ ФНС России от 30.10.15 № ММВ-7-11/[email protected], которым утверждена новая форма 2-НДФЛ. Ее нужно будет использовать при составлении «индивидуальной» отчетности по НДФЛ за 2015 год.

На наш взгляд, тем, кто планирует в следующем году отчитываться по НДФЛ «на бумаге», будет сложно обобщать в расчете 6-НДФЛ данные по всем сотрудникам, и при этом отдельно отражать информацию по налоговым ставкам, датам получения доходов, датам удержания и перечисления НДФЛ. Гораздо разумнее формировать и сдавать расчеты 6-НДФЛ с использованием веб-сервиса, где все необходимые данные по работникам будут «подтягиваться» в отчетность автоматически, без участия пользователя, после чего сформированный отчет можно будет проверить на наличие ошибок и отправить в инспекцию через интернет. Отметим, что если у налогового агента трудится 25 человек и более, то у него нет выбора способа представления отчетности — он обязан сдавать расчеты 6-НДФЛ в электронном виде по телекоммуникационным каналам связи (новая ред. п. 2 ст. 230 НК РФ; см. «ФНС: налоговые агенты, выплатившие в 2015 году доход в пользу 25 человек и более, обязаны сдать 2-НДФЛ через интернет»).