Одна из трех

Начнем с того, что действующих деклараций по НДС на сегодня имеется три.

- Декларация по косвенным налогам – КНД 1151088 (приказ ФНС РФ от 27.09.2017 № СА-7-3/765). Эта форма используется импортерами товаров из стран Евразийского экономического союза.

- Декларация по НДС при оказании иностранными организациями услуг в электронной форме – КНД 1151115 (приказ ФНС РФ от 30.11.2016 № ММВ-7-3/646). Кто обязан сдавать этот отчет – понятно из его названия.

- Декларация по НДС – КНД 1150001 (приказ ФНС РФ от 29.10.2014 № ММВ-7-3/558). Эту форму сдает большинство плательщиков НДС, именно ее мы и рассмотрим подробно.

Сроки сдачи отчетности за 3 квартал 2021 года

Мы подготовили календарь налогоплательщика по отчетности за 3 квартал 2021 года.

Сохраните себе, чтобы не искать потом. Удобно поделиться в соцсетях — и сами не потеряете, и френдам поможете. Под заголовком есть кнопки для Facebook, ВКонтакте, Одноклассников и Твиттера. Правее есть кнопки, чтобы сохранить график сдачи отчетности за 3 квартал 2021 в «избранное» или в дневник на «Клерке». Еще таблицу можно распечатать.

И пользуйтесь нашим Google-календарем налогоплательщика, который сам будет вам напоминать о необходимости сдачи того или иного отчета.

Таблица. Сроки сдачи отчетности за 3 квартал 2018 года

| Бланк декларации, расчета, сведений | Утвержден | Срок сдачи |

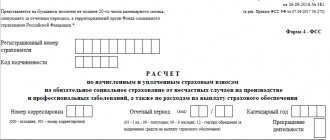

| Фонд социального страхования | ||

| Форма 4 ФСС РФ. Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения | Приказ ФСС № 381 от 26.09.2016 (в редакции приказа от 07.06.2017 № 275) | 22 октября (в бумажном виде) 25 октября (в форме электронного документа) |

| НДФЛ | ||

| Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) | Приказ ФНС России от 14.10.2015 N ММВ-7-11/[email protected] (ред. от 17.01.2018) | 31 октября |

| Страховые взносы на пенсионное и медицинское страхование | ||

| СЗВ-М Сведения о застрахованных лицах | Постановление Правления ПФ РФ от 01.02.2016 N 83п | 15 августа 17 сентября 15 октября |

| ДСВ-3 Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя | Постановление Правления ПФ РФ 09.06.2016 N 482п | 22 октября |

| Расчет по страховым взносам | Приказ ФНС России N ММВ-7-11/[email protected] от 10.10.2016 | 30 октября |

| НДС, акцизы и алкоголь | ||

| Представление журнала учета полученных и выставленных счетов-фактур по установленному формату в электронной форме за I квартал 2021 г. Журнал представляется неналогоплательщиками НДС, налогоплательщиками, освобожденные по ст.145 НК, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности по посредническим договорам. | Пункт 5.2. статьи 174 Налогового кодекса РФ | 22 октября |

| Представление налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств — членов Евразийского экономического союза | Приказ Минфина РФ № 69н от 07.07.2010 | 20 августа 20 сентября 22 октября |

| Налоговая декларация по налогу на добавленную стоимость | Приказ ФНС РФ № ММВ-7-3/[email protected] от 29.10.2014 (ред. от 20.12.2016) | 25 октября |

| Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию | Приказ ФНС РФ № ММВ-7-3/[email protected] от 12.01.2016 | 27 августа 25 сентября 25 октября |

| Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы | Приказ ФНС РФ № ММВ-7-3/[email protected] от 12.01.2016 | 27 августа 25 сентября 25 октября |

| Налоговая декларация по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина | Приказ ФНС России от 15.02.2018 № ММВ-7-3/[email protected] | 27 августа 25 сентября 25 октября |

| Представление деклараций по алкоголю (за исключением деклараций по объему винограда) | Постановление Правительства РФ от 09.08.2012 № 815 (ред. от 13.05.2016) | 22 октября |

| ЕНВД | ||

| Налоговая декларация по ЕНВД | Приказ ФНС РФ № ММВ-7-3/[email protected] от 04.07.2014 (ред.от 19.10.2016 г.) Есть новая форма! Но, согласно закону, она вступит в силу с отчета за 4 квартал. Есть еще рекомендованная форма, её требовать тоже не имеют права. Однако если ИП планирует получить вычет на покупку ККТ, имеет смысл сдать рекомендованную форму, поскольку там есть раздел для вычета. | 22 октября |

| Единая (упрощенная) налоговая декларация | ||

| Единая (упрощенная) налоговая декларация | Приказ Минфина РФ № 62н от 10.02.2007 | 22 октября |

| Налог на прибыль | ||

| Налоговая декларация по налогу на прибыль организаций, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли | Приказ ФНС России от 19.10.2016 № ММВ-7-3/[email protected] | 28 августа 28 сентября 29 октября |

| Налоговая декларация по налогу на прибыль организаций, для которых отчетным периодом является первый квартал, полугодие и девять месяцев | Приказ ФНС России от 19.10.2016 № ММВ-7-3/[email protected] | 29 октября |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов (при исчислении ежемесячных платежей) | Приказ ФНС России от 02.03.2016 № ММВ-7-3/[email protected] | 28 августа 28 сентября 29 октября |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов | Приказ ФНС России от 02.03.2016 № ММВ-7-3/[email protected] | 29 октября |

| Налоговая декларация по налогу на прибыль иностранной организации | Приказ МНС РФ от 5 января 2004 г. № БГ-3-23/1 | 29 октября |

| Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации | Приказ МНС РФ от 23 декабря 2003 г. № БГ-3-23/[email protected] | 28 августа 28 сентября 29 октября |

| Налог на имущество | ||

| Расчет по авансовому платежу по налогу на имущество организаций | Приказ ФНС РФ № ММВ-7-21/[email protected] от 31.03.17 | 30 октября |

| НДПИ | ||

| Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС № ММВ-7-3/[email protected] от 14.05.2015 (ред. от 17.04.2017) | 31 августа 1 октября 31 октября |

| Водный налог | ||

| Налоговая декларация по водному налогу | Приказ ФНС № ММВ-7-3/[email protected] от 09.11.2015 | 22 октября |

| Налог на игорный бизнес | ||

| Налоговая декларация по налогу на игорный бизнес | Приказ ФНС России от 28.12.2011 № ММВ-7-3/[email protected] | 20 августа 20 сентября 22 октября |

Пять из тридцати

Если открыть форму декларации, утвержденную приказом № 558, то первое, что бросается в глаза – это ее объем. Отчет состоит из титульного листа и 12 разделов. Вместе с приложениями это – почти три десятка листов. Однако далеко не все плательщики НДС должны заполнять форму целиком.

Точнее говоря – все разделы одновременно не заполняет практически никто, потому что они охватывают все возможные варианты начисления и возмещения НДС.

Самый «короткий» вариант отчета – нулевой. Он состоит из титульного листа и раздела 1, содержащего сумму налога к уплате или возмещению (в данном случае – нули). В таком составе отчет сдают только налогоплательщики, не имеющие за период облагаемой базы и оснований для вычета. Поэтому им не требуется заполнять иные листы, которые содержат расшифровки начислений и вычетов по НДС.

Большинство бизнесменов, которые исчисляют НДС по «стандартной» схеме, использует следующий набор из пяти разделов:

- Титульный лист.

- Раздел 1 – итоговая сумма к уплате или возмещению из бюджета.

- Раздел 3 – расчет суммы налога

- Раздел 8 – налоговые вычеты на основании книги покупок.

- Раздел 9 – начисленный налог из книги продаж.

Пример заполнения декларации по НДС за 3 квартал 2021 года можно скачать здесь.

Наглядные схемы-таблицы: законные случаи опоздания с отчетностью

В 2021 году декларацию по НДС необходимо сдавать не позднее 25-го числа месяца, следующего за истекшим кварталом (ст. 163, 174 НК РФ). Срок единый для сдачи декларации на бумаге и в электронной форме. Отчетными месяцами в 2021 году являются январь, апрель, июль, октябрь.

В 2021 году сдать отчет по НДС через интернет могут плательщики НДС. А «на бумаге» декларацию могут представить только налоговые агенты. Исключение – агент – неплательщик НДС. То есть лицо применяет спецрежим или освобождено от уплаты налога по статье 145 НК РФ. Тогда позволяется сдавать декларацию «на бумаге» или в электронном виде.

Если же срок сдачи декларации выпадает на выходной или праздничный день, отчитаться, по общему правилу, можно в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Однако в 2021 году ни один из сроков сдачи декларации не совпадает с выходным или праздничным днем.Далее приведем таблицу со сроками сдачи декларации по НДС в 2018 году.

| Отчетный период | Срок сдачи декларации по НДС |

| 4 кв. 2021 года | 25 января 2021 года |

| 1 кв. 2021 года | 25 апреля 2021 года |

| 2 кв. 2021 года | 25 июля 2021 года |

| 3 кв. 2021 года | 25 октября 2021 года |

| 4 кв. 2021 года | 25 января 2021 года |

Опоздание с отчетностью обычно чревато наказанием (о нем мы поговорим в последнем разделе нашей статьи). Но есть и законный способ отсрочить сдачу отчета. Его предоставляет нам ст. 6.1 НК РФ, предусматривающая возможность переноса дат при их совпадении с выходным или праздничным днем.

Мы подготовили для вас подробные схемы-таблицы, с помощью которых вы легко определитесь с отчетными датами (включая отчетные сроки по НДС за 1 квартал 2021 года).

Все квартальные отчетные даты по НДС в 2021 году выпали на рабочие дни, поэтому при подаче деклараций в налоговые органы ориентируйтесь на указанные даты как на конечные (без отсрочки на выходные или праздники). А вот срок для отчета за 4-й квартал в 2020 году сдвинется.

Для импортеров (при импорте товаров из ЕАЭС) отчетные даты по НДС в 2021 году трижды выпадают на выходные дни (в апреле, июле и октябре 2021 года), поэтому крайние отчетные даты в эти месяцы наступают на 1–2 дня позже установленных законодательством.

Крайние отчетные даты для представления журнала учета счетов-фактур (далее — журнал) в 2021 году переносятся трижды (в апреле, июле и октябре 2021 года).

Как видно из схем-таблиц, для отчетности по НДС за 1 квартал 2019 года срок не переносится только для декларации по НДС, поскольку крайняя отчетная дата совпадает с рабочим днем. Косвенную декларацию и журнал счетов-фактур можно сдать позже.

В 2021 году декларацию по НДС необходимо сдавать не позднее 25-го числа месяца, следующего за истекшим кварталом (ст. 163, 174 НК РФ). Срок единый для сдачи декларации на бумаге и в электронной форме. Отчетными месяцами в 2021 году являются январь, апрель, июль, октябрь.

Если же срок сдачи декларации выпадает на выходной или праздничный день, отчитаться, по общему правилу, можно в ближайший рабочий день (п. 7 ст. 6.1 НК РФ).Далее приведем таблицу со сроками сдачи декларации по НДС в 2021 году.

| Отчетный период | Срок сдачи декларации по НДС |

| 4 кв. 2021 года | 25 января 2021 года |

| 1 кв. 2021 года | 25 апреля 2021 года |

| 2 кв. 2021 года | 25 июля 2021 года |

| 3 кв. 2021 года | 25 октября 2021 года |

| 4 кв. 2021 года | 25 января 2021 года |

Источники информации

Сведения для отчета налогоплательщик берет из следующих документов:

- Книги покупок и продаж. Это основной источник информации, на основании которого формируется декларация.

- Отдельные счета-фактуры. Данные из них используют бизнесмены, которые не являются плательщиками НДС, но обязаны заполнять декларацию, если выставили счет-фактуру с выделенной суммой налога.

- Журналы учета полученных и выставленных счетов-фактур. Данными из этих регистров пользуются налогоплательщики, работающие в интересах других лиц (агенты, комиссионеры).

- Другие бухгалтерские и налоговые регистры – используются в случае необходимости.

Сроки сдачи журнала полученных и выставленных счетов-фактур в 2019 году

В 2021 году журналы учета полученных и выставленных счетов фактур обязаны сдавать посредники, действующие в интересах третьих лиц от своего имени. Ими являются:

- комиссионеры;

- агенты;

- экспедиторы (привлекающие третьих лиц без собственного участия);

- застройщики (привлекающие третьих лиц без собственного участия).

Срок сдачи журнала учета полученных и выставленных счетов-фактур – не позднее 20 числа месяца, следующего за истекшим кварталом. Далее в таблице приведем сроки сдачи журнал учета полученных и выставленных счетов-фактур в 2021 году.

| Отчетный период | Срок сдачи |

| 4 кв. 2021 года | 22 января 2021 г. (перенос с 20 января) |

| 1 кв. 2021 года | 20 апреля 2021 г. |

| 2 кв. 2021 года | 20 июля 2021 г. |

| 3 кв. 2021 года | 22 октября 2021 г. (перенос с 20 октября) |

| 4 кв. 2021 года | 21 января 2021 г |

Срок сдачи журнала учета полученных и выставленных счетов-фактур – не позднее 20 числа месяца, следующего за истекшим кварталом. Далее в таблице приведем сроки сдачи журнал учета полученных и выставленных счетов-фактур в 2021 году.

| Отчетный период | Срок сдачи |

| 4 кв. 2021 года | 21 января 2021 г. |

| 1 кв. 2021 года | 22 апреля 2021 г. |

| 2 кв. 2021 года | 22 июля 2021 г. |

| 3 кв. 2021 года | 21 октября 2021 г. (перенос с 20 октября) |

| 4 кв. 2021 года | 20 января 2021 г |

Титульный лист

Этот раздел декларации содержит информацию о налогоплательщике и самом отчете.

- Коды ИНН и КПП, присвоенные при регистрации в подразделении ФНС.

- Номер корректировки имеет формат «0- -», «1 – -» и т.п. Он показывает порядковый номер «версии» отчета.

- Налоговый период нужно выбирать из приложения 3 к Порядку заполнения, утвержденному приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 (далее по тексту – Порядок). Код для 3 квартала – «23».

- Отчетный год – 2021.

- Код налоговой инспекции.

Раздел 1 декларации за 3 кв. 2018

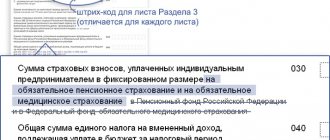

Эта часть отчета включает в себя итоговую информацию о суммах НДС, исчисленных к уплате или к возмещению.

- Строка 010 содержит код ОКТМО того муниципалитета, на территории которого уплачивается налог.

- В строке 020 указывается КБК.

- В строке 030 отражается сумма налога к уплате, рассчитанная на основании счета-фактуры лицами, не являющимися налогоплательщиками или по освобожденным от НДС операциям (п. 5 ст. 173 НК РФ).

- Строка 040 содержит сумму НДС, исчисленную к уплате в бюджет «на общих основаниях» (п. 1 ст. 173 НК РФ).

- Строка 050 заполняется, если по итогам расчета налогоплательщик заявляет сумму к возмещению из бюджета.

- Строки 060 – 080 заполняются только, если декларацию сдает управляющий товарищ в рамках договора инвестиционного товарищества. Они содержат номер этого договора и период его действия.

Сроки уплаты ввозного НДС в 2021

В 2021 году НДС при ввозе товаров из стран ЕАЭС платить «импортный» НДС нужно в обычные сроки — не позднее 20 числа месяца, следующего за тем, в котором (п. 19 Приложения 18 к Договору о ЕАЭС):

- товары были приняты к учету;

- наступил срок платежа по договору лизинга (если товары ввозят в Россию по договору лизинга, который предусматривает переход права собственности на товары к лизингополучателю).

Таблица 2. Сроки уплаты ввозного НДС в 2020

| Период уплаты НДС | Последний срок уплаты НДС |

| Январь 2020 | 20 февраля 2020 |

| Февраль 2020 | 20 марта 2020 |

| Март 2020 | 20 апреля 2020 |

| Апрель 2020 | 20 мая 2020 |

| Май 2020 | 22 июня 2020 |

| Июнь 2020 | 20 июля 2020 |

| Июль 2020 | 20 августа 2020 |

| Август 2020 | 21 сентября 2020 |

| Сентябрь 2020 | 20 октября 2020 |

| Октябрь 2020 | 20 ноября 2020 |

| Ноябрь 2020 | 21 декабря 2020 |

| Декабрь 2020 | 20 января 2020 |

Раздел 3 декларации по НДС за 3 кв. 2018

Этот раздел можно назвать «ключевым» для декларации по НДС. Именно в нем производится расчет суммы налога к уплате или возмещению.

- В строках 010 – 060 отражается реализация по различным категориям объектов и налоговым ставкам.

- Строка 070 содержит расчет НДС с полученных авансов.

- В строках 080 – 100 отражается НДС, подлежащий восстановлению.

- В строках 105 – 109 указываются сведения о корректировке реализации и соответствующих суммах налога.

- Строки 110 и 115 отражают расчет сумм НДС, уплаченных при таможенном декларировании.

- Строка 118 содержит общую сумму начисленного НДС (сумма строк 010 – 080 и 105 – 115).

- В строках 120 – 185 указываются суммы «входного» НДС, подлежащего вычету по различным основаниям.

- Строка 190 содержит общую сумму, подлежащую вычету.

- По итогам расчета заполняется строка 200, если начисленный НДС больше возмещаемого или 210 – в противоположном случае.

Раздел 3 (окончание)

В случае необходимости к разделу 3 могут заполняться приложения:

- Приложение 1 – при восстановлении НДС по объектам основных средств в соответствии со ст. 171.1 НК РФ.

- Приложение 2 – для расчета НДС структурным подразделением иностранной организации.

Раздел 8 декларации по НДС

Эта часть отчета содержит расшифровку налоговых вычетов и заполняется на основе книги покупок.

- Строка 001 содержит код актуальности сведений:

– для первичной декларации – прочерк;

– для замены сведений на уточненные – «0»;

– если ранее предоставленные в данном разделе сведения достоверны – «1»; в этом случае в остальных строках раздела 8 ставятся прочерки.

- В строке 005 проставляется номер записи из книги покупок.

- Строка 010 содержит код вида операции (приложение к приказу ФНС РФ от 14.03.2016 N ММВ-7-3/[email protected]).

- В строках 020 – 090 указываются реквизиты счета-фактуры продавца с учетом корректировочных документов (при их наличии).

- Строки 100 – 110 содержат дату и номер документа, подтверждающего уплату налога.

- Строка 120 отражает дату принятия на учет товаров (работ, услуг).

- Строки 130 и 140 содержат ИНН /КПП продавца или посредника.

- Строка 150 отражает номер таможенной декларации.

- В строке 160 содержится код валюты (для российских рублей – 643).

- В строке 170 отражается стоимость покупки по счету-фактуре с учетом НДС.

- Строка 180 содержит сумму НДС по счету-фактуре.

- Строка 190 отражает сумму налога по книге покупок в целом.

Раздел 8 (окончание)

Приложение 1 к разделу 8 заполняется, если налогоплательщик вносил изменения в книгу покупок, составляя дополнительные листы. Порядок заполнения приложения – такой же, как и у основного раздела.

Раздел 9

Этот раздел декларации отражает сведения о начисленном налоге из книги продаж.

- В строке 001 указывается признак актуальности сведений, аналогично разделу 8.

- Строки 005 – 090 также заполняются аналогично соответствующим строкам раздела 8. Исключение составляет строка 035. Она используется при импорте и содержит реквизиты «входящей» таможенной декларации.

- Строки 100 и 110 содержат ИНН и КПП покупателя (посредника).

- Строки 120 и 130 отражают реквизиты документа, подтверждающего оплату.

- Строка 140 содержит код валюты.

- Строки 150 – 160 содержат общую стоимость продаж по счету-фактуре, включая НДС.

- Строки 170 -190 показывают сумму продаж без НДС в разрезе ставок.

- Строки 200 -210 отражают сумму НДС по счету-фактуре по ставкам 10% и 18%.

- Строка 220 показывает стоимость освобожденных от налога продаж.

- Строки 230 – 250 отражают сумму выручки без НДС по книге продаж в целом в разрезе ставок.

- Строки 260 – 270 показывают сумму НДС по книге продаж отдельно по ставкам 10% и 18%.

- Строка 280 отражает стоимость освобожденной от налога выручки по книге продаж.

Раздел 9 (окончание)

Если в книгу продаж вносились изменения, связанные с составлением дополнительных листов, то нужно заполнить приложение 1 к разделу 9. Его структура аналогична основному разделу.

Порядок заполнения «дополнительных» разделов декларации за 3 кв. 2021 года

Перечисленные ниже разделы отчета подлежат заполнению, если налогоплательщик обладает специальным статусом или производит операции, облагаемые в особом порядке.

- Если экономический субъект является налоговым агентом по НДС, то нужно заполнить раздел 2. Он содержит расчет суммы налога и сведения о том лице, в отношении которого податель декларации выполняет функции налогового агента.

- Если налогоплательщик совершал операции, облагаемые по ставке 0%, то заполняются следующие разделы:

– раздел 4 – расчет налога для операций, по которым ставка 0% подтверждена;

– раздел 5 – расчет вычетов по «нулевым» операциям, относящимся к прошлым периодам;

– раздел 6 – расчет налога по операциям с неподтвержденной ставкой 0%.

- При осуществлении необлагаемых операций (например, за пределами РФ) заполняется раздел 7.

- Если налогоплательщик действует в интересах другого лица (например, по договору комиссии), то заполняются:

– сведения из журнала выставленных счетов-фактур (раздел 10);

– сведения из журнала полученных счетов-фактур (раздел 11).

- Налогоплательщики, освобожденные от НДС, при составлении ими счетов-фактур с выделенной суммой налога заполняют раздел 12.

Последствия просрочки подачи отчетности по НДС

Нарушение сроков отчётности по указанному налогу является налоговым правонарушением, которое предусматривает санкции. А именно — налогоплательщик обязан оплатить налоговый штраф. Важно, что сумма штрафа не фиксированная, а гибкая, так как зависит от не уплаченной суммы налога и составляет 5% от такой суммы. Обратите внимание, что несмотря на это такой штраф должен не превышать 30% от суммы не выплаченного налога, но не менее 1000 руб.

Надеемся, что наша статья была полезна и интересна. И теперь у вас не возникнет трудностей при определении правильного срока подачи декларации по налогу. Не следует нарушать налоговое законодательство и подавайте декларации вовремя.

Порядок сдачи декларации и санкции за его нарушения

Налоговым периодом по НДС является квартал. В соответствии с п. 5 ст. 174 НК РФ декларацию нужно представить до 25 числа месяца, следующего за истекшим кварталом. Таким образом, декларацию по НДС за 3 квартал 2021 года нужно сдать не позднее 25.10.2018.

Особенностью регламента сдачи этого отчета является то, что практически все экономические субъекты должны сдавать его в электронном виде. Исключение сделано только для налоговых агентов, не являющихся налогоплательщиками. Поданная «на бумаге» декларация по НДС, если ее нужно было направить в электронном виде, считается несданной.

Смысл этой нормы закона в том, чтобы обеспечить возможность контроля за начислением и возмещением НДС в автоматическом режиме.

Штрафные санкции за несвоевременную сдачу декларации по НДС установлены п. 1 ст. 119 НК РФ. Они варьируют от 1000 руб. при небольшой или нулевой сумме налога до 30% от суммы, указанной в декларации, если просрочка превысила 6 месяцев.

Кроме того, на должностных лиц может быть наложен административный штраф в сумме от 300 до 500 руб. по ст. 15.5 КоАП.

Если просрочка превысила 10 дней, то налоговики имеют право заблокировать счета плательщика (п. 3 ст. 76 НК РФ).

Как отчитываются неплательщики НДС: сроки и форма

У неплательщиков НДС при выставлении счета-фактуры с выделенной суммой налога возникает обязанность по перечислению НДС в бюджет и сдаче НДС-отчетности. При этом необходимо учесть, что неплательщики НДС:

- применяют ту же форму декларации, что и плательщики этого налога (форма по КНД 1151001);

- обязаны представить декларацию по завершении того квартала, в котором выставили счет-фактуру с НДС — по итогам 2 квартала крайняя отчетная дата выпадает на 25.07.2019;

- в декларацию включают (кроме обязательного титульного листа) сокращенный комплект разделов (1 и 12).

Законодательные требования по срокам и оформлению НДС-отчетности для таких ситуаций определены:

- п. 5 ст. 174 НК РФ.

- абз. 7 п. 3 раздела I приложения № 1 к Порядку заполнения декларации по НДС, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558.

Пример 1

Упрощенец ООО «Турист-Интер» в мае 2021 года выставил контрагенту счет-фактуру с выделенной суммой НДС = 334 667 руб. Это было сделано в целях сохранения важных партнерских отношений. Главбух ООО «Турист-Интер» знаком с обязанностями, установленными в п. 5 ст. 174 НК РФ — по окончании 2 квартала (не позднее 25.07.2019) он оформит платежное поручение на перечисление НДС в сумме 334 667 руб. в бюджет.

Несмотря на то что форма декларации в таких ситуациях применяется такая же, что и для плательщиков НДС, дробление платежа на 3 платежных срока не допускается. Вся сумма, выделенная в счете-фактуре неплательщика НДС, должна попасть в бюджет по одному платежному сроку.

В 2021 году формируйте декларацию по форме, утвержденной приказом ФНС России от 29 октября 2014 № ММВ-7-3/558.

В составе декларации каждая организация – плательщик НДС должна сдать в налоговую инспекцию:

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика».

Остальные разделы включайте в состав декларации, только если организация совершала операции, которые должны быть отражены в этих разделах. Например, разделы 4–6 нужно заполнять и сдавать, если в налоговом периоде организация совершала операции, облагаемые НДС по ставке 0 процентов. А раздел 7 – если имели место операции, освобожденные от налогообложения НДС.

В 2021 году формируйте декларацию по форме, утвержденной приказом ФНС России от 29 октября 2014 № ММВ-7-3/558.

Остальные разделы включайте в состав декларации, только если организация совершала операции, которые должны быть отражены в этих разделах. Например, разделы 4–6 нужно заполнять и сдавать, если в налоговом периоде организация совершала операции, облагаемые НДС по ставке 0 процентов. А раздел 7 – если имели мето операции, освобожденные от налогообложения НДС.

За 4 квартал 2021 года составляйте декларацию по форме, утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/558.