После того, как из заработной платы был удержан НДФЛ и суммы по исполнительным документам, работодатель по заявлению сотрудника может производить другие удержания в пользу третьих лиц — например, на благотворительность, на погашение кредита. Как настроить и зарегистрировать такие удержания в программе «1С:Зарплата и управление персоналом 8» редакции 3, рассказывают эксперты 1С.

Исчерпывающий перечень удержаний по инициативе работодателя из заработной платы сотрудника приведен в статье 137 ТК РФ и ч. 4 ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ. Другие удержания из зарплаты производятся работодателем только с письменного заявления сотрудника.

| 1С:ИТС Подробнее о том, какие действия нужно предпринять работодателю для осуществления удержаний по инициативе работника, см. в «Справочнике кадровика» раздела «Кадры и оплата труда». |

Порядок отражения удержания в пользу третьих лиц в программе «1С:Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующем примере.

Пример

| В соответствии с письменным заявлением сотрудницы ООО «Стиль» А.А. Иванцовой из ее заработной платы ежемесячно, начиная с марта 2018 года, удерживается и перечисляется в благотворительный фонд 1 000 руб. |

Выполняются следующие действия:

1. Настройка вида удержания.

2. Регистрация и удержание сумм сторонним организациям.

Как удержать алименты

Удержания из заработной платы отличаются большим разнообразием, но условно их можно разделить на несколько видов:

- обязательные удержания, к которым относятся алименты, удержания по исполнительным листам (штрафы) и т.д.;

- по инициативе работодателя, штрафы за нарушение ПДД и т.д.;

- по инициативе сотрудника, например, удержание в счет погашения кредита.

Для начала рассмотрим, как удержать алименты в «1С:Зарплата и управление персоналом 8», ред. 3.1.

Если родители не выполняют обязательства по содержанию детей, то денежные средства взыскиваются с родителей в судебном порядке. В свою очередь работодатель обязан каждый месяц удерживать алименты из зарплаты сотрудника и уплачивать лицу, получающему алименты, не позднее чем в трехдневный срок со дня выплаты заработной платы должнику.

Организация получила исполнительные документы, и в системе формируем следующие действия.

Для начала выполняем настройку системы: переходим в раздел «Настройка» – «Расчет зарплаты» – «Настройка состава начислений и удержаний» – «Удержания» – устанавливаем флаг «Удержания по исполнительным листам».

Регистрируем условия исполнительного листа в документе «Исполнительный лист», который располагается в закладке «Зарплата» – «Удержания».

В исполнительном листе указываем сотрудника, с которого требуется удержать алименты, период удержания, получателя и его адрес, способ расчета. Способы расчета могут быть следующими

- Процент, если в исполнительном документе указано удерживать алименты процентом.

- Фиксированная сумма.

- Доля, если расчет аналогичен расчету процентом, однако позволяет при расчете избежать погрешностей из-за округления (например, 1/3 вместо 33,33%).

Денежный перевод через платежного агента заполняют, если удержанная с сотрудника сумма будет перечислена получателю при помощи платежного агента: банка или почты.

Само удержание производится в документе «Начисление зарплаты и взносов» при исчислении заработной платы. Далее выплата дохода происходит уже без учета сумм по исполнительным листам.

Удержания из зарплаты в программе 1С: Бухгалтерия предприятия 8

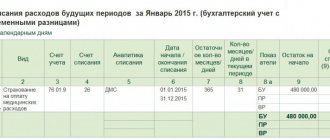

Опубликовано 03.10.2016 12:07 Иногда происходят ситуации, при которых необходимо удержать некоторые суммы из заработной платы сотрудника. В одной из прошлых статей мы уже рассматривали Удержание по исполнительному листу в 1С: Бухгалтерии предприятия 8 редакции 3.0. В этой статье мы рассмотрим, как работать с иными видами удержаний: задолженность по подотчетным суммам, членские профсоюзные взносы и стоимость испорченных материальных ценностей (брак при изготовлении продукции).

Чем же эти удержания принципиально отличаются от удержаний по исполнительному листу, рассмотренных ранее? Дело в том, что учет таких операций не автоматизирован в программе 1С: Бухгалтерия предприятия 8 и поэтому вызывает достаточно много вопросов у пользователей.

Но прежде, чем мы начнем разбираться с отражением данных ситуаций в программе, хочу вам напомнить, что согласно статье 138 Трудового Кодекса РФ размер удержаний по инициативе работодателя не должен превышать 20 % от суммы заработной платы работника. Поэтому если сумма удержаний превышает максимально возможную, то остаток удерживается в следующем месяце. Итак, давайте рассмотрим, как отразить в программе каждый из трех перечисленных случаев.

1. Удержание задолженности по подотчётным суммам

Допустим, сотрудник не отчитался полностью по суммам, выданным под отчет и не вернул остаток задолженности. Принято решение удержать указанную сумму из его заработной платы. В первую очередь, нам необходимо добавить новый Вид расчета. Для этого открываем раздел «Зарплата и кадры», «Справочники и настройки», «Удержания»

Щелкаем по кнопке «Создать» и заполняем: — наименование — код вида расчета, который должен быть уникальным, то есть не должен повторяться. Поле «Категория удержания» в нашем случае не заполняется, так как для вида расчета «Удержание подотчетных сумм» в списке отсутствует подходящая категория.

Записываем и закрываем. Далее создаём документ «Начисление зарплаты». Открываем раздел «Зарплата и кадры», «Зарплата», «Все начисления». После автоматического заполнения данного документа, переходим на закладку «Удержания», нажимаем кнопку «Добавить» и заполняем: — ФИО сотрудника — вид расчета — сумму удержания — получателя удержаний

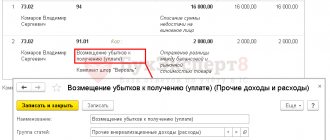

Но если мы проведем документ, то заметим такую особенность: проводки для данного удержания документ автоматически не сформировал. Для регистрации данного факта в бухгалтерском учете необходимо дополнительно воспользоваться документом «Операция» (раздел «Операции», «Бухгалтерский учет», «Операции, введенные вручную»).

Добавляем проводку Дт счета 70 Кт счета 71.01 «Расчеты с подотчетными лицами»

Для чего же тогда нужно было добавлять данное удержание в документ начисления заработной платы, если проводки все равно приходится формировать вручную? А делать это нужно для того, чтобы данная сумма была отражена в расчетной ведомости и расчетном листке, а также учитывалась при определении суммы к выплате. Сформируем расчетный листок (раздел «Зарплата и кадры», «Зарплата», «Отчеты по зарплате», «Расчетный листок») и проверим удержанную сумму.

2. Удержание членских профсоюзных взносов

Снова начинаем с настройки вида расчета. Как и в первом случае, заполняем наименование и код вида расчета. Только теперь выбираем категорию удержания «Профсоюзные взносы», т.к. она присутствует в списке.

Записываем и закрываем. Создаём документ «Начисление зарплаты», заполняем и по кнопке «Добавить» на вкладке «Удержания» вводим необходимую информацию, выбирая созданный вид расчета.

Далее регистрируем сумму удержания в бухгалтерском учете при помощи документа «Операции, введенные вручную». Создаём проводку по Дт счета 70 Кт счета 76.49 «Расчеты по прочим удержаниям из зарплаты работников»

Для проверки сформируем расчетный листок, сумма удержания должна быть отражена в разделе Удержано.

3. Удержание за брак.

Рассмотрим пример, когда сотрудник организации ООО «Максима» изготовил деталь с дефектом, исправить который нет возможности, и мы должны удержать из его зарплаты стоимость испорченных материальных ценностей. Так же, как и в предыдущих случаях, начинаем с настройки вида расчета. Категорию удержания не заполняем.

Теперь заполняем документ «Начисление зарплаты», добавляем информацию о нашем удержании на соответствующую вкладку. По ссылке в нижнем левом углу можем посмотреть и распечатать Расчетный листок

Регистрируем сумму удержания в бухучете, заполняя документ «Операции, введенные вручную». Создаем проводку Дт 70 Кт 73.02 «Расчеты по возмещению материального ущерба».

Как вы могли заметить, отражение всех трех ситуаций в программе примерно одинаково, отличаются лишь проводки, которые необходимо сформировать вручную. Этим же алгоритмом действий вы можете воспользоваться и при создании каких-то других удержаний, необходимость в которых есть в вашей организации.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ольга_91 19.06.2018 21:40 Спасибо Вам огромное за информацию! Вы очень помогли, побольше бы таких полезных статей! =))

Цитировать

+2 Артур 16.10.2016 19:34 Уважаемая Ольга Шулова! большое Вам спасибо за всю эту информацию, Вы так детально рассказываете, что все сразу понятно. Я очень рад, что нашел Вас на сайте и часто пользуюсь с Вашей информацией о 1с 8.3, еще раз Спасибо!!!

Цитировать

Обновить список комментариев

JComments

Штрафы за нарушение ПДД

Организация может уплатить штраф за нарушение правил дорожного движения (ПДД) и удержать сумму из зарплаты сотрудника согласно ст. 138, 238, 248 ТК РФ.

Для этого в «1С:Зарплата и управление персоналом 8», ред. 3.1, создаем новое удержание. Переходим в «Настройка» – «Удержания». В справочнике создаем новый элемент. В нем указываем: «Наименование» – «Штрафы ПДД». Назначением удержания выбираем «Удержание в счет расчетов по прочим операциям»; «Расчет и показатели» – результат вводится фиксированной суммой; «Вид операции по зарплате» – «Возмещение ущерба».

Сумму полученного штрафа вводим при помощи специального документа «Удержание по прочим операциям», который располагается в «Зарплата» – «Удержания». В новом документе указываем организацию, сотрудника, период удержания, размер удержания.

В конце месяца рассчитываем зарплату при помощи документа «Начисление зарплаты и взносов», где на вкладке «Удержания» автоматически попадает удержания по ПДД. Для отражения проводок обязательно регистрируем «Отражение зарплаты в бухучете».

Обратите внимание: проводки, выгружаемые в бухгалтерскую программу, формируются автоматически по дебету 70 и кредиту 73.02.

Удержан НДФЛ: проводка удержания налога из заработной платы

Когда удержан НДФЛ, проводка производится по кредиту счета 68 в корреспонденции с дебетом одного из счетов расчетов с физлицами. В статье – корреспонденция счетов и примеры, бесплатные справочники и полезные ссылки.

Без проблем платить зарплатные налоги помогут следующие справочники, их можно скачать:

В самом распространенном случае начисления налога, когда из заработной платы удержан НДФЛ проводка в бухучете производится по счету расчетов с персоналом по оплате труда в корреспонденции со счетом расчетов с бюджетом.

В других случаях, когда под налогообложение подпадают не такие часто встречающиеся доходы физлиц, корреспонденция счетов может отличаться. Например, налоговые агенты удерживают НДФЛ не только с сумм оплаты труда, но и с матпомощи, дивидендов, пособий, премий и т.д.

Далее в статье – подробно о часто встречающихся по начисленному НДФЛ проводках.

Другие справочники по налоговым платежам

Ознакомившись с проводками по НДФЛ, не забудьте посмотреть следующие справочники, они помогут в работе:

Отчетность по НДФЛ – онлайн

Традиционно самая проблемная форма отчетности для работодателей по подоходному налогу – это расчет на бланке 6-НДФЛ. Его утвердили в 2015 году, но уже с отчетности за 2021 год внесли изменения в титульный лист и порядок заполнения расчета.

Не исключено, что эти правки – не последние, так как налоговое законодательство непрерывно совершенствуется. Чтобы не отслеживать все изменения и сэкономить время на заполнении отчета, удобнее оформлять его автоматически – в программе БухСофт.

Расчет по форме 6-НДФЛ можно сформировать в программе БухСофт в 3 клика. Он составляется всегда на актуальном бланке с учетом всех изменений закона. Расчет программа заполнит автоматически. Перед отправкой в налоговую инспекцию форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

6-НДФЛ онлайн

Начислен НДФЛ: проводка

Начисление НДФЛ отражается в бухгалтерском учете налогового агента по факту удержания налога из доходов физлица. В какой сумме должен быть начислен НДФЛ, проводка подразумевает применение определенной формулы расчета налога. Если НДФЛ удерживается из доходов физлица – резидента России, то применяется следующая формула:

При начислении налога кредитуется счет 68 по расчетам с бюджетом. По дебету по операциям, в рамках которых начислен НДФЛ, проводка будет сделана по счетам, на которых отражены облагаемые доходы физлиц. Например:

- если налоговый агент удерживает НДФЛ из зарплаты, то дебетуется счет 70 расчетов по оплате труда;

- если налог удерживается из непроизводственных доходов сотрудника, то операция отражается по дебету счета 73 расчетов с персоналом по прочим операциям.

Подробнее об удержании НДФЛ читайте в таблице 1.

Таблица 1.

Начислен НДФЛ: проводка

| Дт | Кт | Источник удержания налога |

| 70 | 68 | Удержание работодателем из следующих выплат наемному сотруднику:

|

| 73 | 68 | Удержание работодателем из иных выплат наемным сотрудникам, кроме сумм, отражаемым по счету 70 |

| 75 | 68 | Удержание налоговым агентом, выплачивающим физлицу дивиденды |

Проиллюстрируем корреспонденции счетов из таблицы 1 на числовом примере.

Пример 1

Начислен НДФЛ: проводка

ООО «Символ» 5 июля доплатило бухгалтеру зарплату за июнь, общая сумма которой составляет 60 000 р., и впервые за год выдало матпомощь к июльскому отпуску в сумме 10 000 р. Если исходить из того, что бухгалтер – налоговый резидент России и не имеет права на вычеты, по операциям, в рамках которых начислен НДФЛ, проводка будет сделана так:

Дт 70 Кт 68 субсчет «Расчеты по НДФЛ»

– 7800 р. – удержан налог с зарплаты бухгалтера;

Дт 73 Кт 68 субсчет «Расчеты по НДФЛ»

– 780 р. ((10 000 р. – 4000 р.) х 13%) – удержан налог с облагаемой части матпомощи бухгалтеру.

Из заработной платы удержан НДФЛ: проводка

Как известно, выдавать зарплату работодатель обязан как минимум два раза в месяц, тогда как удержать подоходный налог – только при завершающем расчете по итогам месяца. В результате этого возникают особенности по отражению операций в бухучете, ознакомиться с которыми можно в примере 2.

Пример 2

Из заработной платы удержан НДФЛ: проводка

Торговая выплатило бухгалтеру аванс по зарплате 20-го июня в сумме 25 000 р. и оставшуюся сумму зарплаты начислило 5 июля в сумме 35 000 р.

Выплаты сотрудникам «Символ» перечисляет на их банковские счета с оформлением отдельных платежных документов.

Если исходить из того, что бухгалтер – налоговый резидент России и не имеет права на вычеты, размер налога составляет 7800 р. ((25 000 р. + 35 000 р.) х 13%).

Об операциях по удержанию налога читайте в таблице 2.

Таблица 2.

Из заработной платы удержан НДФЛ: проводка

| Дт | Кт | Сумма | Смысл операции |

| 70 | 51 | 25 000 р. | Перечислен аванс по зарплате за июнь |

| 44 | 70 | 35 000 р. | Начислена оплата труда за июнь |

| 70 | 68 | 7800 р. | Удержан налог из общей суммы оплаты труда за июнь |

| 70 | 51 | 27 200 р. | Произведен окончательный расчет с бухгалтером по оплате труда за июнь |

Проводка: удержан НДФЛ с отпускных

Расчеты по оплате отпусков отражаются по счету 70 расчетов по оплате труда. При этом источником финансирования выплат к отпуску является оценочное обязательство, отраженное на счете 96. В результате каких операций делается проводка удержан НДФЛ с отпускных, смотрите в примере 3.

Пример 3

Проводка: удержан НДФЛ с отпускных

Производственная начислила бухгалтеру отпускные за июльский отдых в сумме 30 000 р. Выплаты сотрудникам «Символ» перечисляет на их банковские счета. Если исходить из того, что бухгалтер – налоговый резидент России и не имеет права на вычеты, размер налога составляет 3900 р. (30 000 р. х 13%).

Об операциях по удержанию налога читайте в таблице 3.

Таблица 3.

Проводка: удержан НДФЛ с отпускных

| Дт | Кт | Сумма | Смысл операции |

| 96 | 70 | 30 000 р. | Начислена выплата за отпуск |

| 70 | 68 | 3900 р. | Удержан подоходный налог с отпускных |

| 70 | 51 | 26 100 р. | Перечислена бухгалтеру выплата к отпуску |

Проводка: удержан НДФЛ с больничных

Расчеты по оплате периодов временной нетрудоспособности отражаются по дебету счета 70. При этом источником финансирования «больничных» выплат могут быть как средства фонда соцстраха, так и собственные средства работодателя. В результате проводка удержан НДФЛ с больничных производится в рамках следующих операций:

Дт 20 (26, 44, …) Кт 70

– начислена часть пособия за счет работодателя;

Дт 69-1 Кт 70

– начислена часть пособия за счет бюджета ФСС;

Дт 70 Кт 68 субсчет «Расчеты по НДФЛ»

– удержан подоходный налог.

Проводка: в бюджет перечислен НДФЛ

Платить налоги в российский бюджет фирмы, предприниматели и физлица должны в рублях. При этом по общему правилу юрлица – налоговые агенты по НДФЛ вносят налоговые платежи в безналичной форме. Поэтому проводка по уплате подоходного налога в бюджет производится в рамках следующих операций:

Дт 70 (73, 75) Кт 68 субсчет «Расчеты по НДФЛ»

– удержан подоходный платеж;

Дт 68 субсчет «Расчеты по НДФЛ» Кт 51

– перечислен подоходный платеж в бюджет.

Источник: https://www.BuhSoft.ru/article/2121-uderjan-ndfl-provodka

Удержание в счет погашения кредита

По заявлению сотрудника организация может уменьшать заработок в счет перечислений другим организациям, например, выплата по кредиту сотрудника.

В первую очередь настраиваем систему: создаем новый элемент в справочнике «Удержания». Заполняем новый элемент: «Наименование» – «Удержание по погашению кредита»; «Назначение удержания» – «Прочее удержание в пользу третьих лиц», «Удержание выполняется» – «Ежемесячно», «Расчет и показатели» – «Результат вводится фиксированной суммой».

При этом удержание достаточно создать один раз, далее применять для всех сотрудников.

Затем регистрируем условия удержания в документе «Постоянное удержание в пользу третьих лиц» («Зарплата» – «Удержания»). Выбираем сотрудника, в строке «Удержание» – созданное ранее удержание. Далее устанавливаем переключатель на «Начать новое удержание», определяем период, в строке «Контрагент» выбираем получателя – банк. В табличную часть документа подбираем сотрудника и указываем сумму, поскольку при создании удержания указали, что результат — это фиксированная сумма.

В момент исчисления зарплаты за месяц система удержит у сотрудника указанные суммы. При выгрузке в «1С:Бухгалтерию 8» сформируются проводки по дебету 70 и кредиту 76.49.

Проверку удержанных сумм можно произвести через зарплатные отчеты: расчетный лист, анализ зарплаты и так далее.

Источник: газета «Прогрессивный бухгалтер».