Баланс компании по праву считается одним из ключевых документов в финансовой отчетности. На нескольких страницах расположена вся необходимая информация, которая содержит в себе подробную отчетность об активах.

Наиболее часто встречающейся актив компании по праву считается дебиторская задолженность. Однако в процессе ее создания многие бухгалтера встречаются с теми или иными проблемами.

Взыскание долговых обязательств

По окончанию срока, установленного в двустороннем договоре, дебиторская задолженность переходит в статус просроченной — только после этого кредитор вправе предпринимать какие-либо шаги для ее взыскания.

В число мер по урегулированию ситуации в досудебном порядке входит конструктивный диалог с компанией-должником. Чтобы не обострять ситуацию, не рекомендуется начинать общение с позиции силы. Прежде всего, необходимо выяснить, по какой причине возникла задержка с оплатой. После этого запрашивается акт сверки — данный документ является официальным подтверждением того, что дебитор признает за собой все ранее оговоренные обязательства. Если ни на одном из перечисленных этапов не возникло разногласий, можно пойти на встречу и согласовать отсрочку или вариант поэтапной уплаты долга.

Что делать, если контрагент не намерен возмещать сумму долга? В этом случае необходимо обратиться в суд. Сделать это можно через 30 суток со дня получения дебитором официальной претензии о несоблюдении сроков возмещения финансовых средств (отправляется заказным письмом с уведомлением). Чтобы запустить данную процедуру, потребуются все документы о сотрудничестве с неплательщиком, собранные на этапе инвентаризации.

Прежде чем обратиться в суд, рекомендуется проверить текущий статус должника и его платежеспособность. Кроме того следует учитывать исковую давность, которая составляет 3 года. В ряде случаев целесообразнее списать убыток, чем, например, нести дополнительные издержки в попытке вернуть долг с ликвидированного предприятия.

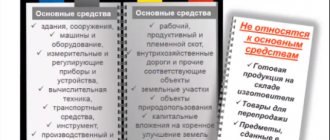

На каком счете дебиторская задолженность отражаться не может

Дебиторская задолженность не может быть отражена на счетах учета (например):

- основных средств и нематериальных активов — 01, 04;

- амортизации — 02, 05;

- товарно-материальных ценностей (МПЗ, товаров, продукции) — 10, 15, 16, 41, 43, 45;

- денежных средств — 50, 51, 52, 55;

- затрат, доходов и расходов (на производство, на продажу, прочих доходов и расходов) — 20, 23, 25, 26, 44, 91.

Чтобы не ошибиться в применении счетов для учета дебиторской задолженности, необходимо правильно формировать рабочий план счетов и досконально владеть информацией о назначении каждого применяемого счета.

Узнайте больше о плане счетов на 2021 год — см. материал .

Что можно узнать из баланса о кредиторской задолженности

Строка 1520 «Кредиторская задолженность» расположена в разделе V «Краткосрочные обязательства» бухгалтерского баланса. Крупные компании добавляют строки в баланс для расшифровки кредиторской задолженности по ее видам. Например:

- стр.1521 — долги перед контрагентами;

- стр.1522 — задолженность по налогам и сборам;

- стр.1523 — недоплаченные страховые взносы;

- стр.1524 — начисленная, но не выплаченная зарплата и т. д.

Отдельную детализацию кредиторских долгов фирмы приводят вне балансовых строк, в пояснениях и расшифровках к балансу.

Детальную информацию о составе и учетных нюансах кредиторской задолженности см. в материале «Как кредиторская задолженность отражается на счетах?».

Кто и когда использует счета учета расчетов с дебиторами и кредиторами

Счета учета расчетов с дебиторами и кредиторами— неотъемлемый набор счетов любой компании, так как ее функционирование невозможно без:

- начисления и выплаты своим работникам зарплаты и иных выплат (появление дебетовых и кредитовых оборотов по счету 70);

- исполнения налоговых обязательств (возникновение дебетового и кредитового сальдо по счетам 68 и 69);

- проведения расчетов со своими контрагентами (обороты и сальдо по счетам расчетов: 60,62,76);

Полноценный бухгалтерский учет без указанных счетов организовать невозможно. Учет на них необходимо вести непрерывно в хронологической последовательности в течение всего периода деятельности фирмы.

Какие счета учета применяют бюджетные организации для расчетов с дебиторами и кредиторами, см. в материале «Составляем план счетов бюджетного учета — образец 2016».

Типичные ошибки, выявленные в ходе аудита

ОШИБКИ, СВЯЗАННЫЕ С НЕВЕРНЫМ ФОРМИРОВАНИЕМ ПОКАЗАТЕЛЕЙ БУХГАЛТЕРСКОЙ ОТЧЁТНОСТИ

Отражение авансов, связанных с приобретением основных средств, в составе дебиторской задолженности в разделе 2 «Оборотные активы» бухгалтерского баланса

Очень часто выданные поставщикам и подрядчикам авансы, связанные с приобретением основных средств или со строительством, отражаются организацией в составе дебиторской задолженности в разделе «Оборотные активы» бухгалтерского баланса.

Действующие нормы ПБУ не содержат прямого указания, которое бы чётко разграничивало обычную дебиторскую задолженность, связанную с основной деятельностью, и выданные авансы, связанные с приобретением внеоборотных активов.

Согласно действующим нормам законодательства1, если срок обращения (погашения) по активам и обязательствам не более 12 месяцев после отчётной даты, то такие активы и обязательства представляются как краткосрочные. Все остальные будут относиться к долгосрочным.

При этом, по мнению Минфина РФ2, авансы и предварительные оплаты, связанные с приобретением объектов основных средств, погашение стоимости которых осуществляется в сроки, превышающие 12 месяцев, отражаются в бухгалтерском балансе в разделе 1 «Внеоборотные активы» независимо от сроков погашения контрагентами обязательств по выданным им авансам (предварительной оплате).

Эта позиция Минфина РФ не является новой или революционной, скорее, хорошо забытой старой. Инструкцией о порядке заполнения форм годовой бухгалтерской отчётности, утверждённой Приказом Минфина РФ от 12.11.1996 № 97 (действовала до 01.01.2000 г.), прямо предписывалось выданные авансы, связанные с капитальными вложениями, отражать в составе незавершённого строительства.

Заметим, что такое разделение авансов в отчётности представляется логичным, поскольку пользователь отчётности должен понимать, что их ликвидность различна, как и сама суть. В отличие от обычной дебиторской задолженности, когда мы ждём поступления денег от покупателей, в ситуации с выданными авансами мы рассчитываем на выполнение строительных работ, поставку оборудования, то есть приобретаем внеоборотные активы. Следует отметить, что такой порядок формирования статьёй баланса соответствует международным стандартам финансовой отчётности. Отражение в составе финансовых вложений беспроцентных займов

Нередко суммы выданных беспроцентных займов отражаются организацией в составе финансовых вложений, поскольку в ПБУ 19/023 выданные займы упомянуты в качестве примера финансовых вложений. Однако при этом следует помнить, что одним из основных критериев признания актива в качестве финансового вложения является способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости.

Понятно, что беспроцентный заём дохода в таком виде не приносит и, по сути, представляет собой дебиторскую задолженность, следовательно, подлежит отражению по соответствующей статье баланса.

Нарушение сопоставимости информации за предыдущий и отчётный периоды

В ряде случаев организация, исправляя ошибку в бухгалтерской отчётности, вызванную неверной классификацией активов или обязательств, забывает поправить сопоставимые показатели за прошлый период. Например, в предыдущем отчётном периоде долгосрочные финансовые вложения были включены в строку «Финансовые вложения» раздела 2 «Оборотные активы» баланса. При составлении баланса за 2014 год ошибка была учтена, и такие финансовые вложения были перенесены в раздел 1 «Внеоборотные активы». Однако показатели текущего баланса за прошлый год остались в оборотных активах. Такого рода ошибки приводят к нарушению сопоставимости показателей баланса по отчётным периодам.

Отметим, что перенос показателей баланса не требует каких-либо записей по счетам бухгалтерского учёта. Однако информацию об этом факте нужно раскрыть в пояснениях, поскольку остатки за прошлогодний период, указанные в текущем балансе, будут отличаться от данных отчётности, составленной за прошлый год.

Развёрнутое отражение курсовых разниц в составе доходов и расходов в отчёте о финансовых результатах

Традиционно принято отражать курсовые разницы, связанные с переоценкой активов и обязательств, в полном объёме в составе прочих доходов и расходов отчёта о финансовых результатах, ссылаясь на норму законодательства4, согласно которой в бухгалтерской отчётности не допускается зачёт между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачёт предусмотрен правилами, установленными нормативными актами.

Однако свёрнутое отражение итогового результата колебаний курса иностранной валюты при переоценке активов и обязательств не является результатом взаимозачёта статей отчётности. Мы таким образом просто не показываем доходы и расходы, полученные за промежуточные периоды, а отражаем результат колебания курсов валют, полученный на отчётную дату.

По большому счёту развёрнутое отражение доходов и расходов от промежуточной переоценки активов и обязательств не имеет экономического смысла. Кроме того, в условиях колебания курса валюты доходы и расходы будут разниться в зависимости от того, как часто организация проводит переоценку: ежемесячно, ежеквартально или по мере изменения курса (например, при пересчёте стоимости денежных знаков в кассе организации и средств на банковских счетах).

Отсутствие необходимой информации в пояснениях к бухгалтерской отчётности

Практически все действующие ПБУ содержат указания на раскрытие информации о фактах, подлежащих отражению в пояснениях к бухгалтерскому балансу и отчёту о финансовых результатах. Однако нередко на практике текстовые пояснения укладываются у организации в одну — две страницы.

Отметим, что очень часто в пояснениях к бухгалтерскому балансу и отчёту о финансовых результатах не указано, что бухгалтерская отчётность сформирована организацией исходя из действующих в Российской Федерации правил бухгалтерского учёта и отчётности (кроме случаев, когда организация допустила при формировании бухгалтерской отчётности отступления от этих правил)5.

Часто также отсутствует информация о принятых при формировании учётной политики способах ведения бухгалтерского учёта, существенно влияющих на оценку и принятие решений заинтересованными пользователями бухгалтерской отчётности6.

Мало внимания уделяется организациями раскрытию информации о связанных сторонах7, о событиях после отчётной даты8, условных обязательствах9.

Настоятельно рекомендуем перелистать ПБУ и проверить, вся ли необходимая информация нашла отражение в ваших пояснениях.

ОШИБКИ, СВЯЗАННЫЕ С НЕДОСТАТКАМИ СИСТЕМЫ ВНУТРЕННЕГО КОНТРОЛЯ

Отражение в составе дебиторской задолженности сомнительных и нереальных ко взысканию долгов

То обстоятельство, что резервы сомнительных долгов должны создаваться, уже ни у кого не вызывает сопротивления. Понятно, что если в состав статьи «Дебиторская задолженность» бухгалтерского баланса включена сумма долга, которая вряд ли будет погашена, то это приводит к искажению финансового результата и завышению показателя нераспределённой прибыли.

Однако вместе с тем случается, что организации не проводят инвентаризацию расчётов перед составлением годовой отчётности или проводят её формально, в результате чего в составе дебиторской задолженности в балансе числятся долги сомнительные или вообще нереальные ко взысканию (истёк срок исковой давности, контрагент давно ликвидировался и т. п.).

Отражение в составе материально-производственных запасов неиспользуемых длительное время материалов, потерявших первоначальные свойства

Данное нарушение также связано с формальным подходом к проведению инвентаризации, в результате чего в учёте и отчётности организации оказывается завышенной стоимость материально-производственных запасов. Здесь речь идёт не о тех запасах, которых фактически нет в наличии, но они числятся в учёте, поскольку, например, где-то затерялись и не дошли до бухгалтерии документы на отгрузку (такое тоже бывает). Мы говорим о материалах, которые есть на складе, но не используются годами и вряд ли уже будут использованы в своём качестве.

ПБУ 5/0110 предписывает материально-производственные запасы, которые морально устарели, полностью или частично потеряли своё первоначальное качество, либо текущая рыночная стоимость, стоимость продажи которых снизилась, отражать в бухгалтерском балансе на конец отчётного года за вычетом резерва под снижение стоимости материальных ценностей. Резерв под снижение стоимости материальных ценностей образуется за счёт финансовых результатов организации на величину разницы между текущей рыночной стоимостью и фактической себестоимостью материально-производственных запасов, если последняя выше текущей рыночной стоимости.

#FOOTNOTE# Непроведение зачётов авансов в счёт произведённой отгрузки

Имеют место ситуации, когда организацией не отражается своевременно зачёт полученного ранее аванса в счёт оплаты отражённого товара (выполненных работ, оказанных услуг), в результате чего в учёте по одному и тому же покупателю числится как дебиторская, так и кредиторская задолженности. В отчётности, соответственно, такие задолженности завышают активы и обязательства организации.

Свёрнутое отражение дебиторской и кредиторской задолженностей

Ошибка, обратная предыдущей, – организация сворачивает задолженности по разным контрагентам и показывает в отчётности только разницу между ними: остаток дебиторской или кредиторской задолженности. Так часто бывает при отражении задолженности по заработной плате, когда имеется задолженность перед одними работниками и задолженность других работников перед организацией, при расчётах с бюджетами по налогам, с внебюджетными фондами по взносам.

Свернутое отражение долгов приводит к занижению активов и обязательств организации в бухгалтерской отчётности. Некорректное начисление процентов по кредитам и займам по периодам

Если договором предусмотрено начисление процентов не за календарный месяц (с первого по последнее число), то проценты нередко начисляются за период, указанный в договоре (например, за полный месяц, истекающий 20-го числа, или на дату окончания срока пользования денежными средствами).

Согласно ПБУ 15/200811 расходы по займам отражаются в бухгалтерском учёте и отчётности в том отчётном периоде, к которому они относятся. Отчётным периодом для промежуточной отчётности является месяц12, следовательно, расходы в виде процентов должны отражаться помесячно.

Неотражение или неполное отражение процентов по полученным займам или кредитам в годовой отчётности приводит к искажению финансового результата и нераспределённой прибыли.

В завершение хочется напомнить об основных принципах ведения бухгалтерского учёта, изложенных в ПБУ 1/2008, которые помогают в сложных ситуациях принять решение. К примеру, возникли затруднения с классификацией объекта учёта – куда отнести – сразу в расходы или признать актив? Здесь уместно вспомнить принцип осмотрительности: большую готовность к признанию в бухгалтерском учёте расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов. Не стоит забывать и о таком основополагающем принципе, как требование рациональности: рациональное ведение бухгалтерского учёта, исходя из условий хозяйствования и величины организации.

Как можно работать с рисками

1.Прописать в договоре

- неустойки (штрафы, пени), возможность удержания имущества должника и другие карательные меры в случае неуплаты;

- особые условия перехода права собственности на продукт: переход только в момент оплаты (чтобы при банкротстве контрагента можно было вернуть не оплаченное им свое имущество);

- правила корректировки условий сотрудничества (цен / гарантийных сроков / сроков отсрочки платежей и т.п.) в случае изменения условий рынка;

- возможность расторжения договора в одностороннем порядке в случае неисполнения второй стороной условий этого договора;

2. Создать резервный фонд на сумму сомнительных долгов;

- Использовать дифференцированный подход к ценообразованию: сделать работу по предоплате или оплате при получении значительно более выгодной для потребителей, чем в кредит.

- Если возможно, брать с контрагентов депозиты.

Как повысить качество и ликвидность

В целом управление дебиторской задолженностью должно приводить к достижению ее оптимального размера и оптимальной ликвидности, но обычно встречается ситуация, когда стремятся повысить ликвидность, сохранив объем.

Действовать можно по нескольким фронтам:

- Предупреждать риски (детальная проработка договоров, условий сотрудничества).

- Контролировать взаиморасчеты, оплаты, добиваться проведения просроченных платежей.

- Анализировать результаты.

- Корректировать кредитную политику.

Итоги

Дляу чета расчетов с дебиторами и кредиторами применяются разнообразные счета: счет 60 или 62 — если контрагенты фирмы задолжали ей за поставленные товары или не отработали выданный аванс, счет 71 — если сотрудники не отчитались по подотчетным суммам или компания не возместила потраченные на ее нужды их личные средства, счет 68 — при наличии переплаты или долгов по налогам и др.

Если дебиторская задолженность приобретена по договору цессии, ее отражают на счете 58 в том случае, если по критериям она соответствует понятию финансового вложения.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Приобретение долга: нюансы бухгалтерского учета

Покупателю долга при отражении приобретения в бухгалтерском учете необходимо:

- проверить, соответствует ли приобретенное право требования долга критериям финансового вложения;

- корректно сформировать его первоначальную сумму.

Чтобы признать в учете финансовое вложение, приобретенная дебиторская задолженность должна быть:

- потенциально выгодна ее покупателю — может принести доход;

- документально подтверждена.

Кроме того, к покупателю долга должны перейти все финансовые риски (неплатежеспособности должника, изменения стоимости долга и др.).

Чтобы отразить в учете купленную задолженность в достоверной оценке, необходимо правильно сформировать ее первоначальную стоимость, вычисляемую по формуле (пп. 8–9 ПБУ 19/02):

ПСфв = ФЗ + КС + ПС + ПЗ,

где:

ПСфв — первоначальная стоимость финансового вложения;

ФЗ — фактические затраты по договору цессии;

КС и ПС — стоимость консультационно-информационных и посреднических услуг, связанных с приобретением дебиторки;

ПЗ — иные (прочие) связанные с приобретением долга затраты.

Схему расчета первоначальной стоимости разнообразных активов узнайте из подготовленных специалистами нашего сайта материалов:

- «Первоначальная стоимость нематериальных активов — это…»;

- «Учет основных средств стоимостью до 100 000 рублей».

Основные отличия от кредиторской задолженности

Понятие кредиторской задолженности основывается на тех же принципах товарно-денежных отношений, что и дебиторской. Главное отличие заключается в том, что ваша компания берет на себя обязательства по возврату денежных средств контрагентам. Еще одна важная деталь — только кредитор может вносить изменения в условия соглашения между сторонами (за исключением случаев, отдельно оговоренных в договоре или регулируемых на законодательном уровне).

При желании и наличии возможности, кредиторскую задолженность можно погасить досрочно. Однако в этом случае теряется преимущество подобного подхода. Например, выступая в качестве дебитора, организация может получить товар за счет стороннего капитала, реализовать его на выгодных для себя условиях, а с полученной выручки рассчитаться с кредитором.

Дебитор может передать свои обязательства по долгам третьему лицу только с позволения стороны, в распоряжении которой находится дебиторская задолженность.

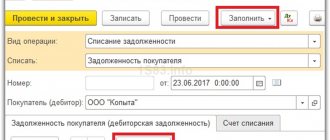

Списание дебиторской задолженности

Процедуру можно запустить только с письменного согласия руководства компании-кредитора по итогам инвентаризации. Списание проводится, если долг признан безнадежным вследствие одной из следующих причин:

- Предприятие-должник исключено из перечня ЕГРЮЛ.

- ИП, являющийся дебитором, признан банкротом или умер.

- Суд отказал в удовлетворении претензий кредитора.

- Превышен срок исковой давности.

В результате составляется акт с указанием причин списания в убыток долга и других сведений. Однако сама процедура не предполагает аннулирования дебиторской задолженности в бухгалтерском балансе. Соответствующие данные необходимо отражать в отчетности на протяжении 5 лет, периодически отслеживая (если в этом есть необходимость) изменения финансового состояния должника.

Как образуется задолженность

Вариантов возникновения много, приводим самые распространенные.

Со стороны контрагентов:

- когда компания платит аванс поставщику или подрядчику;

- когда покупатель (в его роли может выступать филиал или дочерняя организация) сначала получает товар или услугу, а платит потом;

- когда контрагент наносит ущерб компании и компенсирует его не сразу (например, если логистическая компания повреждает товары при транспортировке).

Со стороны госструктур:

- при переплате налога;

- при вычете «входного» НДС (приобретая товары в целях осуществления операций, облагаемых НДС, налогоплательщик имеет право на вычет (ст. 171 и 172 НК РФ));

- при социальных выплатах, которые возмещает ФСС (например, когда сумма выплаченных сотруднику пособий превысила страховые взносы или когда покрываются расходы на предупредительные меры (до 20% сумм взносов за предыдущий год можно потратить на них)).

Со стороны сотрудников и участников предприятия:

- когда материально ответственному лицу выдаются средства на рабочие нужды;

- когда работодатель выдает сотруднику заем;

- когда участник общества задерживает платеж в уставный капитал.

Как посчитать ликвидность

Ликвидность ДЗ можно оценить с помощью коэффициента ее оборачиваемости или с помощью периода ее оборота.

1. Коэффициент считают как отношение выручки к «дебиторке» за период времени:

Коб.дз = ДР / ДЗср,

где:

- Коб.дз — коэффициент оборачиваемости Д;

- ДР — доход компании от реализации продуктов или услуг за период времени (обычно за год, квартал или месяц);

- ДЗср — средняя дебиторская задолженность за этот же период, т.е. сумма ДЗ на начало и конец периода/2.

То есть расчет по балансу будет выглядеть так:

Коб.дз = 2110 / (1230 на начало периода 1230 на конец периода) х 0,5

2. Период оборота равен ДЗ на конец периода, умноженной на количество дней расчетного периода и деленной на доход:

Поб.дз = ДЗкп х П / ДР,

где:

- ДЗкп — задолженность на конец периода;

- П — период, выраженный в количестве дней;

- ДР — доход компании от реализации продуктов или услуг за это же период.

То есть расчет по балансу будет выглядеть так:

Поб.дз = 1230 на конец периода х П / 2110

Если компания много продает по предоплате и/или оплате в момент отгрузки товара, то показатели стоит считать на основе выручки, полученной только от продаж с отсрочкой платежа.

Но даже при таком уточнении оценка только на основе бухучета может не отразить реальную ситуацию: там не отображается ни снижение платежеспособности поставщиков, ни истечение сроков давности по истребованию задолженностей. В результате в ДЗ включаются не только те долги, которые вероятно получится вернуть, но и те, которые, скорее всего, придется списать. Поэтому качество дебиторской задолженности обычно оценивают вручную, потом на основе этой оценки отнимают из общей суммы просроченные, сомнительные и безнадежные долги и только после этого считают коэффициент оборачиваемости и/или период оборота.