Современная экономическая реальность такова, что контрагенты и сами организации не всегда являются добросовестными плательщиками по приобретенным товарам, работам или услугам. Зачастую у любой компании существуют неоплаченные долги, оплата по которым уже не поступит, или которые сама компания по тем или иным причинам не оплатит.

В учете организации «зависшие» долги не могут фигурировать бесконечно. Законодательством установлены сроки, когда бухгалтер должен списать такую задолженность. В налоговом учете п. 2 ст. 266 НК РФ дает определение безнадежным долгам. Это долги, по которым:

- истек установленный срок исковой давности,

- обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации,

- есть постановление судебного пристава-исполнителя об окончании исполнительного производства из-за невозможности взыскать долг, в случае возврата взыскателю исполнительного документа, если невозможно установить местонахождение должника, а так же если у должника отсутствует имущество, на которое может быть обращено взыскание,

- гражданин признан банкротом и он освобождается от исполнения требований кредиторов.

Срок исковой давности составляет три года со дня, когда задолженность должна была быть погашена.

Пример:

Покупатель должен был перечислить денежные средства за товар (работу, услугу) 22 ноября 2015 года. Последний день, когда продавец может обратиться в суд за взысканием с должника задолженности это 22 ноября 2021 года. И если этот срок был пропущен, то уже 23 ноября 2021 года задолженность считается безнадежной и продавец обязан ее списать (Письмо Минфина России от 14.05.2018 г. № 03-03-06/1/31977, от 20.06.2018 г. № 03-03-06/1/42047).

На основании чего правомерно списывать дебиторку

Когда можно списать дебиторскую задолженность? Правомерно говорить о трех основных сценариях ее списания:

- Списание по факту погашения долга дебитором. Такое списание не предполагает появления у кредитора каких-либо дополнительных прав либо обязанностей в части налогообложения — если вести речь об основной сумме долга. Исключения будут наблюдаться:

- при получении дохода от процентов — в этом случае предстоит начислить и уплатить налог на него;

- когда дебитор — физлицо, не зарегистрированное как ИП, и процентная ставка по займу меньше ставки рефинансирования ЦБ РФ: в этом случае кредитору как налоговому агенту нужно будет исчислить и уплатить налог с материальной выходы дебитора.

- Списание по факту прощения долга дебитору. Аналогично каких-либо налоговых прав либо обязанностей у кредитора здесь не появляется, за исключением необходимости исчислить и уплатить налог с материальной выгоды по прощенному долгу физлицу, не зарегистрированному как ИП. Прощение долга расценивается как безвозмездная передача имущества и потому не может быть включено в расходы (письмо Минфина от 04.04.2012 № 03-03-06/2/34, п. 4 ст. 270 НК РФ). Однако в постановлении Президиума ВАС от 15.07.2010 № 2833/10 предусмотрена возможность списать долг в расходы, если у компании-кредитора есть коммерческий интерес в прощении долга. Но в судебных спорах с ФНС такой расход не всегда удается отстоять (постановление Пятнадцатого арбитражного апелляционного суда от 14.11.2013 № 15АП-13132/13).

- Списание по факту признания задолженности безнадежной. Здесь ситуация с точки зрения налоговых последствий интереснее: списанный безнадежный долг можно учесть во внереализационных расходах при формировании налоговой базы на ОСН (подп. 2 п. 2 ст. 265 НК РФ). При УСН такой преференции не предусмотрено (письмо Минфина России от 13.11.2007 № 03-11-04/2/274).

Признать долг безнадежным можно, если (п. 2 ст. 266 НК РФ):

- истек срок давности судебного взыскания долга;

- долг аннулирован по причине невозможности его погашения;

- долг аннулирован решением органа власти;

- организация-должник была ликвидирована;

- судебные приставы не смогли взыскать долг за счет имущества дебитора.

Рассмотрим основания для списания дебиторской задолженности в бухучете в силу признания долга безнадежным — с перспективой его включения в расходы, подробнее.

Бухгалтерские записи для списания нереальной (безнадежной) к взысканию, сомнительной задолженности

Списание нереальной (безнадежной) к взысканию, сомнительной дебиторской задолженности (по доходам, источникам финансирования дефицита бюджета, предоставленным займам, ссудам) относится на подстатью 173 «Чрезвычайные доходы от операций с активами» КОСГУ (п. 9.7.3 порядка, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н).

Еще по теме: Как определить КВР и КОСГУ для перечисления субсидий

Нереальная (безнадежная) к взысканию, сомнительная дебиторская задолженность по расходам (по произведенным авансовым платежам, по государственным и муниципальным гарантиям, по которым не возникают эквивалентные требования со стороны гаранта к должнику) списывается на подстатью 273 «Чрезвычайные расходы по операциям с активами» КОСГУ (п. 10.7.3 Порядка № 209н).

Операции отражаются в соответствии с п.п. 78, 80, 82, 84 инструкции, утв. приказом Минфина России от 06.12.2010 № 162н (для казенных учреждений), п.п. 94, 98, 102, 106, 152 инструкции, утв. приказом Минфина России от 16.12.2010 № 174н (для бюджетных учреждений), п.п. 97, 101, 105, 109, 180 инструкции, утв. приказом Минфина России от 23.12.2010 № 183н (для автономных учреждений).

Бухгалтерские записи отражаются в корреспонденции со счетами 040110173 «Чрезвычайные доходы от операций с активами», 040120273 «Чрезвычайные расходы по операциям с активами». В 1 – 17 разрядах счетов указывается такой же код, как и у корреспондирующего с ними счета расчетов.

Сомнительная задолженность, списанная с балансового учета, учитывается на забалансовом счете 04 (п. 339 Инструкции № 157н).

Пример 1. Бюджетное общеобразовательное учреждение оказывает платные образовательные услуги. В учете числится сомнительная дебиторская задолженность за обучение детей, которые окончили школу. Комиссия учреждения решила списать задолженность с балансового учета на забаланс для наблюдения за возможностью взыскания.

Дебет КДБ 2 401 10 173 Кредит КДБ 2 205 31 667 – списана сомнительная задолженность с балансового учета;

Увеличение забалансового счета 04 – принята задолженность на забаланс.

Пример 2. В бюджетном общеобразовательном учреждении числится дебиторская задолженность по предварительной оплате за материалы. Контрагент признан неплатежеспособным. Комиссия учреждения решила списать сомнительную задолженность с балансового учета на забаланс для наблюдения за возможностью взыскания.

Дебет КРБ 2 401 20 273 Кредит КРБ 2 206 34 664 – списана сомнительная задолженность с балансового учета;

Увеличение забалансового счета 04 – принята задолженность на забаланс.

Когда можно списывать долг как безнадежный: истек срок исковой давности

В общем случае срок исковой давности по дебиторке составляет 3 года (ст. 196 ГК РФ). Отсчитывается он с момента обнаружения кредитором факта неисполнения дебитором обязательств по договору займа. То есть — просрочки относительно даты исполнения обязательств, установленной договором и документами, составленными в рамках его исполнения — актами, счетами.

Срок исковой давности отсчитывается с нуля, если (ст. 203 ГК РФ):

- произошло частичное погашение долга;

- дебитор инициировал сверку задолженности, обратился к кредитору с запросом о реструктуризации (либо произвел иные действия, свидетельствующие о том, что он собирается погасить долг).

Обратите внимание! Если дебитор признал часть долга, то это не свидетельствует о том, что он признает долг полностью, если иное им не оговорено (постановление Пленума ВС РФ от 29.09.2015 № 43).

Срок обнуляется и в случае подачи кредитором судебного иска к дебитору (письмо Минфина от 21.09.2007 № 03-03-06/2/18).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Следует иметь в виду, что если у кредитора есть собственный долг перед дебитором, то даже безнадежную дебиторку списать нельзя, поскольку в этом случае долг и дебиторка должны быть взаимным образом зачтены (письмо Минфина от 04.10.2011 № 03-03-06/1/620). Собственно, данное правило распространяется, когда это возможно, и на нижеследующие сценарии признания долга безнадежным.

Проводки и документы

Для списания безнадежного долга недостаточно внутренней инвентаризации и приказа руководителя. Необходимы иные документы, подтверждающие безнадежный характер задолженности. Кроме договора с контрагентом, накладных, актов приемки и документов, подтверждающих платежи, ими могут являться выписка из ЕГРЮЛ должника, судебные решения, решения государственных властных структур и пр.

Списание делается с применением одной из следующих корреспонденций счетов:

- Дт 63 Кт 62, 76 – если безнадежная задолженность может быть списана за счет созданного резерва;

- Дт 91/2 Кт 62, 76 – если зарезервированных средств недостаточно либо резерв не создавался.

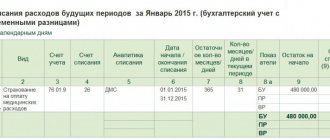

Списанная сумма обязательно учитывается и за балансом на Дт 007. Аналитический учет ведется в разрезе должников. Документы подлежат хранению в течение 5 лет. Компании, работающие на УСН, не могут признать безнадежный долг в целях НУ.

Итоги

- Безнадежная дебиторская задолженность отличается от сомнительной дебиторской задолженности полной невозможностью ее взыскания.

- Если оснований возникновения безнадежной «дебиторки» несколько, сумма признается таковой по первому возникающему из них.

- Списывать долг можно путем создания резерва, а можно списывать в убытки.

- При признании «дебиторки» безнадежной важно опираться не только на внутренние документы фирмы, но и на решения государственных, судебных, контролирующих органов.

- При наличии встречных требований во взаиморасчетах с должником безопаснее начала произвести их взаимозачет, а затем признавать долг безнадежным. В противном случае могут возникнуть претензии со стороны ФНС.

- Учет безнадежного долга ведется на счете 63, счете 91/2, в зависимости от источника погашения. Учитывается такой долг и за балансом на счете 007.

Списание долга при не зависящих от сторон обстоятельствах: нюансы

Долг может быть аннулирован, то есть признан безнадежным:

- В силу фактических обстоятельств, мешающих исполнению обязательств по договору, на которые ни одна из сторон повлиять не может (п. 1 ст. 416 ГК РФ). Как правило, речь идет о форс-мажорных обстоятельствах — стихийных бедствиях, техногенных катастрофах. Наступление таких обстоятельств может быть подтверждено официальным заключением МЧС или другого органа власти (письмо Минфина от 02.07.2009 № 03-02-07/1-336).

- В силу издания органами власти акта, положения которого делают невозможным исполнение обязательств дебитором — это также рассматривается как обстоятельство, не зависящее от воли сторон договора.

Типичный пример — отзыв банковской лицензии у кредитно-финансовой организации, которая была гарантом дебитора по сделке (в то время как должник со своей стороны сумел законно обосновать невозможность погашения долга самостоятельно).

При признании соответствующего нормативного акта утратившим силу обязательство кредитора вновь становится актуальным и подлежит исполнению, если иное не установлено соглашением между ним и кредитором.

Учет на забалансовых счетах

- • бланки строгой отчетности, находящиеся на хранении в организации (бланки трудовых книжек, квитанции, бланки удостоверений, дипломов и т.п.);

- • бланки строгой отчетности, выдаваемые под отчет работникам организации (абонементы, талоны, бланки документов, служащих основанием для приема наличных денежных средств от населения, и т.д.).

Рекомендуем прочесть: Инструкция 157н по бюджетному учету пени за несвоевременную оплату

Посредник в расчетах не участвует.

Если посредник в расчетах не участвует, выручка от продажи товаров посредником поступает на расчетный счет или в кассу их собственника. После этого собственник перечисляет посреднику причитающееся ему вознаграждение.

Списание долга при ликвидации организации-должника

Еще один критерий признания долга безнадежным — ликвидация организации-должника без перехода его обязанностей к иным лицам, например:

- к другой организации вследствие слияния или поглощения;

- физическому лицу (бывшему учредителю, фактическому владельцу бизнеса) вследствие наступления субсидиарной ответственности.

Ликвидация организации считается завершенной, только если соответствующие сведения занесены в ЕГРЮЛ. Таким образом, оправдательным документом для списания долга будет выписка из государственного реестра.

К должникам в статусе ИП правило о ликвидации даже по правовой аналогии применено быть не может, поскольку бывший предприниматель в любом случае должен исполнить обязательства, взятые в период, когда он имел статус ИП.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Отметим, что исключение юрлица из ЕГРЮЛ как недействующего хозяйствующего субъекта — как фактическая разновидность ликвидации (хотя оно имеет иную юридическую природу) также может быть основанием для признания долга безнадежным (письмо Минфина от 23.01.2015 № 03-01-10/1982).

Какие проводки отображают списание дебиторской задолженности в 2021 году

- определение арбитража об окончании конкурсного производства и последующей ликвидации должника;

- выписку из ЕГРЮЛ об исключении из реестра должника;

- уведомление ликвидатора (или судебное решение) о неосуществимости удовлетворения требования по причине отсутствия имущества у ликвидируемого юрлица;

- акт судебного исполнителя о невозможности взыскания долга и т. п.

Долг, который не выплачен в полагающийся срок, считается просроченным. Когда вероятность погашения мала, есть основания полагать, что контрагент не сможет выполнить обязательство, то задолженность признается сомнительной.

Невозможность взыскания долга приставами

Другое основание для списания дебиторской задолженности — невозможность взыскать долг в порядке исполнительного производства. В этом случае Служба судебных приставов выносит акт о завершении взыскания долга в связи с невозможностью его осуществления и возвращает исполнительный лист кредитору. На основании соответствующего акта и исполнительного листа фирма-кредитор вправе списать дебиторку.

Следует иметь в виду, что до истечения срока действия исполнительного листа — то есть в течение 3 лет после его выдачи судом — кредитор может неоднократно инициировать повторное взыскание задолженности, передавая лист в службу судебных приставов, правда, всякий раз не ранее чем через 6 месяцев после его возврата приставами (пп. 4, 5 ст. 46 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ).

Рассмотрев, на основании чего можно списать дебиторскую задолженность, ознакомимся с нюансами документального оформления такого списания.

Списание дебиторки в бухучете: документальное оформление

Для документального подтверждения кредитором права на признание долга потребуется:

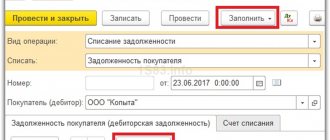

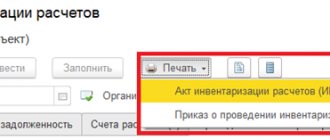

- Проведение инвентаризации задолженностей и составление акта о ней. Документ может быть составлен с использованием унифицированной формы ИНВ-17 либо формы, разработанной предприятием самостоятельно.

- Составление акта о списании дебиторки. Приложениями к нему могут быть документы, удостоверяющие основания для списания долга, например акт от Службы судебных приставов.

- Формирование справки о списании дебиторки, в которой будут раскрываться:

- сведения о величине долга;

- причины списания долга. Унифицированного бланка такой справки не разработано, предприятие может использовать свой.

- Издание приказа руководителя о списании задолженности. Приказ издается на основании указанных выше актов и справки.

Отдельно может потребоваться составить приказ о формировании комиссии по инвентаризации — если она не учреждена к моменту проведения процедуры, о которой идет речь.

Нужно ли ставить на забалансовый учет при списании дебиторской задолженности если нет имущества

Нужно помнить также о таком моменте, как прерывание периода исковой давности. Если должник перечислит частично сумму долга, либо проценты по нему, либо составит и подпишет с организацией акт сверки, то исчисление периода исковой давности переносится на следующий день после одного из перечисленных событий.

Рекомендуем прочесть: Как дать характеристику мамы

О признании претензий дебитором свидетельствуют любые, даже копеечные, платежи по имеющейся задолженности, подписанные акты сверки, письменные ответы и т.д. С момента совершения какого-либо из этих действий срок исковой давности начинает отсчитываться заново. Получить долг не представляется возможным по объективным причинам: предприятие-должник уже не существует, признано банкротом и его активов не достаточно для выплат кредиторам в процессе ликвидации.