Отражение субсидий в бухгалтерском учете

Определение субсидии как целевой помощи (ПБУ 13/2000) является главным условием применения счета 86 «Целевое финансирование». Именно на нем аккумулируются суммы, объединяемые единым термином «субсидии» — учитываются поступления, контролируется использование средств по назначению и осуществляется возврат неосвоенных сумм.

Поступление субсидии фирма может отражать в учете двумя способами:

- Зафиксировав на момент подписания договора о предоставлении дотации задолженность бюджета по дебету сч. 76, а при получении субсидии – кредитуя его:

Д/т 76 К/т 86 – на сумму предполагаемой субсидии;

Д/т 51 (08, 10) К/т 76 – на поступление средств, инвестиций, ТМЦ, имущества и др. в рамках договора о целевом субсидировании;

- По факту поступления средств:

Д/т 08, 10, 51 К/т 86 – на сумму субсидии.

Если дотационными средствами осуществляется финансирование затрат, возникших в прошлых отчетных периодах, то учет субсидий в бухгалтерском учете производится в структуре прочих доходов:

Д/т 76 К/т 91/1- на сумму бюджетной задолженности;

Д/т 51 К/т 76 – на сумму поступившей субсидии.

Порядок учета бюджетной помощи на капвложения (п. 9 ПБУ 13/2000) предусматривает отражение дотационных сумм в составе доходов будущих периодов. Проводкой Д/т 86 К/т 98 суммы субсидии списывают со сч. 86 в момент ввода или НМА в эксплуатацию. На протяжении срока полезного использования (СПИ) амортизируемых активов или в течение периода признания расходов, связанных с выполнением условий предоставления субсидии на приобретение неамортизируемого имущества, средства со сч. 98 равномерно (или в размере начисленного за месяц износа) списываются на финансовые результаты фирмы как внереализационные доходы.

Как отразить получение субсидии в 1С: Бухгалтерии предприятия ред. 3.0?

Опубликовано 19.05.2020 10:27 Автор: Administrator Мы обещали? Мы сделали! О том, как получить грант, кому и в каком размере он положен, мы подробно писали в статье Кто имеет право на субсидию от государства, и как её получить в условиях самоизоляции? Надеемся, что уже все знают о Постановлении Правительства РФ от 24 апреля 2020г. №576 «Об утверждении Правил предоставления в 2021 году из федерального бюджета субсидий субъектам малого и среднего предпринимательства, ведущим деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции», согласно которому предприятиям и индивидуальным предпринимателям, удовлетворяющим требованиям Постановления, предоставляются безвозмездные гранты, выделяемые из федерального бюджета страны. А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

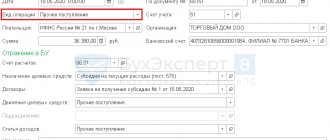

Теперь введём документ «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки». В созданном документе «Вид операции» следует выбрать «Прочее поступление». В графе «Счёт расчётов» указать 91.01 и ранее созданное нами субконто «Субсидия из федерального бюджета».

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

Для отражения подобных трат следует внести новую статью затрат в разделе «Справочники» — «Статьи затрат». При этом «Вид расхода» на основании статьи 217 НК РФ, должен быть «Не учитываемые в целях налогообложения».

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

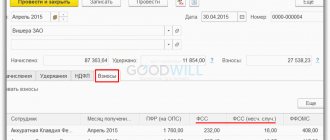

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

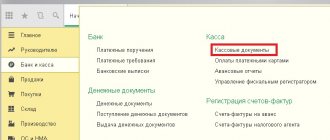

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

После проведения документа, по кнопке на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Оплата поставщику» и заполним реквизиты.

Затем, отразим полученные от поставщика услуг акты выполненных работ.

Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего списка выберем «Услуги (акт)».

Заполним документ данными из акта. В табличной части, разделим вводимые услуги на 2 строки: первая строка – это расходы предприятия, а вторая – это затраты, погашаемые субсидией.

Следует отметить, что затраты, осуществляемые за счёт субсидии, как и на ОСНО являются расходами в бухгалтерском учёте и не отражаются в налоговом.

Поэтому во второй строке в графе «Счёт учёта» следует указать счёт отражения затрат и ту статью затрат, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН. При этом обязательно нужно проследить, чтобы данная сумма не принималась к расходам по УСН.

После проведения документа, по кнопке на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

Как отразить получение субсидии тем, кто применяет ЕНВД или ПСН?

На таких системах налогообложения, как ЕНВД и ПСН, расчёт налога не зависит от реального уровня дохода или чистой прибыли. Поэтому при отражении поступления субсидии или при расходовании полученных средств записи делаются только в регистрах бухгалтерского учёта.

В разделе «Банк и касса» — «Банковские выписки» создаётся «Поступление на расчётный счёт». Полученная субсидия отражается в составе прочих доходов на счёте 91.01 с субконто «Субсидия из федерального бюджета», которую следует создать по примеру, описанному выше.

При отражении затрат, произведённых за счёт субсидии, статья затрат «Прочие затраты» указывается лишь для целей бухгалтерского учёта. Налоговый учёт расходов на ЕНВД и ПСН не ведётся.

Как отразить получение субсидии в 1С: Бухгалтерии предприятия ред. 3.0?

Мы обещали? Мы сделали! О том, как получить грант и кому и в каком размере он положен, мы подробно писали в статье Кто имеет право на субсидию от государства, и как её получить в условиях самоизоляции? Надеемся, что уже все знают о Постановлении Правительства РФ от 24 апреля 2021г. №576 «Об утверждении Правил предоставления в 2021 году из федерального бюджета субсидий субъектам малого и среднего предпринимательства, ведущим деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции», согласно которому предприятиям и индивидуальным предпринимателям, удовлетворяющим требованиям Постановления, предоставляются безвозмездные гранты, выделяемые из федерального бюджета страны. А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

Теперь введём документ «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки». В созданном документе «Вид операции» следует выбрать «Прочее поступление». В графе «Счёт расчётов» указать 91.01 и ранее созданное нами субконто «Субсидия из федерального бюджета».

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

Для отражения подобных трат следует внести новую статью затрат в разделе «Справочники» — «Статьи затрат». При этом «Вид расхода» на основании статьи 217 НК РФ, должен быть «Не учитываемые в целях налогообложения».

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

После проведения документа, по кнопке на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Прочее списание».

Затраты, осуществляемые за счёт субсидии также являются расходами в бухгалтерском учёте и не отражаются в налоговом. Поэтому в графе «Счёт дебета» следует указать счёт отражения затрат, а в графе «Статьи затрат» тут статью, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН.

При этом обязательно нужно проследить, чтобы данная сумма не отразилась в поле «Расходы УСН». Если сумма платежа больше полученного гранта, то разницу между расходами предприятия и суммой субсидии следует отразить в расходах, связанных с применением УСН.

После проведения документа, по кнопке на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

-1 #11 Алина Календжан 19.06.2020 13:17 Цитирую Сергей:

Добрый вечер.Скажите пожалуйста, можно ли субсидией погасить кредит банка?

Добрый день. Потратить субсидию можно на любые нужды предприятия, на погпшение обязательства перед банком, в том числе. Цитировать

+1 #10 Сергей 18.06.2020 23:25 Добрый вечер.Скажите пожалуйста, можно ли субсидией погасить кредит банка?

Цитировать

0 Клавдия 16.06.2020 20:38 Благодарю.Хорош ая помощь

Цитировать

0 Алина Календжан 05.06.2020 02:50 Цитирую Елена:

Добрый вечер.В разобранном примере по выплате ЗП, подоходный налог взят со сдельного заработка плюс 12130( С общей суммы 60000). А страховые взносы начислены только с заработка, с 12130 не отражены в примере, хотя ранее сказано, что также с суммы 12130 исчисляются страховые взносы. надо ли начислять страховые взносы с 12130. Получается, что это за счет предприятия?

Добрый день. Страховые взносы начисляются на всю зарплату, не зависимо от того за счёт предприятия или за счёт субсидии она выплачена. Страховые взносы являются расходами организации. Цитировать

-1 Елена 04.06.2020 03:46 Добрый вечер.В разобранном примере по выплате ЗП, подоходный налог взят со сдельного заработка плюс 12130( С общей суммы 60000). А страховые взносы начислены только с заработка, с 12130 не отражены в примере, хотя ранее сказано, что также с суммы 12130 исчисляются страховые взносы. надо ли начислять страховые взносы с 12130. Получается, что это за счет предприятия?

Цитировать

0 Алина Календжан 02.06.2020 15:00 Цитирую Анна:

Добрый день! С получением субсидии понятно. А какие необходимо внести изменения если субсидия будет потрачена на выплату з/п, но учет з/п ведется во внешней программе и потом выгружается в 1с. И как отследить когда вся сумма субсидии будет израсходована?

Добрый день. На нашем сайте есть статья про учёт субсидии во внешней программе 1С:ЗУП. Цитировать

0 Анна 02.06.2020 01:47 Добрый день! С получением субсидии понятно. А какие необходимо внести изменения если субсидия будет потрачена на выплату з/п, но учет з/п ведется во внешней программе и потом выгружается в 1с. И как отследить когда вся сумма субсидии будет израсходована?

Цитировать

+1 Погодаева Наталия Ивановна 22.05.2020 20:44 Спасибо,все очень понятно и доступно!

Цитировать

+3 Юлия 20.05.2020 19:59 Спасибо, хорошая статья и очень актуальна!

Цитировать

0 Алина Календжан 20.05.2020 12:33 Цитирую Наталья:

Добрый день! Очень все понятно написано. Спасибо. А возможно где то почитать полную инструкцию с примером фирмы на усн доходы (субсидия пойдёт на выплату зарплаты за апрель. Субсидия пришла в мае. Оклады выше 12 130) Заранее спасибо!

Добрый день. Пример по зарплате приведён по ОСНО, и там тоже оклад больше МРОТ. Возьмите отражение поступления денег в части про УСН, а отражение зарплаты из ОСНО. Зарплата отражается одинаково вне зависимости от системы налогообложения . Цитировать

0 Наталья 19.05.2020 21:20 Добрый день! Очень все понятно написано. Спасибо. А возможно где то почитать полную инструкцию с примером фирмы на усн доходы (субсидия пойдёт на выплату зарплаты за апрель. Субсидия пришла в мае. Оклады выше 12 130) Заранее спасибо!

Цитировать

Обновить список комментариев

JComments

Возврат субсидий

Важной особенностью использования средств субсидии является обязанность компании расходовать их неукоснительно по целевому назначению, четко соблюдая оговоренные условия предоставления. Никаких альтернативных вариантов законодательством не предусматривается, при невозможности реализовать проекты, на которые поступила бюджетная субсидия, полученные средства придется вернуть. Возврат субсидии осуществляется в зависимости от метода отражения полученных средств и момента возникновения обязательства по возврату средств.

Если дотация возвращается в год ее получения, то компании достаточно сторнировать проводки, которыми сопровождалось ее поступление (кроме Д/т 51 К/т 76) и использование. На момент фактического перечисления возвращенной дотации делают обратную бухгалтерскую запись – Д/т 76 К/т 51.

Возврат субсидии, полученной в прошлые годы, оформляется так:

| Операции | Д/т | К/т |

| По капвложениям | ||

| Отражена задолженность по возврату субсидии | 86 | 76 |

| Восстановлены дотационные средства в сумме начисленного износа | 91/2 | 86 |

| Восстановлена сумма субсидии | 98/2 | 86 |

| По текущим затратам | ||

| Задолженность по возврату ранее предоставленной субсидии | 86 | 76 |

| Размер субсидии восстановлен в сумме реально понесенных расходов | 91/2 | 86 |

Виды субсидий

Субсидии из бюджетов РФ могут получать юрлица и ИП. В общем случае их можно получить на такие цели:

- на оплату приобретаемых товаров (работ, услуг);

- на возмещение недополученных доходов.

В свою очередь, субсидии на приобретение товаров (работ, услуг) могут быть получены:

- до момента приобретения товаров, работ, услуг — на осуществление предстоящих затрат;

- после приобретения товаров, работ, услуг — на возмещение уже понесенных затрат.

При получении субсидии по товарам (работам, услугам) оформляются документы, в которых прописываются условия ее использования. То есть бюджетными деньгами может быть оплачена стоимость с учетом или без учета НДС. В зависимости от этого решается вопрос о том, можно ли принять входной налог к вычету.

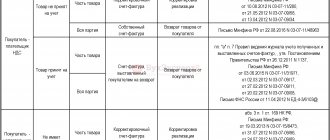

Рассмотрим варианты налогообложения НДС.

Субсидия в бухгалтерском учете: проводки в примерах

Пример 1

За счет субсидии, выделенной ООО «Стройка», компанией в январе 2017 года приобретен участок земли под застройку стоимостью 3 500 000 руб. Согласно заключенному договору, возведение дома будет продолжаться с 1 февраля 2021 по 30 июля 2021 – 18 месяцев. Учет субсидии в бухучете фирмы отразится проводками:

Операции Д/т К/т Сумма Зачислены средства из бюджета 51 86 3 500 000 Стоимость участка отражена в структуре капвложения фирмы 08 60 3 500 000 Участок принят к учету 01 08 3 500 000 Отражение субсидии в бухгалтерском учете доходов будущих периодов 86 98/2 3 500 000 Ежемесячное списание доли суммы субсидии во внереализационные доходы (3 500 000 / 18 мес.) по неамортизируемому имуществу, каким является земельный участок 98/2 91/1 194 444

Пример 2

В мае 2021 года ООО «Радон» приобрело комплекс оборудования в рамках программы господдержки на сумму 560 000 руб. Размер ежемесячной амортизации комплекса составил 4666,67 руб. (560 000 / 10 / 12 мес.), начислялась она с июня 2021 по май 2021 – 12 мес.

Спустя год (в мае 2018) проверкой установлено нарушение целевого использования выделенной дотации, и субсидия была возвращена в бюджет на основании составленного акта. Бухгалтер оформил операции проводками:

Операции Д/т К/т Сумма Задолженность по возврату субсидии 86 76 560 000 Учтена сумма износа в составе доходов будущих периодов (4666,67 х 12) 98/2 91/1 56 000 Восстановлены дотационные средства в сумме начисленного износа (4666,67 х 12) 91/1 86 56 000 Восстановлена сумма субсидии (560 000 – 56 000) 98/2 86 504 000 Дотация перечислена в бюджет 76 51 560 000

Субсидия на предстоящую покупку

Субсидия получена на финансовое обеспечение предстоящих затрат, то есть до приобретения товаров, работ, услуг.

Сумму полученной субсидии в налоговую базу по НДС включать не нужно. Ведь она еще не связана с оплатой реализуемых налогоплательщиком товаров (работ, услуг).

Если среди условий о предоставлении субсидии есть оговорка о том, что затраты на приобретение товаров (работ, услуг) финансируются с учетом налога, предъявленного поставщиками, суммы НДС по товарам (работам, услугам), которые будут оплачены за счет такой субсидии, к вычету не принимаются.

Если субсидия получена на финансирование предстоящих расходов на приобретение товаров (работ, услуг) с учетом НДС, в налоговую базу сумму субсидии не включают и будущий входной НДС по совершенным покупкам к вычету не ставят.

Налогообложение субсидий

Учет госпомощи при расчете налога на прибыль зависит от признания дотации целевым финансированием в целях налогообложения прибыли (пп. 14 п. 1 ст. 251 НК РФ). Так, по коммерческим компаниям целевыми признаются субсидии, направленные для финансирования капремонта многоквартирных домов и общего имущества в них. Подобные дотации компания вправе не включать в состав облагаемых доходов, но при соблюдении обязательных условий, как то:

- ведение раздельного учета доходов и расходов по целевым операциям;

- использование субсидированных средств на означенные цели.

Выплата бюджетной помощи в других случаях целевым направлением не признается, а, значит, коммерческие компании не вправе исключать ее из облагаемых доходов. Т.е. субсидии учитываются при расчете налога на прибыль в составе внереализационных доходов. Датой признания их будет считаться дата поступления средств на счет (пп.2 п. 4 ст. 271 НК РФ).

НДС

В связи с изменениями, внесенными Федеральным законом от 27.11.2017 N 335-ФЗ и Федеральным законом от 30.11.2016 N 401-ФЗ в ст. 170 НК РФ, с 1 июля 2021 г. требуется восстанавливать НДС в случае получения налогоплательщиком в соответствии с законодательством Российской Федерации из бюджетов бюджетной системы Российской Федерации субсидий и (или) бюджетных инвестиций на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), в том числе основных средств и нематериальных активов, имущественных прав, а также на возмещение затрат по уплате налога при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, независимо от факта включения суммы налога в субсидии и (или) бюджетные инвестиции на возмещение затрат.

Сумму НДС, предъявленную продавцом при передаче объекта ОС, предназначенного для использования в облагаемых НДС операциях, организация вправе принять к вычету на основании счета-фактуры, выставленного продавцом и оформленного с соблюдением требований законодательства, после принятия объекта ОС к учету и при наличии соответствующих первичных документов (пп. 1 п. 2 ст. 171, п. 1 ст. 172, п. 2 ст. 169 НК РФ).

Подпунктом 6 п. 3 ст. 170 НК РФ ( с учетом изменений, внесенных Федеральным законом от 28.12.2017 N 436-ФЗ, вступили в силу с 1 января 2021 года) предусмотрено, что при получении субсидии из бюджетов бюджетной системы РФ на возмещение затрат, связанных с оплатой, в частности, приобретенного ОС, налогоплательщик обязан восстановить НДС в размере, ранее принятом к вычету. НДС восстанавливается независимо от того, включена ли сумма налога в субсидию. Сумма НДС, подлежащая восстановлению, не включается в стоимость объекта ОС. Она учитывается в составе прочих расходов согласно ст. 264 НК РФ. Налог восстанавливается в том налоговом периоде, в котором получены субсидии.

В книге продаж за период, в котором получена субсидия на возмещение затрат, следует зарегистрировать счета-фактуры, по которым был принят НДС к вычету (пп. 6 п. 3 ст. 170 НК РФ, п. п. 2, 14 Правил ведения книги продаж).

Книга продаж заполняется так же, как и при переходе на необлагаемые виды деятельности, в том числе (п. п. 7, 8, 14 Правил ведения книги продаж, Приложение к Письму ФНС России от 20.09.2016 N СД-4-3/[email protected]):

- в графе 2 указывается код «21»;

- в графе 3 указывается номер и дату счета-фактуры;

- в графах 7 и 8 указываются данные об Организации;

- в графе 13б — стоимость товаров (работ, услуг) с НДС согласно счету-фактуре;

- в графах 14, 14а и 15 — по соответствующей ставке — стоимость товаров (работ, услуг) без НДС по счету-фактуре;

- в графах 17, 17а и 18 — по соответствующей ставке — НДС в сумме, которая подлежит восстановлению.

Субсидия на возмещение недополученных доходов

С субсидией на возмещение недополученных доходов ситуация другая. Полученная сумма подлежит включению в налоговую базу по НДС в общем порядке. Она является суммой, связанной с оплатой реализованных товаров (работ, услуг), облагаемых НДС.

НДС, предъявленный по товарам (работам, услугам), приобретенным за счет указанной субсидии, принимается к вычету на общих основаниях.

Субсидия на возмещение недополученных доходов включается в налоговую базу по НДС, а входной НДС по товарам (работам, услугам), приобретенным за ее счет, принимается к вычету.

Имеется исключение. Не нужно включать в налоговую базу НДС сумму субсидии на возмещение выпадающих доходов в связи с применением государственных регулируемых цен или льгот для отдельных категорий потребителей.

Субсидии из регионального и местного бюджетов

Если средства выделены из бюджета субъекта РФ или из местного бюджета, НДС можно принять к вычету в общем порядке (письма Минфина РФ от 19.09.2013 № 03‑07‑11/38849 (касается вычетов при приобретении основных средств, материалов и животных), от 18.04.2013 № 03‑07‑11/13370, от 09.02.2012 № 03‑07‑11/32, от 10.12.2010 № 03‑07‑11/486, от 09.03.2010 № 03‑07‑11/52). Правомерность вычета «входного» НДС по товарам, приобретенным за счет средств региональных субсидий, подтверждает и ФНС (Письмо от 28.02.2013 № ЕД-19-3/26). Причем налоговый орган ссылается в своих разъяснениях на арбитражную практику (постановления Президиума ВАС РФот 13.03.2007 № 9591/06, от 01.04.2008 № 13419/07, от 01.04.2008 № 12611/07).

Государственная помощь

При этом, как показывает практика, господдержка в форме субсидий может предоставляться сельхозорганизациям на возмещение убытков или затрат. Так, предприятию могут выделить средства на компенсацию части расходов на модернизацию сельхозтехники, а также на уплату процентов по инвестиционным кредитам. Или же, например, финансовая поддержка может покрыть часть затрат на страховую премию по договорам сельскохозяйственного страхования, заключение которых необходимо для минимизации рисков гибели растений и животных.

Добавим, что рассчитывать на получение субсидии можно в случае, если в регионе, где расположена организация, есть соответствующая утвержденная программа развития сельского хозяйства.