Задолженность ЮЛ может быть обеспечена залогом. Если лицо не погасит свой долг, придется отдавать кредитору предмет обеспечения. В качестве его могут выступать самые разные ресурсы: денежные средства, имущество, акции, права собственности (пункт 1 статьи 336 ГК РФ). Залоговые обязательства нужно правильно отражать в учете.

Вопрос: Заимодавец в качестве обеспечения по договору займа принимает в залог права требования заемщика, принадлежащие ему на основании договора поставки с третьим лицом. Может ли такой залог учитываться в реестре уведомлений о залоге движимого имущества и как в таком случае должен быть описан предмет залога? Посмотреть ответ

Бухгалтерия по залогу имущества и ценных бумаг

Владельцем имущества в любом случае до его продажи с открытых торгов является принципал. Залоговое имущество числится на тех же счетах принципала, что и раньше, но учет его осуществляется автономно, а в аналитическом учете фиксируется, что имущество является залоговым.

В бухгалтерии заимодавцем и неплательщиком используются счета:

- внебалансовый 008 «Гарантирование обязательств, платежей обретенные» — общие сведения о ходе обретенных гарантий (для заимодавца);

- внебалансовый 009 «Гарантирование обязательств, платежей выданные» — общие сведения о движении выданных гарантий (для принципала);

- 60 «Расчеты с неплательщиком» — получение права собственности на объект залога заимодавцем;

- 91 «Иные траты и прибыль» — для снятия.

Количество участников

В момент подписания договора на открытия залогового счета обязаны присутствовать три представителя по одному со стороны:

- банка;

- залогодателя;

- залогодержателя.

Это могут быть лично продавец и покупатель или доверенные лица, которые вправе представлять их интересы на законном основании. Важный момент — залогодержателем может выступать сам банк, тогда достаточно присутствие только залогодателя.

Залог считается возникшим, если:

- Банк уведомлен о залоге и получил свой экземпляр договора. При трехстороннем соглашении.

- Между залогодателей и банком подписано соглашение о залоге прав. В случае, когда залогодержатель сам банк.

Поэтому число участников зависит от роли банка: выступает он посредником или залогодержателем.

Бухгалтерия залога товара и прочего имущества у неплательщика

Основные контировки, применяемые бухгалтерской службой для фиксации действий, связанных с залогом товара и прочего имущества:

- Для товаров и готовой продукции: ДТ 76, КТ 90 «Реализация», субсч. 90-1 «Выручка» — выручка в числе прибыли по обычной деятельности, ДТ 90, субсч. 90-2 «Себестоимость реализации» — списание (снятие) цены проданного товара (готовой продукции), сч. 44 «Траты на реализацию» — учет трат по продаже, далее снятие этих трат — ДТ 90, субсч. 90-2, сч. 009 — снятие цены предмета залога.

- Для прочего залоговогого имущества: ДТ 76, КТ 91, субсч. 91-1 «Иная прибыль» — цена реализации отнесена к прочим доходам, ДТ 91, субсч. 91-2, КТ 76 — удержание НДС организатором, ДТ 91, субсч. 91-2, КТ 76 — оплата услуг организатора (с вычетом НДС), сч. 009 — снятие цены предмета залога после его продажи.

При продаже с открытых торгов товаров либо готовой продукции организация относит полученную выручку к прибыли по обычной деятельности. Фиксация производится во время перехода права собственности на данный объект залога. При реализации прочего залогового имущества (материалов и т. д.) выручка причисляется к прочей прибыли на дату продажи.

Разрешены ли взыскания или арест залоговых счетов

Согласно инструкции Центробанка №153 залоговые счета относятся к специальным, поэтому порядок открытия, ведения и закрытия происходит по отдельным правилам. Залогодатель не может самостоятельно распоряжаться деньгами, размещенными на нем. Особенно в тех случаях, когда установлен твердый лимит по неснижаемому остатку. При выставлении требований по налогам или другим обязательным платежам залогодателя, они адресовываются к текущим счетам, а не к специальным.

Министерство финансов в письме от 14.02.2017 года прямо указало, что исполнение обязательств по налогам не может быть применено к залоговым счетам. Поэтому налоговые органы не смогут списать долги по инкассовым поручениям со счетов этого типа. Это касается всех средств, которые зарезервированы в качестве обеспечения залога или являются предметом залога.

Арест залогового счета допускается только в одном случае, если основного имущества залогодателя недостаточно для исполнения обязательств. А также у кредитора есть преимущество по сравнению с залогодержателем. В остальных ситуациях провести арест счета банки не имеют права.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Стандартные контировки, применяемые в бухгалтерии заимодавца и неплательщика по залогу

Залог как способ обеспечения выполнения залоговых обязательств отображается за балансом. В стандартной ситуации, когда неплательщик после заключения договора залога по его окончании в состоянии погасить свой долг, используются стандартные контировки.

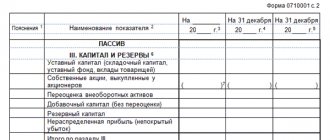

| Бухгалтерия заимодавца по залоговым операциям (основные контировки) | Бухгалтерия принципала по залоговым операциям (основные контировки) |

| ДТ 58-3, КТ 51 — предоставление кредита (займа); ДТ 008 — имущество получено в залог (его цена по договору); ДТ 76, КТ 91-1 — зачисление процентов к долгу по договору | ДТ 51, КТ 66, субсч. «Основные платежи по краткосрочным займам» — получение кредита (займа); ДТ 009 — передача имущества в залог (его цена по договору); ДТ 66, субсч. «Основные платежи по кратковременным займам», КТ 51 — загашение долга по договору (и процентов); КТ 009 — отображение возврата залогового имущества |

Таким образом, задолженность принципала загашена, соответственно, залог снимается. При страховании объекта залога, заимодавцем используются следующие контировки:

- Должник компенсирует траты по страхованию: ДТ 76-1, КТ 51 — страховочные платежи, ДТ 76-5, КТ 76-1 — траты по страховке причисляют к расплатам с должником, ДТ 51, КТ 76-5 – компенсация трат по страховке от должника.

- Должник не компенсирует траты по страховке: ДТ 76-1, КТ 51 — страховочные платежи, ДТ 91-2, КТ 76-1 — страховка причислена к прочим тратам, ДТ 99, КТ 68/ПНО — отображение ПНО (траты на страховку * 20%).

Принципал отображает страховые траты в отношении объекта залога контировками: ДТ 76-1, КТ 51 — уплата страховки, ДТ 91-2, КТ 76-1 — причисление страховки к прочим тратам.

Как открыть

Для открытия специального залогового счета в банке потребуется присутствие обеих сторон, которые будут участвовать в сделке. При этом в залог превращаются все средства, положенные на счет. Если стороны хотят учесть другие моменты при использовании счета, то все нюансы оговариваются в дополнительных соглашениях в письменном виде. Каждый пункт доводится сторонам под подпись.

К залоговому счету устанавливают лимит, который предполагает:

- весь остаток на балансе признается залогом;

- к общей сумме устанавливается «твердый» или неснижаемый остаток, который запрещено использовать до тех пор, пока действует соглашение о залоге.

Важно знать! Если в тексте соглашения или договора нет отдельного указания, то считается, что залогодержатель получает права на все деньги, размещенные на счете. В этом случае залогодатель не вправе вообще проводить никаких расходных операций. Когда залогодержатель получает право только на определенную часть или на неснижаемый остаток, то это обязательно должно быть оговорено в тексте договора. В такой ситуации залогодатель сможет проводить операции, но с учетом установленных ограничений.

У договора о залоговом счете нет типовой формы. Каждое кредитное учреждение вправе составлять собственный образец. Но в документе обязательно должен быть указан:

- номер счета;

- обязательства сторон;

- период действия;

- объем залога.

Остальные поля и реквизиты банк вписывает на свое усмотрение.

Налогообложение по залогу у заимодавца и неплательщика

Поскольку право собственности на имущество при его залоге остается за принципалом, то НДС в таких случаях не взимается. Не причисляется к тратам должника для налогообложения прибыли и стоимость залогового имущества. Траты по страховке объекта залога, производимые принципалом, причисляют к прочим затратам и учитывают при налогообложении доходов.

По этой же причине заимодавец не обязан исчислять НДС либо платить налог на прибыль при получении залогового имущества. Не учитываются для налогообложения прибыли заимодавца траты по необязательному страхованию этого имущества. Об этом же говорится и в ПБУ 18/02: траты по страхованию следует причислять к прочим тратам и не включать в налогообложение по доходам.

Не меняется в этом плане ситуация и после продажи объекта залога на открытых торгах. НДС при реализации не исчисляется. За счет полученной выручки загашается долг, который не признается доходом и не облагается налогом. По-иному обстоит дело при продаже объекта залога с открытых торгов у принципала. В этом случае организатор торгов считается налоговым агентом и должен уплатить НДС с реализации.

База налога — рыночная цена продаваемого объекта залога. НДС принимается к вычету принципалом, если залоговый объект продается по решению суда и имеется счет-фактура (инвойс). При продаже во внесудебном порядке должник исчисляет НДС, выписывает инвойс. Выручка от продажи — доход, который организация вправе снизить за счет трат, связанных с покупкой имущества и оплачиванием услуг организатора.

Пример 1. Бухгалтерия неплательщика при продаже залогового объекта на открытых торгах

Автомобиль, являющийся объектом залога, продан на открытых торгах по рыночной цене. Сообразно НК РФ, ст. 146, п.1 образуется объект налогообложения НДС. Операции по реализации залогового имущества, отображаются стандартными контировками.

| Контировки | Характеристика |

| ДТ 76, КТ 91, субсч. «Иная прибыль» | Автомобиль продан на открытых торгах |

| ДТ 91, субсч. «НДС», КТ 68, субсч. «НДС» | Зачисление НДС |

| ДТ 01, субсч. «Выбытие основных средств», КТ 01 «Залоговое имущество» | Отображение транспортного средства в числе выбытых средств |

| ДТ 91, субсч. «Иная прибыль», КТ 01, субсч. «Выбытие основных средств» | Снятие балансовой цены выбытого транспортного средства |

| ДТ 02, КТ 91, субсч. «Иная прибыль» | Зачисленная амортизация |

| ДТ 66, КТ 76, субсч. «Расплата с неплательщиком» | Загашение кредитного долга |

| ДТ 009 | Снятие договорной цены обязательства |

Пример 2. Отображение операций по продаже ценных бумаг на открытых торгах у неплательщика

ООО «Строй» предоставило ООО «Дара» заем до 5 месяцев под 10% годовых. Был составлен договор, где ООО «Дара» обязалось загасить заем вместе с процентами. В качестве залога выступили ценные бумаги. По истечении срока ООО «Дара» залоговые обязательства не погасило. ООО «Строй» вправе получить удовлетворение от цены заложенных ценных бумаг, прибегая к помощи суда.

По судебному решению ценные бумаги были выставлены на открытые торги и проданы. Выручка превысила сумму задолженности ООО «Дара» вместе с процентами. В бухгалтерии ООО «Дара» все операции отображались стандартными контировками.

| Контировки | Характеристика |

| КТ 009 | Снятие залога |

| ДТ 76, КТ 91, субсч. «Иная прибыль» | Проданы ценные бумаги |

| ДТ 66, КТ 76 | Загашение залогового долга вместе с процентами |

| ДТ 91, субсч. «Иные траты», КТ 58, субсч. «Залоговые ценные бумаги» | Снята балансовая цена проданных бумаг |

| ДТ 51, КТ 76 | Отображение разницы между выручкой и долгом с процентами |

| ДТ 91, субсч. «Иные траты», КТ 99 | Итоги открытых торгов |

Продажа ценных бумаг не выступает объектом налогообложения НДС, посему в данном случае НДС не исчисляется (НК РФ, ст.149, п.2, пп.12).

УСН: исполнение обязательства за счет залога

Если залогодатель не исполнил обязательства, обеспеченные залогом, залогодержатель вправе продать заложенное имущество. Поскольку до продажи заложенного имущества его собственником остается залогодатель, доходы от реализации предмета залога возникают именно у него (п. 1 ст. 346.15, ст. 249 НК РФ). У залогодержателя таких доходов не будет.

По соглашению с залогодателем залогодержатель может перевести заложенное имущество в собственность или выкупить его с последующим зачетом своих требований, обеспеченных залогом, в счет оплаты приобретаемого имущества. Это возможно как в случае объявления торгов несостоявшимися, так и в случае отсутствия необходимости проведения торгов.

Санкции за невыполнение (ненадлежащее выполнение) обязательств по договору, обеспеченному залогом, учитывайте в составе внереализационных доходов на дату поступления денежных средств от должника (п. 1 ст. 346.15, п. 3 ст. 250, п. 1 ст. 346.17 НК РФ).