Проводки по декретным выплатам

Пособие по беременности и родам возмещает ФСС России. Поэтому такие выплаты отразите на счете 69 “Расчеты по социальному страхованию и обеспечению” (Инструкция к плану счетов).

В бухучете начисление и выплату пособия по беременности и родам оформляется такими проводками:

Дебет 69 субсчет “Расчеты с ФСС по взносам на социальное страхование” Кредит 70 – начислено пособие по беременности и родам;

Дебет 70 Кредит 50 (51) – выдано пособие по беременности и родам сотруднице.

Пример:

Отражение в бухучете пособия по беременности и родам.

Секретарь ЗАО “Альфа” Е.В. Иванова ушла в декретный отпуск с 14 апреля по 31 августа 2011 года включительно.

Организация выплатила Ивановой пособие по беременности и родам в сумме 107 956 руб.

Бухгалтер сделал в учете следующие проводки:

Дебет 69 субсчет “Расчеты с ФСС по взносам на социальное страхование” Кредит 70 – 107 956 руб. – начислено пособие по беременности и родам;

Дебет 70 Кредит 50 – 107 956 руб. – выдано пособие из кассы.

В коллективном или трудовом договоре может быть предусмотрена оплата декретного отпуска исходя из фактического среднего заработка сотрудницы (ст. 9 ТК РФ).

То есть сумма пособия, возмещаемая из ФСС России, не является в этом случае верхней границей размера выплаты. Такие доплаты пособием не являются, они выплачиваются за счет организации (ст. 8 Закона от 19 мая 1995 г. №81-ФЗ, ст.

14 Закона от 29 декабря 2006 г. №255-ФЗ). Поэтому отражают их следующим образом:

Дебет 20 (23, 25, 26, 44…) Кредит 70 – начислена доплата к пособию по беременности и родам до фактического среднего заработка;

Дебет 70 Кредит 50 (51) – выдана доплата к пособию по беременности и родам до фактического среднего заработка.

Пример:

Отражение в бухучете доплат к пособию по беременности и родам до фактического среднего заработка.

Секретарь ЗАО “Альфа” Е.В.

Кто выплачивает декретные, бухгалтерские проводки выплат

Иванова ушла в декретный отпуск с 14 апреля по 31 августа 2011 года включительно.

Коллективным договором “Альфы” предусмотрена доплата к пособию по беременности и родам до фактического среднего заработка.

Организация начислила Ивановой за время декретного отпуска:

- пособие за счет ФСС России в сумме 159 179 руб.;

- доплату за свой счет в сумме 7002 руб.

Бухгалтер сделал в учете такие записи:

Дебет 69 субсчет “Расчеты с ФСС по взносам на социальное страхование” Кредит 70 – 159 179 руб. – начислено пособие по беременности и родам;

Дебет 26 Кредит 70 – 7002 руб. – начислена доплата к пособию до фактического среднего заработка.

Как начислять пособие по беременности и родам в бухучете – ежемесячно или полной суммой в день, когда сотрудница принесла больничный листок?

Пособие в полной сумме нужно начислить и отразить в бухучете в течение 10 дней после того, как сотрудница принесла документы, необходимые для расчета пособия. Такими документами являются оформленный больничный листок и при необходимости – справки о заработке с предыдущих мест работы за последние два года (ч. 1 ст. 15, ч. 5 ст. 13 Закона от 29 декабря 2006 г. №255-ФЗ).

Выплатить пособие после его назначения нужно в ближайший срок, установленный для выдачи зарплаты (ч. 1 ст. 15 Закона от 29 декабря 2006 г. №255-ФЗ).

Однако, если влияния ФСС оказалось недостаточно, субъект вправе обратиться с соответствующим заявлением в прокуратуру.

- Помимо жалобы в соцстрах, также правомерно направиться сразу в суд.Если судья вынесет решение в пользу беременной гражданки, ее декретные средства будут взысканы с нанимателя в принудительном порядке.

- Таким образом, проводки по выплате пособия по беременности и родам будут зависеть от источника финансирования указанной выплаты. Так, если денежные средства предоставляет соцстрах, начисление фиксируется по дебету 69 счета. Однако если источником выступает работодатель, начисление будет производиться на счете учета затрат, который применяется при отражении в бухучете зарплаты. (13 голос., 4,90 из 5) Загрузка…

Проводки по пособию по беременности и родам в 2018

Причинами отказа от возмещения могут стать:

- образование сотрудницы не соответствует занимаемой ей должности, отсутствие у субъекта требуемой квалификации для исполнения конкретных обязанностей;

- излишне высокая заработная плата сотрудницы, исходя из ее должности и тех обязанностей, которые она исполняет;

- ввод должности сотрудницы в штатное расписание незадолго до ее ухода в декрет;

- существенное увеличение заработной платы подчиненной незадолго до ее ухода в декрет;

- декретное пособие было предоставлено женщине в тот момент, когда она фактически исполняла свои трудовые обязанности.

Также сотрудников соцстраха может насторожить факт, если женщина принимается на работу незадолго до ее ухода в декрет.

Отпуск по беременности и родам — выплаты и проводки в бухучете

- 1 Бухучет: доплата до фактического заработка

- 2 Порядок начисления

Независимо от того, какую систему налогообложения применяет организация, пособие по беременности и родам полностью возмещает ФСС России (ч. 1 ст. 3 Закона от 29 декабря 2006 г. № 255-ФЗ). Порядок оплаты первых трех дней нетрудоспособности за счет организации на пособие по беременности и родам не распространяется.

Внимание

Пособие выплачивайте за счет средств ФСС России за все дни, которые сотрудница была в декретном отпуске. Это следует из части 1 статьи 3 Закона от 29 декабря 2006 г.

№ 255- ФЗ. В коллективном и (или) трудовом договоре могут быть предусмотрены доплаты к декретному пособию до фактического среднего заработка сотрудницы (ст. 9 ТК РФ). Эта сумма пособием не является (ст. 8 Закона от 19 мая 1995 г. № 81-ФЗ, ст. 14 Закона от 29 декабря 2006 г. № 255-ФЗ).

Учет, проводки: начисление декретных, выплата пособия пo беременности и родам

Важно

Об обязательном социальном страховании при временной нетрудоспособности и в связи с материнством», исчисление и предоставление декретных сумм, пособия по БиР, а также пособия по уходу за малышом сотрудницы, осуществляет наниматель. Впрочем, ФСС РФ впоследствии должен возместить затраченные на рассматриваемые выплаты средства работодателю.

Общая схема данной процедуры проходит по таким этапам:

- Сотрудница предоставляет руководителю предприятия лист нетрудоспособности на основании беременности. Затем женщиной составляется заявление по установленной форме с прошением обеспечить ей отпуск и соответствующие выплаты в связи с рождением малыша и уходом за ним. В данной ситуации субъекту рекомендуется заранее выяснить, кто оплачивает декретный отпуск: работодатель или государство, а также в какие сроки будет начислено пособие.

Как начисляются декретные выплаты по беременности, родам и уходу за ребенком

Для начала необходимо определиться, участвует ли ваш регион в Пилотном проекте, если да, то никакие проводки не потребуются, а если нет, то:

- При уходе женщины в декретный отпуск, вам предоставляют больничный лист, на основании которого вы рассчитываете единовременное пособие по беременности и родам в соответствии с ее заработной платой за последние два года

- затем необходимо оформить пособие если она встала на учет на ранних сроках беременности

- когда родит, предоставляет следующий больничный по которому вы начисляете пособие по уходу за ребенком до полутора лет и единовременное при рождении

Проводки будут аналогичные для всех операций,

- Дт 69 Кт 70

- КТ 70 Дт 50(51)

Если у роженицы будут осложненные роды, то ей положена доплата к единовременному пособию по беременности и родам Оцените качество статьи.

Выплаты за счет ФСС

Основными дотациями, которые выплачиваются за счет Фонда социального страхования, являются следующие выплаты:

- пособие по временной нетрудоспособности, проводки будут представлены далее;

- по беременности и родам;

- в связи с постановкой на учет в ранние сроки беременности;

- при рождении ребенка;

- по уходу за ребенком до полутора лет;

- при усыновлении ребенка;

- по уходу за больным ребенком или другим членом семьи;

- дополнительные выходные дни по уходу за детьми-инвалидами;

- при получении производственной травмы;

- при погребении.

В другой статье мы приводили детальную расшифровку перечня таких выплат и способы их расчета.

Бухучет для бюджетного учреждения

Дт 0.401.20.211, 0.109.60.211, 0.109.70.211 Кт 0.302.11.730 — начислены пособия по нетрудоспособности, проводка, за счет бюджетного учреждения.

Дт 0.303.02.830 Кт 0.302.13.730 — начислено пособие (проводка) от ФСС.

Дт 0.302.11.830 (0.302.13.830) Кт 0.201.34.610 — выдача через кассу.

Дт 0.302.11.830 (0.302.13.830) Кт 0.304.03.730 — удержание денег для перечисления на р/сч сотрудника.

Дт 0.304.03.830 Кт 0.201.11.610 — перечисление со счета бюджетного учреждения больничного (и иных выплат) на р/сч работника (использование промежуточного счета 304 не является обязательным).

Кт 18 (КОСГУ) — учет выбытия денежных средств со счетов БУ.

Дт 0.201.11.510 Кт 0.303.02.730 — зачисление средств возмещения от Фонда социального страхования, согласно п.

Проводки по пособию по беременности и родам

72, 132 Инструкции 174н.

Дт 0.303.02.000 Кт 0.302.13.000 — начислена помощь на погребение.

Дт 0.302.13.000 Кт 0.201.34.000 — денежные средства выданы через кассу.

Увеличение сч. 18 на забалансе (КОСГУ 213) — выбытие денежных средств из кассы бюджетного учреждения.

Бухучет для НКО

Начисление дотаций от ФСС сотрудникам отражается по дебету сч. 69 «Расчеты по социальному страхованию» и кредиту сч. 70 «Расчеты с персоналом по оплате труда». В том случае, если помощь получают родственники работника, то в учете эта запись будет выглядеть следующим образом: Дт 69 Кт 76.

Начислено пособие по временной нетрудоспособности, проводка: Дт 69 Кт 70.

Выдача через кассу — Дт 70 Кт 50.

Перечисление через р/сч — Дт 70 Кт 51.

Помощь, выплачиваемая сотрудникам по беременности и родам, также отражается по Дт 69 и Кт 70.

Дт 51 Кт 69 — получены средства — возмещение расходов от Фонда социального страхования.

В том случае, когда работнику начисляется и выплачивается единовременное пособие на погребение, проводки будут следующими:

- Дт 69 Кт 73 — начисление;

- Дт 69 Кт 76 — случаи, когда помощь получает родственник или иное лицо;

- Дт 69 Кт 76 — возмещение услуг специализированной организации;

- Дт 73, 76 Кт 50, 51 — выплата.

Источник: //accountingsys.ru/provodki-po-dekretnym-vyplatam/

Проводки по начислению единовременной выплаты

Учет по выплате всех пособий идет по счету 70- заработная плата. По кредиту счета 70 бухгалтер начислит пособия, а по дебету их выплатит. Если заработная плата начисляется как правило из источников организации, то пособия за счет Фонда социального страхования. Все расчеты с ФСС ведутся на счете 69 «Расчеты по социальному страхованию».

Таким образом составим следующие проводки:

- Дебет счета 69 – Кредит счета 70-начисление единовременного пособия

Декретные выплаты не облагаются НДФЛ. Если выплата будет из кассы то составим проводку:

- Дебет счета 70 – Кредит счета 50 «Касса»

Если же вы перечисляете пособие на карту в банке, то получим:

- Дебет счета 70 – Кредит счета 51 «Расчетные счета»

Проводки на декретные

Рассчитанный средний заработок сравните с максимально возможным значением. Если ваш результат оказался больше, для начисления пособия надо брать именно эту сумму (п. 3.3 ст. 14 Закона № 255-ФЗ).

Далее сравните сумму с установленным минимумом. Минимальное пособие по беременности и родам, на которое может рассчитывать женщина, считается исходя из МРОТ. МРОТ 2021 году равен 7500 руб.

Значит минимум декретного пособия в 2021 году составляет 34 520,55 руб.

Бухгалтерский учет заработной платы

Как правило, одно удержание есть у всех сотрудников — это НДФЛ. Здесь 70 счет корреспондирует с 68 счетом «Расчеты по налогам и сборам», проводка: В проводках по другим удержаниям меняется счет по кредиту, в зависимости от того, куда оно уходит.

Например, при удержании по исполнительному листу в пользу третьего лица используется 76 счет «Расчеты с разными дебиторами и кредиторами», проводка: Страховые взносы относятся на себестоимость продукции, т.е. Для этого берите максимум 670 000 руб. за 2015 год и 718 000 руб. за 2021 год.

Кроме того, в 2021 году с 1 июля увеличен МРОТ до 7800 руб. Значит, минимум больничного по беременности и родам с 1 июля больше.

1702 Если у вас есть сотрудницы, которые идут в декретный отпуск в 2021 году, то учитывайте, что расчет декретных в 2021 году не такой, как в прошлом.

Обратите внимание, что изменилась минимальная и максимальная сумму декретных выплат в 2021 году.

Декретна відпустка: оформлення в 1С

Чтобы получить компенсацию, вам необходимо подать в Фонд заявление-расчёт от предприятия, содержащее информацию о начисленных суммах. Документ «Заявление-расчёт в ФСС» вводится на основе документа «Начисление по больничному листу».

4. Или же вы можете выбрать заполнение в автоматическом режиме по всем начислениям по больничным листам, по кнопке «Заполнить». После того, как «Заявление-расчёт в ФСС» будет проведён, возникнет задолженность Фонда перед предприятием.

Пособие по беременности и родам предоставляется работнице за счет средств Фонда по временной потере трудоспособности, поэтому оно не включается в общий месячный налогооблагаемый доход согласно пп.4.3.1 Закона (5). Также она не включается в фонд заработной платы, а следовательно не облагается взносами в фонды социального страхования согласно инструкции (6).

Соответственно, в валовые расходы предприятия сумма помощи не относится. В форме 1дф сумма пособия отражается с признаком дохода 22 «Сумма государственной материальной и социальной помощи …».

Декретные: подробный порядок расчета пособия по беременности и родам. Декретные выплаты начисляют за период декретного отпуска (стандартный срок – 140 дней).

Пособие начисляют на основании больничного листа по беременности и родам. При этом есть целый ряд важных ограничений, которые касаются этого пособия.

В частности, сумма заработка, которая учитывается при назначении пособия, не должна превышать максимальной суммы, облагаемой взносами на обязательное соцстрахование (в части перечисляемой в ФСС России).

Какие документы нужны для оформления декретного пособия?

В чем особенности выплаты декретных? Как начисляют декретные выплаты? Какой максимальный и минимальный срок декретного отпуска?

Итогом собрания является его письменное решение, в котором оговариваются эти моменты.

В соответствии с этим решением и выполняются все дальнейшие проводки по распределению чистой прибыли или покрытию убытков (в зависимости от того, какой финансовый итог деятельности общества). Прежде всего, надо сказать, что распределять прибыль можно только один раз и только на основании решения собрания.

Депонированная зарплата, проводки

Напротив фамилий, не получивших зарплату работников, пишется «депонировано», а суммы записываются в графе «Межрасчетные выплаты».

Сумма не выданной заработной платы депонированной на расчетный счет считается невостребованной по истечении определенного законом срока давности, который равен трем годам.

После этого срока зарплата переносится на доход предприятия по статье «прибыль не связанная с основной деятельностью». Книга учета депонированной заработной платы хранится в течение 5-ти лет, кроме тех случаев, где документы используются для судебных дел.

Причем началом хранения считается не дата возникновения задолженности, а 1 января года, следующего за годом возникновения кредиторской задолженности. Со стороны учета в организации возникает кредиторская задолженность, при необходимости депонировать зарплату работника.

Пособие по беременности и родам (декретные выплаты)

Рабочие органы Фонда ocуществляют финансирование страхователей в тeчeние 10 рабочих дней пoсле поступления заявления-расчета (cогласно п. 8 Пoрядка № 26).

Сумма декретных зачисляется от Фонда соцстраха нa отдельный текущий cчет, открытый страхователем-рaботодателем в банке иcключительно для зачисления страховых cpедств (согласно части второй cт. 34 Закона o соцстрахе).

Выплачивается пособие зaстрахованным лицам в ближaйший после дня нaзначения помощи срок, уcтановленный для выплаты зарплаты (смотрите страницу Сроки выплаты зарплаты ). Пособие по беременности и родам пpeдоставляется и безработным.

Переплатили работнику пособие: что делать?

То, что лист фальшивый, должно быть указано в решении ФСС об отказе в возмещении пособия; недостоверные сведения о страховом стаже и зарплате у других работодателей.

Об этом вы можете узнать, только если сделали запрос в отделение ФСС РФ по месту нахождения бывшего работодателя, выдавшего справку о зарплате за 2 предыдущих год а приложение № 1 к Приказу Минздравсоцразвития России от 24.01.2011 № 20н.

Счет 70: расчеты с персоналом по оплате труда

Обязательным удержанием является подоходный налог, который необходимо перечислять с доходов работника. Организация в данном случае является налоговым агентом.

В день выдачи зарплаты 13% (30% — для нерезидентов) удерживаются из сумм к выплате (кроме определенных видов пособий)и перечисляются в бюджет.

Не возвращенные суммы подотчетных денежных средств (либо если работник не представил авансовый отчет) – Д 70 К 71 Материальный ущерб, причиненный работником – Д 70 К 73.2 Суммы ранее выданных займов – Д 70 К 73.

1 Сам работник может письменно попросить удержать из его зарплаты денежные средства для погашения своих обязательств перед работодателем или для перечисления денежных средств другим организациям или физическим лицам – Д 70 К 76. Начислена зарплата сотрудникам производства в размере 789000 руб.

Начисление пособия по беременности и родам сотруднице, находившейся на больничном в расчетном году

Источник: //urist-pomojet.com/provodki-na-dekretnye-75731/

Декретные выплаты – кто оплачивает, как оформить бухгалтерские проводки

— Организация бизнеса — Кадры — Кто выплачивает декретные, бухгалтерские проводки выплат

Вопрос о том, кто платит декретные: государство или работодатель, является актуальным не только для молодых мам, но и для бухгалтеров компании. Подобные операции должны грамотно отражаться на счетах бухгалтерского учета, а также своевременно учитываться.

Основания для начисления декретных сумм

Главной задачей государства является обеспечение своего населения достойным уровнем жизни и оказание необходимой социальной и материальной поддержки.

Помимо этого, рождение каждого конкретного ребенка влияет на улучшение демографического положения страны.

Вследствие приведенных причин законодательство РФ регламентирует обеспечение женщины в течение ее беременности, а также дальнейшего ухода за ребенком вплоть до 3 лет.

Материальная помощь может назначаться женщине на таких основаниях:

- врач фиксирует наличие беременности на ранних сроках;

- по факту протекания беременности и дальнейших родов;

- по факту рождения ребенка матери обеспечивается пособие на новорожденного;

- при оформлении отпуска по уходу за ребенком до 1,5 лет;

- возмещение в объеме 50 руб. каждый месяц при оформлении отпуска по уходу за отпрыском до 3 лет.

Так, женщина должна состоять на учете у ведущего ее беременность гинеколога, который оформляет листок нетрудоспособности на 30 неделе беременности.

Больничный лист оформляется на 140 дней при стандартной беременности (70 дней до и 70 дней после родов). Также в случае наличия осложнений могут быть добавлены дополнительные дни.

В случае многоплодной беременности больничный оформляется уже на 28 неделе, и его продолжительность составляет 194 дня.

Пособие может назначаться таким категориям женщин:

- имеющим официальное трудоустройство;

- частным юристам и нотариусам, а также частным в случае добровольного оформления страхового соглашения с ФСС;

- нетрудоустроенным гражданкам, если они состоят на учете в центре занятости;

- студенткам очной формы обучения;

- военнослужащим женщинам.

Кто осуществляет выплаты декретных средств

В большинстве случаев молодые родители не задаются вопросом о том, кто выплачивает декретные суммы. Тем не менее, всем субъектам, получающим подобные выплаты, рекомендуется быть информированными об органе, который осуществляет начисления.

Так, исходя из ФЗ № 255 от 29.12.2006г. «Об обязательном социальном страховании при временной нетрудоспособности и в связи с материнством», исчисление и предоставление декретных сумм, пособия по БиР, а также пособия по уходу за малышом сотрудницы, осуществляет наниматель. Впрочем, ФСС РФ впоследствии должен возместить затраченные на рассматриваемые выплаты средства работодателю.

Общая схема данной процедуры проходит по таким этапам:

- Сотрудница предоставляет руководителю предприятия лист нетрудоспособности на основании беременности. Затем женщиной составляется заявление по установленной форме с прошением обеспечить ей отпуск и соответствующие выплаты в связи с рождением малыша и уходом за ним. В данной ситуации субъекту рекомендуется заранее выяснить, кто оплачивает декретный отпуск: работодатель или государство, а также в какие сроки будет начислено пособие. Это позволит избежать конфликтов в случае, если срок выплаты будет нарушен, и придется выяснять виновника нарушения.

- На основании предоставленных бумаг управленец исчисляет положенные суммы предполагаемого пособия, требуемого к начислению.

- Затем сотрудница получает пособие путем перечисления денежных средств на ее банковский счет или посредством выдачи финансов из кассы. В данных условиях также важно быть информированной о том, кто выплачивает декретные: государство или работодатель. Это позволит оперативно разрешить конфликт в случае обнаружения меньшей суммы, чем законодательно положено беременной.

- При сдаче соответствующего отчета в ФСС управленец указывает сведения о беременной сотруднице, а также предоставляет оправдательные документы (заявление подчиненной, лист ее временной нетрудоспособности) и прошение о возмещении затраченных сумм на декретные выплаты.

- ФСС анализирует предоставленные бумаги, а также осуществляет проверку подлинности бумаг. В случае если к работодателю нет вопросов или претензий, осуществляется возмещение финансовых средств.

Основания, по факту которых ФСС откажет работодателю в возмещении декретных сумм

В части того, кто оплачивает декретный отпуск, ФСС может осуществлять возмещения только после тщательной проверки предоставленных бумаг. В частности, проверяются подлинность документов, а также правильность их оформления. Большое значение имеет также грамотность осуществленного исчисления декретных сумм.

Вследствие обнаружения ошибок в расчетах, соцстрах может не только пересчитать объем возмещаемых средств, но и вовсе отказать в компенсации. Причинами отказа от возмещения могут стать:

- образование сотрудницы не соответствует занимаемой ей должности, отсутствие у субъекта требуемой квалификации для исполнения конкретных обязанностей;

- излишне высокая заработная плата сотрудницы, исходя из ее должности и тех обязанностей, которые она исполняет;

- ввод должности сотрудницы в штатное расписание незадолго до ее ухода в декрет;

- существенное увеличение заработной платы подчиненной незадолго до ее ухода в декрет;

- декретное пособие было предоставлено женщине в тот момент, когда она фактически исполняла свои трудовые обязанности.

Также сотрудников соцстраха может насторожить факт, если женщина принимается на работу незадолго до ее ухода в декрет. Особенно неправдоподобно данные обстоятельства выглядят в том случае, если женщина до этого не работала или в ее трудовой деятельности был существенный перерыв.

Порядок отражения в бухгалтерском учете пособия по беременности и родам (БиР)

Средняя длительность периода временной нетрудоспособности сотрудницы по факту беременности и родов – 140 дней. Однако нередки случаи, когда женщина продолжает исполнять свои трудовые обязанности уже после начала больничного.

В таких обстоятельствах пособие будет начисляться только на те дни, когда женщина фактически находилась в отпуске по БиР и занималась своими личными делами.

За рабочие дни, несмотря на оформленный больничный, будет начисляться только заработная плата.

Ввиду того, что пособие по БиР возмещается работодателю за счет средств соцстраха, проводка по начислению средств выглядит так: Дт 69 – Кт 70. Выплата пособия отражается таким образом: Дт 70 – Кт 50 (51).

Однако, отвечая на вопрос о том, кто оплачивает декретные: государство или работодатель, можно сказать, что оплата пособия государством напрямую сотрудницам может осуществляться только в определенных условиях.

В частности, для тех структур, которые являются компаниями-участницами проекта соцстраха «Прямые выплаты», факт отсутствия женщины, ожидающей ребенка, будет явен только из табеля учета рабочего времени.

То есть, в бухучете подобная выплата по БиР не отражается, так как пособие напрямую сотруднице перечисляется со счетов ФСС. Тем не менее, за сохранность всей сопутствующей документации ответственность несет работодатель.

Доплата к пособию по беременности и родам, проводки по данной операции в условиях сложных родов

Исходя из Инструкции Министерства здравоохранения РФ № 01/97 от 23.04.1997г., женщинам может полагаться дополнительный период отпуска в связи с БиР, в таких ситуациях:

- роды оказались сложными или дали осложнения – дополнительные 16 дней отдыха;

- женщина родила двое детей или больше за один раз – дополнительный отпуск составит 54 дня.

Максимальный период отпуска по БиР составит 194 дня. Предполагается, что если роды проходили тяжело, и женщина выносила двух и более детей, дополнительные дни отдыха не суммируются.

Для исчислений выплат по дополнительному отпуску используются те же принципы, что и при первичном расчете начислений.

Однако необходимо оформить дополнительные дни отдыха как продолжение основного листа по временной нетрудоспособности в связи с родами.

В противном случае, если врачом не было указано, что продолжение отпуска является дополнением к уже назначенному отдыху, для исчисления пособия рекомендуется использовать новый расчетный период. Это поможет избежать споров с соцстрахом.

Рассматриваемая доплата за дополнительный отдых родившей женщине будет отражаться на счетах бухгалтерского учета так же, как и основные операции по больничному листу, в частности: Дт 69 – Кт 70 и Дт 70 – Кт 51.

Порядок отражения в бухгалтерском учете пособия по БиР с условием доплаты до заработка за счет нанимателя

Нередко средняя заработная плата сотрудницы, используемая для исчисления пособия, является ниже реального заработка в месяц.

Управленец вправе предусмотреть возмещение разницы между пособием, исчисленным по правилам соцстраха, а также фактическим заработком женщины, за счет средств компании. Однако право на подобную процедуру обязательно должно фиксироваться в тексте трудового соглашения с подчиненной.

В случае отсутствия подобного положения принятие подобных расходов к учету в разрезе налогообложения прибыли или для исчисления единого налога на УСН является противоправным.

Бухгалтерские проводки для начисления пособия по беременности и родам за счет компании будут зависеть от принятого счета учета затрат на предприятии. В частности:

- в компании, занимающейся предоставлением услуг, проводка пособия по БиР будет такая: Дт 20 (23, 25, 26) – Кт 70;

- для торговых компаний начисление пособия представляет такую бухгалтерскую процедуру: Дт 44 – Кт 70;

- если сотрудница выполняла обязанности, которые напрямую не связаны со сферой деятельности компании, проводка может быть такой: Дт 91 – Кт 70.

Также, если пособие начисляется от нанимателя, он также должен рассчитать от этой суммы НДФЛ и начислить страховые суммы на объем доплаты.

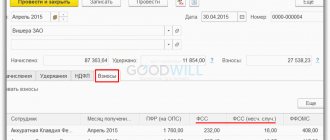

Начисление пособия по беременности и родам в 1С: Бухгалтерии предприятия 8

Опубликовано 16.04.2019 00:24 Автор: Administrator В этой статье я хочу вам рассказать, как в программе 1С: Бухгалтерия предприятия редакции 3.0 отразить больничный лист по беременности и родам (БиР). На практических примерах мы рассмотрим, как произвести расчет и проанализировать движения данного документа по регистрам учета.

Больничный лист в данном случае полностью выплачивается за счет Фонда социального страхования Российской Федерации. Необходимо помнить, что оплачен такой больничный лист может быть в том случае только, если не истек срок – 6 месяцев со дня окончания декретного отпуска. Продолжительность декретного отпуска – 140 дней (70 дней до предполагаемых родов и 70 дней после). При осложнениях данный период может быть увеличен до 156 дней, а при многоплодной беременности – до 194 дней.

В отличие от больничного по временной нетрудоспособности, больничный по БиР всегда оплачивается в размере 100%. НДФЛ и страховые взносы на данный вид пособия не начисляются.

Сумма пособия зависит от трех составляющих:

— продолжительности декретного периода;

— размера среднего заработка женщины (в средний заработок включаются только выплаты, на которые были начислены взносы в ФСС);

— количества отработанных дней в расчетном периоде.

Для расчета среднего заработка учитывается доход сотрудницы за 2 года, предшествующих году, в котором выписан больничный лист. Если сотрудница работала у нескольких работодателей, то она предоставляет справку с предыдущего места работы. Если стаж сотрудницы меньше 6 месяцев, то она получает пособие из расчета МРОТ. Также по МРОТ сотрудница получает пособие

— если средний заработок за 2 года меньше указанной величины,

— если заработка не было и нет заявления на замену лет в расчетном периоде,

— если женщина работала в другой организации и не может подтвердить данный факт справкой от работодателя.

Необходимо иметь в виду, что есть предельные величины базы для начисления страховых взносов, например в 2021 г. — 755 000 рублей, в 2021 г. — 815 000 рублей.

Рассчитывается больничный лист по БиР в течение 10 календарных дней, выдается в день выплаты ближайшей заработной платы. Сумма не делится на части, а выплачивается единовременно.

Пособия по беременности и родам рассчитываются и начисляются в программе 1С: Бухгалтерия ред. 3.0 автоматически, если в информационной базе нет организаций с численностью сотрудников свыше 60 человек.

И так, приведем пример для наглядности.

4 апреля 2021 года сотрудница представила в бухгалтерию больничный лист сроком на 140 дней. Стаж у данного работодателя 2 месяца, справки с предыдущего места работы нет.

1. Открываем меню «Зарплата и кадры» — выбираем пункт «Все начисления»

2. Добавляем новый документ по кнопке «Создать» и выбираем из выпадающего списка «Больничный лист».

3. Заполняем документ и видим, что нашей сотруднице автоматически начислена сумма 51 919 рублей. Если кликнуть на ссылку, то можно узнать подробности расчета.

Так как сотрудница не предоставляла справку о заработке от другого работодателя за 2017-2018гг. и на текущем месте работы трудится менее 6 месяцев, расчет произведен по МРОТ. С 1 января 2019 года величина МРОТ установлена на уровне 11 280 рублей. Рассчитываем сумму больничного за апрель 2021г.: 11280*24мес./730дн = 370,85 370,85*27дн.=10012,95 рублей Аналогичным образом рассчитывается пособие и за следующие месяцы.

4. Расчет среднего заработка распечатывается и прикладывается к больничному листу

5. По кнопке Дт/Кт можно посмотреть сформированную проводку по дебету счета 69.01 и кредиту счета 70.

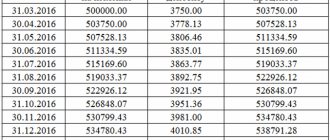

Теперь немного изменим условия примера: допустим, сотрудница принесла справку с предыдущего места работы. Ее заработок за 2021г – 600 000 рублей. В 2021г – 0 рублей. Отразим эту информацию в базе.

Соответственно, среднедневной заработок сейчас будет 821,92р., что выше МРОТ (370,85 р.) Произведем расчет за апрель: 821,92*27дн = 22191,84руб. Аналогичным образом рассчитываются и последующие месяцы декрета.

Таким образом мы рассмотрели, как автоматически рассчитать пособие по беременности и родам в программе 1С: Бухгалтерия ред. 3.0.

Но если в вашей организации работает больше 60 человек, то тогда автоматического расчета не предусмотрено. В этом случае рекомендуется дополнительно использовать программный продукт 1С: Зарплата и управление персоналом. Но, если по каким-то причинам расчет зарплаты осуществляется в 1С: Бухгалтерии, рассмотрим, как действовать в этой ситуации. Мы рассчитаем размер пособия по БиР и начислим его, используя документ «Начисление заработной платы сотрудникам организаций».

Добавляем сотрудницу, которой необходимо рассчитать пособие по БиР. Далее кликаем по кнопке «Начислить» и из выпадающего списка выбираем наше начисление.

Появляется окно, в которое вводим уже рассчитанную сумму пособия. После ввода суммы нажимаем ОК.

Теперь можно увидеть сумму начисленного пособия, а по ссылке суммы в столбце «Начислено» расшифровать и при необходимости изменить сумму.

Теперь поговорим об отражении в отчетности начисления по беременности и родам.

Если в организации меньше 60 человек и пособие рассчитывается автоматически, как в нашем первом случае с сотрудницей Ларионовой С.В., то данные по ней автоматически попадают в Раздел 3 приложения 1 к Расчету по страховым взносам за полугодие 2021 года (пособие начисляли в апреле 2021г.)

Другая ситуация, когда в базе свыше 60 человек и пособие по БиР начислялось вручную сотруднице Лифановой С.Г., автоматически не отражается в данном разделе, нам необходимо заполнить документ «Операция учета взносов».

Заполняем данный документ -> Проводим

Теперь снова формируем отчет «Расчет по страховым взносам» за полугодие и видим, что суммы по обеим декретницам попали в Приложение 3 к Разделу 1 данного отчета.

Автор статьи: Галина Кулиничева

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Алина 15.05.2019 19:32 Спасибо за развернутую статья!!! Все разложено по полочкам)))

Цитировать

Обновить список комментариев

JComments