Когда сверяться?

Мы все знаем, что налоговое и бухгалтерское законодательство не дает пространства для маневра, хотя работа бухгалтера — это творческая профессия (коллеги поймут). Гражданский кодекс намного гибче. Проще говоря, при заключении договора в него вносятся условия, которые устроят обе стороны, и они могут быть абсолютно любыми (если не нарушают тот же ГК, НК или другой закон).

Бухгалтеру договор необходим как первичный документ, в нем указаны ключевые условия оплаты, поставки, проведения взаимозачетов. Необязательно, что в нем будут предусмотрены все ситуации, но о совместных сверках расчетов пишут довольно часто.

Периодичность зависит от:

- Объемов поставок или работ. Чем крупнее партии товара или чем больше объектов вы, например, строите, тем выше вероятность ошибок.

- Системы налогообложения поставщика (и вашей). Налог на добавленную стоимость уплачивают ежемесячно либо ежеквартально (аналогично – налог на прибыль), поэтому, если контрагент на ОСНО, он озабочен правильным отражением в учете продаж и покупок.

- Постоянности сделки. Если продан один товар за год, нет смысла перепроверять каждый месяц, не изменилось ли что в расчетах и наоборот: каждый день отгружаете пусть даже мелкие партии, нужно следить за документооборотом и оплатами.

- Размаха деятельности организации-контрагента. Крупные компании зачастую руководствуются внутренними инструкциями и директивами, предписывающими регулярную инвентаризацию.

- Ваших внутренних распоряжений.

Кроме договорных условий есть случаи обязательной инвентаризации, установленные Положением о ведении бухгалтерского учета. В частности, самый известный – перед составлением годовой отчетности. Еще выделяются форс-мажор, реорганизация (ликвидация), случаи хищения. На каждом дальше остановимся подробнее.

Годовая инвентаризация

Подведение годовых итогов – это фундамент для бухгалтерской и налоговой отчетности. Внесение изменений и корректировок в течение года провести проще. После утверждения и подачи баланса исправление ошибок обычно не приветствуется. Тем более что по результатам года выплачивается большинство дивидендов и принимаются решения по текущей деятельности (например, часть полученной прибыли направляется на крупные приобретения).

Годовая инвентаризация проводится в отношении всех расчетов, выполняется сверка по всем имеющимся обязательствам, в т. ч. кредиторской задолженности, независимо от количества операций. Т.е. в этом случае даже единичная продажа должна быть проверена и задокументировано подтвержденное сальдо по ней.

Учитывая, что объем продаж, оказанных услуг и выполненных работ за год приличный, проводить сверку начинают не в последние дни, а минимум за месяц до новогодних праздников. Это дает предварительную картину по состоянию расчетов и время для внесения корректировок. Самые распространенные ошибки связаны с отсутствием документов или неправильным внесением данных в базу (банальные опечатки, неверное применение счетов, аналитики).

Может возникнуть несколько различных ситуаций, когда ошибки обнаружены:

- до конца года;

- после окончания отчетного периода, но до сдачи бухгалтерской отчетности;

- после сдачи баланса.

Значение имеет и существенность. В зависимости от сочетания этих факторов можно выделить пять возможных решений. Приведу конкретные примеры.

Важно! Критерий существенности определяется организацией самостоятельно. В процентном отношении к выручке, в виде доли статьи баланса в отношении к его общим итогам, по конкретному влиянию совершенной ошибки на принимаемые собственниками решения и т. п.

Пример 1

Поставщик выставил накладную 12 ноября 2021 года, но курьер компании не принес ее в бухгалтерию вовремя, потерял, потом нашел и предоставил только 18 декабря. На дату проведения сверки — 1 декабря 2021 года — выявлено расхождение с данными поставщика и покупателя, но пока выясняли обстоятельства и искали документы, прошло время. Что делать с накладной? Отражаем ее датой выписки (если не закрыли месяц и делаем вид, что все было хорошо с самого начала) или датой получения 18.12.19 (фиксируем вручение в журнале входящей корреспонденции). Основание – пункт 5 часть 2 ПБУ 22/2010. Не имеет значения, была ли ошибка существенной.

Пример 2

ИП-подрядчик выполнил ремонтные работы в августе 2021 года, но не предоставил акт, связаться с ним по телефону или электронной почте не удалось. Заказчик не отразил расходы в учете. На высланный акт сверки на 31 декабря 2021 года (где указана только предоплата) подрядчик написал возражения и указал, что выставлял акт 20 августа и это отражено в его книге продаж. Оказалось, документы отправили не на тот адрес. Заказчик получил документы уже в 2021 году, но до того как бухгалтерскую отчетность подписал директор.

Согласно пункту 6 части 2 ПБУ 22/2010, выявленную ошибку учета в этом случае отражаем в декабре отчетного (2019) года. В качестве даты выбираем 31 декабря.

Обратите внимание! В описанных примерах ошибка учета обнаружена намного раньше даты отражения, но проблема в том, что обнаружение тоже надо подтвердить. Поэтому позднее получение документов и запись об этом журнале – подтверждение, а вот разговоры по телефону – нет. Соответственно можно варьировать месяц для показания расходов (ошибочно не указанных ранее).

Пример 3

Воспользуемся условиями предыдущего примера, но представим, что отчетность руководитель уже подписал, а вот передать участникам обществам для ознакомления не успел. Здесь уже вступает в дело критерий существенности:

- Ошибка существенная – нужно внести данные 31 декабря 2021 года и при этом, если отчетность уже передана в ИФНС, заменить ее на откорректированную с указанием причин корректировки. Пункт 7 части 2 ПБУ 22/2010.

- Ошибка несущественная – показываем данные уже в текущем 2020 году, а если это повлияло на финансовые результаты, задействуем счет 91 (соответственно субсчет 1 «прочие доходы» или 2 «прочие расходы»); в нашем случае, скорее всего, несущественная, значит, проводка будет Д 91.2 К 60 на сумму ремонтных работ. Пункт 14 ПБУ 22/2010.

Пример 4

Снова берем условия примера №3, но представим, что баланс не только успели подписать, но и передать участникам. В этой ситуации при существенной ошибке придется провести корректировку 31 декабря и исправленные отчеты передать тем, кто успел их получить, включая ФНС (пункт 8 части 2 ПБУ 22/2010). Несущественная отражается как в примере №3 – текущим годом через счет 91.

Пример 5

Все те же исходные данные – «пропавший» ИП-подрядчик и поздно полученные документы. Но допустим, что выяснилась оплошность совсем поздно. Бухгалтерскую отчетность успел подписать директор, отдать участникам, а те ее утвердили и, возможно, распределили прибыль. Чтобы не вносить смуту в деятельность ПБУ разрешает отразить ошибку на счете 84 в том квартале, когда она была обнаружена (для существенной) или в месяце обнаружения на счете 91 (для несущественной).

Кстати! Для организаций, применяющих упрощенный способ ведения учета (в основном это СМП), действует иной порядок, см. последний абзац п. 9 ПБУ 22.

Форс-мажор

Под форс-мажором понимаются обстоятельства, на которые стороны повлиять не могут. В целях обязательной инвентаризации за них принимаются:

- стихийные бедствия;

- пожар;

- другие ЧС, вызванные экстремальными условиями.

Все случаи должны быть подтверждены официально полицией, Министерством по чрезвычайным ситуациям, Гидрометцентром России, пожарной службой и другими ведомствами.

В результате пожара, например, могут быть уничтожены бумажные документы, компьютеры, внешние диски, флэшки и другие носители информации. Если документация не сохранялась в облачном сервисе или на страховочных флэшках, то придется полностью восстановить учет, включая расчеты с поставщиками и подрядчиками.

Если в этот период налоговая будет высылать требования, то в ответе ссылайтесь на особые обстоятельства и невозможность предоставить документы, но при этом необходимо сделать все для их получения.

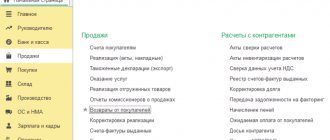

Самый способ восстановить хотя бы остатки на начало года – запросить копии сверок от контрагентов. И тут надо сказать, что современные бухгалтерские программы позволяют сформировать акт сверки в различных вариациях:

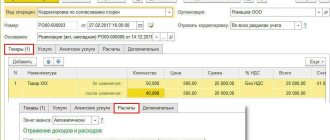

- В разрезе договоров. Это удобно, т.к. общее сальдо не информативно, оно показывает общую задолженность или переплату, но не отражает аналитики.

- В разбивке по объектам. Это скорее характерно для строительной отрасли. Затраты собирают пообъектно, и хорошо видно расчет в рамках конкретной стройки.

- По отдельным счетам БУ. Не всегда расчеты отражаются исключительно на одном счете – 60 или 76. Бывает, что по одному и тому же поставщику в операциях участвуют оба. Например, если предъявлены претензии, расчеты по ним отражаются на 76 счете. В настройках акта сверки достаточно установить нужные галочки и сформировать два отдельных документа – по каждому счету учета.

При восстановлении целесообразно запрашивать подробные акты. Ввод документов, даже в рамках ЭДО, занимает значительное время, до заполнения базы придется ориентироваться на остатки, предоставленные контрагентами.

Порядок заполнения

Основной частью акта сверки, которая несет в себе информацию о проведенных контрагентами хозяйственных операциях, является таблица. Она состоит из двух частей. В левой отражаются, как правило, мероприятия организации — составителя документа. Она включает четыре столбца. В первом из них указывается порядковый номер записи, во втором – краткое содержание хозяйственной операции, в третьем и четвертом – ее денежное выражение по дебету или кредиту. Правая часть таблицы остается незаполненной; данные туда записываются контрагентом при проведении им сверки. Таким образом, в рассматриваемый акт вносятся — в хронологическом порядке — записи обо всех проведенных организацией, с участием конкретного контрагента, операций за определенный период. После чего подсчитываются обороты по дебету и кредиту, и определяется конечное сальдо на нужную дату.

Реорганизация или ликвидация

Инвентаризировать расчеты необходимо не только в процессе деятельности, но и когда само предприятие меняется:

- при проведении реорганизации (преобразование из ООО в АО и т. п., присоединение – к одному юрлицу присоединяются одно или несколько других, обратный процесс – выделение, слияние – несколько юрлиц объединяются в одно новое, обратная процедура – разделение);

- полной ликвидации.

Кстати! Индивидуальный предприниматель не обязан проводить инвентаризацию расчетов, поскольку не ведет бухгалтерский учет. Рекомендуется провести ее при снятии с регистрации в отношении госорганов – ФНС, ПФР, ФСС и т.д. и для подтверждения отсутствия задолженности перед поставщиками. Если ИП проходит процедуру банкротства, то акты сверок необходимы для оценки финансового положения предпринимателя.

Сверка проводится при реорганизации, чтобы выявить реальные остатки по расчетам и решить, как они распределятся между новыми юридическими лицами (преемниками) или понять, какие перспективы ожидают объединяющиеся компании. Бухгалтерская отчетность обычно не дает аналитики, а кредиторская задолженность — это то, что волнует будущих партнеров. К тому же развернутый акт покажет и возможную безнадежную задолженность.

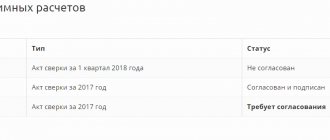

Статус документа

Акт сверки позволяет не только выявить ошибки в ведении бухучета, но и избежать разногласий с контрагентами. Если, например, дебитор организации подписывает документ, то он соглашается с состоянием расчетов и выражает готовность тем самым оплатить долг. Акт сверки с некоторыми другими оправдательными документами служит также основанием для списания безнадежных долгов после окончания срока их исковой давности. Подписанный обеими сторонами документ необходим также при обращении компании в суд с целью взыскания с контрагента долга за поставленные товары или оказанные услуги.

Хищение имущества

Под хищением в данном случае может подразумеваться перевод средств подставной организации. По-народному говоря – «вывод в офшоры». Обычно так поступают нечистые на руку наемные руководители (и, надо признать, даже главбухи).

Создается фирма на имя подставного лица, и от этой организации выставляются документы (на услуги или работы, на товары реже – проверить их наличие проще), по которым происходит оплата. Поскольку в первый год начинающих бизнесменов обычно не проверяют, то по окончании первого отчетного периода фирма (сдавшая, скорее всего, нулевую отчетность) закроется, а деньги будут сняты или переведены на другие счета.

Учитывая, что в махинации участвует руководство, вычислить хищение трудно, но если в нем занят рядовой сотрудник, например, менеджер по закупкам, то бухгалтер может заметить отклонения: появление нового, недавно зарегистрированного контрагента или разовой, не обоснованной необходимостью, покупки или услуги. К примеру, приобретение картриджей для техники, марки которой нет среди имущества организации.

Регулярная сверка в большой компании помогает выделить такие сделки и «одноразовых» поставщиков. Может показаться, что для получения визы на счете придется подключить руководство, но для небольших покупок к генеральному директору или главбуху не ходят, их одобряют начальники более низкого порядка, которые не факт, что озабочены проверкой. Бухгалтеру, сводящему воедино информацию, заметить нестандартные операции проще.

Что касается учета. Если по документам поставлялись товары, то они либо продолжают числиться на складе, либо были «реализованы» другой однодневке (при ОСНО схему проворачивать опасно, много проверок, в том числе встречных). На складе отсутствие товара выявляется с помощью инвентаризации. Подробнее о том, как оформить результаты, читайте в статье «Списание недостачи при инвентаризации».

Если приобретались услуги, придется вносить исправление в БУ (и в НУ, если база была занижена, но в НУ это происходит в том периоде, когда ошибка допущена, т.е. необходимо пересдавать декларации), выполняется исправление ошибок способами, описанными выше в зависимости от периода обнаружения. Виновных лиц привлекают к ответственности (в том числе уголовной). Когда такие лица не установлены, у компаний есть возможность учесть потерянные деньги в расходах по налогу на прибыль (см. Письмо Минфина от 17.12.18), но при этом отсутствие виновника нужно подтвердить документально. В заданных условиях это вряд ли реально.

Правила подписания

Документ должен быть подписан руководителем и главным бухгалтером компании. На отведенном для этого месте ставят печать организации. Она должна зацепить последние пару букв подписей. При отсутствии руководителя или главного бухгалтера акт сверки заверяется подписями других должностных лиц организации, имеющих право на подписание таких документов. При этом указывается их должность.

Взаимозачет

При зачете взаимных обязательств акты сверки – главный документ. Они подтверждают, что каждая сторона выступает поставщиком и покупателем, или отражают иные виды задолженностей. Допустим, Организация «А» купила у организации «Б» товар и должна ей денег, а «Б» ранее брало заем и, в свою очередь, оказалось дебитором .

Обратите внимание! Гражданский кодекс предусматривает возможность одностороннего зачета (статья 410), при условии что это не запрещено законом или договором.

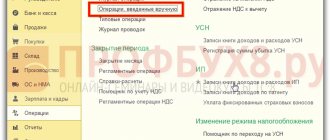

Самые распространенные вопросы при зачете: когда отражать доходы на УСН, в какой момент учитывать погашение займа, уплату процентов или неустоек и т.д. Законодательство говорит: в бухгалтерском учете на дату подписания акта. Он подтверждает, что стороны погасили взаимные обязательства, а значит, фактически провели оплату.

Налоговый учет зависит от системы НО. Например, при УСН на дату акта будут учтены доходы или расходы, т.к. в учете используется кассовый метод, а при налоге на прибыль ничего не изменится, если применяется метод начисления, ведь речь идет только о расчетах.

Форма документа

На каждом предприятии может быть разработана и утверждена своя собственная форма акта сверки, которая будет устраивать всех заинтересованных лиц, и позволит корректно проводить проверку. Нормативными актами не предусмотрен унифицированный вид данного документа. Но, поскольку он является первичным, при его составлении должны быть учтены все требования, которые предъявляются законодательством к оформлению такого рода документации. В частности, акт сверки должен иметь следующие реквизиты:

1. Наименование.

2. Дата его формирования.

3. Данные о составителе.

4. Краткое содержание проведенной операции.

5. Измерители указанных хозяйственных операций.

6. Указание должностей лиц, ответственных за отражение хозяйственных операций и документальное их оформление.

7. Собственноручные подписи указанных должностных лиц.

Поступление платежей от третьих лиц. Трехсторонний акт и сверка

Особый случай – вы погашаете долг перед поставщиком не самостоятельно, а с помощью третьего лица. Это сложная процедура, и необходимо пройти несколько важных этапов:

- Убедиться, что способ погашения третьим лицом разрешен (или хотя бы не запрещен) договором.

- Обговорить с поставщиком прием денег. Возможные проблемы:

- платить будет физическое лицо, а поставщик не принимает подобные платежи, т.к. не использует онлайн-кассу;

- поставщик не примет платеж от конкретной организации, т.к. не считает ее благонадежной (ранее платежи проверялись, счет блокировался, запрашивались документы для встречной проверки, поступали запросы от ФНС и т.д.);

- счет поставщика заблокирован, и он, в отличие от первого пункта, хочет получить наличные средства.

- Составить акты сверки и убедиться, что данные совпадают, в том числе в разрезе договоров (если их несколько). Причем сверку нужно провести как с поставщиком, так и с третьим лицом, если оно погашает долг в счет исполнения собственных обязательств перед вами. Пример: ООО «Ромашка» поставила оборудование на сумму 100 000 рублей для АО «Лютик». В то же время «Лютик» продал ООО «Розочка» на ту же сумму другое оборудование. Счет АО «Лютик» оказался заблокирован из-за неподачи декларации. Чтобы не просрочить оплату поставщику, «Лютик» обратился к «Розочке» с просьбой перевести средства не на его счет, а на счет ООО «Ромашка». При проведении сверки оказалось, что «Розочка» ранее переводила аванс сразу за несколько партий товара, превышающий 100 тысяч рублей (бухгалтер «Лютика» случайно отразила поступившую сумму не на 60, а на 76 счете и в оборотной ведомости предоплату не увидела), поэтому отказалась переводить средства.

- Подготовить текст писем: к третьему лицу с просьбой оплатить долг (указывается в платежном поручении в назначении платежа) и к поставщику с просьбой принять оплату (основание для поставщика для правильного принятия к учету и отражения аналитики). Либо составить трехсторонний акт взаимозачета с указанием, кто, кому, за что должен и какие задолженности зачитываются. Тогда основанием для всех операций будет акт.

Важно! Третье лицо не обязательно должно иметь задолженность перед вами, но просто так перевести деньги не может. Необходимо заключить, например, договор займа, в котором указать цель и реквизиты для перевода.

Последнее, о чем хочется сказать, — это несогласованная сверка расчетов. Каждый бухгалтер сталкивался с ошибками в учете поставщика (подрядчика). Особенно это актуально при работе с ИП, не ведущими бухгалтерский учет. С предпринимателями рекомендую проводить сверку ежемесячно как минимум, а если отгрузок большое количество (продаете мелкие партии для розничной торговли ежедневно или несколько раз за день), то еженедельно.

Со сверками бывают совсем безрадостные встречи: во время восстановления учета (после ЧС, нерадивого коллеги или когда участники внезапно решили воскресить давно почивший в бозе бизнес). Тут только идти путем переговоров. Если есть ликвидированные контрагенты, которые не могут предоставить сверки, ориентироваться по принципу исключения – восстановить все, что можно, а оставшееся отнести на тех самых ликвидированных.

Совет от главбуха: сохраняйте электронные базы документов, сканы и архивы программ учета на внешние носители, хранящиеся лично у вас (если разрешено положениями работодателя, ведь информация содержит и личные данные, и коммерческую тайну), на специальном сервере (облачное хранилище) или у уполномоченного лица (системного администратора, руководителя), т.е. везде, где угодно, но физически в месте, отличном от основного офиса. Многие мои коллеги сканируют ВСЮ первичную документацию и сохраняют ее в архиве.