Подтверждение командировочных расходов в 2021 году

Обязательными же для всех командировочными документами остаются два:

- приказ о командировке;

- авансовый отчёт, подлежащий заполнению и сдаче по возвращении.

Основной документ для оформления командировки в 2021 году

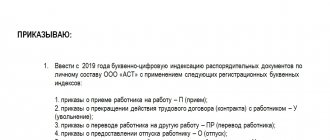

Основным распорядительным документом, на основании которого сотруднику, направляемому в командировку, выдаётся аванс перед отъездом, а затем учитываются для целей налогообложения все командировочные расходы, подлежащие возмещению, в 2021 году остаётся приказ или распоряжение первого лица организации или того, кто это первое лицо замещает во время отсутствия.

Приказ или распоряжение о направлении в командировку работника должны содержать такие сведения:

- Название и код ОКПО работодателя.

- Номер, дата и наименование (приказ или распоряжение) распорядительного документа.

- Ф. И. О.

Включает в себя объяснения о проделанной работе во время поездки.

- Журнал работников, уезжающих в командировку

— служит для фиксации работников, которые едут в поездки; - Служебная записка

— необходима для оплаты расходов, если работник использует личный транспорт.

См. Как оформит служебное задание на командировку, скачать бланк.

Оформление командировки в 2021 году: пошаговая инструкция

В командировки могут направляться работники, которые состоят в трудовых отношениях с работодателем

27.06.2018Российский налоговый портал

Мы расскажем в нашей статье о тех правилах оформления командировок, которые действуют в 2021 году. Объясним, какие документы следует оформить и какой размер суточных вправе выплатить компания (предприниматель – работодатель), отправляя своего сотрудника в командировку.

Командировочные удостоверения

Такой вид документа, как командировочное удостоверение, был упразднен еще в 2015 году. Отменена обязанность составления служебного задания, в котором мы ранее описывали цель командировки.

Если быть точным, то отменена обязанность, а вот само право оформлять вышеперечисленные документы, никто не отменял. Поэтому, если работодатель считает, что ему необходим такой документ, то он вправе его составить.

Суточные

Каждая компания вправе установить свой размер суточных. Как правило, условие выдачи и размер суточных оговаривается в коллективном трудовом договоре. Но при этом следует помнить, что на основании статьи 217 НК РФ, максимальный размер суточных, с которых не начисляется НДФЛ, составляет:

1) для командировок по России – 700 рублей,

2) для зарубежных командировок – 2500 рублей.

Как отмечено в пункте 3 статьи 217 НК РФ, при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 рублей за каждый день нахождения в командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в заграничной командировке.

Порядок оформления командировочных

Давайте представим данные в таблице, чтобы было удобно смотреть…

| Командировка по России | Зарубежная командировка | |

| Основание для командировки | Письменное распоряжение руководителя компании | Письменное распоряжение руководителя компании |

| Дата начала командировки | Дата отъезда, которая стоит на проездном документе | Дата штампа о пересечении границы России |

| Дата окончания командировки | Дата прибытия, которая указана на проездном документе | Дата, предшествующая дате штампа о пересечении границы РФ |

| Суточные | 700 рублей | 2500 рублей |

| Документы | Авансовый отчет, проездные документы, документы о проживании | Авансовый отчет, проездные документы, документы о проживании |

Что такое служебная записка и когда она нужна?

Как указано в пункте 7 Положения о командировках, утвержденному Постановлением Правительства РФ от 13.10.2008 г. № 749 (ред. от 29.07.2015 г.), при отсутствии проездных документов, документов по найму жилого помещения работником представляются служебная записка и (или) иной документ о фактическом сроке пребывания работника в командировке, содержащий подтверждение принимающей работника стороны (организации либо должностного лица) о сроке прибытия (убытия) работника к месту командирования (из места командировки).

Дополнительные компенсации при зарубежной командировке

Работнику при направлении его в командировку на территорию иностранного государства дополнительно возмещаются:

а) расходы на оформление заграничного паспорта, визы и других выездных документов;

б) обязательные консульские и аэродромные сборы;

в) сборы за право въезда или транзита автомобильного транспорта;

г) расходы на оформление обязательной медицинской страховки;

д) иные обязательные платежи и сборы.

Авансовый отчет – срок представления

Работник по возвращении из командировки обязан представить работодателю в течение 3 рабочих дней:

– авансовый отчет;

– документы о найме жилого помещения;

– документы о фактических расходах по проезду (включая оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой.

Когда выходить на работу из командировки?

Вопрос о явке работника на работу в день выезда в командировку и в день приезда из командировки решается по договоренности с работодателем.

Разместить:

Комментарии

Какими документами подтверждать расходы на командировку?

НК РФ не устанавливает требований к документам, подтверждающим командировочные расходы. Восполнить этот пробел решил Минфин в Письме от 20.08.2019 N 03-03-07/63573 — в нем ведомство сослалось на позицию, изложенную в более раннем своем Письме от 18.12.2017 N 03-03-РЗ/84409.

Командировочные расходы относятся к прочим расходам, связанным с производством и реализацией (пп. 12 п. 1 ст. 264 НК РФ). При этом учесть их в расчете прибыли можно при выполнении следующих условий (п. 1 ст. 252 НК РФ):

- расходы обоснованны и документально подтверждены;

- обоснованные расходы — те, которые оправданы экономически;

- подтверждаются расходы документами, оформленными в соответствии с российским законодательством или иностранными деловыми обычаями (если расходы совершены за рубежом), или же теми документами, которые подтверждают расходы косвенно: таможенной декларацией, приказом на командировку, билетом, отчетом о проделанной работе и др.;

- расходы произведены для осуществления деятельности, направленной на получение дохода.

Для подтверждения расходов может понадобиться не один документ, а несколько связанных друг с другом документов. Так, Минфин советует подтверждать расходы на авиаперелет электронным билетом и посадочным талоном (обязательно — со штампом о досмотре или иным реквизитом, подтверждающим посадку на рейс). Если талона нет, его может заменить любой документ, который прямо или косвенно удостоверяет факт совершения перелета — например, справка от авиакомпании. При этом электронный посадочный талон, который вместо бумажного с недавних пор применяется при посадке в самолет, не подойдет (Письмо от 23.09.2019 N 03-03-06/1/72906).

Таким образом, Минфин допускает подтверждение командировочных расходов любыми оправдательными документами, если они оформлены в соответствии с законодательством.

См. также:

- Можно ли учитывать в расходах при УСН консультационные услуги и командировочные расходы?

- Оформление командировки в 1С 8.3 Бухгалтерия по шагам

- Авансовый отчет по командировке: удобства и ограничения

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Какими документами подтверждать расходы в бухучете Каждый бухгалтер знает: любой факт хозяйственной жизни подлежит оформлению первичным…

- Какими документами правильно сформировать стоимость вагончика Добрый день! Приобрели Блок-контейнер металлический БКМ 8000*4800*2500/2600 мм за 489000руб.(с…

- Перевозчик перечисляет деньги ИП за вычетом стоимости своих услуг. Как, какими документами отражать в 1С Добрый день! Перевозчик, например ПэйЮ перечисляет на р/с ИП (доходы…

- Какими документами отразить оплату за ИП, чтобы в КУДИР отразился доход Здравствуйте! Подскажите, как правильно в учете ИП на УСН (доходы)…

Особенности оформления командировки генерального директора

Для генерального директора не предусмотрено никаких исключений. Оформление его служебной поездки оформляется по общим правилам. Соответственно и то, как отчитываться за командировку в 2021 году, не зависит от должности командируемого лица.

Единственная разница – внутренним нормативным актом организация может установить повышенные суточные директору предприятия, но вопрос налогообложения суточных при этом не изменится – вся сумма сверх нормы будет базой для расчета НДФЛ.

Особенности оформления однодневной командировки

Документальное оформление командировки в 2021 году, если она имела продолжительность всего один день, имеет одну особенность, связанную с начислением суточных.

Для однодневной деловой поездки без пересечения границы РФ суточные не предусмотрены.

Положения № 749 «Об особенностях направления работников в служебные командировки»).

Работник по возвращении из командировки обязан представить работодателю в течение трех рабочих дней:

• авансовый отчет об израсходованных в связи с командировкой суммах; • окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы (п. 26 Положения о командировках № 749).

В составе авансового документа сотрудник не обязан отчитываться ни по суточным по России, ни по суточным за пределы РФ, ни по однодневным или каким-либо еще командировкам. Подтверждающие документы по суточным не существуют. Работодатель платит суточные — икс рублей, работник тратит их по собственному желанию.