Налог на прибыль в НКО

НКО, как и любое юридическое лицо на ОСНО, платит налог на прибыль. Однако часто существенная часть доходов НКО (а иногда – и весь доход) освобождаются от этого налога.

В соответствии с пп. 14 п. 1 ст. 251 НК РФ гранты и другие целевые поступления для ведения основной деятельности НКО не облагаются налогом на прибыль.

Сдавать декларацию по прибыли нужно, даже если у организации нет облагаемой базы. В любом случае НКО должна заполнить лист 07 отчета с информацией об использовании целевых поступлений.

Но у НКО могут быть и доходы от «сопутствующей» коммерческой деятельности, которые подпадают под налогообложение. Чтобы верно рассчитать облагаемую базу, организация должна вести раздельный учет доходов и расходов.

С доходами особых проблем обычно не возникает. Целевые поступления, гранты и выручка от коммерческой деятельности, как правило, приходят от разных источников.

Но важно, чтобы те, кто перечисляет необлагаемые поступления, правильно писали назначение платежа: «целевое финансирование», «грант» и т.п. При любых формулировках, которые допускают двойное толкование, наподобие «оплата за…» налоговики включат эту сумму в облагаемую базу.

С расходами ситуация сложнее. Нужно стараться максимально разделить их по направлениям уже при формировании. Закупки для коммерческих и некоммерческих нужд лучше проводить по отдельным документам.

Если же затраты относятся к обоим видам деятельности, то их следует делить пропорционально выручке (п. 1 ст. 272 НК РФ).

Если основные средства НКО приобретены за счет целевых поступлений и применяются для некоммерческой деятельности, то амортизация по ним не начисляется (пп. 2 п. 2 ст. 256 НК РФ).

Если же объект куплен за счет средств от предпринимательской деятельности и применяется в коммерческих целях, то он подлежит амортизации для исчисления налога на прибыль (письмо Минфина РФ от 22.01.2019 № 07-01-09/2891).

Общие правила перехода на УСН

Чтобы перейти на “упрощенку”, нужно соблюдать несколько обязательных условий.

- В налоговом учете доходы фирмы за 9 месяцев не должны превышать 112,5 млн рублей.

- Средняя численность сотрудников фирмы не должна превышать 100 человек. Посчитать нужно всех: штатных сотрудников, работников на гражданско-правовых договорах и тех, кто работает по совместительству.

- Остаточная стоимость основных средств не должна превысить 150 млн рублей в бухгалтерском учете.

- У компании не должно быть филиалов.

- В уставном капитале фирмы доля иных организаций не может быть больше 25%.

- Фирма на УСН не может быть банком или бюджетной организацией.

Если компании выполняет все эти условия, она может не опасаясь переходить на “упрощенку”.

НДС в НКО

Некоммерческая организация на ОСНО платит НДС, как и другие юридические лица.

Однако целевые поступления на основную деятельность НКО не облагаются НДС (п. 2 ст. 146 НК РФ). Если для своей основной деятельности НКО использует товары и услуги, приобретаемые у плательщиков НДС, то налог нельзя взять к вычету. Суммы НДС нужно включить в стоимость приобретения (пп. 1 п. 2 ст. 170 НК РФ).

Декларацию по НДС нужно сдавать, даже если все поступления не облагаются этим налогом. Информацию о необлагаемой выручке следует отразить в разделе 7 отчета.

Если же НКО ведет и предпринимательскую деятельность, то она платит НДС с коммерческой выручки на общих основаниях. При этом «входной» налог можно брать к вычету.

При этом источник финансирования не важен. НКО может приобрести материалы или услуги за счет целевых средств, но использовать их для коммерческой деятельности. При этом НДС с покупки можно взять к вычету (постановление Президиума ВАС РФ от 04.09.2007 № 3266/07).

Если тот или иной расход нельзя отнести только к облагаемой или необлагаемой деятельности, то следует распределить «входной» НДС пропорционально доле облагаемой выручки в общей сумме поступлений за текущий квартал (п. 4 ст. 170 НК РФ).

Для отдельных видов НКО предусмотрено освобождение от НДС по некоторым операциям (пп. 1,2 п. 3 ст. 149 НК РФ):

- Религиозные организации не платят НДС с доходов от проведения обрядов и продажи предметов религиозного назначения, в том числе литературы.

- Общественные организации инвалидов освобождены от НДС по всей выручке, кроме подакцизных товаров, полезных ископаемых и предметов роскоши (постановление Правительства РФ от 22.11.2000 № 884). Для получения льготы численность инвалидов в составе организации должна быть не менее 80%.

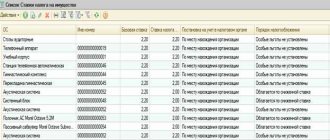

Налоговая база и порядок ее определения

Налоговая база определяется налогоплательщиком самостоятельно как среднегодовая стоимость имущества, признаваемого объектом налогообложения, рассчитанная исходя из его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. В общем случае для расчета налога следует взять дебетовые остатки по счету 01 «Основные средства» и вычесть из них кредитовый остаток по счету 02 «Амортизация основных средств». В ситуации, когда для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной накопленного износа. Так, основные средства некоммерческой организации, приобретенные за счет целевых средств, включаются в налогооблагаемую базу по первоначальной стоимости (сальдо счета 01 «Основные средства») за минусом суммы износа, начисленной на забалансовом счете 010 «Износ основных средств». Согласно п. 17 ПБУ 6/01 по объектам основных средств некоммерческих организаций на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом применительно к порядку, приведенному в п. 19 этого ПБУ. По объектам, введенным в эксплуатацию до 1 января 2002 г., износ начисляется исходя из Единых норм амортизационных отчислений, утвержденных Постановлением Совета Министров СССР от 22.10.1990 N 1072 «О единых нормах амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР». По объектам, введенным в эксплуатацию после 1 января 2002 г., на наш взгляд, целесообразно пользоваться Постановлением Правительства РФ от 01.01.2002 N 1 «О Классификации основных средств, включаемых в амортизационные группы», поскольку указанная Классификация может использоваться для целей бухгалтерского учета. Обратите внимание, что налоговая база определяется отдельно в отношении имущества: — подлежащего налогообложению по местонахождению организации; — каждого обособленного подразделения организации, выделенного на отдельный баланс; — имущества, облагаемого по разным налоговым ставкам. Если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов Российской Федерации, в отношении его налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте Российской Федерации в части, пропорциональной доле балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации. Принцип расчета суммы налога на имущество заключается в следующем: среднегодовая стоимость имущества умножается на налоговую ставку, максимальный размер которой составляет 2,2%. В течение года (по окончании каждого квартала) организации уплачивают авансовые платежи по налогу на имущество. Сумма аванса, уплачиваемого за отчетный период, рассчитывается по следующей формуле:

Средняя стоимость имущества за отчетный период x Ставка налога : 4.

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу (пример 3).

Пример 3. Предположим, что стоимость основных средств, числящихся на балансе некоммерческого партнерства «Анхиноя», в 2011 г. составила: на 1 января — 172 000 руб.; на 1 февраля — 160 000 руб.; на 1 марта — 148 000 руб.; на 1 апреля — 520 000 руб. Средняя стоимость имущества, признаваемого объектом налогообложения, за первый квартал 2011 г. определяется следующим образом: (172 000 руб. + 160 000 руб. + 148 000 руб. + 520 000 руб.) : 4 = 250 000 руб. Сумма авансового платежа по налогу на имущество некоммерческого партнерства «Анхиноя» за первый квартал 2011 г. составит 1375 руб. (250 000 руб. : 4 x 2,2%).

Следует знать, что законодательный (представительный) орган субъекта Российской Федерации при установлении налога на имущество вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода. Кроме того, не платят авансовые платежи в тех регионах, где законодательный (представительный) орган субъекта Российской Федерации не установил отчетные периоды в соответствии с п. 3 ст. 379 НК РФ. При определении величины авансового платежа по итогам каждого квартала авансовые платежи, исчисленные за предыдущий отчетный период, не учитываются. Только по итогам налогового периода (календарного года) сумма налога, подлежащая уплате в бюджет, определяется как разница между суммой налога, исчисленной по итогам налогового периода, и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное отделения суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу. Другими словами, нужно сложить остаточную стоимость имущества на первое число каждого месяца отчетного года и на последнее число года, затем разделить полученную сумму на количество месяцев в году, увеличенное на единицу, т.е. на 13 месяцев (пример 4).

Пример 4. Предположим, что остаточная стоимость основных средств, числящихся на балансе фонда «Олимп» и признаваемых объектом налогообложения, в 2011 г. составила: на 1 января — 172 000 руб.; на 1 февраля — 160 000 руб.; на 1 марта — 148 000 руб.; на 1 апреля — 520 000 руб.; на 1 мая — 572 000 руб.; на 1 июня — 460 000 руб.; на 1 июля — 448 000 руб.; на 1 августа — 372 000 руб.; на 1 сентября — 360 000 руб.; на 1 октября — 348 000 руб.; на 1 ноября — 302 000 руб.; на 1 декабря — 292 000 руб.; на 31 декабря 2011 г. — 248 000 руб. Средняя стоимость имущества за I квартал 2011 г. равна 250 000 руб. ((172 000 + 160 000 + 148 000 + 520 000) : 4). Сумма авансового платежа по налогу на имущество за этот период составила 1375 руб. (250 000 руб. : 4 x 2,2%). Средняя стоимость имущества за первое полугодие 2011 г. равна 354 286 руб. ((172 000 + 160 000 + 148 000 + 520 000 + 572 000 + 460 000 + 448 000) : 7). Сумма авансового платежа — 1949 руб. (354 286 руб. : 4 x 2,2%). Средняя стоимость имущества за девять месяцев 2011 г. равна 356 000 руб. ((172 000 + 160 000 + 148 000 + 520 000 + 572 000 + 460 000 + 448 000 + 372 000 + 360 000 + 348 000) : 10). Сумма авансового платежа — 1958 руб. (356 000 руб. : 4 x 2,2%). И, наконец, среднегодовая стоимость имущества за 2011 г. составит 338 615 руб. ((172 000 + 160 000 + 148 000 + 520 000 + 572 000 + 460 000 + 448 000 + 372 000 + 360 000 + 348 000 + 302 000 + 292 000 + 248 000) : 13). Сумма налога на имущество, исчисленная по итогам года, равна 7450 руб. (338 615 руб. x 2,2%). Сумма налога, подлежащая уплате в бюджет по итогам налогового периода фондом «Олимп», составит 2168 руб. (7450 — 1375 — 1949 — 1958).

Обратите внимание, что при расчете среднегодовой (средней) стоимости имущества для организаций (или их обособленных подразделений), созданных или ликвидированных в течение налогового (отчетного) периода, нужно учитывать общее количество месяцев в календарном году, а также в соответствующем отчетном периоде. Фактическое количество месяцев, которое пришлось на период деятельности организации или ее обособленного подразделения, имеющего отдельный баланс, никакой роли здесь не играет. Аналогичный порядок определения среднегодовой (средней) стоимости применяется при снятии или постановке на баланс организации в течение налогового (отчетного) периода имущества, по которому налоговая база, в соответствии с п. 1 ст. 376 НК РФ, определяется отдельно. Сроки уплаты авансовых платежей и налога по итогам года определяют законодательные (представительные) органы субъектов Российской Федерации. Кроме того, они имеют право установить любую налоговую ставку в пределах от нулевой до 2,2%, а также дифференцированные (различные) налоговые ставки в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. Например, по зданиям может применяться одна налоговая ставка, а по автомобилям — другая, в таком случае среднегодовую стоимость имущества следует рассчитывать по каждому виду имущества (пример 5).

Пример 5. Ассоциация «Плутон» зарегистрирована в субъекте Российской Федерации, где региональным законом для различных видов имущества предусмотрены дифференцированные налоговые ставки. По автомобилям налоговая ставка составляет 2,2%, а по всем остальным основным средствам — 2,0%. Предположим, что остаточная стоимость основных средств, числящихся на балансе ассоциации и признаваемых объектом налогообложения, в 2011 г. составила: на 1 января — 172 000 руб. (в том числе по автомобилям — 72 000 руб.); на 1 февраля — 160 000 руб. (в том числе по автомобилям — 62 000 руб.); на 1 марта — 148 000 руб. (в том числе по автомобилям — 42 000 руб.); на 1 апреля — 520 000 руб. (в том числе по автомобилям — 172 000 руб.). Средняя стоимость имущества, признаваемого объектом налогообложения, за I квартал 2011 г. определяется следующим образом. Во-первых, рассчитывается средняя стоимость автомобилей: (72 000 руб. + 62 000 руб. + 42 000 руб. + 172 000 руб.) : 4 = 87 000 руб. Во-вторых, рассчитывается средняя стоимость остального имущества: (172 000 руб. + 160 000 руб. + 148 000 руб. + 520 000 руб. — 72 000 руб. — 62 000 руб. — 42 000 руб. — 172 000 руб.) : 4 = 163 000 руб. Сумма авансового платежа по налогу на имущество для ассоциации «Плутон» за I квартал 2011 г. составит 1294 руб. ((87 000 руб. x 2,2% + 163 000 руб. x 2,0%) : 4).

Некоммерческая организация, в состав которой входят обособленные подразделения, имеющие отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений в отношении имущества, признаваемого объектом налогообложения, находящегося на отдельном балансе каждого из них, в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти обособленные подразделения, и налоговой базы (одной четвертой средней стоимости имущества), определенной за налоговый (отчетный) период в отношении каждого обособленного подразделения. Некоммерческая организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти объекты недвижимого имущества, и налоговой базы (одной четвертой средней стоимости имущества), определенной за налоговый (отчетный) период, в отношении каждого объекта недвижимого имущества.

НДФЛ и страховые взносы в НКО

Любая деятельность, в том числе и некоммерческая, невозможна без сотрудников. В НКО часто работают волонтеры, но почти всегда в таких компаниях есть и штатные специалисты «на окладе».

С выплат в пользу волонтеров (например – компенсация питания, затрат на проезд и т.п.) НДФЛ и страховые взносы в общем случае перечислять не нужно. Платить налог и взносы необходимо только со сверхнормативных выплат на питание волонтеров: свыше 700 рублей в день в РФ и 2500 рублей – за границей (п. 3.1 ст. 217 и п. 6 ст. 420 НК РФ).

А с вознаграждения штатных специалистов НКО все установленные платежи необходимо выплачивать в полном объеме. Поэтому организация должна удерживать из этих выплат НДФЛ, а также начислять страховые взносы на общих основаниях.

Особенности АНО, влияющие на отчетность

Следующие особенности АНО оказывают влияние на формирование отчетности таких компаний:

- нацеленность на достижение социальных задач;

- получение материальной выгоды не является приоритетом;

- деятельность регулируется ГК РФ, НК РФ и отраслевым законодательством;

- могут быть объединения физлиц;

- основой бухгалтерского учета являются целевые поступления АНО, которые в обязательном порядке отражаются в отчетности;

- сдача отчетности установлена по срокам, характерны для юрлиц;

- обязательное содержание в отчетности сведений, касающихся имущества АНО как в денежной, так и в другой форме;

- в качестве доходов в отчетности отражаются поступления от участников, пожертвования добровольного характера, выручка от некоторых видов работ, проценты по акциям и облигациям, прочие;

- для формирования отчетности используют данные по остаткам имущества, полученного путем целевых вложений;

- отчетность составляется с применением документов, оправдывающих операции;

- необходимо иметь подтверждение операции передачи имущества;

- необходимо иметь документы по подтверждению расходов АНО.

Другие налоги: на имущество, на землю, транспортный

Все налоги, связанные с собственностью, НКО, как и другие юридические лица, платят только, если есть соответствующие объекты: недвижимость, транспорт, земля. Если объектов нет, то ни платить налог, ни сдавать декларации не нужно.

Если налог на имущество НКО считается по остаточной стоимости, то вместо амортизации из первоначальной стоимости объекта нужно вычесть износ по данным бухучета, отраженный на забалансовом счете (п. 3 ст. 375 НК РФ)

Для отдельных категорий НКО предусмотрены льготы по налогам с собственности. В частности, не платят налог на имущество и земельный налог (ст. 381 и 395 НК РФ):

- Религиозные организации с имущества и земельных участков, которое используется для религиозной деятельности.

- Общероссийские организации инвалидов и учрежденные ими НКО, работающие в области поддержки инвалидов. Для получения льготы инвалиды или их представители должны составлять не менее 80% от членов НКО. Имущество и земля должны использоваться для уставной деятельности.

Налог на имущество организаций и транспортный налог относятся к региональным, а земельный налог – к местным. Поэтому органы власти субъектов РФ или муниципальных образований могут устанавливать дополнительные льготы по этим обязательным платежам, в том числе и для НКО.

Налоговая декларация

В силу ст. 386 НК РФ в общем случае налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять расчеты по авансовым платежам по налогу и декларацию по налогу на имущество в налоговые органы: — по своему местонахождению; — по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс; — по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога). Налоговые расчеты по авансовым платежам по налогу представляются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода, а налоговые декларации по итогам года — не позднее 30 марта года, следующего за истекшим.

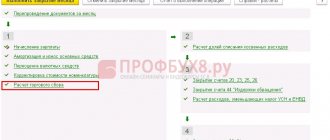

Списание налогов и взносов за 2 квартал 2021 года для отдельных НКО

В рамках мер поддержки, принятых в связи с пандемией, некоторым некоммерческим организациям полностью спишут большинство налогов и страховых взносов за 2 квартал 2021 года (ст. 2,3 закона от 08.06.2020 № 172-ФЗ).

Заплатить придется только НДС и удержанный с зарплаты работников НДФЛ. Также не будут списаны и взносы «на травматизм».

Льготу получат:

- Социально ориентированные некоммерческие организации (СОНКО). Для того, чтобы налоги были списаны, СОНКО должна быть включена в специальный реестр и получать гранты или субсидии от государства в 2021 года.

- Централизованные религиозные организации, их структурные подразделения и учрежденные ими СОНКО.

- Другие НКО, признанные наиболее пострадавшими от пандемии. Их реестр формирует Минэкономразвития (постановление Правительства РФ от 11.06.2020 N 847).

Отчетность в статорганы для АНО

АНО составляют статотчетность (п.1 ст.32 Закона от 12.01.1996 № 7-ФЗ). Среди таких спецформ можно выделить:

- 11-краткая, утверждается приказом Росстата от 3.07.2015 № 296;

- 1- НКО, утверждается приказом Росстата от 27.08. № 535. Образец формы представлен в приложении к статье.

Важно! Статформы отчетности подаются АНО с предельным сроком, ограниченным 1 апреля послеотчетного года.

Вывод

НКО платят НДС и налог на прибыль только с доходов от коммерческой деятельности. Чтобы распределить доходы, расходы и входной налог, следует организовать раздельный учет. Отчитываться по этим налогам нужно, даже если облагаемой базы нет.

Если в организации есть штатные сотрудники, то НДФЛ и взносы нужно платить на общих основаниях. С выплат в пользу волонтеров облагаются только компенсации питания, превышающие норму.

При расчете налога на имущество вместо амортизации НКО должны использовать сумму износа.

Для общественных организаций инвалидов и религиозных НКО предусмотрены дополнительные льготы по НДС, налогу на имущество и земельному налогу.

Социально ориентированным, религиозным и пострадавшим от пандемии НКО спишут большинство налогов и взносов за 2 квартал 2020 года.

Общее представление и состав бухотчетности

Автономные некоммерческие организации (АНО), как и прочие, обязаны вести учет, предоставлять отчетность в органы ежегодно.

По нормам законодательства отчетность по бухгалтерии АНО состоит из: (нажмите для раскрытия)

- баланс. Отличие данного отчета от коммерческих организаций заключается в том, что раздел «Капитал и резервы» заменяется разделом «Целевое финансирование». Образец формы отчетности представлен в приложении к данной статье.

- отчет о целевом использовании средств. Данный отчет содержит информацию: размер используемых финансовых средств, остаток средств на начало и конец периода, сумма поступлений;

- пояснительная записка не является обязательным элементом отчетности. В ней представлена расшифровка более детальных показателей. Форма такой записи может соответствовать рекомендациям Минфина, но возможно и применение собственного шаблона в АНО.

Отчетность может быть сдана как в электронном, так и в бумажном виде.

В целом структура отчетности формируется согласно применяемому режиму налогообложения.

Важно! При применении УСН для АНО обязанность сдачи отчетности может быть возложена на руководителя. То есть главный бухгалтер может отсутствовать в составе штата.

Часто задаваемые вопросы

Вопрос № 1. Если АНО не имеет банковского счета, какую отчетность надо сдавать?

Отчетность сдается по упрощенной форме, состоящей из баланса, отчета о целевом использовании средств.

Вопрос № 2. Нужно АНО сдавать отчет о финрезультатах?

Отчет о финрезультатах не обязателен к сдаче. Его можно заменить на отчет об использовании денежных средств. Обязательным он является только в случаях:

- АНО получила приличную сумму дохода за отчетный год;

- Данные по прибыли в полной степени не отражают финсостояние АНО.

Отчетность АНО при отсутствии деятельности

В случае, когда деятельность АНО не велась по каким либо причинам, данные о поступлениях и расходах отсутствуют, необходимо сдать следующие виды отчетности с нулевыми показателями, которые отражены в таблице ниже.

| Упрощенная бухотчетность | · бухбаланс; · отчет о целевом использовании |

| Налоговая отчетность | Декларация по УСН |

| Отчетность за работников | · 2 НДФЛ; · 6 НДФЛ; · СЗВ-М; · СЗВ-стаж; · ЕРСВ; · 4 ФСС |

| Органы статистики | · форма 1-НКО; · форма № 11(краткая) |

Основные ошибки

Ошибка № 1. Очень часто руководство АНО считает, что наличие главного бухгалтера в штате обязательно. Однако это ошибка, так как АНО имеют право подписи и сдачи отчетности непосредственно руководителем.

Ошибка № 2. Ошибкой является то, что АНО на УСН часто считают, что кроме УСН им больше не надо платить никаких налогов. Тут есть исключения, которые надо учесть:

- имущественный налог также платится, если есть имущество, которое облагается по кадастровой стоимости;

- НДС платится, если АНО является агентом по НДС;

- транспортный налог также платиться, если в собственности АНО есть транспортные средства;

- если есть в собственности участок земли, то также платиться земельный налог.

Отчетность АНО в Минюст

В территориальные отделения Минюста АНО обязаны сдавать отчеты, которые утверждены приказом от 29.03.2010 № 72.

Сдача данной отчетности в Минюст позволяет контролировать факт отсутствия иностранцев среди членов АНО, а также отсутствия иностранных источников финансирования.

Среди форм отчетности можно выделить: (нажмите для раскрытия)

- форма оНооо1- информация о руководителях;

- форма оНооо2 – информация о вариантах использования имущества АНО;

- форма оНооо1 – объем ресурсов, которые получены от иностранцев и международных компаний, лиц без гражданства.

Первые две формы заполняются АНО при следующих условиях:

- нет поступивших активов от иностранцев;

- учредители АНО – российские граждане;

- поступления за год менее 3 млн. рублей.