Источник: Журнал «Пищевая промышленность: бухгалтерский учет и налогообложение»

Многие сельскохозяйственные товаропроизводители и организации агропромышленного комплекса получают из бюджета субсидии на поддержку производства молока и мяса, растениеводства, пчеловодства, на приобретение производственного оборудования, строительство производственных комплексов и пр. Включаются ли субсидии в налоговую базу по НДС? Вправе ли налогоплательщик получить вычет по товарам (работам, услугам), оплаченным средствами субсидии? В какой ситуации придется восстановить принятый к вычету НДС по товарам (работам, услугам)?

Согласно п. 1, 2 ст. 78 Бюджетного кодекса РФ субсидии юрлицам и индивидуальным предпринимателям предоставляются на безвозмездной и безвозвратной основе в целях возмещения недополученных доходов и (или) финансового обеспечения (возмещения) затрат в связи с производством (реализацией) товаров (исключение – подакцизные товары, кроме винодельческих продуктов, произведенных из выращенного на территории РФ винограда), выполнением работ, оказанием услуг. Субсидии могут предоставляться из федерального бюджета и бюджетов государственных внебюджетных фондов, из бюджета субъекта РФ и бюджетов территориальных государственных внебюджетных фондов, а также из местного бюджета.

Для вычета и восстановления НДС важно, из какого бюджета бюджетной системы РФ организация (предприниматель) получает субсидию: из федерального или из регионального (местного). В связи с этим нужно иметь в виду: субсидии из федерального бюджета перечисляются в бюджеты субъектов РФ, и конечным получателям средства субсидии направляются через Минсельхоз региона, однако полученные субсидии являются именно федеральными субсидиями.

В каком случае при получении субсидии нужно начислить НДС?

Согласно п. 1 ст. 146 НК РФ операции по реализации товаров (работ, услуг) на территории РФ признаются объектом обложения НДС независимо от источника финансирования. В соответствии с пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы денежных средств, полученных за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг).

Таким образом, если субсидии, предоставленные бюджетом, являются по существу платой за реализуемые организацией товары (работы, услуги), подлежащие налогообложению, то НДС в отношении данных субсидий исчисляется в общеустановленном порядке. При этом суммы НДС, предъявленные поставщиками товаров (работ, услуг), принимаются к вычету в общеустановленном порядке.

Если субсидии были получены организацией из бюджета на возмещение затрат, связанных с оплатой приобретаемых товаров (работ, услуг), с учетом НДС, то данные суммы субсидий в налоговую базу по налогу не включаются.

Приведенные разъяснения касаются субсидий, предоставляемых как региональными (местными), так и федеральным бюджетами (письма ФНС РФ от 28.02.2013 № ЕД-19-3/26 (п. 1), Минфина РФ от 18.04.2013 № 03‑07‑11/13330, от 18.04.2013 № 03‑07‑11/13370, от 09.06.2011 № 03‑03‑06/1/337, от 08.02.2013 № 03‑07‑11/3144, от 01.02.2013 № 03‑07‑11/2142, от 27.05.2011 № 03‑03‑06/1/313 (касается ситуации с предоставлением субсидий из федерального бюджета на приобретение средств химизации, дизельного топлива, на возмещение части затрат на уплату процентов по кредитам)).

Особенности бухучета

Госпомощь как субсидия, субвенция и госкредиты, а также нефинансовый ресурс урегилирована положением бухучета по учету госпомощи. Все перечисленные мною виды кредитов подпадают под целевое финансирование. Бюджетные деньги признаются с применением одного из приведенных вариантов:

- При возникновении целевого финансирования отображают долги по таким деньгам.

- По фактическому их получению, когда такое финансирование повышается на бухсчетах размещения таких денег.

Положение утверждает, что деньги бюджета могут быть списаны с бухсчета по целевому финансированию на повышение финрезультата компании.

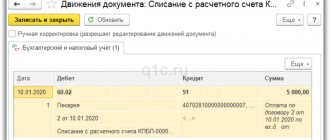

Госфинансы, покрывающие затраты компании прошлого отчетного периода, отображаются в составе долга по ним и увеличивают финрезультат деятельности фирмы на прочих доходах. С этой целью осуществляется бухзапись:

Дебет 76 Кредит 91-1

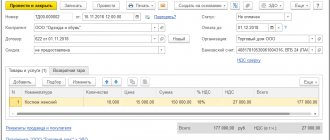

Могу Вам предоставить пример ориентировочных бухпроводок:

- Отображение долга по госфинансам: Дебет 76 Кредит 86.

- Увеличение прочих доходов фирмы при принятии руководством распоряжения выделить возмещение: Дебет 86 Кредит 91-1.

- По лизинговому соглашению пришли на счет деньги в качестве возмещения оплаты: Дебет 51 Кредит 76.

Можно ли получить вычет «входного» НДС по товарам (работам, услугам), оплаченным субсидией?

Исходя из п. 1, 2 ст. 171, п. 1 ст. 172 НК РФ налоговые вычеты по НДС производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав, документов, подтверждающих фактическую уплату сумм налога при ввозе товаров на территорию РФ, после принятия на учет указанных товаров (работ, услуг), имущественных прав и при наличии соответствующих первичных документов. Таким образом, вычеты сумм НДС применяются при выполнении налогоплательщиком следующих условий: наличие счета-фактуры по приобретенным товарам (работам, услугам), имущественным правам, принятие их к учету, наличие соответствующих первичных документов, расчетных документов, подтверждающих фактическую уплату налогоплательщиком сумм налога, уплаченных им при ввозе товаров на территорию РФ, использование в операциях, признаваемых объектом налогообложения.

В Налоговом кодексе не установлены ограничения для применения вычетов НДС в случае оплаты товаров (работ, услуг) средствами бюджетных субсидий. Между тем из разъяснений Минфина следует, что право на вычет НДС зависит от того, из какого бюджета бюджетной системы РФ выделены субсидии.

Покупка макулатуры

До введения изменений все фирмы и ИП, приобретающие металлолом и сырые шкуры животных. Контрагенты выставляют своим клиентам счета с пометкой «НДС исчисляется налоговым агентом» и соответственно не оплачивают его в казну. Клиенты таких компаний, кроме тех, кто не оформлен как ИП выписывают фактуры с выделенным НДС и соответственно удерживают такой налог. Они обязаны уплатить его в казну и получают право на вычет налога.

С введенными поправками к товарной группе добавляется макулатура.

НК содержит определение, что же к ней относят. Это вся бумага и картон, рассматриваемые как отходы, их брак, прочие бумаги и типографическая продукция с вышедшим сроком их архивного хранения. Преимущество коснется тех фирм, которые купили макулатуру начиная с этого года и они будут налоговыми агентами по НДС.

Субсидии из регионального и местного бюджетов

Если средства выделены из бюджета субъекта РФ или из местного бюджета, НДС можно принять к вычету в общем порядке (письма Минфина РФ от 19.09.2013 № 03‑07‑11/38849 (касается вычетов при приобретении основных средств, материалов и животных), от 18.04.2013 № 03‑07‑11/13370, от 09.02.2012 № 03‑07‑11/32, от 10.12.2010 № 03‑07‑11/486, от 09.03.2010 № 03‑07‑11/52). Правомерность вычета «входного» НДС по товарам, приобретенным за счет средств региональных субсидий, подтверждает и ФНС (Письмо от 28.02.2013 № ЕД-19-3/26). Причем налоговый орган ссылается в своих разъяснениях на арбитражную практику (постановления Президиума ВАС РФот 13.03.2007 № 9591/06, от 01.04.2008 № 13419/07, от 01.04.2008 № 12611/07).

Позиция Минфина

В свою очередь, Министерство утверждает, что выделенные хозрасчетным фирмам госкредиты не считаются по своей экономической сути целевыми поступлениями. Как результат, они не учитываются при исчислении базы налогообложения базы по налогу на прибыль в качестве затрат, дополнительно начислять налог на субсидию нет необходимости. Я уже упоминал, но все же повторюсь, что дотация государства на покрытие трат по изготовлению и выпуску продукции не подлежит обособленному бухучету и это прописано рядом писем от регуляторов.

В качестве налогооблагаемого объекта мы можем рассматривать такие варианты:

- Ввоз продукции на таможню страны;

- Осуществление строительных работ в целях своего потребления и использования;

- Продажа продукции и передача прав на имущество. Сюда относится и бесплатная их передача;

- Передача продукта и услуг для своих мер, траты по которым не применены к вычету и к этому причисляют начисленную амортизацию при просчете налога на прибыль компании.

Вы наверняка в курсе, что база повышается за счет средств, полученных от продажи товара как финансовую помощь, при зачислении финансов.

В зависимости от разновидности полученной госсубвенции на бухоперации по продаже продукции или передачей прав, компания делает заключение о том, включать ей в базу налогообложения НДС такие деньги или не стоит.

Так и мнение самих регуляторов противоречит друг другу и как быть владельцам компаний и другим участником рынка пока непонятно. Вам настоятельно рекомендую все же опираться на список в кодексе, описывающий конкретные ситуации восстановления налога, а также изучайте внутриотраслевые документы исходя из Вашего рода деятельности. Эта бумага выступает основой любого бизнеса и если вам начислят штрафы, то именно за нарушение его пунктов и положений.

Субсидии из федерального бюджета

Как известно, НДС относится к федеральным налогам и зачисляется в федеральный бюджет по нормативу 100% (ст. 13 НК РФ, ст. 50 Бюджетного кодекса РФ). Финансисты указывают, что НДС не принимается к вычету, если товары (работы, услуги) оплачены за счет средств федерального бюджета (субсидией), поскольку это ведет к повторному возмещению налога из бюджета (письма от 08.02.2013 № 03‑07‑11/3144, от 01.02.2013 № 03‑07‑11/2142, от 08.08.2011 № 03‑03‑06/4/92, от 09.06.2011 № 03‑03‑06/1/337, от 31.05.2011 № 03‑07‑15/55, от 27.05.2011 № 03‑03‑06/1/313 (п. 2), от 18.03.2011 № 03‑07‑11/61, от 10.12.2010 № 03‑07‑11/486, от 31.08.2009 № 03‑07‑14/91). Кроме того, в Письме Минфина РФ от 23.12.2013 № 03‑03‑06/4/56546 со ссылкой на пп. 6 п. 3 ст. 170 НК РФ разъясняется, что суммы НДС, предъявленные налогоплательщику подрядными организациями по выполненным работам по модернизации амортизируемого имущества, оплачиваемым за счет средств федерального бюджета, к вычету не принимаются.

Следует сказать, что ФНС, давая разъяснения в части возможности применения вычетов НДС по товарам (работам, услугам), оплаченным субсидиями федерального бюджета, хотя и дословно цитирует позицию Минфина, вместе с тем отмечает, что в сложившейся судебной практике (постановления Президиума ВАС РФ от 01.04.2008 № 13419/07, от 01.04.2008 № 12611/07) выражается позиция о том, что Налоговым кодексом не предусмотрено ограничение права на налоговые вычеты для организаций, реализующих товары (работы, услуги) по регулируемым ценам и получающих в связи с этим дотации, в случае приобретения товаров за счет бюджетных средств. Поэтому ФНС дает указание налоговым органам в целях сокращения количества судебных споров, проигранных налогоплательщикам, и исключения принятия судебных решений не в пользу налоговых органов при вынесении решений по результатам налоговых проверок и участии в судебных разбирательствах с налогоплательщиками руководствоваться сложившейся судебной практикой (письма ФНС РФ от 30.03.2011 № КЕ-4-3/5012, от 28.07.2009 № 3‑1‑11/[email protected]). То есть, по сути, ФНС соглашалась с Минфином, но предлагала налоговикам на местах действовать с оглядкой на арбитражную практику, чтобы исключить принятие решений не в пользу налоговых инспекций.

Если вычет в обозначенном случае применить невозможно, то вправе ли налогоплательщик отнести суммы «входного» НДС по оплаченным субсидией товарам (работам, услугам) к расходам в целях налогообложения прибыли? В Письме от 19.03.2012 № 03‑03‑06/4/20 Минфин указывает, что сделать это нельзя. Дело вот в чем. Пунктом 1 ст. 170 НК РФ установлено, что суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг, имущественных прав), не включаются в расходы при исчислении налога на прибыль организаций, за исключением случаев, предусмотренных п. 2 ст. 170 НК РФ. В свою очередь, в п. 2 ст. 170 НК РФ содержится исчерпывающий перечень операций, при которых суммы НДС, предъявленные покупателю при приобретении товаров (работ, услуг), учитываются в стоимости данных товаров (работ, услуг). Операции, связанные с оплатой товаров (работ, услуг) за счет средств федерального бюджета, в указанном перечне не поименованы. Таким образом, при оплате товаров (работ, услуг) за счет средств федерального бюджета суммы НДС, предъявленные покупателю при приобретении товаров (работ, услуг), не могут быть учтены покупателем в составе расходов для целей налогообложения прибыли.

Постулаты кодекса

Учтите, что объектом налогобложения считаются доходы от продажи продукта, прочего имущества и прав по нему, а также все внереализационные доходы. Отдельно Вам не стоит вести бухучет выделенной Вашему бизнесу субвенции. Как Вы тратите такие финансы Вы не обязаны отчитываться. Полный перечень доходов, что не применимы по отношению к налогооблагаемой прибыли указан в кодексе и он полностью удовлетворяет запросы пользователей. Вместе с тем включены к внереализационным доходам бесплатно полученные продукты и права, кроме неких исключений.

Есть формулировка, что все дотации предоставляются юрлицам, ИП и физлицам, выпускающим товары безвозвратно и бесплатно с целью компенсирования трат и неполученных доходов из-за производства такого продукта. Норма не распространяется на госучреждения различных бюджетов. Следовательно, все бюджетное финансирование, выданное компании, применимо к добавлению к базе налогообложения по налогу на прибыль как внереализационные доходы на момент зачисления средств на расчетный счет компании.

В каком случае придется восстановить НДС?

Согласно пп. 6 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и НМА, имущественным правам в порядке, предусмотренном гл. 21 НК РФ, подлежат восстановлению в случае получения налогоплательщиком в соответствии с законодательством РФ субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога, а также на возмещение затрат по уплате налога при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. Восстановлению подлежат суммы налога в размере, ранее принятом к вычету. Суммы налога, подлежащие восстановлению в соответствии с названным подпунктом, не включаются в стоимость указанных товаров (работ, услуг), а учитываются в составе прочих расходов в силу ст. 264 НК РФ. Восстановление сумм налога производится в том налоговом периоде, в котором получены суммы предоставляемых субсидий. При восстановлении налога в книге продаж необходимо зарегистрировать тот счет-фактуру, на основании которого «входной» НДС был принят к вычету на сумму налога, подлежащую восстановлению (п. 14 Правил ведения книги продаж).

Согласно Федеральному закону от 19.07.2011 № 245‑ФЗ 01.10.2011 вступил в силу пп. 6 п. 3 ст. 170 НК РФ. До обозначенного момента в ранее действовавшей редакции гл. 21 НК РФ восстановление сумм НДС в вышеуказанном случае не предусматривалось. Тем не менее и до этого данный подход практиковался налоговиками. Минфин также разъяснял, что необходимо восстановить НДС, ранее принятый к вычету по товарам (работам, услугам), в случае уплаты налога за счет средств федерального бюджета (письма Минфина РФ от 06.12.2011 № 03‑07‑11/337, от 27.05.2011 № 03‑03‑06/1/313, от 31.05.2011 № 03‑07‑15/55).

При уплате НДС по приобретаемым товарам (работам, услугам) за счет средств субсидий, выделенных из регионального или местного бюджетов, оснований для восстановления налога, принятого к вычету по названным товарам (работам, услугам), исходя из пп. 6 п. 3 ст. 170 НК РФ не имеется (письма Минфина РФ от 18.04.2013 № 03‑07‑11/13330, от 30.10.2012 № 03‑07‑11/462). Аналогично в Письме Минфина РФ от 23.03.2012 № 03‑07‑11/78 указано, что суммы НДС, принятые к вычету по приобретенному технологическому оборудованию при получении из бюджета субъекта РФ субсидий на компенсацию части стоимости этого оборудования, восстановлению не подлежат.

Казалось бы, никаких особых сложностей трактовка пп. 6 п. 3 ст. 170 НК РФ вызывать не должна. Восстановить НДС на основании поименованной нормы следует в случае, если в составе цены товаров (работ, услуг), на возмещение затрат на оплату которых получена субсидия из федерального бюджета, был уплачен НДС по ним, то есть если НДС уплачен за счет средств федерального бюджета. Однако на практике некоторые эксперты и суды полагают, что во фразе «субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога» слова «с учетом налога» относятся к слову «субсидий», а не к словам «оплатой приобретенных товаров (работ, услуг), с учетом налога», исходя из чего они считают, что восстанавливать принятый к вычету НДС нужно только в случае, если:

- средства получены из федерального бюджета;

- бюджетные средства выделены с учетом НДС.

Подобную позицию занимает АС Поволжского округа. Арбитры исследуют платежные поручения, которыми перечислены субсидии, и, не обнаруживая в них сведений о том, что субсидии перечислены с учетом НДС, делают вывод, что оснований для применения пп. 6 п. 3 ст. 170 НК РФ и восстановления НДС нет. Эта позиция представлена в постановлениях ФАС ПО от 10.07.2014 по делу № А65-28197/2013, от 28.11.2013 по делу № А65-6789/2013 (субсидии из федерального бюджета на компенсацию части затрат на приобретение средств химизации и на компенсацию части затрат на приобретение средств химической защиты растений), от 01.07.2014 по делу № А65-22566/2013 (субсидия на компенсацию 40% затрат на строительство предприятия по забою скота и переработке мяса и приобретение технологического оборудования), от 10.06.2014 по делу № А65-22400/2013, от 26.11.2013 по делу № А65-7113/2013, от 26.11.2013 по делу № А65-7110/2013, от 21.11.2013 по делу № А65-6832/2013, от 19.11.2013 по делу № А65-6806/2013, от 18.11.2013 по делу № А65-7114/2013 (во всех случаях речь идет о субсидиях из федерального бюджета, выделенных на основании Постановления Правительства РФ от 17.03.2011 № 178 по федеральной целевой программе сохранения и восстановления плодородия почв земель сельскохозяйственного назначения и агроландшафтов). В перечисленных судебных актах арбитры указывали, что исходя из буквального смысла пп. 6 п. 3 ст. 170 НК РФ у налогоплательщика не возникает обязанность по восстановлению НДС к уплате в бюджет при получении субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с формулировкой «без учета НДС». Доводы налоговой инспекции о том, что в платежном поручении не обязательно должны содержаться сведения о сумме НДС, а бюджет при выделении субсидии возмещает все затраты, в том числе на уплату налогов, суды отклоняли со ссылкой на Положение о правилах осуществления перевода денежных средств, утвержденное ЦБ РФ 19.06.2012 № 383‑П, согласно которому в платежном поручении прописываются назначение платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов, а также может указываться другая необходимая информация, в том числе в соответствии с законодательством, включая НДС. Арбитры основывались также на том, что требование об указании в расчетных документах сведений об уплате или неуплате НДС установлено ч. 4 ст. 168 НК РФ, исходя из которого в расчетных документах (в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах) соответствующая сумма налога выделяется отдельной строкой.

Позицию «если платежное поручение не содержит сведений о получении субсидий из федерального бюджета на возмещение затрат с учетом сумм НДС, то восстанавливать принятый к вычету НДС по товарам (работам, услугам) не нужно» занимает АС ЗСО в постановлениях от 02.12.2014 по делу № А67-6916/2013 (субсидии на приобретение химических средств защиты растений, минеральных удобрений и на поддержку экономически значимой региональной программы развития мясного скотоводства), от 25.04.2014 по делу № А03-11367/2013 (субсидии на приобретение элитных семян пшеницы, гороха, ячменя).

Мы убеждены, что слова «с учетом налога» в пп. 6 п. 3 ст. 170 НК РФ относятся к оплате товаров (работ, услуг), а не к субсидии. Ведь порядок восстановления НДС, предусмотренный пп. 6 п. 3 ст. 170 НК РФ, не применяется при получении налогоплательщиком субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), не облагаемых НДС (Письмо Минфина РФ от 16.10.2012 № 03‑07‑11/430). Указание в поле «Назначение платежа» платежных поручений слов «Без НДС» и «НДС не облагается» означает, что операция по предоставлению субсидии НДС не облагается и что в сумму предоставленной субсидии этот налог не входит (п. 5 ст. 168 НК РФ). Наличие такой записи никак не влияет на обязанность по восстановлению НДС, закрепленную в пп. 6 п. 3 ст. 170 НК РФ.

Данной позиции придерживается АС Центрального округа. В Постановлении от 03.12.2014 по делу № А35-2212/2014 (субсидии на оказание несвязанной поддержки сельскохозяйственным товаропроизводителям в области растениеводства) АС ЦО разъяснил: если налогоплательщик понес затраты, связанные с оплатой приобретенных товаров (работ, услуг), с учетом налога, и сумма субсидий из федерального бюджета соответствует этим затратам, то НДС подлежит восстановлению. Причем в случае, если право на налоговый вычет и обязанность восстановления НДС по пп. 6 п. 3 ст. 170 НК РФ возникли в одном и том же налоговом периоде, налоговый вычет применению не подлежит. В Постановлении АС ЦО от 26.09.2014 по делу № А09-9194/2013 (субсидии на возмещение затрат на приобретение специализированной сельскохозяйственной техники для возделывания и уборки картофеля) арбитры исходили из того, что размер субсидий рассчитывался от фактических затрат на оборудование, включая НДС. Суд не принял довод о том, что в платежных поручениях, которыми субсидии были перечислены обществу, не выделялся НДС, поскольку положения гл. 21 НК РФ предусматривают обязательное выделение суммы НДС в счетах-фактурах, выставляемых продавцом, и в платежных документах покупателя лишь при реализации товаров (работ, услуг), передаче имущественных прав. Перечисление субсидий из средств конкретного бюджета получателю не является реализацией товаров (работ, услуг) или передачей имущественных прав. Спорная сумма денежных средств является именно субсидией из федерального бюджета, полученной обществом на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом НДС. Получив данную субсидию в налоговом периоде, следующем после периода, в котором был заявлен вычет НДС по товарам (работам, услугам), стоимость которых была компенсирована субсидией, налогоплательщик обязан восстановить сумму НДС по ним. Аналогичные разъяснения приведены в Постановлении АС ЦО от 28.08.2014 по делу № А48-3219/2013 (субсидии на компенсацию части затрат на приобретение минеральных удобрений). В Постановлении ФАС ЦО от 30.05.2014 по делу № А64-5896/2013 (субсидии на возмещение части затрат на строительство комплексов по убою свиней и производству субпродуктов, хранению мяса и субпродуктов, включая приобретение оборудования) тоже было установлено, что размер субсидий рассчитан от фактических затрат общества, включая НДС. Справки-расчеты, представленные обществом в областное управление сельского хозяйства, также содержали расчет запрошенных сумм субсидий с учетом НДС, уплаченного обществом поставщику. При этих обстоятельствах суд пришел к выводу, что полученная обществом субсидия является именно субсидией из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом НДС. При получении данной субсидии в ином налоговом периоде общество в силу требований пп. 6 п. 3 ст. 170 НК РФ обязано было бы восстановить сумму НДС, ранее предъявленную к вычету. Но поскольку в рассматриваемом деле право общества на налоговый вычет и право восстановить сумму НДС в связи с получением субсидии из федерального бюджета возникли в одном и том же налоговом периоде, налоговый вычет применению не подлежит.