Назначение документа

Договор займа — это обязательный документ не только для заимодавца, но и для получателя займа. Именно здесь прописываются права и обязанности каждой стороны. В соответствии с ним заемщик обязуется возвратить заемную сумму или ценности в первоначальном виде в заранее оговоренный срок. Заимодавец обязуется передать имущество или деньги, а при этом не требовать их заблаговременного возвращения при соблюдении другой стороной основных положений документа.

Многие люди не разбираются в документах или не хотят этого делать, поэтому у них часто возникает вопрос относительно договоров займа: что это такое. Разобраться в этом довольно просто. Заключать документ разрешается разными способами, поэтому необязательно составлять письменный договор, так как распространенным действием считается устное соглашение.

Обязательно составляется письменный документ, если сумма, передаваемая взаймы, превышает МРОТ в 10 или больше раз. Это же относится к ситуациям, когда передаваемое имущество по стоимости превышает данный показатель.

Независимо от того, какого размера заем, письменный вид соглашения обязателен, если в качестве одной из сторон выступает юрлицо. В качестве подтверждения договора выступает специальная расписка, составленная заемщиком. Она может быть заменена другим подходящим документом, выступающим подтверждением переданной суммы или ценного предмета заимодавцем.

Особенности документа

Именно правильно составленное соглашение выступает в качестве регулятора отношений между сторонами. Оно является гарантией того, что выданные средства на самом деле будут возвращены обратно владельцу. Наиболее часто приходится сталкиваться с денежными займами, когда деньги передаются от одного человека или компании другому гражданину или организации.

Именно договор займа считается наиболее популярным, перед его использованием лишь необходимо разобраться, что такое договор займа, какие основные пункты в нем должны содержаться, а также как сделать так, чтобы он обладал юридической силой. Если будут нарушены основные правила составления, то велика вероятность, что заимодавец в случае невозврата его средств заемщиком, не сможет обратиться даже в суд для разрешения конфликтной ситуации.

Допускается, чтобы договор займа денежных средств содержал точные и детальные сведения о процентах, начисляемых на долг, если это оговаривается заранее двумя сторонами. Если будет отсутствовать соответствующая оговорка о том, что документ является беспроцентным, то заимодавец имеет право получать доход от передачи денег в долг.

Лучше всего заверять составленный договор нотариально, так как если существует такой договор, не возникает сложностей с его использованием в суде в том случае, если заемщик отказывается отдавать долг. Однако при обращении к нотариусу возникает необходимость оплачивать услуги этого специалиста, а также государственную пошлину.

Могут ли прописываться в документе проценты

Перед тем как оформить договор займа, надо определиться, будет ли заимодавец требовать от заемщика уплаты процентов. Здесь учитываются следующие параметры:

- если в договоре отсутствуют специальные оговорки, на основании которых становится понятным, что займ беспроцентный, то заимодавец имеет право потребовать от заемщика уплаты определенных процентов;

- если точно не указываются проценты, то их размер рассчитывается при учете уровня учетной ставки ЦБ РФ, если не будет оговорен сторонами иной размер;

- поскольку учитывается ставка ЦБ, то размер процентов может изменяться, что должен учитывать заемщик;

- ставка ЦБ учитывается только в случае, если передавались денежные средства в рублях, а не в какой-либо иностранной валюте.

Зная, как правильно определять проценты, каждый заемщик может самостоятельно рассчитать, какая сумма в виде процентов должна отдаваться вместе с заемными средствами кредитору.

Как взыскать долг по договору займа между физлицами

Если документ не имеет нотариального заверения — как взыскать долг в этом случае? По закону, процедура нотариального заверения носит сугубо добровольный характер и не может являться обязательной к исполнению. Единственное требование, делающее процесс юридически грамотным — наличие расписки, подтверждающей полное погашение долга заемщиком.

При этом большинство специалистов в области финансов и банковского дела рекомендуют нотариально заверенный вариант договора. Бланк составляют в трех одинаковых экземплярах. Передачу денег также предпочтительно совершать в присутствии нотариуса.

Документ, заверенный нотариусом, обретает правовую силу только в том случае, если предмет займа передан на руки стороне, в нем нуждающейся. До этого момента сделку нельзя классифицировать как полностью оформленную. Кроме того, судебная практика доказывает, что нотариальное заверение доказывает юридическую чистоту договора. Следовательно, в случае судебного разбирательства вопросов к таким документам будет гораздо меньше.

Договор займа — это цивилизованный метод оформления договорных обязательств, но только при условии, что все сделано грамотно. Процесс оформления процедуры прост, главное — соблюсти все требования, гарантирующие соблюдение прав ее участников. Подписание документа займет пару минут, но в случае неблагоприятного развития ситуации даст реальную возможность вернуть долг., который без документов вернуть почти нереально. Нотариальное его подкрепление сведет к минимуму трудности, связанные с принудительным возвратом долга.

Какие действия должны совершаться перед подписанием договора

Перед подписанием документа обеими сторонами учитываются следующие факторы:

- если в качестве заемщика выступает гражданин, состоящий в официальном браке, то он должен получить разрешение супруга или супруги на подписание договора;

- желательно обращаться к нотариусу за заверением, причем это является выгодным для заимодавца, поскольку не только документ будет обладать юридической силой, но и будет иметься исполнительная надпись, на основании которой может начинаться исполнительное производство без решения суда, поэтому средства будут взыскиваться в случае нарушения пунктов договора заемщиком;

- кредитор (перед тем, как будет составлен договор займа денежных средств), должен убедиться в платежеспособности и оптимальном финансовом положении заемщика, чтобы в будущем избежать проблем, связанных с невозвратом долга;

- если в качестве заемщика выступает человек, с которым заимодавец не знаком, то важно изучить его паспортные данные, а также уточнить место проживания и некоторые другие важные моменты, способствующие повышению вероятности возврата средств;

- делается копия паспорта заемщика, а также желательно скопировать его ИНН, так как именно эти документы являются необходимыми для начала исполнительного производства судебными приставами, что позволит взыскать долги, если заемщик откажется следовать основным пунктам уже составленного и подписанного договора;

- правильно оформленный документ подписывается сторонами в присутствии друг друга, поскольку иначе заемщик может доказать, что не совершал этого действия.

Если знать, как составить документ, и какие нюансы должны учитываться перед его подписанием, то можно обезопасить себя от мошенничества.

Обращение к Гражданскому Кодексу РФ в случае споров

Не только займодавец может выражать претензии по поводу исполнения обязательств по договоренности. Если заемщик считает, что не получил указанных в договоре займа финансовых услуг или получил их не в полной мере – он вправе, согласно Гражданскому Кодексу, обратиться за разрешением конфликта к займодавцу. Если же займодавец не признает наличие конфликта и не желает его разрешать мировым соглашением – заемщик вправе обратиться в судебные инстанции.

Необходимо:

- подать заявление;

- представить документальные доказательства совершенной сделки;

- указать нарушения и претензии.

Суд, рассмотрит дело, проверит соглашение на соответствие статьям Гражданского Кодекса и вынесет решение в пользу правой стороны. Не всегда сторона, подающая претензию, оказывается в выигрышном положении.

Это лишь некоторые сведения о займах, почерпнутые из Гражданского Кодекса. Следует помнить, что заключение финансовых сделок, особенно на крупные суммы, должно грамотно проводиться и в обязательном порядке фиксироваться в письменном виде.

Последствия за нарушение пунктов документа

Если одна из сторон нарушает основные условия договора займа, то для каждой из них назначаются свои последствия. Если нарушителем выступает заемщик, то заимодавец имеет право потребовать уплату инфляционных издержек, а также начислить проценты за просрочку.

Дополнительно в процессе составления данного документа каждая сторона может вносить ответственность для другой в отношении тех или иных нарушений. Например, если появляются просрочки, то могут начисляться штрафы или пени. Неустойка выражается в процентном отношении к не уплаченному долгу.

Разрешается увеличить срок исковой давности в случае с договорами займа. В соответствии с законом, этот срок, в общем, равен трем годам, причем в это время заимодавец может обращаться в суд для взыскания долга. Если обратиться в суд по прошествии трех лет, то заемщик имеет право удовлетворять требования другой стороны в связи с истечением этого срока. Однако если составленный договор содержит сведения об увеличении этого срока, например, до 5 лет, то заимодавец может обращаться в суд за взысканием в течение этого времени.

Таким образом, если выдается кредит на определенных условиях, то желательно сразу составлять официальный документ, представленный договором займа. Рекомендуется заверять его нотариально, а также прописывать в нем основные условия и нюансы передачи и возврата денег, к которым относятся начисляемые проценты, срок кредитования, ответственность сторон и другие важнейшие моменты проведения процесса. Если выполнить все правильно, то заимодавец будет защищен от возможного невозврата заемных средств.

Как правильно оформить

1. Проинформируйте сотрудников о возможности получить займ. Если компания небольшая, достаточно устно рассказать сотрудникам о такой возможности. А выдачу займа оформить заявлением, договором, приказом и т.д. (я вернусь к этому далее). Если компания крупная, возможность и порядок предоставления займов можно предусмотреть в локальных нормативно-правовых актах. Например, создать «Положение о порядке предоставления и возврата займов» или «Коллективный договор с сотрудниками». Но наличие этих документов не обязательно.

2. Чтобы оформить займ, вам понадобится:

- Заявление от сотрудника в произвольной форме с просьбой выдать займ

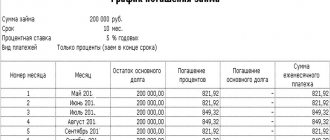

- Договор займа. Чтобы избежать недопонимания, в договоре обязательно пропишите: вид (процентный или беспроцентный) и сумму займа, срок займа и порядок (график) возврата денег. Отдельно опишите порядок возврата займа в случае увольнения сотрудника. Укажите, куда (кому) должен быть перечислен займ, если денежные средства переводятся не сотруднику, а третьему лицу, например, застройщику. Пропишите в договоре любые другие особые условия. Например, можно описать штрафные санкции, если сотрудник не отработает в компании 3 года, в течение которых должен был выплатить займ

- Приказ о предоставлении займа сотруднику.

3. Выберите способ выдачи займа. В Беларуси займ можно выдавать сотруднику-резиденту только в белорусских рублях (но в договоре суммы можно привязывать к эквивалентным значениям в валюте). Выдать займ можно двумя способами:

- Наличными деньгами из кассы организации. Для этого потребуются: расходный кассовый ордер (далее — РКО), если речь идет о выдаче займа одному сотруднику, или платежная ведомость + РКО, если наниматель выдает займ сразу нескольким работникам.

- В безналичной форме — путем перечисления на карт-счет работника или указанной работником организации. Например: при выдаче займа на покупку жилья наниматель может перечислять деньги сразу организации-застройщику.

Вернуть займ сотрудник также может по-разному:

- Перечислить деньги на счет компании

- Внести наличные средства в кассу организации в счет погашения займа

- Компания может ежемесячно удерживать из зарплаты сотрудника платежи по займу. Но для этого варианта потребуется оформление дополнительных документов: заявление + приказ (сотрудник должен написать заявление в произвольной форме с просьбой удерживать у него из ЗП суммы по займу, а наниматель должен издать приказ об удержании из заработной платы).

Особенности создания расписки

В процессе составления договора займа важно составить расписку. Она является значимым документом, поэтому необходимо знать, как правильно ее оформить, чтобы она обладала юридической силой и могла использоваться каждой стороной в качестве доказательства своей правоты при возникновении каких-либо разногласий.

Расписка составляется сразу при формировании договора займа. Она должна формироваться в соответствии с правилами оформления, поскольку от этого зависит, можно ли будет в будущем с ее помощью вернуть заемные средства. Расписка эффективно используется в суде, служа доказательством того, что денежные средства по договору действительно передавались заемщику, поэтому он обязан вернуть их в полном размере, а также с начисленными процентами согласно условиям договора.

Написать расписку надо даже в случае, если составляется нотариально заверенный документ. Она является подтверждением самого факта передачи денег от заимодавца заемщику.

Каковы требования к расписке

Писать расписку о займе денег надо в соответствии с определенными требованиями и правилами, чтобы она обладала юридической силой, поэтому учитываются следующие моменты:

- указывается место, где составлялся документ, адрес должен быть достоверным и точным;

- прописываются Ф.И.О каждого человека, участвующего в сделке, причем это относится как к заимодавецу, так и заемщику, а указываются сведения без каких-либо сокращений, и они должны полностью соответствовать тем данным, которые имеются в паспортах граждан;

- пишется полная сумма займа, передаваемая от одного лица другому, а также желательно дублировать цифры прописанными словами, чтобы не допустить подделки;

- прописывается дата, когда денежные средства были переданы заемщику;

- в конце данного документа заемщик ставит свою подпись, полностью соответствующую подписи в паспорте;

- если делается расписка на компьютере, то внизу текста заемщик должен от руки написать свои Ф.И.О. и расписаться.

Составлять расписку несложно, причем дополнительно стороны могут прийти к соглашению о внесении в этот документ дополнительных требований, к которым относятся:

- Точная дата, до которой должны полностью возвращаться денежные средства. При этом может указываться возможность возвращать деньги частичными платежами или же полной суммой в конце установленного срока. Желательно указывать точную дату, чтобы избежать путаницы. Если в расписке отсутствует такая дата, то возвратить деньги заемщик должен в течение 30 дней после того, как заимодавец потребует их.

- Размер начисляемых процентов за использование заемных средств. Как правило, определяется ежемесячная ставка, но допускается назначить ставку за любой период.

- Указываются штраф или пени в случае, если заемщик нарушает основные требования договора, в результате чего не уплачивает в установленный срок денежные средства. Штраф является фиксированной суммой, а пеня рассчитывается в зависимости от выбранного процента.

Таким образом, правильно написанный документ выступает гарантией для заимодавца, что выданные заемщику денежные средства будут возвращены в соответствии со всеми оговоренными заранее условиями. Именно договор и расписка используются в суде, поэтому при их наличии и благодаря правильному написанию никаких проблем с взысканием через суд не будет возникать.

Как возвращаются деньги с помощью расписки

Если оформляется этот документ, то важно заранее разобраться в том, как по нему возвращаются деньги, выданные в долг. Если между двумя сторонами имеются доверительные отношения, то обычно никаких проблем не возникает. Если же они являются посторонними людьми друг для друга, то нередко образовываются сложности с возвратом средств. Например, заемщик может потерять работу или заболеть, но заимодавец все равно требует назад долг.

Если заемщик не возвращает деньги в соответствии с данными, имеющимися в договоре и расписке, то заимодавец имеет право обратиться в суд для принудительного взыскания. Если все документы являются официальными и правильно составленными, никаких сложностей в суде не возникает, поэтому принимается положительное для кредитора решение. Начинается исполнительное производство, в соответствии с которым судебные приставы имеют право пользоваться разными методами, способствующими возвращению долга.

Таким образом, при передаче денежных средств взаймы физлицу или юрлицу составляется договор займа. Наряду с ним следует сделать расписку, выступающую доказательством передачи денег. Данные документы должны составляться только в соответствии с определенными правилами и требованиями, поскольку только тогда будут иметь юридическую силу, поэтому смогут применяться в суде кредитором. Лучше всего заверять их нотариально, так как в этом случае, если одна из сторон будет нарушать пункты договора, другая имеет право обратиться в суд, где в качестве доказательств будут выступать договор и расписка.

Понятие и природа соглашения

Займ — это финансовая сделка, во время которой одно лицо, он же займодатель, выдаёт другому лицу, заёмщику, в долг определённую сумму денежных средств, в виде вещи или какого-то имущества.

Договор займа — это письменное соглашение, описывающее все нюансы вышеуказанной сделки. Он подписывается обеими сторонами, и вступает в свою законную силу не с момента подписания, а тогда, когда заёмщик получит предмет сделки на руки.

Сторонами по такой сделке могут выступать как граждане, так и юридические лица и индивидуальные предприниматели. Разница будет только в нюансах заключения договора.

Отражение в законе

Так как это юридическая сделка, то она должна регулироваться нормами действующего законодательства. Основной закон, в котором представлены все основные моменты заключения договора займа — это Гражданский Кодекс РФ.

Конкретно заём регулируется параграфом 1 главы 42 ГК РФ.

Здесь представлены все нюансы заключения подобной сделки, описаны существенные и дополнительные условия соглашения, а также порядок его заключения при различных субъектах экономической жизни.

В зависимости от того, что является предметом сделки, кто выступает её сторонами, от вида займа, существуют некоторые «узкие» законы, к которым следует обращаться.

Например, если заключается договор государственного займа, то стоит обратить внимание на Федеральный закон от 22. 04. 1996 года № 39-ФЗ.

Видео: рассмотрение основных нюансов при заключении договора займа

Следующие разновидности

Договор займа может быть заключён на разных условиях. Все нюансы зависят от предмета сделки, сроков и целей использования, и от других факторов.

Так, займы можно разделить следующим образом:

| Возмездные или процентные | то есть, выдача кредита подразумевает под собой получение прибыли от заёмщика в виде процентов за пользование предметом сделки |

| Беспроцентные | прибыль не предусматривается. Такие займы распространены между сторонами сделки, которые имеют между собой определённый кредит доверия |

| Целевые | выдаются для осуществления определённой цели, и, использование предмета соглашения в других целях, запрещено |

| Товарные | предметом сделки является товар, и выдаются такие займы непосредственно поставщиками данного товара. Сейчас такое заимствование набирает обороты, и становится популярным среди контрагентов, которые давно сотрудничают между собой |

| Государственные | одной из сторон сделки является государство, в лице органов власти различных уровней |

| Облигационные | это займы, которые выдаются в виде ценных бумаг для достижения определённых целей по оказанию поддержки государственным проектам и программам |

Договор займа каждого вида заключается при наличии или отсутствии определённых условий. Закон не запрещает займодателю получать некую сумму процентов от заёмщика за то, что последний пользуется предметом сделки.

Размер процентов устанавливается по соглашению сторон или может быть равен ключевой ставке на день оформления договора.

Беспроцентный займ также может быть выдан при наличии определённых условий:

- Сумма займа не может быть более 50 МРОТ, установленных на федеральном уровне на день заключения сделки.

- Если предметом являются вещи или некое имущество, то займ априори будет беспроцентным.

Если предметом сделки являются вещи или имущество, то необходимо указывать некие родовые признаки, по которым эту вещь или имущество можно легко определить.