В свое время, я набросал для себя небольшую схему участков бухучета. Я заметил, что наглядность помогает быстрее схватывать теорию. Так почему же не использовать это в нашем обучении бухучету? Сегодня мы «выявим» с вами некоторые участки бухучета и нарисуем схему. В этой практической статье мы решим сразу две задачи:

Первая задача. Мы запустим ваш процесс мышления. Вы сами начнете «доставать» те знания, которые у вас уже есть. Мы просто их свяжем воедино.

Вторая задача. Вы убедитесь, что так называемая специфика предприятия, это далеко не то, что «накручивают» себе в голове начинающие бухгалтера.

Как всегда начнем с того, что мы уже знаем названия некоторых участков бухучета:

- участок по поставщикам

- участок по покупателям

- участок по кредитам

- участок наличных денежных средств – касса

- участок безналичных денежных средств – банк

Возьмем, к примеру, любое предприятие. Достаточно посмотреть в окно или в раздел объявлений в газете, да просто посмотрите рекламу по телевизору. Вы увидите уйму различных названий предприятий. Чем бы эти фирмы не занимались, есть несколько основных моментов, что объединяют их. Давайте попробуем вместе выделить эти моменты. Я буду задавать наводящие вопросы, вы отвечаете про себя, а потом я напишу свой ответ, и вы сможете сравнить. Согласны?

В каких компаниях востребован бухгалтер по реализации

В большинстве своем потребность в бухгалтере по реализации характерна для организаций сферы торговли. Чем крупнее компания и, как следствие, больше ее обороты, тем более значительное количество операций по продаже осуществляется ежедневно. Таким образом, работник организации, который ответственен за операции по продаже, это основная характеристика бухгалтера по реализации.

По своей сути, функциональные обязанности бухгалтера по реализации крайне близки обязанностям бухгалтера первичной документации. Как правило, в компании бухгалтер по реализации осуществляет подготовку и отражение в учете операций по продаже товаров, работ или услуг, а также подготовку соответствующего пакета документов, необходимого при проведении данных операций.

Бухгалтер оператор обязанности

Оформление обязанностей сотрудника внутренней документацией фирмы

Для того чтобы в процессе осуществления трудовой деятельности у сотрудника не возникало вопросов, в организациях для каждой позиции штата составляется должностная инструкция. Данный документ относится к внутренней распорядительной документации, издаваемой и утверждаемой приказом руководителя компании и предназначается для раскрытия информации о непосредственных обязанностях сотрудника, занимающего ту или иную должность, а также требования, предъявляемые к квалификации персонала, права сотрудника и границы его ответственности. Введение в обиход этого документа позволит минимизировать непонимания между работником и работодателем.

Таким образом, введение должностной инструкции позволяет организации:

- Определить границы ответственности сотрудников при возникновении нарушений;

- Зафиксировать требования компании, предъявляемые к квалификации персонала;

- Определить конкретный перечень функциональных обязанностей для каждой должности. В отношении работников бухгалтерии речь идет о закреплении участка, установлении объема работ и фактического перечня выполняемых операций.

Для чего работают фирмы

Что еще мы можем сказать о любом предприятии, независимо от того, чем оно занимается? Давайте вспомним, какова вообще цель любого коммерческого предприятия. Скажете заниматься чем-то ради самого процесса? J нет, конечно же. Цель – зарабатывать деньги. Любое предприятие должно учитывать информацию о том, сколько же оно зарабатывает, осуществляя свою деятельность.

Отмечу только один момент, «сколько зарабатывает» это не деньги в кассе или в банке. Все мы знаем, что продать — это еще не всегда сразу получить деньги, согласны?

И, напоследок, скажу еще о парочке сходств. Согласитесь, что предприятия содержат свои помещения, здания в чистоте или, по крайней мере, стремятся к этому. В любом случае, для этого фирмы покупают хоз.принадлежности: швабры, ведра, порошки и т.д.

Также фирма в своей работе использует канцелярию: бумага, ручки, папки и т.д. Да не важно, чем занимается фирма, все это она использует: выдать сотруднику справку о заработной плате, оформить приказ по предприятию, распечатать платежную ведомость на выплату заработной платы и много-много чего другого, что требуется для работы фирмы. Все это называют канцелярские принадлежности. Такие вот ценности, материальные ценности, учитываются на участке бухучета – Материалы.

Бухгалтер по реализации: обязанности

Конкретный перечень функциональных обязанностей бухгалтера по реализации не установлен на уровне законодательства. В связи с этим, компаниям предоставлена возможность самостоятельно определять фактический список обязанностей в зависимости от специфики деятельности организации.

При разработке должностной инструкции бухгалтера по реализации необходимо руководствоваться положениями действующего трудового законодательства. В процессе осуществления работы бухгалтер по реализации подчиняется своему непосредственному руководителю, а именно главному бухгалтеру или заместителю главного бухгалтера при наличии такового.

Что должен знать бухгалтер по реализации?

В первую очередь, положения российского законодательства, определяющие методику ведения учета в коммерческих организациях.

В связи с тем, формирование операций по продаже товаров, работ, услуг составляет налоговую базу при расчете бюджетных платежей, бухгалтер по реализации должен быть подкован в вопросах налогового законодательства.

Так как вся система бухгалтерского и налогового учета строится на применении плана счетов хозяйственного учета, от бухгалтера по реализации требуется значение счетов и их возможных корреспонденций.

В настоящее время ведение хозяйственного учета осуществляется автоматизировано. Соответственно, значение бухгалтерским программ, таких как 1С, Контур и иные, будет являться приоритетным.

Что касается должностных обязанностей бухгалтера по реализации, среди них выделяют:

- Отражение на счетах хозяйственного учета операций по продаже товаров, работ и услуг;

- Подготовка соответствующих документов при осуществлении описанных выше операций;

- Проведение калькуляции себестоимости товаров, работ и услуг, определение источников образования потерь и затрат;

- Работа с 62 счетом «Расчеты с покупателя и заказчиками»;

- Периодическая (не реже одного раза в квартал) сверка взаиморасчетов с контрагентами компании, формирование актов сверок;

- Контроль над состоянием дебиторского и кредиторского долга. Своевременное устранение возникающих задолженностей, проведение аналитических мероприятий о причинах их возникновения;

- Формирование книги продаж;

- Формирование журнала учета выданных счетов-фактур;

- Контроль за правильностью оформления первичных учетных документов;

- Подготовка данных по участку реализации и предоставление соответствующей информации главному бухгалтеру / заместителю главного бухгалтера для составления отчетности.

Конкретный перечень устанавливается компанией самостоятельно в зависимости от специфики деятельности. Нередко в обязанности бухгалтера по реализации входит работа с клиент-банком. При определении функционала руководству следует отталкиваться от действующей нормативной базы и профстандарта, предназначенного для бухгалтерского работника.

Любая коммерческая организация что-то продает. А значит — эти операции нужно отражать в бухучете. Рассмотрим, как правильно регламентировать данный процесс, составив должностную инструкцию бухгалтера по реализации.

В каких компаниях востребован бухгалтер по реализации?

Хотя продажами занимаются все бизнесмены, но отдельный специалист для их учета нужен далеко не каждому. Если количество документов по реализации не превышает нескольких десятков в месяц, то эту нагрузку нередко несет бухгалтер, отвечающий за другие разделы. А в малом бизнесе часто все участки закрывает один главбух.

Почему бухгалтер не может и не должен вести кадровое делопроизводство

Но если речь идет о средней компании, то там уже, как правило, выделяется отдельный специалист, который отвечает за расчеты с покупателями. А в крупном бизнесе учетом отгрузок обычно занимается специальное подразделение в рамках бухгалтерии. Тогда за каждым сотрудником закрепляется группа покупателей, например, по региональному признаку.

Рассчитать стоимость бухгалтерских услуг

Система налогообложения ОСНО УСН 15% УСН 6% Количество документов в месяц Численность сотрудников ИТОГО 1 600 руб. / мес.*руб. Стоимость указана за квартал! Для более детального расчета свяжитесь с менеджером! Стоимость услуг ориентировочная. Каждая организация имеет свою специфику, поэтому, для точного определения стоимости услуг, необходим предварительный анализ Ваших документов. Стоимость услуг ориентировочная. Каждая организация имеет свою специфику, поэтому, для точного определения стоимости услуг, необходим предварительный анализ Ваших документов.

В чём заключается работа бухгалтера на реализацию?

Как понятно уже из названия должности, этот специалист отвечает за документальное оформление процесса продажи продукции, товаров или услуг.

Но одной выпиской накладных и счетов-фактур обязанности бухгалтера по реализации не ограничиваются. Он также должен отражать эти операции в учете, начислять связанные с ними налоги (в первую очередь НДС), контролировать состояние расчетов с контрагентами и т.п.

Аудит расчетов с покупателями и заказчиками

Кроме того, если объем работы относительно невелик, то этому специалисту могут поручить и другие участки, чаще всего смежные. Например, в производственных компаниях это может быть учет выпуска готовой продукции, а в торговых фирмах — учет приобретения товаров.

Кого встречаем мы на фирмах

С кем мы сталкиваемся, когда приходим в какую-либо фирму? Кого мы видим, когда, например, в магазине подходим к кассе? А если идем покупать путевку в туристическое агентство или же звоним в агентство недвижимости, чтобы уточнить квартиры на продажу? С кем мы встречаемся? Не с людьми ли, которые являются представителями фирм, куда мы обращаемся? Согласны?

Получается, на каждом предприятии, большом или маленьком, есть люди. Ни одно работающее предприятие не может осуществлять свою деятельность без участия человека. Таких людей по отношению к . Итак, сотрудники есть на всех фирмах. Рассуждаем дальше.

Что означают сотрудники для фирмы? Что делает фирма по отношению к своим сотрудникам? Разве не использует их время и знания на осуществление своей деятельности? Если вы с этим согласны, то, уверен, что согласитесь и с тем, что труд должен оплачиваться, правильно? Оплачивая труд своих Сотрудников предприятие несет затраты(расходы).

Разумеется, суммы за труды Сотрудников, так называемый Фонд Оплаты Труда (ФОТ) – это не все, что связанно с сотрудниками. С ФОТ само предприятие платит еще налоги в различные фонды: ФСС, ПФР, ФФОМС. Эти суммы напрямую связаны с разговорами о пенсиях, пособиях, социальных выплатах и т.д. Таким образом, любое предприятие – это сотрудники. Сотрудники – это оплата труда и уплата в государство налогов с этой оплаты (с ФОТ). Оплата труда и налоги с ФОТ для предприятия считается затратами(расходами).

Вы заметили, что я пишу затраты(расходы). Это новый термин, который я постепенно ввожу в наш с вами лексикон бухучета. Значение и понимание этого термина оставим для следующих статей. Сейчас важно отметить, что в бухучете имеется такой термин. Интуитивно, уверен, вы понимаете, что означает он. Подробнее будет дальше.

Требования к бухгалтеру по реализации

Сотрудник, который «ведет» реализацию — это рядовой специалист бухгалтерии. Обязательных требований для бухгалтеров коммерческих организаций, за исключением главных, законодательство не содержит.

Обратите внимание!

Действующий профстандарт «Бухгалтер» носит для бизнесменов рекомендательный характер. Он устанавливает, что для «линейных» сотрудников бухгалтерии может быть достаточно среднего специального образования. При этом наличие стажа для рядовых позиций не обязательно.

На практике вопрос решается с учетом особенностей организации учета в компании. Если специалист по отгрузке один, а главбуху некогда заниматься его обучением, то логично принять на эту должность сотрудника с опытом.

Если же реализацией занимаются несколько сотрудников, то вполне возможно принять в штат и новичка, назначив ему наставника из числа опытных специалистов.

Специалист по отгрузке должен хорошо разбираться в нормативных документах, регулирующих учет. Это, прежде всего, закон «О бухучете», система ПБУ и План счетов с прилагаемой инструкцией. Наиболее глубоко такой сотрудник должен владеть ПБУ 9/99 «Доходы организации». Т.к. отгрузка тесно связана с начислением налогов, то бухгалтер по реализации должен знать и НК РФ.

Но базовые документы регулируют далеко не все тонкие моменты учета и налогообложения. Поэтому специалист по отгрузке должен быть знаком и с разъяснениями государственных органов (Минфина, ФНС РФ) по вопросам, входящим в круг его обязанностей.

Такие личные качества, как честность, порядочность и ответственное отношение к своим обязанностям, должны быть у любого сотрудника, и бухгалтер — не исключение.

Но специфика профессии (работа с цифрами и документацией) предъявляет и дополнительные требования. Бухгалтер должен обладать математическим складом ума и быть внимательным к мелочам. А точнее — понимать, что мелочей в его работе нет, и нужно всегда проверять каждую цифру.

На участке реализации особую важность приобретают такие качества, как коммуникабельность и стрессоустойчивость. Ведь специалист по отгрузке должен постоянно общаться как с сотрудниками своего отдела продаж, так и с контрагентами, например, по сверке расчетов.

Участки бухучета — готовим список

06 Мая 2015 Comments (0)

В свое время, я набросал для себя небольшую схему участков бухучета. Я заметил, что наглядность помогает быстрее схватывать теорию. Так почему же не использовать это в нашем обучении бухучету? Сегодня мы «выявим» с вами некоторые участки бухучета и нарисуем схему. В этой практической статье мы решим сразу две задачи:

Первая задача. Мы запустим ваш процесс мышления. Вы сами начнете «доставать» те знания, которые у вас уже есть. Мы просто их свяжем воедино.

Вторая задача. Вы убедитесь, что так называемая специфика предприятия, это далеко не то, что «накручивают» себе в голове начинающие бухгалтера.

Как всегда начнем с того, что мы уже знаем названия некоторых участков бухучета:

- участок по поставщикам

- участок по покупателям

- участок по кредитам

- участок наличных денежных средств – касса

- участок безналичных денежных средств – банк

Возьмем, к примеру, любое предприятие. Достаточно посмотреть в окно или в раздел объявлений в газете, да просто посмотрите рекламу по телевизору. Вы увидите уйму различных названий предприятий. Чем бы эти фирмы не занимались, есть несколько основных моментов, что объединяют их. Давайте попробуем вместе выделить эти моменты. Я буду задавать наводящие вопросы, вы отвечаете про себя, а потом я напишу свой ответ, и вы сможете сравнить. Согласны?

Права и должностные обязанности бухгалтера по реализации

Этот специалист обычно выполняет следующие функции:

- Оформление отгрузочных документов и их отправка контрагентам.

- Отражение сведений о реализации в бухучете.

- Начисление налогов, связанных с реализацией, в том числе — ведение книги продаж.

- Контроль дебиторской и кредиторской задолженностей.

- Сверка расчетов с покупателями, участие в инвентаризации расчетов.

- Подготовка сводной информации по своему участку для формирования отчетности.

Бухгалтер, как и любой работник, обладает «базовыми» правами, изложенными в ст. 21 ТК РФ: установленные законом условия и своевременная оплата труда, отдых определенной длительности и т.п. Но эти права обычно отражают в трудовом или коллективном договоре.

В должностную инструкцию, как правило, включают те права, реализация которых непосредственно помогает работнику исполнять обязанности:

- Получать необходимую для работы информацию от коллег.

- Участвовать в обсуждениях и вносить предложения по организации работы в рамках своей компетенции.

- С разрешения руководителя привлекать других сотрудников для помощи в решении поставленных задач.

- Подписывать отдельные виды первичных документов.

Учет земельных участков в бухгалтерском и налоговом учете

Земельный участок – особый вид неамортизируемых активов. Он может быть приобретен, продан, перепродан, реализован частично или полностью; при этом фигурировать в учете в качестве основного средства или товара для перепродажи. На землю, как на объект ОС, не начисляется амортизация (ст. 256-2 НК РФ), поскольку в процессе эксплуатации она не теряет своей стоимости.

Участок принимается к учету в сумме всех фактических затрат на него, в том числе и госпошлины за оформление права собственности (ПБУ 5/01 р.2, 6/01 р. 2). Расчет земельного налога производится по кадастровой стоимости участка.

Документальное оформление

Покупка и продажа земельных участков оформляются договором в 3-х экземплярах. Два из них – участникам сделки, один – в Росреестр для регистрации. Договор аренды земли на срок более года также регистрируется в Росреестре (ст. 609-2 ГК РФ).

Специальных унифицированных форм, учитывающих многообразие земельных участков, их видов, законодательством не предусмотрено. При постановке на учет ЗУ рекомендуется пользоваться указанными ниже документами:

- Акт ОС-1 «О приеме-передаче объектов ОС (кроме зданий, сооружений)». Документ содержит ряд показателей, которые при заполнении следует игнорировать (прочеркивать): изготовитель, нормы амортизации, полезное использование, остаточная стоимость и т.д. В то же время отсутствуют специальные графы, содержащие характеристики земельного участка. Их можно отразить в поле (разделе) «Другие характеристики».

- Акт 401-АПК «На оприходование земельных угодий». Он предназначен для организаций и предприятий аграрной сферы и содержит сведения о земельном участке, его балансовой стоимости, виде, качестве земель и др.

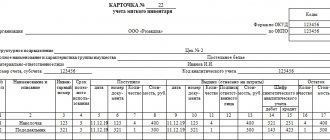

- Инвентарная карточка ОС-6 «Учета основных средств».

Ответственность бухгалтера по сбыту

Как и любой сотрудник, бухгалтер по сбыту может привлекаться к ответственности за допущенные в работе нарушения. Дисциплинарная ответственность по ТК РФ, в зависимости от тяжести проступка, изменяется от замечания до увольнения. Материальная ответственность для рядового сотрудника в общем случае ограничивается его среднемесячным заработком.

Полное возмещение ущерба возможно только в особых ситуациях, предусмотренных ст. 243 ТК РФ. Кодекс делает исключения, например, для случаев, когда ущерб причинен умышленно или стал результатом преступного деяния.

Т.к. оформление отгрузки связано с начислением налогов, то при нарушениях к виновному лицу может быть применена административная, а при существенной недоимке — и уголовная ответственность.

Важно!

На практике за любые налоговые нарушения чаще всего наказывают руководителя компании, иногда — вместе с главбухом. Рядовых специалистов обычно привлекают в качестве свидетелей.

Как разрешить конфликтные ситуации с сотрудниками

Если в расчетах с контрагентами обнаружена ошибка, которая привела к применению налоговых санкций, возникает вопрос: кто виноват? Понятно, что в такой ситуации позиции работодателя и сотрудника будут прямо противоположными. Иногда эти конфликты доходят и до суда.

Во всех подобных случаях подробная должностная инструкция поможет решить проблему, а при необходимости — станет доказательством в суде. Чтобы проблемные ситуации не возникали в принципе, расчетами с покупателями должен заниматься профессионал высокого уровня. Но найти такого специалиста на рынке труда и заинтересовать его не так-то просто, особенно небольшим компаниям.

Бухгалтеры высокой квалификации часто работают в крупных консалтинговых фирмах, потому что эти работодатели могут предложить им привлекательные условия труда и возможность решать интересные и разнообразные задачи.

Здания, как образ предприятий

Помните одну из самых первых статей, где я попробовал представить абстрактный термин «предприятие» в виде… помните? Конечно же здание! Я говорил, что любое предприятие – это либо аренда офисов и помещений, либо свое здание. Что нам дает такое представление? Что означает для предприятий иметь помещение в аренде или же собственное здание? Давайте попробуем вместе прийти к ответу на эти вопросы.

Чем является для фирм арендованное помещение или собственное здание? Не то же ли самое, когда мы живем в своих квартирах и оплачиваем коммунальные услуги, электроэнергию? А кто арендует квартиру – платит арендную плату? Если вы согласны, то ответьте на следующий вопрос, чем для вашего личного бюджета являются эти коммунальные платежи, электроэнергия, арендная плата? Не затратами(расходами) ли? Вот! Тоже самое у предприятий.

Предприятия либо арендуют помещения, либо имеют свои здания. За «нахождение» в здании предприятие оплачивает арендную плату, электроэнергию и др. Предприятие-владелец здания оплачивает коммунальные платежи, электроэнергию и другие платежи по содержанию здания. Таким образом, получается, что каждое предприятие имеет затраты(расходы) за «место под солнцем».

Реализация товаров, работ, услуг

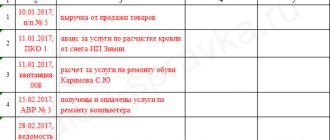

Работа по реализации продукции в организации начинается с заключения договора с покупателем, договором иногда может выступать счет на оплату. После того, как намерения о покупке закреплены договором, покупателю обычно выставляется счет. В счете указываются реквизиты продавца, включая банковские, сумма оплаты, налоги (НДС, акцизы), включенные в стоимость товаров (работ, услуг).

Счет выписывает уполномоченное лицо, обычно менеджер или бухгалтер в 2-х экземплярах: один для покупателя, второй для бухгалтерии. Подписывается у руководителя и главбуха. Собственные экземпляры подшиваются в хронологическом порядке, экземпляры покупателя отправляются ему.

Расчеты с покупателями и заказчиками ведутся на счете 62 «Расчеты с покупателями и заказчиками». Выручка отражается на субсчете 90.1 «Выручка».

Товары, готовая продукция

Для отгрузки товаров, продукции выписывается в двух экземплярах товарная накладная ТОРГ-12 и передается на склад кладовщику. Кладовщик на основании доверенности отпускает товары.

Если организация отгрузила продукцию или товары и право собственности перешло к покупателю, то факт реализации отражается в учете следующей записью:

Дебет 62 Кредит 90.1 — отражена выручка от продажи продукции (товаров). Выручка отражается вместе с НДС.

Одновременно нужно отразить списание себестоимости товаров (продукции) в дебет субсчета 90-2 «Себестоимость продаж», доход от продажи которых учтен на субсчете 90.1.

Дебет 90.2 Кредит 41 (43,45,20…) — списана себестоимость проданных товаров.

Организация одновременно с реализацией должна начислить НДС. Выставить счет-фактуру она обязана в течение пяти календарных дней со дня отгрузки товаров.

Дебет 90.3 Кредит 68 «Расчеты по НДС» — начислен НДС.

Бухгалтерский учет операций с земельными участками: проводки

Фактические траты на покупку земли собираются на счете 08 в корреспонденции со счетами 60, 76. Оплата госпошлины и ее включение в стоимость земельного участка осуществляются записями:

- Дт 68 Кт 51 — оплачена пошлина за регистрацию права собственности на землю;

- Дт 08 Кт 68 — пошлина включена в первоначальную стоимость земли.

Дальнейший учет земли зависит от целей ее использования. Если на территории компания будет строить здания, но за счет инвесторов, то такой объект нельзя признать ОС — он будет оставаться на счете 08. По окончании строительства бухгалтер сделает запись:

- Дт 76 Кт 08 — передана земля инвестору в связи с завершением строительных работ.

Если же собственник использует землю в собственных целях и за свои деньги, то включить участок в состав ОС следует проводкой:

- Дт 01 Кт 08 — земельный участок принят в состав ОС.

При покупке земли у государства под строительство ОС (по договорам 2007-2011 годов) возникает налоговая разница: в НУ траты на землю признаются расходом, а в БУ — нет. Бухгалтеру следует ежемесячно отражать в БУ постоянный налоговый актив до полного списания расходов в налоговом учете:

- Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 99 субсчет «ПНА» на сумму Z / n / 12 мес. × 20%,

где:

Z — первоначальная стоимость участка;

n — число лет списания расхода на покупку земли.

Продажа земли оформляется записями:

- Дт 45 субсчет «Переданные объекты недвижимости» Кт 01 — списана стоимость земли;

- Дт 62 Кт 91 — отражена выручка от продажи;

- Дт 91 Кт 45 субсчет «Переданные объекты недвижимости» — отражена в составе прочих расходов первоначальная стоимость проданного участка.

Напоминаем, что реализация земли НДС не облагается.

При поступлении земли в уставный капитал компании бухгалтер сделает проводки:

- Дт 75 Кт 80 — отражена задолженность учредителя по вкладу в УК;

- Дт 08 Кт 75 — получен земельный участок в счет вклада учредителя в УК;

- Дт 01 Кт 08 — земля принята к учету как объект ОС.

Передача земли в качестве вклада в УК другого юрлица отражается записями:

- Дт 58 Кт 76 субсчет «Расчеты по вкладам в УК» — отражена задолженность по вкладам в УК;

- Дт 76 субсчет «Расчеты по вкладам в УК» Кт 01 — внесен участок в качестве вклада в УК.

Если первоначальная стоимость переданной земли отличается от оценки, согласованной учредителями, разницу следует отнести на соответствующий субсчет счета 91 в корреспонденции со счетом 76 (субсчет «Расчеты по вкладам в УК»).

Получение земельного участка безвозмездно бухгалтер отражает записями:

- Дт 08 Кт 83 — получена земля от учредителя, доля которого в УК более 50%, при этом доход у компании отсутствует;

- Дт 08 Кт 98 — получен участок безвозмездно от иных лиц;

- Дт 08 Кт 01 — земельный участок введен в эксплуатацию;

- Дт 98 Кт 91 — признан доход от безвозмездного получения земельного участка.

Если же ваша компания передает земельный участок безвозмездно, то бухгалтерская проводка такая:

- Дт 91 Кт 01 — отражена стоимость земли, переданной в дар другой компании.

Доходов и расходов в налоговом учете при безвозмездной передаче земли не возникает (ст. 249, 250, п. 16 ст. 270 НК РФ). Но тогда в бухучете образуется постоянное налоговое обязательство, которое учитывают одновременно со списанием стоимости земли и расходов на ее передачу (п. 7 ПБУ 18/02):

- Дт 99 субсчет «ПНО» Кт 68 субсчет «Расчеты по налогу на прибыль» — отражено ПНО из-за разницы в учете при передаче имущества безвозмездно.

При заключении договора мены проводки у компании, передающей землю и принимающей в ответ иное имущество, следующие:

- Дт 08, 10, 41 Кт 60 — поступили ценности по договору мены;

- Дт 62 Кт 91— отражен доход от передачи земли по договору мены;

- Дт 91 Кт 01 — списана стоимость переданного земельного участка;

- Дт 60 Кт 62 — полностью погашены обязательства сторон при выполнении условий договора мены.

Финрезультат от операций мены в учете участников сделки равен нулю.

В исключительных случаях земельных участок может быть изъят (ст. 49 ЗК РФ). Госорганы обязаны уведомить об этом собственника земельного участка. Собственник или пользователь земли вправе претендовать на возмещение в размере рыночной стоимости земельного участка, недвижимости, которая на нем находится, а также убытков и упущенной выгоды от изъятия (ст. 56.8, 56.9 ЗК РФ). На дату прекращения права собственности за землю делаются проводки:

- Дт 91 Кт 01 — выбытие земельного участка;

- Дт 76 Кт 91 — в состав прочих доходов включена сумма возмещения за изъятие.

Включается ли эта компенсация в доходы налогоплательщика и нужно ли платить с нее налоги? Ответ на этот вопрос узнайте в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Договор с особым переходом права собственности

Если в договоре указать, что право собственности на товары будет переходить не после отгрузки, как считается по умолчанию, а например, после оплаты, такой договор считается договором с особым переходом права собственности. Отгруженные товары должны учитываться на счете 45 «Товары отгруженные».

Дебет 45 Кредит 41 — отгружены товары (ГП) по договору с особым переходом права собственности.

Несмотря на то, что право собственности не перешло к покупателю, НДС нужно начислить в день отгрузки.

Дебет 76 «Расчеты по НДС с авансов полученных» Кредит 68 — начислен НДС по отгруженным товарам.

Дебет 51 Кредит 62 — отражена оплата покупателя.

Дебет 62 Кредит 90.1 — отражена выручка.

Дебет 60.2 Кредит 45 — списана себестоимость отгруженных товаров.

Дебет 90.3 Кредит 68 — начислен НДС

Дебет 68 Кредит 76 «Расчеты по НДС с авансов полученных» — восстановлен НДС, начисленный с отгрузки.

Услуги, работы

Если организация оказала услуги, выполнила работы, то данный факт оформляется актом в произвольной формы, типовой формы не предусмотрено, например, акт об оказании услуг или акт выполненных работ. Также нужно выставить счет-фактуру.

Проводки по оказании услуг, выполнении работ, те же, что и при реализации товаров и готовой продукции:

Дебет 62 Кредит 90.1 — начислена выручка за оказанные услуги.

Дебет 90.2 Кредит 20, 26 — списана себестоимость оказанных услуг, выполненных работ.

Дебет 90.3 Кредит 68 — начислен НДС.

Аванс от покупателя

Если организация работает по предоплате и перед отгрузкой, покупатель должен оплатить аванс.

Дебет 50, 51,52…Кредит 62 субсчет «Расчеты по авансам полученным» — покупатель перечислил аванс.

С полученного аванса нужно начислить НДС по ставке 18%/118 или 10%/110.

Дебет 76 «Расчеты по НДС с авансов полученных» Кредит 68 — начислен НДС с аванса.

После того, как товары (работы, услуги) были переданы покупателю и право собственности перешло к нему, в учете делают проводки:

Дебет 62 Кредит 90.1 — отражена выручка.

Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62 — зачтен аванс покупателя.

Дебет 90.2 Кредит 41 (43,45,20…) — списана себестоимость товаров, работ, услуг.

Дебет 90.3 Кредит 68 — начислен НДС.

Дебет 68 Кредит 76 «Расчеты по НДС с авансов полученных» — восстановлен НДС, начисленный с полученного аванса.

Должностная инструкция бухгалтера на участок реализация

- Выполняет работу по ведению бухгалтерского учета в соответствии с требованиями действующего законодательства в части, касающейся учета реализации продукции (товаров, работ, услуг);

- Участвует в разработке и осуществлении мероприятий, направленных на соблюдение финансовой дисциплины и рациональное использование ресурсов;

- Осуществляет прием и контроль первичной документации по соответствующим участкам бухгалтерского учета и подготавливает их к счетной обработке;

- Отражает на счетах бухгалтерского учета операции, связанные с реализацией продукции (товаров, работ, услуг);

- Составляет отчетные калькуляции себестоимости продукции (товаров, работ, услуг), выявляет источники образования потерь и непроизводительных затрат, подготавливает предложения по их предупреждению;

- Обеспечивает руководителей, кредиторов, инвесторов, аудиторов и других пользователей бухгалтерской отчетности сопоставимой и достоверной бухгалтерской информацией по соответствующим направлениям (участкам) учета;

- Разрабатывает рабочий план счетов, формы первичных документов, применяемые для оформления хозяйственных операций, по которым не предусмотрены типовые формы, а также формы документов для внутренней бухгалтерской отчетности, участвует в определении содержания основных приемов и методов ведения учета и технологии обработки бухгалтерской информации;

- Участвует в проведении экономического анализа хозяйственно-финансовой деятельности предприятия по данным бухгалтерского учета и отчетности в целях выявления внутрихозяйственных резервов, осуществления режима экономии и мероприятий по совершенствованию документооборота, в разработке и внедрении прогрессивных форм и методов бухгалтерского учета на основе применения современных средств вычислительной техники, в проведении инвентаризаций денежных средств и товарно-материальных ценностей;

- Подготавливает данные по соответствующему участку бухгалтерского учета для составления отчетности, следит за сохранностью бухгалтерских документов, оформляет их в соответствии с установленным порядком для передачи в архив;

- Выполняет работы по формированию, ведению и хранению базы данных бухгалтерской информации, вносит изменения в справочную и нормативную информацию, используемую при обработке данных;

- Участвует в формулировании экономической постановки задач либо отдельных их этапов, решаемых с помощью вычислительной техники, определяет возможность использования готовых проектов, алгоритмов, пакетов прикладных программ, позволяющих создавать экономически обоснованные системы обработки экономической информации.

Ведение участков бухгалтерского учета

Необходимость в услугах по ведению участков бухгалтерского учета появляется в случае, когда идет запланированное расширение организации. В этот момент в ее структуре появляются новые подразделения и отделы, увеличивается количество операций и заключаемых сделок. Как результат нагрузки на бухгалтеров возрастают и выявляются трудности в обслуживании отдельных операций и процессов.

предлагает взять в аутсорсинг ведение отдельных участков бухгалтерского учета.

Выгоды от сотрудничества с удаленным оператором бухучета:

- экономия на выплатах новому специалисту;

- экономия на стоимости подключения программ соответствующей направленности;

- дополнительное снижение нагрузки, падающей на главных специалистов.