Истцу удовлетворили иск, ответчик не подавал возражения и не подал апелляцию. После Ответчик делает повторное обращение в суд с иском с теми же основаниями, приводя свои аргументы. Просит взыскать с Истца обратно сумму, которую с него самого решено предыдущим делом взыскать.

Может ли суд рассматривать повторно то же самое дело, те же обстоятельства, но уже с участием ответчика, который теперь сам истец?

ПОЛЕЗНО: подать повторно иск, если отказали в первом суде нельзя, на стадии принятия суд может даже возвратить заявление, смотрите видео.

Читайте далее, что делать, если повторный иск был принят к производству и назначено заседание.

Какие нужны документы для повторного возврата налога после покупки квартиры

В любое время года, наступившего после возникновения права на возмещение, можно сдать декларацию 3-НДФЛ и приложения к ней. при условии предоставления полного списка, сдача должна пройти быстро и без трудностей. Особенность вычета для пенсионеров состоит в том, что у него может не быть доходов, облагаемых НДФЛ, и, соответственно, уплаченного в бюджет налога.

Однако уже с начала 2014 в силу вступили внесенные поправки в законодательство, благодаря которым порядок вычета устанавливается не по жилью, а по конкретному лицу-налогоплательщику. Причем наиболее выгодным новое положение выглядит, прежде всего, для покупателей, приобретающих недвижимость, оцененную в сумму менее 2 млн. рублей. Но стоит учитывать, что если стоимость жилья при проведении первой сделки была равна или превышала сумму в 2 миллиона, это будет означать, что максимальная льгота в 260 тысяч уже была выплачена.

Процесс подачи декларации

Документацию можно подать в фискальный орган по месту регистрации налогоплательщика либо работодателю. Предпочтительнее направлять декларацию 3-НДФЛ в ФНС, так как сотрудник проверит ее на ошибки, которые потребуется устранить. Для подачи пакета документов потребуется:

- заполнить бланк заявления для получения налогового вычета;

- внести сведения с декларацию 3-НДФЛ;

- передать сотруднику фискального органа копии документов, подтверждающих право владения объектом.

Бланк заявления можно взять непосредственно в ФНС либо на сайте ведомства. На протяжении 3-х месяцев пакет документации может рассматриваться сотрудниками госучреждения. В случае положительного решения сумма, не превышающая размер отчислений работодателя за предшествующий год, поступит на счет заявителя.

Налоговый вычет разрешается оформить у работодателя. Сделать это можно после оформления сделки по приобретению жилья и получения в ФНС уведомления на имя нового владельца. Ожидать завершения текущего года в данном случае не потребуется. На протяжении 30 дней заявка о предоставлении вычета рассматривается работодателем.

Если документы оформлены правильно, то из заработка налогоплательщика прекращается удержание НДФЛ. То есть, зарплата работника станет больше на 13% на период, пока он не получит всю сумму полагающегося вычета.

Какие документы нужны для повторного получения налогового вычета за покупку квартиры

В соответствии с абз. 27 пп 2. п.1 ст 220 НК РФ По жилью, приобретенному до 1 января 2014 года, воспользоваться имущественным вычетом можно только один раз в жизни. При этом стоимость покупки значения не имеет. Даже, если Вы воспользовались вычетом в размере 10 тыс.руб., то больше имущественный вычет при покупке жилья Вы никогда получить не сможете.

Если Вы официально работаете и платите подоходный налог и приобрели квартиру или дом, то Вы можете вернуть себе уплаченный подоходный налог в размере до 13% от стоимости квартиры/дома (кроме этого Вы можете также вернуть 13% от ипотечных процентов и некоторых других расходов).

Повторная оплата госпошлины при отказе в регистрации

Вы должны знать,что если Вам отказали в регистрации из-за допущенной ошибки, то госпошлина не возвращается и при повторном заявлении уплачивается снова в полном объеме. Рекомендация экспертаС наилучшими пожеланиями. Основания и порядок возврата или зачета гос.

пошлины определены ст. 333.40 НК РФ. Применительно к данному случаю, когда было отказано в регистрации по обстоятельствам, зависящим от заявителя, в частности ввиду допущенной заявителем ошибки, возврат или зачет уплаченной гос. пошлины законом не предусмотрен.

Если отказ в регистрации ФНС был правомерен (основания отказа предусмотрены ст. 23 Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей») и не оспаривается, при повторном обращении необходимо вновь уплатить гос.

пошлину. Здравствуйте! Письмо ФНС РФ.

В заявлении на открытие ООО была допущена ошибка, в связи с чем отказали в регистрации. При повторной подачи заявления сказали по новому оплачивать госпошлину, что делать? Вопрос относится к городу г.

Красноярск Здравствуйте! Согласно НК РФ при отказе в государственной регистрации юридического лица уплаченная госпошлина возврату не подлежит. Исчерпывающий перечень возврата госпошлины дается в ст. 333.

40 НК РФ, куда ваш случай не подпадает, соответственно вам придется по новой оплачивать госпошлину. 1.

Уплаченная государственная пошлина подлежит возврату частично или полностью в случае: 1) уплаты государственной пошлины в большем размере, чем это предусмотрено настоящей главой; 2) возвращения заявления, жалобы или иного обращения или отказа в их принятии судами либо отказа в совершении нотариальных действий уполномоченными на то органами и (или) должностными лицами.

Заставляют снова платить госпошлину за регистрацию общества

Внимание

Если государственная пошлина не возвращена, ее сумма засчитывается в счет уплаты государственной пошлины при повторном предъявлении иска, административного иска, если не истек трехгодичный срок со дня вынесения предыдущего решения и к повторному иску, административному иску приложен первоначальный документ об уплате государственной пошлины; 3) прекращения производства по делу (административному делу) или оставления заявления (административного искового заявления) без рассмотрения Верховным Судом Российской Федерации, судами общей юрисдикции или арбитражными судами. При заключении мирового соглашения до принятия решения Верховным Судом Российской Федерации, арбитражными судами возврату истцу подлежит 50 процентов суммы уплаченной им государственной пошлины. Данное положение не применяется в случае, если мировое соглашение заключено в процессе исполнения судебного акта.

Госпошлина при отказе в государственной регистрации не возвращается

Оформление документов Мы уже отметили, что самой популярной причиной отказов является предоставление неполного пакета документов. Госпошлина при отказе в государственной регистрации не возвращается Несоответствие требованиям Список основных требований, которые должны быть соблюдены:

- полный комплект документов в соответствии с указанием ФЗ № 129;

- в налоговую службу передаются копии квитанций по оплате государственной пошлины;

- заявитель – участник общества либо имеет доверенность;

- у участников ООО должна быть хорошая бизнес-репутация, так как, в противном случае это может явиться причиной отказа.

Из-за юридического адреса Многие начинающие бизнесмены сталкиваются с данной проблемой – отказ в регистрации из-за юридического адреса. Обычно это связано с тем, что они приобретают его у каких-либо компаний или собственников.

Нужно ли повторно оплачивать госпошлину при повторной подаче документов

- Надо ли повторно платить госпошлину

- При отказе в регистрации ип нужно ли вновь платить госпошлину?

- Заставляют снова платить госпошлину за регистрацию общества

- При отказе в госрегистрации разрешат повторно не оплачивать госпошлину

- Госпошлина при отказе в государственной регистрации не возвращается

- Возможные причины отказа в регистрации ооо

- Форум бурмистр.ру — форум о жкх (управление многоквартирными домами)

Надо ли повторно платить госпошлину Важно Отказать в регистрации ООО налоговая служба может только при наличии определённых обстоятельств. Их перечень утвержден в законодательстве. Уведомление об отказе должно быть передано не позднее 3 рабочих дней с момент представления заявления на регистрацию.

Повторную пошлину при отказе в регистрации можно будет не оплачивать

Вопрос: Предусмотрен ли возврат государственной пошлины, уплаченной при государственной регистрации юридического лица, в случае принятия регистрирующим (налоговым) органом отрицательного решения? Ответ: Напомним, что по представленным для государственной регистрации документам принимается решение о государственной регистрации либо решение об отказе в государственной регистрации (ст. 3 Закона N 129-ФЗ). За государственную регистрацию уплачивается государственная пошлина в размерах, определенных НК РФ. При этом Законом N 129-ФЗ не предусмотрен возврат документов, представленных для государственной регистрации, по которым принято решение об отказе в государственной регистрации, а НК РФ — порядок возврата государственной пошлины в случае вынесения регистрирующим органом указанного решения.

При отказе в регистрации ип нужно ли вновь платить госпошлину?

Важно

При проверке документов налоговый инспектор обнаружил несколько ошибок. Отправил меня исправлять. Юрист указанные ошибки исправил, не требуя дополнительной оплаты. А вот с госпошлиной не повезло, говорят ее надо платить снова.

Заставляют снова платить госпошлину за регистрацию общества Прювет)) По общему правилу, фирма должна самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах (п. 1 ст. 45 НК РФ). Государственная пошлина — это федеральный налог (п. 10 ст. 13 НК РФ). В Налоговом кодексе сказано, что она должна быть уплачена лицом, обратившимся за совершением юридически значимых действий (ст. 333.17 НК РФ). При этом компания может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя (если иное не предусмотрено Налоговым кодексом) (п. 1 ст.

Надо ли повторно платить госпошлину

Плательщиками госпошлины являются организации и физические лица в случае, если они обращаются за совершением юридически значимых действий ( ст.333.17 НК РФ).

Госпошлина уплачивается до подачи заявлений и (или) документов на совершение юридически значимых действий ( пп.6 п.1 ст.333.18 НК РФ).

Установлен исчерпывающий перечень, в соответствии с которым уплаченная госпошлина подлежит возврату частично или полностью ( п.1 ст.333.40 НК РФ).

Исходя из данного перечня возврат уплаченной госпошлины за государственную регистрацию юридического лица (индивидуального предпринимателя) возможен в случае: — уплаты госпошлины в большем размере, чем это предусмотрено; — отказа лиц, уплативших госпошлину, от совершения юридически значимого действия до обращения в уполномоченный орган.

Как повторно при подаче того же заявления не оплачивать госпошлину?

С.В.Гладилин Советник государственной гражданской службы РФ Пароль чужой компьютер Забыли пароль? © 1997 — 2021 PPT.

RUПолное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна Ваши персональные данные обрабатываются на сайте в целях его функционирования в рамках Политики в отношении обработки персональных данных. Если вы не согласны, пожалуйста, покиньте сайт.

Вопрос юристу Связь с редакцией здесь и сейчас Личный вопрос от частного лица(трудовые споры, соц. вопросы и др.)Профессиональный вопросот юриста / бухгалтера / ИПпо деятельности юр. Плательщиками госпошлины являются организации и физические лица в случае, если они обращаются за совершением юридически значимых действий ( ст.333.

17 НК РФ). Госпошлина уплачивается до подачи заявлений и (или) документов на совершение юридически значимых действий ( пп.6 п.1 ст.333.18 НК РФ).

Установлен исчерпывающий перечень, в соответствии с которым уплаченная госпошлина подлежит возврату частично или полностью ( п.1 ст.333.40 НК РФ). Исходя из данного перечня возврат уплаченной госпошлины за государственную регистрацию юридического лица (индивидуального предпринимателя) возможен в случае: — уплаты госпошлины в большем размере, чем это предусмотрено; — отказа лиц, уплативших госпошлину, от совершения юридически значимого действия до обращения в уполномоченный орган.

При вынесении отрицательного вердикта регистрирующая служба уведомляет заявителя о причинах, послуживших ему основанием. Если учредители ООО не согласны с отказом, то они вправе обжаловать его в суде. В уведомлении об отказе в регистрации должна быть указана причина принятия такого вердикта со ссылкой на соответствующую статью ФЗ № 129.

- Категории

- Налоговое право

- Мы регистрируем фирму. Специально обратились к юристу, чтобы он оформил все документы правильно, поскольку в этом деле мы еще люди новые.

Источник: https://kodeks-alania.ru/povtornaya-oplata-gosposhliny-pri-otkaze-v-registratsii/

Получить переходящий остаток имущественного вычета

Согласно статье 93 НК РФ запрещается налоговым органам требовать у проверяемого лица документы, ранее представленные при проведении камеральных или выездных налоговых проверок. Из этого следует, что если налогоплательщик для получения остатков имущественного налогового вычета представил налоговую декларацию с приложением копий подтверждающих право на вычет документов и данный налоговый вычет налогоплательщиком был использован не полностью, то для получения его остатка в последующие годы повторного представления копий указанных документов не требуется.

Для получения остатка вычета копии этих документов передают налоговым органам вместе с налоговой декларацией 3-НДФЛ и платежными документами, чтобы подтвердить факт уплаты денежных средств (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств, товарные и кассовые чеки и т д.).

Нужно ли обращаться в суд

Чтобы повторно обратиться в суд, нужно располагать процессуальными основаниями. Повторно подать заявление можно в следующих случаях:

- Если ранее суд отказался принимать заявления из-за его неправильного оформления. В таком случае истец может исправить недочеты и направить заявление повторно;

- Появились новые обстоятельства, которые могут изменить принятое решение.

Можно ли получить повторный налоговый вычет при покупке квартиры

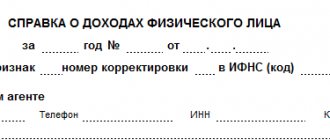

- заявление с просьбой вернуть часть уже уплаченного налога;

- заполненную по всем правилам декларацию по форме 3-НДФЛ;

- справку о доходах по форме 2-НДФЛ;

- копия удостоверения личности, свидетельство о регистрации брачного союза и о рождении детей (если они есть);

- документы на купленную недвижимость;

- договор на приобретении объекта в кредит (если есть);

- выписка с подтверждением регистрации прав владения приобретенной недвижимости;

- банковские реквизиты для перечисления налогового вычета.

Для большей наглядности разберём пример. Гражданин Сидоров в 2015 году купил в ипотеку квартиру цена, которой составляет 3 миллиона рублей. Половина этих денег это переплата по кредиту за десять лет. Через год он приобрел еще один объект недвижимости стоимостью 6 миллионов и сроком в 15 лет. Переплата составила 3 миллиона.

Рекомендуем прочесть: Продолжительность отпуска трудовой кодекс

Повторная подача на алименты и повторное взыскание алиментов

Повторное исковое заявление на алименты считается вполне законным процессом. Только это может быть сделано несколькими способами: обращение в суд или же разрешение дела с помощью судебных приставов.

В чем разница

Повторное обращение в суд имеет место, если в прошлый раз заявление не было рассмотрено, иск был отозван. Повторная подача проходит так же, как и первичная.

Если суд уже вынес окончательное решение, то с такой же просьбой больше не получится подать второй иск.

Обращаться к судебным приставам стоит тогда, когда на руках уже имеется исполнительный лист, но исполнительное производство было отозвано. Причиной этому может стать невозможность взыскать алименты с ответчика или заявитель просто передумал. Теперь, когда плательщика нужно снова привлечь к ответственности, нужно подать заявление в ФССП.

Какие документы нужны для налогового вычета за квартиру второй раз

- Налоговый имущественный вычет с 2014 года стал многоразовым. Это означает, что оформить его вы можете не только с одной купленной квартиры, но и с приобретения либо ремонта других объектов недвижимости при условии, что вы укладываетесь в установленный законодательством лимит.

- Лимит налогового вычета рассчитывается на человека, а не на объект недвижимости. Размер лимита – 2 млн. руб.

Эта справка предоставляется в бухгалтерии на работе, и на ее основании подоходный налог не будет удерживаться в течение длительного времени, следовательно, заработная плата вырастет.

- Однако, получить вычет могут не все работающие граждане, а только те, которые являются:

- резидентами Российской Федерации;

- дееспособными, трудящимися гражданами;

- достигшими совершеннолетнего возраста.

Для чего нужно повторно подавать 3-НДФЛ

В некоторых случаях налогоплательщику потребуется обращаться в налоговые органы несколько раз, чтобы получить полагающуюся сумму вычета. По закону гражданин единовременно может вернуть сумму НДФЛ, не больше той, что за него уплачивает работодатель на протяжении года. То есть, от величины официального заработка зависит сумма НДФЛ. Если ее не хватает для того, чтобы получить вычет за 1 раз, то потребуется несколько посещений фискального органа. Оформит вычет можно не более 1 раза за год.

Налоговый вычет за квартиру: полная инструкция

Например, если квартира стоит 2 млн рублей, а доход — 1 млн рублей в год, то вычет растянется на два года. А если при такой же цене квартиры годовой доход — 500 тысяч рублей, то возвращать НДФЛ придется в течение четырех лет. Растягивать вычет можно на какой угодно период, пока государство не вернет 13% со всей суммы расходов на квартиру.

До 2014 года. Лимит имущественного вычета был привязан не только к налогоплательщику, но и к объекту. Его давали один раз в жизни и только на одну квартиру. Если квартира стоила меньше 2 млн рублей, остаток вычета нельзя было перенести на другой объект — эти деньги «сгорали» и 13% от неиспользованной суммы уже никогда нельзя было получить.

Можно ли подать на алименты второй раз после отказа и сколько раз можно подавать

Подать на алименты повторно можно в следующих случаях:

- установление другого биологического отца;

- найдены доказательства финансовой состоятельности ответчика;

- смена условия: истец решил уменьшить либо увеличить сумму алиментов, изменить фиксированные выплаты на долевые, и наоборот.

Если судебные органы приняли решение, повторная подача иска невозможна. Решение может только подлежать оспариванию.

Сколько раз можно подавать на алименты — не менее важный вопрос. Подавать иск в суд можно неограниченное количество раз.

Документы для налогового вычета при покупке квартиры

Собственно в бухгалтерию подается заявление + налоговое уведомление. Все остальные бланки и бумаги. Перечисленные ниже – бумаги для налоговой службы. На их основании как раз таки выдается уведомление. Это основной для работодателя документ, который подтверждает право сотрудника на прибавку к ЗП в размере месячного НДФЛ-отчисления.

- Кредитный договор. Нужны копии всех страниц с визой на каждой странице, которая подтверждает достоверность копии. Они будут нужны как при оформлении основной суммы вычета, а также при возврате процентов.

- Справка об уплаченных за отчетный период процентах.

- Платежные бумаги, которыми подтверждается возврат денег банковскому учреждению. Это чеки и выписные бланки, квитанции и поручения.

Нужно ли повторно оплачивать госпошлину если сдали не верные документы

- Надо ли повторно платить госпошлину

- При отказе в регистрации ип нужно ли вновь платить госпошлину?

- Заставляют снова платить госпошлину за регистрацию общества

- При отказе в госрегистрации разрешат повторно не оплачивать госпошлину

- Госпошлина при отказе в государственной регистрации не возвращается

- Возможные причины отказа в регистрации ооо

- Форум бурмистр.ру — форум о жкх (управление многоквартирными домами)

Надо ли повторно платить госпошлину Важно Отказать в регистрации ООО налоговая служба может только при наличии определённых обстоятельств. Их перечень утвержден в законодательстве. Уведомление об отказе должно быть передано не позднее 3 рабочих дней с момент представления заявления на регистрацию.

При отказе в госрегистрации разрешат повторно не оплачивать госпошлину

При проверке документов налоговый инспектор обнаружил несколько ошибок. Отправил меня исправлять. Юрист указанные ошибки исправил, не требуя дополнительной оплаты.

А вот с госпошлиной не повезло, говорят ее надо платить снова.

Заставляют снова платить госпошлину за регистрацию общества Прювет)) По общему правилу, фирма должна самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах (п.

1 ст. 45 НК РФ). Государственная пошлина — это федеральный налог (п. 10 ст. 13 НК РФ). В Налоговом кодексе сказано, что она должна быть уплачена лицом, обратившимся за совершением юридически значимых действий (ст.

333.17 НК РФ). При этом компания может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя (если иное не предусмотрено Налоговым кодексом) (п. 1 ст.

Возврат госпошлины гибдд

Заявление на возврат госпошлины подается в орган или должностному лицу (например, в ГИБДД), которое уполномочено совершать юридически значимые действий.

Если необходимо вернуть деньги за госпошлину по делам, которые рассматриваются в судах, заявление подается в налоговую инспекцию по месту нахождения суда, в котором рассматривается дело.

Как вернуть ошибочно уплаченную госпошлину в ГИБДД? К заявлению прикладывают оригиналы платежных документов, которые подтверждают уплату госпошлины. Как вернуть излишне уплаченную госпошлину в ГИБДД? Частичный возврат происходит после предоставления заявления и копии документов, которые подтверждают уплату госпошлины.

Как вернуть госпошлину

Возможно, заявителю придется дополнительно предоставить какие-либо документы. В электронном письме-обращении должны быть обязательно указаны ФИО, почтовый, электронный адреса, суть обращения. Если не будут указаны реквизиты или вышеуказанные сведения, на обращение могут не ответить. Ответа на нецензурные выражения или оскорбления также не будет.

В письме должны содержаться только достоверные сведения. Обращения регистрируют в течение трех дней, рассматривают в течение месяца.

Если срок рассмотрения продлевается, заявителя об этом уведомляют. Ответ направляется на тот адрес, который был указан в обращении. Суть проблемы формулируется кратко и четко. Не забывайте приложить соответствующие документы.

Как вернуть деньги ошибочно уплаченные в бюджет (госпошлина)?

Затягивать с заявлением нельзя. Заявление относят в отдел ГИБДД по району и передают лично в руки должностному лицу. Сотрудник ГИБДД обязан выдать уведомление о принятии документа, на котором должны быть указаны:

- дата принятия;

- должность, ФИО сотрудника;

- подпись.

Также можно отправить заявление по почте заказным письмом с ценной описью. Заявитель получит уведомление о получении и сможет доказать, что не забыл вложить в конверт документ. Если заявитель подал заявление и другие документы, но деньги из казны не вернулись вовремя, к общей сумме начислят проценты.

Проценты рассчитываются по следующей формуле: Сумма госпошлины * количество просроченных дней * 1/300 ставки рефинансирования, действительной на момент появления задержанного платежа = проценты за просроченный платеж.

Важно Сколько ждать возврата пошлины Всего срок складывается из нескольких факторов:

- На рассмотрение вашего заявления у организации есть пять дней;

- Ещё пятнадцать выделяется на оформление справки для Налоговой Службы;

- У ФНС есть месяц на возврат ваших средств.

Если организация переводит вам деньги в обход ФНС, то у нее на это тоже месяц. Выплата происходит из Федерального Казначейства. Зачисление средств произойдет на тот же счет, с которого они были сняты.

Определим порядок возврата государственной пошлины. Документом, на основании которого можно возвратить денежные средства является заявление. Заявление, как правило, оформляется в произвольной форме, однако подается в тот государственный орган, куда производилась оплата. Остановимся на тексте заявления подробнее.

Факт уплаты государственной пошлины плательщиком в наличной форме подтверждается либо квитанцией установленной формы, выдаваемой плательщику банком, либо квитанцией, выдаваемой плательщику должностным лицом или кассой органа, в который производилась оплата.

Рассмотрим физические лица. Безусловно, подписывать и предоставлять заявление в государственные органы должен именно тот человек, который оплачивал квитанцию, но в случае отсутствия возможности произвести данные действия, возможно присутствие представителя.

Представителем может быть любое лицо, действующее по доверенности. Важно знать, что доверенность должна быть удостоверена нотариусом и в ней должны быть указаны конкретные полномочия на взыскание государственной пошлины.

Что касается юридического лица, заявителем является организация – плательщик.

Источник: https://fundsnet.ru/nuzhno-li-povtorno-oplachivat-gosposhlinu-esli-sdali-ne-vernye-dokumenty/

Список документов для налогового вычета по разным направлениям

Налоговый вычет – это некоторая величина денежных средств, на размер которых можно уменьшить облагаемую налоговым сбором базу. Иногда эти средства выдаются уже после выплаты налога непосредственно в виде денег, но чаще всего они применяются до расчета его величины. Важно знать, что налоговый вычет может получить любой гражданин, проживающий на территории Российской Федерации и имеющий статус резидента нашей страны. При этом, он обязан быть официально трудоустроенным и выплачивать в казну государства 13% от получаемого по месту работы дохода. Список документов для налогового вычета может различаться, в зависимости от вида возврата.

Порядок повторного взыскания алиментов через судебных приставов

Работа судебных приставов заключается в принятии принудительных мер по отношению к лицу, которое не уплачивает алименты.

Процедура возобновления исполнительного производства

Судебные приставы вправе приступить к своим обязанностям только после получения судебного постановления. Нередко случается, когда должник идет на встречу со взыскателем и между ними заключается соглашение о порядке и размере денежных выплат. Но в дальнейшем это алиментоплательщик может отказаться выполнять условия. . В таком случае заявитель можно повторно обратиться к судебным приставам.

Возобновление исполнительного производства допускается только если обязательства не выполняются по отношению к несовершеннолетним детям. В остальных случаях возобновление исполнительного производства будет невозможно.

Необходимые документы

Главным документом, который нужно предъявить судебным приставам, является исполнительный лист. Помимо него нужно предоставить:

- Сведения об истце и ответчике.

- Реквизиты документа, который разрешает применять принудительные меры.

- Реквизиты счета в банке, куда должны будут поступать денежные средства.

Документы для возврата налога по ипотеке

По закону за покупку недвижимости с привлечением кредитных средств полагается денежная компенсация в виде налогового вычета. Рассмотрим, какие документы на возврат налога за квартиру по ипотеке понадобятся, чтобы воспользоваться своим законным правом. Список документов при этом довольно большой, но собрать его не так сложно, как может показаться на первый взгляд.

- декларация по форме 3-НДФЛ;

- ксерокопия паспорта гражданина РФ;

- ксерокопия кредитного соглашения с графиком платежей;

- ксерокопия договора купли-продажи;

- заявление на возврат налога на имя начальника ИФНС;

- заявление о возврате вычета за выплаченные проценты по ипотеке;

- справка из финансового учреждения, выдавшего кредит о сумме выплаченных процентов по договору;

- свидетельство о праве собственности (выписка из ЕГРП со 02.01.2017), либо акт приёма-передачи имущества при покупке в строящемся объекте;

- ксерокопии платёжных документов (для налоговой компенсации по ипотеке), подтверждающих внесение средств, в счёт выплаты по кредиту;

- ксерокопии платёжных документов, подтверждающих факт оплаты жилья для вычета по ипотеке.

- банковская выписка с указанием реквизитов и номера счёта (для перечисления средств).

справка с официального места работы (2-НДФЛ) за каждый рабочий год;

Рекомендуем прочесть: Какая собственность на квартиру бывает

Нужно ли повторно оплачивать госпошлину в госус

У вас просто должна быть карта Сбербанка. Откройте сайт и введите ваш логин и пароль.Нажмите в главном меню на вкладку “Переводы и платежи” а на открывшейся странице пункт “ГИБДД, налоги, пошлины, бюджетные платежи”.

В зависимости от того, за какую услугу вы хотите заплатить госпошлину, выберите соответствующий пункт в данной категории. После этого, введите реквизиты получателя и сумму, которую снимут с вашего счета.

Внимательно проверьте правильность введенных данных и подтвердите оплату.

Нужно ли повторно платить госпошлину при отказе в регистрации изменений

Оплатила госпошлину. В течение месяца с мужем примирились. Все платные государственные услуги облагаются госпошлиной, факт её оплаты подтверждается квитанцией, которая обязательно прилагается к пакету документов.

Часто из-за путаниц возникают неприятные ситуации, когда гражданин оплачивает большую сумму, чем следовало по факту. Не спешите волноваться и искать виновника трат, ведь разницу можно вернуть, написав соответствующее заявление. Также, если вам отказали в услуге позднее, но вы уже оплатили пошлину — вы тоже имеете полное право на возврат средств.

В данной статье вы найдете полный список оснований, а также узнаете что нужно предпринять для получения госпошлины обратно. 1 В каких ситуациях можно вернуть госпошлину Данный вопрос полностью регулирует статья 333.40 Налогового Кодекса РФ.

Нужно ли повторно оплачивать госпошлину если изменил время приема

Основание, согласно которому владельцу транспортного средства будет выдано водительский документ, — медицинская справка, оформленная в соответствии с Приказом от 28.09.10 г.

№ 831н. Если международное водительское удостоверение Такой вид документа позволяет гражданину РФ водить автомобиль за пределами страны. Представляет собой переведенное на один из основных языков мира удостоверение. Почем права: госпошлина за ву в 2021 году Это может быть:

- выдача нового удостоверения;

- замена документа.

- Данные о плательщике, включая адрес его проживания.

- Сумма платежа.

Рекомендуем прочесть: Когда отменят усн

Виды оплаты Оплатить государственную пошлину за выдачу водительского удостоверения можно несколькими способами:

- Терминалы ГИБДД.Непосредственно в отделении ГИБДД.

В нем стоят специальные терминалы.

Получение прав при записа на получение нужно ли повторно платить гос пошлину

Учтите, что периодически вносятся изменения и в коды ОКАТО, поэтому стоит уточнить действующие данные.

Для обращения к представителю банка потребуется наличие паспорта.

- Госпошлина за водительское удостоверение

- Почем права: госпошлина за ву в 2021 году

- Госпошлина за права.

Внимание Допустят к сдаче экзамена: Возраст Категории В 16 На транспорт категории М, А1 В 17 На транспорт В и С В 18 А, В1 и С1 В 21 D, Tm, Tb, D1 Ограничения по старости нет, если только нет медицинского запрета.Список заболеваний, при которых будет отказано в получении удостоверения водителя, есть в Приказе Министерства здравоохранения соцразвития России № 302н от 12.04.11 г.

Порядок возврата госпошлины, оплаченной через Госуслуги

Однако если отказ произошел по вине должностного лица, тогда обязательно должны отдать уже потраченные деньги.Суд отказался принять жалобу. Потребуется разбираться в каждой ситуации отдельно, чтобы понять, можно вернуть деньги или нельзя.

Как правило, ошибочный перевод можно перенаправить нужному человеку. Но для этого потребуется немало времени, пока вопрос рассмотрят и примут решение.Нередко случается, что человек неверно указал реквизиты или же совершил излишний по сумме перевод.

При повторном получении прав нужно ли платить госпошлину

Кому-то удобней заплатить через Сбербанк или другой банк (с которым он, например, рядом живет), кому-то — воспользоваться услугами почты или прийти прямо в ГИБДД.

Все зависит от двух факторов:

- от даты окончания срока действия прав водителя (срок их действия за время лишения может истечь);

- от медицинских показателей. Водитель должен представить справку о состоянии здоровья (в случае выявления противопоказаний могут быть внесены коррективы в водительское удостоверение).

Если речь будет идти о выдаче новых удостоверений (а это будет именно так при просроченном водительском удостоверении или внесении изменений в список разрешенных категорий), то ответ на вопрос, нужно ли оплачивать госпошлину после лишения прав, будет положительным — необходимо будет заплатить 2000 рублей.

Вопрос #29436нужно ли повторно оплачивать госпошлину?

После по решению суда, арест был снят и собственником авто признан покупатель. до другого дома. Подъехав и выйдя из него даже успел сделать шаг ко мне подъехали сотрудники ДПС и завязался словесный диалог по поводу моего нахождения за рулём в пьяном виде.

Так-как раннее мы были знакомы с данными сотрудниками не предъявление удостоверение не причину они не назвали и предложили присесть в патрульный автомобиль дабы показать запись видео регистратора что я находился за рулем автомобиля т.к.

Надо ли платить гос пошлину второй раз, если первая оплата была 6 месяцев назад?

С уважением, Татьяна.

13 Июня 2021, 08:47 Ответ юриста был полезен? + 0 — 0 Все услуги юристов в Москве Гарантия лучшей цены – мы договариваемся с юристами в каждом городе о лучшей цене.

Похожие вопросы

- 17 Января 2015, 16:14, вопрос №689841

- 19 Декабря 2021, 12:34, вопрос №1850379

- 15 Сентября 2021, 12:46, вопрос №1378326

- 21 Марта 2021, 15:32, вопрос №1189270

- 18 Августа 2021, 16:05, вопрос №1349746

Смотрите также

Какие документы для налогового вычета при покупке квартиры нужны в 2018-2019 году

Официально трудоустроенные граждане имеют право на получение имущественного налогового вычета после приобретения недвижимости. Читайте в статье, какие документы для налогового вычета при покупке квартиры понадобятся в 2018-2019 году в зависимости от способа оформления.

- налоговая декларация по форме 3-НДФЛ;

- справка из бухгалтерии работодателя по форме 2-НДФЛ;

- правоподтверждающая документация на квартиру – договор купли-продажи, акт приема-передачи, свидетельство о праве собственности или выписка из ЕГРН с 2021 года;

- договор ипотеки, график погашения и перечисления процентов – если жилье приобреталось в ипотеку;

- бумаги, подтверждающие перечисление средств за покупку недвижимости – квитанции, банковские выписки с лицевых счетов, чеки, справки из банка-кредитора);

- свидетельство о регистрации брака, заявление о распределении имущественного налогового вычета между мужем и женой – если квартира приобреталась в совместную собственность.

Если заключалось соглашение на уплату алиментов

Согласно Семейному Кодексу бывшие муж и жена вправе оформить алиментное соглашение и нотариально его заверить. Участники договора самостоятельно определяют размер, сроки и способ выплаты средств. Если же соглашение было оформлено после того, как судом было вынесено решение, то нужно составить заявление о прекращении и аннулировании исполнительного производства у ФССП. После этого выносится новое решение, которое отдается судебному приставу. Он подтверждает остановку исполнительного производства, и в дальнейшем выплата алиментов осуществляется только по нотариальному договору.

Необходимые документы для налогового вычета за квартиру

3. Документы для возврата НДФЛ, свидетельствующие обо всех произведенных расходах, в том числе расписка в получении денег для имущественного вычета (образец заполнения документа можно скачать здесь), квитанции, банковские платежки. Сюда также необходимо включить и расходные документы по проведенному ремонту в квартире, поскольку по данным затратам также можно получать имущественный вычет;

Документы на имущественный вычет можно подавать только после факта свершения сделки, оплаты расходов и получения документа о праве владения собственностью. При этом срок предоставления документов в одном году не ограничивается по времени. Иными словами, документы на возврат налога при покупке квартиры подаются до 31 декабря соответствующего года.

Сроки рассмотрения

Через ФНС

В налоговой инспекции на проверку документов отводится 90 календарных дней. Еще месяц на перечисление денег.

Через работодателя

Бухгалтерия обязана произвести возврат после получения уведомления с начала года и прекратить удерживать подоходный налог до конца года. Если сумма вычета не перекрыла сумму в двести шестьдесят тысяч плюс сумму процентов по ипотечному кредиту, в следующем году необходимо обратиться вновь за новым уведомлением.