При оплате страховых взносов или налогов нередко бывает так, что организация переплачивает. Но эту переплату можно вернуть. Достаточно лишь правильно оформить соответствующее заявление по форме КНД 1150058.

Что это

Cодержание:

Нужно понимать, даже те средства, которые были уплачены ошибочно, направляются в бюджет. Соответственно, нельзя просто так взять из него деньги, чтобы вернуть плательщику. Здесь понадобится написать соответствующее заявление, которым и является форма КНД 1150058, принятая ФНС еще в 2021 году. Однако позже в форму были внесены некоторые изменения. Поэтому с 2021 года следует использовать новый бланк.

Однако далеко не всегда излишне уплаченную сумму можно вернуть. Так, Налоговым кодексом предусматривается отказ в возврате денег, если имеется какая-то задолженность по другим счетам. Если налоговый инспектор выявляет, что организация не сделала в бюджет какой-то обязательный взнос, он должен оповестить об этом. Соответственно, переплаченная сумма пойдет в счет задолженности.

Если сумма задолженности меньше переплаченной суммы, ответственные лица ФНС производят соответствующие расчеты. Т.е., сначала погашается долг. Если имеется остаток, то его компания может забрать. Чтобы налоговая вернула этот остаток, от налогоплательщика нужно получить стандартное заявление по форме КНД 1150058. Кроме возврата, организация может попросить засчитать эти деньги в счет следующих платежей.

(Видео: “Возврат излишне уплаченного налога”)

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Больше о возврате налогов узнайте из этой статьи.

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно онлайн.

Когда нужно писать заявление по форме КНД 1150058

Логично предположить, чтобы вернуть деньги, о переплате должны знать обе стороны, как организация, так и налоговая служба. Только в этом случае данное заявление будет принято. Если факт переплаты был обнаружен налоговым инспектором, в течение десяти дней он должен сообщить об этом организации. Обычно в этом случае ФНС отправляет компании соответствующее письмо. Нередко ответственные сотрудники организации сами узнают об излишне уплаченной сумме. В таких ситуациях факт переплаты нужно будет доказать. Для этого рекомендуется заранее подготовить соответствующую документацию.

Законом определен срок, в течение которого рассматривается полученное заявление и возвращается лишне уплаченная сумма. Естественно, налоговые инспекторы обязаны об этом помнить. Также имеется такое понятие, как срок давности. Например, компания имеет право просить вернуть деньги в течение трех лет, если переплата была совершена по ее вине. Также бывают ситуации, когда налоговая служба ошибочно списала сумму налога больше, чем требовалось. В этом случае налоговый орган обязан сообщить о случившемся руководителю компании. После получения данного извещения организация должна подать заявление в течение месяца.

Касаемо исковых сроков, здесь нужно быть предельно внимательным. Если они нарушены, налоговая не вернет переплату. Конечно, можно попытаться в этом случае обратиться в суд, и доказать, что исковый срок еще не прошел. Но в суд стоит обращаться только в том случае, если он действительно не прошел. В ином случае судебные разбирательства можно будет назвать пустой тратой времени.

Отличия новой КНД 1150058 формы 2021 года от прежнего бланка

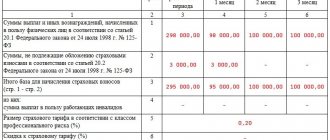

Если тщательно рассмотреть новый бланк КНД 1150058, который стали применять с 2021 года, можно заметить, что здесь имеется немало изменений. Для большей наглядности все отличия можно рассмотреть в таблице ниже:

Форма заявления о возврате налога в 2020–2021 годах

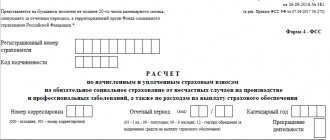

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/[email protected] С 09.01.2019 она применяется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/[email protected]

В бланке заявления о возврате излишне уплаченного налога нужно указать:

- ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница);

- номер заявления, код налогового органа, в который оно представляется;

- название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

- статус плательщика (с 09.01.2019);

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (с 09.01.2019 вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте в статье «Налоговая примет документы без печати».

Как заполнить заявление о возврате суммы излишне уплаченного налога в 2021 году

Каких-то особых правил заполнения этого документа не существует. Да они и не нужны, так как в самом бланке содержатся необходимые коды и подсказки. Так, заполнение начинается с титульного листа.

Здесь указываются следующие данные:

- Коды КПП и ИНН организации. Если заявление составляет ИП, то КПП не указывается.

- В бланке уже имеется полное название документа. Остается только в соответствующей графе проставить номер заявления. Рядом указывает код налоговой инспекции, в которую будет подаваться документ.

- Ниже прописывается название фирмы или ФИО частного лица.

- Далее указывается статус плательщика.

- Ниже находится поле «На основании статьи». Здесь нужно указать номер статьи Налогового кодекса. Нужную можно выбрать здесь:

- Далее отмечаются тип суммы и платежа.

- Необходимо вписать сумму, которую следует вернуть. Указываются не только рубли, но и копейки.

- Проставляется период, за который получилась переплата.

- Проставляются коды бюджетной компании и ОКТМО.

Далее идет разделение листа на две части. Левая предназначена для указания сведений о плательщике: его ФИО, контакты, подпись. Правая часть остается пустой, ее заполнит налоговый инспектор.

Вторая страница этой формы предназначена для отображения реквизитов банка, при помощи которого осуществлялся перевод. В соответствующих строках прописываются наименование получателя, вид и номер счета, другие сведения.

Третий лист бланка остается пустым, если заявление подает индивидуальный предприниматель или юридическое лицо. Этот лист необходимо заполнить, если заявителем является физическое лицо. Здесь нужно указать сведения о нем. Прописываются не только ФИО, но и паспортные данные.

Составлять документ можно на компьютере или от руки. Если выбран рукописный вариант, применять нужно шариковую ручку с черной пастой. Все символы необходимо вносить заглавными печатными буквами. Необходимо постараться обойтись без ошибок и исправлений. Применение корректора также недопустимо. Если и была допущена ошибка, необходимо приступить к заполнению нового бланка. Заполненный документ нужно подать в налоговую службу по месту нахождения.

Для этого можно использовать один из удобных способов:

- обратиться за помощью к курьеру;

- заявление передать инспектору при личном визите;

- воспользоваться услугами оператора электронной отчетности;

- зарегистрироваться на сайте ФНС, создать личный кабинет, где можно оформить и сдать заявление;

- отправить почтой.

Если выбран вариант передачи заявления при помощи почты, необходимо заказать услугу ценного письма. При этом обязательно нужно сделать опись содержимого конверта. При отправлении налогоплательщик получит на руки квитанцию, которая и станет документальным подтверждением отправки заявления.

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Образец заполнения заявления о возврате суммы излишне уплаченного налога 2021 года

и бланк

- Заявление по форме КНД 1150058

- Пример заполнения формы заявления для юрлиц

- Пример заполнения формы заявления для физлиц

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- фамилию-имя-отчество,

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

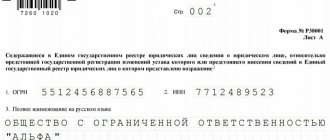

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- ИНН,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- название обслуживающего счет банка,

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

Сроки возврата излишне уплаченного налога

Существует четко ограниченный период подачи заявления на возврат излишне уплаченного налога: три года.

Если факт переплаты вскрылся позднее или налогоплательщик по каким-то причинам не смог обратиться за возвратом денежных средств за этот срок, в дальнейшем сделать что-либо будет уже вряд ли возможно.

Если заявление подано вовремя и по всем правилам, при этом никаких вопросов у налоговой не возникло и она согласилась с требованием налогоплательщика, возврат должен быть осуществлен не позднее, чем через месяц после подачи заявления.