Затраты по ОСАГО относятся к прочим расходам по обычной деятельности. Предприятия на УСН «Доходы минус расходы» при расчете базы единого налога вправе уменьшить доходы на сумму затрат, перечисленных в ст. 346.16 НК РФ. В п. 7 означены расходы по обязательному страхованию, следовательно, страховка ОСАГО включается в расходы по УСН. Согласно п. 2 ст. 263 НК, обязательное страхование в расходах «упрощенца» признается в рамках утвержденных в соответствии с законом страховых тарифов. Если такие тарифы не утверждены, зачесть в расходах можно всю сумму издержек.

К сведению! Учесть в затратах для налоговой базы расходы на добровольное страхование ТС нельзя, поскольку такой полис приобретается по собственной инициативе компании.

Например, если компанией приобретен и введен в работу автомобиль, за который оплачены полис ОСАГО стоимостью 25000 руб. и КАСКО на сумму 55000 руб., бухгалтер имеет право учесть в затратах лишь 25000 руб. по обязательному страхованию. На стоимость полиса КАСКО уменьшить базу нельзя.

Учет ОСАГО при УСН

В бухучете расходы по ОСАГО можно признать одномоментно в отчетном периоде, когда они были произведены, или списывать их на протяжении всего срока действия договора, распределив равными частями (п. ПБУ 10/99). Приемлемый способ закрепляют в учетной политике по бухучету. В налоговом учете подобные затраты признаются по факту осуществления платежа (ст. 346.17 НК).

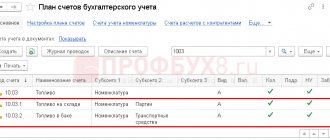

Учет ОСАГО при УСН «Доходы минус расходы» осуществляется на счетах соответствующих производств – 20-го счета (основного), 23-го, 25-го, 26-го, 29-го, 44-го (вспомогательных, коммерческих, обслуживающих), корреспондирующихся со счетом 76 на специально выделенном субсчете «Расчеты по страхованию».

Применение счета 76 обусловлено спецификой расчетов со страховой компанией: оплата приобретенного полиса не означает, что услуга страхования полностью оказана, поскольку всегда существует возможность возврата части страховой премии при досрочном расторжении договора страхования, или при возмещении ущерба, понесенного при ДТП.

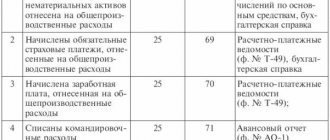

Обязательное страхование работников

К обязательному страхованию работников относят:

- обязательное пенсионное, социальное и медицинское страхование (гл. 34 «Страховые взносы» НК РФ);

- обязательное страхование от несчастных случаев на производстве и профзаболеваний (Закон от 24 июля 1998 г. № 125-ФЗ);

- страхование граждан, занимающихся частной детективной и охранной деятельностью, на случай гибели, получения увечья или иного повреждения здоровья (ст. 19 Закона РФ от 11 марта 1992 г. № 2487-1).

ОСАГО при УСН «Доходы минус расходы»: проводки

Рассмотрим, как учесть покупку полиса ОСАГО на примере:

01.04.2019 приобрела для производственных нужд автомобиль, оплатив в тот же день полис ОСАГО стоимостью 15000 руб. на год. По учетной политике компании вся сумма затрат по ОСАГО списывается единовременно после оплаты.

Бухгалтер фирмы оформит в бухучете на дату оплаты проводки:

| Операция | Д/т | К/т | Сумма |

| Приобретен полис ОСАГО (уплачена страховая премия) | 76 | 51 | 15 000 |

| Затраты по покупке учтены | 20 | 76 | 15 000 |

Если в бухучете компании будет закреплено списание стоимости полиса частями, то проводкой Д/т 20 К/т 76 в течение года ежемесячно будет списываться причитающаяся доля в размере, зависящем от количества дней в месяце списания. Например, в апреле будет списано 1232,88 руб. (15000 / 365 х 30), в мае 1273,97 руб. (15000 / 365 х 31) и т.д.

Равное распределение расходов упрощает учет возврата доли страховой суммы, если возникает необходимость досрочного прекращения договора, поскольку на момент возврата расходы еще не будут учтены в затратах, а, значит, возвращенную часть страховки не придется учитывать в доходах.

Бухгалтерский учет и проводки

Если у организации или ИП, которые применяют УСН, есть в наличии автомобиль, то его, разумеется, нужно страховать по программе ОСАГО. Более того, плательщик УСН может приобрести себе полис КАСКО или ДСАГО. Но как быть при расчете единого налога? Можно ли отнести страховые сборы в пользу страховой компании на расходы?

ОСАГО — это обязательное страхование автогражданской ответственности. Без полиса ОСАГО Вам не зарегистрируют автомобиль, не пустят на техосмотр, оштрафует сотрудник ДПС на дороге. ОАСГО – это обязательный вид страхования машин.

ДСАГО — дополнительное страхование гражданской ответственности на добровольной основе. В случае страхования по ДСАГО суммы выплат по ОСАГО (для возмещения ущерба имущества, жизни и здоровья третьих лиц) увеличиваются.

КАСКО — это добровольный договор страхования, который предусматривает возмещение ущерба от повреждений автомобиля, угона или утраты машины (на усмотрение страхователя).

Если у компании есть автомобиль, он должен быть застрахован. Как учитывать понесенные расходы на страхование по договорам ОСАГО и КАСКО, какие нюансы налогового учета существуют у упрощенцев, какими проводками отразить возмещение от страховой компании, расскажем в статье.

Отношения по страхованию имущества и риска ответственности страхователя регулируются Гражданским кодексом (ст. 930, 931, 932).

Все владельцы транспортных средств обязаны страховать автомобиль (ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ). Для этого нужно застраховать свою ответственность, оплатив полис ОСАГО в страховой компании. В случае причинения вреда имуществу или здоровью иного лица страховая компания возместит убытки в пределах установленного лимита.

Помимо обязательного страхования существует и добровольное — КАСКО.

Расходы на страхование автомобиля — это расходы по обычным видам деятельности. Учет таких расходов ведется согласно ПБУ 10/99.

Учет расчетов со страховой компанией происходит на счете 76-1. Данный субсчет предназначен именно для учета расчетов по страхованию.

Расходы по полисам ОСАГО и КАСКО следует списывать равномерно в течение срока действия договора (полиса). Списывать страховые премии, уплаченные страховщику, нужно на счета затрат (20, 23, 25, 26, 44).

Некоторые компании используют для учета страховки автомобиля счет 97 «Расходы будущих периодов». Соответствующий способ учета следует закрепить в учетной политике.

Равномерное списание в расходы поможет избежать разницы с налоговым учетом, так как в налоговом учете затраты на страхование списываются тоже равномерно.

| Операция | Д/т | К/т | Сумма |

| Приобретен полис ОСАГО (уплачена страховая премия) | 76 | 51 | 15 000 |

| Затраты по покупке учтены | 20 | 76 | 15 000 |

Если в бухучете компании будет закреплено списание стоимости полиса частями, то проводкой Д/т 20 К/т 76 в течение года ежемесячно будет списываться причитающаяся доля в размере, зависящем от количества дней в месяце списания. Например, в апреле будет списано 1232,88 руб. (15000 / 365 х 30), в мае 1273,97 руб. (15000 / 365 х 31) и т.д.

Равное распределение расходов упрощает учет возврата доли страховой суммы, если возникает необходимость досрочного прекращения договора, поскольку на момент возврата расходы еще не будут учтены в затратах, а, значит, возвращенную часть страховки не придется учитывать в доходах.

Для предприятий, работающих на УСН «Доходы», расходы на страхование ТС не влияют на расчет налога, поскольку практически все затраты не учитываются в налоговой базе, а налог начисляется с объема полученного дохода.

В бухучете записи, отражающие покупку полиса ОСАГО, возврат средств при расторжении договора и возмещение ущерба, идентичны проводкам , применяющей УСН «Доходы, уменьшенные на расходы».

А вот возмещение по ОСАГО при УСН «Доходы» учитывается в составе внереализационных доходов, так как именно к ним п. 3 ст. 250 НК РФ относит возмещение убытков и ущерба, причисляя и суммы страхового возмещения по ОСАГО, хотя затраты по ремонту ТС при этом не участвуют в расчете налога.

—————————————————————————Способ Характеристика В чем удобство способа—————————————————————————Единовременное Стоимость страховки включается 1. Такой порядок учетаотнесение в состав расходов по обычным видам удобен для компаний,полной суммы деятельности единовременно на дату деятельность которыхстраховки вступления договора страхования носит сезонныйна расходы в силу (дату оплаты полиса) характер и которые(п. п. 5, 7 и 18 ПБУ 10/99). приобретают страховкуПроводки будут следующие: на рабочий период.Дебет 76, субсчет «Расчеты 2. Способ позволяетпо имущественному и личному сблизить бухгалтерскийстрахованию», Кредит 51 и налоговый учет. Ведь- отражена уплата страховой премии; в налоговом учетеДебет 20 (23, 26, 44) Кредит 76, при УСН страховкасубсчет «Расчеты по имущественному относится на расходыи личному страхованию», единовременно сразу- отнесена на расходы стоимость после оплатыстраховой премии по договорустрахования—————————————————————————Равномерное Стоимость страховки включается В случае значительнойсписание цены в состав расходов по обычным видам стоимости страховкиполиса на деятельности ежемесячно в течение данный метод позволяетзатраты срока действия полиса (п. п. 3 и распределить суммыв течение 19 ПБУ 10/99). Сумма затрат к расходов по месяцамсрока его списанию за месяц определяетсядействия исходя из количества днейстрахования в этом месяце. Дляэтого нужно посчитать стоимостьодного дня страховки (разделитьцену полиса на количество днейв году) и умножить ее на число днейв месяце. На дату уплаты страховойпремии в учете делается запись:Дебет 76, субсчет «Расчетыпо имущественному и личномустрахованию», Кредит 51- отражена уплата страховой премии.Ежемесячно при списании страховойпремии на расходы составляетсяпроводка:Дебет 20 (23, 26, 44) Кредит 76,субсчет «Расчеты по имущественномуи личному страхованию»,- отнесена на расходы стоимостьстраховой премии за текущий месяц—————————————————————————

Пример 1. Бухгалтерский учет расходов на автострахование

ООО «Рига» применяет УСН с объектом налогообложения «доходы минус расходы». 1 мая 2013 г. фирма приобрела автомобиль для производственных нужд и в этот же день оплатила полис ОСАГО на один год в размере 8000 руб. А 7 мая приобрела еще полис каско, тоже на год, и заплатила за него 40 000 руб. Посмотрим, как будет отличаться учет расходов на страхование при двух способах учета.

1 мая по ОСАГО

Дебет 76, субсчет «Расчеты по имущественному и личному страхованию», Кредит 51

- 8000 руб. — отражена уплата страховой премии;

Дебет 20 Кредит 76, субсчет «Расчеты по имущественному и личному страхованию»,

- 8000 руб. — отнесена на расходы стоимость страховой премии по договору страхования;

7 мая по каско

- 40 000 руб. — отражена уплата страховой премии;

- 40 000 руб. — отнесена на расходы стоимость страховой премии по договору страхования.

1 мая по ОСАГО

- 8000 руб. — отражена уплата страховой премии по ОСАГО;

- 679,45 руб. (8000 руб. : 365 дн. x 31 дн.) — списаны расходы по ОСАГО за май 2013 г.;

7 мая по каско

- 40 000 руб. — оплачена стоимость каско;

- 2739,73 руб. (40 000 руб. : 365 дн. x 25 дн.) — списаны расходы на каско за май 2013 г.

Суть вопроса. Для признания расходов на страхование автомобиля в бухучете есть два варианта: списать стоимость полиса сразу либо распределять ее равномерно исходя из срока действия договора страхования.

Памятка. Стоимость страховки следует учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами», открыв к нему субсчет «Расчеты по имущественному и личному страхованию».

В налоговом учете при УСН вы сможете списать только стоимость обязательного страхования, которым является ОСАГО (пп. 7 п. 1 ст. 346.16 НК РФ). Причем, как говорится в п. 2 ст. 263 НК РФ, в расходы вы сможете включить сумму страховки лишь в пределах тарифов (п. 2 ст. 346.16 НК РФ). Однако рассчитывать эти тарифы самостоятельно не нужно.

Поскольку страховые компании определяют сумму страхового взноса к уплате уже с учетом данных лимитов в зависимости от категории вашего транспорта: грузовой, легковой, автобус и др. (п. 10 Постановления Правительства РФ от 07.05.2003 N 263). Следовательно, учитывать в расходах при «упрощенке» вам нужно будет всю уплаченную стоимость полиса сразу после его оплаты (п. 2 ст. 346.

17 НК РФ), а списывать цену страховки на затраты ежемесячно исходя из срока, на который она оформлена, как в бухучете, нельзя. Ведь на «упрощенцев» не распространяется требование о равномерном учете подобных расходов в налоговом учете. Оно установлено лишь для плательщиков налога на прибыль (п. 6 ст. 272 НК РФ).

Вопрос | Ответ |

| Арендная плата | |

| Можно ли учесть в расходах при УСН арендную плату | Да, после оплаты арендодателю всю сумму арендной платы включите в налоговую базу при УСН (подп. 4 п.1 ст. 346.16 и п. 2 ст. 346.17 НК РФ) |

| Какие документы обоснуют выплату арендной платы | Договор аренды и акт приема-передачи автомобиля |

| Нужно ли удерживать НДФЛ, если арендная плата перечисляется работнику за использование его автомобиля | Да, так как арендная плата в этом случае — это доход работника. Поэтому при его выплате удержите и уплатите в бюджет НДФЛ (подп. 4 п. 1 ст. 208 НК РФ). Сделать это нужно не позднее дня, следующего за днем фактического получения работником арендной платы |

| Облагается ли страховыми взносами арендная плата, выплачиваемая работнику за использование его автомобиля | Арендная плата не облагается страховыми взносами, если заключен договор аренды транспортного средства без экипажа. Дело в том, что на вознаграждения по гражданско-правовым договорам, связанным с передачей имущества в пользование, страховые взносы не начисляются (п. 3 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, далее — Закон № 212-ФЗ). При аренде автомобиля с экипажем сама сумма арендной платы, перечисленной работнику, не будет облагаться взносами. А вот управление автомобилем — это уже услуга, которую предоставляет работник. И страховые взносы со стоимости этой услуги придется уплатить (п. 1 ст. 7 Закона № 212-ФЗ). В договоре аренды автомобиля с экипажем нужно сумму вознаграждения разделить на две части: непосредственно арендную плату и плату за оказание услуг по управлению автомобилем. Это позволит сократить сумму страховых взносов во внебюджетные фонды. |

| Ремонт арендованного автомобиля | |

| Можно ли учесть расходы на ремонт автомобиля | Чтобы учесть затраты на ремонт, в договоре аренды укажите, что затраты на содержание автомобиля несет именно арендатор. Тогда подобные расходы будут обоснованными и уменьшат налоговую базу при УСН в полной сумме (подп. 3 п. 1 ст. 346.16 НК РФ) |

Условие | Содержание |

| Предмет договора | Укажите, как передается транспортное средство — с экипажем или нет. Опишите транспортное средство (п. 3 ст. 607 ГК РФ). Укажите его марку, год выпуска и цвет, номер кузова и двигателя, государственный регистрационный номер. Если аренда без экипажа, также лучше прописать пробег и технические характеристики машины. Кроме того, в этом случае арендодатель должен передать арендатору свидетельство о регистрации машины, технический паспорт и талон техосмотра |

| Размер арендной платы | Укажите размер арендной платы и порядок ее выплаты (ст. 614 и 654 ГК РФ) |

| Срок аренды | Если не указать срок аренды транспортного средства, то считается, что договор заключен на неопределенный срок |

| Ремонт транспортного средства | По общим правилам арендатор обязан проводить ремонт транспортного средства (ст. 644 ГК РФ). Однако в договоре можно установить иной порядок. Например, такой: «Арендодатель обязан при необходимости за свой счет проводить капитальный ремонт Транспортного средства. Арендатор обязан поддерживать Транспортное средство в надлежащем состоянии и проводить за свой счет текущий ремонт транспорта» |

| Наличие доверенности, дающей лицу полномочия сдавать в аренду автомобиль | По общему правилу право сдачи имущества в аренду принадлежит его собственнику (ст. 608 ГК РФ). Однако заключить договор аренды от имени собственника может любое лицо. Главное — наличие доверенности. Без доверенности сам договор аренды автомобиля с лицом — несобственником считается недействительным. Следовательно, и расходы по такому договору будут признаваться необоснованными как противоречащие законодательству. При этом нотариального заверения такой доверенности не требуется, ее можно составить в произвольной форме (ст. 163 и 186 ГК РФ) |

Возмещение убытков по полису ОСАГО при УСН

Компания вправе расторгнуть договор со страховщиком, например, при продаже ТС. При этом часть ранее перечисленной премии (за минусом суммы, приходящейся на срок, в котором договор реально действовал) возвращается на счет страхователя и отражается в бухучете по дебету сч. 51 с кредита сч. 76.

Пример:

Вернемся к предыдущему примеру. Допустим, что 20.05.2019 автомобиль был продан. Компания письменно уведомила об этом страховую фирму, заявив о расторжении договора и возврате уплаченных средств за срок с 21.05.2019 по 31.03.2020.

Сумма возврата рассчитывается так:

СВ = 15000 — 15000 / 365 дн. х 50 дн. (30 дн. в апреле + 20 дн. в мае) = 12945,21 руб.

Также страховые компании при досрочном расторжении договора могут удерживать сумму расходов на ведение дела (23% от суммы взноса), но точные условия возврата нужно уточнять у своего страховщика.

В бухучете поступившую сумму возмещения отражают в структуре прочих доходов проводками:

| Операция | Д/т | К/т | Сумма |

| Страховщиком принято решение о выплате остатка по ОСАГО | 76 | 91/1 | 12945,21 |

| Поступление страхового возмещения | 51 | 76 | 12945,21 |

Таким же образом в бухучете фиксируют и страховое возмещение по ущербу от ДТП при условии невиновности водителя.

Пример:

Для эксплуатации легкового автомобиля во вспомогательном хозяйстве 01.04.2019 фирмой приобретен полис ОСАГО стоимостью 12000 руб. на год. По учетной политике затраты на покупку полиса списываются полностью после оплаты. В мае 2021 произошло ДТП, ущерб по нему составил 20000 руб. и был возмещен страховщиком виновного лица. На эту же сумму был проведен ремонт автомобиля.

Перечисленные операции будут фигурировать в учете так:

| Операция | Д/т | К/т | Сумма |

| Уплачена страховая премия по ОСАГО | 76 | 51 | 12 000 |

| Учтены затраты по покупке полиса | 29 | 76 | 12 000 |

| Отражены и оплачены ремонтные работы по восстановлению ТС | 29 60 | 60 51 | 20 000 20 000 |

| Возмещение по ОСАГО: | |||

| — начислено | 76 | 91/1 | 20 000 |

| — получено | 51 | 76 | 20 000 |

Суммы полученного возмещения при наступлении страхового случая по ОСАГО учитываются в составе внереализационных доходов для расчета базы по единому налогу (п. 1 ст. 346.15 и п. 3 ст. 250 НК) по факту их поступления на расчетный счет или в кассу фирмы.

Затраты по ремонту ТС признаются расходами в том периоде, когда были осуществлены, в размере фактических трат (п. 1 ст. 260 НК РФ), даже при превышении суммы страхового возмещения, установленной договором (Письмо Минфина РФ № 03-03-06/2/70 от 31.03.2009).

Расходы на легковой автомобиль — Эльба

Часто ИП на УСН «Доходы минус расходы» используют личный автомобиль в бизнесе. Разберёмся, можно ли учесть расходы на его покупку и содержание при расчёте налога.

Расходы на покупку личного автомобиля

Прежде чем учитывать затраты в расходах УСН, подумайте, как доказать налоговой, что используете автомобиль для бизнеса. Чем дальше ваш вид деятельности от перевозок или разъездов, тем сложнее это сделать.

Случай из жизни: ИП занимается установкой металлопластиковых конструкций и учитывает в расходах стоимость легкового автомобиля, который он, по его словам, использует для «получения заказов, проведения замеров и доставки комплектующих». Налоговая признала это неправомерным, «поскольку предприниматель осуществляет вид деятельности, не относящийся к грузовым и пассажирским грузоперевозкам», доначислила налог, пени и штраф.

Предприниматель начал судиться с налоговой, и суды разных инстанций поддержали его. Запомните ключевые фразы из судебного постановления — пригодятся на случай споров:

- «Автомобиль приобретен и использовался предпринимателем непосредственно в процессе предпринимательской деятельности, с целью получения дохода от данного вида деятельности, а доводы налогового органа об использовании транспортного средства в личных целях носят предположительный характер».

- «Налоговое законодательство не содержит ограничений по включению в расходы затрат по приобретению и обслуживанию транспортных средств, приобретенных для осуществления предпринимательской деятельности. В этой связи доводы инспекции о том, что расходы принимаются лишь при осуществлении деятельности, связанной с грузовыми и пассажирскими перевозками, не основаны на законе». (Постановление ФАС Уральского округа от 18 октября 2007 г. по делу № Ф09-8532/07-С3).

Но нельзя надеяться на то, что от налоговой больше не будет претензий. Минфин в письме от 26.03.2008 г. № 03-04-05-01/79 утверждает, что «легковой автомобиль, используемый индивидуальным предпринимателем для поездок в банк, налоговые инспекции, центры технического обслуживания, к покупателям и поставщикам для заключения договоров, не может быть признан основным средством».

Получается, вы рискуете, если учитываете расходы на покупку автомобиля, который необязателен для вашего бизнеса. Доказывать свою позицию, возможно, придётся в суде. Но нет гарантии, что решение суда будет таким же благоприятным.

Ещё раз: сначала решите, сможете ли доказать налоговой пользу личного автомобиля для бизнеса. Для чего вы его используете? Помогает ли он вам получать доходы? Почему вы не можете получать доходы без него? Если вы ответили на эти вопросы и даже отрепетировали ответ вместе с другом-скептиком, можете учитывать расходы на покупку автомобиля в налоге УСН.

Расходы на использование автомобиля

Вы можете включить затраты на эксплуатацию автомобиля — прежде всего, на покупку топлива — в расходы на УСН, если вы ездили на нём по делам бизнеса. Если вы занимаетесь транспортными перевозками, затраты относятся к материальным расходам, а если другим бизнесом — к расходам на служебный транспорт.

Чтобы учесть затраты на покупку бензина, обычных чеков с заправки недостаточно. Нужно подтвердить маршрут поездок — обычно для этого используют путевые листы. Форма путевых листов утверждена только для автотранспортных предприятий. Если у вас другой бизнес, придумайте собственную форму.

Шаблон путевого листа в свободной форме

Шаблон путевого листа для перевозок пассажиров и грузов

Вероятно, что у налоговиков может возникнуть мнение о том, что расходы на топливо ИП должны укладываться в нормы, установленные «Методическими рекомендациями нормы расхода топлив и смазочных материалов на автомобильном транспорте», утверждёнными распоряжением Минтранса РФ от 14.03.2008 г. № АМ-23-р. Поэтому ИП лучше ознакомиться с этим документом и соотноситься с его нормами.

Учёт в УСН расходов на бензин отстоять проще, чем затраты на его покупку личного автомобиля, но всё же риск спора с налоговой сохраняется.

Однажды арбитражный суд запретил учитывать такие расходы ИП-юристу: постановление ФАС Западно-Сибирского округа от 26.02.2008 г. № Ф04-1130/2008(973-А45-34.

Там речь идёт не о налогоплательщике УСН, но аргументы суда универсальны — автомобиль не является основным средством, поэтому затраты на его использование в расходы включаться не должны.

Другие расходы на эксплуатацию, например, на мойку или охраняемую стоянку, ещё с большей вероятностью могут вызвать вопросы налоговой. Поэтому с ними лучше совсем не рисковать.

Статья актуальна на 04.02.2021

Учет затрат и возмещения по ОСАГО «Доходы» при УСН

Для предприятий, работающих на УСН «Доходы», расходы на страхование ТС не влияют на расчет налога, поскольку практически все затраты не учитываются в налоговой базе, а налог начисляется с объема полученного дохода.

В бухучете записи, отражающие покупку полиса ОСАГО, возврат средств при расторжении договора и возмещение ущерба, идентичны проводкам , применяющей УСН «Доходы, уменьшенные на расходы».

А вот возмещение по ОСАГО при УСН «Доходы» учитывается в составе внереализационных доходов, так как именно к ним п. 3 ст. 250 НК РФ относит возмещение убытков и ущерба, причисляя и суммы страхового возмещения по ОСАГО, хотя затраты по ремонту ТС при этом не участвуют в расчете налога.

Можно ли включить в расходы страховку ОСАГО

Вопрос-ответ по теме

Между организацией и работником заключен договор безвозмездного пользования автомобилем. Затраты по обслуживанию автомобиля, ГСМ организация включает в расходы. Может ли организация включить в расходы страховку (ОСАГО)

Да, ваша фирма может включить в расходы при УСН стоимость ОСАГО, но только если она обязана оплачивать обязательное страхование ответственности в соответствии с договором безвозмездного пользования. Если в договоре нет подобного условия или расходы по страхованию лежат на ссудодателе, тогда стоимость ОСАГО учесть при УСН не получится. Объясним подробнее.

Страхование ОСАГО является обязательным (Федеральный закон от 25.04.2002 № 40-ФЗ). А расходы на обязательное страхование имущества, работников и ответственности «упрощенцы» вправе отражать в налоговой базе (подп. 7 п. 1 ст. 346.16 НК РФ). Причем сразу после оплаты (п. 2 ст. 346.17 НК РФ).

Так что если ваша организация использует в своей деятельности автомобиль, вы вправе учесть расходы на обязательное страхование автогражданской ответственности в налоговой базе при УСН. Но только при условии, что в договоре безвозмездного указано, что подобные расходы оплачивает ссудополучатель, то есть ваша организация.

Есть письмо столичных налоговиков с подобными разъяснениями, касающимися учета расходов на ОСАГО по арендованному автомобилю (письмо УФНС России по г. Москве от 20.11.2006 N 18-11/3/102521). А согласно пункту 2 статьи 689 ГК РФ к договору безвозмездного пользования применяются правила, предусмотренные статьями, регулирующими аренду. Так что все разъяснения, касающиеся расходов на арендованный автомобиль можно отнести и к расходам по договору безвозмездного пользования.

Ставки страховых взносов

В 2017–2019 годах суммарная ставка страховых взносов составляет 30%, если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельную величину дохода. Если выплаты превысят этот лимит, то суммы, превысившие предельное ограничение по доходам, облагаются взносами на ОПС по ставке 10% (ст. 426 НК РФ). Такие же правила действовали и в 2021 году.

В 2021 году предельная величина дохода для начисления пенсионных страховых взносов составляет 876 000 рублей и 755 000 рублей для социальных страховых взносов. Медицинские страховые взносы следует уплачивать со всех выплат в пользу работников.

Пониженная ставка 20% действует для плательщиков с подтвержденным основным видом деятельности (не менее 70% от общих поступлений): строительство; производство (пищевые продукты, минеральные воды, обувь, мебель и др.); социальная (образование, здравоохранение) и бытовая (ремонт обуви, автомобилей) сферы и др. Эти «упрощенцы» (если их доходы за год не превысят 79 млн руб.) платят только пенсионные страховые взносы по ставке 20%.

Полный перечень льготируемых видов деятельности в соответствии с ОКВЭД2 (ОК 029-2014) приведен в подпункте 5 пункта 1 статьи 427 Налогового кодекса.

Читайте также «Пониженные тарифы страховых взносов при УСН»