Порядок учета расходов на страхование зависит от того, какой метод учета вы применяете (кассовый или метод начисления), а также от вида страхования. Если вы применяете кассовый метод, то порядок учета один: расходы учитываются единовременно в том периоде, в котором была оплачена страховка. Если вы применяете метод начисления, то расходы вы должны учитывать равномерно в течение срока действия договора страхования. При этом учет расходов по каждому из видов страхования имеет особенности. Например, для того чтобы учесть расходы на ДМС, договор страхования должен быть заключен на срок не менее года. А учесть в расходах вы можете сумму, не превышающую 6% от всех расходов на оплату труда. Учесть расходы на обязательное имущественное страхование можно в пределах установленного тарифа.

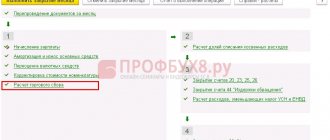

Как учесть расходы на страхование имущества при расчете налога на прибыль

Расходы на страхование имущества для целей налогообложения прибыли относятся к прочим расходам (ст. 263 НК РФ). Порядок их учета зависит от того, какой метод учета вы применяете – кассовый или метод начисления.

Если вы применяете кассовый метод, то расходы на страхование имущества учитывайте единовременно в том периоде, в котором вы оплатили страховку. При этом срок действия договора страхования и порядок расчета со страховщиком значения не имеют (п. 3 ст. 273 НК РФ).

Если вы применяете метод начисления, порядок учета расходов на страхование имущества зависит от следующих условий:

- срок действия договора страхования (более или менее одного отчетного периода);

- порядок уплаты страховой премии (разовый платеж или рассрочка).

Если срок действия договора страхования равен или менее одного отчетного периода, то учесть расходы на него вы можете единовременно в том отчетном периоде, когда произведена оплата страховки (п. 6 ст. 272 НК РФ). Но на практике такие случаи встречаются редко, поскольку страхование имущества обычно производится на длительный срок.

Чаще встречаются ситуации, когда срок действия договора страхования составляет более одного отчетного периода.

Если страховая премия выплачена разовым платежом, то этот расход вы должны признавать равномерно в течение тех отчетных периодов, в которых действует договор страхования. Чтобы определить сумму расхода, которую вы можете учесть в каждом отчетном периоде, разделите страховую премию на количество календарных дней, в течение которых действует договор страхования, и умножьте на количество дней действия договора в соответствующем отчетном периоде. Вы получите сумму расхода, пропорциональную количеству календарных дней действия договора страхования в отчетном периоде (п. 6 ст. 272 НК РФ).

Пример учета расхода на страхование имущества при единовременной уплате страховой премии

ООО “Альфа” заключило договор страхования имущества. Страховая премия – 100 000 руб. Оплата произведена одним платежом 29.12.2017. Договор действует с 1 января по 31 декабря 2021 г.

Отчетные периоды по налогу на прибыль – квартал, полугодие, 9 месяцев.

ООО “Альфа” будет учитывать расход на страхование имущества при исчислении налога на прибыль в следующих суммах:

за I квартал 24 657,53 руб. (100 000 руб. / 365 дней x 90 дней);

за полугодие 49 589,04 руб. (100 000 руб. / 365 дней x 181 день);

за 9 месяцев 74 794,52 руб. (100 000 руб. / 365 дней x 273 дня);

за 2021 г. 100 000 руб. (100 000 руб. / 365 дней x 365 дней).

Если страховая премия выплачивается в рассрочку, то вы должны определить, какая часть платежа к какому периоду страхования относится (году, полугодию, кварталу, месяцу). Чтобы избежать споров с налоговой, лучше это закрепить в договоре страхования.

В этом случае расходы по каждому платежу вы должны учитывать равномерно в тех отчетных периодах, на которые приходится период страхования, за который перечислен платеж. При этом, чтобы определить сумму расхода, которую вы можете учесть в каждом отчетном периоде, разделите платеж на количество календарных дней в периоде страхования, за который перечислен платеж, и умножьте на количество дней действия договора в соответствующем отчетном периоде. Вы получите сумму расхода, приходящуюся на количество календарных дней действия договора страхования в отчетном периоде (п. 6 ст. 272 НК РФ).

Пример учета расхода на страхование имущества при уплате страховой премии в рассрочку

ООО “Альфа” заключило договор страхования имущества на 3 года. Страховая премия выплачивается в рассрочку тремя платежами по 150 000 руб. каждый. Оплата первого платежа произведена 29.12.2017. Договор действует с 1 января 2021 г. по 31 декабря 2021 г.

В договоре указано, что первый платеж относится к страхованию имущества за 2021 г., второй – к страхованию за 2021 г., третий – к страхованию за 2021 г.

Отчетные периоды по налогу на прибыль – квартал, полугодие, 9 месяцев.

ООО “Альфа” будет учитывать расход на страхование имущества при исчислении налога на прибыль за 2021 г. в следующих суммах:

за I квартал 36 986,30 руб. (150 000 руб. / 365 дней x 90 дней);

за полугодие 74 383,56 руб. (150 000 руб. / 365 дней x 181 день);

за 9 месяцев 112 191,78 руб. (150 000 руб. / 365 дней x 273 дня);

за 2021 г. 150 000 руб. (150 000 руб. / 365 дней x 365 дней).

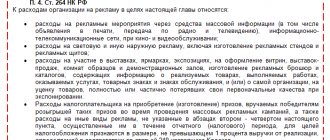

В каком размере можно учесть расходы на добровольное страхование имущества для целей налогообложения прибыли

Расходы на добровольное страхование имущества вы можете учесть в размере фактических затрат. Но это относится только к тем видам страхования, которые перечислены в ст. 263 НК РФ.

К такому страхованию относится добровольное страхование:

- грузов;

- ОС производственного назначения;

- товарно-материальных запасов;

- средств транспорта, затраты на которые включаются в расходы, связанные с производством и реализацией (например, каско);

| См. также: Как учесть расходы на страхование автомобиля по каско в налоговом учете |

- иного имущества, используемого налогоплательщиком в деятельности, направленной на получение дохода.

Расходы на добровольное страхование имущества, не названные в ст. 263 НК РФ, не учитываются при расчете налога на прибыль (п. 6 ст. 270 НК РФ).

Плательщики страховых взносов

Налоговый кодекс делит всех плательщиков страховых взносов на две категории:

- Физические лица, которые платят взносы за себя.

- Лица, которые платят взносы за других физических лиц. Это случаи, когда нанимают работников, заключают с ними договоры гражданско-правового характер (договоры ГПХ и т.п.).

Категория 1. Физические лица, которые платят взносы за себя

- ИП;

- лица, занятые частной практикой (адвокаты, нотариусы и др.);

- самозанятые граждане, в том числе ИП, уплачивающие налог на профессиональный доход (НПД).

Если страховые взносы за себя платят ИП и лицо, занимающееся частной практикой

ИП, которые не применяют НПД, и лица, занятые частной практикой, уплачивают страховые взносы в одном и том же порядке — по утвержденным тарифам:

- тариф содержит фиксированную часть, размер которой не зависит от размера дохода;

- тариф взносов на ОПС содержит переменную часть.

Тарифы страховых взносов на 2021 год определены в ст. 430 НК РФ:

- Обязательное пенсионное страхование — 32 448 руб. в год. Эта сумма уплачивается, если годовой доход не более 300 000 руб. Если годовой доход превысил эту сумму, с суммы превышения надо заплатить еще 1%. Максимальный предел — 259 584 руб. в год, больше платить не придется. Для того чтобы достичь этой суммы, надо получить облагаемый НДФЛ доход в размере 23 млн руб.

- Обязательное медицинское страхование — 8 426 руб. в год. Платеж фиксирован и никак не связан с размером полученного дохода.

- Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (на ВН и М) — обязанности платить нет.

Чтобы получать выплаты на ВН и М, можно написать в ФСС заявление и добровольно уплатить 4 221,24 руб. до 31 декабря 2021 года. Полная уплата этой суммы позволит в 2021 году получать выплаты из ФСС при наступлении страхового случая, например болезни.

Если страховые взносы платит самозанятый гражданин

Самозанятые граждане — это новая категория предпринимателей, применяющих НПД. Налог на профессиональный доход введен Федеральным законом от 27.11.2018 № 422-ФЗ с 2021 года и действует в 23 регионах РФ:

- по этой системе уплачивается только один налог по ставке 4% при получении дохода от физлиц или 6% при получении дохода от юрлиц;

- закон дает право лицам, перешедшим на НПД, не регистрироваться в качестве ИП.

Самозанятые граждан на НПД уплачивать страховые взносы не обязаны. Это касается и лиц, имеющих статус ИП. Однако они могут вступать в отношения со страховыми фондами в добровольном порядке.

Подробнее о том, как самозанятые лица вправе вносить добровольные взносы в ПФ, ФСС, взносы в ФОМС, читайте в шпаргалке — скачайте в конце статьи.

В конце статьи есть шпаргалка

Категория 2. Лица, которые платят физическим лицам

- организации;

- индивидуальные предприниматели;

- физические лица, не являющиеся индивидуальными предпринимателями (ч. 1 ст. 419 НК РФ).

ИП, являющиеся плательщиками за себя, могут выступать и в качестве плательщиков за других физиц, если нанимают на работу и делают выплаты или по договорам ГПХ.

Выплаты и вознаграждения, включаемые в облагаемую базу по страховым взносам

Выплаты и вознаграждения ОПС ОМС Вн и М В рамках трудовых отношений Включаются в базу (п. 1 ст. 420 НК РФ) По гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг Включаются в базу (п. 1 ст. 420 НК РФ) Не включаются в базу (п. 2 ч. 3 ст. 422 НК РФ)

- по договорам об отчуждении (использовании по лицензионным договорам) исключительных прав на результаты интеллектуальной деятельности. Кроме прав на фирменные наименования, товарные знаки и знаки обслуживания

- по издательским лицензионным договорам

- по договорам, заключенным с пользователями (начисляемые организациями по управлению правами на коллективной основе)

Включаются в базу (п. 1 ст. 420 НК РФ) Не включаются в базу (п. 2 ч. 3 ст. 422 НК РФ) Денежное содержание и иные выплаты прокурорам, следователям, судьям Не включаются в базу (п. 1 ч. 3 ст. 422 НК РФ) Включаются в базу (п. 1 ст. 420 НК РФ) Выплаты обучающимся на очной форме обучения за работу в студенческих отрядах (включенных в установленный реестр) Не включаются в базу (п. 1 ч. 3 ст. 422 НК РФ) Включаются в базу (п. 1 ст. 420 НК РФ) Включаются в базу, если осуществляются в рамках трудовых отношений (п. 1 ст. 420 и п. 2 ч. 3 ст. 422 НК РФ)

Не нужно платить страховые взносы с выплат:

- ИП и лицам, занятым частной практикой (ч. 1 ст. 420 НК РФ), так как они уплачивают взносы за себя самостоятельно.

- самозанятым гражданам, уплачивающим НПД. Они вообще освобождены от обязательной уплаты страховых взносов (ч. 1 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

При выплатах самозанятым гражданам, применяющим спецрежим НПД, следует помнить, что не облагаются только выплаты, по которым сформирован чек в соответствии со ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ.

Также не попадают под НПД и, соответственно, облагаются страховыми взносами:

- доходы, полученные в рамках трудовых отношений (п. 1 ч. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ);

- выплаты по договорам ГПХ, если заказчиком выступает действующий работодатель или лицо, которое было работодателем самозанятого менее двух лет назад (п. 1 ч. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ).

Для того чтобы удостовериться, что физическое лицо, которому производится выплата, имеет статус плательщика НПД, можно:

- Попросить это лицо сформировать в мобильном приложении «Мой налог» либо в веб-кабинете «Мой налог» справку о постановке на учет в качестве налогоплательщика НПД.

- Самостоятельно получить информацию на сайте ФНС в сервисе «Проверить статус налогоплательщика налога на профессиональный доход (самозанятого)».

У некоторых работодателей возникает желание сэкономить на страховых взносах и перевести своих работников в статус самозанятых, создав для этого новое юридическое лицо. Такие схемы затрагивают не только интересы бюджетов фондов, но и самих работников. Работодатели, применившую такую схему, несут риски. Их могут привлечь к ответственности не только за нарушение налогового, но и трудового законодательства.

Как учесть расходы на страхование автомобиля по каско в налоговом учете

Расходы на страхование автомобиля по каско при исчислении налога на прибыль учитывайте в том же порядке, что и по добровольному страхованию другого имущества.

Расходы на него можно учесть при расчете налога на прибыль, только если затраты на содержание застрахованного автомобиля включаются в расходы, связанные с производством и реализацией (пп. 1 п. 1 ст. 263 НК РФ).

Поскольку обычно срок действия договора каско больше, чем один отчетный период, расходы на него нужно признавать равномерно в течение срока действия договора (п. 6 ст. 272 НК РФ).

Что понимается под каско

В российском законодательстве определения каско нет.

На практике под каско понимают добровольное страхование автомобиля от рисков кражи и (или) повреждения.

Что такое страховые взносы и когда возникли

Страховые взносы – это обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования (ст. 8 НК РФ).

Обязательное социальное страхование – часть государственной системы социальной защиты населения, спецификой которой является осуществляемое в соответствии с федеральным законом страхование работающих граждан от возможного изменения материального и (или) социального положения вследствие достижения пенсионного возраста, наступления инвалидности, потери кормильца, заболевания, травмы, несчастного случая на производстве или профессионального заболевания, беременности и родов, рождения ребенка (детей), ухода за ребенком в возрасте до полутора лет и других событий, установленных законодательством Российской Федерации об обязательном социальном страховании (ст. 1 ФЗ № 165-ФЗ от 16.07.1999).

История страховых взносов довольно молодая. Появлению социального страхования способствовало развитие экономики, появление трудовых отношений, вследствие чего наемные работники стали нуждаться в социальной защите. Первые упоминания о социальном страховании уходят в 19 век, в это время в Германии появляется Бисмарский «Свод имперских законов».

В России значительным скачком в развитии страхования явилась отмена крепостного права. В это время принимается первый закон в этой области страхования «Об обязательном учреждении вспомогательных товариществ на казенных горных заводах».

Для обеспечения более прогрессивных экономических механизмов и для урегулирования пенсионного обеспечения 22 декабря 1990 года создается Пенсионный фонд. Еще до образования Пенсионного фонда бюджет пополнялся из общего фонда заработной платы организаций.

1 января 1991 года создается Фонд социального страхования, призванный регулировать отношения в области социального страхования граждан.

24 февраля 1993 года для финансирования медобслуживания создается Фонд медицинского страхования.

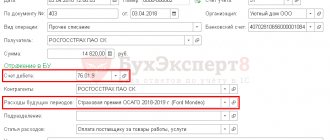

Как отражаются расходы на страхование автомобиля по ОСАГО в налоговом учете

Расходы на ОСАГО при исчислении налога на прибыль учитывайте в том же порядке, что и по страхованию имущества.

При этом, поскольку ОСАГО является обязательным видом страхования, при расчете налога на прибыль вы можете учесть расходы на него в пределах установленного тарифа (п. 2 ст. 263 НК РФ).

Предельные размеры тарифов ОСАГО установлены Указанием Банка России от 19.09.2014 N 3384-У.

Что понимается под ОСАГО

ОСАГО – это обязательное страхование гражданской ответственности владельцев транспортных средств.

Порядок страхования по ОСАГО предусмотрен Федеральным законом от 25.04.2002 N 40-ФЗ “Об обязательном страховании гражданской ответственности владельцев транспортных средств”.

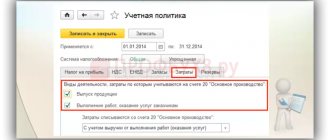

Пример отражения страхового договора в бухучете

Руководство стоматологической клиники “Дэнт-плюс” приняло решение застраховать всех сотрудников в рамках ДМС. Оплата каждого страхового полиса и проводки были проведены в период с 28.09.2019 по 30.09.2019 год, общая премия составляет 38000 рублей.

Списывать затраты и проводить платеж таким образом необходимо в конце каждого месяца до тех пор, пока срок действия по договору не закончится.

Кто обязан платить страховые взносы

Страхователь, выплачивающий заработную плату и иные выплаты в пользу застрахованных лиц обязан уплачивать страховые взносы (п.1 Ст. 419 НК). Уплачивает страховые взносы страхователь из денежных средств организации, не вычитая данную сумму из заработной платы сотрудника.

К страхователям в данном случае относятся:

- организации;

- индивидуальные предприниматели;

- физические лица, не являющиеся индивидуальными предпринимателями.

Например, ИП, имеющие в своем штате наемных работников обязаны уплачивать страховые взносы с выплат сотрудников по общепринятым тарифам. Обратите внимание, что помимо страховых взносов за сотрудников, ИП обязаны уплачивать страховые взносы и за себя (п.2 Ст. 419 НК РФ).

Отчетность страховой компании

Так как деятельность страховщиков является открытой, они обязаны публиковать свои расходы на официальном сайте. Если у клиента нет возможности ознакомиться с финансовой отчетностью страховой фирмы онлайн, он может узнать о ней на сайте Центробанка.

Отчетность страховой компании позволяет узнать, в каком финансовом положении находится фирма. Это важная информация для клиентов. Страховщики с нестабильным положением часто задерживают выплаты либо вовсе необоснованно отказывают в получении страхового возмещения.

СПРАВКА. Сокрытие отчетности страховщика, как и незаконное изменение реального финансового состояния компании, является нарушением. Уличив страховую в подобных действиях, вы можете направить жалобу в надзорный орган.