Итоги

В случае если экспорт не подтвержден, экспортеру необходимо совершить ряд действий, направленных на начисление НДС и принятие к вычету налога по неподтвержденному экспорту, а также подать уточненную декларацию по НДС за период отгрузки на экспорт. Необходимо помнить, что подача уточенной декларации должна сопровождаться доплатой налога и пени.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Нюансы подтверждения нулевой ставки НДС

Каков порядок сбора документов для подтверждения нулевого НДС?

Александр Лавров: Состав пакета необходимых документов установлен ст. 165 НК РФ. В него входят экспортный контракт, таможенные декларации с отметками таможни, а также транспортные, товаросопроводительные и (или) иные документы с отметками таможни о вывозе товара. Все документы на подтверждение нулевой ставки НДС представляются в виде копий. И лишь для таможенных деклараций установлено исключение: их копии можно заменить на реестр. С 01.10.2015 такое право будет у экспортера и в отношении документов, подтверждающих вывоз товара, например накладных (см. 452-ФЗ).

На сбор документов у экспортера есть 180 дней с даты помещения товаров под таможенную процедуру экспорта. Если компания не уложилась в этот срок, она должна начислить налог по ненулевой ставке: 18 или 10 %. Однако начисленный в этом случае НДС покупателю не предъявляется, цена договора на него не увеличивается и к выручке он прямого отношения не имеет.

Как подтверждать нулевой НДС с 01.10.2015?

Наталья Лайша: С этого момента у экспортеров и импортеров появится возможность представлять в налоговые органы вместо копий таможенных деклараций и перевозочных документов на бумажных носителях реестры этих документов в электронном виде через оператора ЭДО. Это значит, что подтвердить обоснованность применения налоговой ставки 0 % и налоговых вычетов по экспортным и импортным операциям будет намного проще, а объем документооборота существенно сократится.

Чтобы еще упростить процесс представления документов в налоговую инспекцию, реестры можно будет готовить и передавать в систему интернет-отчетности Контур.Экстерн из сервиса для таможенного декларирования Контур.Декларант. В сервисе могут работать сразу несколько пользователей с различной ролью даже из разных офисов или городов. При этом пользователь-бухгалтер получает доступ к архиву всех «выпущенных» таможенных деклараций: может выгружать сведения в книгу покупок, сверять данные по счетам-фактурам, формировать реестры таможенных деклараций, делать подборку информации для подтверждения применения нулевой ставки НДС.

Как отразить в бухучете сумму НДС, начисленного по неподтвержденному экспорту?

Александр Лавров: Существуют два основных варианта. Первый рекомендован Минфином России в письме от 27.05.2003 № 16-00-14/177. В соответствии с ним нужно отражать начисление НДС по неподтвержденному экспорту по ненулевой ставке проводкой Дт 68 «НДС к возмещению» Кт 68 «НДС к начислению».

Но такой НДС в бухгалтерском балансе не должен влиять на состояние расчетов с бюджетом, так как на дату начисления налога у организации еще не возникает права на его вычет (возмещение). Значит, его отражение на счете 68 может запутать бухгалтера и привести к ошибке в отчетности. Поэтому логичнее отразить начисленный при неподтверждении экспорта НДС на счете 19 или 76 (см. табл.).

Отражение НДС, начисленного при неподтверждении экспорта

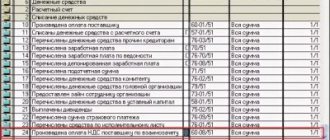

| Содержание операции | Дебет | Кредит |

| Начислен НДС при неподтверждении нулевой ставки | 19/76 | 68-НДС |

| Начислены пени по НДС | 91-2/99 | 68-НДС |

| Принят к вычету «входной» НДС | 68-НДС | 19 |

| ||

| Списан начисленный НДС | 91-2 | 19/76 |

| ||

| Принят к вычету НДС, начисленный ранее | 68-НДС | 19/76 |

| Восстановлен «входной» НДС | 19 | 68-НДС |

| «Входной» НДС заново принят к вычету | 68-НДС | 19 |

Как подтвердить нулевую ставку после начисления ненулевого НДС?

Александр Лавров: Если компания соберет все документы, можно принять к вычету тот НДС, который был начислен по истечении 180 дней. На это отводится три года после окончания периода, в котором произошла отгрузка товаров на экспорт (пп. 1 п. 1, п. 9 ст. 167, п. 2 ст. 173 НК РФ, письмо Минфина России от 03.02.2015 № 03-07-08/4181).

Если документы так и не будут собраны, то начисленный НДС нужно списать на прочие расходы (п. 11 ПБУ 10/99 «Расходы организации»). Эти расходы можно учесть при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 09.04.2013 № 15047/12, письмо ФНС России от 24.12.2013 № СА-4-7/23263).

Признать расходы в налоговом учете можно уже на момент начисления (пп. 1 п. 7 ст. 272 НК РФ). В бухучете же все зависит от оценки организацией ситуации и вероятности подтвердить нулевую ставку. Если организация решила не подтверждать экспорт, выполняется требование абз. 4 п. 19 ПБУ 10/99: расходы признаются, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов. Поэтому, как и в налоговом учете, уже на дату начисления НДС можно списать его на прочие расходы.

Если все же есть уверенность, что необходимые документы будут собраны, а нулевая ставка подтверждена, в бухучете с признанием расходов нужно подождать. Да и в налоговом учете в этом случае лучше не торопиться с отражением расходов: если впоследствии экспорт будет подтвержден, то расходы в виде НДС придется аннулировать, скорее всего, с доплатой налога и пенями.

Как отразить НДС по неподтвержденному экспорту

Фирма продала товары за границу и не успела вовремя собрать документы, подтверждающие экспорт. В этом случае для учета НДС надо открыть новый субсчет к счету 68.

Об этом рассказал Минфин России в своем Письме от 27 мая 2003 г. N 16-00-14/177. Поскольку раньше разъяснения отсутствовали, большинство бухгалтеров в случаях, когда за 180 дней экспорт товара подтвержден не был, делали проводки:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

- начислен НДС с выручки товаров, экспорт которых не подтвержден;

Дебет 68 субсчет «Расчеты по НДС» Кредит 51

Когда же экспорт подтверждался, делали проводки:

| Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» |

- сторнирована сумма НДС, уплаченная в бюджет;

Дебет 51 Кредит 68 субсчет «Расчеты по НДС»

- сумма НДС получена на расчетный счет после подтверждения экспорта.

Теперь же Минфин пояснил, что до подтверждения экспорта НДС учитывают на специальном субсчете счета 68. Для наглядности рассмотрим такую ситуацию на примере.

Пример. ЗАО «Экспортер» приобрело и оплатило товары для перепродажи за границу. Стоимость товаров — 540 000 руб. (в том числе НДС — 90 000 руб.).

Затем «Экспортер» заключил договор на поставку с итальянской . Продажная стоимость товаров составила 630 000 руб. 1 июля 2003 г. товары были помещены под таможенный режим экспорта. Право собственности на них перешло к иностранному покупателю 20 июля 2003 г.

К 27 декабря 2003 г., когда истек 180-дневный срок, отведенный на то, чтобы подтвердить экспорт, фирма не успела собрать все документы. Следовательно, она должна заплатить НДС.

Проданные товары облагаются НДС по ставке 20 процентов. Начисленный налог «Экспортер» уплатил в бюджет 28 декабря 2003 г. Бухгалтер фирмы должен сделать проводки:

Дебет 68 субсчет «НДС к возмещению»

Кредит 68 субсчет «НДС к начислению»

- 105 000 руб. (630 000 руб. x 20% : 120%) — начислен НДС с выручки товаров, экспорт которых не подтвержден;

Дебет 68 субсчет «НДС к начислению» Кредит 51

- 105 000 руб.

ПО НЕПОДТВЕРЖДЕННОМУ ЭКСПОРТУ

Как отмечалось в п. 3.8.2,если в течение 180 днейс даты экспорта экспортер не представил пакет документов, подтверждающих экспорт, то на 181-й деньэкспорт приобретает статус неподтвержденного.

Последствиями признания экспорта неподтвержденным является подача исправленной декларации по НДС за тот пе- риод, в котором произошла экспортная отгрузка, и исчисле- ние НДС с неподтвержденного экспорта.

Согласно п. 9 ст. 165 НК РФ,НДС нужно начислять по ставкам 10и 18%в зависимости от вида товаров.

Применение расчетных ставок для неподтвержденного экс- порта не предусмотрено.

3.8.5. ВЫЧЕТ «ВХОДЯЩЕГО» НДС ПО ЭКСПОРТНЫМ ОПЕРАЦИЯМ

Основные условия для получения вычета «входящего» НДС распространяются и на экспортные операции.

Однако для получения вычета «входящего» НДС по экс- портным товарам также необходимо выполнение дополни- тельного условия, а именно: подтверждение или неподтверж- дение экспорта.

Пунктом 10 ст.

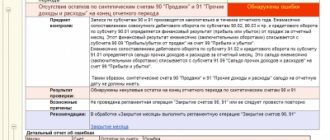

Ошибки при списании неподтвержденного НДС

Если в документе Подтверждение нулевой ставки НДС использовать статью расходов, в которой не установлен флажок Принимается к налоговому учету, формируется проводка по списанию НДС в не принимаемые в НУ расходы.

При ручной корректировке проводок возникает ошибка — данные по начисленному налогу в ОСВ и декларации по налогу на прибыль расходятся на 20% от суммы списанного НДС:

- в декларации налог рассчитывается без учета в расходах начисленного НДС, т. к. выбрана статья расходов, не учитываемая в НУ;

- в ОСВ отражается сумма налога, рассчитанная с учетом списанного НДС, т. к. сумма в НУ по дебету 91.02 счета установлена вручную.

Также некорректно произойдет расчет налога на прибыль, если использовать Операцию, введенную вручную для начисления НДС по неподтвержденному экспорту. При этом не заполнится уточненная декларация по НДС за период отгрузки.

Проверим разницу:

- 1 512 000 – 1 152 000 = 360 000 руб.

- 1 800 000 х 20% = 360 000 руб.

Разница между налогом по ОСВ и по декларации составляет 20% от суммы списанного НДС.

Чтобы избежать ошибок, используйте стандартные документы и контролируйте выбранную статью расходов при списании НДС.

См. также:

- Экспорт в ЕАЭС несырьевых товаров (продукции) не подтвержден в течение 180 дней

- Экспорт в дальнее зарубежье несырьевых товаров не подтвержден в течение 180 дней

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Неверно начисляется налог на прибыль в оборотке в 1С Добрый день. Декларация по налогу на прибыль (12 мес 20г)…

- НД по НДС при неподтвержденном экспорте, р.6 и книга продаж Здравствуйте! Требуется сдать корректирующую НД по НДС за 2 кв.17г….

- Декларация по НДС при неподтвержденном экспорте Здравствуйте. В декабре 2021 бы оформлен документ неподтвержденного экспорта по…

- Почему не начисляется амортизация в 1С 8.3 при закрытии месяца? …

Учет в 1С

15 февраля покупателю отгружена на экспорт продукция.

Организация не собрала в срок (в течение 180 дней) пакет документов для подтверждения ставки НДС 0% по экспортной отгрузке.

16 августа начислен НДС в сумме 1 800 000 руб.

Если реализация на экспорт не подтверждена в срок 180 дней, зарегистрируйте это событие документом Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС.

Шапка документа:

- от — дата, на которую истекает срок подтверждения нулевой ставки НДС;

- Статья прочих расходов — Списание НДС на прочие расходы.

Статья расходов, по которой учитывается начисленный НДС, выбирается из справочника Прочие доходы и расходы:

- Вид статьи — Налоги и сборы (пп. 1 п. 1 ст. 264 НК РФ);

- Флажок Принимается к налоговому учету — установлен.

Начисленный НДС по неподтвержденному экспорту может учитываться в расходах в целях налога на прибыль на основании пп. 1 п. 1 ст. 264 НК РФ. В декларации данные расходы могут отражаться в Приложении 2 к Листу 02:

- стр. 041 и 040;

- стр. 040.

Если надо, чтобы сумма НДС отражалась в стр. 041 Приложения N 2 к Листу 02 декларации по налогу на прибыль, следует создать в справочнике Прочие доходы и расходы новую статью с полем:

- Вид статьи — Налоги и сборы.

Можно также выбрать предопределенную статью Списание НДС на прочие расходы с видом Прочие косвенные расходы. Тогда сумма НДС попадает только в стр. 040 Приложения N 2 к Листу 02 декларации по налогу на прибыль.

Табличную часть можно заполнить автоматически экспортными реализациями по кнопке Заполнить.

- Событие — Не подтверждена ставка 0%.

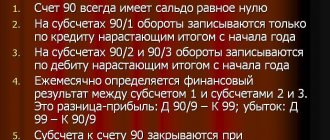

Проводки по документу

Документ формирует проводки:

- Дт 68.22 Кт 68.02 — начислен НДС с экспортной выручки;

- Дт 91.02 Кт 68.22 — НДС, начисленный с экспортной выручки, учтен в составе расходов.

В результате такого отражения:

- при начислении налога на прибыль регламентной операцией Расчет налога на прибыль начисленный НДС будет учтен в расходах;

- НДС, начисленный по неподтвержденной реализации на экспорт, отражается в декларации по налогу на прибыль составе косвенных расходов: Лист 02 Приложение N 2: стр. 040 «Косвенные расходы – всего»: стр. 041 в т. ч. «суммы налогов и сборов…».

Экспорт несырьевых товаров не подтвержден в течение 180 дней

165 НК РФустановлено, что порядок определения суммы налога, относящейся к товарам (работам, услугам), имущественным правам, приобретенным для произ- водства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0%. устанавливается принятой налогоплательщиком учетной по- литикой для целей налогообложения.

Исходя из этого принятый в организации порядок расчет целесообразно подробно и конкретно описать в учетной пс литике организации для целей налогообложения. Это помож« избежать споров с налоговыми органами. Кроме того, отсу ствие установленной методики расчета позволит инспекто] при проведении проверки применить свой способ расчета, к торый может быть невыгоден налогоплательщику.

348

Вариант 1. Пакет документов, подтверждающих экспорт, представлен 18 июня этого же года.

Экспорт подтвержден 30 июня (последний день квартала, в котором представлены документы). Сумма реализации, облагаемой по нулевой ставке, равна: 200 ООО евро х 37 руб. = 7 400 ООО руб.

«Исходящий» НДС по подтвержденному экспорту: 7 400 ООО руб. х х

0% =0.

«Входящий» НДС по подтвержденному экспорту — 800 ООО руб. Итого НДС к возмещению из бюджета — 800 ООО руб.

Вариант 2. Пакет документов, подтверждающих экспорт, не представлен. 30 августа (181-й деньс даты экспорта) экспорт приобретает статус неподтвержденного.

Вносятся исправления в декларацию на дату экспортной отгрузки (т. е. за первый квартал).

«Исходящий» НДС по неподтвержденному экспорту: 200 ООО евро х х 36 руб. х 18% = 1 296 ООО руб.

«Входящий» НДС по неподтвержденному экспорту — 800 ООО руб.

Итого НДС к уплате в бюджет — 496 ООО руб.

Таким образом, в исправленной декларации по НДС за первый квартал возникает дополнительная сумма НДС к уплате в размере 496 ООО руб. Дополнительно будет сделана корректировка «исходящего» НДС с учетом изменения курса на дату оплаты.

Возмещение «входящего» НДС по экспорту не произво- — дится автоматически (ст. 176 НК РФ).Необходимо получить согласие налоговых органов, которые производят провер- ку представленных экспортером документов. Максимальный срок для подобной проверки, установленный НК РФ, состав- ляет 3 месяцасо дня представления экспортером налоговой декларации.

В случае, если товар был приобретен для реализации в РФ, а затем по какой либо причине все-таки был экспортирован, возникает необходимость восстановления «входящего» НДС по указанному товару. Причина заключается в особом порядке вычета НДС при экспорте, разобранного в предыдущем пунк- те, а именно: НДС не может быть принят к вычету до момента подтверждения либо неподтверждения экспорта.

Восстановление НДС происходит в периоде экспортной отгрузки товаров1.

Данная ситуация не должна носить постоянного характе- ра, а скорее иметь характер исключения, поскольку НДС по товарам, изначально предназначенным на экспорт, не может быть принят к вычету. Постоянное восстановление НДС по экспортным товарам в момент отгрузки свидетельствует либо об отсутствии раздельного учета обычных и экспортных то- варов, либо о том, что этот учет не организован надлежащим образом.

НАЧИСЛЕНИЕ ПЕНИ НА СУММУ НДС В РЕЗУЛЬТАТЕ НЕПОДТВЕРЖДЕНИЯ ЭКСПОРТА

Исправление деклараций по НДС «задним числом» и пере- расчет налоговых обязательств на дату экспорта приводит к воз- никновению пени за просрочку уплаты налога.

Пеня начисляется в размере 1/300 ставки ЦБ РФза каж- дый день просрочки уплаты налога начиная со дня, следу- ющего за последним сроком уплаты налога, по день уплаты налога включительно.

Пример 3.29. Расчет пени на сумму НДС по неподтвержденному экспорту

Вернемся к данным предыдущего примера. Задолженность по НДС — 496 ООО руб. отражается в исправленной декларации за первый квартал и подлежит уплате тремя равными платежами в срок до 20 апреля, 20 мая, 20 июня (включительно). Однако поскольку декла- рация за первый квартал исправлена «задним числом» и НДС уже не мог быть уплачен в указанные выше сроки, то имеет место просрочка уплаты налога. Пеня будет начисляться по 1/300 ставки ЦБ РФ за каждый день просрочки (с учетом уплаты НДС тремя равными пла- тежами).

351

Дата добавления: 2014-12-10; ;

Возвращаемся в прошлое

«Нулевую» ставку НДС, применяемую в отношении экспортных поставок, нужно подтверждать документами, перечисленными в статье 165 НК РФ. Срок для их сбора – 180 дней с даты помещения товаров под таможенные процедуры экспорта (п. 9 ст. 165 НК РФ).

Но не всегда экспортерам удается уложиться в этот срок. Либо какие-то документы могут отсутствовать. В таких случаях продавцу придется начислить НДС на стоимость реализованных товаров, экспорт которых не подтвержден. Причем моментом определения налоговой базы в данном случае будет считаться день отгрузки товаров (п. 9 ст. 167 НК РФ). Иными словами, у экспортера появляется обязанность уплатить НДС «задним числом» за тот период, в котором он отгрузил товары иностранному покупателю. При этом пересчет «валютной» стоимости экспортной поставки на рубли делается по курсу, действующему на дату отгрузки (п. 3 ст. 154 НК РФ). Полученную величину необходимо умножить на ставку 18 (или 10) процентов, то есть НДС будет «накручен» сверху и уплачен уже за счет экспортера.

При этом экспортер должен еще раз составить счет-фактуру. Но в нем, в отличие от «первичного» счета-фактуры будет указана сумма НДС по ставке 18 (или 10) процентов. Этот счет-фактура составляется в единственном экземпляре. Такой порядок следует из пункта 22.1 раздела II Приложения № 5 к Постановлению Правительства РФ от 26.12.2011 № 1137.