Счет 68 в бухгалтерии

68 счет бухгалтерского учета предназначен для проведения процедуры обобщения информации о полных расчетах по сборам и налогам. Здесь учитываются не только платежи, направляемые в адрес бюджета, но и налоги с работниками предприятия.

Составление отчетности

Чтобы сделать правильный анализ счета, нужно принимать во внимание все виды процентных ставок по видам налогообложения. Его особенность заключается в том, что он одновременно является и пассивным, и активным. На это влияют данные, которые должны быть на нем отображены.

Важно! Заполнение документации по счету имеет свои особенности. Кроме того, существуют специальные формулы для проведения расчета НДФЛ.

Расчет налогов и сборов

Как производится расчет налога на прибыль в 1С

+ Ам. + Прочие + ПР + Списание РБП

S РП (бух.) = (ГП н – ГП к) бух. + (НЗП н – НЗП к ) бух. + З пр. + З косв. + ПР + А бух. + РБП равн.

S РП (нал.) = (ГП н – ГП к)нал. + (НЗП н – НЗП к)нал. + З пр. + З косв. + А нал. + РБП ед.

S РП (нал.) — S РП (бух.) = D ГП нал. — DГП бух. + DНЗП нал. – DНЗП бух. – ПР. + А нал. – А бух. + РБП ед. — РБП равн.

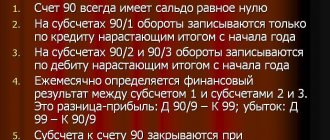

В отличие от баланса форма № 2 строится не на остатках счетов бухучета, а исходя из оборотов. Поэтому в форме № 2 отражаются не остатки по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а итоги по оборотам этих счетов за отчетный период.

В отчете о прибылях и убытках отражается разница между начисленными и списанными отложенными налоговыми активами и обязательствами. А именно: по строке «Отложенные налоговые активы» показывается разница между дебетовым оборотом счета 09 и кредитовым оборотом по этому счету за отчетный период, а по строке «Отложенные налоговые обязательства» — разница между кредитовым и дебетовым оборотами по счету 77.

В форме № 2 по строке «Отложенные налоговые обязательства» не проставлено скобок. Дело в том, что показатели строк« Отложенные налоговые активы» и «Отложенные налоговые обязательства» в форме № 2 в определенных случаях могут менять свой знак.

Будучи начисленными, отложенные налоговые активы увеличивают прибыль (уменьшают Убыток) до налогообложения. А отложенные налоговые обязательства, наоборот, уменьшают величину прибыли или увеличивают убыток. Когда отложенные налоговые активы или обязательства погашаются, происходит обратный процесс. Списание отложенных налоговых активов происходит за счет прибыли (то есть прибыль уменьшается), а погашение отложенных налоговых обязательств приводит к увеличению прибыли организации.

Показатель отложенных налоговых активов отражается в форме № 2 как положительная величина, если дебетовый оборот по счету 09 (сумма начисленных налоговых активов) за отчетный период был больше кредитового оборота (суммы погашенных налоговых активов). Если же кредитовый оборот по счету 09 больше дебетового (то есть отложенных налоговых активов больше погашено, чем начислено), то разница между оборотами отражается со знаком «минус». В отчете о прибылях и убытках появится отрицательный показатель отложенных налоговых активов.

С отложенными налоговыми обязательствами складывается обратная ситуация. Если оборот по кредиту счета 77 больше дебетового оборота по этому счету, то это значит, что за истекший период налоговых обязательств было начислено больше, чем погашено. Тогда в форме № 2 по строке «Отложенные налоговые обязательства» будет отражен показатель со знаком «минус», который будет уменьшать прибыль (увеличивать убыток) до налогообложения. Но если за отчетный период в организации было погашено отложенных налоговых обязательств больше, чем начислено (то есть дебетовый оборот по счету 77 превышает кредитовый), то в отчете о прибылях и убытках показатель строки «Отложенные налоговые обязательства» сменит свой знак с минуса на плюс.

Характеристики

Счет бухгалтерского учета 68 — это активно-пассивный инструмент в бухучете. Он представляет собой обобщенные сведения по расчетам, включающим в себя налоги, которые выплачивает организация в бюджет и за работников.

Все индивидуальные предприниматели и организации по факту ведения экономической деятельности обязаны делать перечисления в бюджет. Для юридических лиц в бухгалтерии для этого должен использоваться счет 68. Все операции по уплате обязательств в бюджет будут учитываться и формироваться на нем. В сведениях содержится полная информация о всех начисленных и уплаченных обязательствах по налогам, отражаются суммы, удержанные с работников, а также те, которые были заявлены к вычету.

Нередко возникает вопрос, 68 счет активный или пассивный? Его относят к группе активно-пассивных. Это связано с тем, что у него имеется дебетовое и кредитное сальдо. Оно зависит от характера задолженности. Если произошла переплата по налогам, сальдо считается дебетовым. В случае с задолженностью все рассчитывается наоборот. Сумма, которая должна быть перечислена в бюджет, будет размещена на кредитных остатках.

Аналитический учет расчета по налогам и сборам 68 проводится по видам налогов. Полученная сумма плюсуется.

Важно! В одном случае сальдо может быть дебетовым, во втором — кредитовым.

Порядок отчисления в бюджет

Отражение сумм НДС

68.02 счет бухгалтерского учета создается для учета НДС на основании выставленных и принятых счетов-фактур. Рассмотрим ситуацию: например, предприятие осуществило покупку материалов у поставщика на энную сумму. Продавцом направлен счет-фактура. Какие записи покупатель заносит в счет 68 в бухгалтерском учете? Проводки осуществляются в два этапа:

- Дт 19 Кт 60 – фиксируется «входящий» НДС.

- Дт 68.02 Кт 19 – списана сумма в зачет расчетов по НДС.

В том случае, если предприятие реализовывает продукцию, возникает необходимость выставления счета-фактуры в определенный срок. Операция записывается в 68.2 счет бухгалтерского учета проводкой: Дт 90.3 Кт 68.02.

Получается, что в ходе экономической деятельности у предприятия в дебете субсчета 68.02 накапливается НДС к вычету, а в кредите к уплате. Итого фактически организация выплачивает разницу между суммами НДС выставленными и принятыми. Необходимо отметить, что все операции, по этому налогу осуществляются только при наличии счета-фактуры.

Субсчета

Для каждого вида налога, который обязана перечислять организация, есть свой субсчет. По способам начисления принято подразделять налоги на следующие виды:

- имущественные — они оплачиваются за пользование объектами. К ним относятся земельные участки, транспорт, техника. Все то, что находится на балансе у организации. Сумма налога рассчитывается из учета стоимости облагаемой базы. На нее не влияют результаты деятельности фирмы;

- косвенные — они включаются в сумму за товар или предоставление услуги. Сюда входит НДС, таможенный сбор, акцизы.

68 счет субсчета используется по сборам и налогам, которые должна перечислять компания. Они зависят от сферы деятельности и выбранного налогового режима. Для каждого вида налога должен быть открыт свой субсчет:

- 68.13 — сбор с торговли;

- 68.12 — УСН;

- 68.11 — ЕНВД.

Классификация субсчетов производится на основании инструкции по применению плана. В общих случаях в состав входят:

- налог на прибыль;

- водный, транспортный, игорный;

- местные взносы в бюджет;

- единый вмененный;

- сельхозналог.

Также к субсчету счета 68 относят налог на имущество.

На вопрос, НДФЛ какой счет в плане счетов, ответ будет следующий. Для начисления и уплаты налога на доходы физических лиц открывается субсчет 68.1. Всю информацию о начислениях, вычетах, уплатах и любых операциях с добавленной стоимостью отражает счет 68 02.

Если компания платит акцизы, то для них открывается субсчет 68.3. Для организаций, работающих по общей системе налогообложения, необходим 68.4.

Организации на общей системе налогообложения, платящие налог на прибыль, для его учета открывают субсчет 68.4.

Классификация

Периодичность уплаты налогов и сдачи отчетности

Соблюдение сроков предоставления отчетности и перечисления налогов позволит избежать штрафных санкций и дополнительных проверок деятельности предприятий со стороны налоговых органов. Как правило, даже в случае отсутствия налогооблагаемой базы и начислений предоставление отчетности обязательно.

| Наименование налога (платежа) | Ставки | Сроки уплаты | Сроки и вид предоставления отчетности |

| НДС | 0% — при экспорте;10% — на продовольственные, детские товары, книжную продукцию, медицинские товары и др.;18% — на прочие товары и услуги. | Ежеквартально, не позже 25 числа последующего после отчетного квартала месяца | Декларация предоставляется в электронном виде ежеквартально, не позже 25 числа последующего после отчетного квартала месяца |

| Налог на прибыль | 9% — доходы от процентов по ряду государственных ценных бумаг; 10% — доходы нерезидентов-перевозчиков; 20% — основная ставка; 30% — прибыль иностранных компаний, прибыль от добычи углеводородного сырья в море, и др. | Ежеквартально, не позже 28 числа идущего после отчетного квартала месяца | Декларация предоставляется ежеквартально, не позже 28 числа идущего после отчетного квартала месяца |

| НДФЛ | 9% — по дивидендам до 2015 г., процентам по облигациям с ипотечным покрытием, эмитированным до 2007 г.; 13% — базовая ставка для ФЛ, в том числе для доходов по дивидендам с 2015 г.; 15% — дивиденды ФЛ-нерезидентов; 30% — прочие доходы ФЛ-нерезидентов; 35% — от выигрышей, призов и пр. | В момент выплаты доходов | Реестр ф. 2-ндфл предоставляется предприятиями ежегодно до 1 апреля идущего за отчетным года |

| Акцизы | Твердые, адвалорные и комбинированные, дифференцированы по видам товаров | Ежемесячно до 25 числа следующего за отчетным месяца, по прямогонному бензину и этиловому денатурированному спирту – до 25 числа 3-го месяца, идущего после отчетного | Декларация подается каждый месяц до 25 числа следующего за отчетным месяца, по прямогонному бензину и этиловому спирту – до 25 числа 3-го месяца, идущего после отчетного |

| Взносы на обязательное социальное страхование | 2,0-2,9% в зависимости от категории плательщиков | Ежемесячно, до 15 числа последующего после выплаты месяца | Отчетность по ф. 4-ФСС ежеквартально до 20 числа последующего после отчетного квартала месяца |

| Взносы на пенсионное обязательное страхование | 22% | Ежемесячно, до 15 числа месяца, идущего за месяцем выплаты | Ежеквартальный отчет по ф. РСВ-1 до 15 числа 2-го месяца, идущего после отчетного квартала |

| Налог на имущество | Рассчитывается на основе кадастровой стоимости | Ежеквартально до 30 числа последующего после отчетного квартала месяца, за год – до 30 марта отчетного года | Декларация предоставляется ежеквартально до 30 числа последующего после отчетного квартала месяца, за год – до 30 марта отчетного года |

| УСН | 6% от дохода либо 15% от дохода за вычетом расходов | Ежеквартально – авансовые платежи до 25 числа месяца, следующего после отчетного квартала | Декларация ежегодно до 31 марта года, последующего за отчетным – для ООО, для ИП – до 30 апреля |

| Единый С/Х налог | 6% от дохода за вычетом произведенных расходов | За 1 полугодие – до 25 числа последующего за окончанием полугодия месяца, за год – до 31 марта последующего года | Декларация ежегодно до 31 марта года, последующего за отчетным |

| ЕНВД | 15% от суммы вменённого дохода | Ежеквартально – авансовые платежи в срок до 25 числа последующего после отчетного квартала месяца | Декларация ежеквартально до 20 числа последующего после отчетного квартала месяца |

| Патентная система | 6% от размера потенциально возможного дохода | При действии патента до 6 мес. – в полной сумме до момента окончания срока действия патента, более 6 мес. – 1/3 суммы налога в первые 90 дней, оставшиеся 2/3 – до окончания времени действия патента | Предоставление декларации не предусмотрено |

Корреспонденция с другими счетами

68 счет кредитуется на суммы, которые указываются в налоговых декларациях. Также здесь учитываются расчеты в корреспонденции:

- 70 — суммы по НДФЛ;

- 99 — начисленный налог на прибыль;

- 51- получение излишне уплаченных сборов из бюджета;

- 20, 26,25,44 — местные налоги.

Счет 68 в свою очередь корреспондируется со следующими счетами:

- 50 — касса;

- 51 — расчетный счет;

- 52 — валютный счет;

- 19 — налог на добавленную стоимость;

- 10 — материалы;

- 20 — основное производство, 21- вспомогательное;

- 41 — товары;

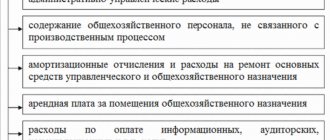

- 26 — общие расходы по хозяйственной линии;

- 90 — продажи.

Составление деклараций

Отражение дебета и кредита по счету 68

Дебет счета 68 показывает суммы налогов, которые были перечислены в бюджет фактически. Сюда же включаются суммы по НДС, которые списываются со счета 19.

Кредит отображает начисленные суммы, которые должны быть перечислены в бюджет. Все данные должны строго совпадать с результатами отчетов, предоставленных в налоговую.

Кредит по счету означает все суммы, вносимые в бюджет на основании отчетов, деклараций и иных расчетов. К ним относятся:

- прибыли и убытки Д99;

- проведенные расчеты с учредителями — Д75;

- продажи — Д90;

- расчеты с персоналом по оплате труда — Д70.

Дебет по 68 счету включает в себя:

- все суммы со счета налога на добавленную стоимость по НДС;

- средства, фактически внесенные в бюджет с расчетного счета.

Для учета на все суммы делаются проводки: Д68 К51 и Д68 К19.

Отображения кредита и дебита

Оборотно-сальдовая ведомость

Оборотно-сальдовая ведомость (ОСВ) — это документ бухгалтерского учета, который содержит в себе сведения о состоянии счетов на первое число отчетного периода (месяца, квартала или года). В ней же содержится информация о приходах и расходах средств в это время, а также состояние на конец отчетного периода. ОСВ может быть месячной, квартальной и сводной (12 месяцев).

В ОСВ по счету 68 указываются сведения об остатке на начало периода по позициям дебета и кредита, обороты средств по указаниям их назначения, а потом подводятся итоги по Д и Кт, с последующим выводом остатка.

Особенности учета с примерами и проводками представлены ниже.

Проводки

Ведомость оборотно-сальдовая по счету 68 применяется для расчета по итогам периодов. Для формирования сумм налогов на прибыль в бюджет используют субсчет 68.04.01. При этом важно учитывать, что налог на прибыль рассчитывается с нарастающим итогом. При его формировании учитываются все авансовые платежи за отчетные периоды. Сюда входит:

- квартал;

- полугодие;

- 9 месяцев;

- календарный год.

В соответствии с выбранным налоговым режимом организация может самостоятельно открыть нужные субсчета по видам необходимых сборов.

Проводки счета 68 классифицируются на две группы:

- по дебету;

- по кредиту.

По дебету выделяются следующие виды:

- Д68 К50 — суммы сборов, которые были взяты наличными средствами в кассе организации;

- Д68 К51 — размер средств, перечисленных в бюджет с расчетных счетов компании;

- Д68 К19 — налог на добавленную стоимость, который выделяется по приобретенным товарам, ценностям, материалам, направленный к возмещению из бюджетных средств.

Типовые проводки

По кредиту выделяют:

- Д70 К68.1 — отражение размера НДФЛ, который удерживают из заработной платы сотрудников предприятия. Эта сумма должна быть уплачена в бюджет;

- Д90.3 К68.2 — размер денежных средств, который отражает сумму НДС с проданной продукции или выполненных услуг;

- Д99 К68.12 — отражает информацию по уплате УСН;

- Д99 К68.11 — формирует все начисления по ЕНВД;

- Д26 К68.8 — бухгалтерский инструмент для формирования сумм для уплаты в бюджет на имущество;

- Д90 К68.3 — отображение акциз, полученных компанией с продажи подакцизных продуктов;

- Д99 К68.4 — размер налога на прибыль, который перечисляется в ФНС;

Обратите внимание! Для отражения размера транспортных сборов, подлежащих перечислению в бюджет, используется К68.7 Д20,26.

Особенности и недостатки ПБУ 18/02

К сожалению, ПБУ 18/02 не рассматривает ситуацию, когда постоянные разницы в части доходов, отраженные в бухгалтерском учете, превышают «налоговые» (на практике этот вариант возможен). В этом случае выявленная сумма, исчисленная как произведение постоянной разницы (в части доходов) на ставку налога на прибыль, не является постоянным налоговым обязательством, а скорее всего «постоянным налоговым активом». В бухгалтерском учете она должна быть отражена проводкой: Дебет счета 68 Кредит счета 99 субсчет «Постоянный налоговый актив».

Разница между доходами и расходами, которая формирует прибыль (убыток) в бухгалтерском учете в одном отчетном периоде, а налогооблагаемую прибыль – в другом, в соответствии с ПБУ 18/02 получила название временной.

Причем, если доходы и расходы увеличивают налог на бухгалтерскую прибыль в отчетном периоде (т.е. сумма бухгалтерской прибыли в отчетном периоде меньше суммы налоговой прибыли на величину указанных доходов и расходов), но уменьшают ее в последующих периодах, то они называются вычитаемыми временными ризницами. Если же такие доходы и расходы уменьшают налог на бухгалтерскую прибыль в отчетном периоде, но увеличивают ее в последующих периодах, то они называются налогооблагаемыми временными ризницами.

ПБУ 18/02 предписывает учитывать налогооблагаемые и вычитаемые разницы обособленно в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла вычитаемая или налогооблагаемая временная разница. Для формирования в системе бухгалтерского учета информации о доходах и расходах, приводящих к образованию временных разниц, считаем целесообразным организацию их обособленного учета на субсчетах второго порядка с выделением доходов и расходов, имеющих отличный порядок учета или признания для целей налогообложения.

Под отложенным налоговым активом (ОНА) понимается та часть налога на прибыль, на которую увеличивается налог на бухгалтерскую прибыль отчетного периода и уменьшается налог на прибыль, подлежащий уплате в последующие отчетные периоды.

Под отложенным налоговым обязательством (ОНО) понимается та часть налога на прибыль, на которую уменьшается налог на бухгалтерскую прибыль отчетного периода и увеличивается налог на прибыль, подлежащий уплате в последующие отчетные периоды.

Величина отложенного налогового актива и отложенного налогового обязательства определяется умножением вычитаемой и налогооблагаемой временной разницы на ставку налога на прибыль.

В производственном предприятии упрощенную схему расчета постоянных и временных разниц можно представить виде формул:

З = Матер. + Зар.пл. + Отч.