Налоговый вычет

– это льгота, предоставляемая гражданам РФ и выражающаяся либо в возврате части истраченных на определенные нужды средств (покупка жилья, оплата лечения, обучения и т.п.), либо в уменьшении суммы налога, подлежащего уплате в бюджет по определенным основаниям (продажа имущества, расчет НДФЛ ИП на ОСН).

Налоговый вычет в виде возврата средств

Инженер Петров И.А. получил в 2021 году официальный доход в размере 600 000 руб.

(налогооблагаемая база). С этих 600 000 руб. он заплатил подоходный налог в размере

78 000 руб.

(600 000 руб. x 13%). В этом же году Петров И.А. заплатил за своё образование в институте

120 000 руб.

Истраченную на обучение сумму он может вернуть в виде социального налогового вычета.

Предельный размер соцвычета по затратам на свое обучение составляет 120 000 руб. Таким образом на руки Петров сможет вернуть 15 600 руб.

(120 000 х 13%).

Налоговый вычет в виде уменьшения налоговой базы

Петров в 2021 году продал однокомнатную квартиру, которая находилась в его собственности менее 3-х лет, за 4 000 000 руб.

С полученного дохода он должен уплатить подоходный налог в сумме 520 000 руб.

(4 000 000 х 13%).

Уменьшить сумму данного платежа Петров может воспользовавшись налоговым вычетом в сумме средств, израсходованных на покупку квартиры (если есть подтверждающие документы), либо в размере 1 000 000 руб.

(если документов, подтверждающих покупку нет, например, они были утеряны или отсутствовали вовсе).

Допустим, квартира получена по наследству и документы на покупку отсутствуют.

Петров может уменьшить полученный от продажи доход, только на сумму налогового вычета в 1 000 000 руб. Таким образом, НДФЛ, подлежащий уплате в бюджет, составит 390 000 руб.

(4 000 000 – 1 000 000) х 13%.

Вычеты на детей по НДФЛ в 2021 году. Кому полагается вычет на детей в 2021 году

Вычеты на детей по НДФЛ в 2021 году предоставляют налоговые агенты при выплате дохода, облагаемого по ставке 13 %. Сотрудник должен подать заявление и документы, подтверждающие право на вычет. Подробнее об этих документах мы расскажем ниже.

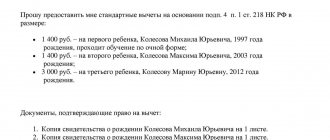

Посмотрите образец заявления на вычет по НДФЛ на детей в 2018 году.

Важно! Стандартный налоговый вычет на ребенка сотрудник может получить только у налогового агента, т.е. у своего работодателя. В ФНС за таким вычетом обращаться не надо.

Вычеты на детей в 2021 году положены следующим гражданам:

- Родители и их супруги (приемные родители, отчим, мачеха);

- Родители, если брак расторгнут или не был заключен, но они материально обеспечивают ребенка;

- Усыновители, опекуны, попечители.

Налоговые льготы по подоходному налогу для работника

Стандартный вычет — это налоговая льгота, которая предоставляется исключительно работающим лицам в отношении их доходов.

Это необлагаемая сумма дохода, на которую можно уменьшить начисленную заработную плату до налогообложения, тем самым снизив налоговую нагрузку и перечисляемый подоходный налог.

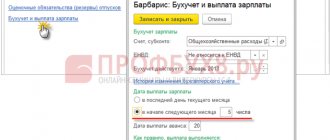

О расчете НДФЛ с зарплаты читайте в этой статье.

Право на вычет есть не у всех работников. Ниже перечислены три вида льгот, которые присутствуют на настоящий момент. Если налогоплательщик не подходит ни в одну категорию, права на льготное налогообложение у него, НДФЛ будет рассчитываться и удерживаться со всей суммы заработной платы.

Исходя из положений норм, отраженных в ст. 218 НК РФ, стандартными вычетами по НДФЛ считаются такие:

- в размере 3000 руб.;

- в размере 500 руб.;

- на детей.

Первые два типа льгот вправе получить только ограниченный круг работников, попадающих в конкретную категорию, пользующуюся особой социальной поддержкой со стороны государства.

Стандартные вычета по НДФЛ на детей положены всем работающим гражданам при соблюдении ряда условий.

Кому положено 3000 руб.?

- В соответствии с пп.1 п.1 ст.218 НК РФ данный размер налогового стандартного вычета по подоходному налогу положен для налогоплательщиков, которые:

- относятся к пострадавшим во время аварии на Чернобыле или по причине устранения ее последствий;

- стали инвалидами, устраняя последствия чернобыльской аварии;

- устраняли последствия аварии на ЧАЭС в 1987-м году;

- находятся (либо находились) на военной службе в момент устранения последствий чернобыльской катастрофы;

- проходили военную службу на объекте «Укрытие»;

- стали пострадавшими или инвалидами из-за аварии на «Маяке»;

- испытывали ядерные бомбы в атмосфере до 31-го декабря 1963-го года;

- испытывали ядерные бомбы под землей в момент возникновения нештатных ситуаций;

- устраняли последствия катастроф радиационного типа;

- проводили ядерные взрывы под землей, а также собирали и закапывали радиоактивные вещества;

- являются инвалидами ВОВ;

- стали инвалидами по причине участия в военных спорах при службе в вооруженных силах СССР и России.

Кто может применить 500 руб.?

В соответствии с пп.2 п.1 ст.218 НК РФ стандартный вычет по НДФЛ в размере 500 рублей ежемесячно предоставляется для налогоплательщиков, которые:

- Герои СССР, РФ;

- имеют Ордена Славы 3-х степеней;

- прошли службу в военных организациях и силовых структурах, созданных в период ВОВ;

- имеют статус ветеранов ВОВ, а также защитников Советского Союза при конфликтах вооруженного типа;

- пережили ленинградскую блокаду, обладают статусом «узник фашизма»;

- являются инвалидами с рождения (при наличии 1-й и 2-й группы);

- были больны лучевой болезнью и другими заболеваниями из-за радиации;

- как медицинские сотрудники устраняли последствия катастрофы на Чернобыле и являются пострадавшими;

- выступали в качестве доноров костного мозга, чтобы спасти жизни другим людям;

- являлись рабочими, служащими и военными, вследствие чего приобрели профессиональные заболевания по причине радиации после аварии на ЧАЭС;

- устраняли аварийные последствия на предприятии «Маяк»;

- подверглись эвакуации в 1986-м году с территорий, которые были заражены радиацией из-за чернобыльской катастрофы;

- являются матерями и отцами, а также супругами военнослужащих, умерших из-за ранений, полученных в момент защиты СССР, Российской Федерации, а также в момент участия в других серьезных конфликтах при прохождении военной службы;

- являются матерями и отцами, а также супругами государственных служащих, умерших в момент выполнения своих трудовых обязанностей;

- являются участниками боевых действий в районе Афганистана, горячих точек на российской территории.

На детей

В соответствии с пп.3 п.1 ст.218 НК РФ налоговый вычет по НДФЛ на детей предоставляется родителям, попечителям, опекунам.

Сумма льготы имеет определенные различия:

- 1 400 руб. – если речь идет о первом и втором ребенке (на каждого – отдельно);

- 3 000 руб. – если речь идет о третьем и каждом последующем ребенке;

- 12 000 руб. – на ребенка, если он до достижения совершеннолетнего возраста получил статус инвалида. Также подобный вычет предоставляют родителям того ребенка, который учится по очной форме до 24-х лет и при этом является инвалидом 1-й либо 2-й группы. Само собой, для получения вычета требуется предоставление соответствующих документов – доказательств того, что ребенок на самом деле имеет серьезные проблемы со здоровьем. То есть, должны быть предоставлены справки, медицинские заключения о состоянии здоровья ребенка.

- 6 000 руб. получают лица, находящиеся в статусе опекунов. В ближайшее время изменение сумм вычетов законодательными положениями не предусмотрено.

Как предоставляются налогоплательщику в двойном размере?

Стоит отметить следующий немаловажный момент: оформление стандартных вычетов по НДФЛ на детей в текущем году в двойном размере возможно, если родитель, опекун либо попечитель являются единственным.

Если единственный родитель — одинокий отец, мать-одиночка вступают в брак, права на двойной вычет для исчисления НДФЛ теряется.

Также оформление двойного вычета при исчислении подоходного налога может быть осуществлено одним из родителей при соблюдении следующего условия: второй должен предоставить оформленный в надлежащей форме отказ от своего права на получение соответствующих вычетов.

Дополнительно к отказу с места работы второго родителя ежемесячно нужно предоставлять справку 2-НДФЛ, в котором будет указана заработанная сумма, подтверждающая наличие права на стандартную льготу по НДФЛ, от которого работник отказывается в пользу мужа или жены.

Размер двойного вычета превышает указанные величины льготы на детей в 2 раза.

Право на получение повышенного размера необходимо документально подтвердить.

До какой суммы заработной платы применяется?

Какой должна быть заработная плата для получения налогового вычета на детей?

Выплата стандартных льгот при исчислении НДФЛ с заработной платы возможна лишь в том случае, если плательщик налогов с начала года получил не более 350 000 рублей.

Как только суммарная заработная плата с начала года превысила отметку в 350 000, стандартный вычет на детей более не предоставляется до конца года.

Если работнику положено большое количество вычетов, или в месяце было мало отработанных дней, то может возникнуть ситуация, при которой начисленная зарплата окажется меньше суммы вычетов — что делать в этом случае?

Вычеты на детей по НДФЛ в 2021 году. До какой суммы предел вычета на детей в 2021 году

Работник имеет право на получение вычета:

- с месяца рождения

- с месяца усыновления ребенка;

- с месяца установления опеки/попечительства;

- с месяца заключения договора о передаче ребенка в семью на воспитание.

Вычет на детей предоставляется ежемесячно в течение всего календарного года, пока доход сотрудника не достигнет определенного предела. В 2021 году вычеты на детей по НДФЛ предоставляются, пока доход сотрудника не достигнет предела в размере 350 000 руб.

Важно! Предел для вычета по НДФЛ в 2021 году – 350 000 руб.

Это означает, что как только доход достигает этой суммы, работодатель больше не предоставляет вычет на ребенка или детей. Данный предел не зависит от количества детей в семье. Он един для всех работников.

Выводы

Стандартные налоговые вычеты — это льготы, которые применяются только в отношении работающих лиц. Они уменьшают сумму заработной платы перед налогообложением, тем самым позволяя уменьшить удерживаемый подоходный налог.

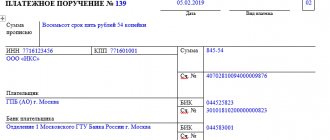

Право на льготы есть не у всех, конкретные категории лиц приводятся в НК РФ. Для получения необходимо обращаться по месту работы, работодатель будет применять вычеты в текущем году. Для возврата НДФЛ за прошлые года обращаться следует в налоговый орган.

Никаких изменений налоговое законодательство в части применения указанных видов льготы в 2021 году не разработано.

Вычеты на детей по НДФЛ в 2021 году. Размеры вычета на детей в 2018 году

Размер вычета в большинстве случаев зависит от того, какой ребенок по счету (первый, второй, третий и т.д.). Мы составили таблицу, в которой видна зависимость размера вычета от количества детей и от статуса ребенка.

| На кого дается вычет | Условия предоставления вычет | Кому предоставляется | Размер вычета ежемесячно |

| Первый ребенок | до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | Родитель, супруг (супруга) родителя, усыновитель, опекун, попечитель, приемный родитель, супруг (супруга) приемного родителя | 1 400 |

| Второй ребенок | 1 400 | ||

| Третий и каждый последующий | 3 000 | ||

| Ребенок-инвалид | до 18 лет | Родитель, супруг (супруга) родителя, усыновитель | 12 000 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет | ||

| Ребенок-инвалид | до 18 лет | опекун, попечитель, приемный родитель, супруг (супруга) приемного родителя | 6 000 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет |

Вычет на третьего и каждого следующего ребенка предоставляется независимо от того, положен ли вычет на 1 и 2 ребенка. Это означает, что если старшие дети достигли 18 лет или перестали быть студентами, то на младшего ребенка вычет предоставляется в размере 3 000 руб.

Важно! Вычет на ребенка инвалида предоставляется и по очередности рождения и по инвалидности. Например, если ребенок-инвалид третий по счету, то на него положен вычет в размере 15 000 руб. (12 000 руб. + 3 000 руб.).

Обратите внимание, что в зачет идут не только общие дети. Например, если у супругов родился ребенок, а от прошлого брака у них у каждого есть по одному ребенку, которые живут с ними, то общий ребенок будет – третий для вычета по НДФЛ.

Нормативно-правовое регулирование

Главным документом, который регулирует все вопросы касательно СНВ, является Налоговый кодекс РФ. Дополнительно стоит уделить внимание следующим актам:

- письмо Минфина № 03-04-05/33263 (17.05.2018), разъясняющее вопросы, связанные со снижением ставки НДФЛ и предоставлением стандартных вычетов инвалидам с детства, 1 и 2 группой.

- Письмо Минфина № 03-04-05/30997 (08.05.2018) о предоставлении документов при получении СНВ на детей;

- письмо Минфина № 03-04-05/9654 (15.02.2018), касающееся вопросов вычета на ребенка, если родитель находился в отпуске без сохранения заработной платы.

Вычеты на детей по НДФЛ в 2021 году. Как получить двойной вычет по НДФЛ в 2021 году

Вычет в двойном размере может получить:

- единственный родитель, усыновитель, опекун или попечитель;

Расторжение брака не является основанием для возникновения права на вычет в двойном размере по основанию единственный родитель. Чтобы возникло такое право второй родитель должен быть объявлен умершим или признан безвестно отсутствующим.

- один из родителей (приемных родителей), если другой откажется от вычета в его пользу.

Существует перечень ситуаций, когда второй родитель не может отказаться от вычета в пользу второго:

- Если он или она не работает;

- Если она находится в декретном отпуске;

- Если он или она находится в отпуске по уходу за ребенком до 1,5 лет;

- Если он или она состоит на учете в центре занятости.

Вычеты на детей по НДФЛ в 2021 году. Какие документы нужны, чтобы получить вычет на ребенка

Кроме заявления сотрудник должен представить работодателю документы, подтверждающие право на вычет по НДФЛ в 2021 году.

| Ситуация | Документы |

| Обязательные для всех документы |

|

| Для единственного родителя (дополнительный комплект документов) |

|

| Для опекуна или попечителя (дополнительный комплект) | Копия документа об опеке или попечительстве над ребенком |

материала Вычеты на детей по НДФЛ в 2021 году, до какой суммы предел