Закон о самозанятых гражданах – текст, виды деятельности самозанятых, комментарии. Бесплатная консультация юриста онлайн.

27 ноября 2021 года Президент России подписал закон о самозанятых, который с 1 января 2021 год ввел в действие новый налоговый спецрежим «налог на профессиональный доход» (НПД), призванный вывести из тени самозанятых граждан. После вступления в силу закона и дальнейшего расширения эксперимента сограждане стали активно искать в интернете информацию по запросам типа «закон о самозанятых гражданах России», «закон о самозанятых текст закона» или «закон о самозанятых гражданах с 2021 года». Давайте вместе разберёмся в положениях закона.

Список разрешенных видов деятельности

Чиновники позаботились о том, чтобы услуги самозанятого соответствовали названию налогового режима.

Список видов деятельности в 2021 году

IT-сфера

- Администрирование

- Анализ данных

- Вебмастер

- Вёрстка и дизайн

- Компьютерный мастер

- Обработка данных

- Программист

- Техническая поддержка

- Прочее

Авто

- Автомойка

- Автосервис

- Автоэвакуация и буксировка

- Водитель

- Перевозка грузов

- Перевозка пассажиров

- Прочее

Аренда

- Аренда квартир

- Аренда машин

- Предоставление лицензий

- Прокат

- Услуга по временному проживанию

- Услуга по хранению

- Прочее

Дом

- Бытовые услуги

- Ведение хозяйства

- Гувернантка

- Доставка

- Няня

- Повар

- Сиделка

- Социальная помощь

- Сторож

- Уборка и клининг

- Химчистка

- Прочее

Животные

- Вакцинация животных

- Груминг

- Дрессировщик

- Кинология

- Передержка животных

- Уход за животными

- Прочее

Здоровье

- Диетолог

- Консультирование

- Логопед

- Массажист

- Психолог

- Тренер, инструктор

- Прочее

Информационные услуги

- Исследования

- Маркетинг, реклама

- Обрядовые услуги

- Опросы, сбор мнений

- Переводчик

- Прочее

Красота

- Консультирование

- Косметолог

- Маникюр, педикюр

- Модель

- Парикмахер

- Стилист

- Тату и пирсинг

- Эпиляция

- Прочее

Обучение

- Репетитор

- Тренер

- Учитель

- Прочее

Общественное питание

- Кондитер

- Обслуживание

- Повар

- Прочее

Одежда

- Модельер, дизайнер

- Пошив

- Ткани, кройка, шитьё

- Прочее

Природа

- Благоустройство территории

- Животноводство

- Лес, охота, рыбалка

- Переработка отходов

- Приём или сдача лома

- Сельхоз услуги

- Прочее

Прочее

- Грузчик

- Копирайтер

- Носильщик

- Обеспечение безопасности

- Писатель

- Платные туалеты

- Прочее

Развлечения

- Аниматор

- Артист, певец, музыкант

- Ведущий, шоумен, тамада

- Гид, экскурсовод

- Прочее

Ремонт

- Бытовой ремонт

- Дизайн

- Отделка

- Ремонт бытовой техники

- Ремонт квартир

- Реставрация

- Сантехник

- Строительство

- Техобслуживание

- Электрик

- Прочее

Сделай сам

- Кузнец

- Металлообработка

- Проектирование

- Производственные услуги

- Столяр, плотник

- Услуги по сборке

- Прочее

Спорт

- Консультирование

- Массажист

- Тренер, инструктор

- Прочее

Торговля самостоятельно произведённым товаром

- Продукция собственного производства

- Прочее

Финансы

- Бухгалтер

- Бухгалтерия

- Консультирование

- Риелтор

- Страховые услуги

- Услуги курьера

- Финансовые услуги

- Прочее

Фото, видео, печать

- Издательские услуги

- Оператор

- Оцифровка

- Полиграфия

- Фотограф

- Художник

- Прочее

Юристы

- Консультирование

- Налоговый консультант

- Юридические услуги

- Прочее

Другие профессиональные услуги, но только если это не требует найма сотрудников.

По информации сайта nalog.ru

На самом деле никакого

полного списка видов деятельности для самозанятых не существует. Самозанятым разрешены все виды деятельности, кроме небольшого списка запрещённых.

Особое внимание обращаю на последний пункт. Самозанятым, в отличие от ИП, нельзя нанимать людей. Если данное условие соблюдается, то предприниматель может предоставлять и другие услуги, на которые есть спрос.

Налоговый режим для самозанятых в Подмосковье: условия перехода и аванс для новичков

Московская область оказалась в числе пилотных регионов, где с 1 января 2021 года ввели специальный режим «Налог на профессиональный доход». Он касается людей, работающих на себя и не отчисляющих часть доходов в госбюджет. Чтобы самозанятые жители Подмосковья активнее переходили на новый налог, их освободили от бюрократических проволочек, обещали необременительные ставки в течение десяти лет, а в первый год эксперимента – максимальную толерантность к нарушителям. О том, как фрилансерам выйти из тени, какие условия устанавливает специальный налоговый режим и что грозит недисциплинированным плательщикам, читайте в материале портала mosreg.ru.

Как получить социальный налоговый вычет в Московской области>>

Кто будет платить

Источник: Фотобанк Московской области, Борис Чубатюк

Специальный налоговый режим действует для людей, не имеющих работодателей и наемных работников. Однако для привлечения помощников по гражданско-правовым договорам ограничений нет. Физическим лицам регистрироваться в качестве предпринимателей не нужно (если только это не требуют правила ведения определенного вида предпринимательской деятельности).

Спецрежим можно совмещать с работой по трудовому договору (она будет облагаться НДФЛ).

Пользоваться специальным режимом могут самозанятые, чей годовой доход не превышает 2,4 миллиона рублей (200 тысяч рублей в месяц).

Спецрежим не подходит тем, кто:

— получил за календарный год доходы больше 2,4 миллиона рублей (этот предел законодатели не могут изменить в течение 10 лет, пока идет эксперимент);

— реализует подакцизные и маркированные товары;

— перепродает товары (кроме личных вещей) и имущественные права;

— добывает или реализует полезные ископаемые;

— ведет посредническую деятельность;

— доставляет товары с приемом платежей в пользу других лиц (кроме доставки с применением контрольно-кассовой техники, зарегистрированной на продавца товаров);

— применяет другие режимы налогообложения;

— ведет предпринимательскую деятельность, облагаемую НДФЛ.

Спецрежим не применяется к доходам:

— от продажи недвижимости и транспорта;

— от передачи имущественных прав на недвижимость (кроме аренды или найма жилья);

— от реализации долей в уставном капитале, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

— от выполнения услуг и работ по гражданско-правовым договорам, в которых заказчиком выступает нынешний или бывший работодатель (бывшим считается работодатель, от которого самозанятый уволился менее двух лет назад).

Самозанятый, ведущий такие виды деятельности регулярно, применять спецрежим не сможет. Если же это разовая сделка, то она будет облагаться НДФЛ.

Оплата налога на имущество физлиц в Подмосковье: порядок начисления и льготы>>

Ставки налога

Источник: , pixabay.com

Если самозанятый оказывает услуги гражданам, налоговая ставка для него составляет 4%; если индивидуальным предпринимателям и юридическим лицам — 6%.

В ходе эксперимента, который продлится до конца 2028 года, государство не имеет права изменить ставки.

Как зарегистрировать ИП в Московской области>>

Переход на спецрежим и налоговый аванс

Источник: РИАМО, Николай Корешков

Для перехода на специальный режим, надо скачать мобильное приложение «Мой налог» и встать на учет. Тем, у кого нет личного кабинета на сайте ФНС, придется его завести.

Все расчеты с клиентами необходимо проводить, используя сервис. Программа формирует чеки для передачи покупателям и направляет информацию о расчете в инспекцию.

Новичкам предоставляется аванс на уплату налогов в сумме 10 тысяч рублей.

При первом запуске приложения в графе «Выручка» стоит ноль. После каждой торговой операции формируется фискальный чек, на котором фиксируются ИНН налогоплательщика и сумма операции.

Осуществлять платежи следует ежемесячно не позднее 25 числа. Налоговая инспекция исчисляет сумму налога и присылает уведомление с реквизитами для оплаты. Перечислить средства можно через приложение. Если налог за месяц составил меньше 100 рублей, он перейдет на следующий месяц.

С помощью сервиса «Мой налог» можно также сняться с налогового учета.

Центры занятости населения Московской области. Карта>>

Что дает спецрежим самозанятым

Источник: РИАМО

Самозанятые, уплачивающие налог на профессиональный доход, освобождаются от следующих обязанностей:

— уплата НДФЛ;

— уплата НДС (кроме «ввозного»);

— уплата страховых взносов (1,5% от суммы налога отправится в Фонд ОМС; взносы на обязательное пенсионное страхование оплачиваются по желанию);

— использование онлайн-кассы (для предпринимателей она не потребуется только для доходов, которые облагаются налогом на профдоход);

— сдача деклараций.

Самозанятые не освобождаются от уплаты налога на имущество физических лиц, а предприниматели – еще и от обязанностей налогового агента.

Как получить помощь в найме сотрудников российскому работодателю в Подмосковье>>

Как будут штрафовать за нарушения

Источник: Фотобанк Московской области, Александр Кожохин

Специальный налоговый режим позволяет легально вести бизнес и получать доход от подработок без риска получить штраф за предпринимательскую деятельность без регистрации.

За уклонение от постановки на учет в налоговой инспекции грозит штраф в размере 10% от полученных доходов, но не менее 40 тысяч рублей.

Санкция за нарушение порядка или сроков передачи сведений о расчетах в налоговую инспекцию составляет 20% суммы чека (но не менее 1 тысячи рублей). Если правила нарушены повторно в течение полугода, штраф составляет 100% суммы расчета (но не менее 5 тысяч рублей).

Как открыть собственное дело в Подмосковье: регистрация фирмы и формы поддержки>>

Список запрещенных видов деятельности

Помимо дел, для выполнения которых требуются сотрудники, государство ввело ещё ряд точечных запретов. Вот их список:

- Перепродажа товаров и имущественных прав;

- Торговля подакцизной продукцией, например, бензином или алкоголем;

- Добыча и реализация полезных ископаемых;

- Деятельность на основе договора поручения, комиссии, агентских договором, осуществляемая с другим предпринимателем в его интересах.

Для всего вышеперечисленного необходимо выбрать другую систему налогообложения.

Ограничения по годовому доходу

ФНС ввело потолок по выручке в размере 2,4 млн. руб. в год. Если предприниматель его превышает, его вынуждают сменить режим. Почему? Потому что таким образом правительство подталкивает успешных дельцов к тому, чтобы они увеличивали размеры своего дела.

Экономике нужны растущие компании. Человек из самозанятого переходит в ИП и создаёт рабочие места для людей. У населения появляются деньги, и они начинают их тратить. Граждане и предприятия покупают в том числе и продукцию стартапов.

Оставаться в этом режиме можно. Никто и ничто не мешает держать свой заработок ниже 2,4 млн. руб. в год. Однако будет полезным постоянно находиться в курсе происходящего, потому что не исключено, что в будущем правительство понизит или повысит этот уровень.

Как зарегистрироваться самозанятым

Чтобы начать платить налоги как самозанятый, нужно пройти регистрацию в ФНС. Есть 5 способов.

- Через бесплатное приложение «Мой налог».

- На сайте ФНС через личный кабинет налогоплательщика.

- С помощью личного кабинета на сайте госуслуг.

- С помощью уполномоченных банков. Их список по ссылке.

- Прийти лично в местное отделение ФНС.

Самозанятым можно стать не выходя из дома. Я предпочитаю делать всё в онлайн, чтобы не стоять в очередях. Вообще, по опыту знаю, что обслуживание в налоговой не самое быстрое и порой падает настроение из-за хамства.

Видео: Открытие самозанятого за 20 минут. Приложение «Мой налог»

Как перестать быть самозанятым

Народная мудрость гласит: «Открыть дело легче, чем закрыть». Это частично применимо и к самозанятым.

Закрыться можно 2 способами:

- Превысить потолок по выручке в 2,4 млн. руб. в год;

- Самостоятельно отказаться от этого режима.

Для реализации второго сценария лучше всего подойдёт приложение «Мой налог». Там нужно зайти в свой профиль и внизу нажать кнопку «Сняться с учёта НПД».

Но: чтобы закрыться, у предпринимателя не должно быть непогашенных обязательств перед налоговой.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

- выберите пункт «Регистрация по паспорту РФ»;

- впишите номер мобильного;

- введите код из sms, который придет на упомянутый телефон;

- отметьте регион;

- отсканируйте страницу паспорта с фото: для этого нужно направить камеру на документ и нажать «Распознать»;

- убедитесь в корректности считанной информации: все верно – жмите «Подтвердить», заметили ошибки – «Распознать снова»;

- добавьте или сделайте снимок, подтверждающий вашу личность;

- нажмите кнопку «Подтверждаю» для завершения регистрации.

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Место работы самозанятого

Самозанятый может работать:

- дома;

- выездами;

- в офисе.

Рассмотрим каждый вариант подробнее.

Пример работы дома — это фриланс. Необходимо иметь компьютер и интернет. Чаще всего сидят дома веб-программисты или копирайтеры, блоггеры или ютуберы. Им нет нужды куда-то выходить.

Работа выездами — это прибывание на места, где будут оказываться услуги. К подобным видам деятельности относятся, например, репетиторство или починка санузла. Если есть возможность вести дело онлайн (как в случае с репетиторством), то лучше это сделать, потому что так исчезнут издержки на переезды.

Работа в офисе — вариант наиболее редкий и затратный, но не потому, что злые начальники постоянного нагружают задачами, а потому, что супервайзеры и самозанятые ещё учатся взаимодействовать в контексте устоявшегося порядка. Например, выяснилось, что юрлицам и ИП не нужно делать страховые взносы и выплачивать НДФЛ в госфонды за самозанятого. А предпринимателям, чтобы получить оплату, необходимо выписать чек с реквизитами.

Какие доходы подпадают под налог?

НПД облагаются доходы ИП или «физика» от реализации товаров, работ, услуг, имущественных прав.

Важно! Дата получения доходов от реализации товаров или услуг — это дата получения денежных средств или дата поступления денежных средств на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

При этом не признаются объектом налогообложения доходы:

- получаемые в рамках трудовых отношений;

- от продажи недвижимого имущества, транспортных средств;

- от передачи имущественных прав на недвижимое имущество, за исключением аренды (найма) жилых помещений;

- государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

- от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

- от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

- от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- от оказания «физиками» услуг, работ по гражданско-правовым договорам при условии, что заказчиками услуг, работ выступают их работодатели или лица, бывшие их работодателями менее двух лет назад;

- от определенных видов деятельности, например, по присмотру и уходу за детьми, больными, пожилыми людьми, достигшими 80 лет, иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации;

- от уступки (переуступки) прав требований;

- в натуральной форме;

- от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Исключения сделаны для того, чтобы не было двойного налогообложения, поскольку перечисленные доходы облагаются НДФЛ в соответствии с гл.23 НК РФ в общеустановленном порядке.

Например, доходы от продажи недвижимости у «физика» облагаются по ставке 13% и повторному обложению НПД не подлежат.

Для ИП, применявших ранее иной спецрежим, установлены особенности признания доходов при расчете НПД (п. 3 Закона № 422-ФЗ). Такие ИП не признают в составе доходов при исчислении НПД доходы от реализации товаров (работ, услуг, имущественных прав), в случае, если оплата за указанные доходы поступила после перехода ИП на уплату НПД, ранее применявшего иные спецрежимы.

Уплата налогов для самозанятых

Самозанятые платят налоги иначе, чем ИП или юрлица. Всего есть 2 ставки: 4%, если доход получен от физлиц, и 6%, если доход был получен от ИП и юрлиц. Эти ставки будут действовать 10 лет. ФНС обещает их не менять.

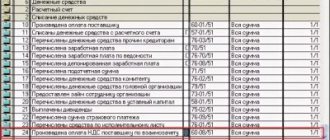

Как происходит учёт доходов и расчёт налога?

Всё просто: нужно лишь в приложении «Мой налог» вписать величину дохода и его источник. Далее система сама всё сделает. Данные об уплаченных налогах хранятся 1 месяц.

Никаких деклараций и бухгалтерии.

Я бы не стал обманывать ФНС. Если самозанятый совершил сделку с ИП, то её следует пробить в приложении соответствующим образом. Налоговая всё равно отследит платеж, найдёт, как он был зафиксирован и выпишет штраф. Я не пугаю, это реально: однажды иностранный журналист брал интервью у бывшего главы ФНС М. Мишустина, который показал репортёру, где же этот гость совершал свои последние покупки в России и на какую сумму.

Налоговая знает о нас больше, чем мы думаем.

Видео: Как уплачивают налоги самозанятые. Налог на профессиональный доход

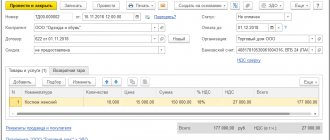

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Штрафы для самозанятых

Большой Брат видит все транзакции. И это хорошо для регулирования. Закон гласит: самозанятый, который скрывает информацию о доходах, будет оштрафован на 20% от суммы нарушения в первый раз и 100% — во второй.

Какие платежи заменяет налог на профессиональный доход

Самозанятые и ИП не платят НДФЛ с дохода, на который был уплачен налог на профессиональный доход. Кроме того, ИП не платят налог на добавленную стоимость, не считая НДС при импорте товаров и не платят фиксированные взносы.

Налоговые вычеты

Для самозанятых действует налоговый вычет. Он равняется 1% от доходов, полученных от физических лиц и 2% — от ИП и предприятий. Схема действует до тех пор, пока сумма всех вычетов не достигнет 10 000 руб.

Предположим, что я в течение месяца оказывал услуги физлицам и заработал 50 000 руб. Тогда вместо 4% налога я заплачу 3%. В денежном выражении это означает, что я заплачу не 2000 руб., а 1500 руб. Величина вычета таким образом составляет 500 руб. В запасе у меня остаётся 9500 руб.

Прошёл ещё один месяц. Снова те же выручка, процент по налогу и вычет. В запасе у меня остаётся 9 000 руб. До тех пор, пока значение запаса не исчерпается, я могу делать вычет.

Налоговый вычет для самозанятых — это, по сути, аванс в размере 10 000, который государство даёт предпринимателю.

В моём примере я взаимодействовал только с физлицами, но то же самое справедливо и для юрлиц и ИП. Я могу совершать вычеты для обоих, но расходуют они один и тот же аванс, то есть общие 10 000 руб. Если я совершаю вычет и по выручке от физлиц, и по выручке от ИП и предприятий, то мой запас иссякнет быстрее.

Настоятельно рекомендую делать вычеты, потому что 10 000 руб. на дороге не валяются.

Минусы

У данного режима есть 2 недостатка.

- Не исчисляется пенсионный стаж. Его нет в обязательном порядке, но самозанятый может добровольно совершать взносы в Пенсионный фонд РФ. В 2021 году сумма взноса составляла 32 448 р.

- Нельзя делать взносы в ФСС и получать оттуда пособия. Однако самозанятый по-прежнему может получать бесплатную медицинскую помощь, как и любой гражданин РФ.

Я обращаю особое внимание на пенсионный стаж. Если не платить добровольно взносы в ПФ, то в будущем государство ничего не вернёт и самозанятому придётся довольствоваться минимальной пенсией.

Видео: Самозанятые — Изменения в 2021 Году. Регионы, пенсии, ограничения

Закон о самозанятых гражданах (полный текст)

Федеральный закон от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» содержит 16 статей: Статья 1. Территория и срок проведения эксперимента Статья 2. Общие положения Статья 3. Мобильное приложение «Мой налог» Статья 4. Налогоплательщики налога на профессиональный доход Статья 5. Порядок и условия начала и прекращения применения специального налогового режима Статья 6. Объект налогообложения Статья 7. Порядок признания доходов Статья 8. Налоговая база Статья 9. Налоговый период Статья 10. Налоговые ставки Статья 11. Порядок исчисления и уплаты налога Статья 12. Налоговый вычет Статья 13. Налоговая декларация Статья 14. Порядок передачи сведений при произведении расчетов Статья 15. Особенности применения отдельных налогов, страховых взносов и специальных налоговых режимов при проведении эксперимента Статья 16. Вступление в силу настоящего Федерального закона

Скачать официальный полный текст закона о самозанятых гражданах можно по ссылке: Закон от 27.11.2018 № 422-ФЗ (pdf, 1,5 МБ).

Закон о самозанятых

В 2021 году территория проведения эксперимента по выводу самозанятых из «тени» была ограничена 4 регионами России, налог на профессиональный доход действовал в Москве, в Московской и Калужской областях, а также в Республике Татарстан.

15 декабря 2021 года президент России Владимир Путин подписал закон о расширении эксперимента по налогу на самозанятых граждан (Федеральный закон от 15.12.2019 № 428-ФЗ «О внесении изменений в Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)»).

Самозанятые в 2021 году

В текущем году изменились только регионы, в которых теперь действует этот режим. В будущем Министерство финансов РФ планирует распространить эту практику на всю страну.

На самом деле ограничений нет и сейчас. При регистрации каждый самозанятый сам указывает, в каком регионе он собирается вести деятельность. Например, блоггер или автор Ютуб — канала из далёкой провинции в качестве места деятельности может указать Москву, хотя на самом деле его поле деятельности — весь мир.

Частые вопросы

- Если самозанятый ещё и работает и суммарный доход превышает 2,4 миллиона в год, что тогда?

В лимит 2,4 миллиона в год входит только доход, полученный в качестве самозанятого. Доход на работе учитывается отдельно и налоги с него выплачивает работодатель.

- Ограничение в 2,4 млн руб в год — это 200 тысяч в месяц. Если самозанятый получил в месяц 300 тысяч, при этом заплатил ИП 100 тысяч, то как считать налог?

Нет лимита в 200 тысяч в месяц — только 2,4 млн руб. в год. Самозанятый может получить хоть 2,4 млн руб в месяц, а в остальные 11 месяцев календарного года — ничего.

Для расчёта налога используется только выручка. Чтобы учитывать расходы, нужно стать ИП с УНС 15% с прибыли.

- Может самозанятый открыть магазин автозапчастей или автомойку?

Магазин однозначно нельзя. Запрещено перепродавать любые товары, особенно подакцизные. Для этого нужен ИП.

Автомойку можно, если на ней не будет наёмных работников (всё сам).

- Может ли самозанятый открыть интернет — магазин и как быть с чеками для клиентов?

Это зависит от товаров, которые будете продавать. Перепродавать однозначно нельзя. А продавать товары собственного производства — рукоделия, мёд, кованные изделия и т.д. — можно.

ККТ покупать не надо — чек можно сформировать в мобильном приложении «Мой налог».

- Работаю дома (ногтевой сервис). Декретный отпуск закончился. Могу ли я стать самозанятой?

Да, если вы только оказываете услуги, но не перепродаёте связанные с ними товары и если у вас нет наёмных работников.

- Я кондитер на дому, продаю товар собственного производства. Надо ли становиться самозанятым?

Да, если ваше деятельность не подлежит обязательному лицензированию.

- Может ли врач стоматолог зарегистрироваться как самозанятый? И вообще можно ли оказывать другие мед. услуги (например массаж) самозанятым?

Самозанятым недоступны виды деятельности, требующие лицензирования.

- Я занимаюсь дропшиппингом, могу ли стать самозанятым? Ведь я не покупаю товары, которые продаю.

Доход в дропшиппинге формируется как разница между ценой продажи и ценой покупки. Это торговля, а торговля для самозанятых запрещена.

- Я копирайтер. Заказы есть не всегда. Став самозанятым, как уплачивать налог, когда нет заказов?

Самозанятый уплачивает налог с выручки. Нет выручки — нет налога.

- Хочу купить оборудование по изготовлению пенобетона для заливки полов и монолитных стен дачных домов. Материалы закупаю по рознице. Стать самозанятым или ИП?

Сначала подсчитайте, что выгоднее — платить 4% с выручки или 15% с прибыли. В первом случае проще стать самозанятым. Во втором потребуется ИП с УСП 15%.

Заключение

Великий экономист Джон Кейнс однажды сказал: «Единственное интеллектуальное занятие, которое всегда себя окупает, — это уклонение от уплаты налогов». Учёный жил в первой половине двадцатого века, а тогда у налоговиков ещё не было таких мощных систем наблюдения, которые есть сейчас в развитых странах и России.

Самозанятые — это действительно самый простой и низкозатратный налоговый режим. Ведь никакого списка видов деятельности не существует, а значит, разрешено всё, что не запрещено Законом.

Правительство обещает ничего не менять. Если оно сдержит своё слово, то данный режим — лучшее решение для начинающих предпринимателей, выбравших соответствующую деятельность.

Налог на самозанятых с 1 января 2021 года (1 часть)

Начало 2021 года, помимо многочисленного налогового прессинга, ознаменуется введением налога на профессиональный налог (именуемом в простонародье «налог на самозанятых»). Проанализируем основные положения Федерального закона от 27.11.2018 г. №422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее по тексту – Закон №422-ФЗ).

После многочисленных дебатов Президентом РФ 27 ноября 2021 г. подписан Закон №422-ФЗ, который в экспериментальном порядке вводит налог на профессиональный доход (далее по тексту – НПД) для самозанятых граждан.

По замыслу законодателей, физические лица и ИП, которые перейдут на новый специальный налоговый режим, смогут платить с доходов налог по льготной ставке — 4 или 6%, что позволит им легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

Забегая вперед, отметим, что переход на уплату НПД носит добровольный характер. Эксперимент проводится с 1 января 2021 г. до 31 декабря 2028 года включительно.

Важно!

Пилотный проект будет длиться 10 лет. При этом в течение 10 лет проведения эксперимента не будут увеличены налоговые ставки и (или) уменьшен предельный размер доходов для применения спецрежима (сейчас он составляет 2,4 млн рублей – п.8 пп.2 ст.4 Закона №422-ФЗ).

Какие категории граждан признаются самозанятыми?

В Законе №422-ФЗ самозанятыми гражданами признаются физические лица, в том числе ИП, получающие доходы от деятельности, они не имеют работодателя и не привлекают наемных работников.

Территория проведения эксперимента

Эксперимент по установлению специального налогового режима будет проводиться в четырех российских регионах: в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан).

Условия для применения НПД

Обозначим основные условия применения спецрежима.

Прежде всего, граждане (в т.ч. и ИП) должны осуществлять деятельность на территории любого из четырех экспериментальных субъектов РФ. Налогоплательщики должны иметь гражданство РФ или являться гражданами государств – членов ЕАЭС.

ИП, применяющие иные режимы налогообложения, также могут перейти на уплату НПД. Порядок отказа от «старого» режима налогообложения и переходные моменты прописаны в ст.15 Закона №422-ФЗ.

Отметим, что п.2 ст.4 Закона №422-ФЗ установлено немало ограничительных барьеров для применения НПД.

Так, не вправе применять специальный налоговый режим лица:

- реализующие подакцизные товары и товары, подлежащие обязательной маркировке средствами идентификации;

- осуществляющие перепродажу товаров, имущественных прав (за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд);

- занимающиеся добычей и (или) реализацией полезных ископаемых;

- имеющие работников, с которыми они состоят в трудовых отношениях;

- ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров;

- оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров ККТ при расчетах с покупателями (заказчиками) за указанные товары;

- применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются НДФЛ (за исключением случаев отказа от ЕНВД, УСН, ЕСХН, переход с ОСНО в установленном порядке — ст.15 Закона №422-ФЗ);

- у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 миллиона рублей. Например, ИП, который перепродает товары и захочет перейти со спецрежима или ОСНО на уплату ПНД, сделать это в виду установленных ограничений не сможет.

Если годовой доход превысил 2,4 млн рублей, то регистрация в качестве плательщика НПД прекращается. В этом случае доходы, превышающие установленный лимит, будут облагаться по обычным ставкам: для физического лица-резидента — по ставке 13%, для ИП — в зависимости от применяемой системы налогообложения.

Важно!

Фактически НПД подлежит применению гражданами (в т.ч. и ИП), которые сами производят товары (например, шьют какие-либо изделия, изготовляют сувениры и т.п.) либо оказывают услуги либо выполняют работы (удаленная работа через электронные площадки, оказание косметических услуг на дому, сдача квартиры в аренды, фото- и видеосъемка на заказ, проведение праздничных мероприятий, строительные работы и ремонт помещений и т.п.) и получают с этого небольшой, по сравнению с «упрощенцами», доход — не более 2,4 млн рублей в год.

Физические лица, применяющие спецрежим, освобождаются от налогообложения НДФЛ лиц в отношении доходов, являющихся объектом налогообложения НПД. То есть двойного налогообложения одних и тех же доходов не будет (п.8 ст.2 Закона №422-ФЗ).

А ИП, применяющие спецрежим, не признаются налогоплательщиками НДС (за исключением «ввозного» НДС) и не платят страховые взносы «за себя», если только не захотят это сделать добровольно (п.9, п.11 ст.2 Закона №422-ФЗ).

При этом «физики» не освобождены от уплаты налога на имущество физических лиц, а ИП – от обязанностей налогового агента.

Как встать на учет?

Прежде всего, «физикам», не являющимися ИП, регистрироваться в качестве ИП не нужно (исключение составляет ведение видов деятельности, при которых требуется обязательная регистрация в качестве ИП).

Встать на учет в налоговой инспекции в качестве плательщика НПД они могут дистационно, не посещая налоговую инспекцию.

ИП, как и «физикам», также необходимо встать на учет в качестве плательщиков НПД. Но это возможно только после отказа от применяемого спецрежима (например, ЕНВД, УСН, ЕСХН) либо перехода с ОСНО. То есть ИП не должны совмещать НПД с иными спецрежимами или ОСНО, предусматривающей уплату НДФЛ.

ИП, которые приняли решение перейти с других спецрежимов (УСН, ЕСХН, ЕНВД) на спецрежим «самозанятых», должны уведомить налоговиков в месячный срок (Письмо ФНС РФ от 10.01.2019 г. №СД-4-3/[email protected]).

Важно! Чтобы встать на учет, нужно скачать на мобильный телефон, смартфон или компьютер программное обеспечение «Мой налог». На момент написания статьи, приложение «Мой налог» уже появилось на сайте https://npd.nalog.ru/app/. Скачать мобильное приложение «Мой налог» можно для платформы Android через сервис Google Play, а для платформы iPhone OS через сервис App Store. В поле поиска приложений нужно ввести слова «Мой налог».

С помощью данного приложения необходимо направить в налоговую инспекцию заявление о постановке на учет, паспортные данные и фотографию.

Встать на учет можно и через личный кабинет налогоплательщика. В этом случае заполняется только заявление, фотография не требуется.

Законом №422-ФЗ предлагается еще один способ постановки на учет — воспользоваться услугами кредитной организации, которой переданы полномочия по направлению налоговикам заявления о постановке на учет, а также паспортных данных гражданина. В этом случае также заполняется только заявление (которое заверяется ЭЦП кредитной организации), фотография не требуется.

Для граждан из государств — членов ЕЭАС предусмотрены особенности постановки на учет (п.3 и п.5 ст.5 Закона №422-ФЗ).

Для таких граждан нет возможности подключения к мобильному приложению «Мой налог». Постановка на учет осуществляется при использовании доступа личного кабинета налогоплательщика, а также с помощью уполномоченной кредитной организации.

После того, как все документы направлены (заявление, а также в некоторых случаях фотография), физическое лицо (в т.ч. и ИП) получит из налоговой инспекции уведомление о постановке на учет (либо об отказе) тем же способом, который использовался при направлении документов в ИФНС при постановке на учет.

Датой постановки на учет в качестве плательщика НПД считается дата направления в налоговую инспекцию заявления о постановке.

Объект налогообложения НПД

Объектом налогообложения признаются доходы от реализации товаров (работ, услуг, имущественных прав).

При этом не признаются объектом налогообложения доходы:

- получаемые в рамках трудовых отношений;

- от продажи недвижимого имущества, транспортных средств;

- от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

- государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

- от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

- от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

- от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад;

- от определенных видов деятельности (по присмотру и уходу за детьми, больными, пожилыми людьми, достигшими 80 лет, иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации; репетиторству; уборке жилых помещений, ведению домашнего хозяйства), при этом физические лица должны стоять на учете в налоговой инспекции в соответствии с п.7.3 ст.83 НК РФ;

- от уступки (переуступки) прав требований;

- в натуральной форме;

- от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Почему сделано исключения в части обозначенных доходов? Прежде всего, для исключения двойного налогообложения, поскольку перечисленные доходы облагаются НДФЛ в соответствии с гл.23 НК РФ в общеустановленном порядке.

Датой получения доходов от реализации товаров (работ, услуг, имущественных прав) признается дата получения соответствующих денежных средств или дата поступления таких денежных средств на счета налогоплательщика в банках либо по его поручению на счета третьих лиц. Если реализуются товары (работы, услуги, имущественные права) на основании договоров поручения, договоров комиссии или агентских договоров с участием посредника в расчетах, доход считается полученным в последний день месяца получения посредником денежных средств (п.1 и п.2 ст.7 Закона №422-ФЗ).

Для ИП, применявших ранее иной спецрежим, установлены особенности признания доходов при расчете НПД (п.3 Закона №422-ФЗ). Такие ИП не признают в составе доходов при исчислении НПД доходы от реализации товаров (работ, услуг, имущественных прав), в случае, если оплата за указанные доходы поступила после перехода ИП на уплату НПД, ранее применявшего иные спецрежимы.