В процессе отражения фактов хозяйственной деятельности и оформления первичных документов каждому бухгалтеру необходимо формировать регистры бухгалтерского учета (ч. 5 ст. 10 Закона №402-ФЗ). Рассмотрим подробнее создание и настройку данных регистров бухучета в программе «1С:Бухгалтерия 8», ред. 3.0.

- Обязательные реквизиты регистров бухучета

- Регистры бухучета в «1С»

- Настройка регистров бухгалтерского учета

- Подписание и сохранение регистров бухучета в электронном виде

Прочие расчеты

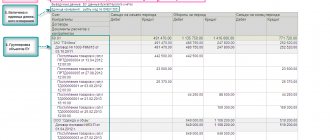

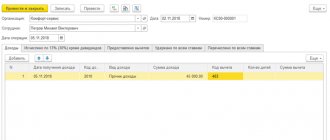

Регистр накопления «Прочие расчеты» предназначен для учета взаиморасчетов по зарплате, налогам и подотчетным лицам для целей УСН (рис. 6). Возникновение дебиторской задолженности в регистре отражается приходными записями, погашение дебиторской задолженности — расходными записями. Возникновение кредиторской задолженности в регистре отражается расходными записями, погашение кредиторской задолженности — приходными записями.

Рисунок 6.

Записи регистра используются для контроля оплаты и определения суммы расходов, учитываемых при определении налоговой базы для объекта налогообложения «доходы, уменьшенные на величину расходов».

Записи в регистрах накопления подсистемы УСН формируются при проведении документов, регистрирующих факты хозяйственной жизни организации.

Разновидность регистров

По назначению регистры налогового учета 1С делятся на группы:

- Регистры учета хозопераций необходимы для систематизации информации о фактах деятельности хозяйствующего субъекта, которые ведут к возникновению объекта налогового учета;

- Регистры учета состояния единицы НУ существуют для сбора данных о наличии и движении конкретного объекта налогового учета;

- Регистры промежуточных расчетов осуществляют вспомогательную функцию: применяются на этапе установления стоимости объекта, а также как первоисточник информации для заполнения регистров создания отчетных данных;

- Регистры создания отчетных данных существуют для обобщения данных о признанных доходах и расходах отчетного (налогового) времени, расчета налоговой базы и расшифровки некоторых отдельных доходов и расходов в налоговой декларации по налогу на прибыль.

Необходимо подобрать научные статьи для учебной работы? Укажи тему и получи ответ через 15 минут получить помощь

Рисунок 2. Пример налогового регистра. Автор24 — интернет-биржа студенческих работ

Расчет налога при УСН

В регистре сведений «Расчет налога при УСН» программа при выполнении одноименной регламентной операции закрытия месяца сохраняет сведения о расчете суммы авансового платежа по налогу при УСН (за соответствующий отчетный период), а также и суммы налога по УСН (за соответствующий налоговый период) (рис. 8).

Рисунок 8.

Оставить заявку

Уважаемые читатели! Получить ответы на вопросы по работе c программными продуктами 1С Вы можете на нашей Линии Консультаций 1С. Ждем Вашего звонка!

Требования к регистрам

В соответствии со статьей 313 НК РФ налогоплательщики обязаны исчислять налоговую базу по истечении каждого (налогового) отчетного промежутка времени на основании подтвержденных данных налогового учета.

Замечание 1

Налоговый учет — это систематизация бухгалтерской информации для установления налоговой базы по конкретному налогу на основании данных первичных документальных актов.

В качестве подтверждения данных НУ выступают:

- первичная учетная документация;

- регистры аналитические НУ;

- расчет налоговой базы.

Аналитическими регистрами НУ являются сводные форматы систематизации информации налогового учета за каждый отчетный период.

В обязательном порядке данные формы должны содержать:

Готовые работы на аналогичную тему

- Курсовая работа Регистры налогового учета в 1С 460 руб.

- Реферат Регистры налогового учета в 1С 280 руб.

- Контрольная работа Регистры налогового учета в 1С 200 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

- название регистра;

- дату составления;

- название хозяйственных операций;

- измерители самой операции в денежном и натуральном выражении;

- подпись и ее расшифровку ответственного лица за составление документа. Формы регистров и алгоритм отражения в них аналитических данных налогового учета, налогоплательщики вправе разрабатывать самостоятельно, но обязательно включать в дополнение к учетной политике для дальнейших целей налогообложения.

Рисунок 1. Расположение налоговых регистров в 1С. Автор24 — интернет-биржа студенческих работ

Закладка «Денежные средства»

Установка флага «По статьям движения денежных средств» добавляет субконто «(об) Статьи движения денежных средств» на следующих счетах учета денежных средств.

- Счет 50. Касса.

- Счет 51. Расчетные счета.

- Счет 52. Валютные счета.

- Счет 55. Специальные счета в банках.

В соответствии с приказом Минфина РФ от 22.07.03 N 67н «Отчет о движении денежных средств (форма № 4)» могут не представлять следующие организации.

- Пункт 3. Субъекты малого предпринимательства, не обязанные проводить аудиторскую проверку достоверности бухгалтерской.

- Пункт 4, абз. 1. Некоммерческие организации.

- Пункт 4, абз. 3. Общественным организациям (объединениям), не осуществляющим предпринимательской деятельности и не имеющим кроме выбывшего имущества оборотов по продаже товаров (работ, услуг), в составе бухгалтерской отчетности.

Все остальные организации, обязаны представлять «Отчет о движении денежных средств (форма № 4)». В программе 1С Бухгалтерия 8 его можно сформировать, если установлен флаг «По статьям движения денежных средств».

Внимание. Даже, если ваша организация и не отчитывается по форме № 4, все равно установите флаг в реквизите «Денежные средства». Это очень поможет и бухгалтеру и директору при анализе денежных потоков.

Закладка «Виды деятельности»

На первый взгляд эта закладка не вызывает ни каких вопросов. Но именно на ней заложена мина замедленного действия.

Однако давайте по порядку. На закладке явно отображены два вида деятельности.

- Флаг «Производство продукции, выполнение работ, оказание услуг».

- Флаг «Розничная торговля».

Кто то, возможно, удивится, а, где же оптовая торговля. Специально задавать в параметрах учета, а затем и в учетной политике наличие оптовой торговли не надо. Этот вид деятельности по умолчанию уже прописан в конфигурации. Поэтому независимо от состояния этих флагов любая организация предприятия может заниматься оптовой торговлей.

Флаг «Производство продукции, выполнение работ, оказание услуг».

В руководствах говорится, что этот флаг следует устанавливать, если хотя бы одна из организаций предприятия занимается производством продукции, выполнением работ иили оказанием услуг. После установки флага отобразится еще одна закладка. Это закладка «Производство». На ней необходимо указать тип цены, который будет играть роль плановой стоимости для выпускаемой продукции (работ, услуг).

Флаг «Розничная торговля».

Флаг следует устанавливать, если хотя бы одна из организаций предприятия занимается розничной торговлей. После установки флага отобразится еще одна закладка. Это закладка «Товары в рознице». На ней можно указать дополнительную аналитику для учета товаров, продаваемых в розницу через неавтоматизированную торговую точку (НТТ).

Отображение закладки «Товары в рознице», может спровоцировать ложный вывод. Будто флаг «Розничная торговля» надо устанавливать только в том случае, если организация хочет настроить дополнительную аналитику при розничной торговле через НТТ. Не только! Состояние флага очень важно для определения учетной политики организации.

Установка этих флагов действует вариативно. Так, если в форме «Настройка параметров учета», установлен флаг «Производство продукции, выполнение работ, оказание услуг», то в регистре сведений «Учетная политика организаций» для любой организации можно будет либо подтвердить, либо отказаться от ведения производственной деятельности (работ, услуг). То же самое относится и к флагу «Розничная торговля».

Напротив, снятие этих флагов действует безусловно на учетную политику. В этом случае программа не позволит в регистре сведений «Учетная политика организаций» ни для одной организации указать такие виды деятельности, как розничная торговля или производственная деятельность.

В целях правильного ведения производственной деятельности и розничной торговли очень важно помнить о следующем.

Внимание. Состояние флагов «Производство продукции, выполнение работ, оказание не запрещает в программе ведение производственной деятельности и деятельности, связанной с розничной торговлей. И это очень плохо.

Такое положение вещей может приводить к серьезным ошибкам в учете. Например, при снятом флаге «Производство продукции, выполнение работ, оказание услуг» программа не блокирует документы «Требование-накладная» и «Отчет производства за смену». Она позволяет их оформлять и проводить.

Поэтому, если бухгалтер ведет производственную деятельность, не обозначив ее в учетной политике, то при закрытии месяца будут ошибки при проведении. В свою очередь это приведет к неправильному расчету фактической себестоимости готовой продукции и корректировки выпуска. Не правильно будут закрыты затратные счета.

Аналогичная ситуация возникнет и в том случае, если в учетной политике не задан вид деятельности «Розничная торговля», а бухгалтер, тем не менее, регистрирует розничные операции.

Внимание. Положения учетной политики используются регламентными документами закрытия месяца.

Конечно, лучше было бы, если бы программа умела блокировать операции, не соответствующие учетной политике. К сожалению, это предусмотрено не везде. Как же быть?

Не надо мудрить. Если в организации ведется производственную деятельность, обязательно установите флаг «Производство продукции, выполнение работ, оказание услуг». То же самое относится и к розничной торговле.

Можно предположить, что наличие закладки «Виды деятельности» обусловлены возможностью многофирменного учета в одной информационной базе. И, наверное, тем, что даже для однофирменного учета могут быть организации с очень большим объемом информации.

Эти обстоятельства могут приводить к заметному возрастанию времени закрытия месяца. Однако в подавляющем большинстве случаев отсутствует сколько-нибудь осмысленная необходимость многофирменного учета. Также огромное количество организаций обладают вполне небольшими размерами информационных баз.

Для таких организаций, чтобы обезопасить себя, целесообразно установить флаги «Производство продукции, выполнение работ, оказание . Независимо от того есть или нет в организации производственная деятельность и розничная торговля.

Закладка «Производство»

Закладка «Производство» отображается, если на закладке «Виды деятельности» установлен флаг «Производство продукции, выполнение работ, оказание class=»aligncenter» width=»600″ height=»352″[/img]

В типовой конфигурации 1С Бухгалтерия 8 учет готовой продукции ведется только по плановым ценам. Поэтому на закладке «Производство» следует указать тип цены, который будет играть роль плановой цены.

Поясним. Конкретное изделие может быть изготовлено, скажем, в середине месяца и отправлено на склад готовой продукции, дебет счета 43 «Готовая продукция». На этом счете есть обязательное субконто «Номенклатура». На этом субконто ведется количественно суммовой учет. Значить при списании на склад готовой продукции надо указать не только наименование готовой продукции, но и ее цену.

Однако фактическая цена на момент выпуска продукции обычно неизвестна. Она будет известна только в конце месяца. Когда все прямые и косвенные затраты спишутся на счет 20 «Основное производство», на номенклатурную группу, которая в своем составе имеет данную продукцию.

А раз неизвестна фактическая цена, значить надо использовать какую-то иную цену. Так как фактическая цена в течение месяца неизвестна, то типовой конфигурации 1С Бухгалтерия 8 учет готовой продукции ведется только по плановым ценам. По этой цене готовая продукция поступает на склад готовой продукции. Как посчитать плановую цену, это уже вопрос планового отдела предприятия.

Все используемые на предприятии типы цен описываются пользователем в справочнике «Типы цен номенклатуры».

Формально в качестве плановой цены можно использовать любой элемент этого справочника. Разумеется, наименование не имеет значения. Имеет значение осмысленность.

Производимая продукция, выполняемые работы и оказываемые производственные услуги описываются в справочнике «Номенклатура». Для этих позиций документом «Установка цен номенклатуры» для планового типа цены целесообразно назначить конкретные значения цен.

После этих настроек значения плановых цен (продукции, работ, услуг) будут автоматически подставляться в документы «Отчет производства за смену» и «Акт об оказании производственных услуг». В противном случае каждый раз их придется вводить вручную.

Закладка «Товары в рознице»

Закладка «Товары в рознице» отображается, если на закладке «Виды деятельности» установлен флаг «Розничная торговля».

Прежде всего, обратите внимание на то, что на этой закладке детализируется не вся розничная торговля, а только торговля через неавтоматизированные торговые точки (НТТ). Для торговли через НТТ используются следующие счета.

- Счет 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)».

- Счет 42.02 «Торговая наценка в неавтоматизированных торговых точках».

Аналитический учет товаров по этим счетам всегда ведется по складам. То есть, если на закладке «Запасы» отключить учет по складам, то на этих счетах субконто «Склады» все равно останется.

На закладке «Товары в рознице» можно подключить дополнительную аналитику, субконто к счетам 41.12 и 42.02.

- Флаг «По номенклатуре (обороты)». Установка флага приведет к тому, что на счете 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)» подключается субконто «(об)Номенклатура». Это позволит, например, в отчете «Оборотно-сальдовая ведомость» посмотреть дебетовые обороты по этому счету с детализацией до номенклатурных позиций. Однако, так как субконто оборотное, то сведения об остатках номенклатуры в НТТ отчет не покажет.

- Флаг «По ставкам НДС». Если установлен данный флаг, то к счетам 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)» и 41.02 «Торговая наценка в неавтоматизированных торговых точках» подключается субконто «Ставки НДС».

Этот флаг целесообразно устанавливать, если торговля товаров в розницу осуществляется с разными ставками НДС (10% и 18%).

Любое состояние этих флагов безусловно распространяется на все организации предприятия. План счетов то общий.

На закладке «Товары в рознице» отображаются настройки только для торговли через НТТ. Это приводит к ложному выводу. Если в организациях ведется оптовая торговля и розничная торговля, но только через АТТ, то флаг «Розничная торговля» вроде бы и не обязательно устанавливать. Это не так!

Внимание. Если хотя бы в одной организации предприятия ведется любой вид розничной торговли (через АТТ и/или НТТ) обязательно установите флаг «Розничная торговля».

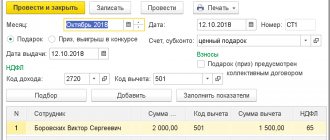

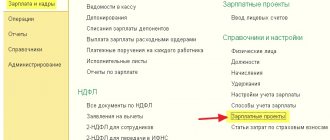

Настройки, влияющие на расчет НДФЛ

Настройка регистрации в ИНФС организации и обособленных подразделений

Для корректного формирования отчетности по НДФЛ необходимо указать данные регистрации организации и ее обособленных подразделений в налоговом органе (ИФНС), поскольку в разрезе этих сведений формируется регламентированная отчетность 6-НДФЛ и 2-НДФЛ.

Регистрация в ИФНС организации

Данные регистрации организации в налоговом органе (ИФНС) указываются в карточке организации на вкладке Главное по ссылке Изменить данные регистрации:

В форме необходимо указать КПП организации, Код налогового органа, его краткое и полное наименование, коды ОКТМО и ОКАТО. Также в поле Сведения о регистрации действуют с необходимо указать месяц, начиная с которого будут данные регистрации будут считаться в 1С 8.3 ЗУП актуальными. К заполнению последнего реквизита следует отнестись внимательно, т.к. некорректное указание месяца начала действия регистрации может привести к невозможности автоматического заполнения отчетности по НДФЛ.

По ссылке Выбрать из числа известных регистрации можно перейти в список справочника Регистрации в налоговом органе, чтобы выбрать регистрацию из списка уже созданных в программе сведений о регистрации в налоговом органе.

В открывшемся списке можно также создать новую регистрацию по кнопке Создать.

По ссылке История изменения регистрации можно посмотреть историю изменения регистрации:

Создание в 1С:ЗУП обособленного подразделения, выделенного на отдельный баланс

Обособленные подразделения, выделенные на отдельный баланс, регистрируются в справочнике Организации с установленным флажком Это – филиал (обособленное подразделение). После установки флажка необходимо выбрать головную организацию в поле Головная организация филиала.

При внесении регистрационных данных по обособленному подразделению, рекомендуется выбирать эти данные из числа созданных регистраций. Это позволит случайно не «затереть» регистрационные данные по организации. Для этого необходимо вначале перейти по ссылке Изменить данные регистрации:

В форме Регистрация в налоговом органе перейти по ссылке Выбрать из числа известных регистраций и выбрать строку с предварительно внесенными регистрационными данными или создать новый элемент по кнопке Создать:

Само заполнение реквизитов данных о регистрации в ИФНС обособленного подразделения аналогично заполнению регистрационных данных для Организации.

Создание в 1С:ЗУП обособленного подразделения, не выделенного на отдельный баланс

Обособленные подразделения, не выделенные на отдельный баланс, регистрируются в справочнике Подразделения (Настройки – Подразделения) с установленным флажком Это – обособленное подразделение. Настроить регистрацию в ИФНС такого подразделения можно в карточке подразделения по ссылке Изменить рядом с полем Регистрация в налог. органе:

В остальном алгоритм заполнения регистрации в ИФНС производится аналогично заполнению регистрационных данных для обособленного подразделения, выделенного на отдельный баланс.

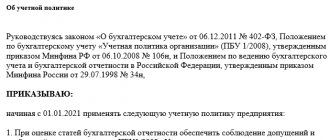

Настройка учетной политики организации

Настройки учетной политики организации открываются по ссылке Учетная политика на вкладке Учетная политика и другие настройки справочника Организации (Настройка – Организации).

В учетной политике есть несколько настроек, связанных с расчетом НДФЛ:

Рассмотрим их подробнее.

Удержание НДФЛ при выплате межрасчетных начислений с авансом

Настройка Удержание НДФЛ при выплате межрасчетных начислений с авансом может принимать значения:

- Удерживать налог (рекомендовано);

- Указывать в документе необходимость удержания налога при выплате с авансом.

Данная настройка появилась в версии 3.1.8. Настройка решает проблему, когда при выплате Командировки с авансом, удержанный налог с Командировки регистрируется на дату выплаты аванса, с крайним сроком его перечисления — следующим днем после выплаты. Однако, поскольку Командировка является доходом по коду 2000 (оплата труда), обязанности перечислять НДФЛ при ее выплате за первую половину месяца у работодателя не возникает.

Настройка Удержание НДФЛ при выплате межрасчетных начислений с авансом позволяет не регистрировать удержание НДФЛ при выплате Командировки с авансом. Если переключатель установлен в положение Указывать в документе необходимость удержания налога при выплате с авансом, то при указании способа выплаты С авансом в документе Командировка, появляется поле Перечислить налог, позволяющее выбрать, когда перечислять НДФЛ: При выплате вместе с авансом или При выплате зарплаты после окончательного расчета.

Применение стандартных вычетов

Настройка Применение стандартных вычетов определяется как будут применяться вычеты в месяцах, в которых доход налогоплательщика оказался меньше, чем положенный ему вычет:

- Нарастающим итогом в течение налогового периода — означает, что вычет будет применен с учетом доходов и ранее примененных вычетов в течение года нарастающим итогом. В этом случае исчисленный налог может быть рассчитан с минусом.

- В пределах месячного дохода налогоплательщика — означает, что вычет будет применен на сумму не более начисленного дохода в течение месяца. Таким образом НДФЛ за месяц не будет исчисляться меньше 0.

С точки зрения законодательства более корректно применять вычет нарастающим итогом в течение года.

Настройка Начислений для целей учета НДФЛ

Настройка обложения НДФЛ для различных начислений происходит в справочнике Начисления (Настройки – Начисления).

Графу Код дохода НДФЛ можно увидеть уже в списке начислений.

Скорректировать настройки обложения НДФЛ для начисления можно на вкладке Налоги, взносы, бухучет в группе НДФЛ.

Для облагаемых НДФЛ начислений необходимо задать Код дохода. Категория дохода доступна для редактирования не по всем кодам дохода. Например, по коду 2000 Категория дохода всегда Оплата труда, а вот по коду 2002 категорию можно скорректировать.

По кнопке Настройка НДФЛ, среднего заработка и др. можно в списке просмотреть, какие начисления облагаются НФДЛ, а какие нет, а также скорректировать код дохода:

Ввод сведений о налоговом статусе налогоплательщика

Данные о налоговом статусе сотрудника можно указать в карточке сотрудника по ссылке Налог на доходы.

По умолчанию установлен статус Резидент.

Статусы выбираются из предопределенного списка значений:

Следует не забывать заполнять реквизит Установлен с. Это важно при смене статуса налогоплательщика:

Ввод сведений о положенных сотрудникам вычетах по НДФЛ

Ввести заявление на вычеты можно из карточки сотрудника по ссылке Налог на доходы:

Другой вариант ввода данных о вычетах – через журнал Заявления на вычеты (Налоги и взносы — Заявления на вычеты).

Заявление на стандартные вычеты

В карточке сотрудника в форме Налог на доходы по ссылке Ввести новое заявление на стандартные вычеты создается новый документ Заявление на вычеты по НДФЛ:

В шапке документа следует указать месяц, с которого будут действовать стандартные вычеты:

В табличной части указываются данные о стандартных вычетах на детей. Данные в таблицу можно ввести после установки флажка Изменить вычеты на детей:

Виды вычетов выбираются из предопределенного перечня:

В графе Предоставляется по (включительно) указывается месяц по который будет применяться вычет. В графе Документ, подтверждающий право на вычет вносятся данные свидетельства о рождении ребенка либо справки с места учебы.

Обратите внимание, что на каждого ребенка, на которого положен вычет, в табличной части вводится отдельная строка. Например, заявление сотрудника, у которого четверо несовершеннолетних детей, будет выглядеть следующим образом:

Данные для применения личного вычета вводятся в нижней части формы. Следует установить флажок Изменить личный вычет и выбрать код личного вычета в поле Код:

В поле Документ, подтверждающий право на личный вычет вводятся данные подтверждающего документа.

Уведомление налогового органа о праве на имущественные и социальные вычеты

В карточке сотрудника в форме Налог на доходы по ссылке Ввести новое уведомление нал. органа на вычет создается новый документ Уведомление НО о праве на вычеты:

В шапке документа указывается Налоговый период, в котором должны быть предоставлены вычеты, а также месяц, с которого начинают применяться вычеты в поле Применять вычеты с:

В группе Уведомление о праве на вычет следует указать реквизиты уведомления: Номер, Дату, а также код ИФНС:

Сведения о вычетах на строительство и приобретение жилья, проценты по кредитам и процентам по перекредитованию указываются на вкладке Имущественные вычеты:

Сведения о социальных вычетах, таких как расходы на собственное обучение и на обучение детей, расходы на лечение и т.д. можно указать на вкладке Социальные вычеты:

Ввод сведений о доходах с предыдущего места работы

Сведения о доходах с предыдущего места работы необходимы для корректного расчета предела предоставления стандартных вычетов сотрудникам, принятым на работу не с начала года. Ввести их можно из карточки сотрудника по ссылке Налог на доходы. Ввод сведений осуществляется через специальную форму, которая открывается по ссылке Доходы с предыдущего места работы:

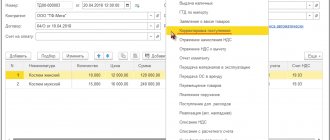

Подписание и сохранение регистров бухучета в электронном виде

Для создания регистра бухгалтерского учета в электронном виде необходимо нажать на кнопку «Регистр учета»

и выбрать

«Подписать ЭП и сохранить»

.

Чтобы сохранить регистр бухгалтерского учета (без подписи) необходимо нажать на кнопку «Регистр учета»

и выбрать

«Сохранить»

, таким образом данный регистр будет в электронном виде помещен в Архив регистров учета, в дальнейшем его можно распечатать и подписать.