Подарки сотрудникам являются частью корпоративной культуры и элементом мотивации работников. Новогодние праздники, 23 февраля, 8 марта, свадьба, рождение ребенка, выход на пенсию — самые распространенные поводы, по которым работодатели делают подарки. В качестве подарков могут быть, например, конфеты, цветы, сувениры, а также денежные суммы. Эксперты 1С рассматривают вопросы правового регулирования и налогообложения НДФЛ подарков работникам и порядок отражения их в «1С:Зарплате и управлении персоналом 8» редакции 3.

Правовое регулирование и налогообложение подарков сотрудникам

Законодательство РФ допускает вручение подарков сотрудникам и в рамках трудовых, и в рамках гражданских отношений. Статья 22 ТК РФ закрепляет за работодателем право поощрять работников за добросовестный эффективный труд.

Способ поощрения в законодательстве не уточнен. Наградить сотрудника, обеспечить стимул для добросовестного исполнения обязанностей можно и премией, и ценным подарком.

Статья 129 ТК РФ дает определение заработной плате. Оплата труда работника — это вознаграждение за труд, иные выплаты компенсационного характера и стимулирующие выплаты. Если выплата или некий натуральный доход входят в систему оплаты труда (т. е. перечислены в локальных нормативных актах, носят регулярный периодический характер, связаны с качеством труда, выработкой, зависят от должности или выслуги), то слово «подарок» употребляется в бытовом смысле. Формально же этот подарок составляет часть системы оплаты труда и по сути — премия.

С точки зрения гражданских взаимоотношений дарение регулируется главой 32 ГК РФ. Юридическое лицо вправе безвозмездно передать (подарить) физическому лицу (в том числе сотруднику) материальные ценности. Подарок может быть приурочен к Новому году, Дню защитника Отечества, Международному женскому дню, Дню ВДВ, ко дню рождения сотрудника и пр. Форма договора дарения законодательно не регламентирована.

Намерения работодателя одаривать своих сотрудников не следует закреплять коллективным и трудовыми договорами, положением о заработной плате и премировании, т. к. такие подарки не связаны с исполнением трудовых обязанностей.

Законодательством установлены правила вручения и принятия подарка. Вручая подарок сотруднику, бухгалтеру следует:

1. Определить, связан ли подарок с трудовыми достижениями сотрудника:

- если, к примеру, подарок связан с многолетним и плодотворным трудом сотрудника, то корректнее его сразу зарегистрировать в качестве премии, выданной в денежной или натуральной форме, и издать соответствующий приказ о премировании. При вручении работнику ценного подарка в качестве вознаграждения за труд НДФЛ нужно начислить с полной его стоимости (пп. 6 п. 1 ст. 208, ст. 209, п.п. 1, 3, 4 ст. 210 НК РФ);

- если подарки вручаются, к примеру, к Празднику Весны и Труда (1 мая), то следует оформить договор дарения. Согласно пункту 2 статьи 574 ГК РФ заключать договор дарения обязательно, когда дарителем является юридическое лицо и стоимость дара превышает 3 000 руб. Можно рекомендовать взять за правило при оформлении подарка в зависимости от причины и вне зависимости от суммы издавать либо приказ о премировании, либо оформлять договор дарения. Минфин России в письме от 12.08.2014 № 03-04-06/40051 разъясняет, что доход будет считаться подарком только при условии документального оформления подарка. Таким документом служит именно договор дарения.

2. Исчислить налогооблагаемую базу для НДФЛ и удержать налог с дохода сотрудника:

- согласно пункту 28 статьи 217 НК РФ к доходам, освобождаемым от налогообложения, относится стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей, которая не превышает 4 000 руб. за налоговый период. Таким образом, работодателю надлежит учитывать все подарки, выданные сотруднику. Когда суммарная стоимость подарков за год превысит 4 000 руб., то у работодателя возникнет обязанность налогового агента по НДФЛ;

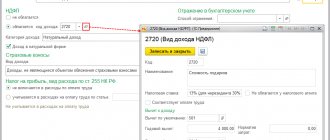

- в соответствии с действующими кодами видов доходов для отражения в отчетности по НДФЛ (утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/[email protected]) код дохода в виде подарка «2720» предусматривает вычет с кодом «501» в размере 4 000 руб. Для некоторых категорий граждан — ветеранов и инвалидов Великой Отечественной войны и др. — предусмотрен увеличенный вычет в размере 10 000 руб. (п. 33 ст. 217 НК РФ) с кодом «507»;

- доход, превышающий льготную сумму 4 000 руб., облагается НДФЛ. Ставка налога зависит от налогового статуса сотрудника. Для налогового резидента ставка НДФЛ составляет 13 % (п. 1 ст. 224 НК РФ), для нерезидента — 30 % (п. 3 ст. 224 НК РФ). Обратите внимание, что льготные категории нерезидентов — беженцы, граждане стран — участников Договора ЕАЭС, высококвалифицированные иностранные специалисты и др. — остаются в первую очередь нерезидентами. Они, получая подарок, уплачивают НДФЛ по ставке 30 %. При изменении налогового статуса НДФЛ нужно пересчитать, в том числе и исчисленный при вручении подарка.

3. Выяснить, является ли стоимость подарка объектом для обложения страховыми взносами, и при необходимости рассчитать их. Договор дарения — это договор гражданско-правового характера, в котором предусматривается передача сотруднику в собственность имущества (п. 1 ст. 572 ГК РФ). При этом у организации не возникает объекта обложения по страховым взносам (п. 4 ст. 420 НК РФ). При вручении работнику ценного подарка в качестве вознаграждения за труд стоимость подарка входит в расчетную базу по страховым взносам в соответствии с НК РФ.

Отметим, что сотруднику при получении подарка следует уточнить, что у работодателя — налогового агента была возможность удержать НДФЛ. Сведения об удержанном налоге содержатся в справке 2-НДФЛ. В противном случае сотруднику нужно сообщить о своем доходе в виде полученного подарка, представив в ИФНС налоговую декларацию 3-НДФЛ.

Примечание

О том, как определить налоговый статус физического лица, зарегистрировать его в «1С:Зарплате и управлении персоналом 8» (ред. 3), отразить изменение налогового статуса в программе и рассчитать НДФЛ, см. в статье «НДФЛ у нерезидентов: учет в 1С:ЗУП 8».

| 1С:ИТС Подробнее о том, как поощрить работника подарком, см. в «Справочнике кадровика» раздела «Кадры и оплата труда». |

Бухгалтерский учет новогодних подарков детям работников

Порядок отражения в бухгалтерском учете приобретенных организацией новогодних подарков для детей работников нормативно не установлен и должен быть закреплен в учетной политике организации. На практике применяются несколько вариантов:

- приобретенные подарки учитываются в составе материально-производственных запасов на счете 10 «Материалы»;

- стоимость приобретенных новогодних подарков для детей работников относится в момент приобретения на счет прочих расходов 91.2 «Прочие расходы» (п. 12 ПБУ 10/99), а для контроля за движением подарков организуется их учет на забалансовом счете;

- приобретенные подарки учитываются в составе товаров на счете 41 «Товары».

Если новогодние детские подарки по учетной политике организации учитываются как МПЗ или товары и их стоимость не были учтены в расходах ранее в момент приобретения, то их стоимость включается в прочие расходы при передаче работнику (абз. 5 п. 11, п. 16 ПБУ 10/99).Сумма исчисленного с безвозмездной передачи подарков НДС учитывается в прочих расходах (абз.

5 п. 11, п. 16 ПБУ 10/99) и отражается в бухгалтерском учете записью по дебету счета 91.02 «Прочие расходы» и кредиту счета 68 «Расчеты по налогам и сборам» субсчет «Налог на добавленную стоимость».

Подарки сотрудникам в 1С:ЗУП 8 (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 есть все необходимые механизмы для регистрации подарков сотрудникам, однако требуется их подключение и настройка.

Настройку и использование функциональности программы для регистрации подарков рассмотрим на примерах.

Пример 1

| Сотрудник В.С. Боровских, который является налоговым резидентом РФ, получил к юбилею 50 лет подарок — бронзовую скульптуру коня стоимостью 2 000 руб. Ни коллективный договор, ни положение о премировании организации ООО «Статистическое учреждение» не предусматривают обязательного одаривания сотрудников в честь пятидесятилетия. Работодатель решил вручить подарок, и для В.С. Боровских — это доход с кодом «2720». Стоимость скульптуры — менее 3 000 руб., но при получении подарка В.С. Боровских поставил подпись о согласии в получении подарка в договоре дарения — ведомости вручения подарков. Ранее в течение года сотрудник уже получал подарки к праздникам на сумму 2 500 руб. |

В организации ООО «Статистическое учреждение» практикуется дарение подарков, поэтому при настройке программы «1С:Зарплата и управление персоналом 8» редакции 3 соответствующая возможность подключается флагом Выдаются подарки и призы сотрудникам предприятия (меню Настройка — Расчет зарплаты).

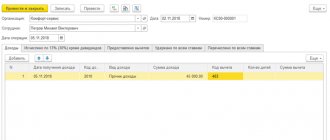

Для регистрации подарка на закладке Зарплата следует создать новый документ Приз, подарок и установить флаг Подарок (рис. 1).

Рис. 1. Документ «Приз, подарок»

В документе Дата выдачи подарка 12.10.2018 регистрируется дата фактического получения дохода. С точки зрения НДФЛ — это доход с кодом «2720». Этому доходу соответствует вычет с кодом «501» в размере 4 000 руб. в год. В Примере 1 сотрудник за год получил подарки на сумму 4 500 руб. Вычет 2 500 руб. уже был применен при вручении предыдущих подарков. При регистрации очередного подарка применяется оставшаяся часть вычета 1 500 руб. НДФЛ исчисляется с 500 руб. по ставке 13 % (т. к. В.С. Боровских — налоговый резидент РФ) и составляет 65 руб. Исчисленный НДФЛ в документе Приз, подарок следует удержать при очередной выплате денег и перечислить не позднее следующего дня, т. е. дня, следующего за днем выплаты дохода.

При выплате 15.10.2018 зарплаты за сентябрь НДФЛ в размере 65 руб. удержан вместе с налогом на сентябрьскую зарплату (рис. 2).

Рис. 2. Удержание НДФЛ с натурального дохода при выплате денежных средств

Подарок передан работнику по договору дарения, поэтому он не стал объектом обложения страховыми взносами.

Пример 2

| В отличие от Примера 1, не был заключен договор дарения при вручении В.С. Боровских бронзовой скульптуры коня к юбилею. |

Cтоимость подарка — менее 3 000 руб., поэтому договор дарения можно было не заключать. При этом получается, что подарок был вручен в рамках трудовых, а не гражданских отношений, и подлежит обложению страховыми взносами, так как не перечислен среди необлагаемых выплат, закрепленных статьей 422 НК РФ.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 для регистрации необходимости удержания страховых взносов следует в документе Приз, подарок (меню Расчет зарплаты — Призы, подарки) установить флаг Подарок (приз) предусмотрен коллективным договором. Страховые взносы со стоимости подарков будут исчислены при очередном начислении зарплаты в документе Начисление зарплаты и взносов, даже при отсутствии каких-либо начислений у этого сотрудника.

Пример 3

| В.С. Боровских получил к юбилею подарочный конверт, содержащий 2 000 руб. |

В соответствии с пунктом 1 статьи 572 ГК РФ работодатель может подарить сотруднику вещь, причем статья 128 ГК РФ указывает, что вещью могут быть и наличные деньги.

Денежный подарок от работодателя, не связанный с трудовой деятельностью (к празднику, юбилею и т. д.), — это доход сотрудника (п. 1 ст. 210 НК РФ) с кодом «2720».

Стоимость денежных подарков, как и подарков в натуральной форме, облагается НДФЛ в размере, превышающем 4 000 руб. за налоговый период, по ставке 13 или 30 % в зависимости от налогового статуса сотрудника.

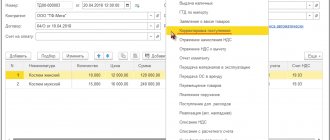

Если в организации практикуется дарение денежных средств, то в программе «1С:Зарплата и управление персоналом 8» редакции 3 следует выполнить предварительную настройку (рис. 3).

Рис. 3. Настройка вид расчета для регистрации денежного подарка

В меню Настройка — Начисления — кнопка Создать следует создать новое Начисление.

На закладке Основное

следует:

- в поле Наименование ввести название начисления, например «Подарок деньгами»;

- в поле Назначение начисления указать Прочие начисления и выплаты;

- в поле Начисление выполняется

выбрать По отдельному документу; - вид документа установить Разовое начисление

.

На закладке Налоги, взносы, бухучет

в поле НДФЛ переключатель необходимо установить на поле облагается и указать код дохода — 2720.

Сумма, освобождаемая от налогообложения (не более 4 000 руб. за налоговый период), отражается как вычет с кодом «501» и в программе применяется к доходу с кодом «2720» по умолчанию. В поле Категория дохода необходимо выбрать Прочие доходы.

В организации практикуется оформление договоров дарения для подарков на любую сумму, а не только для тех, стоимость которых превышает 3 000 руб. Для страховых взносов в поле Вид дохода необходимо выбрать Доходы, не являющиеся объектом обложения страховыми взносами. Настройка Начисления выполняется однократно. Для отражения денежного подарка в программе следует в меню Зарплата создать документ Разовые начисления. В качестве Начисления в документе выбирается настроенный вид начисления «Подарок деньгами». Для выбранного сотрудника в поле Результат указывается величина денежного подарка. НДФЛ исчисляется с учетом вычета 4 000 руб. и всех подарков (доходов с кодом «2720») в натуральном и денежном выражении, зарегистрированных для сотрудника в текущем налоговом периоде (в текущем году).

Дата фактического получения дохода в виде денежного подарка — день его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Удержанный с такого подарка налог необходимо перечислить в бюджет не позднее дня, следующего за днем его выплаты сотруднику (п. 6 ст. 226 НК РФ).

Выдача подарка при покупке одинаковых товаров.

В рабочем месте кассира добавляем в чек 4 номенклатурные позиции Мультиварка и забываем добавить в подарок пятую. При выборе способа оплаты, например Оплатить наличными, система предлагает рассчитать скидки, соглашаемся и получаем на экране сообщение о выдаче подарка.

Нажимаем Отмена и добавляем в табличную часть пятую мультиварку. Теперь при выборе способа оплаты снова видим сообщение о выдаче подарка, но теперь нажимаем Перейти к оплате . Видим после этого, что сумма подарка регистрируется в чеке как скидка.

Другие уроки по теме «Оптовые продажи»

Как оформить оптовую продажу в УТ 11 Работа с заказами клиента Корректировка реализации в УТ 11 Как сделать возврат от покупателя Как настроить дисконтные карты в УТ 11 Сделки с клиентами в УТ 11 Самообслуживание клиентов в УТ 11 Торговые представители в УТ 11 Как продавать в кредит Как принять товар на комиссию (от комитента) и оформить продажу Как передать товар на комиссию Доставка товаров, задания на перевозку Маркировка шин в УТ 11 Агентские услуги в УТ 11