Кто и как должен использовать ФСБУ 5/2019

С точки зрения применения ФСБУ 5/2019 все коммерческие организации можно разделить на три группы.

Микропредприятия, которые используют упрощенный бухучет, имеют право вообще не применять новый стандарт. Такие компании могут сразу списывать все купленные запасы на затраты (п. 2 ФСБУ 5/2019).

Но пользоваться правом отказа от нового ФСБУ целесообразно далеко не для всех компаний, которые относятся к «микробизнесу». Ведь если списывать запасы сразу, то это означает, что у компании фактически не будет учета материальных ценностей.

Руководство организации не сможет контролировать остатки на складе, провести анализ материальных затрат на продукцию и т.п. Поэтому для производства и торговли такой вариант в большинстве случаев не подойдет. Кроме того, если компания отражает списание материалов в налоговом учете, то возникнут налоговые разницы.

Поэтому отказываться от учета материалов целесообразно, в первую очередь, «микропредприятиям» из сферы услуг, которые работают на «упрощенке».

Малые предприятия, которые ведут упрощенный бухучет, должны пользоваться ФСБУ 5/2019, но могут не применять некоторые из его положений. Представители микробизнеса входят в категорию малых предприятий. Поэтому, если такие компании решат не отказываться от учета запасов, то они тоже могут использовать ФСБУ 5/2019 в сокращенном формате. Подробно об этом расскажем ниже.

Средние и крупные компании обязаны использовать ФСБУ 5/2019 в полном объеме, за одним исключением. Запасы, предназначенные для управленческих нужд все организации, вне зависимости от масштаба, могут списывать сразу. К таким запасам относятся, например, различные канцтовары, расходные материалы для оргтехники и т.п.

Но и этим правом удобно пользоваться не всем. Ведь налоговый учет «управленческих» запасов все равно необходим. Поэтому у тех, кто использует ОСНО и платит налог на прибыль (а это все средние и крупные компании), неизбежно возникнут налоговые разницы.

А вот малые предприятия на УСН могут без особых проблем отказаться от учета запасов, предназначенных для управления. Списание затрат на «упрощенке» происходит по факту оплаты, к тому же в малом бизнесе «управленческие» материальные расходы, как правило, невелики.

Кто относится к микро-, малому и среднему бизнесу, а также при каких условиях малые предприятия могут вести упрощенный бухучет — читайте здесь.

Далее будем говорить просто «малые предприятия», подразумевая, что речь идет о компаниях, которые имеют право на упрощенную бухгалтерию.

Что изменилось в правилах отнесения активов к запасам

Запасы — это активы, которые «оборачиваются» в течение среднего операционного цикла компании, либо используются за период меньше 12 месяцев. Критерий, связанный со временем — новый, в прежних правилах работы с запасами (ПБУ 5/01) его не было.

Как и раньше, к запасам относятся товары, готовая продукция, сырье, материалы, топливо, инструменты.

Кроме того, теперь в запасы включены несколько новых категорий (п. 3 ФСБУ 5/2019):

- Незавершенное производство (НЗП), т.е. затраты на изготовление продукции, произведенные до окончания всех технологических процессов или до приемки изделия. Также к НЗП относятся затраты на работы и услуги до их завершения и подписания заказчиками актов.

- Объекты недвижимости, которые организация купила, построила (или строит) для перепродажи.

- Объекты интеллектуальной собственности, которые организация создала (или создает) для перепродажи. Это могут быть, например, компьютерные программы или произведения искусства.

Чтобы к запасам можно было отнести активы из п. 2 и 3, торговля недвижимостью или интеллектуальной собственностью должна относиться к обычным видам деятельности компании.

Кроме того, из запасов исключена одна «специфическая» категория — малоценные основные средства (ОС). Речь идет об основных средствах, которые стоят меньше определенного лимита, установленного в организации. Так как одна из характеристик основного средства — срок использования свыше 12 месяцев, то их теперь в принципе нельзя отнести к запасам, вне зависимости от стоимости.

По «старому» ПБУ 6/01 «Основные средства», которое еще действует в 2021 году этот лимит может составлять до 40 тыс. руб. Новые правила бухучета ОС (ФСБУ 6/2020) позволяют компаниям определить любой «порог» для отнесения актива к основным средствам.

ФСБУ 6/2020 будет обязательным к применению с 2022 года, но добровольно его можно использовать и в 2021 году. Однако в любом случае, основные средства, стоимость которых ниже установленного компанией лимита, с 2021 года нельзя относить к запасам. Стоимость приобретения таких объектов нужно сразу списать на затраты (п. 5 ФСБУ 6/2020 или п. 3 ФСБУ 5/2019).

Что поменялось в оценке себестоимости запасов при покупке

В стоимость запасов при их приобретении входит не только цена поставщика, но и различные дополнительные расходы: по доставке, сортировке и т.п.

В ФСБУ 5/2019 в перечень дополнительных расходов добавились оценочные обязательства по демонтажу и охране окружающей среды. Проценты по кредитам теперь нужно включать в стоимость запасов, только в случае, если материалы предназначены для создания инвестиционного актива. Речь идет об объектах, которые требуют длительного времени для подготовки к использованию, т.е. в первую очередь — об основных средствах (п. 11 ФСБУ 5/2019).

Кроме того, при расчете стоимости запасов необходимо учитывать различные скидки, бонусы, льготы и тому подобные преференции, которые поставщики предоставляют организации. Например — это может быть скидка «за объем», которую поставщик дает при закупке товара на определенную сумму в месяц.

Новым стандартом установлен специальный порядок учета стоимости запасов, которые куплены с длительной отсрочкой (рассрочкой) платежа. По умолчанию речь идет об отсрочке, превышающей 12 месяцев, но организация может установить и более короткий период.

Обычно при длительной отсрочке цена поставщика выше, чем при предоплате или расчете сразу после отгрузки. В этом случае запасы следует ставить на учет по той цене, которая была бы уплачена при покупке без отсрочки. Разницу между фактической и минимальной ценой нужно учитывать, как проценты по займу (п. 13 ФСБУ 5/2019).

Если организация платит за запасы неденежными средствами, например — передает взамен другое имущество или оказывает услуги, то полученные активы нужно оценить по справедливой стоимости передаваемого имущества (оказанных услуг), или самих запасов. Для этого следует пользоваться стандартом МСФО (IFRS) 13 «Оценка справедливой стоимости» (приказ Минфина РФ от 28.12.2015 № 217н).

И только, если справедливую стоимость определить невозможно, допускается учитывать приобретенные запасы по балансовой стоимости переданного имущества или по затратам на оказанные услуги (п. 14 ФСБУ 5/2019).

Если запасы получены безвозмездно, то их в любом случае нужно учитывать по справедливой стоимости (п. 15 ФСБУ 5/2019).

Малые предприятия могут существенно упростить для себя учет запасов при их поступлении (абз. 4 п. 14 и п. 17 ФСБУ 5/2019):

- Представители малого бизнеса имеют право не учитывать в стоимости запасов все дополнительные расходы (например — на доставку), а также оценочные обязательства. Все подобные расходы малые предприятия могут включить в затраты текущего периода. Таким образом, стоимость приобретенных запасов для малых предприятий будет состоять только из цены поставщика. Скидки и бонусы поставщиков при этом также можно не учитывать.

- Малые предприятия могут принимать запасы к учету по фактической цене даже при их покупке с длительной отсрочкой платежа.

- При оплате неденежными средствами малые предприятия имеют право оценивать купленные запасы по балансовой стоимости переданных ценностей или по фактическим расходам на оказанные услуги. Справедливую стоимость по МСФО можно не определять.

Но если запасы получены безвозмездно, то рассчитывать справедливую стоимость придется и представителям малого бизнеса. Поэтому таким компаниям лучше, по возможности, избегать безвозмездного получения запасов.

Интересное нововведение, которое касается всех компаний — возможность без ограничений изменять единицу учета после принятия запасов на баланс (п. 6 ФСБУ 5/2019). Ранее единицу, при необходимости, можно было поменять только один раз в момент оприходовании запасов, и затем было нужно учитывать данный вид запаса только в этом формате.

Торговые предприятия могут включать в стоимость запасов расходы на доставку товаров до центральных складов или баз. Кроме того, розничные продавцы имеют право учитывать товарные запасы по стоимости продажи. В этом случае они должны отдельно учитывать наценки и регулярно пересматривать их (п. 20, 21 ФСБУ 5/2019).

Указанные правила для торговых организаций практически не изменились по сравнению со «старым» ПБУ 5/01. Они распространяются на все компании, вне зависимости от масштаба.

Порядок определения покупной стоимости товаров

В соответствии с нормами бухгалтерского законодательства активы, предназначенные для перепродажи, учитываются в бухгалтерском учете в качестве материально-производственных запасов. Следовательно, оценка товаров в бухгалтерском учете производится аналогично правилам оценки материально-производственных запасов, установленным указанным бухгалтерским стандартом.

Согласно пункту 5 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина Российской Федерации от 9 июня 2001 года №44н «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01″ (далее ПБУ 5/01) товары принимаются к бухгалтерскому учету по фактической себестоимости.

В соответствии с пунктом 6 ПБУ 5/01 фактической себестоимостью товаров, приобретенных за плату (по договору купли-продажи), признается сумма фактических затрат организации на приобретение за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

К фактическим затратам на приобретение товаров относятся:

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением товаров;

- таможенные пошлины, в случае приобретения импортных товаров;

- невозмещаемые налоги, уплачиваемые в связи с приобретением товаров;

- суммы вознаграждения, уплачиваемые посредническим организациям, с помощью которых приобретаются товары;

- суммы процентов по заемным средствам, начисленные до момента принятия товаров к учету (в том случае, если заемные средства привлечены для приобретения товаров);

- затраты по доведению товаров до состояния, в котором они пригодны к продаже.

- иные затраты, непосредственно связанные с приобретением товаров.

Обратите внимание!

Если стоимость доставки товаров не включается в их цену, а оплачивается покупателем отдельно, то расходы по доставке будут также относиться в состав фактических затрат на приобретение товаров.

Работники торговых организаций такие расходы называют транспортно-заготовительными расходами, которые, как правило, представляют собой:

- оплату услуг перевозчиков за доставку товаров, в том числе за подачу вагонов, взвешивание, погрузку в транспортные средства и выгрузку из них, расходы на страхование грузов, оплату услуг экспедиторов и так далее;

- плату за временное хранение товаров на железнодорожных станциях, пристанях, в портах, аэропортах в пределах нормативных

- сроков, установленных для вывоза грузов в соответствии с заключенными договорами;

плату за обслуживание подъездных путей и складов необщего пользования, включая плату железным дорогам согласно заключенным с ними договорам.

В данном случае речь идет о транспортных расходах по услугам сторонних организаций. Расходы, связанные с доставкой товаров (включая погрузочно-разгрузочные работы) транспортом и персоналом торговой организации, подлежат включению в соответствующие статьи расходов на продажу (расходы на оплату труда, амортизация основных средств и так далее). Соответственно, такие расходы не следует включать в покупную стоимость товаров.

Не включаются в фактические затраты на приобретение товаров и общехозяйственные или иные аналогичные им расходы, кроме случаев, когда они непосредственно связаны с приобретением товаров.

Обратите внимание!

Пункт 13 ПБУ 5/01 устанавливает специальное правило для организаций торговли, разрешающее им расходы по доставке товаров учитывать не в фактической себестоимости последних, а включать в расходы на продажу.

Обратите внимание!

Так как бухгалтерское законодательство в отношении транспортных расходов, связанных с доставкой товаров, для организаций торговли предполагает два возможных варианта их учета: либо в составе фактической себестоимости товаров, либо в составе издержек обращения, то торговая организация должна выбрать используемый ею вариант и свое решение зафиксировать в учетной политике организации.

Рассматривая вопросы формирования фактической себестоимости, нельзя обойти стороной и порядок ее формирования в случаях получения товаров по договорам поставки, в которых цена товара «привязана» к валютному эквиваленту или условным денежным единицам. Заключение таких договоров с поставщиками, практически всегда, приводит к возникновению суммовых разниц. Если по таким сделкам возникают суммовые разницы, то фактические затраты на приобретение товаров определяются (увеличиваются или уменьшаются) с учетом суммовых разниц.

Таким образом, на основании анализа бухгалтерского стандарта ПБУ 5/01 и всего вышеизложенного, можно сделать вывод, позволяющий сформулировать основной принцип формирования фактической себестоимости товаров: отражению на счете 41 «Товары» подлежат любые расходы организации торговли, непосредственно связанные с приобретением конкретной партии товаров.

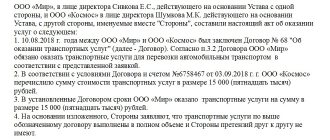

Покажем на примере, как формируется фактическая себестоимость товаров.

Пример 1.

Организация торговли ООО «Сатурн» приобрела партию товаров, предназначенных для перепродажи. Затраты, связанные с приобретением данной партии товаров у ООО «Сатурн» составили: Стоимость товаров, согласно договору купли-продажи — 177 000 рублей (в том числе НДС — 27 000 рублей). Стоимость услуг перевозчика — 5 900 рублей (в том числе НДС — 900 рублей). Стоимость услуг посредника, через которого ООО «Сатурн» приобрело данные товары — 5 310 рублей (в том числе НДС — 810 рублей). Учетной политикой ООО «Сатурн» предусмотрено, что транспортные расходы на доставку товаров, включаются в их стоимость. Тогда в учете ООО «Сатурн» операции, связанные с приобретением товаров, будут выглядеть следующим образом:

Корреспонденция счетов Сумма, рублей Содержание операции Дебет Кредит 41 60 150 000 Получены товары от поставщика 19 60 27 000 Отражена сумма НДС по приобретенным товарам 41 76 5 000 Сумма транспортных расходов учтена в себестоимости товаров 19 76 900 Учтен НДС по транспортным расходам 41 76 4 500 Стоимость услуг посредника учтена в стоимости товаров 19 76 810 Учтен НДС по комиссионному вознаграждению 60,76 51 188 210 Погашена задолженность перед поставщиком, перевозчиком и посредником 68 19 28 710 Принят к вычету НДС по оплаченным и принятым на учет товарам В результате на счете 41 «Товары» ООО «Сатурн» сформировало фактическую себестоимость данной партии товаров, которая составила 159 500 рублей.

Теперь предположим, что учетной политикой ООО «Сатурн» предусмотрено, что транспортные расходы на доставку товаров организация учитывает в составе расходов на продажу.

Корреспонденция счетов Сумма, рублей Содержание операции Дебет Кредит 41 60 150 000 Получены товары от поставщика 19 60 27 000 Отражена сумма НДС по приобретенным товарам 44 76 5 000 Сумма транспортных расходов учтена в себестоимости товаров 19 76 900 Учтен НДС по транспортным расходам 41 76 4 500 Стоимость услуг посредника учтена в стоимости товаров 19 76 810 Учтен НДС по комиссионному вознаграждению 60,76 51 188 210 Погашена задолженность перед поставщиком, перевозчиком и посредником 68 19 28 710 Принят к вычету НДС по оплаченным и принятым на учет товарам В этом случае фактическая себестоимость данной партии товаров составила 154 500 рублей.

Окончание примера.

Любой бухгалтер знает золотое правило бухгалтерского учета, установленное пунктом 12 ПБУ 5/01: фактическая себестоимость товаров, по которой они приняты к учету, не подлежит изменению в дальнейшем, кроме случаев, установленных законодательством Российской Федерации и предусмотренных в ПБУ 5/01.

Однако, не исключена ситуация, когда некоторые виды расходов, формирующих себестоимость товаров, не могут быть определены в момент принятия товаров на учет. Например, счет транспортной организации поступил в торговую организацию позже, чем были приняты к учету товары. В этом случае, транспортные расходы не могут быть включены в фактическую себестоимость товаров сразу. Аналогичная ситуация может возникнуть и со счетами посредников, через которые товары приобретались.

Естественно, что в этом случае перед бухгалтером встает вопрос, на каком счете отражать указанные виды расходов и как производить их списание в дальнейшем при реализации товаров. Если вести учет таких расходов, связанных с приобретением товаров, в составе издержек обращения, то данный метод неизбежно приведет к искажению финансового результата за отчетный период (за исключением случаев, когда товар полностью реализован в этом отчетном периоде).

Чтобы этого не случилось, можно воспользоваться вторым вариантом, предусмотренным Инструкцией по применению плана счетов к счету 41 «Товары», то есть отражать процесс приобретения товаров с помощью синтетических счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонения в стоимости материальных ценностей».

Если торговая организация решает использовать этот вариант, то она должна утвердить в установленном порядке учетные цены, которые рассчитываются экономистами и устанавливаются на достаточно длительный срок. Использование счетов 15 и 16, освободит бухгалтерскую службу организации торговли от дополнительных расчетов стоимости реализованных товаров. При использовании указанных счетов, списание товара на реализацию будет производиться с кредита 41 «Товары» в дебет 90 «Продажи» субсчет «Себестоимость продаж» по учетным ценам, а сумма отклонений учетных цен от фактической стоимости товаров — со счета 16 «Отклонение в стоимости материальных ценностей» на счет 44 «Расходы на продажу».

Если учетные цены в организации торговли меняются часто, то наиболее целесообразно в качестве учетной цены принимать либо цену поставщика, указанную в сопроводительных документах, либо сумму затрат на приобретение товара, сформированную до момента его постановки на учет. В этом случае, при списании товаров на реализацию, их стоимость будет определяться установленным учетной политикой методом (ЛИФО, ФИФО, по средней себестоимости, по себестоимости единицы), на основании усредненных значений применяемых учетных цен.

Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете поступления товаров с использованием счетов 15 и 16. Механизм использования данных счетов следующий:

По дебету счета 15 «Заготовление и приобретение материальных ценностей» отражается покупная стоимость товаров и другие расходы, связанные с их приобретением.

С кредита счета 15 в дебет счета 41 «Товары» списывается стоимость принятых к учету товаров по учетным ценам, установленным в торговой организации. Разница между фактическими затратами и учетными ценами списывается на счет 16 «Отклонение в стоимости материальных ценностей». В дальнейшем при реализации товаров, эта разница со счета 16 относится на счет 44 «Расходы на продажу».

Следует иметь в виду, что при использовании счетов 15 и 16 возможны два варианта: когда учетные цены, используемые организацией торговли, выше или ниже фактически осуществленных расходов на приобретение товаров.

Пример 2.

ООО «Сатурн», реализующее оптом строительные материалы, в январе 2005 года получило по договору поставки партию краски — 200 банок, предназначенной для продажи. Учетной политикой ООО «Сатурн» предусмотрено, что учет товаров в организации ведется по учетным ценам. Учетная цена 1 банки краски составляет 120 рублей.Затраты, связанные с приобретением данной партии краски у ООО «Сатурн» составили:

Стоимость краски, согласно договору купли-продажи — 33 040 рублей (в том числе НДС — 5 040 рублей). Стоимость услуг посредника -1 652 рублей (в том числе НДС — 252 рубля). Тогда в бухгалтерском учете ООО «Сатурн» порядок отражения процесса приобретения товаров будет отражен следующим образом:

Корреспонденция счетов Сумма, рублей Содержание операции Дебет Кредит 15 60 28 000 Получена краска от поставщика 19 60 5 040 Отражена сумма НДС по приобретенной краске 15 76 1 400 Отражена сумма транспортных расходов, связанных с доставкой краски 19 76 252 Учтен НДС по транспортным расходам 41 15 24 000 Приняты товары на учет по учетным ценам (200 банок х 120 рублей) 16 15 5400 Списано отклонение стоимости краски за отчетный период. 60,76 51 34 692 Погашена задолженность перед поставщиком и перевозчиком 68 19 5 292 Принят к вычету НДС по оплаченной и принятой на учет краске По данным нашего примера видно, что учетные цены, используемые ООО «Сатурн», меньше чем фактическая себестоимость краски.

Окончание примера.

Пример 3.

Используя данные того же примера, рассмотрим случай, когда учетные цены в организации торговли установлены выше, чем фактические. Например, учетная цена 1 банки краски составляет 170 рублей.Тогда в учете организации ООО «Сатурн»:

Корреспонденция счетов Сумма, рублей Содержание операции Дебет Кредит 15 60 28 000 Получена краска от поставщика 19 60 5 040 Отражена сумма НДС по приобретенной краске 15 76 1 400 Отражена сумма транспортных расходов, связанных с доставкой краски 19 76 252 Учтен НДС по транспортным расходам 41 15 34 000 Приняты к учету товары по учетным ценам (200 банок х 170 рублей) 15 16 960 Списано отклонение стоимости краски за отчетный период. 60,76 51 34 692 Погашена задолженность перед поставщиком и перевозчиком 68 19 5 292 Принят к вычету НДС по оплаченной и принятой на учет краске Окончание примера.

Использование счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» позволяет торговой организации отражать в учете операции с товарами, находящимися в пути. Случается, что право собственности на приобретенный товар уже перешло к торговой организации, и документы на товары находятся у нее, а сами товары в организацию еще не поступили. То есть остаток по счету 15 «Заготовление и приобретение материальных ценностей» свидетельствует о наличии именно товаров, находящихся в пути.

Пример 4.

Право собственности на товары к торговой организации перешло 20 ноября. На склад организации данный товар поступил 5 декабря. Стоимость приобретенного товара составляет 118 000 рублей, в том числе НДС — 18 000 рублей. Транспортные расходы по доставке товара составили 9 440 рублей, в том числе НДС — 1 440 рублей. Учетной политикой торговой организации предусмотрено, что транспортные расходы включаются в стоимость товаров.В бухгалтерском учете организации данные операции отразятся следующим образом:

Корреспонденция счетов Сумма, рублей Содержание операции Дебет Кредит 20 ноября 15 60 100 000 Признано право собственности на приобретенный товар 19 60 18 000 Учтен НДС по товару 5 декабря 15 60 8 000 Транспортные расходы учтены в стоимости товара 19 60 1 440 Отражен НДС по транспортным расходам 41 15 108 000 Принят к учету товар по фактической себестоимости 60 51 127 440 Оплачена задолженность поставщику и перевозчику 68 19 26 000 Принят к вычету НДС Окончание примера.

Что изменилось в оценке запасов, созданных самой организацией

В новом стандарте подробно расписан порядок оценки запасов, которые организация создала сама (п. 23 — 27 ФСБУ 5/2019). Речь идет о готовой продукции (ГП) и незавершенном производстве (НЗП).

При оценке ГП и НЗП следует учитывать, как прямые затраты, которые можно отнести на конкретные изделия, так и косвенные, которые распределяются по выбранному организацией способу.

В массовом и серийном производстве допускается использовать упрощенные способы оценки ГП и НЗП:

- Только по прямым затратам без учета косвенных.

- На основе плановых затрат.

При единичном производстве НЗП следует оценивать только по фактическим затратам.

В новом стандарте отдельно регламентирован порядок оценки запасов, которые могут «появиться» у организации в результате демонтажа или ремонта основных средств (п. 16 ФСБУ 5/2019). В этом случае в качестве себестоимости полученных запасов нужно принять наименьшую из двух величин:

- Стоимость таких же запасов, которые организация покупает или создает в рамках обычной деятельности.

- Сумма балансовой стоимости списанных ОС и затрат на демонтаж и извлечение материальных ценностей, пригодных для дальнейшего использования.

«Готовая продукция» — счет 43 в бухгалтерском учете

Готовой продукцией следует признавать отдельную группу материально-производственных запасов, которая является результатом производственных этапов (циклов), и предназначенная для дальнейшей реализации. Такие МПЗ следует отражать на специальном бухсчете 43.

43 счет бухгалтерского учета для чайников — это бухсчет, предназначенный для учета материальных ценностей, которые организация произвела самостоятельно.

Не следует путать товары, приобретенные компанией для перепродажи, и готовую продукцию (ГП). Ключевой признак, чем отличается счет 41 от счета 43, является участие группы МПЗ в производственном цикле. То есть если компания приобрела товар для реализации, но без переработки, то такие материальные ценности отражают на бухсчете 41. А если предприятие приобретает сырье для переработки, то результат производства и будет считаться ГП.

Как проводить переоценку запасов, и кто может этого не делать

Стандарт ФСБУ 5/2019 ввел новое правило — переоценку запасов. В общем случае бизнесмены должны на каждую отчетную дату сравнивать две стоимости запасов (п. 28 – 31 ФСБУ 5/2019):

- Себестоимость по данным учета.

- Предполагаемую цену, по которой эти запасы можно было бы продать в рамках обычной деятельности компании.

Если предполагаемая цена окажется меньше, чем стоимость по данным учета — имеет место обесценение запасов. Такая ситуация может возникнуть, например, при моральном устаревании активов, их порче, снижении рыночных цен. Сумму обесценения нужно списать за счет специального резерва.

Малые предприятия могут не переоценивать запасы и в течение всего периода хранения отражать их в учете по первоначальной себестоимости (п. 32 ФСБУ 5/2019). Значит — им не нужен и резерв под обесценение запасов.

Некоммерческие организации (НКО) также могут не проводить переоценку запасов, которые они используют для основной деятельности (п. 33 ФСБУ 5/2019). Но если НКО одновременно ведет и коммерческую деятельность, то запасы, используемые в ней, нужно переоценивать на общих основаниях.

Особенности учета

Товары, произведенные организацией самостоятельно, отражают по дебету бухсчета 43. При выбытии бухсчет кредитуется на сумму списанной или реализованной ГП. Остаток по 43 (счет при закрытии месяца) может быть только дебетовым. В бухгалтерском балансе ГП отражается в составе активов предприятия.

Для детализации в учете предусмотрено открытие дополнительных субсчетов:

- 43-01 — на данном субсчете следует отражать ГП по плановой себестоимости;

- 43-02 — для учета ГП по фактической себестоимости.

Отметим, что аналитический бухучет ГП следует вести в разрезе видов произведенных полуфабрикатов или товаров. То есть необходимо организовать раздельный бухучет.

Что изменилось в порядке списания запасов

Порядок списания стоимости запасов в новом стандарте принципиально не изменился. Компании так же, как и ранее, могут выбирать один из трех методов:

- Оценивать себестоимость каждой единицы запаса отдельно.

- Списывать запасы по средней себестоимости.

- Использовать метод ФИФО, т.е. начинать списывать запасы по ценам активов, приобретенных ранее всего. В этом случае условно предполагают, что для производства и иных целей в первую очередь используют запасы, купленные раньше других.

Появилось новое условие для списания запасов. Теперь их можно списывать не только при продаже или ином выбытии, но и в случае, когда организация решит, что от конкретного вида активов в будущем нельзя ожидать экономической выгоды (пп. «в» п. 41 ФСБУ 5/2019).

Как перейти на новый стандарт ФСБУ 5/2019

Организация может использовать один из двух методов перехода на новый стандарт бухучета (п. 47 ФСБУ 5/2019): перспективный или ретроспективный.

Если выбрать перспективный метод, то положения ФСБУ 5/2019 будут затрагивать только те операции, которые произведены, начиная с 01.01.2021 года. Данные за прошлые периоды пересчитывать не нужно.

Ретроспективный метод означает, что стоимость все «переходящих» остатков запасов нужно пересчитать так, как будто бы положения ФСБУ 5/2019 уже применялись на момент их покупки (создания) в прошлых периодах.

В этом случае на 01.01.2021 нужно сделать корректирующие проводки в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)»

- Списать ценности, которые больше не входят в запасы, например — малоценные ОС или «управленческие» материалы

ДТ 84 — КТ 10

- Скорректировать оценку товаров и готовой продукции, чтобы довести ее до справедливой стоимости

ДТ 41 (43) — КТ 84 или ДТ 84 — КТ 41 (43)

- Скорректировать размер резерва под снижение стоимости запасов

ДТ 84 — КТ 14 или ДТ 14 — КТ 84

Проводки из пунктов 2 и 3 будут актуальны в основном для средних и крупных компаний. Малые предприятия, как было сказано выше, в большинстве случаев могут не определять справедливую стоимость и не создавать резерв под обесценение запасов.

Типовые проводки

Определим, какие бухгалтерские проводки использовать для отражения готовой продукции, какой счет следует корреспондировать при составлении записей.

| Операция | Дебет | Кредит |

| Оприходована готовая продукция на складе (счет) из производственного цеха | 43 | 20 23 29 |

| Отражены полуфабрикаты, произведенные собственными силами | 43 | 21 |

| ГП отражена в качестве скидки покупателю | 43 | 98 |

| Отражено поступление готовой продукции как взнос в уставный капитал компании | 43 | 80 |

| Списана ГП для решения коммерческих задач, например, для презентации | 44 | 43 |

| Списаны ГП при выявлении недостач и фактов хищений | 94 | 43 |

| Отражена реализация | 90 91 | 43 |

Вывод

С 2021 года вступил в силу новый стандарт учета запасов ФСБУ 5/2019.

Перечень запасов расширен: теперь в него входит «незавершенка», а также недвижимость и нематериальные активы, приобретенные или созданные для перепродажи. Одновременно из запасов исключили малоценные основные средства.

Теперь бухгалтерам придется чаще использовать различные оценочные категории, например — обычная продажная цена, справедливая стоимость и т.п. Также в общем случае организации обязаны переоценивать запасы на каждую отчетную дату.

Но малые предприятия имеют право не применять ряд положений нового стандарта. Те из них, кто воспользуются этим правом в полном объеме, будут учитывать запасы почти по тем же правилам, что и ранее.

Микропредприятия могут вообще не применять новый стандарт и списывать все запасы в момент приобретения. Но такой вариант не всегда удобен из-за невозможности обеспечить контроль за ценностями и отклонений между бухгалтерским и налоговым учетом.