Если ваша компания нанимает для перевозки товарно-материальных ценностей стороннюю фирму, то отношения сторон регулирует Закон от 8 ноября 2007 г. № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта». Вы должны оформить договор перевозки. Подтверждением его заключение считается транспортная накладная

(далее – ТН). Ее форма установлена Правилами перевозок грузов автомобильным транспортом, которые утверждены постановлением Правительства РФ от 15 апреля 2011 г. № 272 (далее – Правила). ТН – обязательный первичный документ (ст. 3, п. 2 ст. 9 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете»). Она необходима для подтверждения расходов компании в целях налогообложения прибыли (п. 1 ст. 252, ст. 313 НК РФ).

Минфин России (письма от 22 декабря 2011 г. № 03-03-10/123, от 11 ноября 2011 г. № 03-03-06/1/746 и др.) считает, что одной ТН для подтверждения услуг по перевозке недостаточно. Чиновники настаивают, что в дополнение к ТН необходимо оформлять товарно-транспортную накладную

(далее – ТТН) по унифицированной форме № 1-Т.

По правде сказать, такая позиция удивляет. Ведь задолго до введения Правил сложилась устойчивая арбитражная практика в пользу налогоплательщиков, форму № 1-Т не применявших (пример – постановление Одиннадцатого арбитражного апелляционного суда от 14 апреля 2011 г. по делу № А55-15139/2010). Дело в том, что утвердившее ТТН постановление Госкомстата России от 28 ноября 1997 г. № 78 не зарегистрировано в Минюсте России, а значит, не является нормативным правовым актом. Поэтому нельзя ссылаться на него при разрешении споров и штрафовать за его неприменение (п. 10 Указа Президента РФ от 23 мая 1996 г. № 763).

Изменения

В ближайшее время форма транспортной накладной изменится. И заверять ее печатями не придется. Эти новшества подготовлены постановлением Правительства РФ от 30 декабря 2011 г. № 1208. Однако пока оно официально не опубликовано.

Компания должна утвердить в составе учетной политики документооборот компании, в том числе по автоперевозкам. Но перед тем как определиться, какими именно документами оформлять перевозку, следует разобраться в нюансах этой хозоперации.

Перевозится груз, а не товар

Предположим, ваша компания продает товары, доставляя их покупателю с помощью стороннего перевозчика. В этой ситуации она выступает грузоотправителем, а покупатель – грузополучателем. Однако перевозчику вручается упакованный (затаренный) и маркированный груз (п. 30 Правил), а вовсе не конкретные товары, числящиеся на балансе продавца. Передачу товаров от продавца к покупателю подтверждает товарная накладная, в большинстве случаев составляемая по унифицированной форме № ТОРГ-12. Перевозчик ее подписывает, так В целях налогообложения прибыли как к товарам он отношения не имеет. транспортные услуги по перевозке грузов

Очевидно, сама по себе ТН не доказывает перевозку товаров. Задача бухгалтера – убедительно для контролеров увязать между собой транспортную и товарную накладные. А сделать это нетрудно.

Справочно

Транспортная накладная предусматривает указание отгрузочного наименования груза. Оно определяется весьма обобщенно — на основании справочника «Единая тарифно-статистическая номенклатура грузов» (ЕТСНГ), без указания конкретных характеристик товаров, существенных в сделке купли-продажи.

В транспортной накладной предусмотрен пункт 4 «Сопроводительные документы на груз», в котором имеется отдельная строка для перечня прилагаемых к грузу документов, включая товаросопроводительные. В ней достаточно указать реквизиты ТОРГ-12, а в самой ТОРГ-12 – наименование перевозчика и реквизиты ТН. Тем самым и подтверждается связь между перевозкой груза и перемещением товаров. А транспортная накладная с приложенной к ней товарной накладной окажется аналогом товарно-транспортной накладной по форме № 1-Т. Правда, московские налоговики возражают против применения неунифицированных форм (письмо УФНС по г. Москве от 16 июня 2011 г. № 16-15/ [email protected]). Но вряд ли эта точка зрения будет поддержана судом (постановление ФАС Московского округа от 13 сентября 2011 г. по делу № А40-114362/10-4-649).

Зачем нужен акт, его значение

Некоторые работники организаций без должного внимания относятся к этому документу, а между тем его значение чрезвычайно велико. Дело в том, что договор на предоставление транспортных услуг сам по себе является как бы предварительным соглашением, а вот акт закрепляет его, свидетельствует о том, что все его условия выполнены в полном объеме и в срок. Если заказчик и исполнитель подписали акт, это означает, что они не имеют друг к другу никаких претензий.

Акт относится к первичной бухгалтерской документации, то есть с его помощью специалисты отдела бухгалтерии проводят учет расходов, произведенных для оказания данной услуги.

В дальнейшем, если вдруг между участниками договора возникнут какие-либо разногласия или конфликты, и дело дойдет до суда или прокуратуры, этот документ может стать доказательством как с одной, так и с другой стороны. Поэтому к составлению акта следует относиться максимально внимательно, не пренебрегая малейшими деталями в его содержании.

Налоговая выгода должна быть обоснованной

Обеспечить получение вычета НДС, предъявленного перевозчиком, и признание провозной платы в расходах по налогу на прибыль – одна из немаловажных задач бухгалтера. На какие нормы при этом нужно опираться?

С точки зрения налогового законодательства грузоперевозка является услугой (п. 5 ст. 38 НК РФ).

Счет-фактура может быть выставлен перевозчиком при условии реализации услуг (п. 3 ст. 168 НК РФ). А реализация подразумевает оказание услуг одним лицом другому лицу (п. 1 ст. 39 НК РФ). Вычет применяется только при наличии первичных документов о приобретении услуг (п. 1 ст. 172 НК РФ).

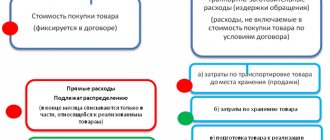

В целях налогообложения прибыли транспортные услуги по перевозке грузов внутри организации, а также по доставке готовой продукции (в том числе товаров) в соответствии с условиями договоров относятся к материальным расходам (подп. 6 п. 1 ст. 254 НК РФ). Датой осуществления таких расходов признается дата подписания налогоплательщиком акта приемки-передачи услуг (п. 2 ст. 72 НК РФ).

Как видно, налоговое законодательство требует подтверждения факта оказания услуг. Лишь при таком условии налоговая выгода от расходов на перевозку будет обоснованной. Эта позиция соответствует определению, закрепленному в Законе № 259-ФЗ, в соответствии с которым перевозчик принимает на себя по договору перевозки груза обязанность перевезти вверенный грузоотправителем груз в пункт назначения и выдать груз управомоченному на его получение лицу. Значит, услуга не может считаться оказанной без предъявления груза грузополучателю.

В то же время Минфин России в письме от 30 апреля 2004 г. № 04-02-05/1/33 разъясняет: для признания расходов по гражданско-правовым договорам акт оказанных услуг является обязательным подтверждающим документом только в случае, если его составление обязательно в соответствии с гражданским законодательством или заключенным договором. А при договоре перевозки закон составление акта не предусматривает. Сдачу груза, то есть оказание услуги, подтверждает подпись грузополучателя в транспортной накладной. Это событие определит и дату составления перевозчиком счета-фактуры.

Грузоотправителю, оплатившему перевозку, остается позаботиться о получении экземпляра транспортной накладной с подписью грузополучателя. Нового, дополнительного документа, то есть акта между грузоотправителем и перевозчиком, составлять не требуется.

Общий порядок признания расходов

Как известно, расходами признаются обоснованные и документально подтвержденные затраты (ст. 252 НК РФ). Под документально подтвержденными понимаются затраты, которые подтверждаются:

- документами, оформленными в соответствии с законодательством Российской Федерации;

- либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

- и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Четвертый экземпляр транспортной накладной

До введения ТН возражать против применения ТТН не имело особого смысла. Оформление ТТН хотя и не считалось обязательным, но относилось к разряду обычаев делового оборота (ст. 5 ГК РФ). Товарно-транспортная накладная составлялась в четырех экземплярах, из которых экземпляр с подписью грузополучателя возвращался к грузоотправителю. Такой порядок снимал с повестки дня вопрос о подтверждении оказания услуг перевозчиком. Появление транспортной накладной породило сомнения в необходимости сохранения ТТН.

Между тем Правила устанавливают, что транспортная накладная, если иное не предусмотрено договором перевозки груза, составляется в трех экземплярах (оригиналах) – соответственно для грузоотправителя, грузополучателя и перевозчика. В общем случае у грузоотправителя останется лишь экземпляр, подписанный перевозчиком. Он подтверждает заключение договора перевозки (п. 20 ст. 2, п. 1 ст. 8 Закона № 259-ФЗ). И обязанности по возврату грузоотправителю экземпляра с подписью грузополучателя Правила не предусматривают.

По-видимому, эта особенность Правил и стала «яблоком раздора» в налоговой сфере. Между тем для восстановления согласия с налоговиками достаточно договором перевозки установить составление транспортной накладной в четырех экземплярах и обязать перевозчика возвратить грузоотправителю четвертый экземпляр ТН, подписанный грузополучателем. Такое условие не может считаться обременительным для перевозчика, ибо обязанности по выставлению счета-фактуры по факту оказания услуг с него никто не снимал.

Это важно

Комплект перевозочных документов на партию перевозимого груза состоит из документа, подтверждающего факт передачи материальных ценностей к перевозке, и документа, подтверждающего факт транспортировки груза в место назначения. Следовательно, документами, подтверждающими расходы налогоплательщика на приобретение транспортных услуг, являются акты выполненных работ (постановление Девятнадцатого арбитражного апелляционного суда от 18 октября 2011 г. по делу № А14-12511/ 2010413/28).

А теперь вчитаемся в одно из писем Минфина России, изданное на волнующую нас тему, – от 25 ноября 2011 г. № 03-03-06/ 1/780. С содержащимся в нем утверждением об обязательности применения формы № 1-Т можно поспорить. Но нельзя не согласиться, что документооборот на основе ТТН обеспечивает документирование факта оказания услуги по перевозке товаров. Действительно:

1)

экземпляр ТТН предъявляется грузоотправителю (заказчику) после фактического осуществления перевозки груза перевозчиком и служит основанием для расчета за оказанные транспортные услуги;

2)

назначение ТН отличается от назначения формы № 1-Т.

Тем не менее документооборот, предлагаемый министерством, является избыточным и при этом не имеет под собой нормативных оснований. Ничто не запрещает заказчику расширить назначение ТН, закрепив свои «налоговые» интересы в договоре перевозки. Если четвертый экземпляр ТН с подписью грузополучателя возвращается грузоотправителю (заказчику), то необходимость в ТТН отпадает. Транспортная накладная выполняет роль транспортного раздела товарно-транспортной накладной. Разумеется. при условии, что в качестве товаросопроводительного документа в ТН указана форма ТОРГ-12, а в последней приведены реквизиты ТН.

В итоге приходится признать: о предотвращении споров с налоговыми органами и оптимизации документооборота можно и нужно позаботиться заблаговременно, на стадии заключения договора перевозки.

В какой момент подписывается акт

Акт должен подписываться строго после составления и подписания договора и выполнения услуг. Если порядок действий в этом отношении будет нарушен, то в случае проверок надзорными органами, это может навлечь на организацию серьезное административное наказание.

При этом штраф может быть наложен как на само предприятия, так и на должностных лиц. Исключения составляют те ситуации, когда услуга совершается в тот же момент, когда и заключается сделка – при одновременно подписании акта об оказании услуг это считаться нарушением не будет.

После того как акт подписывается, заказчик работ проводит оплату услуг (полную или, если была предоплата – окончательную).

Перепредъявление транспортных услуг. Документальное оформление

Организация занимается оптовой торговлей (общая система налогообложения). При доставке товара мы предъявляем транспортные услуги покупателю в одном счете-фактуре и одной накладной формы ТОРГ-12 отдельной строкой. Акт выполненных работ мы не выставляем. При этом транспортные услуги мы перепредъявляем покупателю, так как своего транспорта нет, есть договор с поставщиком на оказание транспортных услуг.

Необходимо ли выставлять покупателю акт выполненных работ на транспортные услуги или достаточно указать их в накладной формы ТОРГ-12 вместе с товаром?

В № 29 «А-Э»

мы подробно писали об учете транспортных расходов поставщика.

Напомним основные моменты, касающиеся Вашей ситуации.

Если стоимость доставки товара покупателю не включается

в отпускную стоимость товара, то, как правило, условиями договора поставки предусматривается обязанность покупателя

возместить расходы

поставщика на доставку товара.

Если поставщик осуществляет доставку товара не своими силами

, а привлекает сторонние транспортные организации, то в данном случае услуги по транспортировке оказывает

не поставщик

, а транспортная организация.

Поэтому поставщик не вправе

оформить

от своего имени

документы на оказание услуг по транспортировке и счета-фактуры.

Согласно ст. 168 НК РФ

при реализации услуг налогоплательщик обязан предъявить к оплате покупателю этих услуг соответствующую сумму НДС.

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом услуг сумм НДС к вычету.

Таким образом, поскольку поставщик товаров не является непосредственным продавцом

транспортных услуг, он не может выставлять покупателю счет-фактуру от своего имени.

Соответственно, покупатель не может предъявить к вычету НДС по такому счету-фактуре.

В данной ситуации нужно заключить посреднический договор, согласно которому поставщик организует доставку товара от своего имени, но за счет покупателя.

Причем совсем не обязательно заключать два отдельных договора: поставки и посреднический (например, агентский).

В договоре поставки можно предусмотреть, что поставщик обязуется от своего имени, но за счет покупателя

организовать доставку реализуемого товара.

В данном случае будет смешанный договор с элементами поставки и агентирования.

Агентский договор изначально признается возмездным

.

Следовательно, в договоре нужно указать сумму вознаграждения

, которую покупатель (принципал) выплатит поставщику (агенту) за организацию доставки товара.

При соблюдении вышеназванных условий порядок выставления счетов-фактур будет следующим.

Поставщик (агент) полученный от транспортной компании счет-фактуру хранит

в журнале учета полученных счетов-фактур (п. 3 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 02.12.2000 г. № 914).

Покупателю (принципалу) поставщик (агент) выставляет счет-фактуру от своего имени

с отражением показателей из счета-фактуры, выставленного транспортной компанией поставщику (п. 5 письма МНС РФ от 21.05.2001 г. № ВГ-6-03/404 «О применении счетов-фактур при расчетах по налогу на добавленную стоимость»).

Этот счет-фактуру в книге продаж поставщик не регистрирует

, равно как и счет-фактуру, полученный от транспортной компании, поставщик (агент) не регистрирует в книге покупок.

Покупатель (принципал), приобретающий услуги по транспортировке товаров по смешанному договору, регистрирует в книге покупок

счет-фактуру, выданный ему поставщиком (агентом), с отражением показателей счета-фактуры, выставленного поставщику (агенту) транспортной компанией.

При этом в данном счете-фактуре в строке 1 «Порядковый номер и дата выписки счета-фактуры» указывается дата выписки счета-фактуры поставщику (агенту) транспортной компанией

.

Такой порядок рекомендован Минфином РФ в письме от 22.02.2008 г. № 03-07-14/08.

Далее поставщик (агент) выставляет покупателю (принципалу) счет-фактуру на сумму своего вознаграждения

.

Этот счет-фактура регистрируется в установленном порядке в книге продаж

поставщика и в журнале учета выставленных счетов-фактур.

Покупатель (принципал) регистрирует полученный от поставщика (агента) счет-фактуру на сумму вознаграждения в книге покупок и журнале полученных счетов-фактур (п. 3 письма МНС РФ от 21.05.2001 г. № ВГ-6-03/404).

С суммы вознаграждения поставщик (агент) должен будет заплатить НДС в бюджет (ст. 156 НК РФ

).

С суммы возмещения

покупателем транспортных расходов (без учета вознаграждения) НДС

не платится

.

Расходы на оплату услуг транспортной компании признаются расходами покупателя

.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком, при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ

).

Минфин РФ в письме от 27.02.2007 г. № 03-03-06/1/135 отметил, что если у покупателя отсутствуют первичные документы

, подтверждающие расходы на оплату услуг по перевозке товара, оснований для принятия их в налоговую базу покупателя

не имеется

.

Поэтому поставщик должен предоставить покупателю все первичные

документы, подтверждающие произведенные транспортные расходы.

Товарная накладная по форме № ТОРГ-12 применяется для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации.

Составляется в двух экземплярах. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей.

То есть данная унифицированная форма не служит документом

, подтверждающим факт оказания транспортных услуг.

Для учета движения товарно-материальных ценностей и расчетов за их перевозки автомобильным транспортом предназначена товарно-транспортная накладная (унифицированная форма № 1-Т, утвержденная постановлением Госкомстата РФ от 28.11.1997 г. № 78).

При этом второй раздел ТТН – транспортный – определяет взаимоотношения грузоотправителей заказчиков автотранспорта с организациями — владельцами автотранспорта, выполнившими перевозку грузов, и служит для учета транспортной работы и расчетов грузоотправителей или грузополучателей

с организациями — владельцами автотранспорта за оказанные им услуги по перевозке грузов.

Третий экземпляр ТТН, служащий основанием для расчетов, организация — владелец автотранспорта прилагает к счету за перевозку и высылает плательщику — заказчику автотранспорта.

Минфин РФ в письме от 26.05.2008 г. № 03-03-06/1/333 категорично заявляет, что затраты на транспортные услуги сторонних организаций по доставке товаров могут быть учтены налогоплательщиком в составе материальных расходов, уменьшающих налоговую базу по налогу на прибыль, только при наличии оформленной товарно-транспортной накладной

по утвержденной форме № 1-Т.

В обоснование своей позиции чиновники ссылаются на п. 6 Инструкции Минфина СССР, Государственного банка СССР, Центрального статистического управления при Совете Министров СССР, Министерства автомобильного транспорта РСФСР от 30.11.1983 г. № 10/998 «О порядке расчетов за перевозки грузов автомобильным транспортом», согласно которому товарно-транспортная накладная является единственным документом, служащим для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей, а также для складского, оперативного и бухгалтерского учета.

При этом акты об оказании транспортных услуг (без ТТН) чиновники не считают оправдательными документами.

Однако судьи считают иначе.

ФАС Поволжского округа в постановлении от 28.02.2008 г. № А55-8614/2007, приводя норму ст. 252 НК РФ

о том, что под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, отметил, что при этом законодатель

не приводит перечень документов, обязательных для представления в налоговый орган

, а ставит подтверждение расходов в зависимости от оценки экономической оправданности и документальной подтвержденности произведенных затрат.

При наличии у налогоплательщика актов

о выполнении услуг и документов, подтверждающих оплату оказанных услуг, отсутствие договора перевозки и товарно-транспортных накладных не может свидетельствовать об экономической невыгодности и документальной неподтвержденности расходов.

ФАС Центрального округа в постановлении от 13.02.2008 г. № А35-1763/07-С21 сослался на ст. 75 Арбитражного процессуального кодекса РФ

, согласно которой письменными доказательствами являются содержащие сведения об обстоятельствах, имеющих значение для дела, договоры, акты, справки, деловая корреспонденция, иные документы, выполненные в форме цифровой, графической записи или иным способом, позволяющим установить достоверность документа.

В связи с этим, считает суд, отсутствие товарно-транспортных накладных

при наличии иных документов,

не является

единственным допустимым доказательством, свидетельствующим о незаключении договора перевозки и несения расходов по его исполнению.

Факт осуществления затрат и их содержание могут быть подтверждены договорами, платежными поручениями, актами, то есть документами, свидетельствующими о фактическом оказании и приемке услуг, подтверждающими связь затрат с получением услуг.

По мнению судей, если в подтверждение понесенных расходов на перевозку грузов налогоплательщиком представлены акты сдачи-приемки выполненных работ, а также приложения к ним, накладные по форме ТОРГ-12, счета-фактуры, то названные документы свидетельствуют о фактическом совершении заключенных сделок, подтверждают получение налогоплательщиком услуг перевозчиков, а также связь с осуществляемым им видом деятельности.

В то же время следует учесть, что ФАС Уральского округа придерживается прямо противоположной позиции, нежели его коллеги из других округов.

Уральские арбитры считают, что поскольку из положений ст. 9 Федерального закона РФ от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете»

и

п. 2 ст. 785 Гражданского кодекса РФ

следует, что первичным учетным документом, подтверждающим транспортные расходы, является товарно-транспортная накладная, то отсутствие ТТН служит основанием для непринятия расходов по транспортным услугам как не подтвержденным документально (см. постановления ФАС Уральского округа от 19.10.2006 г. № Ф09-8532/06-С7, от 28.11.2007 г. № Ф09-9660/07-С3).

Таким образом, учитывая многолетнюю неизменную позицию налоговиков и Минфина, а также арбитражную практику нашего региона, Вам проще все же во взаимоотношениях с транспортной компанией и покупателем оформлять товарно-транспортную накладную и предъявлять ее покупателю.

Как оформить акт

В оформлении акта его составителям также предоставляется полная свобода. Акт можно печатать на компьютере – с обязательным последующим распечатыванием или писать вручную. Для документа можно взять обычный листок бумаги или же бланк с фирменными реквизитами и логотипом.

Акт делается всегда в двух идентичных по содержанию и по праву экземплярах, один из которых передается заказчику, второй остается у исполнителя, но если нужны копии, то он размножается и все остальные образцы также заверяются надлежащим образом.

Образец акта об оказании транспортных услуг

Если вам нужно сформировать акт об оказании транспортных услуг, который вы прежде никогда не делали, посмотрите приведенный ниже пример, пояснения и комментарии к нему – с их учетом вы без особых проблем сделаете свой документ.

- Первым делом напишите в бланке наименование акта, присвойте ему номер (при необходимости), поставьте место и дату его составления.

- Обязательно отметьте, к какому договору он является приложением, также указав его номер и дату.

- Следующую часть акта сформируйте по типу договора:

- укажите название организаций,

- должности и ФИО сотрудников, которые участвуют в составлении акта,

- если считаете важным, можете внести и более подробные реквизиты (ИНН, ОГРН, КПП предприятий и т.д.).

- Далее следует разбить акт на несколько пунктов. В них напишите, что часть договора, касающаяся оказания транспортных услуг, выполнена в полном объеме и в обозначенное время.

- Также, если средства, которые были прописаны в договоре, как оплата за данные услуги уже переведены, это тоже нужно отметить (их надо вписать как цифрами, так и прописью, обязательно указав, с НДС работают организации или без).

- Если считаете необходимым, можете дополнить документ и другими сведениями, имеющими значение в вашем конкретном случае (например, о маршруте движения транспортного средства, остановках и т.п.).

- Также обязательно обозначьте все приложения к данному акту (это могут быть путевые или маршрутные листы и проч.).

- В завершение обязательно напишите, что стороны претензий друг к другу не имеют и все работы выполнены в полном объеме, а также подпишите документ с обеих сторон.