Универсальный корректировочный документ включает в себя корректировочный счет-фактуру и извещение об изменении цены товара, услуги и т.д. Документ важен для компаний, которые платят НДС, поэтому надо серьезно отнестись к его заполнению, чтобы у налоговой не было претензий. Расскажем подробнее, что представляет собой эта бумага и как правильно внести в нее все сведения.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Общие сведения

Налоговая в своем письме от 17 октября 2014 года №ММВ-20-15/[email protected] рекомендовала фирмам новый документ — универсальный корректировочный. В Приложении №1 к письму опубликована сама форма, в остальных рассказывается, в каких ситуациях ее нужно заполнять, как правильно это делать и т.д.

Характер названного бланка рекомендательный, поэтому организации сами решают, будут они использовать эту бумагу или нет.

Документ формируют на основании ФЗ №402 от 6 декабря 2011 года («Закон о бухучете»), поскольку изменение цены товара после его отправки — это факт хозжизни организации, его надо подтвердить первичным учетным документом.

Кроме того, п. 3 ст. 168 НК РФ гласит, что при изменении стоимости отправленных или переданных товаров и т.д. организация-продавец должна выставить корректировочный счет-фактуру (далее — КСФ) за 5 рабочих дней. Сам бланк КСФ уже включен в УКД — он помещен в черную рамку.

Регистрация корректировочных счетов-фактур покупателем

При уменьшении стоимости приобретенных товаров покупатель должен зарегистрировать корректировочный счет-фактуру или первичный документ (например, накладную с учетом скидки) в книге продаж.

Сделать это нужно в том квартале, когда от продавца будет получена «первичка» с новой стоимостью товаров или корректировочный счет-фактура (в зависимости от того, что произойдет раньше). При этом графы книги продаж 5, 6, 13а, 13б, 14, 15, 16, 17, 18 и 19 заполняются на основании данных корректировочного счета-фактуры.

Таким образом, покупатель восстанавливает часть НДС, ранее принятого к вычету.

Обратите внимание

Представлять уточненную декларацию за период, когда товары были приняты на учет, и уплачивать пени ему не нужно.

Корректировочные счета-фактуры, полученные покупателями при увеличении стоимости отгруженных товаров, регистрируются ими в книге покупок (п. 13 ст. 171 НК РФ). Графы книги покупок 2б, 2в, 7, 8а, 8б, 9а и 9б заполняются на основании данных корректировочного счета-фактуры.

На основании корректировочного счета-фактуры покупатель принимает к вычету разницу между новой (более высокой) суммой НДС и суммой налога в первоначальном счете-фактуре.

Обратите внимание

Заявить вычет покупатель может в течение трех лет с момента составления корректировочного счета-фактуры продавцом (п. 10 ст. 172 НК РФ). Представлять уточненную декларацию по НДС за период, когда товары были приняты на учет, не нужно.

Когда компании заполняют УКД

Документ используют:

- Если стоимость ранее осуществленной поставки поменялась из-за изменения цены и/или уточнения числа отгруженных товаров и т.п. и предложение об изменении поступает от продавца, при этом требуется согласие покупателя или нет (если раньше были установлены договоренности).

- Если продавцу необходимо задокументировать согласие с претензией компании-покупателя в случае выявления недочетов по количеству и качеству товаров и т.п. при их приеме и при этом не был подписан документ о расхождении доверенным лицом продавца.

Документ не нужно использовать:

- Если стоимость поменялась из-за допущения продавцом какой-либо ошибки в документах.

- Если имеет место ситуация, для которой надо использовать специальный порядок оформления бумаг (возврат товара, например).

Итоги

После уже осуществленной отгрузки может потребоваться откорректировать данные по количеству или цене проданного в связи с достижением договоренности об изменении 1 из этих показателей. В таком случае составляют корректировочный документ, отражающий первоначальные данные по отгрузке, их новое значение и величину изменения. Для исправления допущенных при оформлении ошибок такой документ не используется.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как заполнить УКД

В форме много реквизитов, разберем каждый из них.

Что такое статус УКД и что отметить

Данный реквизит носит информационный характер. Выбирают код «1», если документ выступает как КСФ + первичка, то есть соглашение или уведомление об изменении цены. В этом случае бумага будет основанием для вычета НДС.

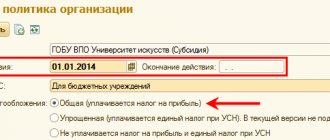

Цифру «2» пишут, если документ применяют только в качестве первичного учетного, то есть это просто соглашение или уведомление об изменении цены. Хозсубъекты на упрощенке могут использовать документ со статусом «2», обязанности по перечислению НДС не будет.

Шапка УКД

Здесь необходимо указать такие сведения (они аналогичны тем, что прописаны в бланке КСФ):

- Номер заполняемого документа, дата.

- Какой КСФ исправляют (номер и дату). Заполняют при необходимости.

- К какому счету-фактуре формируется (также номер и дату бумаги). Этот пункт не заполняют, если документ имеет статус «2».

- Номер с учетом корректировки.

Обратите внимание! Если документ выступает как КСФ, то номер присваивают согласно общей хронологии нумерации счетов-фактур. Следует брать во внимание особый порядок нумерации корректировочных документов обособленными подразделениями. Когда УКД имеет статус «2», номер обозначают согласно общему порядку номеров корректировочных документов. Такой реквизит, как номер, не указан в списке обязательных в ст. 9 ФЗ №402-ФЗ.

- Название компании-продавца, ее адрес, ИНН, КПП.

- Название второй стороны сделки, адрес, ИНН, КПП.

- Название валюты и ее код.

Что важно знать о датах! В бумаге указывают 2 даты: дату составления (строчка (1)) и дату, когда покупатель согласился на изменение стоимости товара (или дату получения оповещения о изменении стоимости), — это строчка [13]. Первую дату ставит продавец, а вторую — фирма-покупатель.

Если статус «1», то в строку (1) вписывают реальную дату оформления первичного документа и КСФ. День составления — обязательный его реквизит. Выставлять этот документ, согласно законодательству, нужно не позднее 5 календарных дней с момента формирования бумаг, на основании которых осуществляется изменение стоимости товаров.

Если в договоре с клиентом не обозначено, что при изменении стоимости требуется его согласие, то УКД оформляется только для оповещения покупателя, а дата выставления КСФ будет такой, которая указана в строке (1). Если же требуется согласие, то такой датой будет считаться та, что значится в строке [13].

Если статус «2», то должна стоять дата совершения хозоперации (ст. 9 ФЗ №402-ФЗ).

Даты в строках (1) и [13] могут совпадать либо отличаться: в строке [13] отмечена более поздняя, чем в (1).

Изменение стоимости товаров (работ, услуг) после отгрузки. Универсальный корректировочный документ

(Письмо ФНС РФ от 17.10.2014 г. № ММВ-20-15/[email protected] «О корректировке универсального передаточного документа»)

Изменение общей стоимости поставки после факта отгрузки (при отсутствии ошибок в его оформлении) может быть обусловлено изменением цены (тарифа) и (или) изменением количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Такое изменение требований

и обязательств продавца и покупателя как факт хозяйственной жизни в соответствии с п. 8 ст. 3 Федерального закона от 06.12.2011 г. № 402-ФЗ

«О бухгалтерском учете»подлежит оформлению первичным учетным документом

.

До выхода комментируемого письма единая унифицированная форма документа

, которым подлежит оформление указанного факта хозяйственной жизни,

не была установлена

.

В таком случае продавец и покупатель могут оформить изменение

размера требований и обязательств

по любой самостоятельно определенной форме

(при условии указания в ней всех обязательных реквизитов, установленных ч. 2 ст. 9 Закона № 402-ФЗ).

Главой 25 НК РФ специальных требований

к оформлению таких операций для целей исчисления налога на прибыль

не установлено

.

Поэтому первичный учетный документ

, составленный на бумажном носителе (или в виде электронного документа)

по любой форме

, соответствующий указанным требованиям, может

являться основанием для отражения указанной в нем суммы

в регистрах налогового учета (

ст. 313 НК РФ

).

Из п. 10 ст. 172 НК РФ

следует, что

наличие документа

(договора, соглашения, иного первичного документа),

подтверждающего согласие

(факт уведомления) покупателя

на изменение стоимости отгруженных товаров

(выполненных работ, оказанных услуг), переданных имущественных прав,

является у продавца основанием для выставления корректировочного счета-фактуры

в порядке, установленном

п. 5.2 ст. 169 НК РФ

.

При этом глава 21 НК РФ и постановление Правительства РФ от 26.12.2011 г. № 1137 не содержат ограничений на введение в формы корректировочных счетов-фактур дополнительных реквизитов

.

Таким образом, считает ФНС РФ, информация корректировочных счетов-фактур может быть объединена с информацией, относящейся к документу

, подтверждающему согласие (факт уведомления) покупателя на изменение стоимости отгрузки.

Такой комплексный документ

при соблюдении требований Закона № 402-ФЗ и главы 21 НК РФ позволяет экономическому субъекту

использовать право на налоговый вычет по НДС

(продавцу и покупателю на основании

п. 13 ст. 171 НК РФ

), а также

подтверждать затраты в целях исчисления налога на прибыль

организаций (и других налогов).

ФНС РФ рекомендует к применению разработанную форму универсального корректировочного документа

(

УКД

) на основе формы корректировочного счета-фактуры.

Как и форма предложенного ранее в письме ФНС РФ от 21.10.2013 г. № ММВ-20-3/[email protected] УПД

, форма УКД носит

рекомендательный характер

.

Неприменение данной формы

для оформления случаев изменения стоимости отгрузки

не может быть основанием для отказа в учете этих изменений в целях налогообложения

.

Кроме того, предложение данной формы не ограничивает права экономических субъектов

на использование иных самостоятельно разработанных и соответствующих положениям ст. 9 Закона № 402-ФЗ форм первичных учетных документов и формы корректировочного счета-фактуры, установленной Постановлением № 1137.

Изменение общей стоимости поставки также может быть

обусловлено

допущенными продавцом ошибками

в первоначально составленных по факту отгрузки документах.

Кроме того, продавец и покупатель могут допустить в первоначально оформленном по факту отгрузки УПД ошибки

и в других показателях, кроме общей стоимости поставки.

Рекомендуемые способы исправления информации, содержащейся в первоначально оформленном УПД

, представлены в приложении № 7 к комментируемому письму.

Случаи оформления формы УКД

Форма УКД может применяться для оформления изменения общей стоимости ранее произведенной

(надлежащим образом документированной)

поставки из-за изменения цены

(тарифа)

и

(или)

изменения количества

(

объема

)

отгруженных товаров

(выполненных работ, оказанных услуг), переданных имущественных прав,

в том случае, когда предложение о таком изменении исходит от продавца и требует согласия покупателя

на такое изменение или не требует его.

Форма УКД также может применяться в целях документирования продавцом согласия с претензией покупателя

при выявлении последним

расхождения по количеству и качеству товаров

(работ, услуг, имущественных прав) при их приемке (без постановки на учет), в случае, если документ о расхождениях представителем продавца не подписывался (односторонний акт о расхождениях).

При этом при подписании сторонами двустороннего акта о расхождениях

при приемке товаров,

дополнительного первичного документа

об изменении финансового состояния продавца и покупателя

не требуется

.

Наличие подписей продавца и покупателя

на таком документе

свидетельствуют

не только об изменении состояния расчетов между ними, но и

о согласии покупателя на такое изменение

стоимости отгруженных товаров в связи с уточнением их количества, что согласно

п. 3 ст. 168 НК РФ достаточно для выставления продавцом корректировочного счета-фактуры без дополнительных документов

.

Форма УКД не применяется во всех случаях возврата

(перемещения от покупателя к продавцу) товаров, принятых покупателем на учет.

Форма УКД не предназначена

для использования в случаях, когда

изменение общей стоимости отгрузки

обусловлено допущенной продавцом

ошибкой в первоначальном комплекте документов

, сопровождающих отгрузку (УПД, иного первичного учетного документа на отгрузку и счета-фактуры).

Исправление таких ошибок

в примененной ранее форме УПД может производиться в порядке, указанном в приложении № 7 к комментируемому письму.

Выставление в таком случае отдельного корректировочного счета-фактуры

при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав

не требуется

.

Вместе с тем, форма может быть использована только в качестве первичного учетного документа

для оформления факта хозяйственной жизни, выражающегося в изменении стоимости ранее отгруженных товаров (работ, услуг, имущественных прав) (

статус документа

– «

2

»).

Тогда в документе не заполняются

(или в соответствующих полях ставятся прочерки)

показатели

, установленные в качестве обязательных

исключительно для корректировочного счета-фактуры

:

– «к счету-фактуре (счетам-фактурам) № … от …, с учетом исправления № … от …» (строка 1б);

– «в том числе сумма акциза» (графа 6);

– «налоговая ставка» (графа 7).

В поле строки (1) проставляется дата и порядковый номер корректировки, а дата и номер УПД либо иного первичного учетного документа, показатели которого корректируются, указываются в строке [5].

Использование предлагаемой формы документа с наименованием «Корректировочный счет-фактура» в статусе только первичного учетного документа

организациями и предпринимателями,

не являющимися плательщиками НДС, не влечет

за собой для них обязанности по исчислению и уплате в бюджет НДС (при этом, у таких организаций не будет значений в показателях граф 7 и 8).

Используемый экономическими субъектами статус документа

рекомендуется проставлять в верхнем левом углу формы.

Определение в форме УКД показателей, установленных в качестве обязательных

При использовании организацией документа со статусом «1» в качестве основания для применения права на вычет по НДС

показатели строк (1)–(4), граф (1)–(9) и подписи руководителя организации (или иного уполномоченного лица) и главного бухгалтера (или иного уполномоченного лица) рекомендуется проверять на соответствие требованиям

п. 5.2

и

6 ст. 169 НК РФ

с учетом положения

абз. 2 п. 2

указанной статьи.

При использовании УКД индивидуальным предпринимателем

следует

учитывать требования к содержанию информации о подписывающем лице

, установленные

п. 6 ст. 169 НК РФ

для этой категории экономических субъектов.

При использовании организацией или индивидуальным предпринимателем УКД документа со статусом «1» или «2» в качестве первичного учетного документа

рекомендуется убедиться в том, что внесенная в него информация содержит показатели, установленные как обязательные п. 2 ст. 9 Закона № 402-ФЗ.

Статус документа

, указанный экономическим субъектом в верхнем левом углу УКД,

носит информационный характер

.

Фактический статус документа

определяется наличием/отсутствием в нем всех обязательных показателей, установленных Законом № 402-ФЗ в отношении первичных учетных документов и (или)

п. 5.2

и

6 ст. 169 НК РФ

в отношении корректировочных счетов-фактур.

Отсутствие в документе строки [13] «Дата совершения действий сторон» или прочерк в ней

дают основания считать, что

дата совершения действий принимающей стороны совпадает с датой совершения действий передающей стороной

(с датой составления документа (строка 1) (если из иных документов не следует иное).

Отражение показателей УКД со статусом «1»* (корректировочный счет-фактура и соглашение (уведомление)) в налоговом учете в соответствии с требованиями главы 25 НК РФ

*При использовании УКД только в качестве учетного документа

(

статус документа «2» «Соглашение

(

уведомление

)

»

) учет оформленной таким образом операции для целей налогообложения осуществляется в общем порядке.

В целях исчисления налога на прибыль

при изменении стоимости отгрузки в сторону уменьшения/увеличения, первичный учетный документ, составленный по факту изменения общей стоимости поставки,

может являться основанием

:

– соответствующей корректировки стоимости приобретенных ценностей у покупателя;

– соответствующей корректировки выручки у продавца.

Основными показателями

УКДявляются данные о стоимости единицы товара

(работы, услуги, имущественного права)

до и после изменений

.

Таким образом, данным комплексным документом рекомендуется оформлять случаи пересмотра сторонами цены единицы товара

.

Налог на прибыль у продавца

Изменение цены единицы товара

(стоимости работ, оказанных услуг, переданных имущественных прав)

влечет за собой корректировку данных налогового учета о стоимости

реализованных товаров (работ, услуг, имущественных прав), то есть

должны быть скорректированы налоговые обязательства по налогу на прибыль организаций периода реализации

.

При уменьшении цены товара п.п. 19.1 п. 1 ст. 265 НК РФ не применяется

.

В то же время согласно абз. 3 п. 1 ст. 54 НК РФ

налогоплательщик вправе провести

перерасчет налоговой базы

и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

К излишней уплате налога

на прибыль организаций в данном случае

приводят излишне учтенные доходы

.

Поэтому продавец, предоставивший скидку в виде уменьшения цены единицы товара

(стоимости работ, услуг, имущественных прав),

вправе скорректировать

налоговую базу по налогу на прибыль организаций

в периоде внесения соответствующих изменений

:

– в налоговом периоде уведомления

о выполнении ранее согласованных условий, определяющих возможность последующего изменения стоимости –

показатель строки

(

1

);

– в налоговом периоде согласования с покупателем изменения стоимости товаров

(работ, услуг, имущественных прав) –

показатель строки

[

13

].

При увеличении стоимости ранее отгруженных товаров

(выполненных работ, оказанных услуг, переданных имущественных прав)

нормыабз. 2 п. 1 ст. 54 НК РФ не применяются

.

Следовательно, при увеличении стоимости ранее отгруженных товаров

(выполненных работ, оказанных услуг, переданных имущественных прав)

налоговые обязательства

по налогу на прибыль организаций

должны быть скорректированы

(

увеличены

)

за налоговый период признания доходов от реализации

.

Налог на прибыль у покупателя

Уменьшение стоимости приобретенных товаров

(работ, услуг, имущественных прав)

в результате изменения цены

влечет за собой корректировку данных налогового учета о стоимости приобретенных товаров (работ, услуг, имущественных прав).

Если приобретенные товары уже были реализованы

, то необходимо

произвести корректировку

налоговой базы по налогу на прибыль

за налоговый период признания расходов

.

При этом в случае, когда согласно п. 8 ст. 254 НК РФ

при определении размера

материальных расходов при списании сырья и материалов

, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения,

используется метод оценки сырья и материалов по средней стоимости

, при изменении (пересчете) их цены необходимо

пересчитать

(

скорректировать

)

среднюю стоимость

соответствующих материальных ценностей в налоговом учете

начиная с периода оприходования до момента списания

.

В случае увеличения стоимости приобретенных товаров

(работ, услуг, имущественных прав)

налогоплательщиквправе учесть увеличение стоимости

:

– в налоговом периоде уведомления

о выполнении ранее согласованных условий, определяющих возможность последующего изменения стоимости (показатель строки (1));

– в налоговом периоде согласования

с покупателем изменения стоимости товаров (работ, услуг, имущественных прав) – показатель строки [13].

В комментируемом письме приведены также порядок отражения покупателем УКД со статусом«1» в книге продаж и книге покупок

, а также в журнале учета полученных и выставленных счетов-фактур, и

порядок внесения исправлений

в связи с обнаружением ошибок в форме УПД

Основная часть

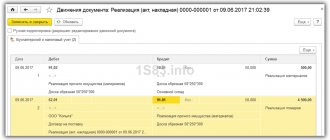

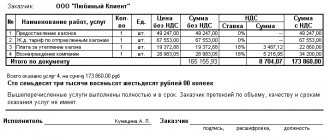

Здесь нужно заполнить таблицу. Она аналогична той, которая представлена в корректировочном документе.

Что надо вписать:

- Порядковый номер записи. Это дополнительный реквизит для заполнения. Его указывают по желанию.

- Код товара/услуги/работы. Также не считается обязательным к включению в документ.

- Название товара или описание произведенных работ, оказанных услуг и т.д.

- Показатели в связи с изменением стоимости товаров.

- Единица измерения и ее код по ОКЕИ.

- Количественные показатели.

- Стоимостные показатели.

- Сумма акциза. Писать ничего не нужно, если документ имеет статус «2».

- Налоговая ставка. Писать ничего не нужно, если документ имеет статус «2».

- Сумма налога.

- Стоимость общая.

В конце таблицы нужно подвести итоги — указать получившуюся стоимость.

Далее нужно обозначить реквизиты передаточных/отгрузочных бумаг, документ-основание для корректировки стоимости и какие-либо другие данные.

Особенности подписания

В бланке УКД создано 6 строк для подписания документа. Подписи под таблицей проставляются всегда при статусе бумаги «1». Там расписываются глава фирмы или доверенное лицо и главный бухгалтер. При статусе УКД «2» такие подписи не являются обязательными.

В строчках для подписей [8] и [9] надо отметить сотрудника, который имеет право предлагать покупателю изменить стоимость товаров или оповещать о таком факте. Нужно написать должность сотрудника, его ФИО. Если у него есть право на подписание данной бумаги, то снова подписывать ее не надо. Можно обозначить только должность и ФИО.

В строке [10] надо отметить информацию о сотруднике, который отвечает за оформление факта хозжизни компании. Это лицо может совпадать с тем, что указано выше (строки [8] и [9]): аналогично обозначают только должность и ФИО без постановки подписи.

В строку [12] вписывают данные о работнике, который имеет право согласовывать изменение стоимости товара и т.п. от лица покупателя, если требуется данное действие. В строке [14] расписывается сотрудник, который отвечает за оформление факта хозяйственной жизни организации. Если это тот же сотрудник, что и в строке [12], то указывают ФИО и должность, а подпись второй раз ставить не нужно.

Важно! О заполнении счета-фактуры и КСФ можно прочитать в нашей статье.