Предоставление информации в Федеральную налоговую службу должно проводиться в строгом соответствии с унифицированными формами и бланками. Для отчетности по подакцизным товарам чиновники разработали и утвердили специальные формы.

Напомним, что все налогоплательщики акцизных обязательств обязаны сдавать три вида налоговой отчетности:

- По алкогольной продукции.

- По бензину и прочим видам топлива.

- По табачной продукции.

Расскажем о формах и сроках сдачи декларации по акцизам в 2020 году.

Плательщиками этого налогового обязательства признаются не только организации, но и индивидуальные предприниматели, а также лица, осуществляющие перемещение подакцизной продукции через таможенную границу Евразийского союза. Ключевые определения и правила применения налогообложения закреплены в 22 главе НК РФ.

Зачем отчитываться по акцизам

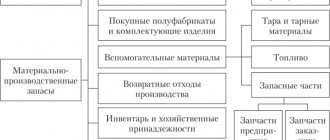

Акцизы разработали как инструмент налогообложения. Этот внутренний косвенный налог обязаны платить все производители продукции массового потребления. Исчисленный акциз включается в итоговую стоимость продукта. К подакцизным товарам относятся:

- алкоголь;

- табачная продукция;

- бензин;

- некоторые импортные товары.

Производители обязаны не только рассчитывать и уплачивать акцизный взнос, но и отчитываться о состоянии взаиморасчетов с бюджетом. Налоговая отчетность по акцизам предоставляется в Федеральную налоговую инспекцию по месту регистрации производителя. Если подакцизные товары производит и реализует индивидуальный предприниматель, ему надлежит сдавать реестр в ИФНС по месту жительства.

Акцизная декларация подается ежемесячно, но только в случае реализации произведенной продукции. Если предприятие изготовило, но не реализовало подакцизный продукт, отчет подавать нет необходимости.

Какие бывают декларации

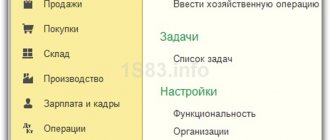

Акцизная — это не единая форма отчета. Для подачи сведений о различных видах отчетной продукции используются различные бланки. В 2020 году налоговые формы и правила их заполнения обновились. Вот какие виды деклараций по акцизам предоставляются в ИФНС в 2020 году:

| Название | Приказ | Номер формы по КНД | С какого момента подается форма | Скачивание |

| Налоговая декларация по акцизам на табачные изделия | Приказ ФНС России от 15.02.2018 № ММВ-7-3/[email protected] (Приложение 1 к Приказу) | 1151074 | С августа 2021 года | |

| Декларация по косвенным налогам при импорте товаров с территории стран ЕАЭС | Приказ Минфина России от 27.09.2017 № СА-7-3/[email protected] | 1151088 | С декабря 2021 года | |

| Декларация по акцизам на топливо | Приказ ФНС России от 12.01.2016 № ММВ-7-3/[email protected] (Приложение № 4 к Приказу) | 1151089 | С августа 2021 года | |

| Декларация по акцизам на алкоголь | Приказ ФНС России от 21.09.2018 № ММВ-7-3/[email protected] (Приложение № 1 к Приказу) | 1151090 | С марта 2021 года (с отчета за март) |

Кто и когда сдает

Подотчетные лица — это те, кто сдает налоговую декларацию по акцизам. К ним относятся организации и ИП, уплачивающие акцизные взносы (ст. 179 НК РФ). Отчитываться надлежит и тем предприятиям, которые перевозят продукцию через границы ЕАЭС.

Отчеты представляются в инспекцию ФНС по месту нахождения. При наличии обособленных подразделений отчетность направляется в ИФНС по месту локации этого подразделения. Сроки сдачи декларации по акцизам ограничены, документы необходимо предоставить до 25 числа следующего месяца. Но ежемесячно отчитываются только те организации, у которых производится фактическая уплата акциза в бюджет после реализации подакцизной продукции.

Формат сдачи бумажный (если численность работников позволяет) и электронный (для тех, у кого трудятся более 100 человек). Декларацию по косвенным налогам подают до 20 числа последующего месяца.

Уплачивают начисленные акцизы в те же даты — не позднее 25 числа следующего месяца. Подотчетному лицу рекомендуется подавать декларацию и проводить платежи одновременно во избежание предупреждений и последующих штрафных санкций.

Как заполнить декларацию на алкоголь

Единый порядок заполнения декларации по акцизам алкоголя 2020 года не предусмотрен, все зависит от вида алкогольной продукции. Есть общие правила заполнения титульного листа и суммарного раздела по акцизам. Все остальные разделы заполняются исключительно по типу подотчетной продукции.

Приведем пример. «Идеальный производитель» — пивоваренная компания. Ей необходимо подать акцизный отчет о произведенном в июне 2021 пиве. Предельный срок сдачи отчетности за июнь 2021 года — 25.07.2019. Руководитель решил отчитаться заблаговременно.

«Идеальный поставщик» произвело и реализовало в июне 2021 года 200 000 банок. Объем каждой банки — 0,5 литров. Общий произведенный объем равен 100 000 литрам (200 000 × 0,5). Содержание этилового спирта — 7%.

Ставка акциза для пивной продукции с долей спирта от 0,5% до 8,6% в 2021 году составляет 21 рубль/литр.

Общая сумма акцизов, подлежащая уплате в бюджет: 100 000,00 × 21 = 2 100 000,00 рублей. Теперь необходимо отчитаться о сумме акцизов в территориальную ИФНС. Вот как правильно заполнить декларацию по алкогольным акцизам для пивных напитков:

- Начинать формирование отчета с титульного листа.

- Заполнять все разделы и приложения, которые отвечают фактическим данным подотчетного лица.

- Вносить отдельный показатель в отдельную строку. Если у организации несколько видов акцизных товаров, то каждому отводится отдельная строка. Акцизная продукция суммированию не подлежит.

- Нумеровать все страницы по порядку.

- Избегать исправлений. Перечеркнутые или скорректированные специальной жидкостью бланки в ИФНС не примут.

Теперь перейдем к заполнению разделов алкогольной декларации.

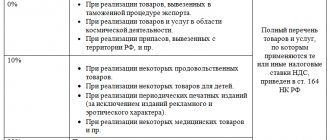

Ставки на подакцизные товары-2018

| № | Вид подакцизного товара | Акциз на первую половину 2021 года | Акциз на вторую половину 2021 года |

| ЭТИЛОВЫЙ СПИРТ | |||

| 1 | Различные виды и формы этилового спирта, пищевого и непищевого | 107 руб. за 1 л | 107 руб. за 1 л |

| 2 | Продукция, содержащая спирт (кроме парфюмерии и аэрозолей) | 418 руб. за 1 л | 418 руб. за 1 л |

| АЛКОГОЛЬ | |||

| 3 | Алкогольные товары крепостью более 9% | 523 руб. за 1 л спирта в составе продукции | 523 руб. за 1 л спирта в составе продукции |

| 4 | Слабоалкогольные продукты (крепостью до 9%) | 418 руб. за 1 л спирта в составе продукции | 418 руб. за 1 л спирта в составе продукции |

| 5 | Вина (виноградные и фруктовые) | 18 руб. за 1 л | 18 руб. за 1 л |

| 6 | Вина, для которых применяется защищенное географическое указание | 5 руб. за 1 л | 5 руб. за 1 л |

| 7 | Игристые вина, шампанское | 36 руб. за 1 л | 36 руб. за 1 л |

| 8 | Игристые вина с защищенным указанием на место происхождения | 14 руб. за 1 л | 14 руб. за 1 л |

| 9. | Пиво с крепостью до 8,6% и напитки на его основе, сидр и пуаре (крепость до 6%), медовуха (крепость до 6%, не менее 8% меда в составе) | 21 руб. за 1 л | 21 руб. за 1 л |

| 10 | Крепкое пиво (крепостью свыше 8,6%) и напитки на его основе | 39 руб. за 1 л | 39 руб. за 1 л |

| ТАБАЧНАЯ ПРОДУКЦИЯ | |||

| 11 | Все виды табака (кроме сырья для табачных продуктов) | 2772 руб. за 1 кг | 2772 руб. за 1 кг |

| 12 | Сигары | 188 руб. за 1 шт. | 188 руб. за 1 шт. |

| 13 | Сигариллы | 2671 руб. за 1000 шт. | 2671 руб. за 1000 шт. |

| 14 | Сигареты и папиросы | 1562 руб. за 1000 шт. + 14.5% максимальной розничной цены (не менее 2123 руб. за 1000 шт.) | 1562 руб. за 1000 шт. + 14.5% максимальной розничной цены (не менее 2123 руб. за 1000 шт.) |

| 15 | Электронные сигареты | 44 руб. за 1 шт. | 44 руб. за 1 шт. |

| 16 | Жидкости для электронных сигарет | 11 руб. за 1 мл | 11 руб. за 1 мл |

| АВТО И МОТО | |||

| 17 | Легковые авто (мощность от 90 до 150 лошадиных сил) | 45 руб. за каждую лошадиную силу | 45 руб. за каждую лошадиную силу |

| 18 | Автомобили и мотоциклы мощностью 150 л. с. | 437 руб. за каждую лошадиную силу | 437 руб. за каждую лошадиную силу |

| 19 | Автомобили мощностью 200-300 л. с. | 714 руб. за каждую лошадиную силу | 714 руб. за каждую лошадиную силу |

| 20 | Автомобили мощностью 300-400 л. с. | 1218 руб. за каждую лошадиную силу | 1218 руб. за каждую лошадиную силу |

| 21 | Автомобили мощностью 400-500 л. с. | 1260 руб. за каждую лошадиную силу | 1260 руб. за каждую лошадиную силу |

| 22 | Автомобили мощностью свыше 500 л. с. | 1302 руб. за каждую лошадиную силу | 1302 руб. за каждую лошадиную силу |

| НЕФТЕПРОДУКТЫ | |||

| 23 | Бензин класса 5 | 11 213 руб. за 1 т | 11 213 руб. за 1 т |

| 24 | Бензин, не соответствующий классу 5, прямогонный бензин | 13 100 руб. за 1 т | 13 100 руб. за 1 т |

| 25 | Дизтопливо | 7655 руб. за 1 т | 7655 руб. за 1 т |

| 26 | Моторные масла | 5400 руб. за 1 т | 5400 руб. за 1 т |

| 27 | Бензол, параксилол, ортоксилол, керосин авиационный | 2800 руб. за 1 т | 2800 руб. за 1 т |

| 28 | Средние дистилляты | 8662 руб. за 1 т | 8662 руб. за 1 т |

Пошаговая инструкция по заполнению бланка

Шаг 1. Заполнение титульного листа не вызывает особых проблем — на этой странице указывают полное наименование подотчетного лица, ИНН и КПП (которые автоматически дублируются на весь отчет). Дальше идет построчное заполнение.

| Ячейка титульного листа | Порядок заполнения |

| Номер корректировки | Если декларация первоначальная, то вносится значение 0. Если предоставляется корректировка, то указывается ее номер по порядку (01, 02 и т. д.). |

| Налоговый период | В алкогольной декларации налоговый период — месяц. Порядковое число отчетного месяца соответствует налоговому периоду. Для нашего примера отчетный месяц — 06. |

| Отчетный год | Указывается год предоставления отчета. В нашем случае это 2020 г. |

| Код налогового органа | Кодировка ИФНС по месту нахождения налогоплательщика. |

| Код по месту нахождения | 213 — по месту учета крупнейшего налогоплательщика. 214 — по месту нахождения остальных российских организаций. |

| Форма и ИНН, КПП реорганизованной организации | Указывается только в случае реорганизации подотчетного лица и сдачи сведений правопреемником. |

| Контакты | Указывается номер телефона для связи с исполнителем. |

| Общее количество страниц | Вносится итоговое количество страниц в декларации. |

| Признак налогоплательщика | 1 — сам налогоплательщик. 2 — его представитель, который действует по доверенности. |

| Ф.И.О. представителя налогоплательщика | Полностью указываются фамилия, имя и отчество руководителя организации, его представителя или ИП. |

| Дата | День предоставления отчетности. |

Шаг 2. Переходим к разделу 1 «Сумма акциза».

| Номер строки | Порядок заполнения |

| 010 | Код ОКТМО налогоплательщика. |

| 020 | Код бюджетной классификации, по которому уплачивается акцизный взнос. Для пивной продукции КБК — 182 1 0300 110. |

| 030 | Кодировка срока уплаты. В нашем случае надлежит ставить значение 03 — для платежей, которые производятся до 25 числа. |

| 040 | Исчисленная сумма акцизного взноса. |

| 050 и далее | Заполняются аналогичным образом для каждого вида акцизной продукции отдельно. |

Шаг 3. Заполняем раздел 2 «Расчет суммы акциза».

| Номер строки | Порядок заполнения |

| 010 | Код вида подакцизного товара. Для нашего примера код — 320 (пиво с содержанием алкоголя от 0,5% до 8,6%). Все коды приведены в Приложении № 2 к Приказу № ММВ-7-3/[email protected], утверждающему порядок заполнения декларации по акцизам на алкоголь. |

| Раздел 2.1 «Операции, совершенные с подакцизными товарами на территории РФ» | |

| Графа 1 | Код показателя. Реализация пивной продукции в России отмечается кодом 10001. Общий перечень кодов представлен в Приложении № 3 к Приказу № ММВ-7-3/[email protected] |

| Графа 2 | Код признака применения акцизной ставки. Для нашего примера это 4. Все коды представлены в Приложении № 4 к Приказу. |

| Графа 3 | Вносится исчисленная налогоплательщиком база за отчетный период. |

| Графа 4 | Сумма взноса в бюджет. |

| Раздел 2.2. «Операции по реализации акцизных товаров за пределы РФ» | Порядок заполнения по графам аналогичен. |

| Раздел 2.3. «Сумма акциза (аванса), подлежащая налоговому вычету» | По графам заполняются признаки, позволяющие получить налоговый вычет. Для нашего примера возможности оформить вычет нет. |

| Раздел 2.4 «Сумма акциза, подлежащего уплате в бюджет» | |

| Графа 1 | Коды операции:

|

| Графа 2 | Итоговая сумма, которая должна совпадать со строкой 040 раздела 1. |

| Раздел 2.4.1 «Сумма аванса, подлежащая уплате в бюджет или зачету» | Аналогичные данные по авансовым платежам. |

| Раздел 2.5 «Документально подтвержденный факт реализации подакцизных товаров за пределами РФ» | |

| Графа 1 | Коды операций с 50001 по 50011. Посмотреть принадлежность кодов надлежит в Приложении № 3 к Приказу. |

| Графа 2 | Исчисленная налогооблагаемая база. |

| Графа 3 | Рассчитанная сумма акцизного платежа (произведение базы и ставки акциза). |

| Графы 4 и 5 | Кодировка налогового периода реализации (месяц и год). |

Шаг 4. Заполняются все приложения к декларации. Если речь идет о производстве и реализации пивной продукции, то заполняется только приложение № 2. В нашем примере производитель не реализует товары за границу, поэтому приложение № 2 не составляется.

Вот список всех приложений к акцизной декларации на алкоголь.

| Номер приложения | Название приложения |

| Приложение № 1 | Расчет налоговой базы по виду подакцизного товара. Расчет производится по произведенному объему по каждому коду продукции отдельно. |

| Приложение № 2 | Сведения о реализации подакцизного товара за пределы РФ. Выбирается тип гарантирующего документа — гарантия банка или договор поручительства, заполняются его реквизиты и сумма гарантии в рублях. Подробно указываются данные по каждому коду реализованного товара. |

| Приложение № 3 | Сведения об объемах этилового спирта, реализованного покупателю. Расшифровка по каждому коду подакцизной продукции. |

| Приложение № 4 | Сведения об объемах денатурированного этилового спирта, полученного налогоплательщиком. Вносятся все данные о поставке. |

| Приложение № 5 | Сведения об объемах этилового спирта, приобретенных и использованных в налоговом периоде по извещению об уплате акцизного аванса. Подробная разбивка по всем операциям. |

| Приложение № 6 | Сведения об объемах этилового спирта, приобретенных и использованных в налоговом периоде по извещению об освобождении от уплаты акцизного аванса. Подробная разбивка по всем операциям. |

ВАЖНО!

На каждый вид подакцизного товара (алкоголь, табак, бензин) подается отдельная декларация. Если производитель осуществляет реализацию пива и иной алкогольной продукции, их объединяют в одну декларацию на алкоголь. В таком случае надлежит проводить детальную разбивку по каждому коду алкоголя внутри самой декларации.

Что такое акциз

Государственная налоговая система характеризуется наличием различных видов обложения и способов взимания того или иного налога. Одни собираются напрямую с плательщиков, в то время как другие государство получает с населения опосредовано.

Акцизы относятся именно к последней категории, то есть они являются таким видом налоговых платежей, которые государственная власть официально накладывает на производителя отдельных видов продукции, при этом позволяя им добавлять его в расчёт стоимости единицы товара. Другими словами, это часть цены, которую в итоге платит потребитель. Встреченный же в магазине на этикетке или крыше стикер акцизной марки как раз и является показателем того, что данная категория продукции облагается этим видом налога.

Акцизы на отдельные группы товаров являются опосредованным налогом, взимаемым с населения

Это важно! Государственное регулирование в налоговом администрировании акциза также является опосредованным – через Налоговый кодекс оно устанавливает только ставки налога по ряду критериев, а расчёт конечной суммы выплаты и учёт подакцизных товаров, включая введение ценовой надбавки, производители ведут самостоятельно.

Для чего он нужен

С точки зрения налоговой политики Российской Федерации, акцизы собираются не под какие-то конкретные цели или для реализации проектов в определённой сфере деятельности на какой-то ограниченный временными рамками срок. С этой точки зрения цель его взимания – наполнение бюджета страны, средства из которого будут распределяться, исходя из общего бюджетного правила и экономической ситуации, в которой находится государство.

В то же время, как мы увидим далее из категорий облагаемой акцизным сбором продукции, это своего рода «налог на излишества» или, иначе говоря, «штраф за вредность». Дело в том, что взимается акцизный налог с производителей и продавцов:

- Товаров массового потребления, непосредственно оказывающих вред здоровью граждан;

- Видов продукции, пагубно влияющей на окружающую граждан среду и наносящих вред их здоровью опосредованно.

Акцизы накладывают на товары, приносящие вред человеку или экологии

Таким образом, хотя издать прямой запрет на выпуск таких изделий нельзя, да и просто не выгодно, власти компенсируют негативное влияние этой продукции на население «рублём» – ведь уплаченная производителем сумма налога через цену будет фактически перенесена на покупателя или конечного потребителя того или иного подакцизного товара.

К какому виду налогов относятся

Вторая часть Налогового кодекса РФ определяет акцизы в качестве федеральных налогов, то есть их сбор осуществляется в общегосударственный бюджет. Также на уровне федерации определяются и ставки по категориям подакцизных товаров.

Как уже отмечалось выше, акцизы – налог нецелевой и регулируемый. То есть при планировании бюджета суммы, полученные от взимания этого вида налогообложения, могут распределяться на различные мероприятия и программы как общефедерального, так и регионального уровня.

По составу выплачиваемых его лиц в юридической науке до сих пор идет дискуссия. Формально согласно НК (ст. 179) плательщиками акциза являются:

- Юридические лица – организации и индивидуальные предприниматели;

- Иные лица и юридические формы организации, деятельность которых связана с подакцизными видами продукции, которая облагается исходя из норм, предусмотренных в кодексе;

- Физические лица или организации, если они перевозят подакцизные товары с или на таможенную территорию ЕАЭС.

То есть в случае если юридическое лицо производит, продаёт или иным способом реализует подакцизную продукцию, оно и становится прямым налогоплательщиком акциза, рассчитывая, исходя из ставок, его сумму и выплачивая её государству.

Юридические лица и организации являются формальными плательщиками налога

В то же время, так как по определению плательщик включает акциз в цену своей продукции, фактически он распределяет отданную им в бюджет государства сумму налога между покупателями. Опосредованно именно на них ложится налоговое бремя, что и позволяет отнести акциз не к прямому, но к косвенному типу налогов.

На какие товары действует в России

Как и ставки для расчёта начисления акцизных выплат, перечень подлежащих обложению товаров установлен и может уточняться только федеральным профильным министерством. Причём изменения его вносятся правительством в качестве ФЗ и должны пройти все чтения в Государственной Думе и Совете Федерации.

Список товарных позиций отражён в 181 статье НК РФ. Согласно ему, к акцизным относятся:

- Этиловый спирт из различных видов сырья. Под определение попадают сырец, винный дистиллят, виноградный и плодовый спирт, коньяки, кальвадосы и сырьё для виски.

- Продукция, содержащая не менее 9-ти процентов этиловых спиртов, не относящаяся к алкогольной (в растворах, эмульсиях, суспензиях и т. п.), а именно: лекарственная и ветеринарная продукция (ёмкостью до 100 мл), косметические и парфюмерные изделия (в различных ёмкостях и соответствующим содержанием спирта).

- Отходы промышленности, производящей этиловые спирты, которые можно использовать в дальнейшем для технических целей

- Сусло (включая фруктовое и пивное) и иные виноматериалы.

- Алкогольная спиртосодержащая продукция. Доля спирта определяется содержанием 0,5% и выше. Перечень пищевой продукции (например, конфеты с алкоголем) сюда не входит.

- Сигареты и иные содержащие табак продукты, включая те, которые употребляются прямым нагреванием.

- Гражданские легковые автомобили и мотоциклы.

- Бензин автомобильный.

- Дизтопливо и сопутствующие масла (включая высоковязкие) и продукты их переработки.

- Продукты фракционной нефтепереработки (включая продукты переработки: прямогонных бензинов, циклогексана, газоконденсата, автомобильного бензина).

- Углеводородные дистилляты в жидком состоянии, получаемые переработкой нефти, газового конденсата, попутного газа и горючих сланцев с определенной плотностью и температурой.

- Авиационный керосин и дизельное топливо.

- Бензол, параксилол и ортоксилол.

- Нефтяное и газовое сырьё, включая гудроны, мазуты и топливо для судов, а также природный газ.

- Электронные сигаретные устройства, включая аэрозолевые, дымопродуцирующие и паровые.

- Никотиносодержащие жидкости.

Алкогольная продукция входит в перечень акцизной продукции

Это важно! Отметим, что объектом налогообложения при этом, согласно законодательству, являются не сами перечисленные товары, но целый комплекс осуществляемых с ними операций (ст. 182 НК РФ).

Ответственность

Все отчеты в ИФНС должны предоставляться в установленные сроки. Просрочка всегда грозит штрафом. Если акцизную декларацию сдать с нарушением сроков отчетности, организации (юридическому лицу) придется заплатить взыскание в размере 5% от суммы рассчитанного, но неуплаченного взноса (ст. 15.5 КоАП РФ, ст. 119 НК РФ). Минимальная граница штрафа за просрочку — 1000 рублей. Максимальная выплата ограничена 30% от задекларированной суммы.

Должностные лица привлекаются к ответственности за нарушение сроков подачи реестра. Величина штрафа для ответственных сотрудников — от 300 до 500 рублей.

Срок уплаты

Для той или иной таможенной процедуры, применяемой при ввозе товаров, установлены свои сроки уплаты акцизов. Определить правильный срок проще по таблице:

| Таможенная процедура | Срок уплаты | Основание |

| Выпуск для внутреннего потребления | Акциз надо заплатить после того, как таможенную декларацию зарегистрировали, но прежде, чем товар выпустят | п. 3 ст. 211 Таможенного кодекса Таможенного союза |

| Переработка для внутреннего потребления | Акциз надо заплатить до дня выпуска товаров | п. 4 ст. 274 Таможенного кодекса Таможенного союза |

| Переработка на таможенной территории | Обязанность по уплате акциза возникает с момента регистрации таможенной декларации. Платеж нужно сделать: 1. В день передачи товаров – при передаче иностранных товаров для переработки, если принимающая сторона: – не имеет документов об условиях переработки на таможенной территории; – не перерабатывает товары без разрешения таможни. 2. В день утраты товаров – при утрате иностранных товаров до истечения срока их переработки. Исключение составляет утрата товаров из-за форс-мажорных обстоятельств либо естественной убыли при нормальных условиях перевозки (транспортировки) и хранения. В этих случаях с утраченных товаров акциз не взимается. 3. В день истечения срока переработки товаров – если переработка на таможенной территории не окончена в установленный срок или если истекли три года с момента выпуска товаров для переработки | п. 3 ст. 250 Таможенного кодекса Таможенного союза |

Такой порядок следует из положений статьи 205 Налогового кодекса РФ, статьи 82 Таможенного кодекса Таможенного союза, пункта 1 статьи 115 Закона от 27 ноября 2010 г. № 311-ФЗ.