Бухгалтерский учет у продавца.

Если организация передает товар, право собственности на который к покупателю еще не перешло, то для учета таких товаров используйте счет 45 «Товары отгруженные». В бухучете сделайте следующие проводки:

Дебет 45 Кредит 41

В момент перехода права собственности на товар в бухучете сделайте следующие проводки:

Дебет 62 Кредит 90-1

Дебет 90-2 Кредит 45

Бухгалтерский учет у покупателя.

Если договором предусмотрен особый порядок перехода права собственности, то до момента приемки-передачи товара покупателем товар может быть принят к учету на субсчете к счету 41 «Товары в пути». В момент перехода права собственности на товар сделайте проводку:

Дебет 41 Субсчет «Товары в пути» Кредит 60

Приняты на учет товары, находящиеся в пути.

В момент приемки товара покупателем сделайте проводку:

Дебет 41 Субсчет «Товары на складе» Кредит 41 Субсчет «Товары в пути»

– поступили товары на склад покупателя.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

спишите себестоимость проданных товаров (п. 5 ПБУ 10/99 , Инструкция к плану счетов);

спишите расходы на продажу (п. 5 ПБУ 10/99 , Инструкция к плану счетов).

Признание выручки

Выручку от продажи товаров включите в состав доходов от обычных видов деятельности (п. 5 ПБУ 9/99).

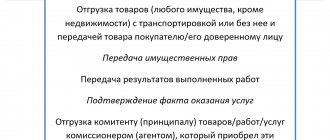

Одним из условий признания выручки в бухучете является переход права собственности на проданные товары к покупателю (п. 12 ПБУ 9/99).* Договором (законом) могут быть предусмотрены следующие моменты перехода права собственности:

дата отгрузки (передачи) товара;

дата оплаты.

В зависимости от условий договора (закона) о моменте перехода права собственности и схемы расчетов отражение операций в бухучете будет различаться.

Признание выручки на дату отгрузки

Если выручка признается на дату отгрузки, в бухучете реализацию товара отразите следующим образом.

На дату отгрузки:

Дебет 62 Кредит 90-1 – отражена выручка от продажи товара;

Дебет 90-2 Кредит 41 – списана себестоимость товара.*

Если организация, которая реализует товары, является плательщиком НДС, одновременно с признанием выручки начислите этот налог:

– начислен НДС с реализации товаров.

На дату оплаты:

Дебет 51 (50) Кредит 62 – отражена оплата покупателем товара.

Такой порядок следует из Инструкции к плану счетов (счета , ).

Договором может быть предусмотрена предварительная оплата товара покупателем. Суммы полученных авансов (предоплаты) учитывайте на счете 62 «Расчеты с покупателями и заказчиками» обособленно. Для этого откройте субсчета, которые могут называться, например, «Расчеты по авансам полученным» и «Расчеты по отгруженным товарам». Такие правила установлены Инструкцией к плану счетов . В бухучете сделайте следующие проводки.

На дату оплаты:

Дебет 51 (50) Кредит 62 субсчет «Расчеты по авансам полученным» – поступила предоплата.

Если организация, которая реализует товары, является плательщиком НДС, одновременно с получением аванса начислите этот налог:

Дебет 76 субсчет «Расчеты по НДС с авансов полученных» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы предоплаты.

На дату отгрузки:

Дебет 62 субсчет «Расчеты по отгруженным товарам» Кредит 90-1 – отражена выручка от продажи товара;

Дебет 90-2 Кредит 41 – списана себестоимость товара;

Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62 субсчет «Расчеты по отгруженным товарам» – зачтена полученная предоплата;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с реализации товаров;

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов полученных» – принят к вычету НДС, начисленный с предоплаты.

Такой порядок следует из Инструкции к плану счетов (счета , , ).

Признание выручки на дату оплаты

Если выручка признается на дату оплаты, порядок отражения в бухучете реализации товара зависит от условий внесения платы за него:

Договором может быть предусмотрена последующая (после отгрузки) оплата товара покупателем. В этом случае организация передает товар, право собственности на который к покупателю еще не перешло. Для учета таких товаров используйте счет 45 «Товары отгруженные». На нем отражается информация о товарах, выручка от продажи которых некоторое время не может быть признана в бухучете (Инструкция к плану счетов). В бухучете сделайте следующие проводки.

На дату отгрузки товара покупателю:

Дебет 45 Кредит 41 – товар отгружен покупателю.

Если организация, которая реализует товары, является плательщиком НДС, на дату отгрузки начислите этот налог:

Дебет 76 субсчет «Расчеты по НДС по отгруженным товарам» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС по отгруженным товарам.

На дату оплаты:

Дебет 51 Кредит 62 – поступила оплата от покупателя;

Дебет 62 Кредит 90-1 – отражена выручка от продажи товара;

Дебет 90-2 Кредит 45 – списана себестоимость товара;

Дебет 90-3 Кредит 76 субсчет «НДС, начисленный по отгруженным товарам» – отражен НДС, начисленный при отгрузке товара.

Такой порядок следует из Инструкции к плану счетов (счета , , , ).*

Елена Попова,

В бухучете товарами признаются любые товарно-материальные ценности (ТМЦ), приобретенные для дальнейшей реализации (Инструкция к плану счетов).

Бухучет: поступление

В бухучете оприходовать товар можно, после того как будет закончена его приемка и проверка по количеству (п. 2.1.13 Методических рекомендаций, утвержденных письмом Комитета РФ по торговле от 10 июля 1996 г. № 1-794/32-5).

Порядок отражения поступивших товаров в бухучете зависит от: – способа получения товара ; – условий договора, регулирующих порядок перехода права собственности на товар от продавца к покупателю ;* – применяемой системы налогообложения ; – способов учета товаров, закрепленных в учетной политике для целей бухучета.

Поступление по договору купли-продажи

Если организация получила товар по договору купли-продажи, то фактическая себестоимость товара складывается из суммы, уплаченной продавцу, и расходов, связанных с приобретением (доставка, комиссионные вознаграждения посредникам и т. п.). Такие правила установлены пунктом 6 ПБУ 5/01.

Обычно право собственности на товар переходит от продавца к покупателю в момент его приемки-передачи. В этот момент в бухучете отразите поступление товаров проводкой:

Дебет 41 (15) Кредит 60 (76…) – поступили товары по возмездным договорам.

Такой порядок установлен Инструкцией к плану счетов (счета , ).*

Ситуация: когда покупателю отразить в бухучете приобретение товаров, полученных вне местонахождения организации. По договору право собственности переходит в момент приемки-передачи

Поступившие товары нужно оприходовать в момент перехода права собственности на них к покупателю. Факт перехода права собственности должен быть подтвержден документально. Поэтому если у покупателя есть правильно оформленные товаросопроводительные документы, то он может принять полученные товары к учету в договорной оценке.* После того как фактическая себестоимость будет сформирована (включены транспортно-заготовительные расходы), стоимость товаров в бухучете нужно уточнить (если она будет отличаться от договорной). Такой вывод позволяет сделать пункт 26 ПБУ 5/01, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

До тех пор пока документы или товары от поставщика не получены, покупатель не может отразить их в бухучете (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Для признания товара принятым на учет его оприходование на складе покупателя не обязательно: принятыми на учет можно считать товары, находящиеся в пути* (см., например, постановления ФАС Дальневосточного округа от 25 июля 2007 г. № Ф03-А24/07-2/2145 , от 19 июля 2007 г. № Ф03-А24/07-2/2137).

Елена Попова,

государственный советник налоговой службы РФ I ранга

С уважением,

Майя Жмакина, эксперт БСС «Система Главбух».

Ответ утвержден Сергеем Гранаткиным,

ведущим экспертом БСС «Система Главбух».

Если партнеры (продавец, покупатель) расположены далеко друг от друга (разные города, страны), на транспортировку уходит несколько дней. Но продавец обязан выписать документы на груз в день отправки, получается, что покупатель принимает их уже в другом временном периоде.

Часто бывает, что речь идет о разных месяцах. Момент перехода права собственности на доставляемые ценности наступает, как правило, при отгрузке. Вот и получается, что продавец уже поставил товар своему покупателю, но на самом деле, фактически, получатель еще не встретил свое приобретение.

Для проведения бухгалтерских операций в этом случае рекомендуется использовать счет № 15 – заготовление-приобретение материальных ценностей. Если транспортируется не товар, а материалы или сырье, то к 15-ому счету создать субсчета:

- материалы в пути,

- сырье в пути.

Согласно инструкции плана счетов, счет № 15 можно использовать только для отображения материалов и товаров по учетным ценам. Но и от этого можно отступить и учитывать ТМЦ на счетах 10, 41 по фактической стоимости, а счет № 15 задействовать только для товаров в пути. Расходы на транспортировку компания-продавец может закладывать в цену товара – или учитывать эти затраты отдельно: — расходы на продажу.

Отражение поступления товара на «виртуальный» склад

После отправки заказа на товар поставщику, он сообщает что сможет поставить товар к определенной дате, либо направляет в наш адрес электронную накладную. Для отражения факта получения электронной накладной или даты поступления товара отражаем в системе поступление на «виртуальный» склад.

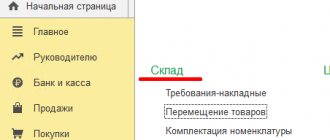

Для начала добавим склад в справочник «Склады» (Справочники -> Предприятие -> Склады (места хранения)). Вид склада должен быть «оптовый».

Отражаем поступление на «виртуальный» склад от поставщика. На основании заказа поставщику вводим в систему документ «Поступление товаров и услуг».

Поскольку мы знаем от поставщика предполагаемую дату фактического поступления товара на реальный склад организации, необходимо присвоить документу поступления (партии товара) эту дату.

Необходимо добавить в систему свойство «Плановая дата поступления» и присвоить значение даты документу поступления. На верхней командной панели документа поступления необходимо нажать кнопку «Открыть свойства».

В открывшемся окне редактирования свойств необходимо добавить свойство «Плановая дата поступления», указать назначение свойства «Документы».

Далее созданному свойству документа присваиваем значение плановой даты поступления товара, полученное от поставщика.

Результатом выполненных действий является остаток товара, заказанного покупателем на виртуальном складе, остаток товара можно отследить, например, с помощью отчета «Ведомость по партиям товаров на складах» (Отчеты -> Запасы -> Ведомость по партиям товаров на складах).

Необходимо выполнить следующие настройки отчета:

А) на закладке «Общее» оставляем только показатели группы «Конечный остаток»

Б) устанавливаем флажки «Расширенная настройка» и «Использовать свойства и категории» (для возможности вывода в отчет значений плановой даты поступления).

В) на закладке «Группировки» добавляем значение «Плановая дата поступления (свойство документа оприходования)»

Г) на закладке «Отбор» указываем значение склада «Товары в пути», в качестве «Заказа» указываем документ заказа покупателя.

В результате формирования отчета мы получаем информацию о плановой дате поступления товара и можем сообщить ее покупателю при необходимости.

Документальное оформление

Запасы, поступившие на склад без расчетных документов поставщиков оформляются актом о приемке материалов форма № $7$.

Акт составляется в двух экземплярах, его оформляет приемная комиссия, состав которой установлен приказом по организации. В приемном акте делается запись «Неотфактурованные поставки», оценка полученных запасов проводиться по учетным ценам.

Оприходование таких поставок производится на основании первого экземпляра указанного акта. После оприходования запасов приемные акты передаются с в бухгалтерию. В дальнейшем второй экземпляр акта отправляется поставщику для подтверждения принятия запасов.

Бухгалтерия проверяют отношение приемных актов к тем счетам поставщиков, запасы по которым числятся как находящиеся в пути. Условиями договора может быть предусмотрено, что право собственности переходит после их оплаты. Такие товары должны учитываться на счете $002$ «Товарно-материальные ценности, принятые на ответственное хранение». Так они будут учитываться до момента их оплаты.

По мере поступления производятся сторнировочные записи сумм, ранее записанных по приемным актам. Сторнировочные записи производятся позиционным способом.

В конце месяца подсчитывается общая стоимость запасов, принятых как неотфактурованные поставки, а так же считаются суммы сторно за тот же месяц, после этого выводится остаток запасов.

Стоимость запасов, неотфактурованных поставок отражается записью:

- Дт $10$ – Кт $60$ – по принятым учетным ценам.

В целях учета в ряде случаев вместо записей сторно будут делаться записи со знаком «минус». Если объем неотфактурованных поставок незначительный учет по ним можно вести только в регистре учета расчетов с поставщиками и подрядчиками.

Если документы на запасы, учтенные как неотфактурованные поставки, поступили в следующем году после представления организацией годовой бухгалтерской отчетности, то на сумму разницы делаются записи на финансовые результаты.

Отгрузка товара покупателю

Отгрузка полученного от поставщика товара покупателю осуществляется документом «Реализация товаров и услуг» (Документы -> Продажа -> Реализация товаров и услуг). Также данный документ удобно вводить на основании «Заказа покупателя». При этом в документе автоматически устанавливается способ списания «Из резерва».

Примечание: в качестве отчетов, которыми можно контролировать «состояние» товаров в пути можно также использовать отчеты «Товары в резерве на складах», «Товары на складах» и пр., указывая соответствующие настройки.

Пример № 2. Без использования «виртуального» склада

Плюс данного способа состоит в том, что сокращается документооборот в виду отсутствия необходимости в использовании виртуального склада.

Но в тоже время есть и минусы:

- Используя данный способ, мы «искусственно» считаем, что сформированный заказ поставщику говорит нам о том, что товар уже находится в пути. В то время как логика 1С подразумевает, что заказ поставщику – есть лишь запрос на поставку товаров и сформированный документ вовсе не означает, что товар будет поставлен поставщиком.

- Кроме того, если мы собираемся использовать заказ поставщику по своему прямому назначению, то становится проблематичным отделить заказы, выражающие наше желание купить товар, от заказов, которые мы условились считать заказами в пути.

Именно поэтому мы считаем, что данный способ учета может применяться только в случаях, когда административным решением руководства утверждено однозначное толкование заказа поставщику как документа, отражающего движение товара в пути и исключающего все иные толкования.

Налог на прибыль при учете товаров в пути

В том случае, если поставщик применяет метод начисления, то дата признания дохода от реализации является дата перехода права собственности. Налогооблагаемый доход возникает на ту дату, на которую происходит передача товара от перевозчика к покупателю. Вместе с этим поставщик вправе уменьшить базу для расчета налога на себестоимость реализованной продукции, а также на расходы по их доставке к покупателю.

Если поставщик применяет кассовый метод признания дохода, то доход признается на дату поступления денег от покупателей. Сам факт передачи товаров в этом случае не будет влиять на порядок признания доходов (

Оформление заказа покупателя, размещение в заказах поставщику

Оформим заказ покупателя, в заказе укажем «Товар 1» и «Товар 2». Используем документ «Заказ покупателя».

При вводе заказа покупателя текущей датой, по кнопке «Заполнить и провести» будет автоматически указано размещение заказа покупателя в заказах поставщикам. В случае отражения в системе данных о заказах покупателя не оперативно (например, при импорте из внешних информационных систем), дополнительно необходимо будет ввести на основании заказа покупателя документ «Резервирование товаров» для автоматического размещения товаров из заказа покупателя в заказах поставщику.

При вводе документа «Резервирование товаров» на основании «Заказа покупателя» табличная часть «Товары» заполняется позициями из заказа покупателя. При нажатии на кнопку «Заполнить и провести», поле «Новое размещение» автоматически заполняется документами «Заказ поставщику», товар по которым будет отгружен покупателю.

В случае отсутствия товара на складах организации (торговля под заказ) при авторезервировании не принципиален вариант стратегии резервирования.

Что говорит Минфин

Как вы знаете, одним из условий применения вычета является принятие товаров к учетуп. 1 ст. 172 НК РФ . Но в НК РФ не сказано, в какой момент это происходит.

Минфин полагает, что моментом принятия товаров на учет будет фактическая

дата оприходования поступивших в организацию товаров при наличии первичкиПисьмо Минфина России от 26.09.2008 № 03-07-11/318 , оформленной по типовым унифицированным формампп. 1, 2 ст. 9 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» . А значит, нельзя принимать к вычету суммы НДС, предъявленные при приобретении товаров, фактически не поступивших в организацию.

В бухгалтерских документах

Чтобы четко и качественно осуществлять операции, используются синтетические счета. Среди них:

- «Материалы» – применяется для обобщения данных о движении топлива, комплектующих, задействованного сырья, упаковки и других активов. В документации указывается фактическая стоимость. В некоторых случаях – учетные цены. Делится на 11 субсчетов.

- «Животные на выращивании и откорме» – перечень зверей, птиц, пчелиных семейств, которые участвуют в коммерческой деятельности организации. Вносится вся информация о молодняке, взрослых особях, которых откармливают, а также стадах, предназначенных для сбыта.

- «Заготовление и приобретение материальных ценностей» – это совокупность сведений о покупке запасов, которые задействованы в изготовительных циклах.

- «Отклонение в стоимости» – в нем отображены все данные о разнице в цене активов, которые были приняты в предприятие. Указывается их фактическая себестоимость.

- «Товары» – здесь описана ситуация по наличию и движению продуктов, которые были куплены для дальнейшей перепродажи.

- «Готовая продукция».

Кроме синтетических счетов, в учете движения МПЗ применяется также забалансовые. К ним относятся:

- «Материалы, принятые в переработку» – здесь ведется мониторинг давальческого сырья, которое не оплачивается фирмой-. Сюда заносятся активы, которые содержатся на складах по определенным причинам. К примеру, если заказчик получил от поставщика неоплаченные ресурсы, которые запрещено по условиям контракта вводить в эксплуатацию до полного расчета.

- «Товары, принятые на комиссию». Учитываются условия заключенного договора.

Классификация бухучетов МПЗ согласно ПБУ

Положения по бухгалтерскому учету – это нормативный акт, который регламентирует состав запасов. Документ утвержден Министерством финансов Российской Федерации. По информации, которая содержится в нем, ценности делятся на следующие категории:

- сырье, задействованное при изготовлении;

- вспомогательные ресурсы;

- приобретаемые полуфабрикаты;

- источники энергии, возвратные отходы;

- упаковка, а также комплектующие;

- хозяйственный инвентарь, который применяется в работе.

Стоит упомянуть и то, что может считаться единицей учета материалов производственных запасов. Прежде всего, используется код в номенклатуре. Однако выступать может партия или группа. Главное, чтобы при этом обеспечивалось предоставление полного объема информации и возможностей для осуществления контроля.

Синтетическая регистрация

Она ведется в счете «Материалы», который упоминался ранее. Остатки активов вносятся в дебет, издержки и отпуск на разные нужды, наоборот – в кредит. Это осуществляется по себестоимости каждого из них.

Продажа материалов отображается в «Прочих доходах и расходах». При этом учитывается цена сбытых ресурсов, выплаченный НДС, траты, связанные с процессом реализации, а также выручка от нее.

Товарный учет

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 мая 2012 г.

Содержание журнала № 11 за 2012 г.Ю.А. Иноземцева, эксперт по налогообложению

Как учесть стоимость товаров от покупки до продажи

После того как организация определилась с перечнем затрат, которые формируют себестоимость товаров, нужно выбрать методику, которая позволит правильно и своевременно:

- отразить товары в балансе;

- признать их расходами в отчете о прибылях и убытках;

- списать расходы на приобретение товара в налоговом учете.

Понятие

Прежде чем описывать процедуры и приводить спецификацию, необходимо выяснить, с чем имеем дело. В научных источниках и документах часто используется аббревиатура МПЗ. Если говорить кратко, бухгалтерский учет материально-производственных запасов на предприятии – это совокупность всех активов фирмы, используемых в качестве сырья или материалов в процессе выпуска товаров или услуг, специально под реализацию. К примеру, ингредиенты, из которых готовятся блюда в кафе. Кроме того, в этот список входит средства, что задействованы в менеджменте. Если они приобретаются для дальнейшего сбыта, то их также необходимо включить в этот перечень. Важно отметить, что их полная стоимость входит в конечную цену продукции на рынке.

Порядок регистрации неотфактурованных поставок

Ведение учета использования материально-производственных запасов нередко приходится осуществлять в условиях отсутствия платежного акта. Для этого регламентом предусмотрена отдельная процедура. Поступившие ценности сначала приходуются на складе, позже работники составляют акт о получении, который потом передается сотрудникам бухгалтерии. При этом для операции используются расчетные цены активов. После внесения в журнал они акцептируются. Оплата производится в месяце, который следует после отчетного. Регистрация операции происходит в отдельной строке ордера номер 6.

Проводки

- Дт $91$ — Кт $60$ – отражаются убытки прошлых лет на сумму превышающую предъявленную стоимость за запасы над их учетной ценой

- Дт $19$ – Кт $60$ – сумма НДС по счету-фактуре.

Если для учета запасов используется счетов $15$ и $16$, счет $60$ будет кредитоваться дебетом счета $15$ (вместо счета $10$). При инвентаризации расчетов неотфактурованные поставки отражаются в инвентаризационных описях согласно актам их приемки.

Ты студент любого из вузов России? Приглашаем на платное интервью! Тема интервью — подготовка к сессии и проблемы, возникающие при этом Узнать подробности

Инвентаризация

Не реже одного раза в год, согласно требованиям, компания обязуется провести опись активов, которые находятся в ее распоряжении. Порядок ее проведения не регламентируется. Его обозначает руководитель предприятия. Должностное лицо принимает решение о том, как часто необходимо осуществлять процедуру, в какие даты она совершается, а также перечень имущества, которое проверяется. Исключения составляют случаи, когда операция обязательна по действующему законодательству.

Чтобы облегчить процесс, можно воспользоваться специальным ПО. Например, «Склад 15» от «Клеверенс» помогает автоматизировать многие складские операции, в том числе проведение инвентаризации.

Оценка производственных запасов

Для лучшего понимания вопроса можно воспользоваться приведенным примером учета МПЗ. В таблице приведены расчеты по методу ФИФО.

| Параметры | Кол-во единиц | Цена единицы | Сумма |

| Остаток в начале месяца | 30 | 15 | 450 |

| Поступления (партии) | |||

| номер один | 40 | 18 | 720 |

| номер два | 20 | 20 | 400 |

| номер три | 80 | 25 | 2000 |

| Сумма | 140 | – | 3120 |

| Расходы – 150 килограммов | |||

| Списания | 30 | 15 | 450 |

| 40 | 18 | 720 | |

| 20 | 20 | 400 | |

| 60 | 25 | 1500 | |

| Общие потери за указанный период | 150 | – | 3070 |

| Остаток | 20 | 25 | 500 |

Оприходование

Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости каждого из них. Ею признается размер всех трат, которые понесло предприятие в процессе их покупки. Исключения составляют НДС и остальные возмещаемые налоги, а также случаи, которые регламентируются законодательством. В перечень издержек могут включаться:

- перевод денег поставщикам в соответствии с контрактом;

- гонорар за консультационные и другие услуги;

- таможенные пошлины;

- вознаграждение посредников;

- расходы на логистику;

- иные статьи, имеющие отношение к закупке МПЗ.

Организация и особенности учета выбытия материально-производственных запасов

Согласно ПБУ компания проводит эту процедуру одним из нескольких доступных способов. Первый – это себестоимость каждой из отпущенных единиц. Кроме того, можно производить подсчеты по среднему значению для всех. Третий – метод ФИФО. Его демонстрировала таблица выше.

Каждый из описанных путей применяется в течение одного года.

Проводки для учета товаров в пути

| Хозяйственная операция | Дебет | Кредит |

| Оплата за товар (Стоимость товара с НДС) | 62 | 51 |

| Получено право собственности на приобретенные товары (Стоимость товара без НДС) | 15 | 60 |

| Учтен НДС | 19 | 60 |

| Оплачены транспортные услуги (Стоимость транспортировки) | 60 | 51 |

| Транспортные расходы зачислены в стоимость товара (Стоимость транспортировки) | 15 | 60 |

| Учен НДС из стоимости транспортных расходов | 19 | 60 |

| Оприходован товар по его фактической стоимости (стоимость товара без НДС + стоимость транспортировки с НДС) | 41 | 15 |