Причины признания налоговых долгов безнадежными

Долги по налогам, взносам, пеням, штрафам, процентам могут быть признаны безнадежными

по причинам (п. 1, п. 4 ст. 59 НК РФ):

- ликвидации юридического лица при невозможности погасить недоимку (пени, штрафы) ликвидируемым лицом и его учредителями;

- банкротства физлица или ИП при недостаточности имущества для погашения задолженности;

- смерти физлица или объявления его умершим – в части задолженности, превышающей его наследство;

- принятия судом акта, в соответствии с которым налоговый орган утрачивает возможность взыскания задолженности в связи с истечением срока их взыскания;

- списания средств с расчетного счета налогоплательщика, но отсутствия перечисления их в бюджет банком, если указанный банк ликвидирован.

Какой долг перед бюджетом можно списать

Списать с лицевого счета налогоплательщика можно только безнадежную ко взысканию налоговую задолженность (пп. 1, 2 ст. 59 НК РФ; п. 1 Порядка, утв. Приказом ФНС от 02.04.2019 N ММВ-7-8/[email protected]). Безнадежной считается такая задолженность по налогам, сборам, страховым взносам, пеням или штрафам, которую налоговая инспекция уже взыскать не может, например, из-за истечения сроков взыскания (подп. 4 п. 1 ст. 59 НК ).

Внимание. Уплатить налог по требованию налогового органа нужно в указанный в нем срок.

Если срока нет, для его уплаты есть 8 рабочих дней со дня получения требования (п. 4 ст. 69 НК ).

ИФНС утрачивает возможность взыскать долг, в частности, если (Постановления 9 ААС от 03.03.2020 N 09АП-824/2020; АС ЗСО от 18.06.2019 N Ф04-2294/2019):

- не приняты меры по бесспорному (внесудебному) взысканию налоговой задолженности в установленные сроки;

- пропущены сроки для обращения в суд с иском о взыскании долга.

Срок на взыскание налогового долга надо считать со дня истечения срока исполнения требования о его уплате. При внесудебном взыскании сроки для принятия ИФНС решениястатьи (, 47 НК РФ):

- о взыскании с расчетного счета должника — 2 месяца;

- о взыскании за счет его имущества (если денег на счетах недостаточно) — 1 год.

Для обращения ИФНС в суд сроки составляют:

- 6 месяцев, если пропущен срок для принятия решения о взыскании с расчетного счета должника;

- 2 года, если пропущен срок для принятия решения о взыскании за счет имущества должника.

После того как установленные сроки прошли, налоговики утрачивают право на взыскание налоговой задолженности.

Что может предпринять налогоплательщик?

- налогоплательщик имеет право инициировать признание его долгов по налогам (взносам, пеням, штрафам, процентам) безнадежными (Определение КС от 26.05.2016 N 1150-О);

- так как досудебный порядок списания налоговой задолженности по инициативе налогоплательщика не предусмотрен, за признанием долгов безнадежными следует обращаться сразу в суд (Определение ВС от 02.11.2016 N 78-КГ16-43);

- после того, как решение о признании долга безнадежным вступит в силу, можно обращаться в налоговый орган с заявлением о списании задолженности на основании решения суда.

Когда можно списать старый налоговый долг

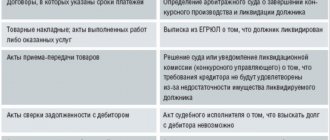

Списать старый долг перед бюджетом можно только через суд. Основанием для списания будут:

- судебный акт с формулировкой, что задолженность признана безнадежной ко взысканию или что инспекция не вправе взыскать ее из-за истечения срока взыскания;

- решение налогового органа о признании задолженности безнадежной ко взысканию и ее списании.

Скорее всего, сама налоговая не будет «чистить» карточку лицевого счета налогоплательщика от «неликвидной» задолженности, поэтому подать иск о признании суммы долга безнадежной ко взысканию придется вам самим (Кассационное определение ВС от 18.03.2020 N 44-КА20-2; п. 9 Постановления Пленума ВАС от 30.07.2013 N 57). И сделать это лучше, когда вы точно уверены, что все сроки на взыскание вашей задолженности ИФНС действительно пропустила.

При подаче заявления в суд придется уплатить госпошлину в размере 6 000 руб. (подп. 4 п. 1 ст. 333.21 НК РФ). Но в случае выигрыша уплаченную госпошлину можно будет взыскать с ответчика, то есть с налоговой инспекции.

В заявлении укажите, что просите признать сумму налоговой задолженности безнадежной ко взысканию и обязанность по ее уплате прекращенной. Для подтверждения суммы старого долга к заявлению приложите акт сверки с налоговой и справку о состоянии расчетов по установленным формам (Приказы ФНС от 16.12.2016 N ММВ-7-17/[email protected], от 28.12.2016 N ММВ-7-17/[email protected]).

Получив судебный акт, согласно которому налоговый орган не вправе взыскивать старый долг, вы можете подать в ИФНС заявление о признании задолженности безнадежной ко взысканию и ее списании.

К заявлению приложите копию вступившего в силу судебного акта, заверенную гербовой печатью суда (подп. 4 п. 1 ст. 59 НК РФ; п. 5 приложения N 2 к Приказу ФНС от 02.04.2019 N ММВ-7-8/[email protected]).

В течение 6 рабочих дней после получения документов ИФНС вынесет решение о признании задолженности безнадежной ко взысканию и ее списании. И спишет задолженность из карточки лицевого счета.

Поскольку обязанности вручить вам копию принятого решения у налоговой нет, запросите ее сами, обратившись с письменным заявлением (подп. 9 п. 1 ст. 21, подп. 12 п. 1 ст. 32 НК РФ; пп. 3, 5 приложения N 1 к Приказу ФНС от 02.04.2019 N ММВ-7-8/[email protected]).

Справка. При отсутствии судебного акта о признании долга безнадежным ко взысканию (до момента вступления его в силу) в выдаваемой ИФНС справке расчеты по налогам, пеням, штрафам отражаются с учетом всех задолженностей. В том числе и тех, возможность принудительного взыскания которых утрачена (п. 9 Постановления Пленума ВАС от 30.07.2013 N 57). Но в этом случае налоговый орган может указать в справке и об утрате возможности взыскания суммы недоимки из-за истечения срока взыскания.

Порядок списания безнадежных долгов по налогам

Задолженность по налогам (пени, штрафы, проценты), списанная в соответствии с законодательством (в т.ч. по решению суда) не признается доходом организации в целях налога на прибыль (пп. 21 п. 1 ст. 251 НК РФ).

Если начисленные и неуплаченные налоги ранее были отражены в налоговых расходах, списанную задолженность по ним следует исключить из расходов, уменьшающих налогооблагаемую прибыль (п. 33 ст. 270 НК РФ).

Уточненную декларацию подавать не нужно, сумму задолженности отразить во внереализационных доходах в периоде списания.

Операции – Бухгалтерский учет – Операции, введенные вручную

См. также:

- Сверка расчетов с налоговыми органами

- ФНС объявила об отмене обязательной сверки расчетов

- Инвентаризация расчетов по налогам и взносам

- Как подготовить заявление о возврате и зачете налогов в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Списание долгов по з/п Добрый день. Подскажите, пожалуйста, как бухгалтеру можно списать задолженность за…

- Резерв сомнительных долгов: нормативное регулирование У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Резерв сомнительных долгов: основные правила создания У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Платежное поручение, если получатель УФК УФССП и удержание долгов по кредиту сотрудника Как заполнить пл. поручение — получатель УФК УФССП удержание долгов…

Включение в «упрощенные» доходы списанной недоимки

КОСОЛАПОВ Александр Ильич. Государственный советник РФ 1 класса

— При определении налоговой базы не учитываются доходы в виде сумм кредиторской задолженности по уплате налогов, сборов, взносов, пеней и штрафов перед бюджетом, списанных и (или) уменьшенных иным образом в соответствии с законодательством или по решению Правительства РФ (подп. 21 п. 1 ст. 251 НК РФ).

Поэтому признанные безнадежными ко взысканию недоимки по налогам, которые при начислении были учтены в расходах, при списании их по решению ИФНС внереализационных доходов не образуют.

Получается, что для упрощенцев никакого исключения нет. И отражать списанный старый налоговый долг в доходах им не надо независимо от того, включали они налог при начислении в расходы или нет.

Пример. Отражение в бухучете списания старого налогового долга

Условие. По решению налоговой инспекции от 19.10.2020 признана безнадежной ко взысканию и списана задолженность организации в общей сумме 372 952 руб., из них:

- недоимка по налогу на имущество — 103 208 руб.;

- задолженность по пеням и штрафам — 269 744 руб.

Решение. В бухучете надо сделать такие записи.

Содержание операций

| Содержание операций | Дт | Кт | Сумма, руб. |

| Отражена сумма начисленных штрафов и пеней (если раньше не отражалась) | 99 субсчет «Штрафы и пени по налогам» | 68 субсчет «Штрафы и пени по налогам» | 269 744 |

| Списана недоимка по налогу на имущество, признанная безнадежной ко взысканию | 68 субсчет «Налог на имущество» | 91 субсчет «Прочие доходы» | 103 208 |

| Списаны штрафы и пени по налогам, признанные безнадежными ко взысканию | 68 субсчет «Штрафы и пени по налогам» | 91 субсчет «Прочие доходы» | 269 744 |

| Отражен постоянный налоговый доход по штрафам, пеням (269 744 руб. х 20%) (1) | 68 субсчет «Налог на прибыль» | 99 субсчет «Постоянные налоговые доходы» | 53 949 |

(1) Поскольку в бухгалтерском учете при списании задолженности по штрафам и пеням возникает доход, а в налоговом учете такого дохода нет, в бухгалтерском учете нужно показать постоянный налоговый доходпп (, 7 ПБУ 18/02).

* * *

Самостоятельно зачесть какие-либо уплаченные в бюджет суммы в счет погашения долга по налогам, штрафам и пеням, возможность принудительного взыскания которого утрачена из-за истечения сроков его взыскания в бесспорном порядке и через суд, налоговая не может (Письмо Минфина от 22.05.2014 N 03-02-07/1/24281).

Если она все-таки их зачла, то сделала это незаконно. И вы вправе потребовать их возврата, а также выплаты процентов (п. 5 ст. 79 НК РФ).

Статья впервые опубликована в журнале «Главная книга» N 06, 2021

Налоговое бремя физического лица

Какие основные налоги должен платить гражданин Российской Федерации как физическое лицо? Этих налогов несколько:

- Налог на доходы физических лиц (или как еще его сокращенно называют НДФЛ или «Подоходный налог»).

Обязанность по уплате подоходного налога возникает у гражданина при получении дохода (например, при получении заработной платы, при получении дохода от сдачи квартиры в аренду или ее продажи. Самозанятость — тоже работа. И с доходов от нее тоже надо платить налоги.); - Налог на имущество физического лица. Обязанность по уплате указанного налога, наступает тогда, когда у человека в собственности находится недвижимое имущество: квартира, гараж, участок, дом.

- Транспортный налог — платят владельцы транспортных средств, даже если транспортное средство превратится в недвижимость, стоящую на приколе (серьезное ДТП, либо неисправность двигателя или коробки передач. Отсутствие тормозов, в конце концов!).

Налог на доходы физических лиц

Если вы работаете наемным работником в компании или в государственном учреждении, то обязанность по удержанию и перечислению в бюджет подоходного налога возлагается на вашего работодателя.

При получении дохода от сдачи квартиры в наем, продажи или безвозмездного приобретения имущества, вы обязаны уведомить об этом налоговую инспекцию в установленный законом срок.

По действующему законодательству ваш доход облагается налогом на доходы физических лиц в следующем размере:

- 13 %, если сумма дохода не превышает 5 млн.рублей в год;

- 15 %, если сумма дохода превышает 5 млн.рублей в год.

Налоговая ставка — 15% — платится не со всей суммы дохода, а только с той части, которая превышает 5 млн. рублей.

Например, ваш доход за год составил 6 млн.рублей. НДФЛ будет рассчитан следующим образом: 13% от 5 млн. рублей — это 650 тыс. рублей и 15% от 1 млн. рублей — это 150 тыс. рублей. Итого НДФЛ составил 800 тыс. рублей.

Доход, полученный в результате продажи имущества, или получения имущества в результате дарения, облагается по ставке 13%, даже если его стоимость превышает 5 млн.рублей.

Например: у вас есть в собственности квартира, и вы хотите ее продать. Чтобы не платить подоходный налог с полученного от продажи квартиры дохода нужно, чтобы прошел минимальный срок владения имуществом, который по закону составляет:

- 3 года, если квартира была вам подарена, получена по наследству или в результате приватизации;

- 5 лет, если квартира была вами куплена.

Другой пример: вам подарили квартиру стоимостью 10 млн. рублей родители или успешные дети «тиктокеры» — такой подарок не подлежит налогообложению. Ну а если вы получили квартиру в подарок от друга/подруги или дальнего родственника, то извольте заплатить государству 13% от ее стоимости.

Налог на имущество физического лица

Налог на имущество физических лиц является местным налогом, размер которого, например, в Москве, устанавливается законом города Москвы.

Налог рассчитывается на основе кадастровой стоимости недвижимости, умноженной на налоговую ставку в размере:

- 0,1 % — при стоимости недвижимости менее 10 млн.рублей;

- 0,15 % — при стоимости недвижимости от 10 до 20 млн.рублей;

- 0,2 % — при стоимости недвижимости от 20 до 50 млн. рублей;

- 0,3% — при стоимости недвижимости более 50 млн.рублей.

Также законом предусмотрены налоговые вычеты – часть недвижимого имущества, которая не облагается налогом:

- 50 метров для жилого дома;

- 20 метров для квартиры;

- 10 метров для комнаты.

По закону, все эти расчеты должна производить налоговая инспекция и высылать вам уже готовые квитанции с указанием сумм налогов.

Транспортный налог

Транспортный налог является региональным налогом, устанавливается и вводится в действие законами соответствующего субъекта Российской Федерации. Транспортный налог начисляется за автомобильный, водный и воздушный транспорт.

Транспортный налог на автомобильный транспорт исчисляется как произведение мощности транспортного средства на налоговую ставку. В Москве налоговая ставка составляет от 12 до 150 рублей в зависимости от мощности автомобиля.

Кроме того, в настоящее время в Российской Федерации действует «налог на роскошь». Это повышающий коэффициент к транспортному налогу, в зависимости от стоимости автомобиля, в размере:

- 1,1 — для автомобилей стоимостью от 3 до 5 млн. рублей и не старше 3 лет;

- 2 — для автомобилей стоимостью от 5 до 10 млн. рублей и не старше 5 лет;

- 3 — для автомобилей стоимостью от 10 до 15 млн. рублей и не старше 10 лет, а также дороже 15 млн. рублей и не старше 20 лет.

Ну, как вы уже, наверное, догадались, этими расчетами тоже должны заниматься не вы, а налоговая инспекция.

Итак, когда мы разобрались в том, как происходит образование налоговой задолженности, пришло время поговорить о том, как же от нее избавиться, хотя бы частично.

Если у вас есть долги перед государством, то оно подаст на вас в суд

По действующему российскому законодательству налоговая инспекция не может самовольно списать с ваших счетов денежные средства, в счет погашения задолженности, как это делается в отношении компаний и индивидуальных предпринимателей. Если у вас имеется задолженность, то налоговая инспекция обязана обратиться в суд в установленном законом порядке.

Налоговая инспекция вправе в течение шести месяцев со дня истечения срока исполнения требования об уплате налога (8 дней) подать на вас заявление в суд о взыскании налоговой задолженности, при условии, что ваша задолженность составляет более 10 тысяч рублей.

Если вы вдруг подумали, что государство с радостью простит вам налоговую задолженность менее 10 тысяч рублей, то спешу вас огорчить. Налоговая будет ждать 3 года, пока ваша налоговая задолженность не преодолеет планку в 10 тысяч рублей и шестимесячный срок пойдет от этой даты.

Если же размер вашей налоговой задолженности не преодолеет сумму в 10 тысяч рублей, то налоговую это сильно огорчит, но все равно не остановит, она подождет 3 года и обратится в суд.

Есть ли шанс умерить аппетиты государства и списать налоговую задолженность, хотя бы частично? Ну, конечно, ДА! Иначе, какой был бы смысл в этой статье?

Чтобы списать налоговую задолженность, для начала нужно разобраться, по какому налогу, и за какой период она была начислена.

Например. Вы сняли с учета и продали автомобиль, но квитанции с начисленным транспортным налогом продолжают вам поступать, так как по какой-то причине ГИБДД не передала налоговой инспекции данные о снятии автомобиля с учета.

В данном случае будет достаточно обратиться в налоговый орган, с заявлением о перерасчете транспортного налога и копиями документов, подтверждающих снятия автомобиля с учета и его продажу.

Такое заявление можно направить в налоговую инспекцию почтой, ценным письмом, или через личный кабинет налогоплательщика.

Аналогичная ситуация может возникнуть с имущественным налогом на квартиру, гараж, участок или дом. Принцип действия такой же, как при транспортном налоге.

Бывают ситуации, когда налоговая инспекция обоснованно вам начисляет налоги, вы, как законопослушный гражданин, их своевременно и полностью оплачиваете, но, по какой-то причине, налоговая «не видит» ваших денег.

Ну, тут тоже все относительно просто, главное сохранять чеки, если вы платите наличными деньгами, копии которых нужно будет предоставить в налоговую инспекцию.

Кроме того вы вправе обратится в суд с административным иском к налоговой инспекции о признании налоговой задолженности, возможность принудительного взыскания которой утрачена налоговым органом, безнадёжной к взысканию и обязанности по её уплате прекращённой.

Если переводить с юридического языка на русский. У вас есть задолженность по налогам, но, по какой-то причине, налоговая инспекция не успела ее с вас взыскать в установленный законом срок.

Да, и такое бывает, налоговая может «потерять» не только вашу оплату, но и задолженность по налогам, а потом вдруг «найти» ее. В этом случае такая задолженность так и будет за вами числиться в налоговой базе и вашем личном кабинете налогоплательщика. Убрать ее можно только по решению суда.

В 2021 году по поручению президента Российской Федерации была проведена налоговая амнистия. Для граждан списанию подлежала налоговая задолженность, образовавшаяся до 1 января 2015 года по транспортному, земельному налогам, а так же налогу на имущество физических лиц.

Скорее всего, одной из причин такой меры была осознанная государством бесперспективность по взысканию таких задолженностей через суд.

Ну, а тем, кто заплатил, и у кого долгов не было, государство, разумеется, ничего возвращать не стало.

Срок исковой давности

Общий срок исковой давности составляет три года (ст. 196 ГК РФ). Однако по закону для отдельных видов требований срок может быть сокращен или увеличен (ст. 197 ГК РФ). Например, сделку можно признать недействительной в течение года (п. 2 ст. 181 ГК РФ). Оспорить продажу доли в общей собственности один из дольщиков может в течение трех месяцев, если его преимущественное право покупки нарушили (п. 3 ст. 250 ГК РФ). Течение срока исковой давности определяется в следующем порядке:

- по обязательствам, срок исполнения которых определен, – по окончании срока исполнения обязательства;

- по обязательствам, срок исполнения которых не определен либо определен моментом востребования, – со дня предъявления кредитором требования об исполнении обязательства. Если на исполнение требования кредитор дал должнику какое-то время – по окончании последнего дня срока исполнения обязательства.

Об этом сказано в пункте 2 статьи 200 Гражданского кодекса РФ.

Срок исковой давности может прерываться. Основанием для прерывания срока исковой давности являются действия лица, свидетельствующие о признании долга. После перерыва течение срока исковой давности начинается заново, время, истекшее до перерыва, в новый срок не засчитывается. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Такой порядок следует из положений статьи 203 и пункта 2 статьи 196 Гражданского кодекса РФ.

ОСНО и ЕНВД

Если организация применяет общую систему налогообложения и платит ЕНВД, она обязана вести раздельный учет доходов, расходов и хозяйственных операций (п. 7 ст. 346.26 НК РФ). При расчете налога на прибыль в состав внереализационных доходов включайте только ту списанную кредиторскую задолженность, которая возникла в рамках деятельности на общей системе налогообложения. Подробнее об этом см. Как учесть расходы, если организация совмещает общую систему налогообложения и ЕНВД.

Если кредиторская задолженность возникла по товарам (работам, услугам), которые были использованы в обоих видах деятельности, то при ее списании всю сумму внереализационного дохода включайте в расчет налоговой базы по налогу на прибыль. Об этом сказано в письме Минфина России от 15 марта 2005 г. № 03-03-01-04/1/116. Такая позиция основана на том, что действующее налоговое законодательство не содержит механизма распределения внереализационных доходов между разными видами деятельности.

Инвентаризация задолженности

Списывать кредиторскую задолженность нужно отдельно по каждому обязательству. Размер просроченной кредиторской задолженности определите по результатам инвентаризации.

Инвентаризацию проводите по приказу руководителя. Можно использовать типовую форму данного приказа (форма № ИНВ-22). Либо самостоятельно разработать шаблон, утвердив его в приложении к учетной политике.

Письменным обоснованием списания конкретного обязательства служат акт инвентаризации (можно использовать типовую форму № ИНВ-17 либо самостоятельно разработанный бланк) и бухгалтерская справка. На основании этих документов руководитель издает приказ о списании кредиторской задолженности.

Об этом сказано в пункте 78 Положения по ведению бухгалтерского учета и отчетности.

ОСНО

Сумму кредиторской задолженности, списанную в связи с истечением срока исковой давности, а также по другим основаниям, включите в состав внереализационных доходов (п. 18 ст. 250 НК РФ). В качестве других оснований, в частности, можно рассматривать исключение кредитора из ЕГРЮЛ:

- в связи с его ликвидацией (ст. 21 Закона от 8 августа 2001 г. № 129-ФЗ, письма Минфина России от 1 октября 2009 г. № 03-03-06/1/636, ФНС России от 2 июня 2011 г. № ЕД-4-3/8754);

- по инициативе налоговой инспекции, если организация фактически не осуществляет деятельность (ст. 21.1 Закона от 8 августа 2001 г. № 129-ФЗ, письмо Минфина России от 25 марта 2013 г. № 03-03-06/1/9152).

Включать сумму кредиторской задолженности в этих случаях нужно в том налоговом периоде, когда кредитор был исключен из ЕГРЮЛ. Это подтверждается арбитражной практикой (см., например, постановления ФАС Московского округа от 3 апреля 2014 г. № А40-17207/13, Западно-Сибирского округа от 27 июля 2011 г. № А46-12818/2010, Дальневосточного округа от 9 февраля 2010 г. № Ф03-8171/2009).

При этом кредиторскую задолженность по уплате налогов (сборов, пеней, штрафов), списанных или уменьшенных в соответствии с действующим законодательством или по решению Правительства РФ, при расчете налога на прибыль в состав доходов не включайте (подп. 21 п. 1 ст. 251 НК РФ).

Ситуация: в каком периоде при расчете налога на прибыль методом начисления списанную кредиторскую задолженность нужно включить в состав доходов? Задолженность списывается в связи с истечением срока исковой давности.

Сумму просроченной кредиторской задолженности включите в состав внереализационных доходов в последний день периода, в котором истек срок исковой давности.

По общему правилу при методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они возникли (п. 1 ст. 271 НК РФ). В рассматриваемой ситуации таким периодом признается период, в котором истек срок исковой давности по кредиторской задолженности. В последний день этого периода сумму просроченной кредиторской задолженности, подтвержденную документально, нужно включить в состав внереализационных доходов (подп. 5 п. 4 ст. 271 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 28 января 2013 г. № 03-03-06/1/38.

Арбитражная практика подтверждает такой вывод (см., например, постановления Президиума ВАС РФ от 22 февраля 2011 г. № 12572/10, от 8 июня 2010 г. № 17462/09, определения ВАС РФ от 1 июля 2010 г. № ВАС-8633/10, от 22 января 2010 г. № ВАС-18173/09, постановления ФАС Западно-Сибирского округа от 28 апреля 2012 г. № А27-10579/2011, от 23 июня 2011 г. № А81-5014/2010, от 22 апреля 2010 г. № А27-18504/2009, Дальневосточного округа от 23 марта 2012 г. № Ф03-845/2012, Поволжского округа от 22 сентября 2009 г. № А65-20719/2008). Перечисленные судебные решения принимались по спорам, предметом которых была необходимость письменных оснований для списания задолженности. Суды признавали, что наличие невостребованной кредиторской задолженности должно быть подтверждено результатами инвентаризации, а решение о ее списании – оформлено приказом (распоряжением) руководителя организации. Однако отсутствие таких документов не является основанием для того, чтобы не включать невостребованную задолженность в состав доходов. Президиум ВАС РФ в постановлении от 8 июня 2010 г. № 17462/09 указал, что организации обязаны включить в доходы невостребованную кредиторскую задолженность в том периоде, в котором истек срок исковой давности по ней. Это следует из совокупности положений пункта 18 статьи 250 Налогового кодекса РФ, пункта 27 Положения по ведению бухгалтерского учета и отчетности. Это необходимо сделать независимо от того, проводилась ли инвентаризация задолженности и издавались ли распорядительные документы о ее списании. Нарушение установленного порядка проведения инвентаризации не освобождает организации от исполнения этой обязанности. Есть примеры судебных решений по аналогичной ситуации (см., например, постановление ФАС Поволжского округа от 24 декабря 2013 г. № А49-132/2013).

Следует отметить, что ранее многие суды (в т. ч. и Президиум ВАС РФ) придерживались другой точки зрения по данному вопросу (см., например, постановление Президиума ВАС РФ от 15 июля 2008 г. № 3596/08, определения ВАС РФ от 28 июня 2010 г. № ВАС-7601/10, от 20 мая 2010 г. № ВАС-5700/10, от 25 ноября 2009 г. № ВАС-15439/09, от 31 октября 2008 г. № 14252/08, от 31 января 2008 г. № 16192/07, постановления ФАС Уральского округа от 17 февраля 2010 г. № Ф09-564/10-С3, Дальневосточного округа от 25 января 2010 г. № Ф03-8058/2009, от 14 декабря 2009 г. № Ф03-6832/2009, от 25 августа 2009 г. № Ф03-3449/2009, от 8 июня 2009 г. № Ф03-2324/2009, Центрального округа от 21 августа 2008 г. № А09-6013/07-24, Поволжского округа от 21 ноября 2007 г. № А57-10603/06, Восточно-Сибирского округа от 12 сентября 2007 г. № А33-12062/06-Ф02-5493/07, Московского округа от 9 сентября 2009 г. № КА-А41/8500-09, Северо-Кавказского округа от 22 января 2009 г. № А53-8888/2008-С5-14, Северо-Западного округа от 18 декабря 2007 г. № А05-13752/2006-11, Западно-Сибирского округа от 9 марта 2006 г. № Ф04-8885/2005(20013-А27-3)). Принимая решения в пользу налогоплательщиков, суды исходили из того, что самого по себе факта истечения срока исковой давности для списания невостребованной кредиторской задолженности недостаточно. Опираясь на нормы пункта 78 Положения по ведению бухгалтерского учета и отчетности, они приходили к выводу, что без письменных оснований (акта инвентаризации по форме № ИНВ-17 и приказа руководителя организации) списывать кредиторскую задолженность нельзя. То есть обязанность по включению этой задолженности в состав доходов возникает только в том периоде, когда такие документы оформлены.

Однако с выходом постановления Президиума ВАС РФ от 8 июня 2010 г. № 17462/09 следует ожидать, что арбитражная практика по рассматриваемой проблеме станет однородной.

Ситуация: нужно ли включить в состав доходов при расчете налога на прибыль сумму безнадежной кредиторской задолженности? Организация применяет кассовый метод.

Сумму безнадежной кредиторской задолженности включите в состав доходов при расчете налога на прибыль.

В письме Минфина России от 23 марта 2007 г. № 03-11-04/2/66 сказано, что сумму кредиторской задолженности, списываемой в связи с истечением срока исковой давности, нужно включить в состав внереализационных доходов. Эта позиция основана на том, что статья 250 Налогового кодекса РФ обязательна для применения всеми организациями независимо от того, каким методом они определяют доходы и расходы. Следовательно, списываемая кредиторская задолженность с истекшим сроком исковой давности увеличивает налоговую базу по налогу на прибыль. Исключение составляет кредиторская задолженность по уплате налогов (сборов, пеней, штрафов), списанных или уменьшенных в соответствии с действующим законодательством или по решению Правительства РФ. Такая задолженность при расчете налога на прибыль в состав доходов не включается (подп. 21 п. 1 ст. 251 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 3 июля 2009 г. № 03-11-06/2/118. Несмотря на то что указанные письма адресованы организациям, применяющим упрощенку, они применимы и для организаций на общей системе налогообложения.

Ранее в письме от 26 августа 2002 г. № 04-02-06/3/61 Минфин России давал другие разъяснения. Из письма следовало, что в состав доходов нужно включать кредиторскую задолженность только по тем расходам, которые раньше уменьшали налоговую базу. При кассовом методе неоплаченные расходы налогооблагаемую прибыль не уменьшают. Доходы признаются на дату поступления денежных средств (получения иного имущества) либо на дату погашения задолженности иным способом (п. 2 ст. 273 НК РФ). Исходя из этой нормы дата окончания срока исковой давности не является моментом признания доходов. Поэтому приравнять списание просроченной кредиторской задолженности к получению оплаты нельзя. Следовательно, оснований для того, чтобы увеличивать налогооблагаемую прибыль на сумму этой задолженности, у организации нет.

Следует отметить, что с выходом более поздних разъяснений у организаций, которые будут придерживаться прежней точки зрения Минфина России, могут возникнуть конфликты с проверяющими.

Пример отражения в бухучете и при налогообложении суммы списанной кредиторской задолженности. Организация применяет кассовый метод

ООО «Альфа» в январе 2013 года получило от ООО «Торговая » материалы стоимостью 120 000 руб. (в т. ч. НДС – 18 305 руб.). По договору поставки «Альфа» должна была оплатить поставленные материалы 20 января 2013 года. В установленный срок материалы оплачены не были. В течение трех лет «Гермес» не предпринимал никаких попыток взыскать с «Альфы» сумму кредиторской задолженности. Срок исковой давности по задолженности «Альфы» отсчитывается с 21 января 2013 года и истекает 20 января 2016 года.

23 января 2021 года бухгалтер «Альфы» провел инвентаризацию кредиторской задолженности. По ее результатам выявлена кредиторская задолженность с истекшим сроком исковой давности в сумме 120 000 руб. По итогам инвентаризации руководитель «Альфы» принял решение списать кредиторскую задолженность с истекшим сроком исковой давности.

В учете «Альфы» сделаны следующие записи.

В январе 2013 года:

Дебет 10 Кредит 60 – 101 695 руб. – оприходованы материалы;

Дебет 19 Кредит 60 – 18 305 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 18 305 руб. – принят к вычету НДС по оприходованным материалам.

23 января 2021 года:

Дебет 60 Кредит 91-1 – 120 000 руб. – списана сумма кредиторской задолженности по неоплаченным материалам.

При расчете налога на прибыль бухгалтер включил сумму списанной задолженности в доходы (120 000 руб.).

Ситуация: можно ли учесть при расчете налога на прибыль при методе начисления входной НДС, принятый к вычету по оприходованным товарам (работам, услугам), не оплаченным организацией? Организация списывает кредиторскую задолженность в связи с истечением срока исковой давности.

Да, можно. Однако включение НДС, ранее принятого к вычету, в состав внереализационных расходов может быть признано экономически необоснованным.

Исходя из буквального толкования подпункта 14 пункта 1 статьи 265 Налогового кодекса РФ при расчете налога на прибыль организация вправе включить в состав внереализационных расходов входной НДС, который относится к списанной кредиторской задолженности за оприходованные товары (работы, услуги).

Однако в частных разъяснениях представители Минфина России высказывают другую точку зрения. Они считают, что в рассматриваемой ситуации применение этой нормы приведет к тому, что организация дважды уменьшит свои налоговые обязательства на одну и ту же сумму:

- налоговую базу по НДС, приняв входной налог к вычету из бюджета;

- налоговую базу по налогу на прибыль, если учтет входной НДС в расходах.

В таких условиях включение НДС, ранее принятого к вычету, в состав внереализационных расходов может быть признано экономически необоснованным (п. 1 ст. 252, п. 49 ст. 270 НК РФ).

Пример отражения в бухучете и при налогообложении списания кредиторской задолженности с истекшим сроком исковой давности. Организация применяет метод начисления

ООО «Альфа» платит налог на прибыль ежемесячно. Учет доходов и расходов ведет по методу начисления. 10 сентября 2013 года в организацию поступили материалы стоимостью 59 000 руб. (в т. ч. НДС – 9000 руб.). Срок оплаты по договору – семь банковских дней, не считая день поставки. В течение трех лет материалы не оплачивались. Причем поставщик не предъявлял никаких претензий (в судебном порядке), а «Альфа» не принимала никаких мер к погашению своей задолженности.

По итогам инвентаризации, проведенной 24 сентября 2021 года, руководитель «Альфы» принял решение списать кредиторскую задолженность с истекшим сроком исковой давности (бухгалтерская справка, приказ руководителя).

В бухучете «Альфы» сделаны следующие записи.

10 сентября 2013 года:

Дебет 10 Кредит 60 – 50 000 руб. – оприходованы материалы;

Дебет 19 Кредит 60 – 9000 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 9000 руб. – принят к вычету входной НДС.

24 сентября 2021 года:

Дебет 60 Кредит 91-1 – 59 000 руб. – списана сумма кредиторской задолженности с истекшим сроком исковой давности.

При расчете налога на прибыль за сентябрь 2021 года бухгалтер «Альфы» включил в доходы 59 000 руб. Входной НДС, ранее принятый к вычету в сумме 9000 руб., бухгалтер в расходах не учитывает (п. 49 ст. 270, п. 1 ст. 252 НК РФ).

Кредиторская задолженность может образоваться, если организация не отгрузила покупателю (заказчику) товары (работы, услуги) в счет полученной предварительной оплаты. Если по истечении срока исковой давности или по другим основаниям такая задолженность подлежит включению в состав внереализационных доходов, списание НДС по ней имеет некоторые особенности.

В бухучете списание НДС отразите проводкой:

Дебет 91-2 Кредит 76 субсчет «Расчеты по НДС с авансов полученных» – списана сумма НДС, уплаченного в бюджет с аванса, в счет которого товары (работы, услуги) не были отгружены (выполнены, оказаны).

Такой порядок следует из пунктов 11, 16 и 18 ПБУ 10/99.

При списании кредиторской задолженности по неотработанному авансу, полученному в счет операций, которые облагаются НДС по ставке 0 процентов (освобождены от налогообложения), обязанность по начислению и уплате НДС не возникает (письмо Минфина России от 20 июля 2010 г. № 03-07-08/208).

Ситуация: в каком периоде при расчете налога на прибыль списанную кредиторскую задолженность нужно включить в состав доходов? Организация применяет метод начисления. Задолженность списывается в связи с ликвидацией кредитора.

Суммы такой кредиторской задолженности признайте в последний день периода, соответствующего дате внесения записи в ЕГРЮЛ о ликвидации кредитора.

Сумму кредиторской задолженности, списанной в связи с ликвидацией организации, нужно включить в состав внереализационных доходов (п. 18 ст. 250 НК РФ). По общему правилу при методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они возникли (п. 1 ст. 271 НК РФ). В рассматриваемой ситуации таким периодом является дата ликвидации кредитора. Организация считается ликвидированной с момента ее исключения из ЕГРЮЛ (п. 3 ст. 49 ГК РФ). С этого же момента прекращаются все обязательства организации (ст. 419 ГК РФ). Следовательно, суммы такой кредиторской задолженности должны быть признаны налогоплательщиком в последний день периода, соответствующего дате внесения записи в ЕГРЮЛ о ликвидации кредитора (подп. 5 п. 4 ст. 271 НК РФ).

Если организация включит указанную задолженность в состав доходов в более поздние периоды, то она должна будет скорректировать налоговую базу за соответствующий отчетный период и подать уточненные налоговые декларации (п. 1 ст. 54 НК РФ).

Аналогичные разъяснения содержатся в письмах Минфина России от 11 сентября 2015 г. № 03-03-06/2/52381 и ФНС России от 2 июня 2011 г. № ЕД-4-3/8754.

Если организация не пересчитает налоговую базу и не представит уточненные налоговые декларации, налоговые инспекторы могут доначислить налог, пени и штрафные санкции по результатам налоговой проверки. Арбитражная практика по данному вопросу складывается в пользу налоговых инспекций (см., например, определение ВАС РФ от 7 июня 2011 г. № ВАС-6518/11, постановления ФАС Западно-Сибирского округа от 27 января 2011 г. № А46-4108/2010, Уральского округа от 25 января 2010 г. № Ф09-10607/09-С3).

Ситуация: как в бухучете и при налогообложении организации-абоненту отразить средства, ошибочно поступившие на ее лицевой счет, открытый у оператора связи? Деньги перечислены через терминал оплаты.

Ошибочно поступившие средства придется отразить в составе доходов, только когда истечет срок исковой давности, как правило, три года. И при условии, что в течение этого периода тот, кто ошибочно перечислил деньги, так и не потребует их обратно. А он вправе так сделать. Пока же этого не случилось, ошибочные суммы учитывайте в составе невыясненных поступлений. Объясняется это следующим.

Каждому абоненту операторы связи заводят лицевые счета для учета перечисленных абонентами авансов и оплаты за оказанные услуги. Для сверки расчетов абонент может запросить у оператора специальный отчет – детализацию счета. В нем должны быть отражены все расчеты, в том числе и суммы, поступившие от неизвестных плательщиков. Формально организация не вправе сразу воспользоваться этими суммами. Ведь тот, кто ошибся в номере лицевого счета, имеет право потребовать их от оператора связи обратно.

Такой вывод следует из подпункта «г» пункта 27, пунктов 43 и 45 Правил, утвержденных постановлением Правительства РФ от 25 мая 2005 г. № 328.

Так что, пока не истек срок исковой давности, ошибочно поступившие суммы учитывайте в составе невыясненных поступлений. Для этого к счету 76 «Расчеты с разными дебиторами и кредиторами» можно открыть соответствующий субсчет – «Расчеты по невыясненным платежам». В бухучете сделайте проводку:

Дебет 60 Кредит 76 субсчет «Расчеты по невыясненным платежам» – отражены ошибочно поступившие денежные средства в составе кредиторской задолженности.

Если срок исковой давности истек, а плательщик так и не потребовал возврата денег, то невостребованные суммы отразите в прочих доходах (п. 7, 10.4 ПБУ 9/99, п. 78 Положения по ведению бухгалтерского учета и отчетности). Для этого сделайте проводку:

Дебет 76 «Расчеты по невыясненным платежам» Кредит 91-1 – отражена не востребованная кредитором сумма в составе прочих доходов.

Такое же правило применяйте и при налогообложении. Невостребованную сумму включите в состав внереализационных доходов в последний день периода, в котором истек срок исковой давности (п. 18 ст. 250, подп. 5 п. 4 ст. 271 НК РФ).

Совет: при достаточных основаниях невыясненные суммы можно возместить плательщику или учесть в доходах, не дожидаясь окончания срока исковой давности.

Например, это возможно в случае, когда без ведома организации деньги перечислил сотрудник, за которым закреплен номер абонента. Потребуйте от него объяснительную записку по этому поводу. Решением руководителя сумма расходов на услуги связи может быть возмещена сотруднику по его письменному заявлению с приложением подтверждающих документов. Но если он потерял квитанцию об оплате или отказался от возмещения, включите в доходы невыясненные суммы, не дожидаясь окончания срока исковой давности, на основании объяснительной и детализации счета. Такой подход оградит организацию от возможных претензий со стороны налоговых инспекторов по поводу искажения базы при расчете налога на прибыль. Так поступайте, если у вас есть полная уверенность, что «невыясненная» сумма не будет истребована плательщиком. В противном случае лучше дождаться окончания срока исковой давности.

Бухучет

Если кредиторская задолженность не погашена организацией своевременно и не востребована кредитором, то в бухучете она подлежит списанию по истечении срока исковой давности (п. 7 ПБУ 9/99, п. 78 Положения по ведению бухгалтерского учета и отчетности). Исключение из этого правила составляет задолженность по налогам (сборам, пеням, штрафам). Истечение срока исковой давности не является основанием для списания такой задолженности.

Сумму списанной кредиторской задолженности, по которой истек срок исковой давности, включите в состав прочих доходов в сумме, в которой эта задолженность была отражена в бухучете (п. 7, 10.4 ПБУ 9/99).

В бухучете списание кредиторской задолженности отразите проводкой:

Дебет 60 (62, 66, 67, 70, 71, 76-4) Кредит 91-1 – списана сумма кредиторской задолженности с истекшим сроком исковой давности.

Такую запись сделайте в периоде, в котором истек срок исковой давности по кредиторской задолженности (п. 16 ПБУ 9/99).