Различные компании периодически вынуждены привлекать заемные средства для своего дальнейшего развития. Существует целый ряд правил проводки в отчетных документах кредитных средств и процентов по ним. Процентные отчисления являются частью операционных расходов. Их проводят при помощи записи — дебет 91/2, кредит 66. Выплата задолженности и перечисление процентов отражается в документах проводкой дебет 66, кредит 51 (52, 53). При составлении отчетности бухгалтер должен знать, нужно ли обязательно переводить все долгосрочные займы в краткосрочные.

Долговременные и кратковременные долги

Срок действия долговременного превышает один год. Например, неоплаченный остаток длительной аренды является долговременным долгом.

А кратковременные долги подлежат погашению в течение одного года. Их категории включают в себя начисленную заработную плату, ежегодные налоги, векселя, проценты и так далее.

Текущие требования также включают любые платежи в предстоящий год, необходимые для обслуживания долговременной задолженности.

Краткосрочная задолженность организации показывается в отчете как: «Краткосрочная задолженность» в 5 разделе бухгалтерского баланса.

Разумные инвесторы используют несколько мер для изучения долговой позиции фирмы.

Долговая ответственность — это соотношение, которое дает вам представление о ликвидности компании.

Отношение долга к собственному капиталу рассчитывается путем деления собственного капитала собственника на общие обязательства. Чем выше отношение, тем ликвиднее бизнес в длительной перспективе.

Не менее важную роль имеет кратковременная ликвидность. Ее общим показателем является быстрое соотношение. Чтобы рассчитать быстрое соотношение, вычтите инвентарь фирмы из ее текущих активов. Разделите остаток на текущие обязательства. Получающееся соотношение говорит вам, сколько денег у фирмы есть, чтобы заплатить недолговременные платежи.

Как отразить в отчетных документах перевод займа в краткосрочный долг?

Важно помнить, что эта процедура не находит своего отражения на синтетических счетах бухгалтерского учета. Следует поступить по такому принципу, согласно правилам и должностным инструкциям:

- При наличии аналитических счетов необходимо внести соответствующие внутренние записи на аналитических счетах учета задолженностей обеих категорий.

- В балансе задолженность, которая по периоду погашения попадает в категорию краткосрочных (но учитывается на счете 67), отражают в категории краткосрочных обязательств.

- Если отчетная политики предусматривает форму пояснений, то в отчете о результатах финансовой деятельности и балансе надо отразить этот момент в соответствующей графе (перевод из долгосрочной задолженности). При этом данные об имеющейся на конец отчетного периода долгосрочной задолженности уменьшают, а в категории краткосрочных обязательств увеличивают.

Таким образом, к решению вопроса необходимо подойти с учетом отчетной политики, применяемой на данном предприятии. Специально производить перенос займа в категорию краткосрочных при естественном сокращении периода их погашения необходимости нет. Более того, такая операция будет не совсем правильно с точки зрения правил ведения учета и составления отчетной документации.

Способы урегулирования

Очень важно, как происходит управление долгом в краткосрочном периоде.

Методов финансового управления множество. Отметим некоторые из них:

- погашение долга за счет оборотных средств предприятия. Тут все понятно. Любое действующие неубыточное производство товаров или услуг имеют оборотные средства от продаж или предоставления своих услуг. Вот за этот счет и погашается долг;

- разработка стратегии по превращению долга в капитал, работающий на организацию. Данная схема разрабатывается финансовым отделом предприятия, одобряется на совете директоров и внедряется в производство. Это, скорее антикризисные меры.

Во время кризиса в компании применяются еще такие стратегии:

- Распределить ранжирование долгов по срочности.

- Определить источники для платежей первостепенной важности.

- Перезаключить договора с работниками компании в пользу производства на время кризиса.

- Перезаключить договора с агентами и контрагентами.

- Недолговременное кредитование. Здесь следует отметить: если на ваше предприятие поданы судебные иски в связи с невыплатой долгов, рассчитывать на кредит не приходится. Его вам не дадут.

Долгосрочные и краткосрочные обязательства предприятия

Для решения финансовых вопросов многие компании привлекают внутренние и сторонние источники финансирования. Во втором случае у фирмы на определенной стадии могут возникнуть так называемые долгосрочные и краткосрочные обязательства.

При их наличии одной из главных задач фирмы или предприятия являются своевременные возвраты долгов, при этом полученные средства не являются собственностью фирмы, она просто пользуется ими до того момента, когда придет срок их возврата.

Признаки краткосрочных обязательств

Данная разновидность кредитных средств обладает следующими особенностями:

- Общий размер заемных средств во многом определяет продолжительность производственного цикла предприятия. Чем более значительны краткосрочные обязательства субъекта хозяйственной деятельности, тем меньшие суммы он будет привлекать, чтобы использовать их для оплаты текущих расходов в процессе работы фирмы.

- Краткосрочные обязательства предприятия заменяют бесплатный источник заемного капитала.

- Суммарный размер задолженностей часто определяется тем, насколько успешно компания осуществляет торговлю своей продукцией. Активно работающее предприятие вынуждено постоянно расходовать финансы, поэтому часто ему требуются заемные средства.

- При составлении бухгалтерской отчетности фирмы стоит помнить, что краткосрочные обязательства в балансе – это «Пассив».

- В некоторых случаях задолженности, сроки которых менее 12-месячного периода, можно погашать при помощи текущих активов. Данные финансовые средства задействованы при плановой деятельности субъекта хозяйствования, а чтобы использовать их для погашения задолженностей, зачислить их надо не позднее 12-месячного срока с даты создания задолженности.

- Сумма данной разновидности задолженности зависит от частоты выплат по ней, что дает возможность оперативно работать с источниками средств при осуществлении производственной деятельности.

- Размер краткосрочных обязательств трудно оценить в перспективе, данная ситуация вытекает из невозможности точно рассчитать размер сумм, составляющих основу обязательств по долгам.

Расчет коэффициента и его значение

Описываемая задолженность выражается при помощи коэффициента, который демонстрирует долю обязательств по отношению к общему долгу. Чтобы рассчитать данный коэффициент, пользуются следующей формулой:

Ккз = Ко : (Ко + До)

где

- Ккз – коэффициент, который необходимо рассчитать,

- Ко – краткосрочные,

- До – долгосрочные.

используемые обязательства:

Показатель, который будет получен после проведенных операций, показывает, насколько субъект хозяйствования в течение 12-месячного периода зависит от заемных финансовых вливаний. Если коэффициент краткосрочных обязательств получился высоким, это свидетельствует о том, что фирма платежеспособна, респектабельна и надежна.

Краткосрочные обязательства и их составляющие

При внесении в отчетность долговых обязательств, должны учитываться все заемные средства фирмы. Краткосрочные обязательства компании состоят из следующих компонентов:

- Условной оплаты.

- Средств, которые занимались на длительный срок, но их часть нужно вернуть в сроки, не превышающие 12-месячного периода.

- Кредиторской задолженности.

- Доходов, которые предприятие не заработало.

- Долговых обязательств до востребования.

- Депозитных вкладов, размещенных на 12-месячный период, и которые будут возвращены.

- Налоговых отчислений.

- Дивидендов, которые необходимо выплатить владельцам акций.

- Займов по векселям со сроками менее 12-месячного периода.

- Задолженностей, требующих погашения не позднее 12-месячного срока.

Разновидности краткосрочных обязательств

Краткосрочные обязательства можно разделить на несколько подвидов:

- Операционные. К этому типу задолженностей можно отнести: оплату на аренду, авансовые отчисления, полученные субъектом хозяйствования, налоги, текущие платежи в бюджет. К группе операционных обязательств отнесены задолженности компании по полученным материалам, которые будут задействованы в производстве, а также начисленная, но пока не выплаченная зарплата работникам фирмы.

- Долги, подлежащие возврату не позднее 12-месячного периода с даты формирования отчетности.

- Средства, которые требуются для погашения задолженностей в течение 12-месячного периода. К этой категории относятся бонусные выплаты, отчисления работникам фирмы за отпуска, бонусы и прочие краткосрочные обязательства.

Период выплаты денег по займу

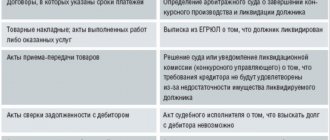

В случае выплаты задолженности частично и ежемесячно соответствующая запись отражает эту операцию также ежемесячно на указанную сумму. Все задолженности в отчетности отражаются с учетом периода их погашения. Условно их подразделяют на:

- краткосрочные (с рабочим периодом до 12 месяцев);

- долгосрочные займы.

В процессе работы у бухгалтера нередко возникает вопрос о возможности перевести заемные средства из категории долгосрочных в краткосрочные обязательства. Это случается, к примеру, если срок обязательств составляет 366 дней.

Бухучет: у кредитора

Дебет и креди на примерах в статье: что такое дебет и кредит простыми словами.

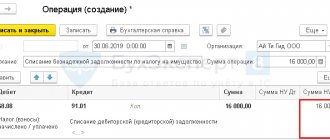

Для кредитора перевод долга означает лишь замену должника в обязательстве. Поэтому если ваша организация выступает в роли кредитора, то в бухгалтерском учете перевод долга отразите проводкой:

Дебет 62 (58, 76…) «Новый должник» Кредит 62 (58, 76…) «Первоначальный должник» – отражена сумма долга, переведенная должником на другое лицо.

Сделать это нужно на дату вступления в силу соглашения о переводе долга.

Когда от нового должника поступит оплата (обязательство погашается), в учете сделайте проводку:

Дебет 50 (51, 60, 76…) Кредит 62 (58, 76…) «Новый должник» – поступила оплата (произведен зачет) в погашение задолженности по договору от нового должника.

Такой порядок следует из Инструкции к плану счетов (счета 58, 62, 76).

Налогооблагаемая временная разница

При получении кредита для приобретения инвестиционного актива возникает налогооблагаемая временная разница, так как в бухгалтерском учете проценты относятся на стоимость актива, а в налоговом они относятся в состав расходов. Возникает разница между налоговым и бухгалтерским учетом, следовательно, формируется отложенное налоговое обязательство на счете 77 в соответствии с ПБУ 18/2002.

Списание отложенного налогового обязательства начнется вслед за тем, как инвестиционный актив будет принят к учету и его начнут амортизировать.

Бухучет: у первоначального должника

На дату, указанную в соглашении о переводе долга, у первоначального должника прекращается обязательство по договору. Одновременно с этим у него возникают обязательства перед контрагентом, который взял на себя обязанность погасить долг. Поэтому, если ваша организация является первоначальным должником, в бухучете списание суммы кредиторской задолженности отразите проводкой:

Дебет 60 (66, 76…) Кредит 76 – списана сумма кредиторской задолженности, переданной контрагенту с согласия кредитора.

Погашение обязательства перед новым должником отразите проводкой:

Дебет 76 Кредит 50 (51, 60, 62, 76) – произведена оплата (произведен зачет) обязательства по договору о переводе долга.

Такой порядок следует из Инструкции к плану счетов (счета 60, 76).

Пример отражения операций по переводу долга в бухучете у первоначального должника

В июне ООО «Торговая » (кредитор) реализовало материалы ООО «Альфа» (первоначальный должник) на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.) согласно договору поставки. Срок оплаты товара – 30 июля. 1 июля «Альфа» с согласия «Гермеса» переводит долг на ООО «Производственная » (контрагент). «Альфа» и «Мастер» заключили соглашение о том, что в счет оплаты готовой продукции, полученной «Мастером» от «Альфы», «Мастер» берет на себя обязательство по погашению долга «Альфы» перед «Гермесом».

В учете «Альфы» бухгалтер сделал следующие проводки.

В июне:

Дебет 10 Кредит 60 – 500 000 руб. – получены материалы от «Торговой »;

Дебет 19 Кредит 60 – 90 000 руб. – отражен НДС за приобретенные материалы;

Дебет 68 Кредит 19 – 90 000 руб. – принят к вычету входной НДС по приобретенным материалам.

На момент отгрузки товаров «Мастеру»:

Дебет 62 Кредит 90-1 – 590 000 руб. – признан доход от реализации продукции «Мастеру»;

Дебет 90-3 Кредит 68 – 90 000 руб. – начислен НДС со стоимости отгруженной продукции.

В июле:

Дебет 60 Кредит 62 – 590 000 руб. – обязательства по переводу долга зачтены в счет оплаты поставленной продукции.

Возможен ли перенос краткосрочных займов в категорию долгосрочных?

Подобная операция не предусмотрена, но допустима в ситуации, когда стороны достигли подобной договоренности и провели реструктуризацию кредиторской задолженности. Соответственно, период выплаты займа стал больше. Он составляет более 12 месяцев.

В документации это необходимо отобразить, согласно основным правилам ведения отчетности:

- Потребуется сделать необходимые отметки по аналитическим счетам при условии, что аналитический учет есть на предприятии. Если аналитического учета нет, то перенос задолженности из одной категории в другую отражают по дебету счета 66 и по кредиту 67 счета. Основанием для выполнения этой операции является изменение условий кредитного договора.

- При составлении бухгалтерского баланса средства отображают в категории долгосрочных, поскольку они теперь и являются долгосрочными обязательствами.

- Операцию по переносу заемных средств обязательно указывают в пояснениях к отчету о результатах работы предприятия и бухгалтерскому балансу. Естественно, размер долгосрочных обязательств увеличивается, а краткосрочных на эту же сумму уменьшается.

В данной ситуации применяется тот же принцип бухгалтерских проводок, что и при изменении периода погашения долгосрочных займов.

Бухучет: у нового должника

Когда ваша организация принимает на себя обязательства от другой организации и выступает в роли нового должника, признание задолженности перед кредитором отразите проводкой:

Дебет 60 (76) Кредит 76 – отражена кредиторская задолженность перед первоначальным кредитором и дебиторская задолженность бывшего должника.

Сделать это нужно на дату вступления в силу соглашения о переводе долга.

Погашение задолженности перед кредитором оформите проводкой:

Дебет 76 Кредит 50 (51, 60, 62, 76…) – погашена задолженность перед кредитором.

Такой порядок следует из Инструкции к плану счетов (счета 60, 76).

Пример отражения операций по переводу долга в бухучете нового должника

В июне ООО «Торговая » (кредитор) реализовало материалы ООО «Альфа» (первоначальный должник) на сумму 590 000 руб. (в т. ч. НДС – 90 000 руб.) согласно договору поставки. Срок оплаты товара – 30 июля. 1 июля «Альфа» с согласия «Гермеса» переводит долг на ООО «Производственная » (новый должник). У «Мастера» есть непогашенная кредиторская задолженность перед «Альфой» в сумме 1 180 000 руб. «Альфа» и «Мастер» заключили соглашение о переводе долга в счет зачета кредиторской задолженности «Мастера» перед «Альфой».

Бухгалтер «Мастера» сделал следующие проводки.

В январе:

Дебет 10 Кредит 60 – 1 000 000 руб. – отражено получение продукции от «Альфы»;

Дебет 19 Кредит 60 – 180 000 руб. – отражен входной НДС по приобретенной продукции;

Дебет 68 Кредит 19 – 180 000 руб. – принят к вычету входной НДС по приобретенной продукции.

В июле:

Дебет 76 субсчет «Расчеты с ООО «Альфа» Кредит 76 субсчет «Расчеты с ООО «Торговая » – 590 000 руб. – приняты обязательства перед «Торговой »;

Дебет 60 Кредит 76 субсчет «Расчеты с ООО «Альфа» – 590 000 руб. – зачет кредиторской задолженности перед «Альфой»;

Дебет 76 субсчет «Расчеты с ООО «Торговая » Кредит 51 – 590 000 руб. – погашена задолженность перед «Торговой ».

Ситуация: как новому покупателю отразить в бухучете поступление основного средства при приобретении права требования по договору купли-продажи? Право собственности переходит после оплаты продавцу.

Поступление имущества отразите в составе основных средств на дату вступления в силу договора об уступке права требования.

В данном случае ваша организация принимает на себя права и обязательства по договору купли-продажи. А именно:

- погасить задолженность перед продавцом;

- фактически получить имущество от бывшего покупателя;

- получить право собственности на имущество после полной оплаты.

Как только права и обязанности перешли к вам, имущество сразу отразите в составе основных средств. Ведь все условия для этого выполнены. Момент перехода права собственности роли не играет (п. 4 и 5 ПБУ 6/01).

Поэтому на дату вступления в силу договора об уступке права требования в бухучете сделайте следующие записи:

Дебет 08 Кредит 76 субсчет «Расчеты с бывшим покупателем» – отражена кредиторская задолженность перед бывшим покупателем в размере фактически перечисленных им продавцу денег за основное средство;

Дебет 08 Кредит 60 – отражена кредиторская задолженность перед продавцом в размере оставшейся суммы платежа за оборудование;

Дебет 01 субсчет «Основное средство в эксплуатации» Кредит 08 – принято к учету и введено в эксплуатацию основное средство по первоначальной стоимости.

На дату погашения кредиторской задолженности перед бывшим покупателем сделайте запись:

Дебет 76 субсчет «Расчеты с бывшим покупателем» Кредит 50 (51…) – погашена задолженность перед бывшим покупателем.

Погашение задолженности перед продавцом оформите проводкой:

Дебет 60 Кредит 50 (51…) – погашена задолженность перед продавцом в размере оставшейся суммы платежа за оборудование.

Такой порядок следует из Инструкции к плану счетов (счета 01, 08, 60, 76).

Что касается НДС. Право на вычет налога у нового покупателя не возникает. Связано это с тем, что счета-фактуры ни от продавца, ни от бывшего покупателя у него не будет. Во-первых, реализации (отгрузки) оборудования в данном случае не происходит, хотя в дальнейшем право собственности к нему и перейдет. Во-вторых, правом на вычет воспользовался бывший покупатель (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

ОСНО: налог на прибыль

Для кредитора замена должника не имеет никакого значения. При методе начисления выручка от реализации уже учтена (п. 1, 3 ст. 271 НК РФ). Если же кредитор применяет кассовый метод, то признать доходы нужно на дату поступления денежных средств от контрагента должника (нового должника) (п. 2 ст. 273 НК РФ).

В учете первоначального должника затраты на приобретение товаров (работ, услуг) нужно отражать в общем порядке, несмотря на то что долг по оплате был переведен на контрагента (п. 1 ст. 272 НК РФ). При методе начисления стоимость приобретенных товаров признавайте в расходах независимо от их оплаты (п. 1 ст. 271, п. 1 ст. 272 НК РФ). Если используете кассовый метод, то товары считаются оплаченными на дату перевода долга (п. 2 ст. 273 НК РФ).

У нового должника сама операция перевода долга не отразится при расчете налога на прибыль. То есть такая операция не повлияет ни на доходы, ни на расходы. Ведь он просто участвует в расчетах.

Кредиты и займы — в чем отличие

Когда организации не хватает денег, например, для покупки оборудования или сырья, она может получить кредит или заем. Финансовые инструменты похожи и решают одну задачу — обеспечить компанию свободными деньгами. Однако есть несколько отличий.

Отличие № 1 — Лицо, выдающее кредит или займ

Получить кредит организация может только в кредитном учреждении, то есть в банке. Для этого заключают кредитный договор, согласно которому сторона, выдающая деньги — это кредитор, а получающая деньги — заемщик.

Заем может выдать любое физическое или юридическое лицо. Банки займами не занимаются. При выдаче денег в займ заключается договор займа, по условиям которого одна сторона — заимодавец, а другая — займополучатель.

Отличие № 2 — Проценты

Кредит всегда выдается под определенный процент за пользование кредитными средствами. От банка к банку он может отличаться, но он никогда не равен 0 %. Проценты по выданным кредитам — это доход банка.

Заем в свою очередь может быть как процентный, так и беспроцентный. Это условие законодатель оставляет на усмотрение сторон (п. 1 ст. 809 ГК РФ).

Важно! Если договор займа предполагается беспроцентным, в нем обязательно нужно указать, что плата за пользование заемными деньгами не взимается. Иначе заимодавец имеет право взыскать проценты по ставке ЦБ РФ, действовавшей на момент действия договора займа (п. 1 ст. 809 ГК РФ).

Отличие 3 — Предмет

Кредит выдается только в виде денежных средств. Банк не может выдать кредит товаром, сырьем или другим имуществом.

Займ можно выдать в любой форме. Самая популярная форма займа — денежная, но иногда в заем выдают товары и другое имущество, за пользование которым также взыскивают проценты.

Отличие 4 — Законодательное регулирование

Кредитные отношения в основном регулируются нормативными актами Центрального Банка России. Часть вопросов также закреплена в федеральных законах и Гражданском Кодексе.

На договор займа нормативные акты Центробанка России не распространяются, поэтому он регулируется только федеральными законами и Гражданским Кодексом.

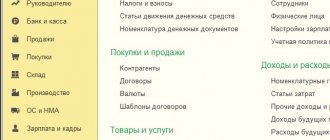

Учет краткосрочных и долгосрочных кредитов и займов (счет 66 и 67)

В бухгалтерском плане счетов для учета краткосрочных кредитов существует счет 66 «Расчеты по краткосрочным кредитам и займам», для учета долгосрочных кредитов используется счет 67 «Расчеты по долгосрочным кредитам и займам».

Кредиты, как краткосрочные, так и долгосрочные, выдают кредитные организации, то есть банки. Даются они под определенные цели, на ограниченный срок, по окончании которого кредитор обязуется вернуть полученные деньги.

Учет краткосрочных кредитов

Краткосрочные кредиты выдаются на срок до 1 года. Полученные денежные средства учитывается по кредиту счет 66 в корреспонденции со счет 50 «Касса» (в случае если кредит выдан наличными денежными средствами), 51 «Расчетный счет» и 52 «Валютный счет» (соответствующие проводки Д50 К66, Д51 К66, Д52 К66).

При получении займов организация несет определенные затраты. Это могут быть, так называемые, основные затраты, к которым относятся проценты по кредиту, курсовые, суммовые разницы по процентам. Основные затраты включаются в состав операционных расходов, при этом в бухгалтерском учете осуществляется проводка Д91/2 К66.

Помимо основных расходов, возникают и дополнительные расходы, связанные с получением кредитных денег, к ним относятся оплата юридических, консультационных услуг, копировально-множительные расходы, налоги, экспертизы, услуги связи. Эти расходы отражаются проводкой Д91/2 К60.

Погашение займа отражается по дебету счет 66 в корреспонденции со счетами учета наличных и безналичных денежных средств, и учета валютных денежных средств, в зависимости от того, каким образом погашена задолженность по кредиту (проводки Д66 К50, Д66 К51, Д66 К52).

Учет долгосрочных кредитов

Долгосрочный кредит выдается на срок свыше 1 года. Полученные денежные средства, так же, как и в случае с краткосрочным кредитом, учитывается по кредиту сч. 67 в корреспонденции со счетами учета денежных средств. Далее учет долгосрочного кредита может осуществляться двумя способами:

- На сч. 67 до истечения срока погашения.

- На сч. 67 до тех пор, пока до срока погашения останется 365 дней. После этого кредитная сумма переводится на сч. 66 проводкой Д67 К66, то есть долгосрочная задолженность переводится в краткосрочную.

Проводки по счетам 66 и 67

В таблице ниже рассмотрен бухучет кредитных операций: получение долгосрочных и краткосрочных займов и их отражение. ⇓

| Дебет | Кредит | Название операции |

| 50 (51, 52) | 66 | Получен краткосрочный кредит наличными (на расчетный, валютный счет) |

| 91/2 | 66 | Учтены основные затраты, связанные с получением кредитной суммы (проценты, курсовые разницы) |

| 66 | 50 (51, 52) | Погашен краткосрочный кредит |

| 50 (51, 52) | 67 | Получен долгосрочный кредит наличными (на расчетный, валютный счет) |

| 67 | 66 | Долгосрочный кредит переведен в краткосрочный |

Как отразить перенос долгосрочных обязательств в краткосрочные в учетных документах?

На первом этапе привлечения заемных средств бухгалтеру следует решить вопрос об их проводке на основании периода погашения возникшей задолженности. Применяют либо счет 66 (для задолженностей, срок выплаты которых менее года), либо 67.

При учете задолженностей, срок погашения которых ограничен 3, 6 или 12 месяцами, используют счет 66. Не следует забывать об отражении процентных платежей по этим обязательствам. Для указания суммы долга предназначен субсчет к счету 66 и дополнительный субсчет для начисления процентов.

Привлечение заемных средств на период 3 или 5 лет находит свое отображение на счете 67. Для начисления процентов применяют дополнительный субсчет (схема аналогична краткосрочным займам). К 67 счету следует дополнительно оформить два соответствующих субсчета.

Срок использования заемных средств неизбежно сокращается. Соответственно, категория займов на основании периода их погашения рано или поздно должна измениться. Но в учетных документах это обстоятельство отображать нет необходимости. Более того, подобная операция не предусмотрена бухгалтерскими инструкциями.

Для решения подобной ситуации специалисты рекомендуют создать дополнительно к счету 67 отдельный субсчет. Он будет использоваться непосредственно для отражения расчетов по долгосрочным обязательствам.

Показатели финансового состояния предприятия

| Показатель | Значение показателей | ||

| без перевода долгосрочной задолженности в краткосрочную | при переводе долгосрочной задолженности в краткосрочную | Рекомендуемое значение | |

| Показатели ликвидности | |||

| Коэффициент абсолютной ликвидности | 0,13 | 0,11 | 0,2 — 0,3 |

| Коэффициент промежуточной ликвидности | 0,88 | 0,75 | 0,7 — 1 |

| Коэффициент текущей ликвидности | 3,48 | 2,99 | 1,5 — 2 |

| Показатели финансовой устойчивости | |||

| Собственный оборотный капитал, тыс. руб. | 178 778 | 166 778 | |

| Коэффициент обеспеченности собственными оборотными средствами | 0,71 | 0,66 | 0,1 |

| Коэффициент маневренности собственного капитала | 0,75 | 0,70 | 0,2 — 0,5 |

| Коэффициент автономии | 0,74 | 0,74 | >=0,5 |

| Коэффициент финансовой устойчивости | 0,78 | 0,74 | 0,8 — 0,9 |

Изменение порядка учета и отражения в отчетности кредиторской задолженности приводит к уменьшению значений показателей ликвидности и финансовой устойчивости предприятия. При малой сумме переводимой долгосрочной задолженности изменение показателей не столь значительно. Однако при больших суммах долгосрочной задолженности анализируемые показатели сокращаются существенно.

Исходя из результатов проведенного сравнительного анализа можно констатировать, что коммерческое предприятие как субъект рыночных отношений не заинтересовано во введении данного положения в учетную практику, так как оно обусловливает снижение значений показателей, характеризующих его финансовое состояние и инвестиционную привлекательность, повышает риск потери кредиторов. В то же время, с точки зрения внешних пользователей бухгалтерской отчетности, оно является оправданным и необходимым. Показатели, рассчитанные по данным бухгалтерского баланса с учетом сроков погашения кредиторской задолженности, точнее характеризуют финансовое положение исследуемого предприятия. Повышается информационная ценность бухгалтерской отчетности, которая определяется возможностью отчетной информации оказывать влияние на принятие тех или иных управленческих решений. Для кредиторов снижается риск невозврата предоставляемых кредитов (займов), так как появляется возможность объективной оценки платежеспособности потенциального заемщика.

Одновременно выполняется требование ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» в части того, что бухгалтерская (финансовая) отчетность должна давать достоверное представление о финансовом положении экономического субъекта на отчетную дату, финансовом результате его деятельности и движении денежных средств за отчетный период, необходимое пользователям этой отчетности для принятия экономических решений.

Внедрение в учетную практику сельскохозяйственного предприятия положения о переводе долгосрочной задолженности по кредитам и займам в состав краткосрочных долгов потребует осуществления определенных организационно-методических мероприятий:

- закрепления положения о переводе долгосрочной задолженности в краткосрочную в приказе об учетной политике предприятия;

- выделения системы субсчетов к сч. 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в целях обеспечения раздельного учета основной суммы долга по кредитам (займам) и процентов по ним;

- определения рабочих корреспонденций счетов по переводу основной суммы долга и начисленных процентов по заемным средствам из состава долгосрочной задолженности в ранг краткосрочных долгов;

- разработки и утверждения формы бухгалтерской справки об оформлении соответствующего факта хозяйственной жизни.

Информация о переводе долгосрочной задолженности по кредитам и займам в состав краткосрочной задолженности должна раскрываться в пояснениях к бухгалтерскому балансу.

Расходы по займам и кредитам

В перечень расходов, связанных с выполнением обязательств по полученным займам и кредитам, новое ПБУ 15/08 включает:

- проценты, причитающиеся к оплате заимодавцу (кредитору) (включая проценты (дисконт) по векселям и облигациям);

- дополнительные расходы.

Обратите внимание, что исключен такой вид расходов, как курсовые разницы по процентам. Для чего это сделано? В настоящее время существует Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006). В нем подробно говорится о порядке отражения в бухгалтерском учете различных курсовых разниц. Соответственно, теперь нет необходимости дублировать данные нормы в ПБУ, посвященном учету займов и кредитов.

Что касается дополнительных расходов по займам, то к ним относятся расходы, которые напрямую связаны с получением займов, например консультационные услуги, средства, потраченные на экспертизу договоров, и т. п.13. В новом ПБУ их состав стал менее детальным, но, по сути, изменений не претерпел. При этом сохранилось условие о том, что перечень данных затрат является открытым.

Необходимо также отметить, что согласно ПБУ 15/01 задолженность по полученным займам (кредитам) показывалась с учетом процентов. Данная норма противоречит плану счетов бухгалтерского учета, который содерит прямо противоположное требование о том, что начисленные проценты учитываются обособленно, то есть на отдельных субсчетах. Теперь это противоречие устранено. В новом ПБУ 15/2008 четко сказано, что проценты по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту).

Как правильно составить отчетность?

Согласно приказу Минфина №66 от 02.07.2010 года, все задолженности и активы при учете в обязательном порядке подразделяют по сроку погашения.

В случае, когда долгосрочные займы по периоду своего погашения переходят в категорию краткосрочных, они должны оставаться на том же счету. Однако, в балансе их следует отображать уже в составе прочих краткосрочных задолженностей. Это правило распространяется и на процентные выплаты.

Особое внимание необходимо уделить начисленным, но еще не переведенным заимодавцу процентным выплатам. Здесь надо учесть срок выплаты. Если он не превышает календарного года (к примеру, договор кредитования предусматривает ежемесячное перечисление процентов), то эти выплаты вносят в состав краткосрочных обязательств.

Иными словами, сальдо счета 67 не всегда полностью вносят в состав долгосрочных выплат, а делят на основании конкретных обстоятельств.

Важно! Для налоговой отчетности основная сумма заемных средств значения не имеет, поскольку не является фактором, формирующим доход предприятия. Что касается процентных выплат, то при необходимости их следует отражать в категории расходов.