Расшифровка КБК 18210801000011000110 в 2021 году

Как возникает переплата? Способов возникновения реальной переплаты достаточно много. Это могут быть: превышение общей величины налога, уплачиваемого авансовыми платежами, над его суммой, отраженной в декларации за налоговый период прибыль, имущество, транспорт, земля, акцизы, УСН ; подача декларации к возмещению НДС ; сдача уточненной декларации расчета с уменьшением итоговой суммы после оплаты налога по предшествующему варианту отчетности; перерасчет в сторону уменьшения удержанного у физлица НДФЛ; ошибочная уплата большей суммы налога или взноса; перерасчет к уменьшению суммы оплаченных пеней после представления двух уточненок, первая из которых увеличивает, а вторая уменьшает величину начисленного к уплате платежа; решение суда, выводом которого является констатация факта излишней уплаты налоговых платежей; изменения законодательства, в результате которых налог взнос начинают считать излишне уплаченным.

Как выявляется излишняя уплата? Обычно плательщик налога знает о наличии переплаты по собственным учетным данным, при условии, что они верны.

Как правило, переплата возникает либо в момент сдачи декларации, либо при фактической уплате налога. Если переплата очевидна и для ИФНС, она должна оперативно в течение 10 рабочих дней с даты обнаружения информировать об этом налогоплательщика либо предложить ему провести сверку п. С года обязательной и ежеквартальной стала отчетность по НДФЛ. Факт переплаты налогов может быть установлен судом, если: наличие переплаты стало бесспорным лишь после опубликования писем Минфина России постановление ФАС Поволжского округа от Как составить заявление на зачет возврат?

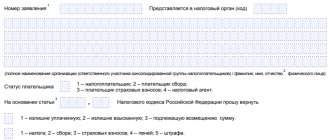

Заявления на зачет и возврат имеют утвержденные формы. Формы заявлений о возврате и зачете налогов сборов, взносов штрафов, пеней вы можете скачать на нашем сайте.

Образец заполнения заявления на возврат ищите здесь. Способов подачи заявления несколько пп. Формат для электронных заявлений утв. Как определяют срок подачи заявления? Срок подачи заявления, согласно п. Вместе с тем для ряда случаев такой подход неприменим. Например, когда: Налог уплачивается авансовыми платежами, и его итоговая сумма за налоговый период определяется только по данным декларации, срок надо отсчитывать с даты сдачи декларации за налоговый не отчетный период постановление Президиума ВАС РФ от Переплата стала результатом перечисления сумм налога несколькими платежными документами.

В этом случае срок может быть определен двумя путями: по каждому платежу отдельно постановления Президиума ВАС РФ от По сумме, заявленной к возмещению, заявление по которой до вынесения решения ИФНС о возврате денег налогоплательщиком не подано п. Каков порядок зачета возврата? Рассмотрев заявление налогоплательщика, ИФНС в течение 10 рабочих дней со дня его поступления принимает решение о соответствующем действии пп. Положительными результатами этого решения будут: зачет переплаты, осуществленный в дату принятия решения о зачете; возврат переплаты не позже 1 месяца со дня поступления заявления о возврате п.

Кроме того срок принятия решения о возврате излишне уплаченного налога зависят от того, подтвержден ли факт излишней уплаты по итогам камеральной налоговой проверки. Соответствующие положения предусмотрены п. В случае проведения камеральной налоговой проверки срок принятия решения на возврат налога исчисляется не со дня подачи налогоплательщиком заявления о возврате, а в следующем порядке: по истечении 10 дней со дня, следующего за днем завершения камеральной проверки декларации, в которой отражена сумма налога, подлежащая возврату, или со дня, когда такая проверка должна была быть завершена в силу сроков, указанных в п.

Эти положения применяются, если в ходе камеральной налоговой проверки не выявлены нарушения законодательства о налогах и сборах. Эти положения применяются, если в ходе проверки налоговым органом был составлен акт налоговой проверки и вынесено соответствующее решение.

В некоторых случаях могут иметь место особенности правил отсчета сроков. Например, если переплата указана в декларации 3-НДФЛ и одновременно с ней подано заявление о возврате, то отсчет срока возврата начнется не с даты подачи заявления, а с даты фактического завершения камеральной проверки декларации либо по истечении срока такой проверки письмо ФНС России от Зачет обнаруженной переплаты ИФНС может сделать самостоятельно, но это не лишает налогоплательщика права на подачу заявления, обусловленного собственной точкой зрения на погашение имеющейся недоимки п.

Какое основное правило возврата содержит п. Вернуть переплату при наличии недоимки по другим платежам в тот же бюджет можно только после закрытия такой недоимки зачетом из суммы существующей переплаты п.

Этот зачет ИФНС сделает сама п. Наличие такой недоимки не является для налогоплательщика препятствием для направления в ИФНС заявления о возврате переплаты письмо Минфина России от Имеющаяся по другим платежам недоимка может также уменьшить сумму переплаты, которую плательщик хочет зачесть в счет грядущих платежей по налогу согласно возможности, предоставляемой п. Есть одно исключение из правила о проведении зачета для погашения недоимки ИФНС перед возвратом переплаты налогоплательщику: оно не применяется, если в отношении налогоплательщика открыто конкурсное производство постановление ФАС Восточно-Сибирского округа от В чем особенности возврата НДФЛ?

Возврат сумм НДФЛ, который удерживается по месту работы, как правило, происходит в особом порядке п. Его осуществляет работодатель по заявлению работника, причем такой возврат в случае необходимости делают и уже уволенному работнику. Если работодатель отказывается возвращать переплату, взыскать ее можно через суд.

Срок возврата налога месяц будет отсчитываться от дня завершения проверки декларации 3-НДФЛ вне зависимости от даты подачи налогоплательщиком заявления на возврат письма Минфина России от Если ИФНС нарушит срок возврата, установленный п. Их сумма рассчитывается по величине ставки рефинансирования ЦБ РФ которая с года приравнена с ключевой ставке , соответствующей дням нарушения, исходя из того, что протяженность года считается равной дням, а протяженность месяца — 30 дням письмо ФНС России от В связи с этим Минфин письмо от Кто возвращает переплату при переходе в другую ИФНС?

Можно ли вернуть переплату, которой больше 3 лет? Статья 78 НК РФ посвящена порядку внесудебного урегулирования вопросов переплаты в бюджет, когда факт ее наличия устанавливается достаточно легко и соответствует сроку исковой давности, исчисленному с даты, официально признаваемой ИФНС днем, с которого возможен такой расчет. Однако довольно часто возникают ситуации, когда налогоплательщик узнает о наличии переплаты с опозданием.

В этом случае он может воспользоваться возможностью исчисления срока давности со дня, когда ему стало известно о нарушении его прав п.

Сбор всех доказательств, подтверждающих реальность позднего получения информации о наличии переплаты, ляжет на налогоплательщика. Прерывается ли 3-летний срок актом сверки с ИФНС? К одному из таких действий относится подписание акта сверки. Что будет с невозвращенной переплатой по истечении 3-летнего срока? Если истек 3-летний срок, отведенный ст.

Бюджетная классификация – что это и зачем

ФНС России является администратором государственной пошлины по действиям, совершаемым налоговыми органами, а также судами и мировыми судьями.

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

В первом случае для уплаты налога используется КБК 18210501011011000110, во втором — 18210501021011000110. Так же, как и для налога на прибыль, указанные КБК применяются при уплате недоимок и осуществлении перерасчетов.

Излишне уплаченный налог

Статья Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа в ред. Федерального закона от Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном настоящей статьей.

Зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам. Сумма излишне уплаченных страховых взносов подлежит зачету по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения либо возврату плательщику страховых взносов в порядке, предусмотренном настоящей статьей.

Зачет или возврат суммы излишне уплаченного налога производится налоговым органом без начисления процентов на эту сумму, если иное не установлено настоящей статьей. Налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта.

В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам.

Федеральных законов от Зачет суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании письменного заявления заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика налогоплательщика по решению налогового органа.

Зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и или штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, производится налоговыми органами самостоятельно не более чем за три года со дня уплаты указанной суммы налога. Положение, предусмотренное настоящим пунктом, не препятствует налогоплательщику представить в налоговый орган письменное заявление заявление, представленное в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленное через личный кабинет налогоплательщика о зачете суммы излишне уплаченного налога в счет погашения недоимки задолженности по пеням, штрафам.

В этом случае решение налогового органа о зачете суммы излишне уплаченного налога в счет погашения недоимки и задолженности по пеням, штрафам принимается в течение 10 дней со дня получения указанного заявления налогоплательщика или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

Сумма излишне уплаченного налога подлежит возврату по письменному заявлению заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Возврат суммы излишне уплаченных страховых взносов на обязательное пенсионное страхование не производится в случае, если по сообщению территориального органа управления Пенсионным фондом Российской Федерации сведения о сумме излишне уплаченных страховых взносов на обязательное пенсионное страхование представлены плательщиком страховых взносов в составе сведений индивидуального персонифицированного учета и учтены на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством Российской Федерации об индивидуальном персонифицированном учете в системе обязательного пенсионного страхования.

Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах или по результатам взаимосогласительной процедуры в соответствии с международным договором Российской Федерации по вопросам налогообложения.

Если иное не предусмотрено настоящей статьей, решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

В случае проведения камеральной налоговой проверки сроки, установленные абзацем вторым пункта 4, абзацем третьим пункта 5 и абзацем первым пункта 8 настоящей статьи, начинают исчисляться по истечении 10 дней со дня, следующего за днем завершения камеральной налоговой проверки за соответствующий налоговый отчетный период или со дня, когда такая проверка должна быть завершена в срок, установленный пунктом 2 статьи 88 настоящего Кодекса.

В случае выявления нарушения законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки сроки, установленные абзацем вторым пункта 4, абзацем третьим пункта 5 и абзацем первым пункта 8 настоящей статьи, начинают исчисляться со дня, следующего за днем вступления в силу решения, принятого по результатам такой проверки.

Налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете возврате сумм излишне уплаченного налога или решении об отказе в осуществлении зачета возврата в течение пяти дней со дня принятия соответствующего решения. Суммы излишне уплаченного налога на прибыль организаций по консолидированной группе налогоплательщиков подлежат зачету возврату ответственному участнику этой группы в порядке, установленном настоящей статьей.

В случае, если возврат суммы излишне уплаченного налога осуществляется с нарушением срока, установленного пунктом 6 настоящей статьи, и с учетом особенностей, предусмотренных пунктом 8. Территориальный орган Федерального казначейства, осуществивший возврат суммы излишне уплаченного налога, уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

В случае, если предусмотренные пунктом 10 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику сумм излишне уплаченного налога, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата.

Зачет или возврат суммы излишне уплаченного налога и уплата начисленных процентов производятся в валюте Российской Федерации.

Суммы денежных средств, уплаченные в счет возмещения ущерба, причиненного бюджетной системе Российской Федерации в результате преступлений, предусмотренных статьями — Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне уплаченных авансовых платежей, сборов, страховых взносов, пеней и штрафов и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата суммы налога на добавленную стоимость, подлежащей возмещению по решению налогового органа, в случае, предусмотренном пунктом Факт указания лица в качестве номинального владельца имущества в специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов вкладов в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и передача такого имущества его фактическому владельцу сами по себе не являются основанием для признания излишне уплаченными сумм налогов, сборов, пеней и штрафов, уплаченных номинальным владельцем в отношении такого имущества.

Правила, установленные настоящей статьей, применяются также в отношении сумм излишне уплаченного налога на добавленную стоимость, подлежащих возврату или зачету иностранным организациям — налогоплательщикам налоговым агентам , указанным в пункте 3 статьи Возврат суммы излишне уплаченного налога на добавленную стоимость таким организациям осуществляется на счет, открытый в банке.

Правила о возврате сумм излишне уплаченных налогов, установленные настоящей статьей, применяются также в отношении возврата сумм ранее удержанного налога на прибыль организаций, подлежащих возврату иностранной организации в случаях, предусмотренных пунктом 2 статьи настоящего Кодекса, с учетом особенностей, установленных настоящим пунктом. Решение о возврате суммы ранее удержанного налога на прибыль организаций принимается налоговым органом в течение шести месяцев со дня получения от иностранной организации заявления о возврате ранее удержанного налога и иных документов, указанных в пункте 2 статьи настоящего Кодекса.

Правила, установленные ст. 78 НК РФ, применяются также в отношении возврата сумм излишне уплаченных авансовых платежей, сборов, страховых взносов, пеней и штрафов и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков. Решение о возврате плательщику излишне уплаченной суммы государственной пошлины принимает орган (должностное лицо), осуществляющий действия, за которые уплачена (взыскана) государственная пошлина.

КБК для уплаты налогов для организаций и ИП на спецрежимах

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

В перечне рассматриваемой системы кодификаторов существует множество разных кодовых наименований. Ниже рассмотрим расшифровку КБК 182 10100 110 с подробным разбором цифровых обозначений, входящих в его состав.

Размер штрафов может сильно различаться в зависимости от конкретного налогового правонарушения. Например, если фирма не уплатила налог или сбор, то должна будет уплатить штраф в размере 20% от суммы долга в бюджет или 40%, если орган, администрирующий платежи, докажет, что фирма не выполнила свои обязательства перед бюджетом умышленно.

При уплате пеней и штрафов за периоды до 01.01.2017 необходимо использовать КБК, соответственно, 18210202010062100160 и 18210202010063000160. Те же платежи за периоды после 01.01.2017 будут осуществляться по КБК 18210202010062110160 и 18210202010063010160.

До 2021 года имел свой особый КБК минимальный налог, который нужно платить при применении УСН «доходы минус расходы», если общая сумма налога, рассчитанного в обычном порядке за налоговый период (год), оказалась меньше, чем 1% от налоговой базы.

Хоть эти КБК уже давно существуют, и много лет бухгалтера ими пользуются, все равно ошибки случаются. Мой бухгалтер ошибочно ввел не тот КБК на перечисление НДФЛ, и конечно же потом образовалась недоимка. Обращались к фискалам с письменным заявлением, но решили, что лучше будет сделать новый платеж.

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

Более подробно о кодах для уплаты налогов на «упрощенке» рассказано в статье «КБК по УСН на 2021 и 2021 год».

По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

Отдельный КБК должен использоваться при перечислении взносов в ПФР на работников. Применяют его юрлица и ИП, нанимающие работников (причем не только по трудовому договору, но также и по гражданско-правовым договорам) и выплачивающие иные доходы физлицам.

Готовую платежку с применением КБК 18210101011011000110 смотрите в окне ниже, этот документ можно бесплатно скачать.

КБК 18210801000011000110 расшифровка

Что происходит с суммой излишне уплаченных налогов на основании ст. Это происходит в результате решения налогового органа или налогоплательщика, после его обращения к налоговому органу с соответствующим заявлением. Порядок зачёта или возврата устанавливает ст. Сущность правоприменения ст. Что именно привело к тому, что деньги оказались списанными со счёта значения не имеет.

Это может быть техническая ошибка в расчетах, неправильное истолкование налоговым инспектором норм и положений законов и подзаконных актов, ошибочное решение судебных органов или что-то подобное, что удалось выявить после совершения платежа. На правомерность приведённой трактовки указывает и судебная практика, в частности — Постановление ФАС Уральского округа от 23 января г.

Налогоплательщик может обратиться к налоговым органам с заявлением, в котором указать какой-то конкретный вариант использования переплаты в виде зачета по уплате определённого налога в будущем периоде.

Это требование удовлетворяется вне зависимости от того, срок уплаты какого из налогов наступит раньше. Однако, на основании п. Оба варианта вполне логичны. Если обязанности по оплате у плательщика не было, то эти средства остаются его имуществом, поэтому он сам вправе решить, как ими распорядиться. А вот в случае, если по каким-то видам налога есть задолженность, то уже инспектор получает право распорядится имуществом плательщика, но в рамках легального понуждения того к выполнению обязанностей по уплате налогов.

Необходимо помнить, что в РФ существуют три вида налогов — федеральный, региональный и муниципальный. Зачёт в силу переплаты может проходить только в рамках налога одного вида. Так, НДС всегда является федеральным налогом, о чём говорит п. Однако сохраняется возможность подать в налоговый орган заявление о возврате излишне уплаченной суммы НДС, о чём говорит Письмо Минфина РФ от Разумеется, после осуществления возврата переплаты налогоплательщик может тут же перечислить её на погашение недоимки по налогу на имущество организации.

Налоги, уплаченные в бюджет иных государств в общем случае не являются налогами, установленными НК РФ. Однако в нём есть ст. Если в каком-то из них будет условие о недопустимости двойного налогообложения определённой операции или создающее иные виды исключений, то переплата может возникнуть на этом основании.

Другая точка зрения прослеживается в письме минфина РФ от К примеру, минфин не может изменить порядок отношения к косвенным налогам или налогам, которые возникают от эксплуатации железных дорог и имеющих отношение к использованию имущества совместных предприятий. Налоговые органы должны ставить налогоплательщиков в известность о том, что обнаружена переплата по тому или иному налогу. На это им отводится срок в 10 дней с дня обнаружения факта излишне выплаченной суммы.

Он предписывает не просто рассылать письма, но создать специальный информационный ресурс, посвящённый возврату или зачёту переплаты. До фактического исполнения зачёта или возврата средств налоговые органы проводят сверку расчетов по всем платежам налогоплательщика. Хотя п. Вопрос о сроках и определение ВС РФ по делу о переплате налогов давностью в 10 лет Налогоплательщику на обращение за возвратом или зачётом отводится три года.

Однако суды всех инстанций, в том числе и высший, пришли к выводу о пропуске обществом трехлетнего срока для обращения в суд с заявлением о возврате переплаты по налогу. Несмотря на то, что юристы общества пытались доказать, что срок нужно отсчитывать с момента обнаружения факта переплаты, в ВС РФ сочли, что иное толкование законов заявителем не является основанием для пересмотра дела.

18210909010010000110 кбк расшифровка 2021 какой налог

Выбирая систему налогообложения УСН доход минус расход, коммерческая структура имеет ряд преимуществ. Это прежде всего отражается на ведении документации, на сам налог, который идет на снижение. Обычный размер ставки этого режима налогообложения, составляет 15%, но на региональном уровне он может быть снижен до 5%.

Торговый сбор, уплачиваемый в границах внутригородских муниципальных образований городов федерального значения.

КБК 18210602010022100110, расшифровка 2021 представляет собой код, состоящий из 20 цифр, применяемый для оплаты пени, начисляемой организации налоговым органом, при просрочке оплаты налога на имущество не входящее в Единую систему газоснабжения. Оплата пени происходит с заполнением платежного документа по той же форме 0401060, применяемой и для оплаты налога.

КБК 2021 — 182 1 0800 110

Каким образом исчисляются указанные проценты? Консультация эксперта, Вопрос: По п. Каким образом исчисляются проценты при нарушении сроков возврата излишне уплаченных налогов? Имеются ли какие-либо основания, при наличии которых проценты за каждый календарный день нарушения срока возврата излишне уплаченного налога не начисляются, например, по причине отсутствия средств в бюджете?

Ответ: В соответствии с пп. Порядок возврата излишне уплаченных сумм налогов регламентирован в ст. Согласно п. На основании п. В соответствии с п. В силу п. Приказом Минфина России от По мнению Минфина России, изложенному в Письме от Несвоевременный возврат суммы излишне уплаченного налога налогоплательщику по причине отсутствия средств в бюджете является основанием для начисления сумм процентов за несвоевременное осуществление возврата излишне уплаченных сумм налогов.

Таким образом, вышеизложенное позволяет сделать вывод, что отсутствуют основания, при наличии которых проценты за каждый календарный день нарушения срока возврата излишне уплаченного налога не начисляются. Горшкова и налогообложения

Письмо Минфина России от

Возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа

Малышев, ознакомившись с ходатайством о принятии обеспечительных мер в виде запрета совершения любых регистрационных действий в отношении имущества должника и приложенными к заявлению документами, установил следующие обстоятельства. Определением суда от Определением суда от 16 января года заявление оставлено без движения. Определением суда от 14 мая года заявление принято к производству суда. Чита, Центральный административный район, ул. Шилова, 6а, пом. Чита, мкр. Каштакский, д.

Чита, ул. Шилова, д. Иркутск, ул. Академическая, д. Данный КБК соответствует доходам бюджета в виде платежей по государственной пошлине, взимаемой за рассмотрение заявлений в судах общей юрисдикции, мировых судах, то есть не в связи с рассмотрением дела в арбитражном суде.

Вместе с тем в соответствии со статьей 50 Бюджетного кодекса Российской Федерации государственная пошлина по делам, рассматриваемым арбитражными судами, уплачивается в федеральный бюджет. Приказом Минфина России от Правильным кодом бюджетной классификации по уплате государственной пошлины за рассмотрение дела арбитражным судом является код Согласно разъяснениям, изложенным в пункте 2 постановления Пленума Высшего Арбитражного Суда Российской Федерации от На официальном сайте Арбитражного суда Забайкальского края указаны реквизиты депозитного счета Арбитражного суда Забайкальского края.

В какой части платежки указывается КБК

Коды бюджетной классификации утверждаются в нормативных актах главного федерального ведомства, которое отвечает за налоги и сборы, — Минфина РФ. На 2021 год порядок формирования и применения КБК, их структура и принципы назначения утверждены приказом Минфина РФ от 06.06.2021 № 85н. А перечни кодов, относящихся к федеральному бюджету и внебюджетным фондам, — приказом Минфина от 29.11.2021 № 207н.

До 2021 года имел свой особый КБК минимальный налог, который нужно платить при применении УСН «доходы минус расходы», если общая сумма налога, рассчитанного в обычном порядке за налоговый период (год), оказалась меньше, чем 1% от налоговой базы. С 2021 года для минимального налога КБК установлен таким же, как и для обычного налога УСН «доходы минус расходы», т. е. 18210501021011000110.

Один из распространенных специальных режимов — это единый налог на вмененный доход или ЕНВД. Сбор вносят не с заработанной прибыли, а с дохода, который фирма получит ориентировочно. Но использовать режим ЕНВД разрешено только по отдельным типам работ. КБК 18210502010020000110 используют при уплате единого налога на вмененный доход для отдельных видов деятельности.

Начисление УСН юрлица и ИП могут осуществлять по двум схемам: от налоговой базы «доходы» или от базы, определяемой как «доходы минус расходы». В первом случае для уплаты налога используется КБК 18210501011011000110, во втором — 18210501021011000110. Так же, как и для налога на прибыль, указанные КБК применяются при уплате недоимок и осуществлении перерасчетов.

КБК 18210801000011000110

Излишняя уплата или излишнее взыскание налогов Положения Налогового кодекса не содержат определений излишней уплаты и излишнего взыскания налогов, что не редко приводит к спорам между налогоплательщиками и налоговыми органами. Такие споры возникают в связи с тем, что Налоговым кодексом предусмотрен разный порядок начисления процентов, причитающихся налогоплательщику, на излишне уплаченные и излишне взысканные суммы налоговых платежей. Так, в соответствии с п. В этом случае проценты на сумму излишне взысканного налога начисляются со дня, следующего за днем взыскания, по день фактического возврата. При возврате излишне уплаченных сумм налогов начисление процентов происходит в соответствии с п. Так какие же налоги считаются излишне взысканными, а какие — излишне уплаченными? При этом не важно, каким образом осуществлялось перечисление налогов в бюджет — самостоятельно или путем взыскания недоимки по налогам налоговой инспекцией.

Код КБК 1 08 01 в России. Актуальные данные на год.

Коды бюджетной классификации (КБК) на 2021 год

Так, в соответствии с нормами ст. 227 данный налог платят ИП, работающие по общей системе налогообложения. Ст. 227.1 НК РФ регламентирует уплату НДФЛ отдельными категориями иностранных граждан.

Помимо кодов для стандартных сумм взноса, разработаны КБК по уплате штрафов и пени. Некоторые плательщики нарушают налоговое законодательство и уплачивают денежные взыскания за нарушение НК РФ.

Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Значит, КБК 18210501011010000110 расшифровывается как налог с совокупного дохода, администрируемый ФНС и зачисляемый в бюджет федерального уровня. Иными словами, это налог при УСН с объектом «доходы» или недоимка по нему.

Коды бюджетной классификации утверждаются в нормативных актах главного федерального ведомства, которое отвечает за налоги и сборы, — Минфина РФ. На 2021 год порядок формирования и применения КБК, их структура и принципы назначения утверждены приказом Минфина РФ от 06.06.2019 № 85н.

С 2021 года в связи с отменой закона от 24.07.2009 № 212-ФЗ платежи в ПФР курируются налоговыми органами. Это обстоятельство привело к смене КБК по платежам, предназначенным для фондов. Не оказались исключением и взносы, осуществляемые ИП за себя.

Это хорошо, когда мало платежей и можно сформировать шаблон, а если крупное предприятие? У нас каждый день проходит по 20-30 платежек на разных контрагентов, поэтому с шаблонами совсем запутаешься.

ФНС России осуществляет свои функции как самостоятельно, так и через территориальные налоговые органы.

Ст. 78 НК РФ (2019 — 2020): вопросы и ответы

КонсультантПлюс: примечание. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления. Федеральных законов от Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки задолженности. О правовом регулировании до внесения изменений см. Возврат суммы излишне уплаченных страховых взносов на обязательное пенсионное страхование не производится в случае, если по сообщению территориального органа управления Пенсионным фондом Российской Федерации сведения о сумме излишне уплаченных страховых взносов на обязательное пенсионное страхование представлены плательщиком страховых взносов в составе сведений индивидуального персонифицированного учета и учтены на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством Российской Федерации об индивидуальном персонифицированном учете в системе обязательного пенсионного страхования.

Сумма излишне уплаченного налога подлежит возврату по письменному заявлению заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления. Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки задолженности.

О возврате излишне уплаченного налога

Платеж по какому налогу скрывается за этой расшифровкой. Порядок применения этого кода бюджетной классификации. Юридические и физические лица регулярно сталкиваются с кодами бюджетной классификации, сокращенно КБК, когда необходимо внести в бюджет тот или иной платеж. Это могут быть налоги, взносы, пошлины, проценты по ним, а также штрафы, пени, доплаты и прочие платежи. Возьмем КБК — он расшифровывается, как уплата юридическим лицом госпошлины при судебных разбирательствах в арбитражном суде.

КБК 18210801000011050110 расшифровка

В статье рассмотрим КБК 18210501012010000110: какой налог предприниматели смогут под ним перечислить, какие коды указать при оплате штрафа и пеней, и актуальность этих кодов в 2021 и 2019 годах.

Шифр 182 1 0500 110 КБК (расшифровка 2018) – какой налог? Это общее обозначение упрощенного налога. При осуществлении платежа конкретизировать целевое назначение суммы необходимо посредством изменения двух цифр кода (под порядковыми номерами 14 и 15).

Какому налогу КБК 18210301000011000110 в 2021 — 2021 годах соответствует? Речь идет об НДС на товары, которые продаются на территории РФ. Именно для него установлен этот КБК.

Высветится таблица, в 1-м столбце будет содержаться статья доходов, а чуть правее – соответствующий ей код бюджетной классификации. Основа ведения любого бухгалтерского и налогового учета – правильное заполнение всех представленных форм. И КБК являются наиважнейшими реквизитами любого официального документа.

Какому налогу КБК 18210301000011000110 в 2021 — 2021 годах соответствует? Речь идет об НДС на товары, которые продаются на территории РФ. Именно для него установлен этот КБК.

Форма: Платежный документ (извещение) физического лица на уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации (уплата госпошлины) (фрагмент).

Вниманию налогоплательщиков! С 01.01.2011г изменены КБК по налогам, относящимся к специальным налоговым режимам.

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды.

Так же по периодам разделятся и коды, указываемые для пеней и штрафов. Если их оплата делается за период до 01.01.2017, то для пеней используется КБК 18210202090072100160, а для штрафа – код 18310202090073000160. Если пени или штрафы относятся к периодам после 01.01.2017, то применяются КБК, соответственно, 18210202090072110160 и 18310202090073010160.

На 2021 год — приказом от 08.06.2020 №99н. То есть если нужно узнать, какому налогу в 2021 году КБК 18210301000012100110 (или какой-либо другой) соответствует, то приказ от 08.06.2020 №99н будет первоисточником.