Что такое ДМС для компании?

ДМС – это один из видов медицинского страхования, но покрывающий гораздо больший перечень медицинских услуг, чем обычный медицинский полис, который оформлен у каждого гражданина РФ по системе ОМС (ст. 927 ГК РФ и ст. 4 Закона РФ №4015-1 «Об организации страхового дела в Российской Федерации» от 27.11.1992 г.).

Для того, чтобы компания могла прописывать в своих преимуществах наличие программы ДМС для своих работников, организация заключает договор со страховой компанией (одной или несколько) на одну или несколько медицинских страховых программ.

По условиям страхования на территории РФ компания-работодатель признается страхователем, а страховая компания – страховщиком. Договор заключается в порядке и по требованиям, указанным в гл. 48 ГК РФ.

Заключение договора со страховой компанией подразумевает возникновение у организации-работодателя статьи расходов, относящейся на расходы по заработной плате сотрудников. В связи с чем могут возникнуть вопросы о бухгалтерском учете расходов и о налогообложении прибыли (учет этих расходов в статьях расходов, влияющих на формирование налогооблагаемой прибыли).

Особенности

Финансовая помощь в виде возмещения ущерба в момент неожиданного или случайного события в жизни людей является мощной и существенной поддержкой, благодаря которой появляется возможность решать все проблемы со здоровьем и жизнедеятельностью.

Самой главной особенностью добровольного страхования от несчастных случаев является его основа – добровольное участие, свобода или волеизъявление сторон.

Такой вид страхования всегда будет иметь определенный срок, который обговаривается сторонами заранее, и имеет действительную силу только тогда, когда взносы уплачиваются своевременно.

Страхование жизни в компании Ренессанс рассматривается в статье: страхование жизни Ренессанс. Про добровольное страхование жизни вы можете прочитать здесь.

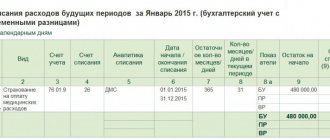

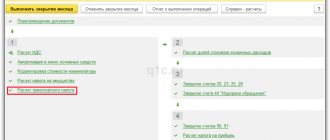

Бухгалтерский учет расходов на ДМС

В бухгалтерском учете расходы на оплату ДМС признаются расходами на оплату труда в течение того периода, в котором они были совершены (ПБУ 10/99 «Расходы организации»).

Данные расходы целиком относятся на счета затрат и учитываются по дебету счетов (счета 20, 25, 26, 44 – в зависимости от вида работ сотрудника). Если расходы на ДМС возникают в отношении тех лиц, с которыми у работодателя нет оформления по трудовому договору (с записью в трудовой книжке), а есть оформление по гражданско-правовому договору, то расходы на оплату ДМС признаются прочими расходами и учитываются по дебету счета 91 (субсчет 02).

По кредиту данные расходы учитываются на субсчете 76.01 «Расчеты по имущественному, личному и добровольному страхованию».

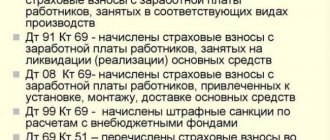

Таким образом, основные проводки по учету ДМС выглядят следующим образом:

- Дт 76.01 – Кт 51 – перечислена в адрес страховой компании сумма страховой премии по списку сотрудников, имеющих право на получение услуг по ДМС.

- Дт 20 (25, 26, 44 и др.) – Кт 76.01 – списание на расходы сумм на ДМС сотрудников (ежемесячно, пропорционально сроку действия договора страхования) на сумму в пределах лимита (пример расчета приведен ниже).

- Дт 91.02 – Кт 76.01 – списание на расходы сумм на ДМС сотрудников на сумму превышения лимита (отражение в учете налоговой разницы).

- Дт 99 – Кт 68 – списание расходов на ДМС на сумму постоянного налогового обязательства (после расчета налоговой разницы).

Так как в бухгалтерском учете расходы на ДМС полностью относятся на расходы предприятия, а в налоговом – лишь частично, возникает налоговая разница, и, следовательно, разница в бухгалтерском и налоговом учетах.

Страхование от несчастных случаев в Росгосстрах

Среди многочисленных российских страховых компаний, предлагающих свои услуги, набирающим обороты популярности среди населения является Росгосстрах (РГС) – государственная страховая защита населения от несчастных случаев.

Чтобы вас не заставала врасплох внезапная болезнь, производственная травма или смерть близкого человека, вы всегда можете застраховать все эти и другие случаи на удобных и выгодных для вас условиях.

Предприятие РГС-Жизнь готово предложить населению гарантированную и стабильную страховую защиту от несчастных случаев.

Для этого разрабатывался и уже запущен целый ряд программ:

- Фортуна «Защита+» – для случаев, когда человек ведет активный образ жизни, к примеру, занимается любительским спортом с возможным риском для своего здоровья;

- Фортуна «Семья» – страхование от несчастных случаев всех членов семьи, оформленное одним единым договором;

- Фортуна «Дети» – любая страховая защита от несчастных случаев детей;

- «Водитель» – страхование, как водителей, так и пассажиров, от возможных ситуаций ДТП.

| Программа | Размер страховой суммы |

| Фортуна «Семья» | от 100 тысяч до 1 миллиона рублей |

| Фортуна «Дети» | от 100 тысяч до 500 тысяч рублей |

| «Водитель» | от 100 тысяч до 1 миллиона рублей |

| Фортуна «Защита+» | 100% страховая сумма |

Компания производит выплаты после произведенных ее агентами расследований случившегося прецедента (травмы, ожога и прочих ущербов), после того, как обладатель полиса пройдет госпитализацию, получил инвалидность или умер.

Доступность получения полиса ограничивается лишь принадлежностью к гражданству, возрастом (по наступлению совершеннолетнего возраста страхового клиента) и способностью заявителя оплачивать своевременно все необходимые взносы. В остальном же услугами РГС могут воспользоваться все желающие.

Рейтинг компаний по накопительному страхованию жизни смотрите в этой статье: накопительное страхование жизни. Какие действуют правила на страхование жизни, узнайте на этой странице.

Про страхование жизни в Росгосстрах рассказывается тут.

Налоговый учет расходов на ДМС

При рассмотрении налогообложения расходов на добровольное медицинское страхование может быть несколько нюансов, связанных с разными налогами: НДС, НДФЛ, налогом на прибыль.

ДМС и НДС

ст. 149 НК РФ определяет, что сделки по оказанию услуг страхования, сострахования и перестрахования не подлежат налогообложению НДС, т.е. компании-работодателю (страховщику в данному случае) суммы НДС нельзя будет направить на получение налогового вычета.

ДМС и НДФЛ

ст. 213 НК РФ определяет, что суммы, относимые на расходы по оплате труда, но связанные с оказанием услуг по добровольному медицинскому страхованию работников (в том числе, их семей) не облагаются НДФЛ (и, соответственно, не являются базой для расчета взносов на социальное страхование, т.к. работник не признается в данном случае получателем дополнительного дохода в натуральной или иной формах).

ДМС и налогообложение прибыли

Т.к. расходы на ДМС относятся на расходы по оплате труда работника (ст. 255 НК РФ), а расходы на оплату труда в свою очередь относятся на расходы, уменьшающие налогооблагаемую прибыль, как расходы на производство и реализацию (ст. 253 НК РФ), то со стороны Минфина РФ есть четкое ограничение на величину расходов, которые организация имеет право признавать. Т.е. в бухгалтерском учете расходы признаются целиком, для целей налогообложения – частично.

Так, п. 16 ст. 255 НК РФ предусматривает, что взносы по договорам ДМС в отношении сотрудников компании, заключенными на срок не менее года (по ст. 6.1 НК РФ), могут быть отнесены на расходы в размере не более 6% от расходов на оплату труда.

Сумма расходов на оплату труда не должна включать в себя все те суммы выплат сотрудникам, которые исключены из оплаты труда для целей налогового учета по налогу на прибыль (например, компенсационные выплаты работникам относятся на прочие расходы, а не на оплату труда для целей налогообложения).

Важным дополнением также является тот факт, что на расходы на оплату труда могут быть отнесены расходы по ДМС только в отношении сотрудников, если же расходы по ДМС относились в бухгалтерском учете на физических лиц, не являющихся сотрудниками компании, то такие расходы такие расходы для целей налогового учета по налогу на прибыль учесть нельзя – это касается работников по гражданско-правовому договору и уволенных (уволившихся) сотрудников (Письмо Минфина от 09.03.2011г.№03-03-06/1/130 – на основании ст. 252, 255 и 270 НК РФ).

Пример расчета:

Компания заключила договор ДМС 01.03.2019 г. по 28.02.2020 г. Страховой взнос составляет 450 000 рублей (к уплате единовременно). Рассмотрим, как рассчитывается норматив расходов для налогообложения на примере одного месяца.

Расходы на оплату труда в марте 2021 г. составили 615 248,37 рублей.

Величина страхового взноса, подлежащая уплате в марте рассчитывается следующим образом:

В = С : КД х ДП, где

В – сумма взносов за определенный налоговый период;

С – общая сумма по договору страхования;

КД – количество дней действия договора страхования;

ДП – количество дней в отчетном периоде.

В (март) = 450 000 руб. : 365 дн. х 31 дн. = 38 219,18 рублей

Предельная сумма затрат по правилам налогообложения (СЗН) – 6% от суммы расходов на зарплату:

Предельная СЗН = 615 248,37 х 6% = 36 914,90 рублей.

Так как сумма взносов по ДМС в марте превышает предельную сумму затрат в марте, возникает постоянная налоговая разница:

38 219,18 рублей – 36 914,90 рублей = 1 304,28 рублей.

После чего делается расчет постоянного налогового обязательства на сумму налоговой разницы:

1 304,28 х 20% = 250,86 рублей.

Суммы далее при определении допустимого размера затрат по ДМС берутся нарастающим итогом с даты начала действия договора.

Важно понимать, что ФНС следит за отражением в налоговом учете фактически понесенных расходов, поэтому вышеуказанный способ расчета подходит для тех компаний, которые заключают договор со страховой компании и самостоятельно в полном объеме уплачивают страховые взносы за сотрудников.

Если же компания при оформлении договора на ДМС работников переносит на них частично или полностью оплату страховых взносов, то в составе расходов, влияющих на налогообложение прибыли компании, можно учесть только часть (или ничего) расходов на ДМС – пропорционально фактически понесенных расходам организации на оплату ДМС.

Важно: в договоре ДМС между компанией-работодателем и страховой компанией должно быть прописано право на внесение изменений в список застрахованных сотрудников – так как количество застрахованных сотрудников, имеющих право на полис ДМС, влияет на величину страхового взноса и, соответственно, порядок расчета расходов, влияющих на уменьшение прибыли. ФНС может потребовать убрать расходы на ДМС из числа расходов, уменьшающих прибыль, если возникнут подозрения в нарушении основных пунктов и принципов расчета этих расходов.

Какие правила действуют и что говорится в договоре

Только при добровольном страховании компания сама разрабатывает все условия и правила процедуры страхования, которые будут предлагаться страхователю.

Затем вместе с клиентом-страхователем обговариваются все необходимые сроки, условия внесения взносов и их возврата, ответственность компании и клиента, а также размер страховой суммы.

Стандартными правилами добровольного страхования являются следующие пункты:

- обоюдное волеизъявление между страховым клиентом и компанией, предоставляющей страховую защиту;

- платежеспособность гражданина – в противном случае заключать договор о добровольном страховании от несчастных случаев просто не имеется смысла;

- своевременность оплат клиентских взносов, согласно договору;

- соблюдение условий клиентом по недопущению себе умышленного ущерба ради выплаты страховки;

- соблюдение условий компанией по своевременной выплате страховых взносов с процентами, если таковые имеются и если они оговорены в договоре страхования.

В добровольном страховании от несчастных случаев договорные отношения, согласно ст. 927 Гражданского Кодекса РФ, всегда должны быть построены на свободном волеизъявлении обеих сторон.

А для этого всегда требуется письменное подтверждение согласия. Чаще всего договор заключается сроком на один год, однако, практикуются и другие сроки.

Правила страхования жизни.

Договор страхования от несчастных случаев.