Что собой представляет сторно?

В бухгалтерских документах записи удалять запрещено. Нельзя также зачеркивать неправильные сведения. Для коррекции ошибок используется сторно. Это проводка со знаком минус. Она позволяет исправить неправильные данные. В итоге, в учете появляются две взаимоисключающие записи, у одной из которых есть минус. Проводки дублируют друг друга. Рассмотрим основные особенности сторно:

- запись вносится за тот период, в котором была допущена ошибка;

- основным признаком сторно является наличие минуса;

- без такой записи итоговая отчетность будет некорректной;

- корректирующая проводка делается на ту сумму, на которую была установлена разница.

ВАЖНО! Правила сторно крайне важны. В случае их игнорирования вероятно завышение оборотов, невыгодное для предприятия.

В каких случаях используется сторно?

Корректировочные проводки актуальны при следующих обстоятельствах:

- коррекция допущенных ошибок;

- списание осуществленной торговой наценки;

- плановая стоимость МПЗ приводится в соответствие с фактической ценой. Актуально это для тех случаев, когда фактическая цена является меньше учетной. Подобная ситуация может возникнуть при внесении в учет неотфактурованных поставок;

- необходимость исправления для снижения размера оценочных резервов.

Сторно является распространенным инструментом в бухгалтерской практике.

Можно ли вносить сторнировочные записи в книгу продаж?

Что такое «красное сторно»?

«Красное сторно» – метод для коррекции, актуальный при завышении указанных в учете сумм. Применяется следующими способами:

- если это бумажный журнал для учета, то сторнированную запись можно обвести красной ручкой;

- если проводка вносится в компьютерную базу, ее нужно выделить красным цветом.

По итогам отчетного года требуется сделать подсчет, при котором сумма сторнированной записи вычитается из общей суммы. Метод коррекции определяется самим предприятием. Выбор инструмента правилами бухгалтерии не оговорен.

ВАЖНО! Нужно иметь в виду, что сальдо будет аналогичным при использовании любого из видов сторно. Различаются обороты по бухгалтерскому счету.

Пример «красного сторно»

Компания сформировала резерв сомнительных задолженностей. Отражена данная операция записью:

- ДТ 91.02 «Прочие расходы»;

- КТ 63 «Резервы по сомнительным задолженностям». Сумма 1 200 тысяч рублей.

Часть созданного резерва списывается. Выглядит это следующим образом:

- ДТ 63 КТ 62. Сумма 95 000 рублей;

- ДТ 91 (субсчет 02) КТ 63. Сумма 15 000 рублей.

ВНИМАНИЕ! Все корректирующие проводки должны быть подтверждены бухгалтерской справкой.

АС по возвратной таре

Общие сведения

Тара является еще одним элементом хозяйственной деятельности, по которому оформляются возвраты. Под тарой подразумевается вид материалов, предназначенный для упаковки, перевозки и хранения продукции (п. 160 Методических указаний Минфина №119н от 28.12.2001г.).

Тара может быть однократного использования, стоимость которой обычно включают в себестоимость товара. Либо многооборотная, которую можно использовать повторно. Именно такая тара подлежит возврату поставщику, а ее стоимость не включается в цену продукции, а указывается в товарной накладной отдельной строкой.

Порядок действий с возвратной тарой должен быть отражен в договоре. Стороны могут воспользоваться одним из следующих вариантов:

- При оплате продукции за тару вносится залоговая сумма, которую поставщик обязан перечислить назад покупателю после возврата тары.

- Покупатель не оплачивает тару, а в определенный договором срок возвращает ее поставщику.

Залог для поставщика выступает в роли защиты от недобросовестности покупателя, так как в случае невозврата тары компенсирует потерянные средства. Сложнее ситуация обстоит во втором случае, где при нарушении сроков возврата тары поставщику придется совершить ряд действий.

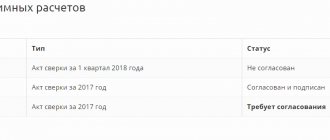

Для начала необходимо сверить свои данные по учету тары с данными покупателями, направив ему акт сверки. Особенность акта сверки по таре в том, что его данные представлены не в денежных единицах, а натуральном выражении (шт). В остальном документ составляется аналогичным с способом. В нем указываются реквизиты сторон, период, остатки на его начало и конец, обороты по дебиту и кредиту.

Типовая конфигурация бухгалтерских программ, как правило, не содержит формы акта сверки по таре (в том числе . Поэтому его можно либо составить вручную, либо воспользоваться внешним отчетом. Подобные файлы не вносят изменений в конфигурации программы, а значит, не вызовут в будущем проблем с ее обновлением. В 1С для их хранения предусмотрен справочник «Дополнительные отчеты и обработки» в меню «Сервис» (предварительно отчет туда нужно установить).

Вместе с актом сверки покупателю направляется письмо с требованием вернуть тару. Его метод написания схож с письмом на возврат излишне уплаченной суммы. Рассмотрим его на примере.

Пример написания письма

ООО «Агроснаб» поставляет ООО «Вымпел» сельхозпродукцию в деревянных ящиках, которые являются возвратной тарой. Так как ящики не были возвращены в срок, ООО «Агроснаб» направило в адрес ООО «Вымпел» следующее письмо:

Директору ООО «Вымпел»

Суркову А.А.

От ООО «Агроснаб»,

ИНН 3222267665, КПП 322957401, ОГРН 2085987457887

Исх. №56 от 23.08.2017г.

О возврате тары

05.08.2017г. между ООО «Агроснаб» и ООО «Вымпел» был заключен договор №Д-08/345 на поставку сельскохозяйственной продукции, по которому ООО «Агроснаб» обязуется поставить товары ООО «Вымпел» в срок до 10.08.2017г., а ООО «Вымпел» обязуется оплатить заказ и вернуть тару (деревянные ящики) в течение 10 дней с момента получения поставки. ООО «Агроснаб» исполнило свои обязательства 09.08.2017г.

Накладная №89 от 09.08.2017г. и акт приема-передачи продукции №90 от 09.08.2017г. прилагаются. ООО «Вымпел» произвело оплату за полученную продукцию 12.08.2017г., однако многооборотная тара до настоящего момента так и не была возвращена. Просьба осуществить ее возврат на основании вышеуказанного договора и действующего законодательства РФ (ст. 517 ГК РФ).

Приложения: …

Директор ООО «Агроснаб» Поляков Е.В.

Метод коррекции дополнительной записью

Дополнительная проводка актуальна для увеличения указанных сумм, если в учете произошло их занижение. Бухгалтеру нужно внести проводку с корреспонденцией, аналогичной корреспонденции ошибочной записи. В записи необходимо указывать не всю сумму полностью, а лишь недостающее значение.

Пример

Стоимость ремонтных работ в отчете указана в размере 5 000, однако фактически сумма составляет 6 000 рублей. Показатель занижен на 1 000 рублей. Исправления в учете можно провести следующим образом:

- ДТ 26 КТ 60 «Расчеты с поставщиками». Сумма 1000 рублей.

То есть, в записи фиксируется недостающая сумма.

Оформление акта сверки взаимных расчетов

Законодательство не устанавливает единых правил составления и оформления акта сверки, однако есть базовые принципы, соблюдать которые просто необходимо. Как и любой первичный документ, акт сверки должен содержать такие обязательные реквизиты:

- название документа, а также дата его составления;

- название организации составителя и наименование контрагента, с которым подписывается акт;

- указание должностных лиц, уполномоченных подписывать акты сверки их фамилии и инициалы, а также подписи.

Сам акт сверки обычно оформляют в виде реестра документов, упорядоченных по дате их создания. Иногда вместо документов указывают суть операции (продажа, покупка, оплата и т.п.).

Для того чтобы акт сверки был актуальным, лучше составлять его с начала сотрудничества или же с момента подписания последнего акта сверки. Кроме составителя на этом документе обязательно должен подписаться директор предприятия.

Юридическую силу имеет оригинал акта сверки, подписанный директорами предприятий-контрагентов и заверенный их мокрыми печатями.

Почему «черная» и «красная» проводки не являются взаимоисключающими?

Каждый из методов коррекции отличается своим функциональным предназначением. Внесение сторно взамен обратной записи является ошибкой. Рассмотрим пример. Бухгалтер выполняет проводку, не соответствующую фактически проведенной операции. Выглядит она следующим образом:

- ДТ 26 КТ 60. Сумма 150 000 рублей.

Исправлять запись нужно при помощи следующей проводки:

- ДТ 60 КТ 26. Сумма 150 000 рублей.

Внесение записи ДТ 26 КТ 60 будет ошибкой.

ВАЖНО! Бухгалтерская ошибка приведет к искусственному повышению оборотов и по дебету, и по кредиту. Все это искажает бухгалтерские данные. При проверке или анализе придется тратить время на вспомогательную аналитику.

Правила сторнирования

ВАЖНО! Пример сторно при получении исправленного счета-фактуры от поставщика от КонсультантПлюс доступен по ссылке

Правильное сторнирование решает сразу несколько задач. Корректно составленный отчет помогает быстро разобраться в проведенных торговых операциях. Он также важен для обеспечения защиты компании при налоговых проверках. Рассмотрим базовые правила внесения сторно:

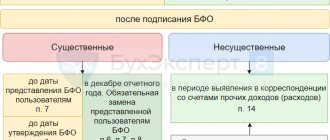

- Если неправильно внесенная проводка была выявлена в текущем периоде до осуществления сдачи, то исправления указываются под датой завершающего квартал дня.

- Сторно может быть внесено на дату обнаружения, но выполняется это при наличии некоторых условий. В частности, это актуально при выявлении ошибки в периоде сдачи, который уже прошел.

- Каждая из корректирующих проводок должна быть подтверждена бухгалтерской справкой. В данном документе прописывается причина внесения исправлений, а также сумма новой записи.

- Все проводки в бухгалтерском учете должны совпадать с первичной документацией. Записи всегда подтверждаются связанными с ними бумагами. Если сведения совпадать не будут, у компании возникнут проблемы при прохождении налоговых проверок.

Внесение сторно – относительно простая процедура. Однако на практике данная проводка вызывает немало вопросов.

ВАЖНО! 3 пункт 10 статьи ФЗ «О бухучете» устанавливает необходимость защиты от внесения несанкционированных правок. Выполнение сторно должно быть обоснованным. В бухгалтерской справке к данной проводке должна присутствовать подпись бухгалтера, который внес сторно. Дата проводки и дата бухгалтерской справки должны совпадать.

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

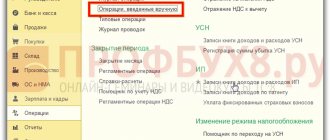

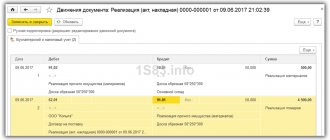

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Ошибочно забытый документ при формировании Книги продаж из страницы Продажи:

Рекомендуем посмотреть наш семинар, где рассматривается как исправить суммовые ошибки по НДС, повлиявшие на расчет налога и как исправить “технические” ошибки, не влияющие на расчет налога:

Более углубленно изучить механизм корректировки прошлых периодов и исправления ошибок прошлого периода в 1С 8.3, а также необходимые действия при обнаружении ошибки, Вы можете на нашем мастер-классе “Исправление ошибок и корректировки в учете“

Поставьте вашу оценку этой статье: (

4 оценок, среднее: 5,00 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Что делать, если ошибка обнаружена после утверждения учета?

Если ошибка нашлась на следующий учетный год, вносить исправления в старые учетные записи не требуется. Сторно вносится в новом учете. К примеру, в феврале 2021 года была допущена ошибка, которую нашли только в 2021 году. Корректировки вносятся в бухгалтерский учет за 2021 год. Данное правило обусловлено тем, что в отчетность прошлых лет никогда никакие изменения не вносятся.

Ошибки прошлых лет считаются прибылью или убылью. Расход или доход должен быть отражен на счете 92 «Внереализационные доходы (расходы)». Необходимо также отразить их в строке «Прибыль (убыль) прошлых лет».

Итак. Бухгалтерские документы предполагают строгое ведение отчетности. Произвольной информации в них быть не должно. Все найденные ошибки должны быть незамедлительно исправлены. Сделать это можно двумя способами:

- сторно,

- внесение дополнительных проводок.

Первый способ будет актуальным в том случае, если суммы по операциям были завышены. Для корректировки недостаточно просто внести запись, которую необходимо подтвердить бухгалтерской справкой.

Корректировка долга

Актуально на: 2 марта 2021 г.

Чтобы быть уверенными, что в бухгалтерском учете расчетов с контрагентами нет ошибок, а величина дебиторской и кредиторской задолженности соответствует реальности, проводится инвентаризация. Когда проводить инвентаризацию расчетов с покупателями и заказчиками, а также поставщиками и подрядчиками и как оформлять ее результаты, мы рассказывали в наших консультациях.

Если в результате инвентаризации расчетов обнаружены ошибки, организации необходимо будет произвести необходимые корректировки задолженности. Какими проводками эти корректировки сопроводить, расскажем в этом материале.