Сформирован и объявлен уставный капитал – какая проводка необходима?

Коммерческие юрлица (ПАО, АО, ООО, хозтоварищества, ГУП, МУП) создаются с обязательным формированием в них уставного капитала (УК). Размер УК, доли участия в нём каждого из учредителей, сроки оплаты, форма взносов и оценка неденежных вкладов оговариваются в учредительном договоре.

УК является стартовой суммой средств, с которой юрлицо начинает свою деятельность. После окончания всех мероприятий по внесению взносов в уставный капитал проводки начинаются с соответствующей записи, сделанной на дату его регистрации. Она должна отражать начисление полной суммы УК, предусмотренной уставом, в корреспонденции с задолженностью учредителей по вкладам в него: Дт 75 – Кт 80.

Аналитику на счете 80 (счете учета УК) организуют по:

- учредителям (участникам);

- стадиям формирования (в ПАО, АО и хозтовариществах);

- видам акций (в ПАО и АО).

Счет 75 — это счет расчетов с учредителями. Дебетовый остаток по его субсчету, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного УК.

О том, как УК отразится в бухотчетности, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

В каком порядке оплачивается уставный капитал, детально разъяснили эксперты КонсультантПлюс. Если у вас ООО, вам поможет это Готовое решение. Если АО, вам в этот материал. Если у вас нет доступа к справочно-правовой системе К+, получите пробный демо-доступ на время. Это бесплатно.

Увеличение уставного капитала АО за счет дополнительных взносов участников (акционеров)

1. Операция по увеличению УК путем выпуска дополнительных акций.

- Бухгалтерский учет

Для обобщения информации о состоянии и движении уставного капитала АО Планом счетов бухгалтерского учета и Инструкцией по его применению предназначен счет 80 «Уставный капитал». Записи по нему производятся в случаях формирования уставного капитала и его увеличения и уменьшения лишь после внесения соответствующих изменений в учредительные документы организации и их государственной регистрации.

К счету 80 открываются субсчета и аналитические счета с целью обеспечить фиксацию информации по учредителям общества, видам акций и стадиям формирования уставного капитала.

Для учета расчетов с учредителями предусмотрен счет 75 «Расчеты с учредителями». Аналитический учет по нему ведется по каждому учредителю кроме учета расчетов с акционерами — собственниками акций на предъявителя.

- Налог на прибыль

Доходы акционеров — юридических лиц в виде стоимости дополнительно полученных акций, распределенных между акционерами по решению общего собрания пропорционально количеству принадлежащих им акций, либо разницы между номинальной стоимостью новых акций, полученных взамен первоначальных акций акционера при распределении между акционерами акций в случае увеличения уставного капитала АО (без изменения доли участия акционера в этом акционерном обществе), не учитываются при определении налоговой базы по налогу на прибыль (п.п. 15 п. 1 ст. 251 НК РФ). Пример 1

Уставный капитал АО равен 3 500 000 руб. и состоит из 100 обыкновенных акций номинальной стоимостью 3500 руб. каждая. Для привлечения дополнительных средств советом директоров принято решение об увеличении уставного капитала на 500 000 руб.

В бухгалтерском учете общества будут произведены следующие записи:

Дебет 75, субсчет 1 «Расчеты по вкладам в уставный капитал», Кредит 80, субсчет 1 «Объявленный капитал» — 500 000 руб. — отражена задолженность учредителей по взносам в уставный капитал после государственной регистрации изменений в учредительных документах;

Дебет 80, субсчет 1 «Объявленный капитал», Кредит 80, субсчет 2 «Подписной капитал» — 500 000 руб. — отражены результаты подписки на акции;

Дебет 51 «Расчетный счет», Кредит 75, субсчет 1 «Расчеты по вкладам в уставный капитал» — 500 000 руб. — поступили денежные средства на расчетный счет в оплату дополнительно размещенных акций;

Дебет 80, субсчет 2 «Подписной капитал», Кредит 80, субсчет 3 «Оплаченный капитал» — 500 000 руб. — отражена сумма оплаченного капитала.

2. Операции по увеличению уставного капитала ООО за счет дополнительных вкладов денежными средствами и основными средствами.

- Бухгалтерский учет

Увеличение уставного капитала общества отражается в учете организации по дебету счета 75 «Расчеты с учредителями», субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал» и кредиту счета 80. Получение денежных средств и материальных ценностей в качестве оплаты вклада в УК показывается по дебету счетов по учету денежных средств и материальных ценностей и кредиту счета 75, субсчет 1.

Денежные и основные средства, полученные в качестве вклада в уставный капитал, не признаются доходом для целей бухгалтерского учета (п. 2 Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденного приказом Минфина России от 6.05.99 г. № 32н).

Основные средства принимаются к учету по первоначальной стоимости (п. 7 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденного приказом Минфина России от 30.03.01 г. № 26н).

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал, признается их денежная оценка, согласованная учредителями (участниками) организации (п. 9 ПБУ 6/01).

Сумма НДС, восстановленная участником при передаче основного средства и указанная в документах, которыми оформляется передача вклада в уставный капитал, относится на увеличение добавочного капитала (письма Минфина России от 19.12.06 г. № 07-05-06/302, УФНС России по г. Москве от 4.07.07 г. № 19–11/063175).

- Налог на добавленную стоимость

Передача имущества в счет вклада в уставный капитал не признается реализацией и не облагается НДС (п.п. 4 п. 3 ст. 39, п.п. 1 п. 2 ст. 146 НК РФ).

При передаче основного средства в качестве вклада в УК участник общества обязан восстановить сумму НДС, ранее принятую им к вычету по этому основному средству, пропорционально его остаточной (балансовой) стоимости без учета переоценки (п.п. 1 п. 3 ст. 170 НК РФ). Указанная сумма НДС подлежит налоговому вычету у организации, принимающей вклад в уставный капитал, при условии принятия данного основного средства на учет и использования его для осуществления операций, признаваемых объектами обложения НДС (абзац 3 п.п. 1 п. 3 ст. 170, п. 11 ст. 171, п. 8 ст. 172 НК РФ).

Счет-фактура для вычета не требуется, а в книге покупок регистрируются документы, которыми оформляется передача имущества (п. 14 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.11 г. № 1137).

- Налог на прибыль организаций

Денежные и основные средства, полученные в качестве вклада в УК, а также сумма НДС, перечисленная участником и подлежащая вычету у принимающей организации, не признаются ее доходами (п.п. 3, 3.1 п. 1 ст. 251 НК РФ).

Основное средство, полученное в качестве вклада в уставный капитал, является амортизируемым имуществом и принимается к учету по остаточной стоимости, которая определяется по данным налогового учета передающей стороны на дату перехода права собственности на данное основное средство (п. 1 ст. 256, п. 1 ст. 277 НК РФ).

Пример 2

Уставный капитал ООО увеличивается на 1 000 000 руб. за счет дополнительных вкладов участников. В качестве вклада в УК первый участник (юридическое лицо) передает основное средство, денежная оценка которого, согласованная участниками и подтвержденная независимым оценщиком, составляет 500 000 руб., второй участник (физическое лицо) вносит денежные средства в сумме 500 000 руб. Доля каждого участника составляет 50% от величины уставного капитала. Номинальная стоимость доли каждого участника возрастает на сумму его дополнительного вклада (500 000 руб.). По данным бухгалтерского и налогового учета остаточная стоимость основного средства передающей стороны равна 500 000 руб. Сумма НДС, восстановленная участником при передаче основного средства, — 90 000 руб. Данная сумма не признается вкладом в уставный капитал ООО. Организация для целей налогообложения прибыли применяет метод начисления.

В бухгалтерском учете организации увеличение уставного капитала за счет дополнительных вкладов участников (вносимых денежными средствами и передачей основного средства) необходимо отразить следующим образом (табл. 1).

| Таблица 1. Учет в ООО увеличения уставного капитала за счет дополнительных вкладов участников | ||||

| Дебет | Кредит | Сумма, руб. | Первичный документ | Содержание операций |

| 08 | 75–1 | 500 000 | Решение общего собрания участников общества, акт приема-передачи основного средства | Получено основное средство от первого участника в качестве вклада в УК |

| 19–1 | 83 | 90 000 | Акт приема-передачи основного средства | Отражена сумма НДС, восстановленная участником при передаче основного средства |

| 50 | 75–1 | 500 000 | Решение общего собрания участников общества, приходный кассовый ордер | Получены денежные средства от второго участника в качестве вклада в УК |

| 01 | 08 | 500 000 | Акт приема-передачи основного средства | Принято к учету основное средство |

| 68-НДС | 19–1 | 90 000 | Акт приема-передачи основного средства | Принята к вычету сумма НДС, восстановленная участником при передаче основного средства |

| 75–1 | 80 | 1 000 000 | Документы, подтверждающие государственную регистрацию изменений в учредительных документах | Увеличен уставный капитал (500 000 руб. x 2) |

- Увеличение уставного капитала за счет имущества организации

Увеличить уставный капитал за счет указанного источника возможно только при условии, что сумма, на которую увеличивается УК за счет имущества общества, не должна превышать разницу между стоимостью чистых активов и суммой уставного и резервного капитала (фонда) общества (абзац 2 п. 5 ст. 28 Закона № 208-ФЗ, п. 2 ст. 18 Закона № 14-ФЗ).

- Увеличение уставного капитала за счет:

средств добавочного капитала отражается записью: Дебет 83 «Добавочный капитал», Кредит 80 «Уставный капитал»; нераспределенной прибыли — Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», Кредит 80 «Уставный капитал».

- Налог на прибыль организаций

На основании п. 15 ст. 251 НК РФ у акционера — юридического лица к доходам, не учитываемым при определении налоговой базы по налогу на прибыль, относится стоимость дополнительно полученных акций, распределенных между акционерами при увеличении УК (или соответственно увеличение номинальной стоимости принадлежащих организации акций). При этом не имеет значения, за счет какого источника увеличен уставный капитал: за счет добавочного капитала или нераспределенной прибыли и др. Пример 3

Общее собрание участников ООО приняло решение увеличить уставный капитал на 500 000 руб. путем увеличения номинальной доли участников за счет части нераспределенной прибыли прошлого года. Регистрация изменений в уставе произведена 25.10.16 г. На эту дату в учете ООО необходимо сделать следующую запись: Дебет 84, Кредит 80 — 500 000 руб. (увеличен УК).

Пример 4

Собранием акционеров 25.11.16 г. принято решение об увеличении уставного капитала АО на сумму 6 000 000 руб. посредством увеличения номинальной стоимости акций за счет средств добавочного капитала. На момент принятия решения эмиссионный доход составлял 7 800 000 руб. Регистрация изменений в уставе произведена 5.12.16 г. На эту дату в бухгалтерском учете организации необходимо сделать следующую запись: Дебет 83, Кредит 80 — 6 000 000 руб. (увеличен УК).

Вклад в УК другой организации у ее учредителя

Коммерческое юрлицо может быть создано как физлицами, так и организациями. При этом среди тех и других могут присутствовать иностранцы.

Участвуя в создании юрлица, учредитель принимает на себя обязательства по оплате вклада в его УК, взамен приобретая право на часть или всё (в зависимости от доли участия) имущество этого юрлица и на получение доходов от участия в его деятельности. Здесь есть своя особенность: при осуществлении проводки уставный капитал должен быть отражен как у учредителя, так и у компании, получающей взнос.

На дату регистрации вновь созданной организации учредитель — юридическое лицо, зарегистрированный в РФ, в своем учете показывает задолженность по оговоренной в учредительном договоре величине вклада в УК, который для него является финансовым вложением: Дт 58 – Кт 76. Кредитовый остаток по субсчету счета 76, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного учредителем УК.

Законодательство допускает осуществление платежей в УК как деньгами, так и имуществом или имущественными правами. На дату внесения вклада (полной суммы или ее части) и у учредителя, и у учрежденного им юрлица погашается соответствующая часть имеющейся задолженности.

Учет уставного капитала и расчетов с учредителями (счет 80 и 75)

Но это еще не всё. Формирование уставного капитала – это хозяйственная операция, а для каждой операции мы в обязательном порядке должны выполнять бухгалтерскую проводку, пользуясь принципом двойной записи. Подробно о том, как составлять проводки, написано здесь. Если вкратце, то из Плана счетов нужно выбрать два счета, участвующих в хозяйственной операции, связанной с формированием уставного капитала, и сделать одновременную запись по дебету одного и кредиту другого. Вот вы и прошли процедуру оформления ООО, у вас на руках документы, подтверждающие регистрацию вашей фирмы. Что делать дальше? Помимо того, что вы начнете активно заниматься предпринимательской деятельностью, нужно еще вести бухгалтерский учет на предприятии, а впоследствии начислять и платить налоги, заполнять и сдавать отчетность. До налогов и отчетности пока далеко, для начала нужно просто правильно организовать учет на предприятии. Кто это будет организовывать, вы или наемный бухгалтер, не важно, главное, чтобы учет велся грамотно и без ошибок.

Уставный капитал – внесение средств на расчетный счет и в кассу

Наиболее простым способом внесения вклада является оплата его деньгами: на расчетный счет или в кассу. Для иностранных участников допустим платеж на валютный счет.

Проводки по взносу в уставный капитал денежными средствами будут следующими:

- у получателя платежа: Дт 50 (51, 52) – Кт 75;

- у российского учредителя: Дт 76 – Кт 50 (51).

Как определить размер уставного капитала, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Уставный капитал общества с ограниченной ответственностью

На основании ст. 14 Федерального закона от 8.02.98 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон № 14-ФЗ) уставный капитал ООО составляется из номинальной стоимости долей его участников. Размер уставного капитала общества должен быть не менее 10 000 руб. Величина УК и номинальная стоимость долей участников ООО определяются в рублях.

Каждый учредитель общества должен оплатить полностью свою долю в уставном капитале в течение срока, который определен договором об учреждении общества, или в случае учреждения общества одним лицом-решением об учреждении общества. Срок такой оплаты не должен превышать четырех месяцев с момента государственной регистрации общества. При этом доля каждого учредителя ООО может быть оплачена по цене не ниже ее номинальной стоимости (ст. 16 Закона № 14-ФЗ).

Не допускается освобождение учредителя общества от обязанности оплатить долю в его уставном капитале.

В случае неполной оплаты доли в уставном капитале в течение срока, определяемого в соответствии с п. 1 ст. 16 Закона № 14-ФЗ, неоплаченная часть доли переходит к обществу. Эту часть доли ООО должна реализовать в порядке и сроки, установленные ст. 24 Закона № 14-ФЗ.

Увеличение уставного капитала общества может достигаться за счет имущества общества, и (или) за счет дополнительных вкладов участников общества, и (или), если это не запрещено его уставом, за счет вкладов третьих лиц, принимаемых в общество (ст. 17 Закона № 14-ФЗ).

Факт принятия решения общего собрания участников об увеличении уставного капитала и состав участников общества, присутствующих при принятии указанного решения, должны быть подтверждены путем нотариального удостоверения (п. 3 ст. 17 Закона № 14-ФЗ).

Внесение вклада имуществом

Во вклад могут передаваться любые виды имущества и прав на него: ОС, НМА, МПЗ, ценные бумаги, задолженность по заемным средствам. Имущество, вносимое в УК, стороны передают по согласованной ими в учредительном договоре стоимости. По этой стоимости вклад и учитывается в бухучете. Для формирующегося таким путем взноса в уставный капитал проводки у получателя делаются по той стоимости, которая отражена у учредителя. Учредитель же, формируя величину внесенного в УК вклада, корректирует фактическую стоимость имущества до согласованной за счет прочих доходов и расходов стоимости (счет 91). Вне зависимости от стоимости учет полученного юрлицом имущества ведется в составе того же вида, к которому оно относилось у учредителя.

Если передаваемое имущество при приобретении облагалось НДС, и он был предъявлен бюджету, то учредитель восстанавливает налог либо в полной сумме, либо в пропорции к его остаточной стоимости (по амортизируемому имуществу). Восстановленный НДС входит в сумму вклада и указывается в передаточных документах. Передающая сторона платит его в бюджет, а получающая может принять в вычеты.

Формирующийся имуществом взнос в уставной капитал проводки сопровождают следующего характера:

- У получающей стороны:

Дт 07 (08, 10, 11, 21, 41, 58, 66, 67) – Кт 75 — получено имущество;

Дт 19 – Кт 75 — принят к учету НДС по нему.

- У учредителя:

Дт 02 (05) – Кт 01 (04) — сформирована остаточная стоимость выбывающего амортизируемого имущества;

Дт 76 – Кт 01 (04, 10, 11, 21, 41, 58) — передано имущество;

Дт 76 – Кт 68 — восстановлен НДС по переданному имуществу;

Дт 76 – Кт 91 (или Дт 91 – Кт 76) — стоимость переданного имущества доведена до согласованной.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили взнос в УК имуществом. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Увеличение уставного капитала за счет вкладов в уставный капитал имущества третьих лиц

Уставный капитал ООО может быть увеличен за счет вкладов третьих лиц, принимаемых в общество (п. 2 ст. 17 Закона № 14-ФЗ).

Порядок такого увеличения установлен в ст. 19 Закона № 14-ФЗ.

Общее собрание участников ООО может решить увеличить УК на основании заявления третьего лица о принятии его в общество и внесении вклада (абзац 1 п. 2 ст. 19 Закона № 14-ФЗ). Одновременно с этим решением должны быть приняты решения о принятии указанного лица в общество, внесении в устав ООО изменений в связи с увеличением уставного капитала, определении номинальной стоимости и величины доли третьего лица, а также об изменении размеров долей участников общества. При этом номинальная стоимость доли, которая приобретается каждым третьим лицом, принимаемым в общество, не должна быть больше стоимости его вклада (абзац 3 п. 2 ст. 19 Закона № 14-ФЗ).

Вклад должен быть внесен третьим лицом в течение 6 месяцев со дня принятия указанных решений (абзац 5 п. 2 ст. 19 Закона № 14-ФЗ).

Доли в уставном капитале ООО могут оплачиваться в том числе денежными средствами (п. 1 ст. 15 Закона № 14-ФЗ).

Если номинальная стоимость доли участника общества в его уставном капитале, оплачиваемая неденежными средствами, составляет более 20 000 руб., в целях определения стоимости этого имущества должен привлекаться независимый оценщик. Номинальная стоимость доли, оплачиваемой такими неденежными средствами, не может превышать суммы оценки указанного имущества, определенной независимым оценщиком (абзац 2 п. 2 ст. 15 Закона № 14-ФЗ).

Согласно абзацам 1, 2 п. 4 ст. 12, ст. 13 Закона № 14-ФЗ изменения в устав ООО вносятся по решению общего собрания участников общества и подлежат государственной регистрации, которая производится на основании соответствующего заявления общества в порядке, предусмотренном ст. 17, 18, 19 Федерального закона от 8.08.01 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Указанное заявление и иные документы для государственной регистрации изменений в связи с увеличением уставного капитала общества, принятием третьего лица в ООО, определением номинальной стоимости и величины доли этого лица и изменением размеров долей участников ООО, а также документы, подтверждающие внесение в полном объеме вклада третьим лицом, должны быть представлены в ФНС России в течение месяца со дня внесения вклада третьим лицом на основании его заявления (п. 2.1 ст. 19 Закона № 14-ФЗ, п. 1 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства РФ от 30.09.04 г. № 506).

- Бухгалтерский учет

Увеличение УК общества за счет вклада третьего лица отражается в учете записью по дебету счета 75, субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал», и кредиту счета 80. Получение денежных средств и материальных ценностей в качестве оплаты вклада в уставный капитал организации показывается по дебету счетов по учету денежных средств и материальных ценностей и кредиту счета 75, субсчет 1. Если при этом сумма вклада превышает номинальную стоимость доли, то разница отражается по дебету счета 75, субсчет 1, и кредиту счета 83 «Добавочный капитал».

- Налог на добавленную стоимость

Передача имущества в счет вклада в уставный капитал не признается реализацией и не облагается НДС (п.п. 4 п. 3 ст. 39, п.п. 1 п. 2 ст. 146 НК РФ).

При передаче основного средства в качестве вклада в уставный капитал участник общества обязан восстановить сумму НДС, ранее принятую им к вычету по этому основному средству, пропорционально его остаточной (балансовой) стоимости без учета переоценки (п.п. 1 п. 3 ст. 170 НК РФ).

Восстановленная к уплате в бюджет сумма НДС указывается в документах, которыми оформляется передача основного средства. Данная сумма НДС подлежит налоговому вычету у организации, принимающей вклад в уставный капитал, при условии принятия данного основного средства на учет и использования его для осуществления операций, признаваемых объектами обложения НДС (абзац 3 п.п. 1 п. 3 ст. 170, п. 11 ст. 171, п. 8 ст. 172 НК РФ).

Счет-фактура для вычета не требуется, а в книге покупок регистрируются документы, которыми оформляется передача имущества (п. 14 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.11 г. № 1137).

- Налог на прибыль организаций

Сумма вклада в уставный капитал общества независимо от способа оплаты для целей исчисления налоговой базы в состав доходов не включается (п.п. 3 п. 1 ст. 251 НК РФ). Пример 5

На основании решения общего собрания учредителей ООО увеличивает свой уставный капитал за счет вклада третьего лица на сумму 150 000 руб. В качестве оплаты вклада третье лицо перечислило денежные средства на расчетный счет организации. В учете операцию по увеличению уставного капитала за счет указанного источника необходимо отразить следующим образом (табл. 2).

| Таблица 2. Учет в ООО увеличения уставного капитала за счет вклада третьего лица | ||||

| Дебет | Кредит | Сумма, руб. | Первичный документ | Содержание операций |

| 51 | 75–1 | 150 000 | Решение общего собрания участников общества, выписка банка по расчетному счету | Получены денежные средства от третьего лица в счет оплаты вклада в УК |

| 75–1 | 80 | 150 000 | Зарегистрированные изменения, внесенные в учредительный документ | Увеличен уставный капитал за счет вклада третьего лица |

Пример 6

(вклад третьего лица в уставный капитал превышает номинальную стоимость доли). Участниками общества являются два юридических лица, каждый из которых владеет 50%-ной долей уставного капитала. УК до увеличения составляет 300 000 руб. Согласованная участниками номинальная стоимость доли, приобретаемой третьим лицом равняется 200 000 руб. По данным бухгалтерского и налогового учета передающей стороны остаточная стоимость основного средства — 250 000 руб. Стоимость основного средства, вносимого в счет оплаты доли третьим лицом, по мнению независимого оценщика, составляет 250 000 руб. Уставом ООО не запрещено принятие в общество третьих лиц. Сумма НДС, восстановленная участником при передаче основного средства, равняется 45 000 руб. Данная сумма не признается вкладом в уставный капитал ООО.

На основании заявления третьего лица (юридического) о принятии его в общество и внесении вклада, если в качестве вклада вносится основное средство, в учете ООО увеличение уставного капитала необходимо отразить следующим образом (табл. 3).

| Таблица 3. Учет в ООО увеличения уставного капитала, если вклад вносится третьим лицом в качестве ОС и превышает номинальную стоимость доли | ||||

| Дебет | Кредит | Сумма, руб. | Первичный документ | Содержание операций |

| На дату получения основного средства | ||||

| 08 | 75–1 | 250 000 | Решение общего собрания участников общества, акт приема-передачи основного средства | Получено основное средство в качестве вклада в ставный капитал от третьего лица |

| 19 | 83 | 45 000 | Акт приема-передачи основного средства | Отражена не вносимая в УК восстановленная сумма НДС при передаче основного средства в УК |

| 01 | 08 | 250 000 | Акт приема-передачи основного средства | Принято к учету основное средство |

| 19 | 68-НДС | 45 000 | Акт приема-передачи основного средства | Принята к вычету восстановленная сумма НДС при передаче основного средства в УК |

| На дату регистрации изменений в уставе ООО | ||||

| 75–1 | 80 | 200 000 | Свидетельство о государственной регистрации изменений в учредительных документах | Увеличен уставный капитал |

| 75–1 | 83 | 50 000 | Бухгалтерская справка-расчет | Отнесена на добавочный капитал сумма превышения стоимости вклада над номинальной стоимостью доли (250 000 руб. — 200 000 руб.) |

Пример 7

(денежный вклад третьего лица в уставный капитал превышает номинальную стоимость доли). Уставом ООО не запрещено принятие в общество третьих лиц. Уставный капитал общества до увеличения составляет 100 000 руб. Вклад третьего лица равен 250 000 руб., номинальная стоимость доли данного участника — 150 000 руб.

В учете ООО увеличение уставного капитала необходимо отразить следующим образом (табл. 4).

| Таблица 4. Учет в ООО увеличения уставного капитала, если денежный вклад третьего лица превышает номинальную стоимость доли | ||||

| Дебет | Кредит | Сумма, руб. | Первичный Документ | Содержание операций |

| 51 | 75–1 | 250 000 | Решение общего собрания участников общества, выписка банка по расчетному счету | Получены денежные средства от третьего лица |

| 75–1 | 80 | 150 000 | Свидетельство о государственной регистрации изменений в | |

| 75–1 | 83 | 100 000 | Бухгалтерская справка-расчет | Отражена в качестве добавочного капитала сумма превышения полученного взноса над номинальной стоимостью доли третьего лица в уставном капитале (250 000 руб. — 150 000 руб.) |

Увеличение УК: взнос денежными средствами или имуществом

Законодательство допускает увеличение УК по решению его учредителей (участников), если соблюдены следующие условия:

- в ПАО или АО зарегистрирована дополнительная эмиссия или конвертация акций в СБРФР и ФНС;

- полностью оплачен не только первоначальный УК, но и та часть, на которую происходит увеличение.

Источниками увеличения УК могут быть:

- нераспределенная прибыль юрлица или его добавочный капитал — в этом случае дополнительных платежей от учредителей (участников) не потребуется;

- средства участников: одного, если его принимают дополнительно, единственного или нескольких, если они увеличивают долю своего участия, или всех, если увеличение доли происходит за счет пропорционального роста существующих долей или номинала акций.

Порядок учета начисления и уплаты дополнительных взносов в УК при его увеличении абсолютно совпадает с тем, который используют при создании юрлица. Суммы, форму и сроки уплаты учредители (участники) определяют в своем решении. Проводки по начислению обязательств делают на дату принятия решения об увеличении УК и на дату регистрации изменений в уставе, а проводки по уплате — на фактическую дату перечисления денежных средств или передачи имущества (имущественных прав).

О нюансах налогообложения взносов в УК читайте в материале «Перечень доходов, не учитываемых при установлении размера базы по прибыли согласно ст. 251 НК РФ».

Уставный капитал акционерного общества

Согласно ст. 99 ГК РФ уставный капитал акционерного общества (АО) составляется из номинальной стоимости акций общества, приобретенных акционерами. Не допускается освобождение акционера от обязанности оплаты акций общества.

В соответствии со ст. 34 Федерального закона от 26.12.95 г. № 208-ФЗ «Об акционерных обществах» (далее — Закон № 208-ФЗ) оплата акций, распределяемых среди учредителей общества при его учреждении, дополнительных акций, размещаемых посредством подписки, может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными правами, имеющими денежную оценку. Форма оплаты акций определяется договором о создании общества, дополнительных акций — решением об их размещении.

Нельзя проводить открытую подписку на акции общества до полной оплаты уставного капитала.

При учреждении АО все его акции должны быть распределены среди учредителей.

Увеличение уставного капитала акционерного общества регламентируется нормами ст. 100 ГК РФ и Закона № 208-ФЗ.

АО вправе увеличить уставный капитал путем увеличения номинальной стоимости акций или выпуска дополнительных акций. Увеличение УК акционерного общества допускается после его полной оплаты (ст. 100 ГК РФ, ст. 28 Закона № 208-ФЗ).

Увеличение уставного капитала путем размещения дополнительных акций может осуществляться за счет имущества общества. Увеличение уставного капитала посредством увеличения номинальной стоимости акций производится только за счет имущества общества (пп. 1 и 5 ст. 28 Закона № 208-ФЗ).

Внесение в устав общества изменений и дополнений, в том числе изменений, связанных с увеличением уставного капитала, осуществляется по результатам размещения акций на основании решения общего собрания акционеров об увеличении уставного капитала общества или решения совета директоров (наблюдательного совета) общества, если в соответствии с уставом общества последнему принадлежит право принятия такого решения (п. 2 ст. 12 Закона № 208-ФЗ).

Изменения и дополнения, внесенные в устав общества, подлежат государственной регистрации в порядке, предусмотренном ст. 13 Закона № 208-ФЗ.

Уставный капитал: назначение, проводки, особенности отражения в учете

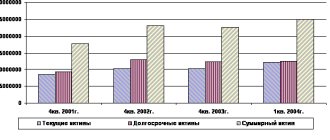

Для осуществления последующей деятельности предприятия его учредители формируют стартовый капитала в виде своих взносов. Среди них могут быть материальные запасы, ценные бумаги, внеоборотные активы, деньги и прочие. Именно от размера их вкладов зависит размер получаемых дивидендов. Кроме этого, сформированный капитал выступает неким гарантом по кредитовым обязательствам предприятия. Его размер может как увеличиваться, так и уменьшаться по решению его учредителей:

- Общества с ограниченной ответственностью (ООО) – 10 000,00 руб.

- Закрытые акционерные общества – 100 минимальных размеров оплаты труда на соответствующий год. Этот показатель постоянно индексируется (прописывается в бюджете соответствующего года).

- Открытые акционерные общества – 1000 минимальных размеров оплаты труда.

- Муниципальные предприятия – 1000 минимальных размеров оплаты труда.

- Государственные предприятия – 1000 минимальных размеров оплаты труда.

22 Дек 2021 marketur 592

Поделитесь записью

- Похожие записи

- Договор На Обслуживание Газового Оборудования В Многоквартирном Доме На Какой Срок Заключается

- Льгота по подоходному налогу на детей переходит ли на следующий год

- Сроки уплаты налога енвд в 2021 году

- Можно ли ездить в россии на нерастаможенном авто