Заполнение 6-НДФЛ при смене налогового резидентства

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Это установлено Налоговым кодексом (п. 2 ст. 207 НК РФ). Данный период не прерывается, например, на время его выезда за пределы территории РФ для краткосрочного (менее шести месяцев) лечения или обучения и в некоторых других случаях.

Заполнение 6-НДФЛ по нерезидентам

Если в течение года работник был резидентом, а на 31 декабря стал нерезидентом по НДФЛ, расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

- в строке 010 — 30 процентов;

- в строке 020 отражают сумму фактически начисленного за год дохода;

- в строке 040 — сумму исчисленного по налоговой ставке 30 процентов налога;

- в строке 070 — сумму фактически удержанного за год по налоговой ставке 13 процентов налога;

- в строке 080 — сумму налога, не удержанную налоговым агентом (разница между суммой исчисленного и фактически удержанного налога);

- в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

В таком случае налоговый агент на основании положений пункта 5 статьи 226 Налогового кодекса обязан не позднее 1 марта следующего года представить налогоплательщику и налоговому органу сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. Сумму налога, не удержанную налоговым агентом, физическое лицо уплачивает на основании представленной налоговой декларации формы 3-НДФЛ.

Представление уточненных расчетов за предыдущие периоды не требуется.

ПРИМЕР 1

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — налоговый резидент. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 13%. В декабре в связи с иностранными командировками работник перестал быть налоговым резидентом по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 13% за период июнь—ноябрь, — 21 450 руб.

НДФЛ, пересчитанный по ставке 30% на 31 декабря, — 58 500 руб.

Сумма налога, не удержанного налоговым агентом:

58 500 – 21 450 = 37 050 руб.

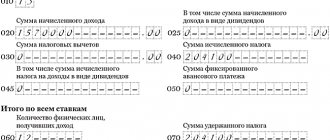

Образец заполнения формы 6-НДФЛ за год приведен ниже.

Заполнение формы 6-НДФЛ по нерезидентам

Заполнение 6-НДФЛ по резидентам

Теперь рассмотрим обратную ситуацию, если в течение года работник был нерезидентом, а на 31 декабря стал резидентом.

Согласно разъяснениям Минфина России (письмо Минфина России от 12.08.2011 № 03-04-08/4-146) начиная с месяца, в котором число дней пребывания работника в РФ в текущем налоговом периоде превысило 183 дня, суммы налога, удержанные налоговым агентом с его доходов до получения им статуса налогового резидента по ставке 30 процентов, подлежат зачету налоговым агентом при определении налоговой базы нарастающим итогом по всем суммам доходов работника, включая доходы, с которых налог удерживался по ставке 30 процентов.

Таким образом, в случае выплаты работнику 31 декабря облагаемых налогом доходов налоговый агент производит зачет сумм НДФЛ, удержанных с начала года по налоговой ставке 30 процентов, в счет исчисленного с такого дохода налога.

При этом сумму излишне удержанного налоговым агентом налога на основании положений пункта 1.1 статьи 231 Налогового кодекса плательщик возвращает самостоятельно на основании представленной налоговой декларации формы 3-НДФЛ.

Представление налоговым агентом уточненных расчетов формы 6-НДФЛ за предыдущие периоды не требуется.

Расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

- в строке 010 — 13 процентов;

- в строке 020 отражают сумму фактически начисленного за год дохода;

- в строке 040 — сумму исчисленного по налоговой ставке 13 процентов налога;

- в строке 070 — сумму фактически удержанного за год по налоговой ставке 30 процентов налога;

- в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

ПРИМЕР 2

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — не является налоговым резидентом. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 30%. В декабре работник получил статус налогового резидента по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 30% за период июнь—ноябрь, — 49 500 руб.

НДФЛ, пересчитанный по ставке 13% на 31 декабря, — 25 350 руб.

Сумма налога, излишне удержанного налоговым агентом:

49 500 – 25 350 = 24 150 руб.

Образец заполнения формы 6-НДФЛ за год для данной ситуации приведен ниже.

Заполнение формы 6-НДФЛ по резидентам

Если резидент стал нерезидентом, пересчитывать НДФЛ не надо

В конце прошлого года вышло письмо Минфина России от 22.11.12 №03-04-06/6–332, в котором финансовое ведомство высказало свое мнение о том, что по итогам года организация должна уточнить окончательный налоговый статус работников и в случае необходимости произвести пересчет НДФЛ. То есть если выяснится, что работник, который в начале года был налоговым резидентом России, по состоянию на какую-то дату быть им перестал (пробыл на территории РФ менее 183 дней в году), то организация должна пересчитать сумму НДФЛ за весь год по ставке 30 процентов вместо 13.

Но выполнение подобных рекомендаций чревато значительными финансовыми потерями для таких работников. Поэтому есть смысл с ними поспорить.

Дело в том, что НК РФ не содержит норм о перерасчете налога при изменении статуса налогоплательщика. Налоговый статус определяется на каждую дату выплаты налога исходя из фактического времени нахождения физического лица на территории РФ. Ранее согласны с этим были и чиновники Минфина России (письмо от 31.05.12 №03-04-05/6–670).

Подход Минфина России, высказанный им в письме от 22.11.12 №03-04-06/6–332, не соответствует нормам налогового законодательства. Более того, в пункте 2 статьи 210 НК РФ прямо говорится, что налоговая база по НДФЛ определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Для исчисления НДФЛ с доходов резидентов пунктом 3 статьи 226 НК РФ предусмотрен следующий алгоритм: доходы учитываются нарастающим итогом с начала года, полученная сумма облагается налогом по ставке 13 процентов. А затем уже из нее вычитается налог, ранее исчисленный в предыдущих месяцах. Что же касается доходов нерезидентов, то НДФЛ с них исчисляется отдельно по каждой сумме.

В своем письме чиновники Минфина России ссылаются на то, что налоговым периодом по НДФЛ признается календарный год (ст. 216 НК РФ). Между тем это не означает, что налоговая база по налогу всегда считается только нарастающим итогом.

Подтвердил это и Президиум ВАС РФ в своем постановлении от 05.07.11 №1051/11, указав, что сроки удержания и перечисления в бюджет налога на доходы физических лиц предусмотрены статьей 226 НК РФ и не связаны с окончанием налогового периода.

Таким образом, по тем сотрудникам, статус которых поменялся с резидента на нерезидента, пересчет налоговой базы по итогам года делать не надо. Налоговую ставку 30 процентов нужно применять начиная с даты, когда резидент лишился своего статуса.

Карьера

На конец налогового периода по НДФЛ необходимо определить налоговый статус работника, чтобы не возникло проблем с суммами налога, которые могут оказаться излишне удержанными, или наоборот. Рассматриваем варианты смены налогового статуса и заполнение формы 6-НДФЛ.

| Статья публикуется в рамках сотрудничества HRMaximum и журнала «Актуальная бухгалтерия». |

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Это установлено Налоговым кодексом (п. 2 ст. 207 НК РФ). Данный период не прерывается, например, на время его выезда за пределы территории РФ для краткосрочного (менее шести месяцев) лечения или обучения и в некоторых других случаях.

Заполнение 6-НДФЛ по нерезидентам

Если в течение года работник был резидентом, а на 31 декабря стал нерезидентом по НДФЛ, расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

— в строке 010 — 30 процентов;

— в строке 020 отражают сумму фактически начисленного за год дохода;

— в строке 040 — сумму исчисленного по налоговой ставке 30 процентов налога;

— в строке 070 — сумму фактически удержанного за год по налоговой ставке 13 процентов налога;

— в строке 080 — сумму налога, не удержанную налоговым агентом (разница между суммой исчисленного и фактически удержанного налога);

— в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

В таком случае налоговый агент на основании положений пункта 5 статьи 226 Налогового кодекса обязан не позднее 1 марта следующего года представить налогоплательщику и налоговому органу сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. Сумму налога, не удержанную налоговым агентом, физическое лицо уплачивает на основании представленной налоговой декларации формы 3-НДФЛ.

Представление уточненных расчетов за предыдущие периоды не требуется.

ПРИМЕР 1

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — налоговый резидент. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 13%. В декабре в связи с иностранными командировками работник перестал быть налоговым резидентом по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 13% за период июнь—ноябрь, — 21 450 руб.

НДФЛ, пересчитанный по ставке 30% на 31 декабря, — 58 500 руб.

Сумма налога, не удержанного налоговым агентом:

58 500 – 21 450 = 37 050 руб.

Образец заполнения формы 6-НДФЛ за год приведен ниже.

Заполнение формы 6-НДФЛ по нерезидентам (см.пример)

Заполнение 6-НДФЛ по резидентам

Теперь рассмотрим обратную ситуацию, если в течение года работник был нерезидентом, а на 31 декабря стал резидентом.

Согласно разъяснениям Минфина России (письмо Минфина России от 12.08.2011 № 03-04-08/4-146) начиная с месяца, в котором число дней пребывания работника в РФ в текущем налоговом периоде превысило 183 дня, суммы налога, удержанные налоговым агентом с его доходов до получения им статуса налогового резидента по ставке 30 процентов, подлежат зачету налоговым агентом при определении налоговой базы нарастающим итогом по всем суммам доходов работника, включая доходы, с которых налог удерживался по ставке 30 процентов.

Таким образом, в случае выплаты работнику 31 декабря облагаемых налогом доходов налоговый агент производит зачет сумм НДФЛ, удержанных с начала года по налоговой ставке 30 процентов, в счет исчисленного с такого дохода налога.

При этом сумму излишне удержанного налоговым агентом налога на основании положений пункта 1.1 статьи 231 Налогового кодекса плательщик возвращает самостоятельно на основании представленной налоговой декларации формы 3-НДФЛ.

Представление налоговым агентом уточненных расчетов формы 6-НДФЛ за предыдущие периоды не требуется.

Расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

— в строке 010 — 13 процентов;

— в строке 020 отражают сумму фактически начисленного за год дохода;

— в строке 040 — сумму исчисленного по налоговой ставке 13 процентов налога;

— в строке 070 — сумму фактически удержанного за год по налоговой ставке 30 процентов налога;

— в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

ПРИМЕР 2

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — не является налоговым резидентом. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 30%. В декабре работник получил статус налогового резидента по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 30% за период июнь—ноябрь, — 49 500 руб.

НДФЛ, пересчитанный по ставке 13% на 31 декабря, — 25 350 руб.

Сумма налога, излишне удержанного налоговым агентом:

49 500 – 25 350 = 24 150 руб.