В данной статье рассматривается порядок оплаты работнику за время нахождения в пути, в случае если оно приходится на выходной день. Казалось бы, данный вопрос достаточно полно урегулирован действующим законодательством, согласно которому нахождение в пути в командировке приравнивается к работе. Тем не менее на практике появляется большое количество вопросов, ответы на которые с конкретными примерами со ссылками на нормативные акты и разъяснения постараемся рассмотреть в этой статье.

Прежде чем раскрыть тему статьи, определимся с основными понятиями.

Ключевые понятия и законодательная база

Для начала необходимо разобраться, что такое командировка и в каких случаях она применяется.

Итак, командировка – это согласованная руководством фирмы отправка служащего на некоторый срок для исполнения задания, данного фирмой, вне места постоянной работы сотрудника.

Кроме того, отправка в другое подразделение этой же фирмы, расположенное в другом месте нахождения, тоже считается служебной отправкой сотрудника.

Основной документ, регламентирующий планирование и проведение мероприятий по командированию работников, Постановление Правительства РФ №749 в редакции от 29.07.2015 года.

Свой отсчет поездка начинает с момента убытия поезда, самолета или иного транспортного средства, на котором сотрудник отправляется. Днем прибытия из служебной поездки является день, когда поезд или другой транспорт прибывает обратно. Количество дней между этими двумя датами – это фактическое время, проведенное в рабочем отъезде.

Если проездные документы не сохранились, то датой начала принято считать дату регистрации в гостинице или дату в договоре найма жилплощади. Если и этих документов нет, то даты соответствуют тем числам, по которым был отмечен приход и уход командированного сотрудника на временном месте исполнения служебных обязанностей.

Все расходы, связанные с наймом жилья и оплатой проезда, компенсируются нанимателем. При этом за работником на время поездки сохраняется его средняя заработная плата.

Если командировка в выходной день проходит за пределами территории России, то все выплаты (в том числе суточные) совершаются в валюте той страны, куда был направлен сотрудник.

По возвращению из служебного «путешествия», работник обязан в течение 3 рабочих дней представить следующие документы в отдел кадров или непосредственному руководству:

- Авансовый отчет обо всех истраченных суммах.

- Документы по найму жилья для проживания.

- Документы, подтверждающие расходы на проезд.

- Документы, подтверждающие иные расходы, связанные непосредственно с выполнением возложенных на него задач.

Как оплатить командировочные при выезде за границу?

Чтобы ответить на данный вопрос, следует обратиться за получением информации к письму № 1037-ИХ Министерства труда, обобщающему основные правила подобных выплат. Если резюмировать информацию, которая содержится в письме, мы узнаем о том, что сотрудникам, находящимся в краткосрочной командировке в другой стране, производятся выплаты за каждый день пребывания за границей, включая время, потраченное на их поездку. С того момента, как работник находится в пути за пределами границ России, ему начисляются командировочные в строгом соответствии с правилами, установленными в той стране, куда он прибудет.

Далее, по возвращении обратно, оплата начисляется по правилам, которые действуют на территории Российской Федерации (так же с момента въезда в Россию и дальнейшего движения по стране, до пункта работы или до дома). То же самое правило действует, если сотрудник по долгу работы пересекает границы нескольких стран. В данном случае командировочные выплачиваются каждый раз по нормам, установленным в стране, куда направляется специалист.

Что делать, если дата отъезда выпадает на выходной день?

Часто возникает необходимость присутствовать на временном рабочем месте уже в понедельник с самого утра. То есть выезжать командированному служащему придется заранее: в субботу или воскресенье. Как происходит оплата командировки в выходной день?

Оплата выходных дней в командировке может осуществляться двумя способами:

- Оплата в двойном размере.

- Оплата в одинарном размере, если сотрудник письменно изъявил желание взять отгул за этот день.

Суточные при этом выплачиваются строго за то количество дней, которое длилась поездка.

В предыдущей редакции Постановления приводился максимальный срок, в течение которого сотрудник мог находиться в служебной отлучке – 40 суток.

По истечению этих дней, в случае необходимости, закрывалась одна командировка и тут же приказом открывалась новая. В действующем законодательстве таких ограничений нет: длительность командировки определяет организация.

Кроме первого случая, когда дорога отнимает выходной день, бывает и так, что сотрудник вынужден проводить выходные в отъезде, не возвращаясь домой.

Подлежат ли оплате эти дни? Здесь похожая ситуация, разнится только один нюанс: выполнял или нет в эти дни сотрудник свои служебные обязанности.

Если сотрудник был привлечен к этому в выходной день (и об этом существует приказ), то происходит оплата в двойном размере или отгул и одинарная оплата. Если сотрудник в этот день не работал, то оплате такой день не подлежит.

Пример 1. Расчет ФОТ при учете дней в пути в графике

С 01.11.2020г. сотрудник Варежкин А.В. переводится на вахтовый метод работ. В графике работы на вахте на 2021 год запланировано:

- 1560 дневных часов работы;

- 156 очных часов;

- 275 часов нахождения в пути до вахты и обратно.

Варежкину установлено одно плановое начисление – Оплата по часовому тарифу на вахте в размере 200 руб./час. Она рассчитывается только за дневные и ночные часы работы. Дни в пути оплачиваются отдельным начислением, которое не является плановым и не входит в ФОТ.

Необходимо рассчитать ФОТ сотрудника.

Убедимся, что для Оплаты по часовой тарифной ставке на вахте не используется вид времени Дни в пути. Для этого в настройках начисления проверим, что на вкладке Учет времени указаны только рабочие виды времени: Вахта и Вахта в ночное время.

Кадровым переводом назначим график работы с днями в пути.

На вкладке Оплата труда установим Оплату по часовому тарифу на вахте. ФОТ сотрудника будет рассчитан в размере 33 183,33 руб.

Это значение было получено следующим образом:

- 200 <�часовая тарифная ставка> * (1560 <�дневных часов в году> + 156 <�ночных часов в году> + 275 <�часов ДП за год>) / 12 <�месяцев> = 33 183,33 руб.

Таким образом, если Дни в пути предусмотрены Графиком работы сотрудника, ФОТ сотрудникам с почасовой оплатой будет рассчитан с их учетом. При этом не имеет значения, что для Оплаты по часовому тарифу на вахте этот вид времени не установлен.

Как рассчитать командировочные и суточные?

Как происходит расчет и оплата командировочных в выходные дни? Расчет командировочных похож на расчет отпускных. Но, в отличие от последних, учету подлежат не календарные дни, а рабочие. Эти выплаты обязательны, даже если сотрудник уезжает на одни сутки. В случае однодневной поездки суточные не выплачиваются.

Для расчета командировочных необходимо высчитать средний заработок сотрудника за предыдущий год. Для этого берутся все заработные платы, выплаченные сотруднику за год (без учета социальных пособий, других служебных поездок и тому подобных выплат), и делятся на количество отработанных дней.

Так получается средний заработок сотрудника за сутки. Полученный результат нужно умножить на количество рабочих дней, которые работник проведет в командировке.

Например:

Сотрудник Пилькин Иван отправляется в поездку по производственной необходимости в другой филиал компании сроком на пять дней. Руководство, бухгалтеры и кадровики поднимают отчеты и графики посещения Пилькиным за предыдущий год.

За вычетом всех выходных, отпусков и отгулов получилось, что Пилькин отработал 200 рабочих дней. При этом в месяц он получал 28 000 рублей.

Средняя зарплата Пилькина = 28 000*12/200 = 1 680 рублей в день.

Командировочные Пилькина за пять дней составят:

К = 1 680*5 = 8 400 рублей.

Суточные в выходные дни в командировке рассчитывает сам руководитель фирмы или уполномоченное лицо. Законом установлен только их нормативный размер при нахождении в командировке:

По России – 700 рублей в сутки. В других странах – 2 500 рублей в сутки.

Эти суммы не облагаются налогом на доходы. Любое превышение уже рассматривается Налоговым кодексом как доход физлица, а потому сумма превышения нормативных размеров суточных облагается налогом.

Также нередко задают вопрос: командировка в выходной день, как оформить приказ? Образец приказа можно скачать ниже. Он стандартен, отдельно издается приказ о привлечении к работе в выходной день в связи с производственной необходимостью.

Приказ о направлении в командировку

Приказ о привлечении к работе в выходной день

Настройка вида времени и начисления

Для отражения дней в пути до вахты и обратно создадим новый вид времени Дни в пути (ДП). В качестве Основного времени укажем Явку.

Законодательство не требует производить доплату за ночные или вечерние часы в пути. Поэтому одного вида времени для учета времени нахождения в пути будет достаточно.

В Табеле учета рабочего времени (Зарплата – Отчеты по зарплате — Табеле учета рабочего времени (Т-13)) часы Дней в пути будут увеличивать общее количество отработанных часов. Если это недопустимо, то перед печатью Табеля можно на время изменить настройки вида времени Дни в пути. Указать в качестве Основного времени не Явку, а, например, Дополнительные выходные (оплачиваемые). Решение разобрано подробнее в статье Настройка надбавки за вахтовый метод. Способ 1. Настройка вахтовой надбавки с использованием вида времени «Выходные на вахте».

Создадим новое начисление Оплата дней в пути вахтовикам. На вкладке Основное укажем:

- Назначение начисления — Прочие начисления и выплаты. Оплата времени нахождения в пути – самый неоднозначный вид начисления для вахтовиков с точки зрения вхождения в средний и обложения НДФЛ и взносами. Поэтому лучше сразу выбрать самый гибкий вариант настройки, чтобы при необходимости было легко изменить параметры начисления. Категория Прочие начисления и выплаты позволяет максимально гибко настроить начисление;

- Способ выполнения – Только если введен вид учета времени. Начисление будет рассчитываться в документе Начисление зарплаты и взносов, если у сотрудника в месяце расчета будут часы по виду времени Дни в пути;

- Формулу. Порядок расчета оплаты прописан в законодательстве четко – в размере не менее дневной ставки за день пути и задержки в пути. Организация может предусмотреть повышенный размер оплаты, но мы будем исходить из установленного минимума. В нашем случае сотрудникам установлена часовая тарифная ставка, поэтому необходимо рассчитать оплату по формуле: Тарифная ставка часовая * Время в часах.

На вкладке Учет времени отметим, что это начисление За работу полную смену в пределах нормы времени. Это требуется для корректного учета дней и часов в пути в среднем заработке. За время нахождения в пути доплата за работу в ночное время не положена, поэтому среди видов времени укажем только Дни в пути.

На законодательном уровне строго не прописан порядок включения оплаты за дни в пути в средний заработок или исключения из него. Эксперты расходятся во мнениях. Мы произвели настройку исходя из того, что оплата будет включать в средний.

Если все же требуется исключить оплату, а также сами дни в пути из расчета среднего, то начисление лучше настроить как плановое (способ выполнения — Ежемесячно). Его потребуется назначать сотрудникам на каждый период нахождения в пути, а обычную оплату (по окладу, часовому тарифу и пр.) на это время отменять. Тогда оплата дней в пути и сами дни не будут учтены в расчете среднего заработка для отпусков, командировок и прочих отсутствий.

Порядок обложения оплаты дней в пути НДФЛ и взносами тоже долгое время оказался спорным. До 2012 года было опубликовано несколько писем Минфина с разъяснениями, что такую оплату можно не включать в базу по НДФЛ и взносам.

Однако Решение Верховного Суда РФ от 25.01.2012 N ГКПИ11-2083 привело к смене позиции контролирующих органов. В решении сказано, что оплата времени нахождения в пути – это все же оплата за период, когда работник не выполняет свои обязанности, а не компенсация.

Более того, расходов в период нахождения в пути работник не несет. Взамен суточных ему выплачивается другое начисление – вахтовая надбавка. Поэтому оплату дней в пути нельзя отнести к компенсациям в смысле ст. 16 ТК РФ. Она является гарантией сохранения заработка сотрудника, по аналогии с оплатой по среднему за время отсутствия по уважительным причинам.

Как дополнительный аргумент обложения оплаты дней в пути НДФЛ и взносами – в НК РФ она закреплена в перечне расходов на оплату труда (п. 17 ст. 255 НК РФ). А компенсационные выплаты обычно признаются в качестве прочих расходов (ст. 264 НК РФ).

Поэтому на вкладке Налоги, взносы, бухучет для Оплаты дней в пути вахтовикам укажем, что она Облагается НДФЛ с кодом дохода 2000 и относится к Доходам, целиком облагаемым страховыми взносами.

В налоговом учете расходов по Оплате дней в пути вахтовикам предусмотрен отдельный пункт – п. 17 ст. 255 НК РФ.

Как указано выше, оплату времени нахождения в пути нельзя отнести к компенсационным выплатам. Это означает, что она отсутствует в перечне доходов, на которые не может быть обращено взыскание (ст. 101 Федерального закона N 229-ФЗ). Поэтому вид дохода исполнительного производства установим 1 — Заработная плата и иные доходы с ограничением взыскания.

Теперь разберем способы отражения Дней в пути в учете времени.

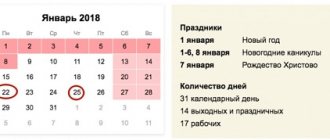

Заполнение табеля учета рабочего времени

Даже если сотрудник находится в командировке, то отдел кадров обязан отмечать его в табеле.

Каким образом это происходит?

Дни, которые приходятся на такую отлучку отмечаются одним из двух видов обозначений:

- буквенным – «К»; числовым – «06»;

Если поездка приходится на выходной или праздничный день, то ставить одно из этих обозначений неправомерно, так как работа в выходные дни в командировке оплачивается в двойном размере. В этом случае ставится обозначение «РВ» или «03». Это с одной стороны.

С другой: в табеле можно ставить сразу две отметки, для отражения нахождения сотрудника в командировке в выходные и праздничные дни. Это будет более целесообразно для правильного расчета начислений. Оплата командировки в выходные и праздничные дни производится в одном порядке.

Кроме того, проставление сразу двух отметок является гарантией того, что все выплаты придут в установленных размерах и за сотрудником сохранятся все его права во время его отсутствия на основном рабочем месте.

Способ 1. Отражение дней в пути в графике сотрудника

Наиболее простой вариант учета Дней в пути – указать их сразу в Графике работы сотрудников (Настройка – Графики работы сотрудников). Он подходит, когда расписание работы на вахте и дней в пути относительно стабильно. Иначе при любых изменениях в графике придется:

- или корректировать сам График работы сотрудников;

- или использовать для регистрации дней в пути Способ 2.

Для того чтобы Дни в пути были учтены в Графике работы сотрудников, в форме Настройки графика работы в таблице Виды времени отметим флажком Дни в пути. Укажем количество часов времени в пути в таблице Расписание работы.

Если в форме настройки графика работы отсутствует вид времени Дни в пути, то следует проверить установку флажка Используется несколько видов времени в графике работы в Настройках расчета зарплаты (Настройка – Расчет зарплаты).

Также при использовании методики планирования Дней в пути в Графике работы сотрудников, необходимо учесть следующие нюансы:

- усложнится автоматизация расчета положенных сотрудникам часов междувахтового отдыха. Этот нюанс рассмотрен в статье Учет и оплата междувахтового отдыха;

- этот вариант не подойдет окладникам, если оклад выплачивается без учета Дней в пути. В этом случае Дни в пути будут увеличивать норму рабочего времени, а сумма Оплаты по окладу будет занижена;

- ФОТ сотрудников с почасовой оплатой будет определяться с учетом Дней в пути.

Разберем последнюю особенность на примере.

Способ 2. Отражение дней в пути отдельными документами

Это на первый взгляд более трудоемкий вариант. Он предусматривает ввод Дней в пути ежемесячно по факту с помощью отдельных документов. Однако если график работы непостоянен, вахтовики часто задерживаются в пути, то этот вариант может оказаться удобнее. Также его стоит применять:

- если хочется облегчить процесс расчета переработок

- ФОТ сотрудника не должен учитывать дни в пути.

Для ввода данных о времени нахождения в пути можно использовать:

- Табель (Зарплата — Табели). Универсален для работы, но замедляет работу программы. Также усложняет проведение перерасчетов. По возможности, лучше отказаться от его постоянного применения;

Подробнее см. — Табельный учет на примерах

- Индивидуальный график (Зарплата – Индивидуальные графики). Удобен и не усложняет проведение перерасчетов, как Табель, но подойдет не для всех сотрудников. Индивидуальный график не только корректирует фактически отработанное время, но вносит изменения и в норму времени. Поэтому его не получится применить для сотрудников с неполным рабочим временем и окладников;

- Данные для расчета зарплаты (Зарплата — Данные для расчета зарплаты). На первый взгляд кажется, что работа с ним трудоемка. Но если сотрудников-вахтовиков много, можно 1 раз заполнить Данные для расчета зарплаты вручную, а потом создавать новые документы копированием и менять список сотрудников только при необходимости. Эту методику рассмотрим на примере.