Документ «Корректировка долга» находится в панели разделов «Регламент».

.

Корректировка долга может проводиться по различным причинам. Данный документ позволяет откорректировать взаиморасчеты следующими видами операций:

- проведение взаимозачета – используется для взаимного погашения дебиторской и кредиторской задолженности одного или двух контрагентов;

- списание задолженности – используется для списания безнадежного долга.

Кроме этого, документом можно оформить ввод начальных остатков по взаиморасчетам с контрагентами.

Взаимозачет задолженности

Корректировка задолженности – хозяйственная операция, оказывающая непосредственное влияние на суммарный результат по взаиморасчетам.

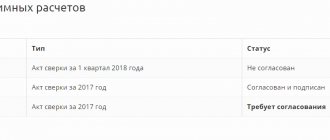

Для начала стоит разобраться, в каких же случаях необходим документ «Корректировка долга». Корректировки чаще всего формируются на основании таких документов, как акт-сверки, информационное письмо от контрагента или же по дополнительному соглашению или договору. Если данные поставщика и покупателя не совпадают, к примеру, была учтена неверная информация, сделаны ошибки в документах или же внесены изменения несогласованные с другой стороной договора, необходимо сделать взаимозачет.

Для проведения взаимозачета следует зайти в раздел «Продажи»

или

«Покупки»

, выбрать документ

«Корректировка долга»

и нажать кнопку

«Создать»

.

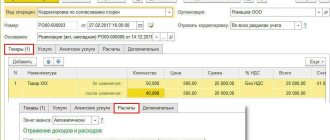

После чего необходимо выбрать вид операции. Программой предусмотрено пять различных видов: зачет аванса, зачет задолженности, перенос задолженности, списание задолженности и прочие корректировки. Непосредственно для взаимозачета может использоваться 3 из 5 вариантов: зачет аванса, зачет задолженности и прочие корректировки.

Теперь рассмотрим каждую операцию подробнее.

Если у покупателя есть долг перед организацией или же у третьего лица перед вашей организацией, то вам поможет операция «Зачет аванса»

. Также она может быть использована с авансами, выданными контрагенту.

Что же следует сделать? Нам необходимо выбрать вариант операции «Зачет аванса»

, далее выбрать контрагента, чьи авансы мы хотим включить в корректировку и внести данные в табличную часть с помощью кнопки

«Заполнить»

. Она есть в двух вариантах, в верхней части документа и в табличной. Разница в том, что верхняя кнопка заполняет весь документ, то есть кредиторскую и дебиторскую задолженность, а нижняя кнопка заполнит только нужный вид задолженности. После этого в документе появятся справочные суммы по задолженности.

Главное помнить, что для проведения документа суммы кредиторской и дебиторской задолженности должны быть равны, иначе программа будет выдавать ошибку и не проведет документ. Следовательно, если у вас есть разница, то суммы необходимо скорректировать вручную и уровнять.

Корректировка долга

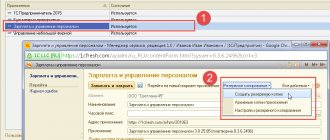

Выберите пункт «Корректировка долга» в меню 1С 8.3 «Покупки» или «Продажи».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Создайте новый документ из открывшейся формы списка и заполните шапку. Самое главное поле – это «Вид операции». В зависимости от него меняется состав полей. Рассмотрим эти виды подробнее:

- Зачет авансов. Данный вид выбирается при необходимости учета авансов во взаиморасчетах.

- Зачет задолженности. Выбирается при необходимости изменения взаиморасчетов в счет долга контрагентом перед нами, либо третьего лица.

- Перенос задолженности. Этот вид необходим для переноса долгов, авансов между контрагентами или договорами.

- Списание задолженности. Подразумевается полное списание долга.

- Прочие корректировки.

Перенос задолженности

Также нередко возникают ситуации, когда один контрагент решает оплатить задолженность другого. В таких ситуациях следует сделать перенос задолженности. Для проведения такой операции следует в документе, после выбора нужной операции указать контрагента, чьи долговые обязательства требуется перенести, далее указываем того контрагента, кто в последующем будет рассчитываться по обязательствам.

Далее заполняем все нужные реквизиты: старый и новый договор, счета учета, валюту и прочие. Также следует обратить внимание, что этот вид операции поможет не только осуществить перенос задолженности с одного контрагента на другого, но и перенос между договорами. В таком случае графы «Покупатель (поставщик)»

и

«Новый покупатель (поставщик)»

заполняются одним и тем же контрагентом, а договоры указываются разные.

Проводки по взаимозачету

Суть данных операций: долг контрагента «А» по его договорам гасится задолженностью контрагента «Б» по его договорам.

Рассмотрим операцию на конкретном примере.

10.02.2015 оказала на сумму 6000 руб. (в т.ч. НДС — 1000 руб.). .02.2015 « произвела отгрузку товаров на сумму 9000 руб. (в т.ч. НДС — 1500 руб.). и «Б» в марте 2015 провели зачет взаимной задолженности.

.03.2015 был подписан акт взаимозачета и произведен зачет на 6000 руб.

В бухгалтерии были сделаны следующие проводки:

| Дата | Счет Дт | Счет Кт | Сумма | Содержание операции | Документ |

| 10.02.2015 | 44 | 5000 | Оплата стоимости | Платежное поручение | |

| 10.02.2015 | 19 | 1000 | Отражение суммы НДС | Платежное поручение | |

| .02.2015 | 90/Выручка | 9000 | Признана выручка от реализации товаров | Счет-фактура | |

| .02.2015 | 90/НДС | 68/Расчеты по НДС | 1500 | Отражение суммы НДС по реализованным товарам | Счет-фактура |

| .03.2015 | 6000 | Произведен взаимозачет требований с | Акт взаимозачета от .03.2015. |

Что касается бухгалтерского учета в , то проводки будут «зеркальными» к проводкам , т.е. на сумму 9000 руб. будет показана покупка, а на 6000 руб. — продажа.

Списание задолженности

Если же возникла ситуация, когда задолженность не была и не будет оплачена в силу каких-либо обстоятельств, то следует сделать списание задолженности. Для этого в документе стоит выбрать контрагента, чей долг подлежит списанию, в табличной части указать все долговые обязательства. Также данный вид операции можно применять не только для покупателей, но и для дебиторов, ведь не все поставщики при расторжении договоров или отказе от услуг возвращают перечисленные им авансы.

Важно обратить внимание на то, что после кнопки «Заполнить»

табличная часть включит в себя все долговые обязательства, даже те, которые еще могут быть оплачены, поэтому их следует удалить из списка, оставив только те, что подлежат списанию. На вкладке

«Счет списания»

необходимо указать счет, на который спишется кредиторская или дебиторская задолженность.

Если же вам не подходит ни один из предложенных вариантов, то вы можете воспользоваться таким видом операции как «Прочие корректировки»

. Главное, после проведения документа сформируйте оборотно-сальдовую ведомость, чтобы убедиться в правильности выбранной операции.

Операции по списанию долга

Для того, чтобы осуществить списание задолженности, необходимы соответствующие основания. К таковым можно отнести:

- истечение срока исковой давности;

- невозможность исполнения обязательства (ликвидация фирмы);

- нереальность взыскания.

Пример №1: Списание дебиторской задолженности

15..2013 осуществила инвентаризацию расчетов с покупателями, в ходе этого был создан резерв — 80 000 руб.

08..2014 долг перед был признан нереальным для взыскания (фирма — должник ликвидирована). Размер безнадежной задолженности составил 120 000 руб. (в т.ч. НДС — 20 000 руб.).

| Дата | Счет ДТ | Счет Кт | Сумма | Содержание операции | Документ |

| 15..2013 | 91-2 | 80000 | Сформирован резерв по сомнительным долгам | Учетная политика | |

| 08..2014 | 80000 | Списана часть безнадежной задолженности за счет сформированного резерва | Бухгалтерская справка-расчет | ||

| 08..2014 | 91-2 | 40000 | Списан остаток дебиторской задолженности, не покрытый суммой резерва | Бухгалтерская справка-расчет | |

| 08..2014 | 76/Отложенные расчеты по НДС | 68/Расчеты по НДС | 20000 | Начислен НДС с суммы списанной дебиторской задолженности | Бухгалтерская справка-расчет |

Пример №2: Списание кредиторской задолженности

31..2014 в ходе инвентаризационной проверки расчетов с поставщиками в была выявлена просроченная кредиторская задолженность в размере 20 000 руб., с истекшим сроком исковой давности в июне 2014 года.

| Дата | Счет Дт | Счет Кт | Сумма | Содержание операции | Документ |

| 31..2014 | 91/Прочие доходы | 20 000 | Списана кредиторская задолженность с истекшим сроком давности | Приказ руководителя . |

Управление дебиторской задолженностью с помощью 1С:Предприятия 8

Расскажу свою историю, которая произошла со мной.

После покупки своего нового автомобиля примерно с полгода осенью, ближе к зиме, я с приятным удивлением обнаружила, что у него, оказывается, имеется функция подогрева у боковых зеркал. Это значительно может облегчить жизнь автолюбителя в морозную погоду. Еще через полгода совершенно случайно выяснилось, что у моего скромного городского «хэтчбека» можно скрытой кнопкой открывать багажник, не открывая одновременно при этом все замки на четырех других дверях авто. Это невероятно удобно, когда ковыряешься в багажнике, практически погрузившись туда с головой, и потому можешь легко не заметить злоумышленника рядом с водительской дверью. Свои открытия я продолжаю делать до сих пор, чем сильно веселю своих друзей и знакомых — более опытных водителей. Другой пример. Я лично знаю несколько людей, которые, покупая себе мобильный телефон, не имели полного представления обо всех имеющихся в нем функциях, и лишь потом обнаруживали, какое огромное количество пользы можно получить от этого замечательного блага цивилизации.

К чему это все я веду? Многолетний опыт работы в сфере ИТ позволил мне составить некоторую статистику относительно того, насколько осведомлены пользователи программного обеспечения о реальных возможностях используемого ими программного продукта. Статистика такова: Подавляющее большинство (а именно — более 80 %) компаний, приобретая тот или иной софт, изначально имеют представление только об общей концепции решения, в лучшем случае — знают отдельные функциональные блоки (чаще всего это и есть тот функционал, ради которого, собственно, приобретается продукт). Все остальное «остается за кадром».

Безусловно, на этапе выбора софта такой подход вполне оправдан — ведь нельзя же сразу попытаться объять необъятное. Но проблема состоит в том, что почти половине пользователей лицензионного программного обеспечения так и не удается полностью «рассекретить» богатый функционал системы на протяжении всего срока ее эксплуатации. А ведь сколько времени и денег могло бы сэкономить та или инная функция.

Причин на то предостаточно — и объективного, и субъективного характера. Современные ERP-системы не так просты в освоении, платой за гибкость системы часто является ее сложность, а у ключевых пользователей системы не всегда есть возможность выделить время для изучения документации или посещения учебного тренинга.

В результате имеют место ситуации, когда, инвестировав N-ую сумму средств в проект внедрения информационной системы, после завершения проекта компания использует возможности системы далеко не на сто процентов, а, скажем так, процентов на шестьдесят. А остальные сорок? Возможно, именно с их помощью компания сможет получить из информационной системы необходимые данные, которые влияют на принятие (или непринятие) стратегически важного для компании решения. Цена вопроса здесь очень высока.

Зеркала бокового вида автомобиля, не зная о кнопке включения обогрева, я вполне могу и лопаткой очистить от инея. Если никуда не тороплюсь. А если я опаздываю и у меня нет времени на лишние телодвижения? А если на улице мороз минус 30, а у меня перчатки дома остались? Вот и получается, что в состоянии глубокого обморожения я приезжаю на работу с опозданием на час. Хотя можно было всего лишь нажать одну кнопку. Но надо было знать, куда именно нажать.

Переводя тему ближе к предмету статьи, сообщу, что «кнопок, куда нажать» в «1С:Предприятии 8.0.» (а именно об этой системы сегодня пойдет речь) невероятное количество. Тематика настоящей статьи — «Управленческая отчетность в 1С:Предприятии 8.0. » дает возможность ее автору раскрыть свои познания в этой области с размахом на целую книгу (а возможно, и в нескольких томах). Но зная, как нелегко ключевым пользователям системы найти время для чтения литературы (о дефиците времени уже упомяналось выше, и потому будем поступать последовательно), сегодня мы выберем для обсуждения лишь одну узкую тему — «Дебиторская задолженность».

Компаний, работающих со своими покупателями и заказчиками исключительно по предварительной оплате, в России сегодня меньшинство, и потому вопрос управления дебиторской задолженностью по-прежнему актуален. Какова общая сумма дебиторской задолженности и из чего она сложилась? Насколько велика или мала эта цифра в сравнении с прошлым месяцем, аналогичным периодом прошлого года? Какова структура «дебиторки» по датам возникновения? Какие именно покупатели и заказчики не оплачивают нашу продукцию? Какие именно заказы (заявки), отгрузки не оплачены? В чем причины неоплат и когда ожидать платежей? Какие действия предпринимаются сотрудниками компании для возврата дебиторской задолженности и насколько они эффективны? Вот, пожалуй, те вопросы, ответы на которые хотели бы знать руководители компаний.

Итак, посмотрим, каким образом ответы на поставленные вопросы может получить компания, использующая программную систему «1С:Предприятие 8».

Кто наши дебиторы и сколько они нам должны?

На рисунке представлен отчет, дающий информацию о суммах задолженности контрагентов перед компанией на определенную дату (в нашем примере — на конец дня 31 июля), в выбранной валюте (в нашем примере — это USD).

Отчет детализирован по контрагентам — покупателям и заказчикам компании.

Как видно из отчета, общая сумма дебиторской задолженности на 31.07.2005. составляет 93 310,83 USD. В списке дебиторов — 13 контрагентов, причем особенно «отличились» две организации — Заря и Искра, задолженность которых перед компанией значительно больше, чем у остальных контрагентов. Это означает, что именно на этих двух контрагентов и надо обратить особое внимание в первую очередь.

В случаях, когда список дебиторов не умещается на одну страницу, отобрать визуально контрагентов с наибольшей задолженностью поможет отчет «Дебиторская задолженность — диаграмма»

В данном случае мы выбрали тип диаграммы — «круговая объемная», а в качестве подписей данных — «процент». Диаграмма наглядно показывает, что долги двух организаций Заря и Искра действительно дают вместе более 80% (40,81 % + 40, 93%) от общей суммы дебиторской задолженности, а на всех остальных должников компании приходится лишь 20%. (Приведенный пример как будто соответствует известному принципу Парето: 20% покупателей — 80% дебиторской задолженности).

Однако, в действительности все гораздо интереснее. В частности, одной из особенностей является то, что многие компании имеют в своем составе несколько юридических лиц, и наши должники — не исключение. Представим себе небольшой холдинг (назовем его «Главторг»), состоящий из торгового дома (ООО «Торговый дом»), сети магазинов розничной торговли (ООО «Сеть магазинов») и управляющей ). Предположим, что каждое из юридических лиц холдинга является покупателем нашей продукции и имеет дебиторскую задолженность. Размер долга у каждого из юридических лиц Главторга не настолько велик, чтобы привлечь наше внимание. Однако в целом по холдингу может оказаться достаточно внушительная цифра, которая заслуживает того, чтобы с ней поработали.

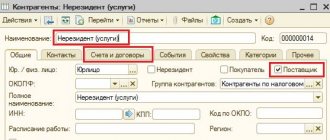

В «1С:Предприятии 8.0» есть возможность указать для каждого контрагента головную организацию (обозначив тем самым принадлежность контрагента к холдингу), и далее формировать необходимую аналитическую отчетность в разрезе холдингов. Эта возможность показана на Рисунках 3 и 4.

Таким образом, получив отчет о дебиторской задолженности, сгруппированный по головным контрагентам, мы увидели, что должники Заря и Искра действительно дают 80% суммы, а вот оставшаяся часть задолженности вовсе не «размазана» по остальным контрагентам, а приходится, главным образом на Торговый центр Снежинка. На торговый , представленный несколькими юридическими лицами, приходится 13,45 % «дебиторки».

Заметим, что группировка информации в отчетах по головным контрагентам как раз и относится к числу тех возможностей «1С:Предприятия 8.0», о которых знают не все пользователи системы.

Это много или мало ? Подсчитали, прослезились…

Получив суммы дебиторской задолженности (в целом и по каждому должнику), попробуем сделать выводы относительно этих цифр. Первое, что нам понадобится, это — сравнение с предыдущими периодами. Только проанализировав динамику изменения дебиторской задолженности за определенный (желательно длительный) период времени, мы сможем оценить, насколько хороша или плоха ситуация на сегодняшний день.

На Рисунке представлен отчет, в котором сравниваются суммы дебиторской задолженности по состоянию на три разные даты — 1 августа 2005 года, 1 февраля 2005 года (полгода назад) и 1 февраля 2004 года (полтора года назад). В качестве эталонного периода времени (того, с которым будет проводиться сравнение двух других) выбрана наиболее ранняя из трех дат — 1 февраля 2004 года. Два других периода сравниваются с эталонным.

Отчет сформирован в валюте управленческого учета (в нашем примере — USD) и детализирован по контрагентам. Такая детализация дает возможность посмотреть динамику изменения объема «дебиторки» в течение периода времени по каждому интересующему нас должнику в отдельности. В нашем случае вызывает тревогу дебитор «Заря», сумма долга которого резко возросла за последние полгода. Незначительный рост задолженности (на 21,056 % — по сравнению с февралем прошлого года) наблюдается у индивидуального предпринимателя Боброва А.П. Почти полностью (на 99,983 %) погасила свою задолженность «Нева ТД». Нижние восемь строк отчета — контрагенты, чья задолженность возникла относительно недавно — в период с февраля по июль текущего года, т.к. ни на 1 февраля текущего года, ни на 1 февраля прошлого года «дебиторки» по ним не существовало. Это — относительно «свежая» задолженность.

В целом из отчета следует, что за последние полтора года объем дебиторской задолженности покупателей и заказчиков перед компанией вырос с 13 421, 65 USD до 93 310, 83 USD. В процентном соотношении рост составляет 595 % (то есть задолженность выросла почти в 7 раз). Является ли нормальной такая ситуация ? Да, эта ситуация может считаться нормальной, если за анализируемый период объем выручки компании тоже вырос в 7 раз. Вообще говоря, объем дебиторской задолженности гораздо интереснее оценивать не сам по себе, а в соотношении с объемом выручки компании. Рассчитывается этот показатель путем деления суммы дебиторской задолженности на конец периода на сумму выручки за период, и выражается в процентах. Посмотрим, каково значение показателя в нашем случае. Расчет показателя представлен на Рисунке 6. Значение показателя составляет более 70%. Многие компании считают нормой значение показателя в пределах 10%. С этой точки зрения, наши 71, 55 % — величина катастрофическая, и, безусловно, компания должна предпринять какие-либо действия, направленные на сокращение объема дебиторской задолженности. А для этого необходимо разобраться в причинах такого объема, и далее мы будем формировать в «1С:Предприятии 8.0.» ряд аналитических отчетов, которые помогут нам в этом.

Но прежде чем пойти дальше, давайте вернемся к Рисункам 5 и 6 и рассмотрим, каким образом мы смогли получить в «1С:Предприятии 8.0.» отчеты именно такого вида (подозреваю, что не для всех пользователей «1С:Предприятия 8.0» это очевидно).

Как мы получили нужные цифры в нужном виде или несколько слов о подсистеме «Бюджетирование»

Представленные на Рисунках 5 и 6 отчеты в действительности получены из подсистемы «Бюджетирование». Подсистема входит в состав основного решения на платформе «1С:Предприятие 8.0» — «Управление производственным предприятием» (сокращенно «УПП»). Комплексное решение «УПП» содержит несколько подсистем : управление производством, управление продажами, управление закупками, управление денежными средствами, бюджетирование, управление персоналом, управление оборудованием, бухгалтерский учет, МСФО. Не всегда целесообразно внедрять абсолютно все подсистемы, и потому решение о том, какие именно возможности УПП будут использоваться компанией, принимается индивидуально в каждом конкретном случае, в зависимости от специфики деятельности компании и целей внедрения информационной системы на основе «УПП». Решение о внедрении подсистемы «Бюджетирование», как правило, принимается на основании того обстоятельства, что главной возможностью подсистемы является составление бюджетов. Однако, давайте посмотрим, что еще умеет подсистема «Бюджетирование» в части формирования управленческой отчетности. С помощью подсистемы «Бюджетирование» возможно :

- Сформировать прогнозный баланс и ряд других прогнозных форм, с учетом различных вариантов (сценариев) будущего финансового состояния компании, провести анализ прогнозных данных (Рисунок 7),

- Получить управленческий баланс и другие финансовые отчеты по фактическим данным за выбранный период, провести финансовый анализ данных и сравнение прибыли с другим периодом (Рисунок 7),

- Сравнить между собой два и более бюджета (в целом и постатейно) на различные периоды времени, сравнить между собой разные варианты (сценарии) бюджетов на один и тот же период,

- Провести план-фактный анализ, выявить отклонения факта от плана (в абсолютных величинах и в процентах),

- Провести сравнение фактических данных нескольких периодов,

- Выполнить расчет показателей произвольного вида (по формулам, которые задает пользователь системы), на основе плановых (бюджетных) или фактических данных.

Для получения данных о суммах дебиторской задолженности на три различные даты и сравнения сумм между собой (Рисунок 5) нам пригодился отчет подсистемы «Бюджетирование», который называется «Сравнительный анализ остатков на счетах бюджетирования». В настройках параметров формирования отчета (вызывается нажатием кнопки «настройка», расположенной в верхней панели отчета), указываем вид данных и даты на вкладке «общие» так, как показано на Рисунке 8.

Далее на вкладке «Отбор» необходимо указать «Счет», «равно», затем выбрать из предложенного списка счет с наименованием «Задолженность покупателей, текущая».

Чтобы получить в отчете детализацию по контрагентам-дебиторам, на вкладке «Группировки» добавляем группировку «Контрагент». Сделав все вышеописанные настройки и нажав кнопку «Сформировать», мы получим отчет именно в таком виде, как на Рисунке 5. Безусловно, в оперативном контуре системы «1С:Предприятие 8.0» (в частности, в подсистеме «управление продажами») тоже можно получить информацию о дебиторской задолженности, причем в самых различных аналитических разрезах. Но для красивого сравнения данных нескольких периодов «одной кнопкой» лучше подходят возможности, предоставляемые подсистемой «Бюджетирование».

Теперь вернемся к Рисунку 6. Форма, представленная на рисунке, тоже получена посредством подсистемы «Бюджетирование», а конкретно — с помощью так называемых «финансовых расчетов». Финансовые расчеты — гибкий инструмент в системе «1С:Предприятие 8.0», которые позволяет пользователю системы строить финансовые отчеты произвольного вида. Пользователь системы самостоятельно задает структуру финансового расчета — указывает, какие строки и показатели будут присутствовать в отчете, и по каким формулам будут рассчитаны значения этих показателей (Рисунок 9). При этом в финансовый расчет можно «вытащить» данные как из подсистемы «бюджетирование», так и из других подсистем — например, «управление производством» или «управление персоналом». Главное здесь — знать, откуда взять необходимые данные, а собственно само написание формул — дело совсем несложное. В нашем примере мы взяли данные из подсистемы «бюджетирование», поскольку все фактические данные (в том числе — и данные о выручке за период и дебиторской задолженности на конец периода) в нашем случае находят отражение в этой подсистеме.

Погружаемся в аналитику

Итак, пришло время заняться изучением причин дебиторской задолженности. Для того, чтобы сделать предположения относительно причин «дебиторки», мы попробуем «покрутить» эти цифры в различных аналитических разрезах. Только проанализировав одну и ту же ситуацию (цифру, проблему) с нескольких разных сторон, можно сделать относительно правильные выводы. С каких сторон мы можем посмотреть «дебиторку» в информационной системе «1С:Предприятие 8.0» ? Её можно посмотреть, как минимум, в следующих аналитических разрезах :

- По контрагентам-дебиторам (мы это уже сделали в самом начале).

- По интервалам возникновения задолженности.

- По договорам, заключенным с контрагентами-дебиторами.

- По видам договоров.

- По заказам (заявкам).

- По видам заказов (заявок).

- По типам контрагентов (в разрезе тех типов классификаций, которые приняты в компании), например по географическим регионам местонахождения контрагентов.

- По менеджерам, которые отгружали продукцию (товары, услуги) контрагентам-дебиторам.

- По основным менеджерам контрагентов-дебиторов.

- По подразделениям компании.

На Рисунке представлен отчет, дающий информацию о дебиторской задолженности по интервалам возникновения. Обратим внимание на то, что величины интервалов (количество дней), по которым группируются суммы в отчете, не жестко заданы программой, а вводятся непосредственно пользователем системы. Причем Вы можете вводить и хранить в системе несколько вариантов одновременно, а при формировании отчета — выбирать нужный вариант.

Эта возможность наглядно проиллюстрирована на Рисунке 11 — при формировании отчета мы ввели новый вариант интервалов (месяц, квартал, год, более года) и тут же получили данные о дебиторской задолженности в разрезе этих сроков.

Как показывает практика, вероятность возврата задолженности дебитором тем больше, чем меньше срок возникновения этой задолженности. Конечно, могут быть исключения, но в любом случае, при равных усилиях, затрачиваемых компанией на возврат долга, «свежие» долги обычно возвращаются с гораздо большим успехом.

Сделаем небольшой расчет, основанный на этом предположении. Оценим шансы получения долга сроком не более 30 дней в 90%, от 31 до 90 дней — в 80%, от 90 дней до 1 года — 60%, а свыше 1 года — всего в 20%. Результаты расчета представлены на Рисунке 12. Из них следует, что в первую очередь целесообразно поработать с контрагентом «Искра», во вторую — с «Зарей» и «Свежим ветром». А задолженность таких организаций, как «Мир Света», «Главспецстрой» и «Нева ТД» имеет смысл просто списать. Расстановка приоритетов необходима, ведь ресурсы, которые может выделить компания на работу с дебиторами, не бесконечны. (В самом деле, не могут же все сотрудники компании с утра до вечера заниматься только этим вопросом).

Описанный выше расчет и выводы, которые мы по нему сделали — лишь один из примеров того, каким образом можно использовать отчетность, формируемую в «1С:Предприятии 8.0», для анализа и принятия решений.

Следующий вопрос, который мы рассмотрим — анализ дебиторской задолженности в разрезе договоров и заказов.

Анализ дебиторской задолженности в разрезе договоров и заказов (заявок) покупателей

Вообще говоря, информацию о дебиторской задолженности в разрезе договоров и заказов покупателей в «1С:Предприятии 8.0» можно получить из несколько видов отчетов, а именно : «Взаиморасчеты с контрагентами», «Задолженность по контрагентам», «Дебиторская задолженность-диаграмма», кроме того, подойдут также некоторые универсальные формы. Тем не менее, мы умышленно далее будем пользоваться только одним отчетом «Задолженность по контрагентам», благодаря чему изучим возможности системы в части различных группировок и отборов данных. Иными словами, мы посмотрим, как на основании одного и того же шаблона отчета, можно получить несколько различных форм.

Начнем с того, что в любой отчет можно включать не всю информацию, а только — удовлетворяющую определенному критерию (или нескольким критериям). Что мы сейчас и сделаем, отобрав в отчет по договорам только те договоры, которые заключены с четырьмя конкретными организациями-дебиторами — «Заря», «Снежинка Торговый центр», «Свежий ветер» и «Морозко». Для этого в условиях отбора по контрагенту в верхней части отчета укажем тип условия — «В списке» и далее добавим в список тех контрагентов, которые нас интересуют.

Группировка данных в отчетах может выполняться как по вертикали (по строкам), так и горизонтально (по колонкам).

В нашем случае группировка по горизонтали выполнена по контрагентам, а по вертикали — по договорам контрагентов.

Таким образом, мы получили красивый отчет о дебиторской задолженности в разрезе договоров, заключенных с покупателями и заказчиками.

Теперь предположим, что в компании существуют несколько видов договоров, которые отличаются друг от друга условиями оплаты покупателя за отгруженную продукцию. Логично было бы проанализировать, а по каким именно видам договоров чаще возникает задолженность ?

Такая возможность в системе есть. Договоры в «1С:Предприятии 8.0» можно разделять по видам, используя, например, аналитический признак «Вид взаиморасчетов».

Далее в отчете «Задолженность по контрагентам», достаточно сгруппировать данные по этому аналитическому признаку, и мы незамедлительно получим ответ на свой вопрос.

Отчет о дебиторской задолженности, сгруппированной по видам договоров, представлен на Рисунке 17.

Что следует из отчета ? А следует то, что дебиторская задолженность в компании существует только по двум видам договоров. Первый — договоры, которые предполагают оплату покупателя непосредственно по факту отгрузки продукции. Второй вид — это договоры, оплата по которым осуществляется покупателем один раз в месяц последнего числа, за отгруженную в течение месяца продукцию.

При этом по первому виду договоров задолженность значительно больше, чем по второму. Возможно, компании следует пересмотреть условия договоров с оплатой по факту отгрузки, раз именно по ним возникает задолженность в значительных объемах ? А, возможно, имеет смысл и вовсе больше не заключать таких договоров, а работать со своими контрагентами на каких-то других условиях, уменьшая таким образом вероятность возникновения «дебиторки» в будущем. Хотя, откровенно говоря, глядя на наш отчет, совсем не очевидно, что причина всех бед кроется именно в договорах.

В связи с этим, имеет смысл, можно «копнуть» еще глубже и посмотреть, по каким именно заказам (заявкам) возникла задолженность. Отмечу, что такая возможность в системе существует только в том случае, если в договорах выбран признак ведения взаиморасчетов «по заказам», а не «по договору в целом».

Для получения информации о «дебиторке» воспользуемся все тем же отчетом «Задолженность контрагентов», но на этот раз в настройке отчета установим две группировки по строкам — «Контрагент» и «Сделка». Под «сделками» в данном случае как раз понимаются заказы покупателей.

Контрагент «Морозко» не оплатил нам два заказа, у «Снежинки» и «Свежего ветра» по одному неоплаченному заказу. А долг контрагента «Искра» мы, к сожалению, не сможем детализировать по заказам. Именно по вышеназванной причине — в договоре с «Искрой», по которому возник долг, установлен признак ведения взаиморасчетов «по договору в целом».

Далее можно провести еще более глубокий анализ заказов по различным критериям, группируя заказы по подразделениям компании, ответственным сотрудникам и любой другой информации, которая присутствует в заявках покупателей. Или даже не присутствует. Например, поставим своей задачей выяснить, не связаны ли каким-либо образом задержки в оплатах покупателей с качеством продукции компании. Для выполнения этой задачи мы предполагаем сделать следующее: на основании опроса покупателей указать непосредственно в заказах, как оценивает покупатель качество отгруженной по заказу продукции, а затем — сгруппировать все заказы, по которым есть «дебиторка», по этим оценкам. А после этого соотнести полученную информацию с суммами дебиторской задолженности по заказам.

Однако, открыв документ «Заказ покупателя» в «1С:Предприятии 8.0» мы не обнаружим в нем такого поля (реквизита), в который можно было бы ввести информацию об оценке покупателем качества продукции по заказу. Означает ли это, что наша задача невыполнима? Вовсе нет. В «1С:Предприятии 8.0» возможно добавлять в документы (и не только в документы) любые дополнительные реквизиты, называемые «свойствами». Воспользовавшись такой замечательной возможностью, мы придумали новое свойство, которое назвали «Оценка покупателей качества продукции по заказу» и даже задали для него возможные варианты значений «Удовлетворительно», «Неудовлетворительно».

После того, как мы указали в заказах, как оценивает покупатель качество отгруженной продукции, стало возможным получение отчета о дебиторской задолженности следующего вида — см. Рисунок 20 (на рисунке показан как сам отчет, так и его настройка в части группировок данных):

Как следует из отчета, неплатежи покупателей вряд ли вызваны претензиями к качеству продукции компании. Только в одном случае (заказ на сумму 1 625,00 USD покупателя «Морозко») покупатель явно не удовлетворен качеством продукции, что, безусловно, может являться причиной неоплаты покупателем данного заказа. По остальным заказам такой вывод сделать нельзя.

Так почему же они не платят?

Так почему же они не платят? Можно, конечно, опросить самих дебиторов, отразить результаты опроса в «1С:Предприятии 8.0», а затем построить отчет по заказам, сгруппированный по причинам задержки платежей. Например, в таком виде (Рисунок 21):

Конечно, не всегда можно получить объективные данные путем опроса, однако в нашем примере (Рисунок 21), есть над чем задуматься. Почти в половине случаев дебиторы назвали причиной неоплаты договоренность об отсрочке платежа с менеджером по продажам, в то время как условиями договоров с покупателями отсрочки вроде бы предусмотрены не были. Разобраться с тем, какие именно сотрудники проявляют не совсем уместную инициативу, поможет отчет, сгруппированный по реквизиту «Ответственный» документа «Заказ покупателя» (предполагается, что именно тот сотрудник, который указан как ответственный, и работал с данной заявкой покупателя).

Подводя небольшой итог вышеизложенному, отметим, что вариантов построения аналитической отчетности в «1С:Предприятии 8.0» — чрезвычайно много. В нашем примере мы практически все время работали с одним-единственным типом отчета «Задолженность контрагентов», да и то далеко не исчерпали все его возможности. В «1С:Предприятии 8.0» (если говорить о комплексном решении «Управление производственным предприятием») более ста типов форм управленческой аналитической отчетности, кроме того есть несколько универсальных форм («остатки и обороты», «список\кросс-таблица», «диаграмма универсальная»), а также специальное средство «консоль отчетов», позволяющее сделать произвольную выборку данных из системы. Благодаря этому, компании, использующие «1С:Предприятие 8.0», получают в свое распоряжение мощный аналитический инструмент, полезный в для всех подразделений компании. Если научиться им грамотно пользоваться. А это вовсе не так уж сложно, как может показаться на первый взгляд.

Возвращаясь к нашему примеру по теме «дебиторская задолженность», в заключении рассмотрим еще один небольшой вопрос. Очень хочется знать, когда же наши дебиторы планируют погасить свои долги?

Каким образом в «1С:Предприятии 8.0» можно получить данные о планируемых поступлениях денежных средств от покупателей

Подсистема «Управление денежными средствами», входящая в состав решения «1С:Предприятие 8.0. Управление производственным предприятием», дает возможность планировать поступления денежных средств от покупателей, отражать фактические оплаты и соотносить факты с планами.

На Рисунке показан пример отчета «Планируемые поступления денежных средств». Отчет построен в разрезе контрагентов. По сути, представленная форма — это и есть план-фактный анализ поступления средств от покупателей. В колонке «приход» содержится информация о том, какую сумму мы планируем получить от покупателя в данном периоде (в нашем примере — это 3 квартал 2005 года). В колонке «расход» отражаются фактические поступления денежных средств от покупателей за тот же период. В колонках «начальный остаток» и «конечный остаток» мы можем видеть, сколько из запланированных поступлений осталось оплатить покупателю (на начало и на конец периода соответственно, в нашем примере — 01.07.2005 и 30.09.2005). Если же в колонках «начальный остаток» и «конечный остаток» содержится сумма со знаком «минус», то она показывает, насколько фактическая оплата покупателем превзошла запланированную.

Отчет «планируемые поступления денежных средств», может быть детализирован по заказам покупателей, договорам, подразделениям, конкретным датам планируемых и фактических оплат, валютам, типам платежей и т.д. — минимальный список возможных вариантов представлен на Рисунке.

Таким образом, сформировав отчет «Планируемые поступления денежных средств», с нужной аналитикой и за нужный интервал времени (или на текущий момент времени), мы сможем посмотреть, от кого и за что мы ожидали (или ожидаем в настоящий момент) поступления денежных средств. Конечно, всю эту информацию мы получим при условии, что планируемые платежи регистрируются в информационной системе.

Помимо регистрации в системе планируемых платежей от покупателей, можно настоятельно рекомендовать также регистрацию событий (переговоров) с покупателями о возврате дебиторской задолженности. Хранение таких данных в системе позволит на их основе регулярно проводить анализ того, какие усилия прикладывают сотрудники компании для возврата дебиторской задолженности (а сравнивая объем переговоров и сумму возвращенной компании задолженности — еще и оценивать то, каков результат этих усилий). Пример того, как в «1С:Предприятии 8.0» можно регистрировать переговоры с дебитором, приведен на Рисунке 25.

Подведем итоги

Итак, на примере работа с дебиторской задолженностью, мы ознакомились с некоторыми возможностями программной системы «1С:Предприятие 8» в части формирования управленческой отчетности.

Очевидно, что эта система действительно может стать реальным помощником в ежедневной работе аналитиков и руководителей всех уровней в современной российской компании. В основе построения управленческой отчетности в «1С:Предприятии 8.0» лежат более ста типов шаблонов отчетов, охватывающих несколько контуров — управление производством, оборудование, закупки, логистика, управление складскими запасами, продажи и CRM, управление персоналом, управление финансами: бюджетирование, управленческий учет, российская бухгалтерия и МСФО. Каждый из шаблонов может, в свою очередь быть гибко настроен самим пользователем отчета под конкретные задачи. Однако, нельзя не заметить, что столь могучий инструмент требует и адекватных усилий на его изучение, поскольку не все возможности системы просты и понятны с первого взгляда. Для погружения в тему «Управленческая отчетность в «1С:Предприятии 8» можно рекомендовать посещение офиса центр кт для ознакомления с по 1с.

Результат обучения будет заметен — компания откроет для себя новые возможности анализа своей деятельности, помогающие вовремя принимать необходимые управленческие решения. Кроме того, хорошо изучив программную систему, компания обеспечивает себе относительную независимость от консультантов.

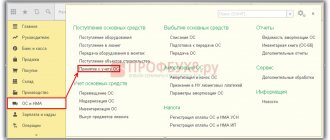

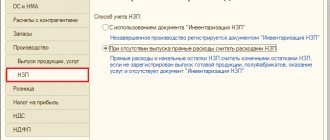

Оформление списания в «1С:Бухгалтерии 8», ред. 3.0

Далее оформляется «Приказ о проведении инвентаризации» и «Акт инвентаризации расчетов». В «1С:Бухгалтерии 8», ред. 3.0, это отражается так. В левом верхнем углу нужно нажать желтую иконку со стрелкой и открыть основное меню, в выпадающем списке выбрать «Все функции». В открывшемся окне выбрать раздел «Документы» и выбрать требуемую форму («Акт инвентаризации расчетов»).

В акте в поле «Дебиторская задолженность» выбирается контрагент и сумма долга, в поле «Счета расчетов» отмечаем нужные, в графу «Проведение инвентаризации» заносятся данные о приказе: номер и дата документа базы и причина (например, ликвидация контрагента), во вкладке «Инвентаризационная комиссия» указываются выбранные председатель и члены комиссии.

Далее распечатываются приказ (форма ИНВ-22) и акт (форма ИНВ-17).

На основании акта заполняется «Справка инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами». В справке указываются документы, подтверждающие задолженность (товарные накладные, акты выполненных работ, оказанных услуг).

После проведения этих мероприятий выпускается приказ о списании дебиторской задолженности (в связи с невозможностью взыскания). Приказ оформляется в свободной форме. В нем указываются данные об организации/предпринимателе-должнике, документы, подтверждающие наличие задолженности, ее размер и период образования (договор, первичная документация, платежное поручение и выписка банка, заверенные банком), сумма списания. Обратите внимание, что платежное поручение и выписку банка, заверенные электронно, для суда следует заверить живой печатью и подписью в банке.

Далее в программе оформляется корректировка долга. Она находится во вкладке «Продажи» в колонке «Расчеты с контрагентами».

В корректировке выбираем вид операции «Списание задолженности» и в поле «Списать» выбираем подходящий пункт. Во вкладке «Задолженность покупателя…» выбираем контрагента и сумму задолженности, а во вкладке «Счет списания» – счет 91.02 и в расходах – «Списание дебиторской (кредиторской) задолженности».

Если имеется резерв по сомнительным долгам, то сумма списывается за его счет. При превышении суммы долга над суммой резерва остаток идет на расходы по счету 91.02.

Если есть возможность взыскать долг в будущем, то он учитывается 5 лет на забалансовом счете 007 в разрезе контрагентов.

При невозможности взыскать долг – умер ИП, организация ликвидирована и прочие варианты, в приказе о списании нужно указать, что задолженность не будет учитываться на счете 007 и по какой причине.

В итоге, после проведения всех мероприятий у вас на руках будет пакет документов:

- приказ о проведении инвентаризации;

- доверенности на сторонних физлиц – членов комиссии (если они есть);

- акт инвентаризации расчетов;

- справка инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами;

- приказ о списании задолженности;

- выписка из ЕГРЮЛ или ЕГРИП о ликвидации организации, исключении ИП из реестра (если есть);

- решения суда.

Все эти документы, а также подтверждающие списанную задолженность, нужно хранить 5 лет.

При оформлении корректировки долга нужно учитывать, что при авансе поставщику в поле «Списать» нужно указать «Авансы поставщикам».

Что включить в соглашение?

В соглашении о новации долга нужно указать: сведения о первоначальных обязательствах (какие из них подлежат замене либо прекращению); ссылки на первичные документы, на основании которых образовалась задолженность (обратите внимание: только акта сверки задолженности в качестве основания для новации недостаточно, т. к. непосредственно из него не возникают права и обязанности); первоначальный договор и способ исполнения обязательства. Кроме того, соглашение новации должно соответствовать нормам законодательства, предъявляемым к договору, которым определяется вновь возникающее обязательство. Например, при новации долга покупателя товаров (работ, услуг) в заем соглашение должно содержать существенные условия договора займа.

Если до момента заключения соглашения о новации долга нерадивого покупателя ему начислялись штрафы или неустойка, то в соглашении нужно отразить информацию о судьбе уже накопленных сумм санкций. В противном случае, в связи с прекращением первоначального обязательства по погашению долга прекратится и обязательство по начислению неустойки.

В договоре о новации можно либо предусмотреть условие о сохранении прав кредитора на получение начисленной к моменту заключения соглашения неустойки, либо увеличить сумму новируемого долга на сумму долга.

Что еще нужно знать

Ни в коем случае нельзя забывать о том, что списанная вами дебиторская задолженность еще целых пять лет должна быть отражена на забалансовом счете 007 с названием «Списанная в убыток задолженность неплатежеспособных дебиторов». Эта проводка отражается в «Бухгалтерии 8» на закладке учета, налогов и отчетности при обычном интерфейсе и на закладке операций при «Такси».

Плюс «Корректировку долга» можно использовать и для других операций, например, при взаимозачете. Этот же документ задействуется и для отображения передачи долга 3-му лицу.

Как видим, это один из весьма полезных и, что особенно важно, многофункциональных инструментов программы «1С:Бухгалтерия 8», существенно облегчающей такой непростой в наше время бухгалтерский учет. Хорошо, что в конфигурации содержится множество столь же ценных инструментов, помогающих нам правильно оформлять бизнес-операции.