Каждая компания должна вести учёт доходов, которые она выплачивает физическим лицам, учёт предоставленных налоговых вычетов, сумм удержанного и уплаченного НДФЛ. Подобный учёт необходимо вести в регистрах налогового учёта по НДФЛ. Формирование таких регистров позволяет оценить правильность начисления и перечисления налога.

Ранее таким регистром налогового учёта была налоговая карточка 1-НДФЛ. В 2021 году компании должны разработать регистры налогового учёта по НДФЛ самостоятельно, а также определить порядок отражения в них данных.

Поправки в отношении регистров налогового учёта по НДФЛ внесены в пункт 1 статьи 230 НК РФ Федеральным законом от 27.07.2010 № 229-ФЗ.

Вести регистры налогового учёта должны только налоговые агенты, т. е. только те организации и индивидуальные предприниматели, которые осуществляют выплаты физическим лицам, с которых необходимо удержать НДФЛ и перечислить его в бюджет.

Если в отношении отдельных видов доходов компания не является налоговым агентом, то ей и не нужно вести по таким выплатам налоговый регистр.

Не ведутся регистры налогового учёта по НДФЛ по доходам, полученным предпринимателями, нотариусами и адвокатами.

Форму налогового регистра организация должна разработать самостоятельно, причём опираться компании при разработке целесообразно на справку 2-НДФЛ. Взять из неё те сведения, которые будут необходимы и включить в регистр по НДФЛ. Таким образом можно «убить сразу двух зайцев», в регистре налогового учёта по НДФЛ будут сконцентрированы все те сведения, которые потом автоматически попадут в справку 2-НДФЛ.

Налоговые регистры по НДФЛ необходимо вести ежемесячно по каждому сотруднику с подведением нарастающих итогов с начала года. В статье 230 НК РФ перечислены те обязательные реквизиты, которые должен содержать налоговый регистр:

- сведения о работнике, он является в данном случае налогоплательщиком;

- статус налогоплательщика, поскольку от указанного статуса зависит та ставка по НДФЛ, которая применяется к доходам;

- вид, сумма и дата выплаты дохода;

- налоговые вычеты, которые применяются при исчислении НДФЛ;

- суммы НДФЛ, даты удержания и перечисления, реквизиты платёжных поручений.

Этот документ берётся за основу и затем используется не только для справки 2-НДФЛ, но и для расчёта 6-НДФЛ.

Настройка и применение вычетов по НДФЛ

Расчет НДФЛ зависит от настройки видов расчета (начислений), назначаемых сотруднику (меню: «Зарплата – Сведения о начислениях»). Кроме того, если какие-либо сотрудники имеют право на вычеты по НДФЛ, необходимо ввести по ним данные для расчета НДФЛ. Это можно сделать из справочника «Физические лица» (меню или вкладка «Кадры»), нажав кнопку «НДФЛ».

В открывшейся форме ввода данных для НДФЛ есть три закладки.

На закладке «Вычеты» вводятся данные о стандартных вычетах. Личный стандартный вычет с 2012 года не применяется, поэтому раздел «Право на личный стандартный вычет» можно не заполнять (однако, если будет производиться расчет зарплаты за прошлые периоды, этот раздел придется заполнить).

Если у сотрудника есть дети, на которых ему предоставляются стандартные вычеты, заполняется раздел «Право на стандартные вычеты на детей». В нем добавляется строка, указывается дата начала применения вычета, дата окончания (не обязательно), код вычета и количество детей. При выборе кода вычета открывается справочник «Вычеты по НДФЛ», из которого следует выбрать нужный. Вычеты на 1-го, 2-го, 3-го и последующих детей отличаются, поэтому, если детей несколько, может потребоваться несколько строчек.

Также, в случае применения вычетов, обязательно должен быть заполнен раздел «Применение вычетов» (внизу), где указывается организация и дата начала применения. Это связано с возможностью ведения в программе учета по нескольким организациям: для одного и того же сотрудника одна организация может быть основным местом работы (в ней вычеты предоставляются), а другая – местом работы по совместительству (в ней вычеты не предоставляются).

Справочник «Вычеты НДФЛ», из которого выбирается нужный вычет (справочник соответствует законодательству):

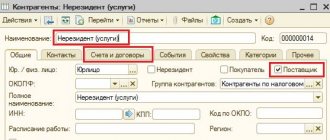

На закладке «Статус налогоплательщика» формы ввода данных по НДФЛ указывается статус (резидент, нерезидент и др.), от которого зависит ставка НДФЛ. По умолчанию установлено «Резидент»:

На закладке «Доходы на предыдущих местах работы» вводятся данные о доходах с начала текущего года, необходимые для применения вычетов по НДФЛ. То есть, эта закладка заполняется для сотрудников, имеющих право на стандартные вычеты, которые пришли на данное место работы не с начала года и предоставили справку о доходах за прошлые месяцы.

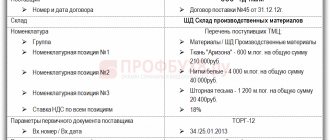

Если какие-либо сотрудники имеют право на имущественный вычет, вводится документ «Подтверждение права на имущественный вычет» (меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В документе указывается налоговый период (год), сотрудники, расходы, дающие им право на вычет, и другие данные из представленного работником уведомления ИФНС (например, проценты по кредитам). Зарегистрируем сотруднику Пономареву вычет 2000000 руб.:

При начислении сотруднику НДФЛ налогооблагаемая база будет уменьшена на указанную сумму вычета.

Исчисление НДФЛ

Исчисление НДФЛ автоматически происходит в документах начислений.

См. также НДФЛ: обзор главных законодательных новшеств 2021 года (из записи эфира от 26 декабря 2021 г.)

Расчет НДФЛ в межрасчетных документах

Расчет НДФЛ происходит в межрасчетных документах, таким как Отпуск, Больничный лист, Премия и т.д. В некоторых документах для автоматического расчета НДФЛ потребуется в реквизите Выплата установить значение С авансом или В межрасчетный период.

Например, в документе Отпуск сумма исчисленного налога на доходы физических лиц отображается на вкладке Основной отпуск в поле НДФЛ:

Посмотреть подробности расчета налога можно по кнопке Подробнее о расчете НДФЛ (пиктограмма зеленого карандашика рядом с суммой налога):

В межрасчетных документах, в которых можно проводить начисление сразу нескольким сотрудникам, таких как Премия, Разовое начисление суммы исчисленного налога отображаются в колонке НДФЛ.

Сотрудница Ромашкина М.Л. предоставила больничный лист с 17.01.2019 по 23.01.2019. Необходимо рассчитать сумму пособия по больничному листу и НДФЛ с него. Сотруднице предоставляется стандартный вычет на первого ребенка.

Введем документ Больничный лист:

Сумма начисленного пособия составила 3 291,47 руб. Других доходов в 2021 году еще не было, автоматически рассчитается НДФЛ:

Облагаемая база:

- 3 291,47 (Сумма дохода) – 1 400 (Стандартный вычет на ребенка) = 1 891,47 руб.

НДФЛ:

- 1 891,47 (Облагаемая база) * 13% (Ставка налога) = 245,89 = 246 руб.

Окончательный расчет НДФЛ

Окончательный расчет НДФЛ производится документами Начисление зарплаты и взносов и Увольнение.

В документах Начисление зарплаты и взносов и Увольнение производится автоматический расчет налога на доходы физических лиц на вкладке НДФЛ.

Двойным щелчком по сумме НДФЛ можно открыть форму подробного расчета НДФЛ по сотруднику:

Особенности расчета НДФЛ обусловленные законодательством

Расчет НДФЛ происходит в 1С 8.3 ЗУП в соответствии с действующим законодательством:

- с округлением до целых рублей;

- в разрезе физических лиц;

- нарастающим итогом с начала года.

Расчет НДФЛ в разрезе физических лиц

Это означает, что если сотрудник имеет несколько рабочих мест в организации, например, по основному месту работы и по внутреннему совместительству, то расчет НДФЛ будет происходить с учетом доходов по двум местам работы. В программе оба элемента справочника Сотрудники должны быть связаны с одним элементом справочника Физические лица.

Сотрудник Васильков В.В. трудится по основному месту работу в ООО «Ромашка» на должности бухгалтера в подразделении «Основное подразделение» с 25.10.2017. С 09.01.2019 он также принимается на работу в ООО «Ромашка» по внутреннему совместительству на должность специалиста отдела кадров, также в «Основное подразделение». Работа будет осуществляться на условиях неполного рабочего времени по 2 рабочих часа в день пять дней в неделю. Необходимо рассчитать заработную плату и НДФЛ Василькову В.В. за Январь 2021.

Введем документ Начисление зарплаты и взносов за Январь 2021 и заполним его. В документ попали оба рабочих места сотрудника Василькова В.В. На вкладке Начисления произошел расчет заработной платы:

По основному месту работы ему начислено 20 000 руб., по совместительству — 7 500 руб.

На вкладке НДФЛ налог рассчитался в общей сумме по физическому лицу.

Проверим расчет:

Общий доход Василькова В.В.:

- 20 000 (доход по основному месту работы) + 7 500 (доход по внутреннему совместительству) = 27 500 руб.

НДФЛ Василькова В.В.:

- 27 500 (общая сумма дохода) * 13% = 3 575 руб.

Расчет НДФЛ нарастающим итогом с начала года

Это означает, что при расчете НДФЛ всегда анализируется начисленный доход и исчисленный НДФЛ с начала года.

Сотрудник Черемухин Н.П. работает в ООО «Ромашка» с оплатой по окладу, равной за полный отработанный месяц 12 780 руб. Необходимо рассчитать НДФЛ сотрудника за Январь и Февраль 2021 года. Оба месяца отработаны полностью.

Введем документ Начисление зарплаты и взносов за Январь 2021. На вкладке Начисления рассчиталась заработная плата Черемухина Н.П. в размере 12 780 руб.

На вкладке НДФЛ произошел расчет налога в размере 1 661 руб.:

НДФЛ за Январь 2021:

- 12 780 (доход) * 13% = 1 661,4 = 1 661 руб. (после округления);

Введем документ Начисление зарплаты и взносов за Февраль 2021. На вкладке Начисления также рассчиталась заработная плата Черемухина Н.П. в размере 12 780 руб.

На вкладке НДФЛ сумма исчисленного налога 1 662 руб.:

Сумма исчисленного НДФЛ в Феврале 2021 получилась больше на 1 руб., чем сумма НДФЛ исчисленная в Январе 2021, при равных суммах дохода, потому что расчет произошел накопительным итогом с начала года.

Доход с начала года:

- 12 780 (доход за Январь 2019) + 12 780 (доход за Февраль 2019) = 25 560 руб.

НДФЛ исчисленный за 2021 год:

- 25 560 (дохода с начала года) * 13% = 3 322,8 = 3 323 руб. (после округления)

НДФЛ за Февраль 2021:

- 3 323 (НДФЛ исчисленный за 2021 год) — 1 661 (НДФЛ исчисленный в Январе 2019) = 1 662 руб.

Регистры, используемые в программе для учета по НДФЛ

Данные о доходах, исчисленном, удержанном налоге хранятся в базе в регистрах накопления.

Перечислим основные регистры:

- Учет доходов для исчисления НДФЛ — в этом регистре хранятся данные о полученном сотрудниками доходе для целей учета НДФЛ.

- Расчеты налогоплательщиков с бюджетом по НДФЛ — в регистре содержится информация об исчисленном налоге (записи с видом Приход) и удержанном налоге (записи с видом Расход).

- Расчеты налоговых агентов с бюджетом по НДФЛ — в данном регистре собирается информация об удержанном НДФЛ к перечислению в бюджет (записи с видом Приход) и перечисленном налоге (записи с видом Расход).

- Предоставленные стандартные и социальные вычеты (НДФЛ) — содержит информацию о предоставленных вычетах.

Просмотреть непосредственно записи регистров можно открыв регистр через Главное меню – Все функции – Регистры накопления, далее выбрать нужный регистр.

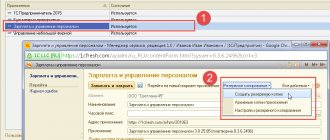

Можно просмотреть движения конкретного документа по регистрам прямо из формы этого документа. Для этого следует открыть документ и перейти в меню Главное меню — Вид – Настройка панели навигации формы. Откроется окно Настройка панели навигации:

В левой части формы расположены Доступные команды — список всех регистров, по которым может делать движения документ. В правой части Выбранные команды – список, отображающийся на панели навигации документа (по умолчанию этот список пустой и на панели не отображается). Перемещать команды между списками можно по кнопкам, расположенным между ними, либо просто двойным щелчком по наименованию регистра.

Если список Выбранные команды не пустой, вверху документа станет доступна Панель навигации.

Щелчком по ссылке с названием регистра можно посмотреть движения документа по этому регистру:

Начисление НДФЛ

Начисление НДФЛ производится ежемесячно тем же документом, который начисляет заработную плату: «Начисление зарплаты работникам».Он рассчитывает НДФЛ по каждому сотруднику, согласно введенным данным, и формирует проводку Дт 68.01 Кт 70, а также движения по регистрам учета НДФЛ. Результат проведения:

Существует возможность ручной корректировки НДФЛ и имущественных вычетов в самом документе «Начисление заплаты работникам». Для этого в нем нужно установить флаг «Корректировка расчета НДФЛ». На закладке «Начисления» можно редактировать суммы начислений, коды и суммы вычетов. Зарегистрируем для сотрудника Клименко вычет 5000 руб., связанный с убытком по операциям с ценными бумагами:

Если начисления или вычеты были отредактированы, необходимо перейти на закладку «НДФЛ» и нажать «Рассчитать». В нашем примере при расчете НДФЛ Клименко налогооблагаемая база уменьшилась на сумму вычета, налог рассчитан исходя из этого. Кроме того, видно, что Пономареву НДФЛ не начислен, так ранее для него был зарегистрирован имущественный вычет на сумму, превышающую месячный доход. Также на этой закладке можно редактировать непосредственно суммы начисленного налога:

В случае необходимости в программе можно зарегистирировать перерасчет НДФЛ и возврат НДФЛ с помощью одноименных документов (доступны через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ»).

Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

Счёт 68 бухгалтерского учета — это активно-пассивный счет «Расчёты по налогам и сборам», представляет собой общие сведения по расчётам с бюджетами по налогам и сборам, уплачиваемых предприятием, и налогам своих работников.

Счет 68 в бухгалтерском учете

Счет 68 кредитуется на суммы, согласно налоговым декларациям или расчетам в корреспонденции:

- Счетом 99 — на сумму начисленного налога на прибыль;

- Счетом 70 — на сумму НДФЛ;

- Счетами 20, 25, 26, 44 — на суммы местных налогов, транспортный налог, на имущество и т.д.;

- Счетами 90.3, 91.2, 76.АВ — при начислении НДС за отчетный квартал;

- Счетом 51 — при получении из бюджета излишне уплаченного налога.

По дебету счета учитываются суммы налогов, фактически перечисленные в бюджет, в том числе суммы НДС, списанные с 19 счета.

Субсчета 68 счёта «Расчёты по налогам и сборам»

Субсчета по счёту 68 используются по налогам и сборам, которые уплачивает компания, в зависимости от выбранной ей сферы деятельности и налогового режима. При этом на каждый вид налогов открывается отдельный субсчет:

Также могут быть открыты дополнительные субсчета по 68 счёту:

- 68.11 — ЕНВД;

- 68.12 – УСН;

- 68.13 – Торговый сбор.

Типовые проводки

Основные проводки по данному счёту представлены в таблице:

Получите 267 видеоуроков по 1С бесплатно:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 68 | 19 | Суммы налогов, фактически перечисленные в бюджет + НДС | Платёжное поручение |

| 68 | 50/51,52,55 | Оплата задолженности по налогам наличными или через банк | Платёжное поручение |

| 70/75 | 68 | Удержан НДФЛ с доходов работников или учредителей | Расчётная ведомость |

| По суммам расчётов по взносу в бюджеты | |||

| 99 | 68 | Отражается налог на прибыль | Справка-расчёт |

| 70 | 68 | Отражаем сумму начисленного НДФЛ | Расчётная ведомость |

| 90 | 68 | Отражаем НДС, акцизы, косвенные налоги | Бухгалтерская справка |

| 91 | 68 | Отражаем финансовые результаты (операционные расходы) | Справка-расчёт/Акт о приёмке-передаче |

Пример 1. Проводки по субсчёту 68.01 «НДФЛ»

Допустим, по итогам месяца в ООО «Осень» бухгалтер начислил налог на доходы физических лиц по зарплате сотрудников в размере 107 256 руб. Также учредителям были выплачены дивиденды, сумма налога составила 65 123 руб.

Проводки по начислению НДФЛ по счету 68:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 70 | 68.01 | 107 256 | Начислен НДФЛ по зарплате | Расчётная ведомость |

| 75.02 | 68.01 | 65 123 | Начислен НДФЛ по дивидендам | Налоговая карточка по НДФЛ, бухгалтерская справка |

| 68.01 | 51 | 107 256 | Перечислен НДФЛ по зарплате в бюджет | Платёжное поручение |

| 68.01 | 51 | 65 123 | Перечислен НДФЛ по дивидендам в бюджет | Платёжное поручение |

Пример 2. Проводки по субсчёту 68.02 «НДС»

В ООО «Лето» по итогам 2-го квартала (основная деятельность):

- начислен НДС в размере 78 958 руб.;

- Восстановлен НДС, принятый к вычету (аванс) в предыдущем квартале в размере 36 695 руб.;

- НДС от продажи ОС составил 7 959 руб.

Бухгалтер ООО «Лето» начисление НДС отразил следующими проводками:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.03 | 68.02 | 78 958 | Начислен НДС (реализация) | Бухгалтерская справка |

| 76 аванс | 68.02 | 36 695 | НДС восстановлен | Книга продаж |

| 91.02 | 68.02 | 7 959 | Начислен НДС (ОС) | Акт о приёмке-передаче |

| 68.02 | 51 | 123 612 | Налог перечислен в бюджет | Платёжное поручение |

Пример 3. Проводки по субсчёту 68.04 «Налог на прибыль»

Для учёта расчётов по налогу на прибыль с бюджетом применяют субсчёт 68.04.01, а для расчёта налога — безсальдовый субсчёт 68.04.02, который закрывается на сч.68.04.01 по итогам периода.

//www.youtube.com/watch?v=n7vq_Z5fbHs

Налог на прибыль исчисляется нарастающим итогом, учитывая авансы отчётных периодов: квартал, 06 и 09 месяцев и по результатам налогового периода — календарного года.

Допустим, по итогам отчётного периода, квартала, ООО «Весна» получила прибыль, налог с которой составил 310 000 руб. и был перечислен в бюджет.

Бухгалтером ООО «Весна» сформированы следующие проводки по субсчёту 68.04 «Налог на прибыль»:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68.04.02 | 310 000 | Начислена сумма налога на прибыль | Справка-расчёт |

| 68.04.01 | 51 | 310 000 | Сумма налога перечислена в бюджет | Платёжное поручение |

Источник: //BuhSpravka46.ru/buhgalterskiy-plan-schetov/schet-68-v-buhgalterskom-uchete-provodki-subscheta-primeryi-dlya-chaynikov.html

Уплата НДФЛ

Выплата НДФЛ, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».

Если мы хотим, чтобы суммы перечисленного НДФЛ отражались в Справках 2-НДФЛ и в регистре налогового учета, необходимо вводить документ «Перечисление НДФЛ в бюджет РФ» (меню: «Зарплата»). В этом документе данные о платеже (дата, сумма, реквизиты платежного поручения) заполняются вручную. Затем по кнопке «Заполнить» происходит автоматическое заполнение физ. лицами, получившими доходы, и распределение суммы платежа между ними. Для автоматического заполнения необходимо, чтобы «Перечисление НДФЛ в бюджет» шло по времени после документа по выплате зарплаты. Кроме того, у физ. лиц должны быть заполнены ИНН, адреса, паспортные данные. Документ формирует движения по регистру расчетов налоговых агентов с бюджетом по НДФЛ, имеет печатную форму «Реестр перечисленных сумм».

Удержание НДФЛ

Удержание НДФЛ в программе ЗУП 3.1 выполняется при выплате дохода документами Ведомость: Ведомость в банк, Ведомость в кассу, Ведомость на счета и Ведомость через раздатчика.

Суммы удержанного НДФЛ отражаются в колонке НДФЛ к перечислению:

НДФЛ к перечислению заполняется суммами исчисленного, но еще не удержанного НДФЛ по документам, по которым проходит выплата.

По кнопке Изменить налог в шапке табличной части можно посмотреть подробности об удержанном НДФЛ: Дату получения дохода, Ставку, Документ-основание и др.

Открыть эту форму также можно дважды щелкнув мышью по колонке суммой НДФЛ.

Если корректируется сумма выплаченного дохода, например, при частичной выдаче начисленных сумм, то удержано должна быть сумма налога, пропорционально выплаченной сумме дохода. После корректировки сумм в колонке К выплате следует нажать кнопку Обновить налог.

При выплате заработной платы за январь 2021 года в ООО «Ромашка» не хватило денежных средств для полной выдачи заработной платы. Было принято решение выдать 50% заработной платы. Необходимо отразить в ЗУП выплату 50% заработной платы, а также удержание НДФЛ пропорционально выплаченным суммам.

Вручную скорректируем суммы в колонке К выплате. При этом, делать корректировку желательно внутри расшифровки суммы К Выплате по документам-основаниям. Расшифровка открывается по кнопке Изменить зарплату или по щелчку по ячейке справа от суммы.

Скорректируем сумму в строке, где Документ основание – Начисление зарплаты и взносов:

Аналогичным образом скорректируем суммы по другим сотрудникам. Графа НДФЛ к перечислению при этом автоматически не пересчитается.

Чтобы суммы НДФЛ пересчитались необходимо нажать кнопку Обновить налог. Кнопка Обновить налог выполняет обновление налога только по выделенным строкам документа. Чтобы обновить налог сразу по всем строкам документа, можно выделить все строки при помощи комбинации клавиш <Ctrl + A>, а затем нажать кнопку Обновить налог.

Отчетность по НДФЛ

Документ «Справка 2-НДФЛ для передачи в ИФНС» доступен через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладку «Зарплата». По кнопке «Заполнить» документ автоматически заполняется физическими лицами, получавшими доход. По каждому физ. лицу отображаются суммы полученных доходов и исчисленных, удержанных, перечисленных налогов. Суммы доступны для изменения вручную. На закладке «Личные данные налогоплательщика» можно отредактировать паспортные данные и адрес физ. лица. Документ имеет печатную форму «2-НДФЛ», а также позволяет сохранить данные в виде файла на диск для передачи в ИФНС в электронном виде.

Необходимо, чтобы у всех физических лиц были заполнены коды ИНН, адреса регистрации и сведения о документе, удостоверяющем личность, только тогда станет возможной печать 2-НДФЛ и запись данных в виде файла на диск.

Чек-лист: 9 шагов проверки ведения учета в «1С:Зарплата и управление персоналом», ред. 3.1

Даже у самого внимательного и аккуратного бухгалтера могут возникнуть несоответствия в базе. Специалист линии консультаций Анастасия Черемных подготовила чек-лист по проверке ведения учета в ЗУП 3.1, который поможет избежать ошибок или заранее исправить их.

Анастасия обозначила основные моменты, на которые стоит обратить внимание. Исправление выявленных несоответствий решается в каждом конкретном случае индивидуально.

В течение отчетного периода в базу вносятся данные о происходящих событиях – кадровые изменения, отсутствия, начисления и выплаты. Их корректность проверяем сразу же в момент оформления.

Обязательно сделайте копию базы данных. Изменение приведенных ниже параметров может существенно повлиять на учет в программе. Будьте внимательны!

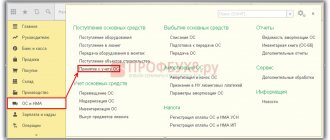

Карточка организации

1) Раздел «Настройка» – «Организации» (или «Реквизиты организации»). Проверьте заполнение всех вкладок. Обратите внимание «Месяц регистрации в налоговом органе» – поле должно быть заполнено.

Рис. 1 (нажмите, чтобы увеличить)

2) «Районный коэффициент», если он используется – должны быть заполнены оба поля с РК.

Рис. 2 (нажмите, чтобы увеличить)

3) «Учетная политика» – проверьте, верно ли проставлены все отметки.

Рис. 3 (нажмите, чтобы увеличить)

Заполнение данных по физическим лицам

«Кадры» – «Кадровые отчеты» – «Личные данные сотрудников». Проверьте заполнение данных сотрудника (СНИЛС, ИНН, адрес места проживания и т.д.). Эти же данные можно посмотреть в карточке физического лица.

Рис. 4 (нажмите, чтобы увеличить)

Так же стоит проконтролировать данные о стаже для расчета больничных и остатки отпусков. Проверьте полноту и корректность заполнения графиков работы сотрудников. Эти данные оказывают влияние больше в момент расчета начислений, чем формирования отчетов, но являются частой причиной ошибок.

Штатное расписание

Если ведется штатное расписание, то проверяем его корректность:

1) «Кадры» – «Кадровые отчеты» – «Штатное расписание (Т-3)». Проверьте соответствие данных фактическому положению дел в организации.

2) «Кадры» – «Кадровые отчеты» – «Штатная расстановка», «Соблюдение штатного расписания». Проверьте соответствие открытых и занятых позиций.

Рис. 5 (нажмите, чтобы увеличить)

В позициях штатного расписания, соответствующих вредным профессиям проверьте заполнение данных о вредности. Если штатное расписание не ведется (отключено в настройках), то информацию о вредности проверяем в справочнике должностей.

Рис. 6 (нажмите, чтобы увеличить)

Настройки начислений

Внимание! Исправления в уже используемых начислениях не рекомендуются. «Настройка» – «Начисления» – «Настройка НДФЛ, среднего заработка и др.».

1) Проверьте какие начисления входят и не входят в средний заработок. Не забывайте, что премии могут входить в средний заработок полностью или частично.

2) Проверьте коды доходов у используемых доп. начислений. Не забывайте, что разные коды дохода записываются разными датами получения дохода, а код дохода «2002» может учитываться как по дате выплаты, так и по последнему дню месяца начисления.

Рис. 7 (нажмите, чтобы увеличить)

Налоги и взносы

1) «Налоги» – «Отчеты по налогам и взносам» – «Анализ взносов в фонды», «Анализ НДФЛ». Проверьте соответствие базы для взносов и для НДФЛ тому, что фактически происходило.

2) Проверьте соответствие баз для НДФЛ – «Анализ НДФЛ по месяцам», для взносов – «Анализ взносов в фонды» и сумм доходов в отчете – «Полный свод начислений и удержаний».

Разница между этими суммами часто не ошибка, а особенности заполнения отчетов. Но полезно понимать причину разницы, т.к. после отправки регламентированных отчетов вероятно потребуется отправлять в ФНС пояснения по таким разницам. При сравнении отчетов «Полный свод начислений, удержаний и выплат» и «Анализ взносов в фонды» необходимо учитывать, что в полный свод данные попадают по периоду регистрации, когда происходит начисление или перерасчет, а в «Анализ взносов в фонды» данные попадают по периоду действия, т.е. за какой месяц происходит начисление или перерасчет. Так перерасчет отпуска в мае, начисленного в апреле, в полный свод попадет в май, в анализ взносов в фонды – попадет в апрель.

3) Для сравнения базы для взносов и для НДФЛ поможет отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками», в нем есть возможность ставить отбор как по дате получения дохода, так и по месяцу начисления. Также помочь разобраться в ситуации поможет расшифровка полей отчета по «Регистратору» – двойным кликом по интересующей сумме.

Рис. 8 (нажмите, чтобы увеличить)

4) «Налоги» – «Отчеты по налогам и взносам» – «Проверка расчета взносов». Проверьте, на всю ли базу начислены взносы.

5) «Анализ НДФЛ по месяцам» – проверьте соответствие исчисленного, удержанного и перечисленного налога друг другу и налоговой базе. Проверьте количество применяемых вычетов. Проверьте, к той ли налоговой относятся суммы доходов и налогов.

Рис. 9 (нажмите, чтобы увеличить)

6) «Анализ НДФЛ по датам получения дохода» – проверьте налог в разрезе дат получения дохода. Проверьте верность самих дат получения дохода. Расчет документов не по порядку может приводить к появлению налога без дохода в некоторых датах и других несоответствий.

7) «Проверка разд. 2 6-НДФЛ» – проверьте даты удержания и сроки перечисления налога такими, какими они попадут во второй раздел 6-НДФЛ.

«Налоги и взносы» – «Уплата страховых взносов в фонды». Все ли уплаты в ФСС внесены.

«Налоги и взносы» – «Уплата страховых взносов в фонды». Все ли уплаты в ФСС внесены.

Расчеты по удержаниям и займам

«Зарплата» – «Отчеты по зарплате» – «Займы сотрудникам», «Исполнительные листы, соглашения об уплате алиментов и др.». Проверьте, по тем ли документам происходят удержания, соответствует ли сумма, удержанная по тому или иному документу, тому что должно быть на самом деле.

Рис. 10 (нажмите, чтобы увеличить)

Остатки по взаиморасчетам с сотрудниками

«Выплаты» – «Отчеты по выплатам» – «Задолженность по зарплате». Проверьте долг за сотрудниками или организацией и корректность сумм.

Рис. 11 (нажмите, чтобы увеличить)

Соответствие данных в ЗУП 3.1 и данных отправленных в БП 3.0

Если используется синхронизация данных с программой БП 3.0 и происходит регулярный корректный ее запуск, то необходимо проверить, соответствует ли отправленная информация тому, что сейчас указано в базе ЗУП 3.1. Для этого необходимо сравнить отчет «Бухучет зарплаты» с отчетами «Полный свод начислений и выплат» или «Анализ зарплаты по сотрудникам». Отчеты находятся в разделе «Зарплата» – «Отчеты по зарплате». Расхождение может произойти в случае перезаполнения начислений в базе ЗУП 3.1 уже после отправки данных в БП 3.0.

Формирование регламентированных отчетов ближайшего отчетного периода и оценка их корректности

Например: 6-НДФЛ, Расчет по страховым взносам, 4-ФСС, 2-НДФЛ, СЗВ-Стаж. В программе это делаем в разделе «Отчетность, справки» – «1С-Отчетность».

Рис. 12 (нажмите, чтобы увеличить)

Данный чек-лист включает в себя самые распространенные возможные ошибки при ведении учета. В статье не рассматривается поиск ошибок, возникающих при ежемесячном начислении сумм и их выплатах. Вариантов начислений большое множество и у каждой организации свои особенности.

Остались вопросы? –

Обратитесь за помощью к нашим специалистам

Заказать консультацию

Вместе с этим читают:

- Чек-лист: проверка ведения учета в «1С:Управление торговлей 8», ред. 11

- Чек-лист: 16 шагов проверки ведения учета в «1С:Бухгалтерия 8», ред. 3.0

- Переход на 1С:ЗУП, редакция 3